Analyse du marché de l'aluminium

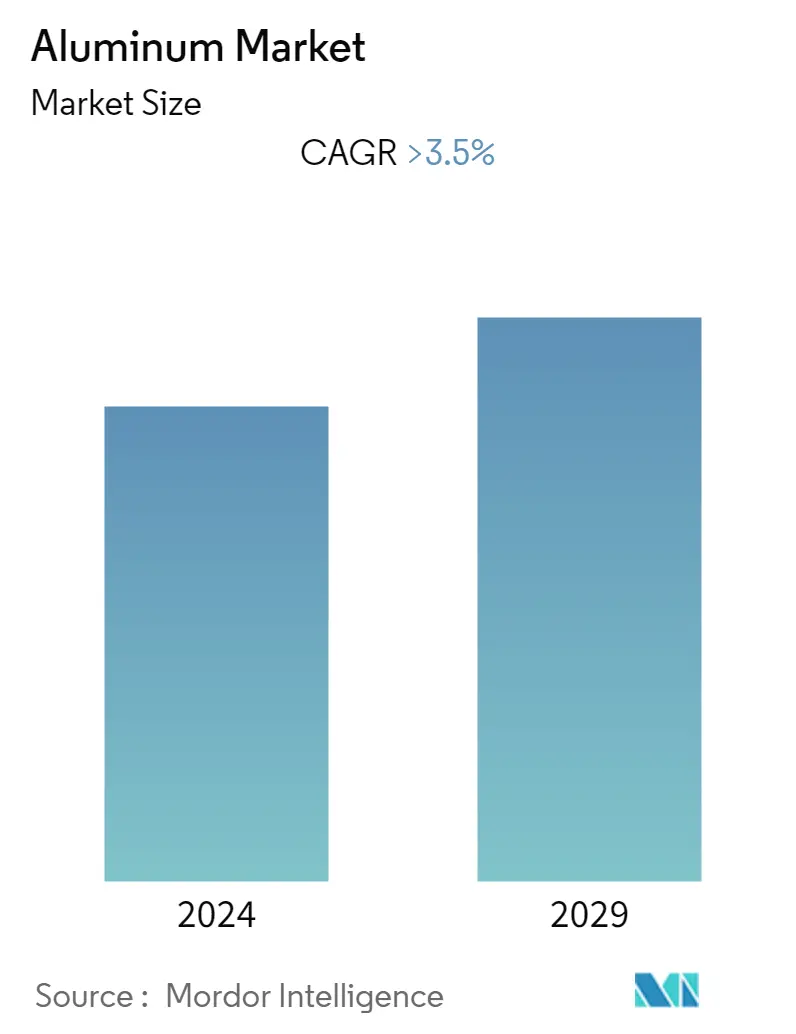

Le marché de laluminium devrait enregistrer un TCAC de plus de 3,5 % au cours de la période de prévision.

- Le COVID-19 a eu un impact négatif sur le marché en 2020. Le bâtiment et la construction, un puits majeur pour l'aluminium, ont été durement touchés, notamment en raison de la réduction de l'immobilier résidentiel, entraînant la suspension des enregistrements de logements et le ralentissement des décaissements des prêts immobiliers. Cependant, le secteur se redresse bien depuis la levée des restrictions. Le marché de l'aluminium s'est considérablement redressé en 2021-2022, en raison de la consommation croissante de diverses industries d'utilisateurs finaux telles que le bâtiment et la construction, l'emballage, etc.

- Lun des principaux facteurs déterminants du marché étudié est laugmentation des activités de construction dans la région Asie-Pacifique. La demande croissante daluminium de la part des industries alimentaires, de lemballage et pharmaceutique favorisera probablement la croissance du marché.

- Cependant, des réglementations strictes et des préoccupations environnementales concernant la transformation de l'aluminium freineront probablement la croissance du marché.

- La croissance du marché des véhicules électriques offrira probablement de nouvelles opportunités de croissance.

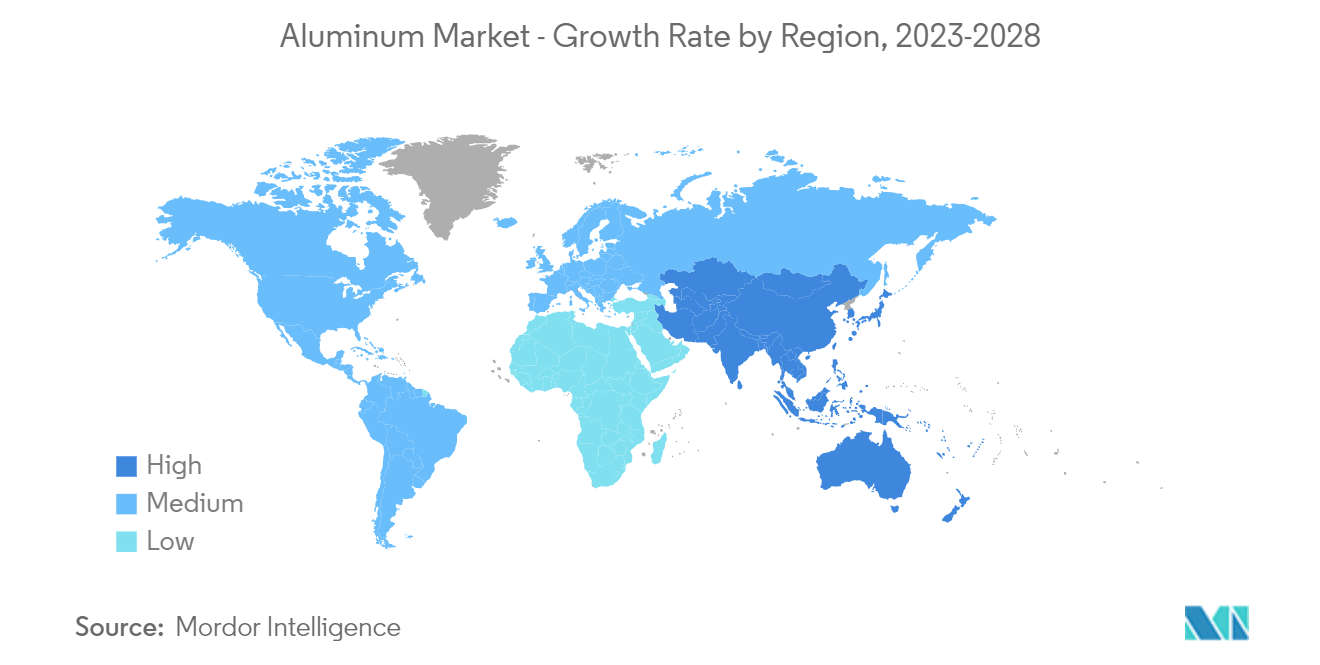

- LAsie-Pacifique représente la part de marché la plus élevée et devrait dominer le marché au cours de la période de prévision.

Tendances du marché de laluminium

Demande croissante de lindustrie du bâtiment et de la construction

- Dans lindustrie du bâtiment et de la construction, laluminium est le deuxième métal le plus utilisé. Il est largement utilisé dans les fenêtres, les murs-rideaux, les toitures et les revêtements, les protections solaires, les panneaux solaires, les garde-corps, les étagères et autres structures temporaires.

- Les revenus du secteur mondial de la construction devraient croître régulièrement au cours des prochaines années. Fin 2022, il devrait sélever à environ 8200 milliards de dollars.

- La Chine comprend le plus grand marché de la construction au monde, représentant 20 % de tous les investissements dans le secteur de la construction à l'échelle mondiale. La Chine devrait dépenser près de 13000 milliards de dollars en bâtiments dici 2030. Selon le Bureau national des statistiques de Chine, la valeur totale de la production des entreprises de construction en Chine au quatrième trimestre 2022 était denviron 276 milliards de CNY (~ 40 milliards de dollars). , soit une croissance d'environ 50 % par rapport au trimestre précédent (~27,6 milliards USD).

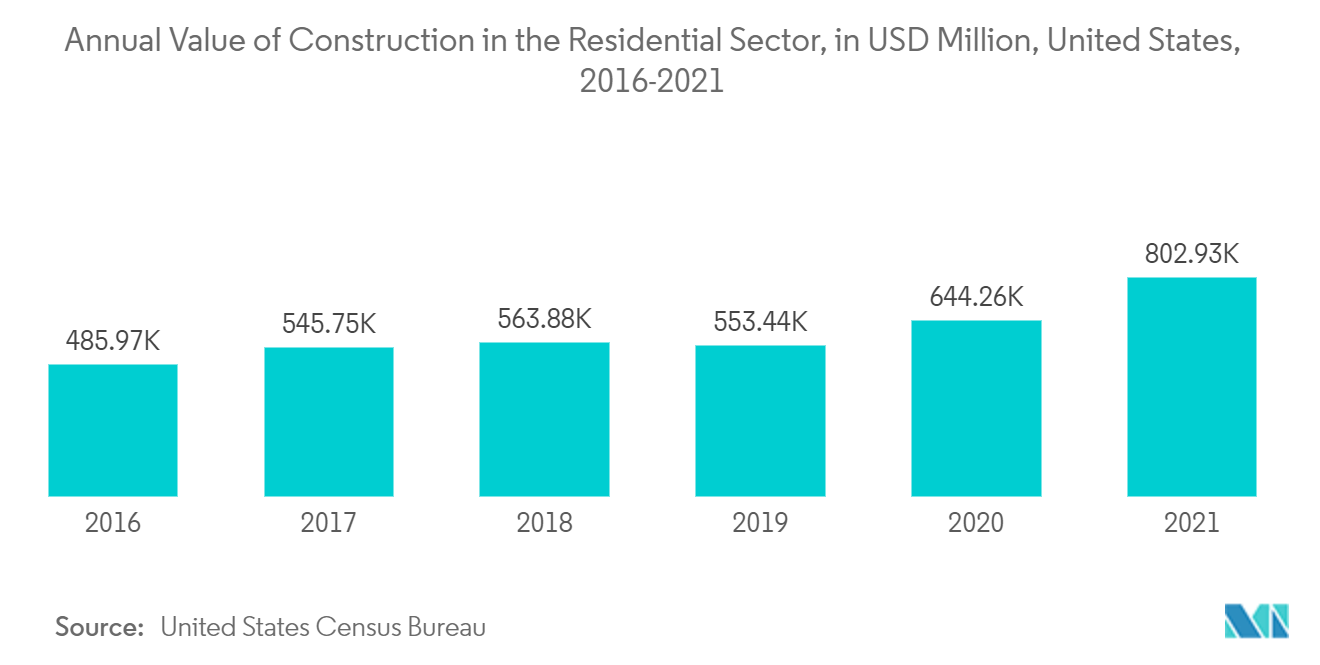

- Les unités résidentielles privées autorisées par les permis de construire s'élevaient à un taux annuel désaisonnalisé de 1 873 000 en décembre 2021, selon les chiffres publiés par le Bureau du recensement des États-Unis et le Département américain du logement et du développement urbain. Au total, 1128000 permis unifamiliaux ont été délivrés chaque année. Le taux annuel d'autorisations de logements dans les structures de cinq logements ou plus était de 675 000. En 2021, 1 724 700 logements devaient être accordés via permis de construire. Ce chiffre est supérieur de 17,2% aux 1.471.100 prévus pour 2020.

- LInde connaîtra probablement un investissement denviron 1300 milliards de dollars dans le logement au cours des sept prochaines années, au cours desquelles elle verra probablement la construction de 60 millions de nouveaux logements. Le taux de disponibilité de logements abordables devrait augmenter d'environ 70 % en 2024. Le programme Un logement pour tous d'ici 2022 du gouvernement indien change également la donne pour le secteur.

- La valeur des nouveaux travaux de construction aux prix courants en Grande-Bretagne en 2021 a connu une forte croissance (15,3%) à 115.579 millions GBP (~ 1.59.008,77 millions USD) après une baisse de 15,9% à 100.199 millions GBP (~ 1.28.622,12 millions USD). en 2020.

- Dans lensemble, la reprise des activités de construction dans le monde devrait stimuler la demande daluminium du secteur du bâtiment et de la construction au cours de la période de prévision.

La région Asie-Pacifique devrait dominer le marché

- La région Asie-Pacifique devrait constituer le plus grand marché pour laluminium au cours de la période de prévision. Des secteurs tels que lélectronique, le bâtiment et la construction, laérospatiale, etc. sont en croissance dans des pays comme la Chine, lInde et le Japon.

- Lindustrie automobile chinoise est la plus importante au monde. Selon l'Association chinoise des constructeurs automobiles, en 2022, la production automobile dans le pays a atteint 27,02 millions d'unités, en hausse d'environ 3,4 %, par rapport aux 26,08 millions de véhicules produits en 2021.

- LInde connaîtra probablement un investissement denviron 1300 milliards de dollars dans le logement au cours des sept prochaines années, au cours desquelles elle verra probablement la construction de 60 millions de nouveaux logements. Le Cabinet de l'Union indienne a approuvé la création d'un fonds d'investissement alternatif (FIA) de 3,58 milliards de dollars pour relancer environ 1 600 projets de logements bloqués dans les plus grandes villes du pays.

- Le marché indien de l'électronique devrait atteindre 400 milliards de dollars d'ici 2025. En outre, l'Inde devrait devenir la cinquième industrie mondiale de l'électronique et des appareils électroménagers grand public d'ici 2025.

- Selon la Packaging Industry Association of India (PIAI), lindustrie indienne de lemballage devrait connaître une croissance de 22 % au cours de la période de prévision. De plus, le marché indien de lemballage devrait atteindre 204,81 milliards USD dici 2025, enregistrant un TCAC de 26,7 % entre 2020 et 2025.

- Au Japon, on estime que d'ici 2025, les ventes au détail sur le marché des aliments emballés devraient atteindre 204,5 milliards de dollars, soit une croissance de 3,6 % ou 7 milliards de dollars. Une telle croissance projetée dans lindustrie de lemballage stimulera probablement la demande daluminium utilisé comme feuilles au cours de la période de prévision.

- Par conséquent, avec la croissance rapide des industries des utilisateurs finaux dans les pays de la région Asie-Pacifique, la région devrait dominer le marché mondial au cours de la période de prévision.

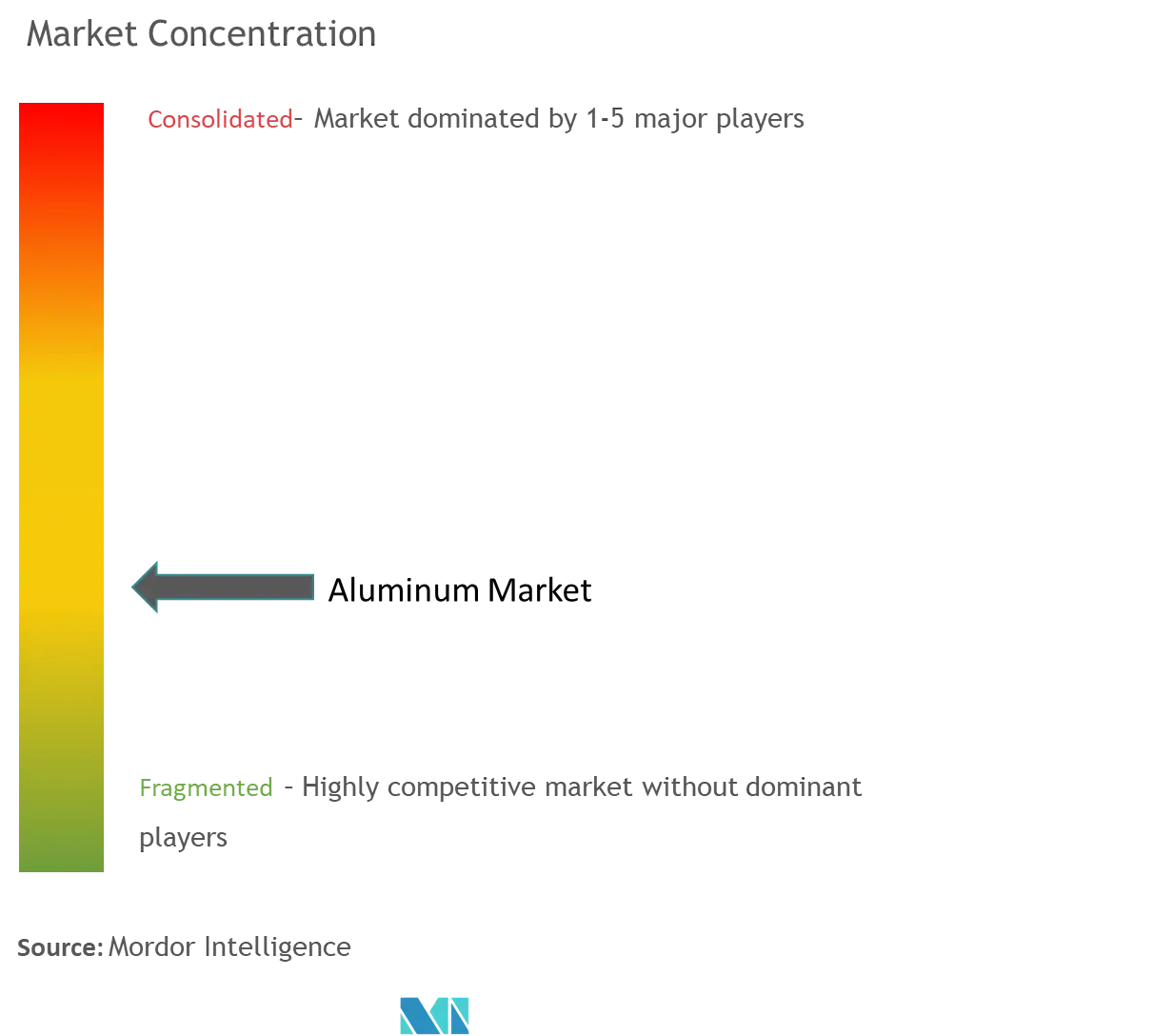

Aperçu de lindustrie de laluminium

Le marché de laluminium est par nature partiellement fragmenté. Les principales entreprises comprennent (sans ordre particulier) Aluminum Corporation of China Limited (CHINALCO), China Hongqiao Group Limited, RusAL, Xinfa Group Co. Ltd. et Rio Tinto, entre autres.

Leaders du marché de l'aluminium

Aluminum Corporation of China Limited (CHINALCO)

China Hongqiao Group Limited

Xinfa Group Co. Ltd

Rio Tinto

RusAL

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de l'aluminium

- Juillet 2022 Rio Tinto dévoile un plan d'investissement dans l'aluminium de 188 millions USD au Canada. L'entreprise prévoit d'augmenter sa production de billettes d'aluminium de 202000 tonnes métriques. L'entreprise augmentera la capacité du centre de coulée existant à son usine d'Alma.

- Février 2022:Emirates Global Aluminium PJSC, ou EGA, prévoit de construire la plus grande installation de recyclage d'aluminium des Émirats arabes unis, d'une capacité de 150000 tonnes par an. Lusine transformera les déchets daluminium post-consommation en billettes daluminium à faible teneur en carbone et en déchets daluminium pré-consommation issus des opérations dextrusion.

Segmentation de l'industrie de l'aluminium

L'aluminium (Al) est un métal léger blanc argenté, l'élément métallique le plus abondant dans la croûte terrestre et le métal non ferreux le plus largement utilisé. Les applications comprennent la toiture, les feuilles d'isolation, les fenêtres, les revêtements, les portes, les devantures de magasins, les balustrades et la quincaillerie architecturale. Laluminium est également couramment utilisé sous forme de plaques de marche et de revêtements de sol industriels. Le marché de laluminium est segmenté par type de transformation, secteur dutilisation final et géographie. Par type de traitement, le marché est segmenté en pièces moulées, extrusions, pièces forgées, produits laminés plats, pigments et poudres. Lindustrie de lutilisateur final segmente le marché en secteurs de lautomobile, de laérospatiale et de la défense, du bâtiment et de la construction, de lélectricité et de lélectronique, de lemballage, de lindustrie et autres. Le rapport couvre également la taille et les prévisions du marché dans 15 pays répartis dans les principales régions. Le dimensionnement et les prévisions du marché sont basés sur le volume (millions de tonnes) pour chaque segment.

| Moulages |

| Extrusion |

| Pièces forgées |

| Produits laminés plats |

| Pigments et poudres |

| Automobile |

| Aéronautique et Défense |

| Bâtiment et construction |

| Électrique et électronique |

| Emballage |

| Industriel |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Type de traitement | Moulages | |

| Extrusion | ||

| Pièces forgées | ||

| Produits laminés plats | ||

| Pigments et poudres | ||

| Industrie des utilisateurs finaux | Automobile | |

| Aéronautique et Défense | ||

| Bâtiment et construction | ||

| Électrique et électronique | ||

| Emballage | ||

| Industriel | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché de laluminium

Quelle est la taille actuelle du marché de laluminium ?

Le marché de laluminium devrait enregistrer un TCAC supérieur à 3,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de laluminium ?

Aluminum Corporation of China Limited (CHINALCO), China Hongqiao Group Limited, Xinfa Group Co. Ltd, Rio Tinto, RusAL sont les principales sociétés opérant sur le marché de laluminium.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de laluminium ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de laluminium ?

En 2024, lAsie-Pacifique représente la plus grande part de marché sur le marché de laluminium.

Quelles années couvre ce marché de laluminium ?

Le rapport couvre la taille historique du marché du marché de laluminium pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de laluminium pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'aluminium

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de laluminium 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de laluminium comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.