Tamaño y Participación del Mercado de Galletas de Estados Unidos

Análisis del Mercado de Galletas de Estados Unidos por Mordor Intelligence

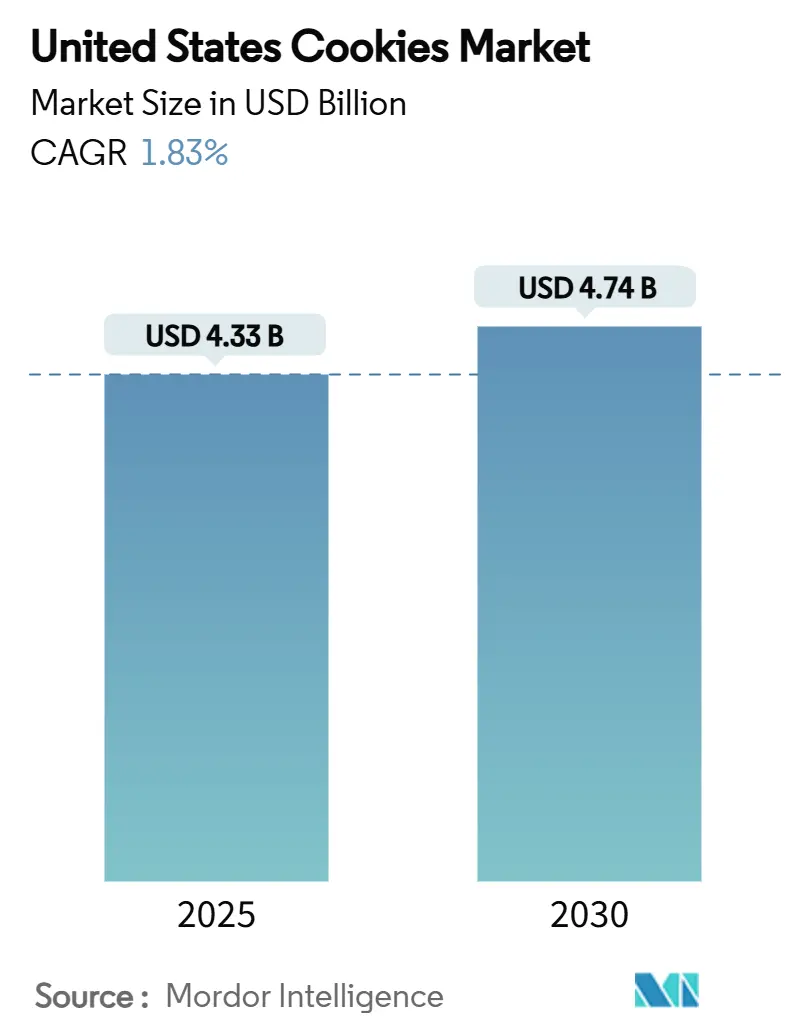

Se estima que el tamaño del Mercado de Galletas de Estados Unidos es de USD 4,33 mil millones en 2025, y se espera que alcance USD 4,74 mil millones para 2030, con una CAGR del 1,83% durante el período de pronóstico (2025-2030). Esta trayectoria de crecimiento medida refleja un mercado en maduración donde la innovación y el posicionamiento estratégico impulsan la creación de valor en lugar de la expansión de volumen. La resistencia del sector se deriva de su capacidad para adaptarse a las preferencias cambiantes de los consumidores mientras navega por las complejidades regulatorias y presiones de la cadena de suministro que han remodelado la manufactura de alimentos desde 2024. Los formatos con porciones controladas, la fortificación de nutrientes y los sustitutos de grasas de origen vegetal atraen a consumidores conscientes del bienestar que aún quieren indulgencia, mientras que las unidades de mantenimiento de existencias (SKU) orientadas a regalos capitalizan la demanda estacional en grupos urbanos de mayores ingresos. Los cambios regulatorios-especialmente la definición revisada de "saludable" de la Administración de Alimentos y Medicamentos y el etiquetado frontal del paquete (FOP)-aumentan los costos de cumplimiento pero simultáneamente crean vías de diferenciación para las marcas listas para reformular. La consolidación continúa remodelando la competencia mientras Mars integra Kellanova y Ferrero se prepara para incorporar WK Kellogg en su plataforma de snacks de Estados Unidos, intensificando las ventajas de escala en adquisiciones, distribución y marketing de compradores. Los canales de venta al por menor evolucionan en paralelo: los hipermercados siguen siendo críticos para el volumen, sin embargo, las suscripciones directas al consumidor y el comercio electrónico de comestibles se aceleran, dando a los recién llegados premium una entrada de baja barrera y pools de datos de consumidores ricos.

Puntos Clave del Reporte

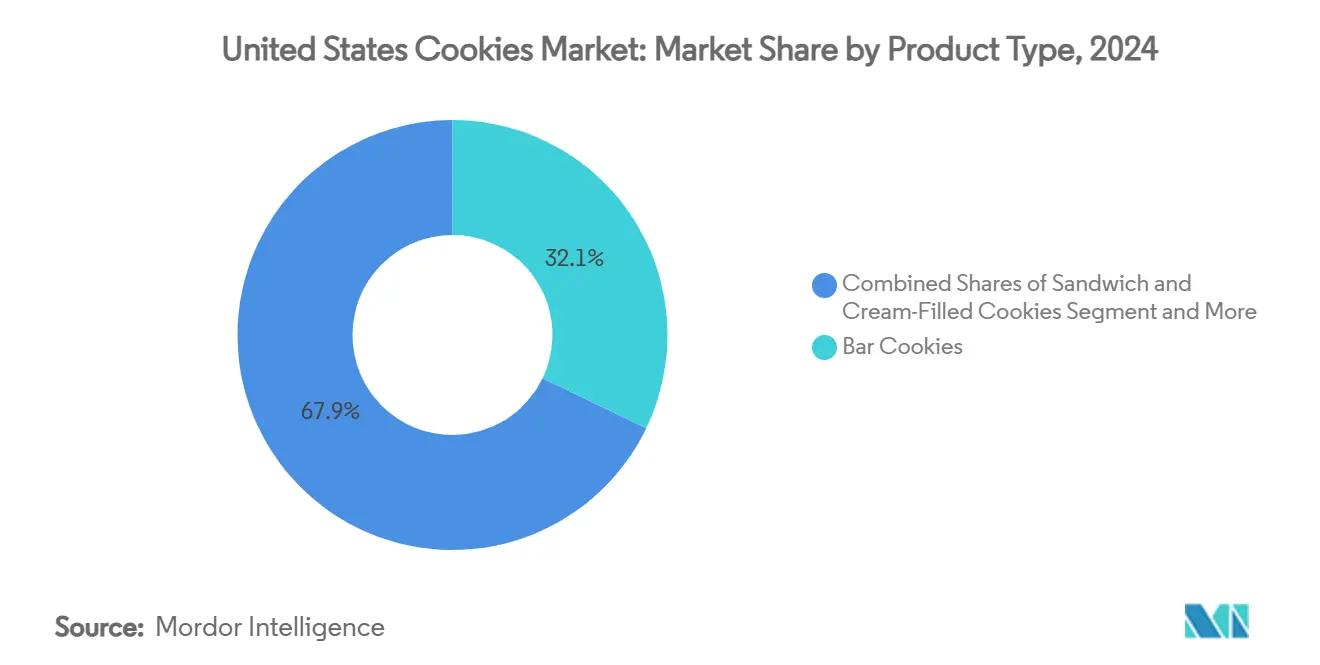

- Por tipo de producto, las Galletas de Barra lideraron con el 32,14% de participación de ingresos en 2024, mientras que las Galletas Sándwich y Rellenas de Crema se proyectan para registrar una CAGR del 1,95% hasta 2030.

- Por categoría, el segmento Convencional mantuvo el 90,11% de participación en 2024; se espera que los productos Sin Ingredientes/Orgánicos registren una CAGR del 3,04% hasta 2030.

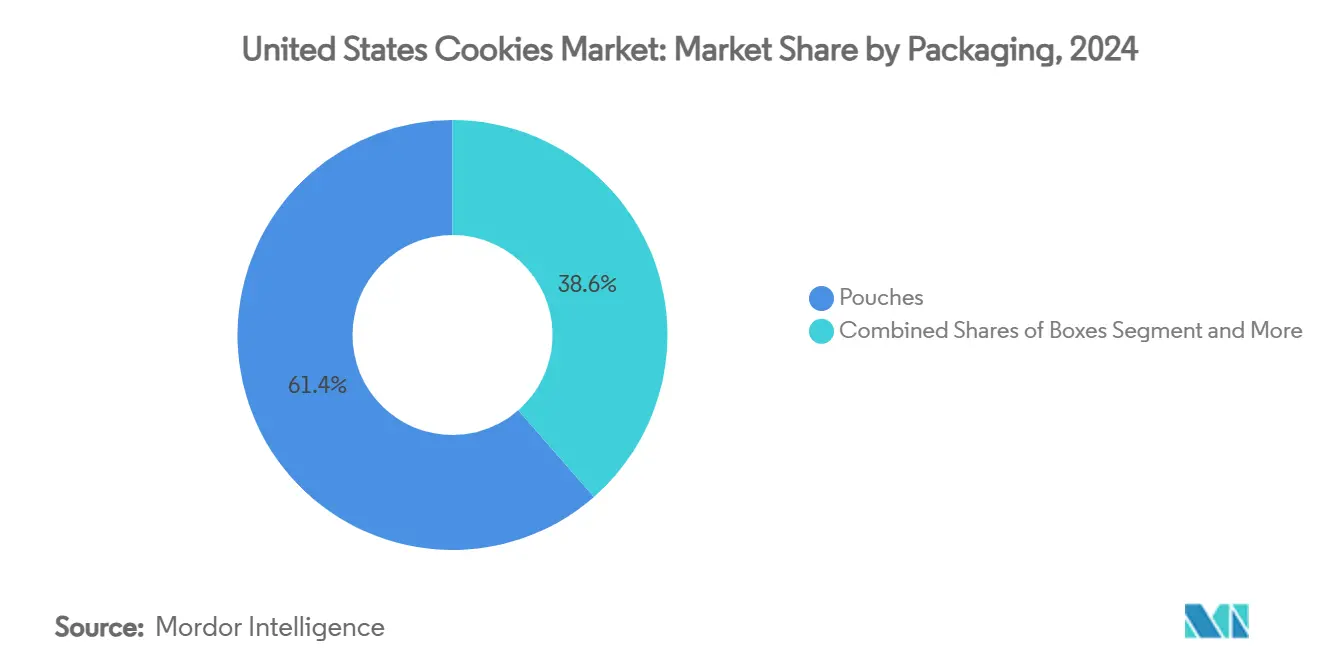

- Por tipo de empaque, las Bolsas dominaron con el 61,43% de participación en 2024, mientras que las Cajas están en camino para la CAGR más rápida del 2,33% durante el período de perspectiva.

- Por canal de distribución, los Hipermercados/Supermercados controlaron el 35,55% de las ventas en 2024; se pronostica que los Minoristas en Línea se expandan a una CAGR del 2,04% para 2030.

- Por geografía, el Sur representó el 30,12% del valor en 2024, pero se proyecta que el Noreste sea la región de crecimiento más rápido con una CAGR del 3,25% hasta 2030.

Tendencias e Información del Mercado de Galletas de Estados Unidos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Demanda Creciente de Snacks de Indulgencia con Porciones Controladas | +0.4% | Nacional, con ganancias tempranas en Noreste, Oeste | Mediano plazo (2-4 años) |

| Cultura de Desayuno Urbano Acelerada sobre la Marcha en Centros Metropolitanos | +0.3% | Áreas metropolitanas del Noreste, Oeste | Corto plazo (≤ 2 años) |

| La Fortificación y Mejora de Nutrientes Impulsan el Crecimiento del Mercado de Galletas | +0.2% | Nacional, más fuerte en regiones conscientes de la salud | Largo plazo (≥ 4 años) |

| Reformulación de Grasas de Origen Vegetal impulsando el crecimiento | +0.2% | Costa Oeste, centros urbanos del Noreste | Mediano plazo (2-4 años) |

| Aumento de Suscripciones Directas al Consumidor para Galletas Gourmet | +0.1% | Nacional, concentrado en áreas de altos ingresos | Corto plazo (≤ 2 años) |

| Regalos y Premiumización como Posicionamiento Emocional | +0.1% | Nacional, picos estacionales en Noreste, Sur | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Demanda Creciente de Snacks de Indulgencia con Porciones Controladas

El análisis del comportamiento del consumidor revela un cambio fundamental hacia el consumo consciente, donde los formatos con porciones controladas permiten la indulgencia sin culpa sin comprometer los objetivos de salud. Esta tendencia se acelera mientras los profesionales urbanos buscan soluciones convenientes de snacks que se alineen con objetivos de bienestar mientras satisfacen las preferencias de sabor. La región del Noreste lidera esta transformación, con mayores ingresos disponibles que apoyan los precios premium para formatos más pequeños y densos en nutrientes. Los fabricantes de alimentos responden desarrollando empaque de una sola porción y variantes de mini-galletas que entregan experiencias satisfactorias dentro de parámetros calóricos controlados. Campbell Soup Company's Pepperidge Farm lanzó las Colecciones de Frascos de Galletas Navideñas de edición limitada en 2025, presentando contenedores cerámicos con porciones controladas que refuerzan el consumo consciente mientras mejoran el atractivo del regalo. Este posicionamiento estratégico captura la creciente disposición del consumidor a pagar premiums por productos que apoyan objetivos de estilo de vida en lugar de simplemente satisfacer el hambre.

Cultura de Desayuno Urbano Acelerada sobre la Marcha en Centros Metropolitanos

Los cambios en el estilo de vida metropolitano impulsan la demanda de alternativas de desayuno portátiles, con las galletas sustituyendo cada vez más las comidas matutinas tradicionales entre consumidores con limitaciones de tiempo. Este cambio de comportamiento resulta particularmente pronunciado en los centros urbanos del Noreste y Costa Oeste, donde los patrones de desplazamiento y horarios de trabajo priorizan la conveniencia sobre las estructuras de comidas convencionales. La tendencia gana impulso mientras los arreglos de trabajo remoto crean horarios flexibles de comida que difuminan los límites tradicionales de las comidas. Los fabricantes de galletas capitalizan desarrollando variantes específicas para el desayuno que presentan granos integrales, mejora de proteínas y contenido reducido de azúcar que atraen a consumidores matutinos conscientes de la salud. La expansión de líneas de productos Oreo de Mondelēz International en 2025 incluye variantes posicionadas para el desayuno diseñadas para ocasiones de consumo matutino. Este reposicionamiento estratégico transforma las galletas de snacks de la tarde en opciones legítimas de desayuno, expandiendo las ocasiones de consumo e impulsando el crecimiento de volumen incremental.

La Fortificación y Mejora de Nutrientes Impulsan el Crecimiento del Mercado de Galletas

La fortificación nutricional emerge como una estrategia clave de diferenciación, con fabricantes incorporando ingredientes funcionales para transformar las galletas de golosinas indulgentes en snacks beneficiosos. Este enfoque aborda la demanda del consumidor por productos que entreguen tanto placer como valor nutricional, particularmente entre demografías conscientes de la salud. La mejora de proteínas, suplementación de fibra y fortificación de vitaminas se convierten en características estándar en segmentos premium de galletas, permitiendo a los fabricantes demandar márgenes más altos mientras satisfacen las expectativas cambiantes de los consumidores. La tendencia se acelera mientras las definiciones actualizadas de reclamos "saludables" de la FDA crean vías más claras para posicionar productos fortificados como opciones nutritivas. Los marcos de cumplimiento regulatorio bajo la Ley de Modernización de Seguridad Alimentaria requieren documentación mejorada de reclamos nutricionales, impulsando la inversión en sistemas de aseguramiento de calidad que apoyan estrategias de fortificación. Esta influencia regulatoria crea barreras para fabricantes más pequeños mientras permite a los jugadores establecidos aprovechar las capacidades de cumplimiento como ventajas competitivas.

Reformulación de Grasas de Origen Vegetal impulsando el crecimiento

La innovación de ingredientes se enfoca en alternativas de grasas de origen vegetal que mantienen el sabor y textura mientras atraen a consumidores ambientalmente conscientes. Esta tendencia de reformulación gana tracción mientras las preocupaciones de sustentabilidad influyen las decisiones de compra, particularmente entre demografías más jóvenes en mercados urbanos. Los fabricantes invierten en investigación y desarrollo para identificar grasas de origen vegetal que entreguen experiencias sensoriales comparables a las formulaciones tradicionales de mantequilla y manteca vegetal. La Costa Oeste lidera la adopción de productos reformulados de origen vegetal, impulsada por mayor conciencia ambiental y disposición a pagar premiums por alternativas sustentables. Las innovaciones de productos de Ferrero North America de 2025 incluyen variantes reformuladas usando ingredientes de origen vegetal, reflejando el compromiso de toda la industria con el abastecimiento sustentable. Las consideraciones de cadena de suministro se vuelven críticas mientras los fabricantes aseguran fuentes confiables de grasas de origen vegetal mientras manejan las implicaciones de costos y mantienen estándares de calidad del producto.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Costos Fluctuantes de Materias Primas Impactan los Márgenes de Producción de Galletas | -0.3% | Nacional, agudo en centros de manufactura | Corto plazo (≤ 2 años) |

| Regulaciones HFSS Aumentadas Crean Desafíos de Mercado | -0.2% | Nacional, aplicación más estricta en estados progresistas | Mediano plazo (2-4 años) |

| Requisitos de Cumplimiento de Seguridad Alimentaria | -0.1% | Nacional, mayor impacto en fabricantes más pequeños | Largo plazo (≥ 4 años) |

| Participación de Mercado Creciente de Opciones de Snacking Alternativas | -0.1% | Nacional, concentrado en demografías conscientes de la salud | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Costos Fluctuantes de Materias Primas Impactan los Márgenes de Producción de Galletas

La volatilidad de precios de commodities crea presión significativa de márgenes para fabricantes de galletas, con trigo, azúcar y cacao experimentando fluctuaciones sustanciales a lo largo de 2024 y 2025. El Banco Mundial pronostica que los precios del trigo declinen a USD 265 en 2025, proporcionando algo de alivio de máximos anteriores, sin embargo, las escaseces de cacao impulsan los precios un 30% en diciembre de 2024 debido a una disminución de producción global del 14% [1]Fuente: World Bank Group, "Global Commodity Prices Level Off, Hurting Prospects for Lower Inflation", worldbank.org. Estas presiones de costos de insumos fuerzan a los fabricantes a implementar estrategias de precios dinámicos mientras manejan la sensibilidad de precios del consumidor. Los fabricantes más pequeños enfrentan impacto desproporcionado debido a capacidades limitadas de cobertura y poder de negociación reducido con proveedores. La escasez de pistachos, impulsada por tendencias virales de chocolate de Dubai, ejemplifica cómo las redes sociales pueden crear disrupciones inesperadas en la cadena de suministro, con precios aumentando 35% de USD 7,65 a USD 10,30 por libra. Las mejoras de eficiencia de manufactura y estrategias de sustitución de ingredientes se vuelven críticas para mantener la rentabilidad en medio de costos de insumos volátiles.

Regulaciones HFSS Aumentadas Crean Desafíos de Mercado

Las regulaciones de Alto en Grasa, Sal, Azúcar (HFSS) se intensifican a través de múltiples jurisdicciones, creando complejidad de cumplimiento y requisitos de reformulación que tensan los recursos de desarrollo. La propuesta de etiquetado nutricional frontal del paquete de la FDA exige cajas de "Información Nutricional" destacando grasa saturada, sodio y azúcares agregados, con costos de implementación estimados en USD 3,2 mil millones durante 10 años. Las iniciativas a nivel estatal agravan la complejidad regulatoria, con Virginia Occidental prohibiendo colorantes sintéticos y Virginia prohibiendo aditivos artificiales en comidas escolares, creando requisitos de cumplimiento fragmentados. Estas regulaciones limitan la flexibilidad de marketing para formulaciones tradicionales de galletas mientras crean oportunidades para productos reformulados que cumplen criterios nutricionales más estrictos. Los fabricantes invierten fuertemente en investigación de reformulación para mantener perfiles de sabor mientras reducen el contenido HFSS, a menudo requiriendo múltiples iteraciones de producto y cronogramas de desarrollo extendidos que retrasan la entrada al mercado.

Análisis de Segmentos

Por Tipo de Producto: Las Galletas de Barra Lideran a Través de la Innovación de Conveniencia

Las Galletas de Barra dominan con el 32,14% de participación de mercado en 2024, aprovechando la portabilidad superior y vida útil extendida que se alinea con las tendencias de consumo sobre la marcha. Su formato rectangular permite empaque eficiente y control de porciones, haciéndolas ideales para aplicaciones de una sola porción e inclusión en cajas de suscripción. Las Galletas Sándwich y Rellenas de Crema emergen como el segmento de crecimiento más rápido al 1,95% CAGR hasta 2030, impulsado por estrategias de innovación de sabores y posicionamiento premium que demandan márgenes más altos. Las Galletas Moldeadas/por Goteo mantienen rendimiento estable a través del atractivo tradicional y eficiencia de manufactura, mientras que las Galletas de Barquillo y Enrolladas se benefician de la diferenciación de textura e influencias de sabores internacionales.

Las colaboraciones estratégicas de Mondelēz International ejemplifican la innovación dentro de esta segmentación, lanzando variantes Oreo Reese's Cookies y Oreo Sour Patch Kids que difuminan los límites de categoría y expanden las ocasiones de consumo. Las variedades de Mantequilla/Shortbread y Simples enfrentan presión de tendencias conscientes de la salud sin embargo retienen bases de consumidores leales en mercados tradicionales. La categoría "Otros" abarca formatos emergentes como galletas mejoradas con proteínas y alternativas sin gluten que capturan segmentos de mercado nicho pero crecientes. La automatización de manufactura permite producción costo-efectiva de formatos diversos, con sistemas de control de calidad potenciados por IA reduciendo tasas de defectos y mejorando consistencia a través de tipos de productos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Categoría: El Dominio Convencional Enfrenta la Aceleración Orgánica

El segmento Convencional mantiene el dominio abrumador al 90,11% de participación de mercado en 2024, reflejando preferencias establecidas del consumidor y sensibilidad de precios que favorecen formulaciones tradicionales. Sin embargo, la CAGR del 3,04% de la categoría Sin Ingredientes/Orgánica hasta 2030 señala la migración acelerada del consumidor hacia alternativas de etiqueta limpia, impulsada por conciencia de salud y preocupaciones ambientales. Esta trayectoria de crecimiento sugiere que los productos convencionales pueden enfrentar presión creciente mientras las alternativas orgánicas logran paridad de precios a través de economías de escala y optimización de cadena de suministro.

Los requisitos de certificación orgánica USDA crean complejidad de cumplimiento pero permiten precios premium que atraen a fabricantes que buscan expansión de márgenes [2]Fuente: USDA National Organic Program, "USDA organic certification requirements", ams.usda.gov. La producción de galletas orgánicas enfrenta desafíos en el abastecimiento de ingredientes certificados a escala, particularmente para artículos especiales como chispas de chocolate orgánico y compuestos de saborizantes naturales. Las variantes sin ingredientes dirigidas a segmentos sin gluten, sin lácteos y sin alérgenos capturan segmentos crecientes de consumidores con requisitos dietarios específicos. La adquisición de USD 795 millones de Simple Mills por Flowers Foods en 2025 demuestra compromiso estratégico con la categoría mejor-para-ti, aprovechando la experiencia de Simple Mills en crackers, galletas y mezclas para hornear premium.

Por Tipo de Empaque: Las Bolsas Dominan a Través de la Ventaja de Frescura

Las Bolsas capturan el 61,43% de participación de mercado en 2024, ofreciendo protección superior contra la humedad y capacidad de resellar que extiende la frescura del producto y mejora la conveniencia del consumidor. Su formato flexible permite envío y almacenamiento eficientes mientras apoya mensajes de control de porciones que atraen a consumidores conscientes de la salud. Las Cajas experimentan el crecimiento más rápido al 2,33% CAGR, impulsadas por aplicaciones de regalos y posicionamiento premium que justifican puntos de precio más altos a través de valor de presentación mejorado.

La eliminación gradual de materiales de contacto con alimentos que contienen PFAS de la FDA para junio de 2025 fuerza innovación de empaque hacia tecnologías de barrera alternativas que mantienen frescura sin preocupaciones ambientales [3]Fuente: U.S. Food and Drug Administration, "FDA Determines Authorization for 35 Food Contact Notifications Related to PFAS Are No Longer Effective", fda.gov. Los formatos de empaque "Otros" incluyendo botes, latas y frascos sirven aplicaciones nicho como sets de regalos y compras a granel, a menudo demandando precios premium a través de valor percibido mejorado. Las iniciativas de empaque sustentable impulsan inversión en materiales biodegradables y reciclables, con fabricantes equilibrando beneficios ambientales contra implicaciones de costos y requisitos de rendimiento. La Colección de Frascos de Galletas Navideñas de Pepperidge Farm de Campbell Soup Company ejemplifica estrategias de empaque premium que transforman contenedores funcionales en artículos coleccionables.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del reporte

Por Canal de Distribución: Los Hipermercados Lideran Mientras lo Digital se Acelera

Los Hipermercados y Supermercados mantienen la mayor participación de distribución al 35,55% en 2024, aprovechando el amplio espacio en estantes y oportunidades de compra por impulso que impulsan las ventas de volumen. Su escala permite actividades promocionales y estrategias de merchandising cruzado que aumentan el tamaño de la canasta y visibilidad de marca. Los Minoristas en Línea emergen como el canal de crecimiento más rápido al 2,04% CAGR, reflejando la adopción acelerada de comercio electrónico y estrategias directas al consumidor que permiten precios premium y construcción de relaciones con clientes.

Las Tiendas de Conveniencia se benefician de ventajas de ubicación y comportamiento de compra por impulso, particularmente para formatos de una sola porción y ocasiones de consumo sobre la marcha. Los Minoristas Especialistas sirven mercados nicho con selecciones curadas y recomendaciones expertas que apoyan el posicionamiento premium y educación de marca. La categoría "Otros Canales de Distribución" abarca máquinas expendedoras, servicios de alimentos y ventas institucionales que proporcionan volumen estable pero potencial de crecimiento limitado. El enfoque estratégico de J.M. Smucker en expandir Uncrustables en canales de tiendas de conveniencia demuestra la importancia de la diversificación de canales para el crecimiento. El crecimiento del comercio electrónico se acelera a través de modelos de suscripción y plataformas directas al consumidor que permiten ofertas personalizadas y márgenes más altos mientras construyen lealtad del cliente a través de conveniencia y personalización.

Análisis de Geografía

El liderazgo de mercado de la región Sur al 30,12% de participación en 2024 refleja preferencias culturales profundamente arraigadas por golosinas dulces tradicionales y relaciones de venta al por menor establecidas que facilitan la distribución amplia. Los consumidores del Sur demuestran fuerte lealtad de marca y sensibilidad de precios, creando oportunidades para productos posicionados en valor y formatos de empaque de tamaño familiar. El perfil demográfico de la región, incluyendo tasas más altas de snacking y consumo de comida reconfortante, apoya la demanda sostenida para formulaciones convencionales de galletas. La presencia de manufactura en el Sur se beneficia de menores costos laborales y proximidad a insumos agrícolas, permitiendo estrategias de precios competitivos que mantienen participación de mercado contra alternativas emergentes.

El Noreste emerge como el líder de crecimiento con 3,25% CAGR hasta 2030, impulsado por tendencias de urbanización y mayores ingresos disponibles que apoyan el posicionamiento premium y formatos de productos innovadores. Las áreas metropolitanas como Nueva York, Boston y Filadelfia crean demanda para opciones de galletas con porciones controladas, conscientes de la salud y artesanales que demandan márgenes más altos. La infraestructura de procesamiento de alimentos de la región, representando el 15% de la fuerza laboral nacional en procesamiento y distribución de alimentos, permite gestión eficiente de cadena de suministro y ciclos de innovación de productos rápidos. Los modelos de suscripción directa al consumidor ganan tracción en mercados urbanos del Noreste, donde la conveniencia y personalización justifican precios premium para entregas de galletas gourmet.

Las regiones del Medio Oeste y Oeste contribuyen crecimiento equilibrado a través de preferencias distintas del consumidor y dinámicas de mercado. Los mercados del Medio Oeste enfatizan valor y tradición, apoyando demanda estable para marcas establecidas y formatos de empaque orientados a la familia. Los consumidores de la Costa Oeste impulsan la adopción de innovación, particularmente para productos de origen vegetal, orgánicos y empacados sustentablemente que se alinean con la conciencia ambiental. La producción agrícola de California proporciona ventajas de abastecimiento de ingredientes para fabricantes, mientras que los consumidores expertos en tecnología adoptan canales de comercio electrónico y servicios de suscripción. Las variaciones regulatorias regionales, incluyendo las restricciones de aditivos alimentarios de California y requisitos de etiquetado específicos del estado, crean complejidad de cumplimiento que favorece a fabricantes más grandes con recursos regulatorios dedicados sobre jugadores regionales más pequeños.

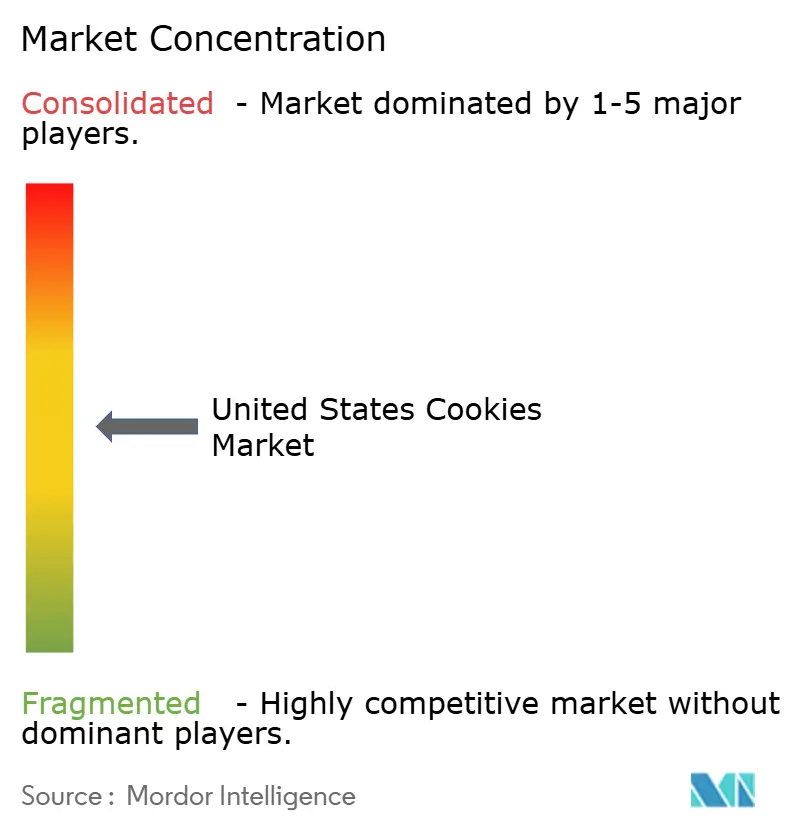

Panorama Competitivo

El mercado de galletas de Estados Unidos exhibe concentración moderada, permitiendo tanto a corporaciones multinacionales establecidas como a jugadores nicho emergentes competir efectivamente a través de diferentes segmentos y puntos de precio. Esta fragmentación crea oportunidades para posicionamiento estratégico a través de innovación, posicionamiento premium y especialización de canales en lugar de ventajas de escala pura. Algunos de los jugadores significativos del mercado incluyen General Mills Inc., Mondelēz International, Ferrero Group, Mckee Foods Corporation y The Campbell Soup Company, entre otros.

Las actividades de consolidación principales remodelan las dinámicas competitivas, con la adquisición de Kellanova de USD 35,9 mil millones por Mars y la compra de WK Kellogg de USD 3,1 mil millones por Ferrero creando escala mejorada y amplitud de portafolio que permite venta cruzada y sinergias operacionales. La adopción de tecnología se convierte en un diferenciador clave, con sistemas de manufactura potenciados por IA permitiendo mejoras de control de calidad, mantenimiento predictivo y pronóstico de demanda que reducen costos y mejoran la satisfacción del cliente. Las asociaciones estratégicas e iniciativas de co-branding crean oportunidades de espacio blanco, ejemplificadas por las colaboraciones de Mondelēz con Coca-Cola, Reese's y Sour Patch Kids que expanden ocasiones de consumo y atraen nuevos segmentos de clientes.

Los disruptores emergentes se enfocan en modelos directos al consumidor, formulaciones de etiqueta limpia y servicios de suscripción que evitan los canales de venta al por menor tradicionales mientras construyen lealtad del cliente a través de personalización y conveniencia. Los requisitos de cumplimiento de la FDA bajo la Ley de Modernización de Seguridad Alimentaria crean ventajas competitivas para empresas con sistemas de calidad establecidos y experiencia regulatoria, particularmente mientras los requisitos de trazabilidad de la Regla FSMA 204 entran en vigor en enero de 2026.

Líderes de la Industria de Galletas de Estados Unidos

-

General Mills Inc.

-

Mondelēz International

-

Ferrero Group

-

Mckee Foods Corporation

-

The Campbell Soup Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- JUL 2025: Mondelēz International y Hershey se asociaron para lanzar dos productos innovadores: la Oreo Reese's Cookie y la Reese's Oreo Cup. La Oreo Reese's Cookie presenta galletas sándwich clásicas de chocolate Oreo, están infundidas con la crema característica de mantequilla de maní de Reese's y espolvoreadas con migas de galletas Oreo. Por otro lado, la Reese's Oreo Cup fusiona chocolate con leche y tazas de mantequilla de maní de crema blanca, también adornadas con migas de galletas Oreo.

- Mayo 2025: Pillsbury presentó su última oferta, 'Pillsbury BIG COOKIES', una línea de masa de galletas refrigerada diseñada para galletas frescas estilo panadería en casa. Estas 'BIG COOKIES' son más de tres veces el tamaño de las galletas clásicas de Pillsbury, presumen un sabor rico y se hornean en solo 17-21 minutos. La nueva línea introduce tres variedades deliciosas, cada una disponible en convenientes paquetes de seis unidades.

- Abril 2025: Mondelez International, Inc. dirigió su marca Tate's Bake Shop hacia territorio inexplorado con la introducción de galletas Soft Baked. Este lanzamiento fue una primera para Tate's Bake Shop, una marca tradicionalmente celebrada por sus galletas delgadas y crujientes.

Alcance del Reporte del Mercado de Galletas de Estados Unidos

Una galleta podría ser una galleta dulce con una textura razonablemente suave y masticable y típicamente conteniendo pedazos de chocolate o fruta. El mercado de galletas de Estados Unidos está segmentado por tipo de producto en galletas rellenas, galletas cubiertas de chocolate, galletas, galletas sándwich, galletas simples y otros tipos de productos. Otras galletas incluyen galletas tradicionales, galletas estacionales, etc. Por categoría, el mercado está segmentado en categorías convencionales y mejor-para-ti. La categoría mejor-para-ti está sub-segmentada en bajas calorías, sin colesterol, sin gluten, orgánicas y otras categorías. Por canal de distribución, el mercado está segmentado en supermercados/hipermercados, tiendas de conveniencia, minoristas especialistas, minoristas en línea y otros canales de distribución. Para cada segmento, el dimensionamiento del mercado y pronóstico se han hecho sobre la base del valor (en millones USD).

| Galletas de Barra |

| Galletas Moldeadas/por Goteo |

| Galletas Sándwich y Rellenas de Crema |

| Galletas de Barquillo y Enrolladas |

| Galletas de Mantequilla/Shortbread y Simples |

| Otros |

| Convencional |

| Sin Ingredientes/Orgánicas |

| Bolsas |

| Cajas |

| Otros |

| Hipermercados/Supermercados |

| Tiendas de Conveniencia |

| Minoristas Especialistas |

| Minoristas en Línea |

| Otros Canales de Distribución |

| Noreste |

| Medio Oeste |

| Sur |

| Oeste |

| Por Tipo de Producto | Galletas de Barra |

| Galletas Moldeadas/por Goteo | |

| Galletas Sándwich y Rellenas de Crema | |

| Galletas de Barquillo y Enrolladas | |

| Galletas de Mantequilla/Shortbread y Simples | |

| Otros | |

| Por Categoría | Convencional |

| Sin Ingredientes/Orgánicas | |

| Por Tipo de Empaque | Bolsas |

| Cajas | |

| Otros | |

| Por Canal de Distribución | Hipermercados/Supermercados |

| Tiendas de Conveniencia | |

| Minoristas Especialistas | |

| Minoristas en Línea | |

| Otros Canales de Distribución | |

| Por Geografía | Noreste |

| Medio Oeste | |

| Sur | |

| Oeste |

Preguntas Clave Respondidas en el Reporte

¿Cuál es el valor proyectado del mercado de galletas de Estados Unidos en 2030?

Se espera que alcance USD 4,74 mil millones, avanzando a una CAGR del 1,83% desde 2025.

¿Qué segmento de producto está creciendo más rápido en galletas de Estados Unidos?

Se proyecta que las Galletas Sándwich y Rellenas de Crema registren la CAGR más rápida del 1,95% hasta 2030.

¿Por qué las cajas están ganando popularidad como formato de empaque?

Las compras orientadas a regalos y el posicionamiento premium impulsan una CAGR del 2,33% para las cajas, aunque las bolsas retienen la mayor parte de las ventas.

¿Qué región muestra las perspectivas de crecimiento más fuertes?

El Noreste está preparado para la CAGR más rápida del 3,25% debido a mayores ingresos y adopción de productos premium.

Última actualización de la página el: