Tamaño y Participación del Mercado de Cuidado Capilar de Corea del Sur

Análisis del Mercado de Cuidado Capilar de Corea del Sur por Mordor Intelligence

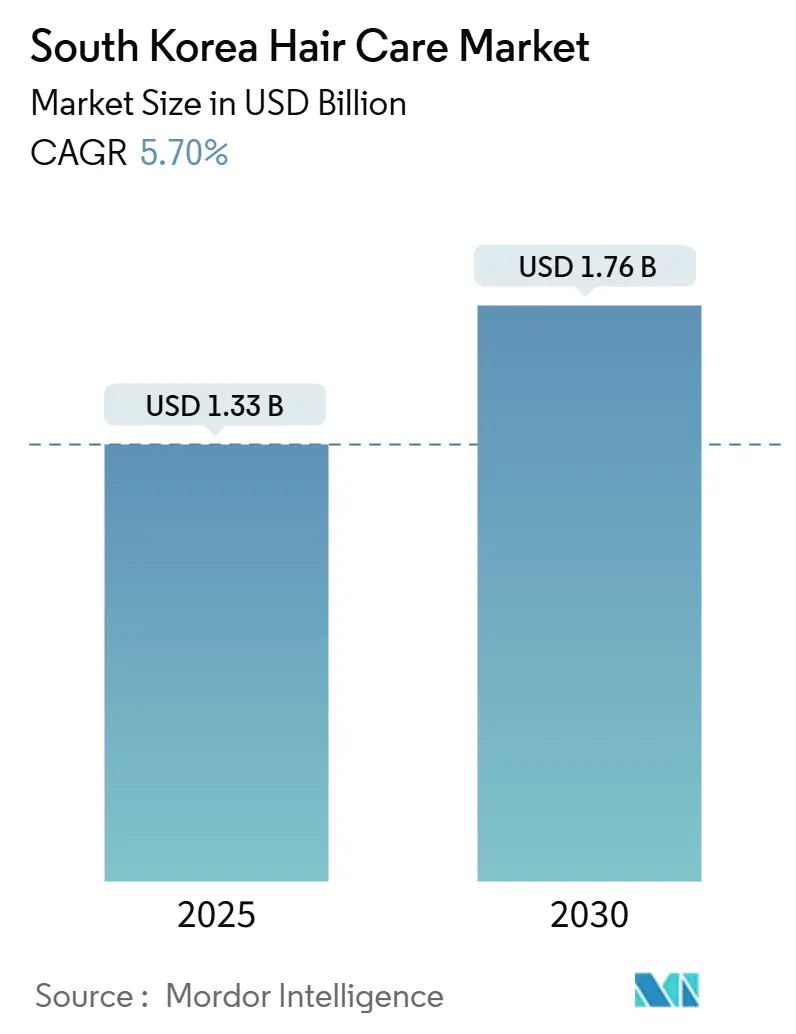

Se espera que el tamaño del mercado de cuidado capilar de Corea del Sur crezca de 1.330 millones de USD en 2025 a 1.760 millones de USD para 2030, a una TCAC del 5,70%. Impulsados por la demanda creciente, los productos de cuidado capilar de K-beauty están fusionando cada vez más ingredientes herbales tradicionales con biotecnología de vanguardia para abordar preocupaciones capilares específicas. Esta expansión del mercado subraya la estatura de Corea del Sur como pionero global de tendencias de belleza. Notablemente, las innovaciones en cuidado del cuero cabelludo y formulaciones personalizadas están resonando con consumidores de todas las edades, ya que estos productos atienden diversos tipos de cabello y necesidades. Al fusionar ingredientes coreanos tradicionales consagrados por el tiempo, como el ginseng, conocido por sus propiedades fortalecedoras, té verde por sus beneficios antioxidantes, y aceite de camelia para hidratación, con métodos de formulación contemporáneos, estos productos han ganado atractivo tanto en casa como en el extranjero. Además, un reconocimiento creciente de la salud del cuero cabelludo como fundamental para el bienestar capilar general ha estimulado una mayor investigación y desarrollo en tratamientos dirigidos, incluyendo sueros para el cuero cabelludo, exfoliantes y mascarillas nutritivas, que apuntan a proporcionar cuidado integral.

Principales Conclusiones del Informe

- Por tipo de producto, el champú mantuvo el 39,54% de la participación del mercado de cuidado capilar de Corea del Sur en 2024, mientras que los productos de peinado avanzan a una TCAC del 6,34% hasta 2030.

- Por categoría, los productos masivos comandaron el 75,34% de la participación del mercado de cuidado capilar de Corea del Sur en 2024; los productos premium se están expandiendo a una TCAC del 6,75% hasta 2030.

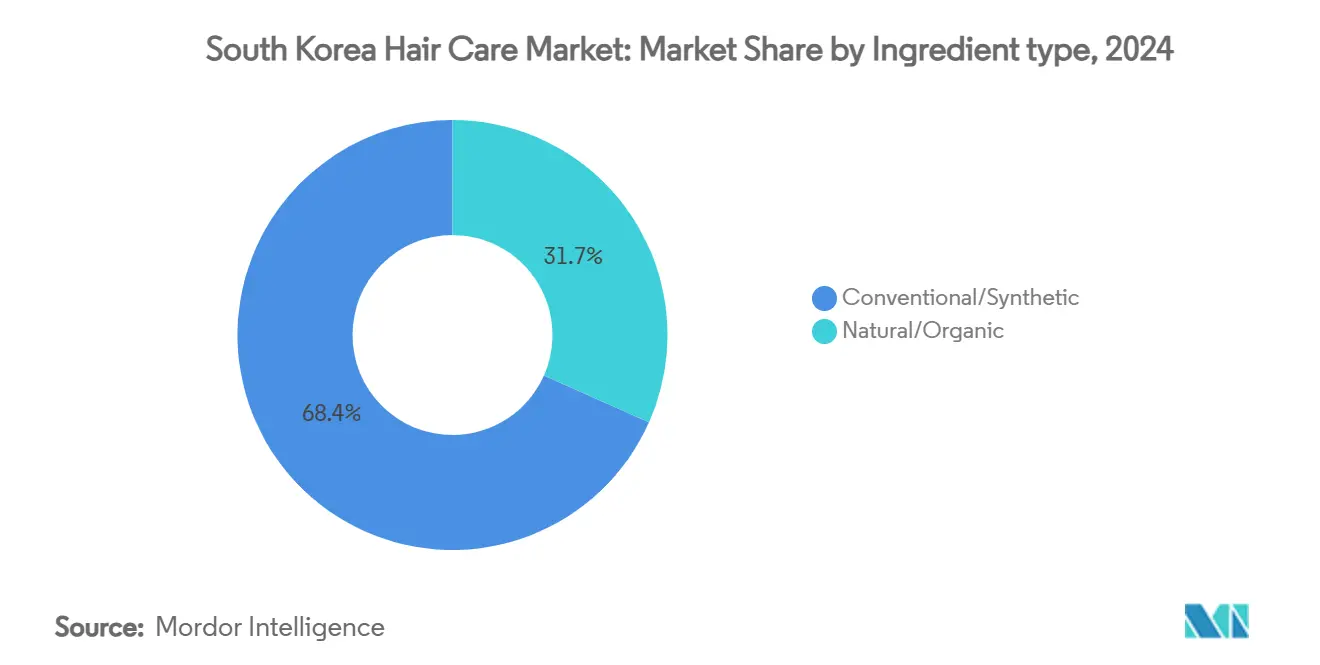

- Por tipo de ingrediente, las formulaciones convencionales y sintéticas representaron el 68,35% de la participación del mercado de cuidado capilar de Corea del Sur en 2024, mientras que los productos naturales y orgánicos registraron el crecimiento más rápido con una TCAC del 7,23%.

- Por canal de distribución, las tiendas de venta online capturaron el 62,34% de la participación del mercado de cuidado capilar de Corea del Sur en 2024 y se proyecta que avancen a una TCAC del 7,65% entre 2025 y 2030.

Tendencias e Insights del Mercado de Cuidado Capilar de Corea del Sur

Análisis de Impacto de Factores Impulsores

| FACTOR IMPULSOR | (~) % IMPACTO PRONÓSTICOS TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Influencia de redes sociales y respaldo de celebrities | +1.2% | Nacional, con desbordamiento hacia mercados globales de K-beauty | Corto plazo (≤ 2 años) |

| Fuerte demanda de productos formulados con ingredientes de etiqueta limpia | +1.0% | Nacional, con adopción temprana en el área metropolitana de Seúl | Mediano plazo (2-4 años) |

| Creciente conciencia sobre la salud del cuero cabelludo | +0.8% | Nacional, con mayor penetración en centros urbanos | Mediano plazo (2-4 años) |

| Creciente demanda de soluciones personalizadas de cuidado capilar | +0.7% | Nacional, concentrada en demografías expertas en tecnología | Largo plazo (≥ 4 años) |

| Crecimiento del segmento de aseo masculino | +0.6% | Nacional, con crecimiento acelerado en ciudades principales | Mediano plazo (2-4 años) |

| Rápida expansión de canales de comercio electrónico y D2C | +0.9% | Nacional, con penetración creciente en mercado rural | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Influencia de redes sociales y respaldo de celebrities

Instagram y Facebook se han convertido en las plataformas principales para usuarios, desde adolescentes hasta aquellos en sus 40s, para descubrir productos de cuidado capilar, influyendo significativamente en sus intenciones de compra. Datos de 2024, publicados por el Ministerio de Ciencia y TIC de Corea del Sur, revelan que el 41% de los surcoreanos se involucran con servicios de redes sociales más de 20 veces por semana[1]Ministry of Science and ICE, " 2024 Survey on Internet Usage", www.msit.go.kr. A través de varias plataformas, los consumidores se sienten cada vez más atraídos al contenido online, donde los respaldos de celebrities y el marketing influyente juegan un papel fundamental en capturar su atención. Esta evolución marca un cambio significativo de los métodos publicitarios convencionales. La investigación destaca la importancia de la singularidad del contenido y las conexiones comunitarias fuertes, especialmente entre creadores de K-beauty, en moldear las expectativas emocionales de consumidores globales. Las tendencias de las redes sociales de Corea del Sur están ganando rápidamente atención mundial, subrayando la resonancia global del contenido de moda y belleza coreano. El auge del comercio en vivo, entrelazado con redes sociales, está remodelando los comportamientos de compra, permitiendo interacciones en tiempo real entre compradores y vendedores-algo que el comercio electrónico tradicional lucha por lograr. Esta dinámica no solo enriquece la jornada de compra sino que también empodera a las marcas para presentar sus productos de manera más atractiva y personalizada, amplificando el interés del consumidor e impulsando conversiones.

Fuerte demanda de productos formulados con ingredientes de etiqueta limpia

El comportamiento del consumidor ha girado hacia compras centradas en ingredientes, un cambio impulsado por plataformas como Hwahae que defienden el análisis detallado de ingredientes y educación del consumidor. Simultáneamente, el Ministerio de Seguridad Alimentaria y Farmacéutica ha intensificado su escrutinio regulatorio, prohibiendo ingredientes como hidroquinona, parabenos selectos, triclosán y benzofenona, citando preocupaciones de salud y ambientales. Este panorama regulatorio favorece a empresas que pivotan rápidamente, reformulando con alternativas más seguras. Esto es evidente en la creciente popularidad de ingredientes como Centella Asiatica, Niacinamida y Artemisa en el cuidado capilar. Los consumidores ahora están dispuestos a pagar un premium por productos de etiqueta limpia, señalando un cambio de estilo de vida donde las compras de belleza resuenan con valores más amplios de salud y ambientales. Los fabricantes establecidos están vertiendo inversiones en el abastecimiento de ingredientes naturales y asegurando etiquetado transparente. Esta tendencia también crea oportunidades para marcas más pequeñas que pueden mostrar perfiles de seguridad de ingredientes superiores.

Creciente conciencia sobre la salud del cuero cabelludo

Mientras el entorno cambia y problemas como la caspa y cueros cabelludos grasos se vuelven más prevalentes, los consumidores en el país están volviéndose cada vez más conscientes de la salud del cuero cabelludo. Esta conciencia creciente está impulsando la demanda de productos especializados de manejo del cuero cabelludo y programas que atiendan necesidades individuales. Las empresas que pueden validar científicamente sus tratamientos para preocupaciones específicas del cuero cabelludo están en posición de ganar significativamente, ya que los consumidores buscan activamente soluciones respaldadas por investigación y resultados probados. Liderando este movimiento, Kolmar Korea ha introducido herramientas de diagnóstico impulsadas por IA que identifican 16 variantes de alopecia androgenética a través de biomarcadores del cuero cabelludo, ofreciendo un enfoque más preciso para abordar problemas del cuero cabelludo. El énfasis intensificado en la salud del cuero cabelludo destaca la importancia de la experiencia tricológica y servicios especializados de cuidado del cuero cabelludo, ya que los consumidores valoran cada vez más la guía profesional. Para tener éxito en este mercado floreciente, se insta a las marcas de cuidado capilar a invertir en iniciativas educativas, como campañas de concienciación y contenido informativo, y establecer colaboraciones profesionales con expertos para construir confianza y credibilidad.

Creciente demanda de soluciones personalizadas de cuidado capilar

Las marcas aprovechan datos del consumidor, ciencia de ingredientes y manufactura ágil para crear soluciones adaptadas a tipos individuales de cabello, condiciones del cuero cabelludo y preferencias de peinado. Esta tendencia refleja un impulso más amplio del consumidor hacia la personalización en varias categorías de productos. Las demografías más jóvenes, en particular, ahora ven la personalización como una expectativa estándar en lugar de un lujo añadido. Aunque el modelo económico para el cuidado capilar personalizado requiere inversiones iniciales sustanciales en tecnología y sistemas de datos, presenta a las marcas una oportunidad de obtener una ventaja competitiva. Al hacerlo, pueden asegurar la lealtad del cliente y justificar precios premium. Las empresas que abrazan hábilmente la personalización no solo mejoran el valor de por vida del cliente sino que también se benefician de costos de adquisición reducidos, impulsados por mayor satisfacción y referidos orgánicos de boca en boca.

Análisis de Impacto de Restricciones

| RESTRICCIONES | (~) % IMPACTO EN PRONÓSTICOS TCAC | RELEVANCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Preocupaciones de salud sobre ingredientes químicos | -0.5% | Nacional, con sensibilidad elevada en mercados urbanos | Mediano plazo (2-4 años) |

| Proliferación de productos falsificados | -0.3% | Nacional, concentrada en mercados online | Corto plazo (≤ 2 años) |

| Alta saturación de mercado y competencia de marcas | -0.4% | Nacional, particularmente intensa en segmentos premium | Largo plazo (≥ 4 años) |

| Regulaciones estrictas sobre ingredientes | -0.2% | Nacional, con costos de cumplimiento afectando jugadores menores | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Preocupaciones de salud sobre ingredientes químicos

En respuesta a las crecientes preocupaciones sobre la seguridad de ingredientes químicos, el Ministerio de Seguridad Alimentaria y Farmacéutica ha tomado acciones regulatorias decisivas. Recientemente, hicieron cumplir la remoción de productos que contienen PABA de plataformas de comercio electrónico, citando riesgos potenciales de daño hepático y renal[2]Ministry of Food and Drug Safety, "PABA-Containing Hair, Skin, and Nail Products Removed in South Korea's E-Commerce", www.mfds.go.kr. La postura regulatoria de Corea del Sur se ha vuelto más precautoria, a menudo estableciendo estándares que son más estrictos que muchos homólogos globales. Notablemente, el país ha implementado prohibiciones sobre sustancias como formaldehído, colorantes de alquitrán de carbón y ciertos filtros UV. Tales medidas estrictas plantean desafíos para fabricantes, especialmente aquellos que atienden tanto mercados domésticos como internacionales, ya que lidian con costos de cumplimiento y la necesidad de reformulación. Mientras que el impulso hacia la transparencia de ingredientes ha empoderado a los consumidores, también ha elevado ansiedades en torno a la seguridad química. Esta preocupación elevada puede influir decisiones de compra, incluso para ingredientes que han recibido aprobación regulatoria. Como resultado, las empresas se encuentran en un acto de equilibrio delicado: cumpliendo demandas de eficacia mientras abordan percepciones de seguridad. Esto a menudo necesita inversiones sustanciales de Investigación y Desarrollo para crear formulaciones alternativas que mantengan el rendimiento del producto sin comprometer las preocupaciones de seguridad.

Proliferación de productos falsificados

El Ministerio de Seguridad Alimentaria y Farmacéutica combate activamente productos falsificados y no conformes en plataformas de comercio electrónico, subrayando el desafío persistente de mantener la integridad del producto en el mercado digital. Mientras que la expansión rápida de canales de venta online ha abierto puertas para marcas legítimas, igualmente ha allanado el camino para productos falsificados, poniendo en peligro la reputación de marca y erosionando la confianza del consumidor. El alcance global del comercio electrónico complica la aplicación, necesitando colaboración entre reguladores domésticos, aduanas internacionales y operadores de plataforma para contrarrestar efectivamente la distribución falsificada. En este panorama, la educación del consumidor es primordial; los compradores deben perfeccionar sus habilidades para discernir productos auténticos y validar credenciales del vendedor. Las marcas premium, a menudo comandando precios más altos, llevan la carga de esta oleada falsificada, ya que los estafadores apuntan ávidamente a productos con disparidades de precio pronunciadas entre versiones genuinas y falsas.

Análisis por Segmento

Por Tipo de Producto: El Dominio del Champú Enfrenta Innovación en Peinado

En 2024, el champú domina el mercado con una participación comandante del 39,54%, destacando su papel esencial en el cuidado capilar diario a través de todas las demografías. Su uso generalizado se deriva de su papel fundamental en mantener la higiene y salud capilar, convirtiéndolo en un producto básico en rutinas de cuidado personal. Los productos de peinado, sin embargo, están ganando terreno rápidamente, presumiendo de una TCAC del 6,34% proyectada hasta 2030. Este crecimiento está impulsado por preferencias del consumidor en evolución para peinado versátil y el reconocimiento de la industria global de moda capilar hacia las tendencias de K-beauty. La creciente popularidad del segmento de peinado refleja una evolución de estilo de vida más amplia, con consumidores valorando cada vez más productos que permiten transiciones rápidas de estilo para diversas ocasiones. Esta tendencia gana importancia en el mundo actual, donde el trabajo remoto y una presencia amplificada en redes sociales elevan la demanda de peinado en casa. Además, la creciente disponibilidad de productos innovadores de peinado, como protectores térmicos y sprays multifuncionales, apoya adicionalmente el crecimiento de este segmento.

Los acondicionadores y colorantes capilares mantienen una demanda constante como segmentos establecidos, pero la categoría "otros tipos de productos" está bullendo con innovación. Este segmento en evolución ahora abarca tratamientos del cuero cabelludo, mascarillas capilares y sueros especializados, abordando preocupaciones que van más allá de la limpieza y acondicionamiento básicos. Estos productos abordan problemas como salud del cuero cabelludo, reparación de daño capilar e hidratación, atendiendo a una base de consumidores creciente que busca soluciones dirigidas. Además, la fusión del cuidado capilar con principios del cuidado de la piel ha introducido tratamientos que aplican la misma atención científica al cabello y cuero cabelludo que es estándar en el cuidado facial de la piel. Esta tendencia refleja un cambio hacia el cuidado capilar holístico, donde los consumidores priorizan productos que combinan funcionalidad con formulaciones avanzadas para lograr cabello más saludable y manejable.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Categoría: El Segmento Premium Impulsa el Crecimiento de Valor

En 2024, los productos masivos comandaron una participación dominante del 75,34% del mercado, destacando los hábitos de compra orientados al valor de los surcoreanos, independientemente de sus niveles de ingresos. Estos productos atienden a una audiencia amplia ofreciendo asequibilidad y funcionalidad, convirtiéndolos en un elemento básico en las vidas diarias de los consumidores. Por otro lado, los productos premium están trazando un camino de crecimiento, expandiéndose a una TCAC notable del 6,75%. Esta trayectoria indica un cambio pronunciado hacia la premiumización, con consumidores priorizando calidad, eficacia y prestigio de marca, a menudo a expensas de consideraciones de precio. Esta evolución resuena con el viaje económico de la nación, donde los ingresos disponibles crecientes se dirigen cada vez más hacia productos de cuidado personal de alta gama, reflejando una creciente disposición a invertir en ofertas superiores.

El auge del segmento premium subraya una base de consumidores perspicaz ansiosa por invertir en productos que entreguen resultados tangibles o experiencias únicas. Este cambio está impulsado por conciencia elevada de beneficios del producto, mayor exposición a tendencias globales de belleza, y un deseo de indulgencia en autocuidado. Marcas como MEDIPEEL están capitalizando esta tendencia, con su 'Extra Super 9 Plus Glow Lifting Wrapping Mask' vendiendo más de 200.000 unidades mensualmente, y su línea de cuidado de poros presumiendo ventas anuales que exceden los 7,83 millones de USD en 2024. Además, el segmento premium se beneficia de la reputación global de K-beauty, ya que el reconocimiento internacional de innovaciones de belleza coreana amplifica la demanda doméstica de productos premium. Este reconocimiento global no solo mejora la confianza del consumidor sino que también refuerza la percepción de productos premium como aspiracionales y dignos de la inversión.

Por Tipo de Ingrediente: La Transición Natural se Acelera

En 2024, el segmento de ingredientes convencionales/sintéticos comanda una participación de mercado significativa del 68,35%. Mientras tanto, el segmento natural/orgánico está en una trayectoria ascendente, presumiendo de una TCAC del 7,23% de 2025 a 2030. Este panorama en evolución subraya un cambio en las preferencias del consumidor, ampliamente influenciado por una conciencia creciente de seguridad de ingredientes y problemas ambientales. Notablemente, la oleada en el segmento natural está impulsada por un apetito creciente por productos de cuidado capilar vegano, especialmente entre la juventud. Los consumidores priorizan cada vez más productos que se alinean con sus valores, como sostenibilidad y prácticas libres de crueldad, alimentando adicionalmente la demanda de alternativas naturales y orgánicas.

Respondiendo a esta tendencia, los fabricantes surcoreanos están recurriendo a sustitutos basados en plantas. Están reemplazando ingredientes sintéticos tradicionales con innovaciones como siliconas basadas en jojoba y queratina derivada de plantas. Estas alternativas no solo atienden la demanda del consumidor sino que también se alinean con objetivos globales de sostenibilidad, convirtiéndolas en una elección estratégica para fabricantes. Un testimonio de este cambio de la industria es Dooricosmetics, aclamada como la primera marca tradicional de cuidado capilar herbal oriental de Corea. Han abrazado esta evolución, infundiendo extractos herbales y componentes patentados en sus ofertas certificadas veganas. Además, el Ministerio de Seguridad Alimentaria y Farmacéutica (MFDS) ha establecido regulaciones que gobiernan cosméticos naturales y orgánicos. Estas abarcan directivas detalladas sobre abastecimiento de ingredientes y etiquetado, ofreciendo un camino estructurado para el desarrollo de productos en este segmento floreciente, como destacó el Departamento de Comercio de EE.UU. en 2022.

Por Canal de Distribución: Las Plataformas Digitales Remodelan el Panorama Minorista

En 2024, las tiendas de venta online están listas para comandar una participación dominante del 62,34% de la distribución del mercado de cuidado capilar de Corea del Sur, presumiendo de la TCAC proyectada más alta del 7,65% hasta 2030. Este cambio digital ha revolucionado la manera en que los consumidores exploran y compran productos de cuidado capilar, con redes sociales y plataformas de comercio electrónico emergiendo como fuentes fundamentales para insights de productos y opciones de compra. La conveniencia de compras online, junto con la disponibilidad de reseñas detalladas de productos y recomendaciones personalizadas, ha alimentado adicionalmente este crecimiento, convirtiéndolo en un canal preferido para una amplia gama de consumidores.

Las tiendas especializadas continúan jugando un papel vital, especialmente para productos premium y profesionales. Sin embargo, están abrazando cada vez más canales online y herramientas digitales para reforzar su presencia física. Estas tiendas están aprovechando estrategias omnicanal para proporcionar una experiencia de compra sin fisuras, combinando los beneficios táctiles de las compras en tienda con la conveniencia de plataformas online. Las marcas de nicho y emergentes encuentran particular ventaja en el panorama del comercio electrónico, permitiéndoles conectar con segmentos de consumidores objetivos más eficientemente que a través de avenidas minoristas tradicionales. Esta ventaja digital ha introducido nuevas avenidas frescas para la innovación del mercado, acelerado cronogramas de desarrollo de productos, y refinado tácticas de compromiso del consumidor a través del sector de cuidado capilar. Además, la integración de análisis avanzados y herramientas impulsadas por IA está permitiendo a las marcas entender mejor las preferencias del consumidor y adaptar sus ofertas en consecuencia, impulsando adicionalmente el crecimiento en el mercado.

Análisis Geográfico

El mercado de cuidado capilar surcoreano se beneficia de un corredor urbano densamente poblado donde el 50% de los residentes viven en la región metropolitana de Seúl. La alta penetración de smartphones, excediendo el 95% simplifica el compromiso móvil, permitiendo a las marcas probar innovaciones en los distritos sensibles a tendencias de Seúl antes de escalar nacionalmente, según datos de Statistics Korea de 2023[3]Statistics Korea, "Mobile Internet Usage Report," kostat.go.kr. Ciudades provinciales como Busan, Daegu y Gwangju forman centros de consumo secundarios, cada una exhibiendo preferencias matizadas moldeadas por cultura local y clima. La humedad costera de Busan aumenta el interés en SKUs anti-frizz y de protección UV, mientras que los inviernos secos del interior de Daegu apoyan tónicos hidratantes para el cuero cabelludo.

La cobertura uniforme de banda ancha y redes robustas de mensajería disminuyen las disparidades de acceso, permitiendo a compradores rurales recibir entregas al día siguiente para productos de nicho una vez confinados a boutiques insignia de Seúl. La inversión gubernamental en redes de quinta generación expande adicionalmente el alcance del comercio en vivo, fomentando interacciones en tiempo real entre audiencias rurales e influencers urbanos. Los flujos turísticos se reabren, y los canales libres de impuestos dentro del Aeropuerto Internacional de Incheon se convierten en salas de exposición en vivo donde visitantes extranjeros prueban innovaciones de cuidado capilar antes de exportarlas al extranjero. Aunque el consumo doméstico ancla la demanda, las marcas orientadas a la exportación incorporan retroalimentación de turistas chinos, japoneses y del sudeste asiático para afinar perfiles de aroma y lenguajes de empaque.

Las estrategias geo-económicas también importan; las empresas posicionan centros de distribución cerca de puertos para optimizar el cumplimiento de pedidos tanto para mercados domésticos como extranjeros. Las regulaciones ambientales varían ligeramente por municipio, influenciando divulgaciones de ingredientes o umbrales de uso de plástico. El piloto "Zero Waste" de Seúl impulsa la adopción a nivel de ciudad de estaciones de recarga, empujando a las marcas a probar empaques circulares. Las lecciones aprendidas en la caja de arena regulatoria de la capital a menudo informan despliegues a nivel nacional, ilustrando el bucle de retroalimentación entre gobernanza local y comportamiento del mercado en el mercado de cuidado capilar surcoreano.

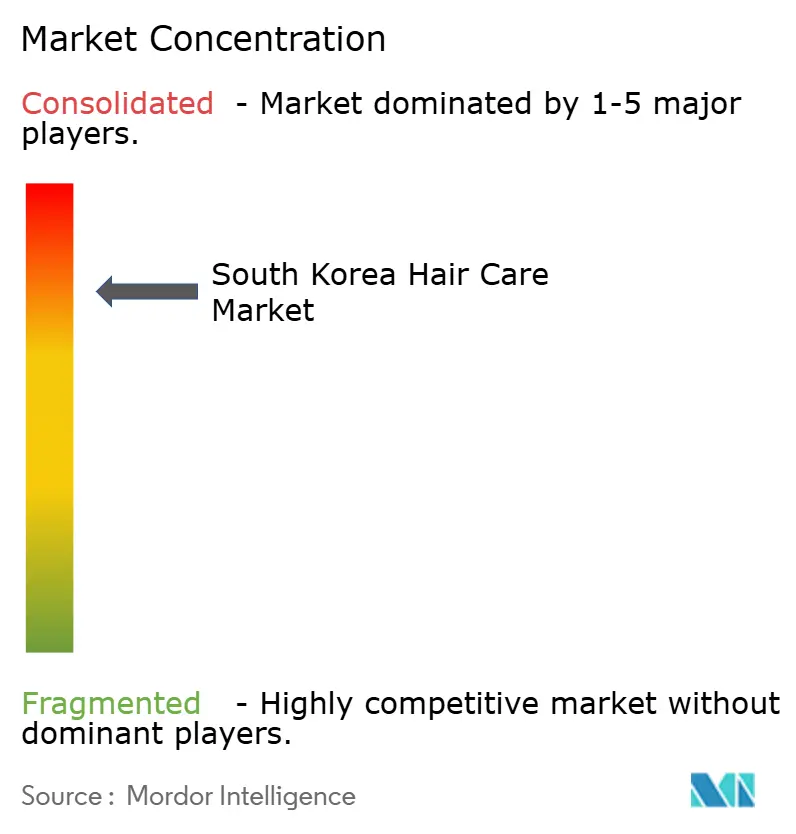

Panorama Competitivo

El mercado de cuidado capilar surcoreano muestra alta concentración, con empresas domésticas Amorepacific Corporation y LG Household and Health Care Ltd de LG Corp. como los principales líderes del mercado. Estas empresas mantienen sus posiciones a través de actividades promocionales agresivas mientras compiten contra marcas internacionales. El mercado ha visto competencia aumentada de marcas como Nature Republic, que ha ganado participación de mercado a través de expansión de productos y empaque amigable al consumidor.

El panorama competitivo está evolucionando adicionalmente con empresas farmacéuticas entrando al mercado, como se demuestra por Dexnoxyl de Hyundai Pharm, el primer medicamento de venta libre para pérdida de cabello de Corea del Sur. La tecnología ha emergido como un diferenciador clave en el mercado, con empresas enfocándose en personalización basada en IA y capacidades de diagnóstico.

Amorepacific demostró su avance tecnológico en CES 2025, presentando el Wanna-Beauty AI para recomendaciones personalizadas de productos y una Solución de Análisis y Cuidado de la Piel con IA, desarrollada con Samsung. Este énfasis en personalización a través de análisis de datos y tecnología IA permite a las empresas desarrollar productos adaptados a requisitos individuales del consumidor, cambiando fundamentalmente enfoques competitivos en el mercado.

Líderes de la Industria de Cuidado Capilar de Corea del Sur

-

Amorepacific Corporation

-

LG Corporation

-

Kao Corporation

-

The Procter & Gamble Company

-

Unilever Plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: LG Household and Health Co., Ltd, marca Dr. Groot, lanzó una nueva gama de productos de cuidado capilar para abordar problemas de pérdida de cabello. Los productos incluyen champú para el cabello, acondicionadores y otros. Los productos afirman mejorar el ambiente del cuero cabelludo y la salud capilar general.

- Diciembre 2024: Kerasys, la marca de Aekyung Co., Ltd., lanzó nuevo champú y acondicionador. Los productos afirman ofrecer doble cuidado desde el cuero cabelludo hasta las puntas. Los productos están disponibles a través de Corea del Sur mediante canales de distribución offline y online.

- Diciembre 2024: Polyphenol Factory anunció que su producto de prevención de pérdida de cabello, Gravity Shampoo, desarrollado por un profesor del Korea Advanced Institute of Science and Technology (KAIST), fue lanzado en tiendas Emart. El champú, que se sometió a ensayos clínicos extensivos, contiene compuestos patentados que apuntan a la regeneración del folículo capilar. El acuerdo de distribución con Emart, una de las cadenas minoristas más grandes de Corea del Sur, marca una expansión significativa en la disponibilidad del producto para consumidores.

- Octubre 2024: En Corea del Sur, NOTRAC, Inc. se ha asociado con Nippon Paper Industries para producir champús y jabones corporales. Están utilizando tecnología SPOPS, promocionada como una alternativa revolucionaria basada en papel para contenedores de cosméticos y cuidado personal. La nueva línea de champú debutará bajo el nombre de marca ECOJE, en colaboración con el fabricante de cosméticos surcoreano UCL Co., Ltd.

Alcance del Informe del Mercado de Cuidado Capilar de Corea del Sur

Los productos de cuidado capilar se aplican para proporcionar soluciones naturales para problemas capilares comunes, como cuero cabelludo picante, pérdida de cabello, caspa, cabello encrespado, puntas abiertas, etc. También se usan para proporcionar peinado capilar, limpieza capilar y acondicionamiento.

El mercado de cuidado capilar surcoreano está segmentado por tipos de productos, categoría, tipo de ingrediente y canal de distribución. Por tipos de productos, el mercado está segmentado en champú, acondicionador, colorantes capilares, productos de peinado y otros tipos de productos. Por categoría, el mercado está segmentado en productos premium y productos masivos. Por tipo de ingrediente, el mercado está segmentado en natural & orgánico y convencional/sintético. Por canal de distribución, el mercado está segmentado en tiendas minoristas especializadas, supermercados/hipermercados, tiendas de conveniencia, canales de venta online, y otros canales de distribución. El dimensionamiento del mercado se ha realizado en términos de valor en USD para todos los segmentos mencionados anteriormente.

| Champú |

| Acondicionador |

| Colorantes Capilares |

| Productos de Peinado |

| Otros Tipos de Productos |

| Productos Premium |

| Productos Masivos |

| Natural y Orgánico |

| Convencional/Sintético |

| Tiendas Especializadas |

| Supermercados/Hipermercados |

| Tiendas de Venta Online |

| Otros Canales |

| Por Tipo de Producto | Champú |

| Acondicionador | |

| Colorantes Capilares | |

| Productos de Peinado | |

| Otros Tipos de Productos | |

| Por Categoría | Productos Premium |

| Productos Masivos | |

| Por Tipo de Ingrediente | Natural y Orgánico |

| Convencional/Sintético | |

| Por Canal de Distribución | Tiendas Especializadas |

| Supermercados/Hipermercados | |

| Tiendas de Venta Online | |

| Otros Canales |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de cuidado capilar surcoreano?

El mercado de cuidado capilar surcoreano está valorado en 1.330 millones de USD en 2025 y se proyecta que alcance 1.760 millones de USD para 2030.

¿Qué segmento de producto mantiene la mayor participación en el cuidado capilar surcoreano?

El champú lidera con 39,54% del valor de mercado 2024, reflejando su papel como esencial de uso diario.

¿Qué tan rápido está creciendo el segmento de cuidado capilar premium en Corea del Sur?

Los productos premium se están expandiendo a una tasa de crecimiento anual compuesta (TCAC) del 6,75% de 2025 a 2030, superando al mercado general.

¿Qué canal de distribución domina las ventas de cuidado capilar en Corea del Sur?

Las tiendas de venta online capturaron el 62,34% del valor total del mercado en 2024 y se pronostica que crezcan a una TCAC del 7,65% hasta 2030.

Última actualización de la página el: