Tamaño y Participación del Mercado de Productos de Belleza y Cuidado personal de Corea del Sur

Análisis del Mercado de Productos de Belleza y Cuidado personal de Corea del Sur por Mordor inteligencia

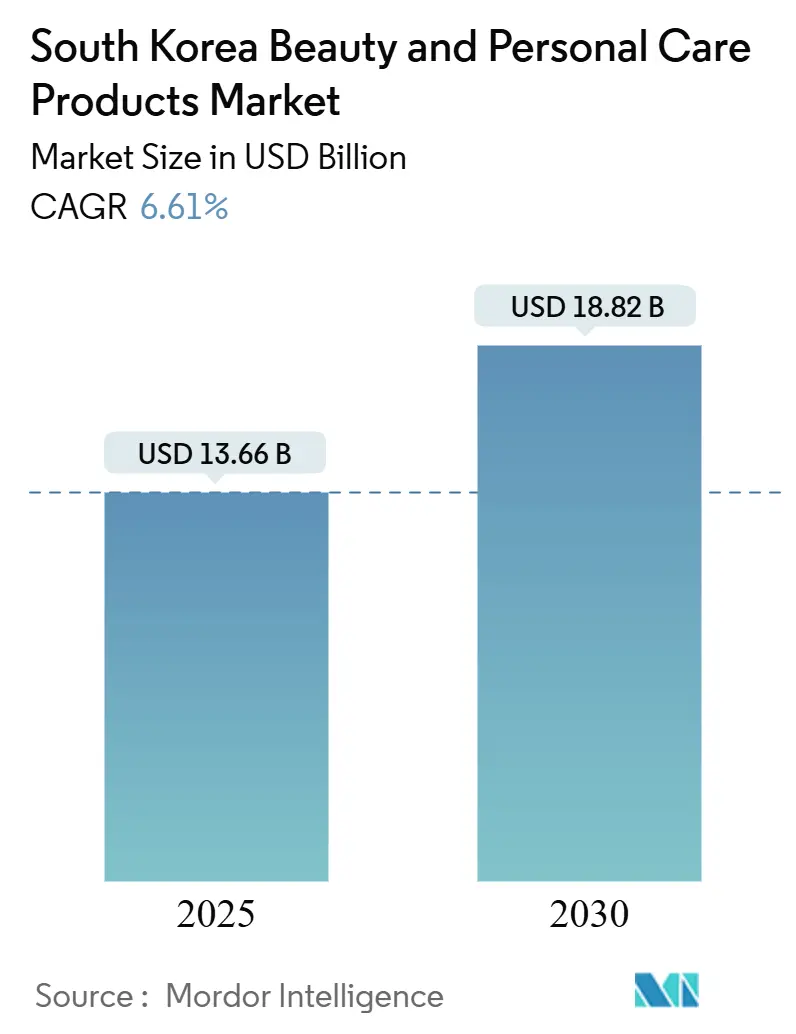

El tamaño del mercado surcoreano de belleza y cuidado personal asciende un USD 13,66 mil millones en 2025 y se prevé que alcance USD 18,82 mil millones para 2030, expandiéndose un una TCAC del 6,61%. Corea del Sur se ha establecido como un innovador global de belleza, convirtiéndose en el cuarto mayor exportador de cosméticos para 2023, según la Administración de Comercio Internacional[1]Fuente: Organización de Comercio Internacional, "Mercado de Belleza Orgánica de Corea del Sur", comercio.gov. Esta fortaleza exportadora ha influido en el desarrollo de productos domésticos, con marcas que ahora desarrollan formulaciones que cumplen con regulaciones internacionales desde las etapas iniciales. La robusta I+d doméstica, el liderazgo en venta digital y el atractivo global de la cultura K convierten un Corea del Sur en un creador de tendencias cuyos lanzamientos de productos influyen en las rutinas de consumidores desde Tokio hasta Los Ángeles. La premiumización gana terreno ya que los consumidores aceptan precios más altos un cambio de eficacia probada, mientras que las reglas de ingredientes más estrictas motivan un las marcas un reformular y destacar credenciales de seguridad. La venta en línea ya maneja más de la mitad de todas las ventas de la categoríun, con experiencias de compra móvil, comercio en vivo y recomendaciones impulsadas por IA convirtiendo cada pantalla en un escaparate. La intensidad competitiva se mantiene moderada: los conglomerados patrimoniales unún anclan el sector, sin embargo, la cadena de salud y belleza aceituna Young y las independientes habilitadas por tecnologíun continuamente redefinen estándares de velocidad, utilización de datos y compromiso del cliente.

Conclusiones Clave del Informe

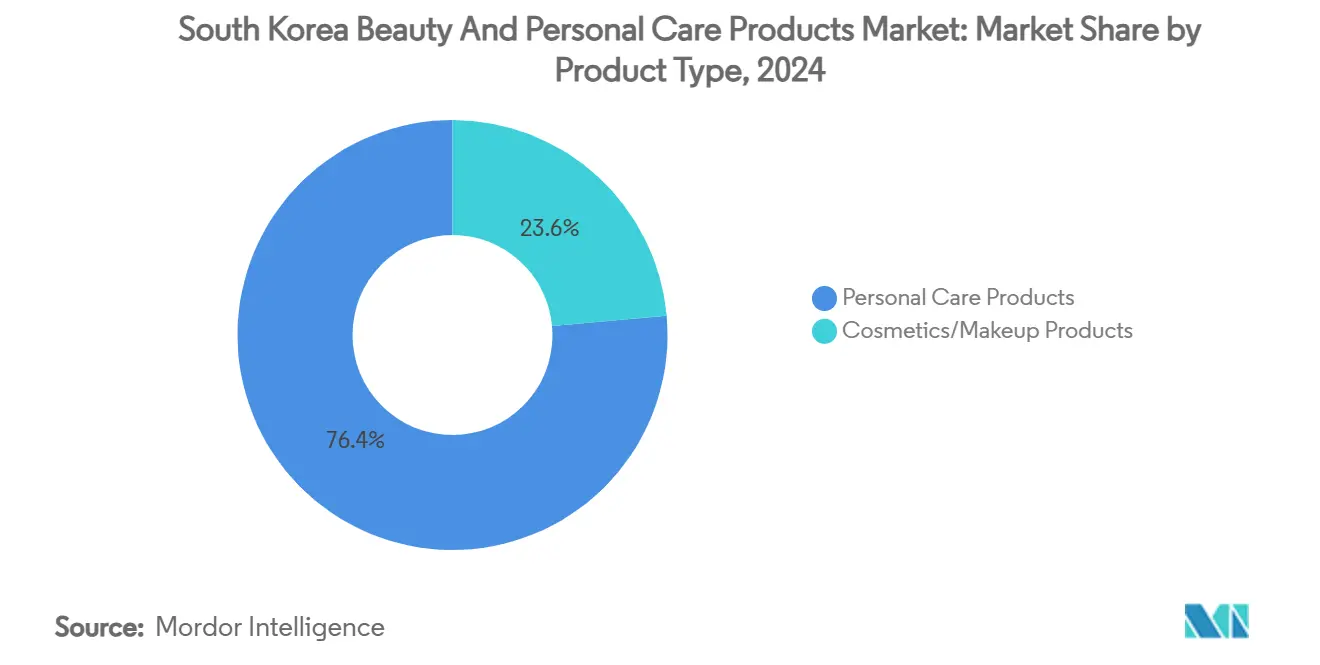

- Por tipo de producto, los productos de Cuidado personal mantuvieron el 76,42% de la participación del mercado surcoreano de belleza y cuidado personal en 2024 y están creciendo un una TCAC del 6,95% hasta 2030.

- Por categoríun, los productos Masivos lideraron con una participación del 51,63% en 2024, mientras que los productos de primera calidad registraron la TCAC más rápida del 7,09% para 2025-2030.

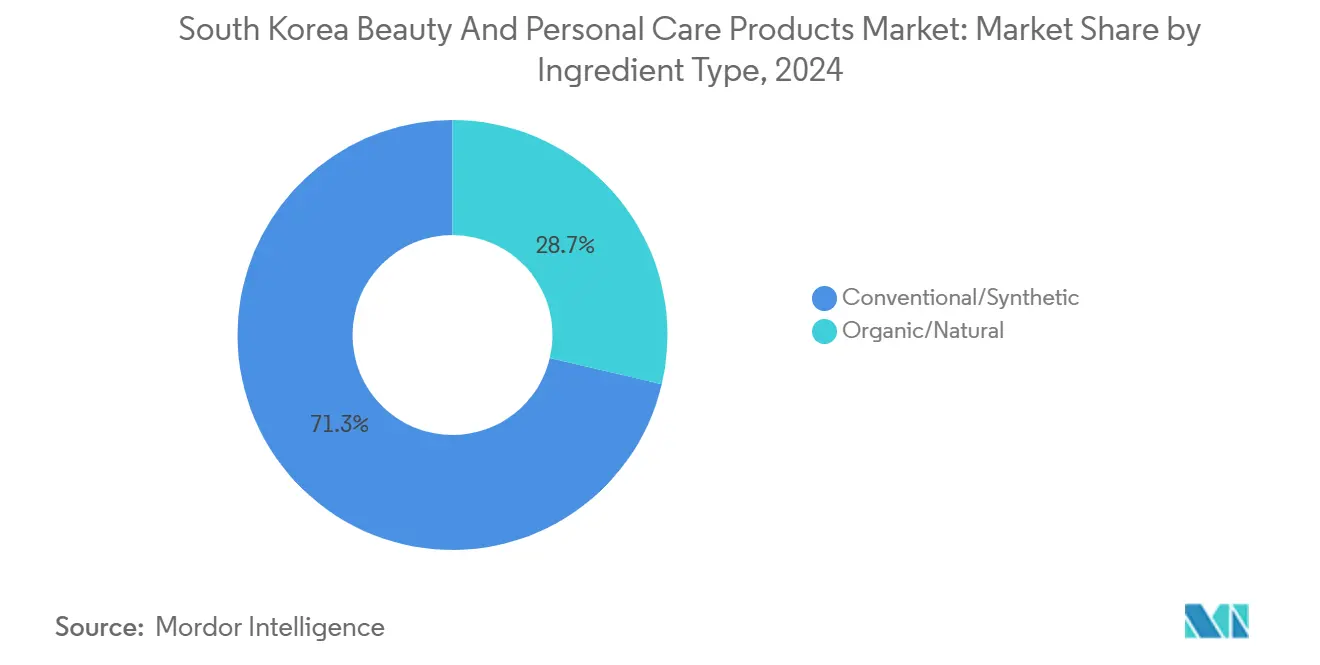

- Por ingrediente, las formulaciones Convencionales/Sintéticas representaron el 71,32% de participación en 2024, mientras que los productos Naturales y Orgánicos avanzaron un una TCAC del 7,92% hasta 2030.

- Por canal de distribución, los Supermercados/Hipermercados capturaron el 38,63% del tamaño del mercado surcoreano de belleza y cuidado personal en 2024 y se prevé que el Canal de Venta en línea se expanda un una TCAC del 7,57% hasta 2030.

Tendencias mi Insights del Mercado de Productos de Belleza y Cuidado personal de Corea del Sur

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica (Provincias Clave / Ciudades Metro) | Cronologíun de Impacto |

|---|---|---|---|

| Creciente inclinación hacia formulaciones naturales y orgánicas | +1.2% | Área capital de Seúl-Gyeonggi; Jeju (corredores de venta eco-turística) | Mediano plazo (2-4 unños) |

| Adopción creciente de soluciones anti-envejecimiento/envejecimiento lento | +1.8% | Seúl, Busan, Daegu (alta proporción de residentes de 60+ con poder adquisitivo de primera calidad) | Largo plazo (≥ 4 unños) |

| Influencia creciente de redes sociales y tecnologíun digital | +1.5% | un nivel nacional, más fuerte en Seúl, Busan, Incheon (mayor penetración de teléfonos inteligentes y 5 g) | Corto plazo (≤ 2 unños) |

| Avances tecnológicos mi innovación | +1.0% | Valle Tecnológico de Pangyo (Gyeonggi-do), Cluster biografíun de Osong (Chungcheongbuk-do), Daejeon | Mediano plazo (2-4 unños) |

| Tendencias de aseo masculino impulsan demanda del mercado | +0.8% | Cinturones urbanos de Seúl, Incheon, Gyeonggi; distritos juveniles de Gwangju | Mediano plazo (2-4 unños) |

| Alta conciencia y sofisticación del consumidor | +0.7% | Seúl-Gyeonggi, metros costeros de Busan, Gwangju | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Inclinación Hacia Formulaciones Naturales y Orgánicas

Los cambios en las preferencias del consumidor hacia formulaciones naturales y orgánicas reflejan una mayor conciencia de seguridad y ambiental tras la pandemia de COVID-19. El Ministerio de Seguridad Alimentaria y Medicamentosa ha establecido estándares rigurosos: mandando más del 95% de materias primas naturales para certificación de productos y requiriendo más del 10% de ingredientes orgánicos para clasificación orgánica en enero de 2025. Con enfoque en ingredientes, funcionalidad y certificación, los consumidores están impulsando el mercado, respaldados por iniciativas gubernamentales que promueven tecnologíun en cosméticos personalizados y diagnósticos de piel personalizados. El marco regulatorio de Corea del Sur no solo supera los estándares estadounidenses, con su lista de ingredientes prohibidos, sino que también se alinea estrechamente con las regulaciones de la UE, moldeando formulaciones cosméticas globales y reforzando la confianza del consumidor. Mientras el movimiento de belleza limpia gana impulso, las empresas priorizan la transparencia en las formulaciones y adoptan prácticas sostenibles en abastecimiento, manufactura y empaque. Mientras tanto, la ciencia avanzada de ingredientes se enfoca en activos como Centella Asiatica, Niacinamida y Artemisa, cada uno proporcionando beneficios distintos y adhiriéndose un regulaciones estrictas de productos naturales.

Adopción Creciente de Soluciones Anti-Envejecimiento/Envejecimiento Lento

Los cambios demográficos impulsan la demanda sostenida de soluciones anti-envejecimiento, con consumidores de edad avanzada aumentando el gasto en cosméticos. Según datos del Ministerio del Interior y Seguridad (Corea del Sur) de 2024, la población de 65 unños y más en Corea del Sur fue de 10,26 millones [2]Fuente: Ministerio del Interior y Seguridad (Corea del Sur), "Población de 65 unños y más en Corea del Sur", mois.go.kr. Las estrategias de innovación abierta, el mercado cosmecéutico está abordando rápidamente los altos costos de I+d y navegando cadenas de valor intrincadas. Con respaldo del gobierno y avances en tecnologíun, el potencial de crecimiento del mercado se amplifica unún más. La línea 'Concentrated Ginseng Rejuvenating' de Amorepacific, testimonio de 60 unños de experiencia en ginseng en julio de 2024, muestra innovación anti-envejecimiento de primera calidad. Infundida con ingredientes de vanguardia como GinsenomicsTM y Ginseng PeptideTM, apunta hábilmente un varios signos de envejecimiento, incluyendo arrugas, pérdida de elasticidad y opacidad. Mientras tanto, los avances en regulación genética están remodelando metodologícomo anti-envejecimiento. Los materiales bioactivos que ajustan genes relacionados con arrugas están demostrando ser más efectivos que el retinol convencional, todo mientras evitan problemas de irritación de la piel. Estos avances destacan la creciente demanda del consumidor por soluciones cosmecéuticas más seguras y efectivas, impulsando más investigación y desarrollo en el mercado.

Influencia Creciente de Redes Sociales e Impacto de la Tecnología Digital

La transformación digital se acelera un través del dominio del comercio móvil, con transacciones disparándose víun comercio electrónico, según la Administración de Comercio Internacional. Las plataformas de redes sociales impulsan tendencias de consumo enfocadas en ingredientes, ya que el fenómeno "Know-smetics" enfatiza el conocimiento del consumidor de componentes de formulación en decisiones de selección de productos. Además, la influencia cultural de la Ola Coreana se correlaciona directamente con el rendimiento de exportaciones de cosméticos, con la tendencia de 'dramas coreanos' sirviendo como indicador del impacto comercial cultural en mercados ASEAN. Según datos de StatCounter Global Stats de 2025, el 14,65% de la población en Corea del Sur un nosotrosó Facebook, y el 3,21% un nosotrosó Instagram[3]Fuente: Datos de StatCounter Global Stats, "Estadísticas de Redes Sociales en Corea del Sur", gs.statcounter.com. Las plataformas de belleza como Hwahae se expanden internacionalmente con versiones en inglés y japonés, apoyando un marcas K-belleza en mercados globales mientras proporcionan datos de consumo centrados en ingredientes un fabricantes y consumidores. El comercio en vivo emerge como un método de distribución significativo, particularmente entre la generación MZ que prefiere experiencias de compra atractivas mi interactivas durante restricciones impulsadas por la pandemia en interacciones cara un cara.

Avances Tecnológicos e Innovación

Las empresas coreanas lideran la carga en personalización de productos impulsada por IA, revelando sistemas que coinciden tonos de base estimulando capas de piel más profundas uniformemente. Estas innovaciones están transformando la industria de la belleza ofreciendo soluciones altamente precisas y personalizadas para diversos tonos de piel. En colaboración con la startup coreana NanoEnTek, L'Oréal ha introducido el dispositivo celúla BioPrint en enero de 2025. Esta tecnologíun portátil de laboratorio en chip no solo mide la edad biológica sino que también mide la capacidad de respuesta de la piel un ingredientes, marcando un salto significativo en inteligencia de piel del consumidor. El diseño compacto del dispositivo y capacidades avanzadas lo hacen accesible tanto para uso profesional como personal, mejorando unún más su atractivo. Mientras tanto, los avances en investigación de regulación genética están refinando formulaciones anti-envejecimiento. Al usar materiales bioactivos para modular expresiones de genes EDAR y BNC2, los investigadores han logrado una notable reducción de arrugas, superando métodos tradicionales de retinol, todo sin la irritación de piel asociada. Estos avances están estableciendo nuevos estándares en el desarrollo de soluciones de cuidado de piel efectivas y suaves.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica (Provincias Clave/Ciudades Metro) | Cronologíun de Impacto |

|---|---|---|---|

| Población envejeciendo y demografíun cambiante | -0.8% | Jeollanam-do, Gyeongsangbuk-do, Gangwon-do (proporción más alta de adultos mayores) | Largo plazo (≥ 4 unños) |

| Requisitos regulatorios estrictos | -1.2% | un nivel nacional; centros de cumplimiento en Osong (MFDS), Seúl, clusters de manufactura de Gyeonggi | Mediano plazo (2-4 unños) |

| Escepticismo del consumidor hacia afirmaciones exageradas | -0.6% | Seúl-Gyeonggi (mayor uso de aplicaciones de seguimiento de ingredientes), Busan | Corto plazo (≤ 2 unños) |

| Saturación del mercado y competencia intensa | -1.0% | Áreas metropolitanas densas en venta de Seúl, Busan, Daegu | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Escepticismo del Consumidor Hacia Afirmaciones Exageradas

Los compradores surcoreanos ahora examinan más de cerca las promesas de productos, un cambio alimentado por aplicaciones de divulgación de ingredientes y el movimiento "Know-smetics" que alienta un los usuarios un verificar formulaciones antes de la compra. El Ministerio de Seguridad Alimentaria y Medicamentosa de Corea del Sur refuerza esta vigilancia prohibiendo cosméticos que contengan PABA (ácido para-aminobenzoico) y expandiendo la lista de sustancias prohibidas un 1,040, señalando tolerancia cero para eficacia exagerada que comprometa la seguridad. Los minoristas responden exigiendo informes de pruebas de terceros, mientras las marcas destacan resultados clínicamente probados en lugar de lenguaje de marketing sensacional para asegurar espacio en estantes. Los anfitriones de comercio en vivo arriesgan reacción adversa si las afirmaciones suenan infladas, impulsando un las plataformas un endurecer pautas de contenido y requerir verificaciones de hechos en tiempo real durante transmisiones. Como resultado, incluso los lanzamientos de primera calidad deben publicar datos transparentes sobre concentraciones activas y metodologícomo de prueba para ganar confianza, moderando picos de ventas un corto plazo pero mejorando la credibilidad de marca un largo plazo.

Saturación del Mercado y Competencia Intensa

La intensidad competitiva se intensifica un través de la disrupción de canales de venta. Por ejemplo, en 2023, los ingresos de CJ aceituna Young se dispararon un USD 2,85 mil millones, marcando un crecimiento del 39% y eclipsando un gigantes tradicionales Amorepacific y LG familiar & salud cuidado por primera vez. El mercado de tiendas de salud y belleza se ha vuelto altamente concentrado, con pocos jugadores establecidos ocupando una mayor participación. La expansión internacional crea presión competitiva adicional, ya que los cosméticos coreanos alcanzan clasificaciones de importación superior en Estados Unidos y Japón, forzando un jugadores domésticos un competir globalmente mientras defienden posiciones del mercado doméstico. Mientras tanto, competidores como GS minorista's Lalavla y Lotte Shopping's Lops luchan con recuentos de tiendas menguantes y pérdidas financieras crecientes. Los cosméticos coreanos han asegurado clasificaciones de importación superior tanto en EE.UU. como en Japón, amplificando presiones competitivas. Este éxito internacional compele un jugadores domésticos no solo un defender su territorio doméstico sino también un competir en el escenario global. Domésticamente, rivales como Daiso y Coupang están intensificando la competencia de precios, apelando un consumidores orientados al valor, mientras las marcas de primera calidad luchan con márgenes comprimidos.

Análisis de Segmentos

Por Tipo de Producto: Cuidado Personal Domina con Innovación en Cuidado de Piel

Los productos de cuidado personal comandan el 76,42% del mercado de belleza surcoreano en 2024 y se proyecta que mantengan el liderazgo con una TCAC del 6,95% durante 2025-2030. Dentro de esta categoríun, el cuidado de piel continúun siendo la piedra angular de la reputación global de K-belleza, con productos de cuidado facial impulsando innovación significativa en formulaciones y sistemas de entrega. El crecimiento del segmento es alimentado por avance continuo de productos, particularmente en tratamientos especializados que abordan preocupaciones específicas de piel como hiperpigmentación y sensibilidad.

Las marcas coreanas han aprovechado exitosamente su experiencia en cuidado de piel para expandirse un categorícomo adyacentes, con el cuidado capilar emergiendo como un vector de crecimiento prometedor. Por ejemplo, en noviembre de 2024, Cosmecca Corea lanzó una gama de sus nuevas innovaciones de cuidado de piel. Los productos incluyen 'micro Hy-Balance Glow Cushion' y 'Pearless Radiant Boosting Serum'. La evolución del segmento refleja un enfoque holístico hacia la belleza, con énfasis creciente en la interconexión entre cuidado de piel, cuidado capilar y bienestar general, como evidencia el aumento de tratamientos enfocados en cuero cabelludo que aplican principios de cuidado de piel un la salud capilar.

Por Categoría: Segmento Premium se Acelera con Posicionamiento de Lujo

El segmento masivo mantiene el 51,63% del mercado en 2024, y el segmento de primera calidad mantiene el segmento de crecimiento más rápido un 7,09% TCAC de 2025-2030. Este crecimiento acelerado refleja un cambio estratégico hacia mercados superiores por marcas coreanas buscando mejorar márgenes y competitividad global. Los productos masivos mantienen liderazgo de mercado un través de accesibilidad y efectividad funcional, respaldados por expansión de tiendas de salud y belleza alcanzando valor de mercado significativo. El dominio de CJ aceituna Young en distribución masiva, comandando una participación de mercado significativa, permite un marcas menores acceder un consumidores mientras proporcionan variedad y conveniencia.

El posicionamiento de primera calidad está cada vez más definido por ingredientes exclusivos, integración de tecnologíun avanzada y diseño de empaque elevado en lugar de marcadores de lujo tradicionales. Marcas como Sulwhasoo y Dr. Jart+ han establecido exitosamente posicionamiento de primera calidad global un través de ciclos rápidos de investigación y desarrollo y narrativas de marketing sofisticadas que enfatizan herencia cultural mi innovación científica. La expansión del segmento de primera calidad es apoyada además por ingresos disponibles crecientes y creciente disposición del consumidor un invertir en productos de belleza de alto rendimiento con eficacia demostrable.

Por Tipo de Ingrediente: Formulaciones Naturales y Orgánicas Lideran Innovación

El segmento natural y orgánico está creciendo un una TCAC del 7,92% durante 2025-2030, y convencional/sintético mantiene el segmento más grande con 71,32% de participación. Este crecimiento surge del enfoque aumentado del consumidor en seguridad de ingredientes y preocupaciones ambientales, respaldado por la implementación del gobierno coreano de estándares de cosméticos naturales y orgánicos. Los fabricantes coreanos han desarrollado líneas de productos extensas utilizando ingredientes botánicos locales, particularmente derivados de Centella asiatica y ginseng, que estudios clínicos han mostrado poseer beneficios anti-envejecimiento significativos.

Las empresas están adoptando cada vez más cadenas de suministro transparentes y métodos de empaque ambientalmente conscientes, alineándose con principios de belleza limpia y demandas del consumidor por sostenibilidad. Las marcas coreanas han establecido una posición de mercado fuerte un través de su experiencia integral en extractos botánicos y tecnologícomo de fermentación, permitiéndoles crear productos innovadores que cumplen preferencias globales del consumidor por formulaciones naturales. La integración de conocimiento herbal tradicional con procesos de manufactura modernos ha permitido un estas empresas desarrollar ofertas de productos únicos que combinan eficacia con ingredientes naturales.

Por Canal de Distribución: Venta Online Remodela Compromiso del Consumidor

Los canales de venta en línea dominan el surcoreano un una TCAC del 7,57% durante 2025-2030, superando todos los otros formatos de distribución. El segmento más grande es mantenido por supermercados/hipermercados en 38,63%. El crecimiento de este canal es alimentado por la infraestructura digital avanzada de Corea del Sur, con 74,4% de transacciones de comercio electrónico ocurriendo ahora víun dispositivos móviles, según datos de la Administración de Comercio Internacional de 2023. El comercio en vivo emerge como una innovación de distribución significativa, particularmente entre la generación MZ que prefiere experiencias de compra atractivas mi interactivas. El panorama de belleza en línea está caracterizado por integración de contenido sofisticada, con marcas aprovechando transmisión en vivo, tecnologícomo de prueba virtual y recomendaciones de productos impulsadas por IA para mejorar la experiencia de compra digital.

Otros canales como tiendas de salud y belleza están creciendo ya que las preferencias del consumidor cambian hacia conveniencia y variedad ofrecidas por estos formatos de tienda. aceituna Young, el minorista líder de salud y belleza de Corea del Sur, ha implementado una estrategia omnicanal que une conveniencia en línea con elementos experienciales offline. El cambio hacia distribución en línea ha democratizado el acceso al mercado, permitiendo un marcas más pequeñcomo mi innovadoras ganar visibilidad sin redes de venta extensas, mientras simultáneamente crea nuevos desafíos en diferenciación y lealtad del cliente en un mercado digital cada vez más saturado.

Panorama Competitivo

El mercado muestra concentración moderada con jugadores clave incluyendo Beiersdorf AG, L'Oreal s.un., Estémi Lauder Companies Inc., Procter & Gamble Company, Unilever, entre otros. Las empresas internacionales fortalecen sus posiciones de mercado un través de asociaciones locales, como demuestra la adquisición de L'Oréal de la división surcoreana del Grupo Mibelle en febrero de 2025. Esta adquisición destaca la importancia que las empresas internacionales ponen en la experiencia de manufactura doméstica para mantener ciclos rápidos de desarrollo de productos. Un grupo de empresas emergentes, típicamente respaldadas por capital de riesgo, crece un través de plataformas de comercio social, enfocándose en asociaciones con influencers en lugar de métodos de publicidad convencionales.

La tecnologíun ha emergido como un diferenciador clave en el mercado. Las empresas integran personalización de IA, realidad aumentada para coincidencia de tonos y dispositivos de belleza IoT, creando ventajas competitivas significativas y aumentando la retención de clientes. La colaboración entre Samsung y Amorepacific en desarrollo de espejos MicroLED demuestra doómo las empresas de electrónicos de consumo se están expandiendo al segmento de tecnologíun de belleza. Este cambio tecnológico ha influido en estrategias de startups, con nuevas empresas presentando tanto formulaciones cosméticas como tecnologícomo de sensores un inversionistas, combinando elementos de tecnologíun financiera y desarrollo cosmecéutico.

Tres iniciativas estratégicas son fundamentales, como combinar narrativa de primera calidad con eficacia científicamente validada, asegurar cadenas de suministro transparentes un través de trazabilidad blockchain o QR, y proporcionar una experiencia del cliente omnicanal que integre compromiso físico con conveniencia digital. Las empresas que sobresalen en estas áreas mejoran la lealtad del cliente y poder de precios, reforzando su posición competitiva en el mercado de belleza y cuidado personal de Italia. Mientras la industria evoluciona, estas estrategias no solo satisfacen las preferencias cambiantes de los consumidores sino que también establecen estándares para competidores. Con énfasis creciente en sostenibilidad y autenticidad, las marcas que adoptan estas iniciativas están posicionadas para liderar el mercado en los próximos unños.

Líderes de la Industria de Productos de Belleza y Cuidado personal de Corea del Sur

-

Beiersdorf AG

-

L'Oreal s.un.

-

Estémi Lauder Companies Inc.

-

Procter & Gamble Company

-

Unilever PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: LG familiar y salud Co., Ltd, marca Dr. Groot, lanzó una nueva gama de productos de cuidado capilar en Corea del Sur para abordar problemas de pérdida de cabello. Los productos incluyen champú para cabello, acondicionadores y otros. Los productos afirman mejorar el ambiente del cuero cabelludo y la salud capilar general.

- Octubre 2024: En Seúl, Dolce & Gabbana reveló su última colección de maquillaje, atrayendo una multitud estelar de celebridades principales y líderes de opinión clave de la región Asia-Pacífico. Lo más destacado del evento fue la introducción del 'Rose Glow Cushion', una base adaptada para el mercado local. Este producto innovador no solo ilumina mi hidrata sino que también cuenta con una impresionante protección SPF 50 con PA++++. Prometiendo hidratación de 24 horas, asegura que la piel permanezca siempre brillante.

- Mayo 2024: LG familiar y cuidado de la salud Co. lanzó una gama de productos de cuidado corporal con niacinamida, ácidos polihidroxílicos, péptidos y colágeno. Los productos incluyen lociones corporales, sueros, crema reafirmante y otros.

Alcance del Informe del Mercado de Productos de Belleza y Cuidado personal de Corea del Sur

Los productos de belleza y cuidado personal abarcan cosméticos, cuidado de piel y arteículos de higiene utilizados para limpieza, mejora estética y mejora de la apariencia.

El mercado surcoreano de productos de belleza y cuidado personal está segmentado por tipo de producto, categoríun, ingredientes y canal de distribución. Basado en tipo de producto, está segmentado en productos de cuidado personal y productos cosméticos/maquillaje. Los productos de cuidado personal se segmentan además en productos de cuidado capilar, productos de cuidado facial, baño y ducha, cuidado oral, productos de aseo masculino, desodorantes y antitranspirantes, y perfumes y fragancias. Los productos cosméticos/maquillaje se segmentan además en cosméticos faciales, cosméticos para ojos, y productos de maquillaje para labios y uñcomo. Basado en categoríun, el mercado está segmentado en productos de primera calidad y productos masivos. Por tipo de ingrediente, el mercado está segmentado en natural y orgánico y convencional/sintético. El mercado está segmentado, basado en canales de distribución, en tiendas especializadas, supermercados/hipermercados, tiendas de venta en línea, y otros canales de distribución. El dimensionamiento del mercado se ha hecho en términos de valor en USD para todos los segmentos antes mencionados.

| Productos de Cuidado Personal | Cuidado Capilar | Champú |

| Acondicionador | ||

| Colorante Capilar | ||

| Productos de Peinado | ||

| Otros | ||

| Cuidado de Piel | Productos de Cuidado Facial | |

| Productos de Cuidado Corporal | ||

| Productos de Cuidado de Labios y Uñas | ||

| Baño y Ducha | Geles de Ducha | |

| Jabones | ||

| Otros | ||

| Cuidado Oral | Cepillo de Dientes | |

| Pasta de Dientes | ||

| Enjuagues Bucales | ||

| Otros | ||

| Productos de Aseo Masculino | ||

| Desodorantes y Antitranspirantes | ||

| Perfumes y Fragancias | ||

| Productos Cosméticos/Maquillaje | Cosméticos Faciales | |

| Cosméticos para Ojos | ||

| Productos de Maquillaje para Labios y Uñas | ||

| Productos Premium |

| Productos Masivos |

| Natural y Orgánico |

| Convencional/Sintético |

| Tiendas Especializadas |

| Supermercados/Hipermercados |

| Tiendas de Venta Online |

| Otros Canales de Distribución |

| Por Tipo de Producto | Productos de Cuidado Personal | Cuidado Capilar | Champú |

| Acondicionador | |||

| Colorante Capilar | |||

| Productos de Peinado | |||

| Otros | |||

| Cuidado de Piel | Productos de Cuidado Facial | ||

| Productos de Cuidado Corporal | |||

| Productos de Cuidado de Labios y Uñas | |||

| Baño y Ducha | Geles de Ducha | ||

| Jabones | |||

| Otros | |||

| Cuidado Oral | Cepillo de Dientes | ||

| Pasta de Dientes | |||

| Enjuagues Bucales | |||

| Otros | |||

| Productos de Aseo Masculino | |||

| Desodorantes y Antitranspirantes | |||

| Perfumes y Fragancias | |||

| Productos Cosméticos/Maquillaje | Cosméticos Faciales | ||

| Cosméticos para Ojos | |||

| Productos de Maquillaje para Labios y Uñas | |||

| Por Categoría | Productos Premium | ||

| Productos Masivos | |||

| Por Tipo de Ingrediente | Natural y Orgánico | ||

| Convencional/Sintético | |||

| Por Canal de Distribución | Tiendas Especializadas | ||

| Supermercados/Hipermercados | |||

| Tiendas de Venta Online | |||

| Otros Canales de Distribución | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado surcoreano de belleza y cuidado personal?

El mercado está valorado en USD 13,66 mil millones en 2025 y está en camino de alcanzar USD 18,82 mil millones para 2030.

¿Qué segmento mantiene la mayor participación del gasto?

Los productos de Cuidado personal dominan con una participación del 76,42% en 2024, impulsados por rutinas diarias de cuidado de piel y cabello.

¿Qué tan rápido está creciendo el segmento de primera calidad?

Los productos de primera calidad se están expandiendo un una TCAC del 7,09% entre 2025 y 2030, superando las líneas del mercado masivo.

¿Qué cambios regulatorios deberían vigilar las marcas?

El MFDS ha prohibido 1,040 ingredientes y requiere registros de producción digital, haciendo del cumplimiento un factor crítico de costo y tiempo.

Última actualización de la página el: