Tamaño y Participación del Mercado de Dispositivos de Endoscopia de Corea del Sur

Análisis del Mercado de Dispositivos de Endoscopia de Corea del Sur por Mordor Intelligence

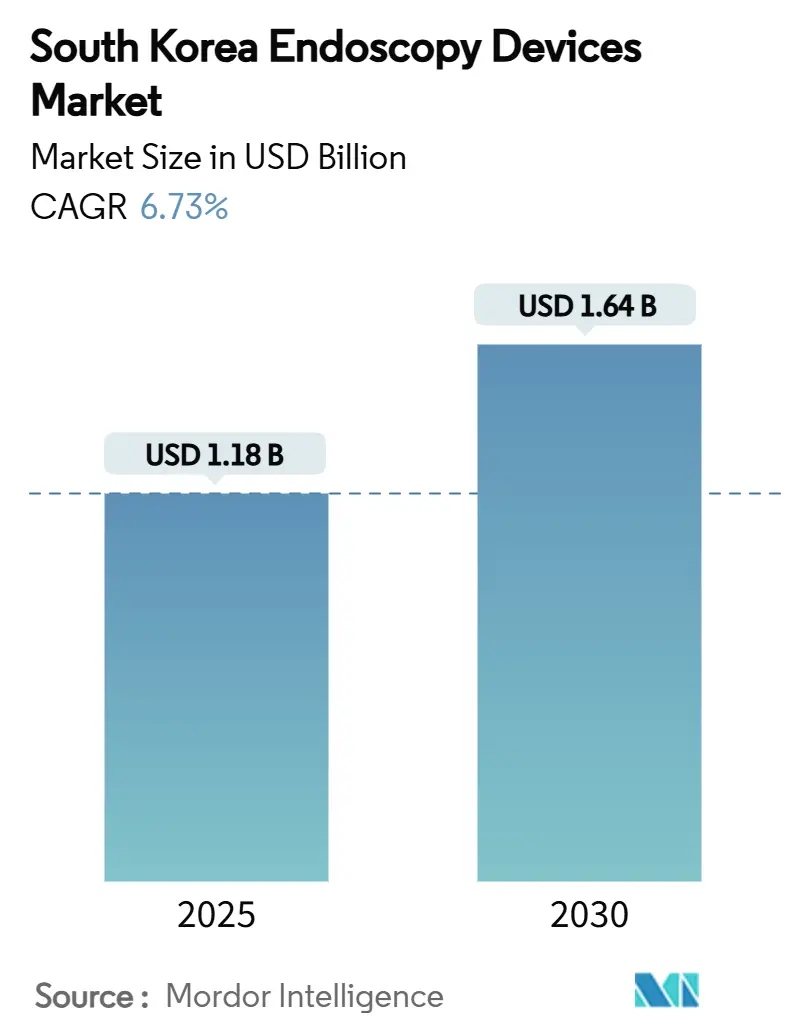

El tamaño del mercado de dispositivos de endoscopia de Corea del Sur es de USD 1.18 mil millones en 2025 y se pronostica que registre USD 1.64 mil millones para 2030, expandiéndose a una TCAC del 6.73%. Este impulso está alimentado por la población que envejece rápidamente del país, una alta carga de malignidades gastrointestinales y la rápida adopción de plataformas habilitadas con inteligencia artificial que proporcionan sensibilidad y especificidad de detección de lesiones ≥95%. Los volúmenes crecientes de procedimientos bajo el Programa Nacional de Detección de Cáncer, la ampliación del reembolso para terapias complejas como la disección submucosa endoscópica y el crecimiento de centros de cirugía ambulatoria (CCA) están reforzando la demanda. Las políticas gubernamentales paralelas-incluyendo la Ley de Productos Médicos Digitales (enero 2025) y el 1er Plan Maestro para Fomentar y Apoyar la Industria de Dispositivos Médicos-están catalizando la producción doméstica y la capacidad de exportación, mientras que los sistemas de apoyo a la toma de decisiones impulsados por IA acortan el tiempo de procedimiento y elevan la precisión diagnóstica. Las fuerzas compensatorias incluyen altos costos iniciales de equipamiento, reglas complejas de reprocesamiento y una escasez de endoscopistas capacitados fuera de los centros metropolitanos, todo lo cual modera la adopción en hospitales y clínicas más pequeños.

Puntos Clave del Informe

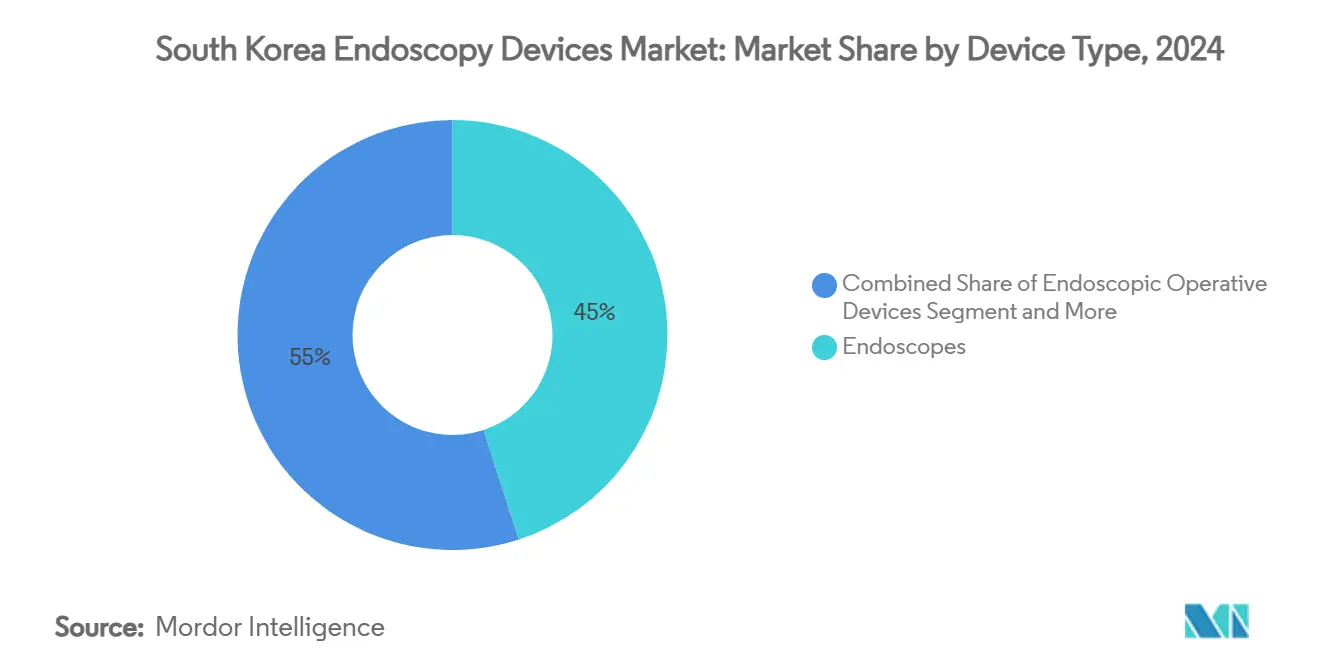

- Por tipo de dispositivo, los endoscopios capturaron el 45% de la participación del mercado de dispositivos de endoscopia de Corea del Sur en 2024. Se proyecta que los endoscopios cápsula se expandan a una TCAC del 14% hasta 2030, la más rápida entre todos los tipos de dispositivos.

- Por aplicación, la gastroenterología comandó el 55% del tamaño del mercado de dispositivos de endoscopia de Corea del Sur en 2024 y continúa liderando los conteos totales de procedimientos. Se pronostica que la ginecología registre la TCAC más alta a nivel de aplicación del 11% entre 2025-2030.

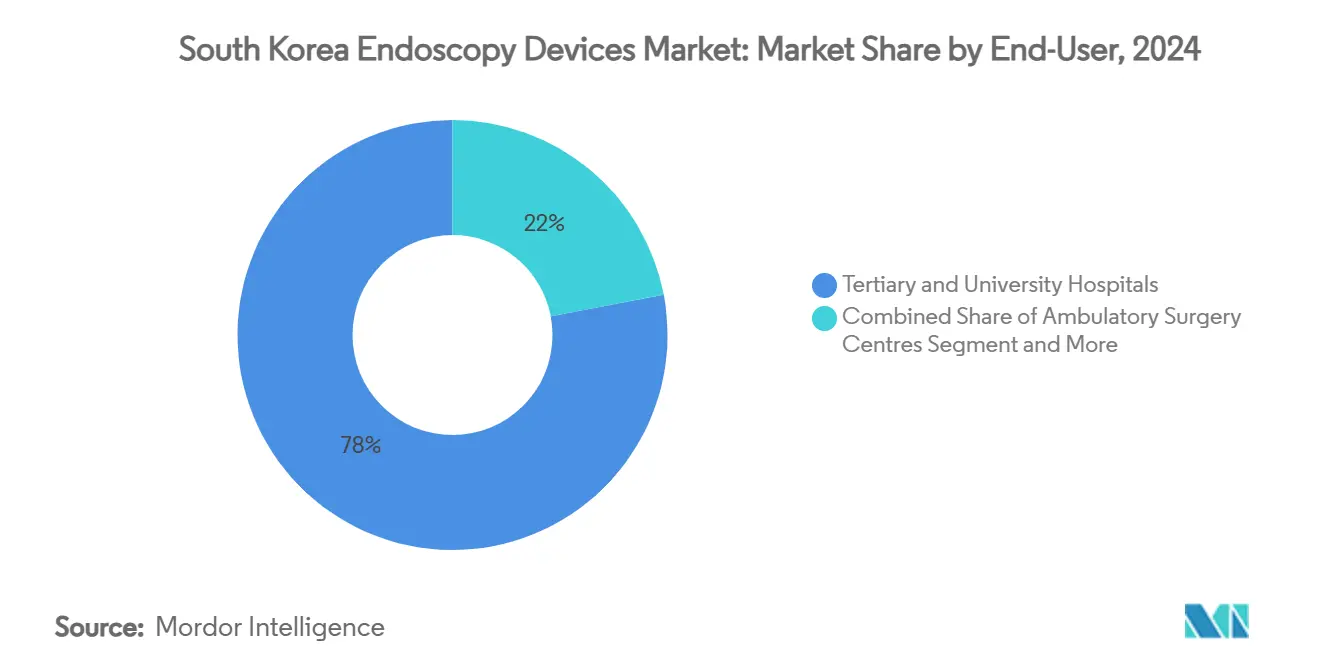

- Por usuario final, los hospitales terciarios y universitarios mantuvieron el 78% de la participación de ingresos en 2024, mientras que los CCA están destinados a crecer a una TCAC del 12% durante el mismo período.

Tendencias y Perspectivas del Mercado de Dispositivos de Endoscopia de Corea del Sur

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente carga de trastornos gastrointestinales y oncológicos | +1.8% | Nacional, mayor en centros urbanos | Mediano plazo (2-4 años) |

| Expansión de cobertura del Seguro Nacional de Salud para procedimientos avanzados | +1.2% | Nacional | Mediano plazo (2-4 años) |

| Iniciativas gubernamentales para fortalecer la manufactura doméstica | +0.9% | Nacional, centros industriales | Largo plazo (≥ 4 años) |

| Creciente adopción de modelos de cirugía ambulatoria/de día | +0.7% | Seúl, Busan, Daegu | Corto plazo (≤ 2 años) |

| Integración de IA y robótica en flujos de trabajo | +2.1% | Nacional, hospitales terciarios | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente carga de trastornos gastrointestinales y oncológicos

Corea del Sur documentó 292,221 nuevos casos de cáncer en 2024, y la tasa de incidencia de cáncer gástrico de 27.0 por 100,000 se clasificó tercera a nivel mundial. Aunque la mortalidad está cayendo 4.53% anualmente, el grupo absoluto de pacientes aumenta conforme la edad mediana sube más allá de los 45 años. La esofagogastroduodenoscopia bienal bajo el Programa Nacional de Detección de Cáncer ha impulsado la detección en etapa temprana, elevando la supervivencia a 5 años a >70% entre las cohortes examinadas. Juntos, estos patrones epidemiológicos sustentan el crecimiento sostenido de procedimientos, apoyando directamente el mercado de dispositivos de endoscopia de Corea del Sur.

Expansión de cobertura del Seguro Nacional de Salud para procedimientos avanzados

La cobertura universal de salud ahora reembolsa técnicas de alta complejidad como la disección submucosa endoscópica (DSE) para cáncer gástrico temprano. Los registros nacionales muestran un aumento año tras año en DSE desde 2018, particularmente entre pacientes ≥60 años. La mejora en asequibilidad impulsa la demanda de dispositivos, pero persisten brechas de reembolso; los estudios de micro-costeo revelan que el Seguro Nacional de Salud cubre solo el 71.7% de los costos de cistoscopia en hospitales grandes, instando al ajuste fino de políticas[1]Uiemo Je & Byeong-Ju Kwon, "A Multicenter Micro-Costing Analysis of Flexible Cystoscopic Procedures in Korea," icurology.org.

Iniciativas gubernamentales para fortalecer la manufactura doméstica

El 1er Plan Maestro (2023-2027) apunta al estatus de exportación global top-cinco para dispositivos médicos, con la endoscopia identificada como prioridad. Actos complementarios como la Ley de Productos Médicos Digitales establecen vías regulatorias simplificadas para sistemas mejorados con IA efectivos en 2025. Estos marcos atraen inversión extranjera directa mientras aceleran la I+D indígena, remodelando el campo competitivo y estimulando el mercado de dispositivos de endoscopia de Corea del Sur[2]Korea Institute for Industrial Economics & Trade, "Korea's Healthcare Industry Set to Take a Big Leap Forward," investkorea.org.

Creciente adopción de modelos de cirugía ambulatoria/de día

Seúl, Busan y Daegu reportan la mayor penetración de CCA, donde los costos de procedimientos son 60% menores que en departamentos de pacientes ambulatorios de hospitales y la rotación de pacientes es más rápida. Las endoscopias del tracto GI superior dominan las cargas de casos de CCA, impulsando la demanda de torres compactas y reutilizables y kits de accesorios de un solo uso adecuados para entornos de alto volumen[3]Fred E. Shapiro et al., "Cost Comparison Between ASCs and Hospital Outpatient Departments," ekja.org. Conforme los pagadores favorecen cada vez más los pagos neutrales por sitio, el cambio hacia CCA debería continuar hasta 2027.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto capital y costos de mantenimiento del ciclo de vida | −1.2% | Nacional, más fuerte en hospitales menores | Corto plazo (≤ 2 años) |

| Riesgo de infecciones relacionadas con dispositivos y reprocesamiento complejo | −0.8% | Nacional | Mediano plazo (2-4 años) |

| Competencia de modalidades de imagen no invasivas | −0.6% | Centros de imagen urbanos | Largo plazo (≥ 4 años) |

| Escasez de endoscopistas capacitados en áreas no metropolitanas | −0.9% | Provincias rurales | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Alto capital y costos de mantenimiento del ciclo de vida

Un estudio de micro-costeo multicéntrico de 2024 ubicó los costos promedio de cistoscopia en USD 100.8 en un hospital insignia de Seúl y USD 119.2 en una instalación pública; el reembolso cubrió solo 71.7% y 60.6% respectivamente, dejando brechas significativas sin fondos. El mantenimiento y reprocesamiento representan casi la mitad de los gastos del ciclo de vida, desalentando a las clínicas más pequeñas de comprar sistemas premium y limitando el mercado de dispositivos de endoscopia de Corea del Sur en entornos de recursos limitados.

Riesgo de infecciones relacionadas con dispositivos y requisitos complejos de reprocesamiento

Las infecciones asociadas con endoscopios, aunque poco frecuentes, persisten porque los diseños de canales albergan biopelículas. Una encuesta nacional de 2024 registró 98.9% de adherencia a las pautas de reprocesamiento, pero solo 56% de cumplimiento en transportar endoscopios contaminados en contenedores sellados. La creciente atención al control de infecciones está alimentando el debate sobre soluciones de un solo uso, pero cada procedimiento genera 1.34 kg de residuos, planteando preocupaciones ambientales y de costos.

Análisis por Segmentos

Por Tipo de Dispositivo: Los Endoscopios Mantienen la Primacía mientras las Cápsulas se Aceleran

El segmento de endoscopios entregó el 45% de la participación del mercado de dispositivos de endoscopia de Corea del Sur en 2024, anclado por el tamizaje de cáncer gástrico de alto volumen y la rápida infusión de algoritmos de IA en endoscopios de video convencionales. Los sistemas de visualización actualizados a 4K/8K refuerzan la confianza diagnóstica en centros terciarios, mientras que los dispositivos operativos crecen constantemente con el aumento de procedimientos terapéuticos como la DSE.

Los sistemas de cápsula están preparados para una TCAC del 14% hasta 2030, reflejando la preferencia del paciente por tecnologías no invasivas y conectividad robusta que transmite imágenes en tiempo real. Los datos piloto tempranos muestran tasas de finalización técnica >90% en imagen de intestino delgado, provocando discusiones de pagadores sobre reembolso más amplio. Las plataformas asistidas por robótica, aunque incipientes, lograron una tasa de éxito técnico del 86.1% en ensayos de DSE colorrectales y tienen promesa para resecciones complejas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Gastroenterología Domina en Medio de una Huella Clínica en Expansión

La gastroenterología representó el 55% del tamaño del mercado de dispositivos de endoscopia de Corea del Sur en 2024 y sigue siendo esencial para el Programa Nacional de Detección de Cáncer bienal que tiene 50% de participación. Los volúmenes de procedimientos se han recuperado a niveles pre-pandemia para colonoscopia, pero van rezagados para gastroscopia entre cohortes de bajos ingresos, subrayando desafíos de acceso que aún estimulan la demanda de equipos en instalaciones públicas.

La ginecología es la de crecimiento más rápido con una TCAC del 11% hasta 2030, impulsada por histeroscopia ambulatoria e intervenciones laparoscópicas que minimizan el tiempo de recuperación. La neumología, neurología/ORL y ortopedia también se expanden conforme los broncoscopios de un solo uso, neuroendoscopios y artroscopios reducen el riesgo de infección cruzada y facilitan el alta el mismo día.

Por Usuario Final: Los Hospitales Terciarios Lideran mientras los CCA Surgen

Los hospitales terciarios y universitarios mantuvieron el 78% de los ingresos en 2024, dependiendo de la escala y equipos especialistas para apoyar la inversión en torres listas para IA y módulos robóticos. Su dominancia concentra la experiencia en áreas metropolitanas, obligando a los pacientes rurales a viajar para atención avanzada-una dinámica que subraya la importancia estratégica de las plataformas de tele-endoscopia.

Los CCA, sin embargo, se pronostica que registren una TCAC del 12% hasta 2030, energizados por la preferencia del pagador por sitios costo-eficientes y la demanda del paciente por servicio más rápido. La gastroenterología es la especialidad ancla en estas instalaciones, donde la alta rotación favorece plataformas compactas y fáciles de esterilizar, ampliando aún más el mercado de dispositivos de endoscopia de Corea del Sur.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Las zonas metropolitanas, notablemente Seúl, Busan y Daegu, realizan la mayoría de los procedimientos y albergan la mayoría de los sistemas equipados con IA, sosteniendo la difusión tecnológica. Las provincias rurales van rezagadas porque solo el 35% de los endoscopistas practican fuera de las grandes ciudades, amplificando la inequidad en la atención y alargando las listas de espera. El régimen de pago por servicio del gobierno surcoreano impulsa volúmenes más altos en centros urbanos, reforzando desequilibrios regionales.

Los datos de la era pandémica mostraron una caída más pronunciada de colonoscopia entre grupos de bajos ingresos; la recuperación ha permanecido incompleta para gastroscopia en la población de ayuda médica, subrayando determinantes socioeconómicos de utilización researchgate.net. Se espera que la expansión del seguro para técnicas avanzadas reduzca las brechas, pero las limitaciones del presupuesto de capital aún limitan la adopción de sistemas de vanguardia fuera de los centros terciarios.

La inversión continua en CCA-especialmente en ciudades satélite-debería dispersar la capacidad más uniformemente. Junto con furgonetas de endoscopia móvil y plataformas de mentoría remota, estas iniciativas podrían redistribuir los volúmenes de procedimientos, nivelando gradualmente la distribución geográfica del mercado de dispositivos de endoscopia de Corea del Sur.

Panorama Competitivo

Olympus, Fujifilm y HOYA (PENTAX Medical) anclan el mercado a través de extensas redes de servicio y actualizaciones continuas de productos. Olympus está piloteando un "Ecosistema de Endoscopia Inteligente" que integra detección basada en IA y reportes automatizados para lanzamiento en marzo de 2026. El ELUXEO 4K de Fujifilm ofrece imagen de múltiple luz y ha ganado rápida tracción en los centros terciarios de Seúl.

Los innovadores domésticos están ganando terreno. ENDOROBOTICS desarrolló la plataforma ROBOPERA, mejorando la eficiencia de DSE y expandiendo indicaciones para lesiones gástricas tempranas. NexPowder de Next Biomedical aspira a convertirse en el primer agente hemostático estándar registrado en Corea, abordando las brechas de sangrado post-procedimiento. La plataforma INSIGHT de Lunit añade superposiciones de detección de pólipos de IA compatibles con torres existentes, ofreciendo una vía de actualización costo-efectiva para hospitales más pequeños.

Las colaboraciones estratégicas aceleran la innovación: el acuerdo de distribución de Medtronic 2025 con Dragonfly Endoscopy amplía el acceso a herramientas pancreáticobiliares avanzadas en Asia Oriental. Los OEM internacionales a menudo se asocian con empresas locales para soporte post-venta, navegando el entorno regulatorio riguroso pero transparente de Corea.

Líderes de la Industria de Dispositivos de Endoscopia de Corea del Sur

-

Karl Storz SE & Co. KG

-

Olympus Corporation

-

Fujifilm Holdings Corp.

-

HOYA Corporation (PENTAX Medical)

-

Medtronic plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: El Hospital Anam de la Universidad de Corea adoptó el robot de cálculos renales impulsado por IA de Roen Surgical, Zamenix, logrando 93.5% de eliminación de cálculos en ensayos.

- Enero 2025: Se emitieron las Pautas de Práctica Coreanas para Cáncer Gástrico 2024, refinando las recomendaciones de tamizaje endoscópico.

Alcance del Informe del Mercado de Dispositivos de Endoscopia de Corea del Sur

Según el alcance de este informe, los dispositivos de endoscopia son mínimamente invasivos y pueden insertarse en aberturas naturales del cuerpo humano para observar un órgano interno o tejido en detalle. Estas cirugías endoscópicas se están realizando para procedimientos de imagen y cirugías menores. El Mercado de Dispositivos de Endoscopia de Corea del Sur está segmentado por tipo de dispositivo y aplicación. Por tipo de dispositivo, el mercado está segmentado en endoscopios, dispositivos operativos endoscópicos y equipos de visualización. Por aplicación, el mercado está segmentado en gastroenterología, cirugía ortopédica, cardiología, ginecología, neurología y otros. Otras aplicaciones incluyen laparoscopia, broncoscopia y urología, entre otras. El informe ofrece los tamaños de mercado y pronósticos en valor (millones USD) para los segmentos anteriores.

| Endoscopios | Endoscopios Rígidos |

| Endoscopios Flexibles | |

| Endoscopios Cápsula | |

| Endoscopios Asistidos por Robótica | |

| Dispositivos Operativos Endoscópicos | Sistemas de Irrigación/Succión |

| Dispositivos de Acceso y Puertos | |

| Protectores de Heridas | |

| Dispositivos de Insuflación | |

| Instrumentos Operativos Manuales | |

| Sistemas de Visualización | Cámaras Endoscópicas |

| Visualización SD | |

| Visualización HD | |

| Visualización 4K / 8K | |

| Componentes | Fuentes de Luz |

| Procesadores de Imagen | |

| Insufladores y Bombas |

| Gastroenterología |

| Cirugía Ortopédica |

| Cardiología |

| Ginecología |

| Neurología / ORL |

| Neumología / Toracoscopia |

| Hospitales Terciarios y Universitarios |

| Hospitales Generales y Comunitarios |

| Centros de Cirugía Ambulatoria (CCA) |

| Clínicas y Consultorios Especializados |

| Por Tipo de Dispositivo | Endoscopios | Endoscopios Rígidos |

| Endoscopios Flexibles | ||

| Endoscopios Cápsula | ||

| Endoscopios Asistidos por Robótica | ||

| Dispositivos Operativos Endoscópicos | Sistemas de Irrigación/Succión | |

| Dispositivos de Acceso y Puertos | ||

| Protectores de Heridas | ||

| Dispositivos de Insuflación | ||

| Instrumentos Operativos Manuales | ||

| Sistemas de Visualización | Cámaras Endoscópicas | |

| Visualización SD | ||

| Visualización HD | ||

| Visualización 4K / 8K | ||

| Componentes | Fuentes de Luz | |

| Procesadores de Imagen | ||

| Insufladores y Bombas | ||

| Por Aplicación | Gastroenterología | |

| Cirugía Ortopédica | ||

| Cardiología | ||

| Ginecología | ||

| Neurología / ORL | ||

| Neumología / Toracoscopia | ||

| Por Usuario Final | Hospitales Terciarios y Universitarios | |

| Hospitales Generales y Comunitarios | ||

| Centros de Cirugía Ambulatoria (CCA) | ||

| Clínicas y Consultorios Especializados | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de dispositivos de endoscopia de Corea del Sur?

El tamaño del mercado de dispositivos de endoscopia de Corea del Sur se sitúa en USD 1.18 mil millones en 2025.

¿Qué tan rápido se espera que crezca el mercado?

Se proyecta que el sector registre una TCAC del 6.73%, alcanzando USD 1.64 mil millones para 2030.

¿Qué segmento de dispositivos está creciendo más rápido?

Los endoscopios cápsula muestran el mayor impulso con un pronóstico de TCAC del 14% para 2025-2030.

¿Qué área de aplicación representa la mayor participación de ingresos?

La gastroenterología lidera con el 55% de los ingresos en 2024 gracias al tamizaje nacional de cáncer gástrico.

¿Por qué son importantes los centros de cirugía ambulatoria para el crecimiento del mercado?

Los CCA reducen los costos de procedimientos en 60% versus los departamentos de pacientes ambulatorios de hospitales e impulsan una TCAC proyectada del 12% en la demanda de dispositivos hasta 2030.

Última actualización de la página el: