Tamaño y Participación del Mercado de Yogur de Sudamérica

Análisis del Mercado de Yogur de Sudamérica por Mordor Intelligence

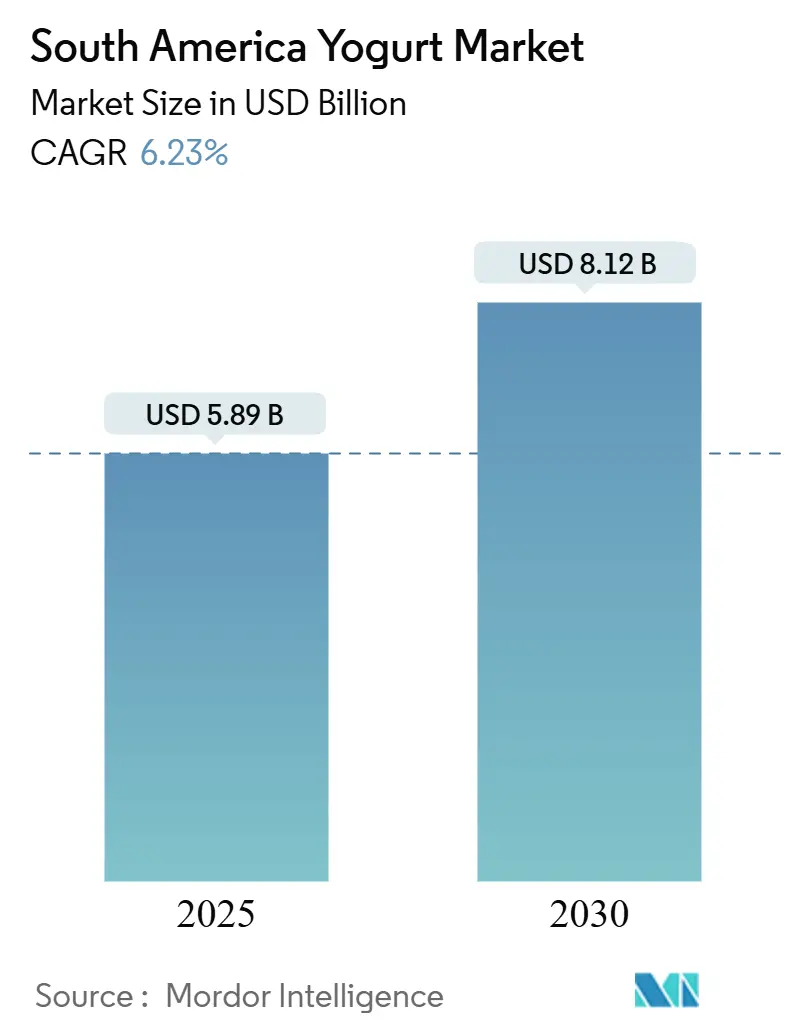

El Mercado de Yogur de Sudamérica está valorado en USD 5.89 mil millones en 2025 y se proyecta que alcance USD 8.12 mil millones para 2030, creciendo a una TCAC del 6.23% durante el período de pronóstico (2025-2030). La expansión del mercado está impulsada por múltiples factores, incluyendo las preferencias de consumidores conscientes de la salud, la expansión de la infraestructura de cadena de frío, y los cambios dietéticos flexitarianos. La creciente población urbana y el aumento de los ingresos disponibles han influido significativamente en los patrones de consumo, mientras que las preocupaciones por la sostenibilidad han creado una necesidad estratégica para que los fabricantes diversifiquen sus carteras de productos. El mercado abarca yogures tradicionales, estilo griego, y saborizados, con las principales empresas lácteas expandiendo sus capacidades de producción para satisfacer la demanda. Mientras que la tendencia hacia variantes naturales y orgánicas, soluciones de empaque innovadoras, y nuevas combinaciones de sabores continúa moldeando las dinámicas del mercado, persisten desafíos en forma de precios volátiles de la leche y aranceles de importación sobre cultivos probióticos. Estos desafíos afectan particularmente a las pequeñas y medianas empresas que luchan por mantener márgenes de ganancia mientras satisfacen las demandas de los consumidores por ofertas premium. La creciente adopción del yogur como opción de desayuno y alternativa de refrigerio saludable apoya aún más el crecimiento del mercado en toda Sudamérica.

Puntos Clave del Informe

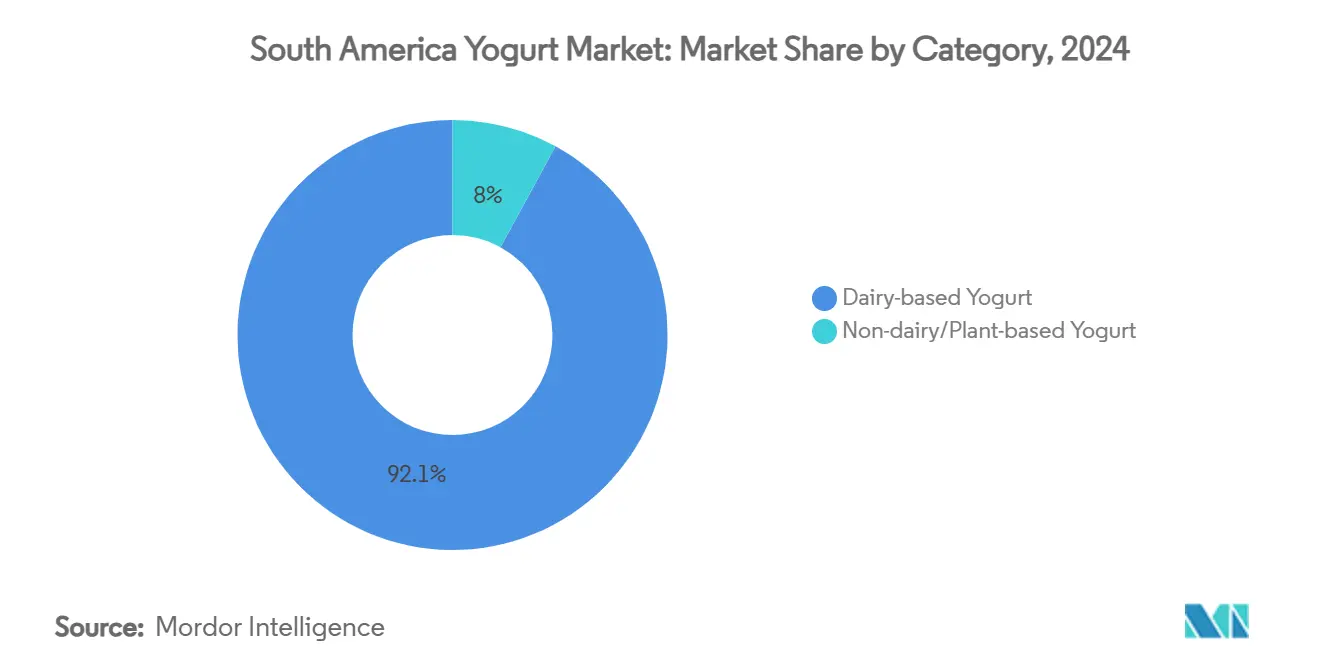

- Por categoría, el yogur lácteo lideró con una participación del 92.05% en 2024 en el mercado de yogur de sudamérica; se proyecta que el yogur de base vegetal se expanda a una TCAC del 7.21% hasta 2030.

- Por forma del producto, el yogur para cuchara/cuajado mantuvo el 68.11% del mercado de yogur de sudamérica; mientras que el yogur bebible está listo para una TCAC del 8.33% hasta 2030.

- Por perfil de sabor, natural/sencillo representó el 42.12% del mercado de yogur de sudamérica en 2024; saborizado registró la TCAC más rápida del 7.80%.

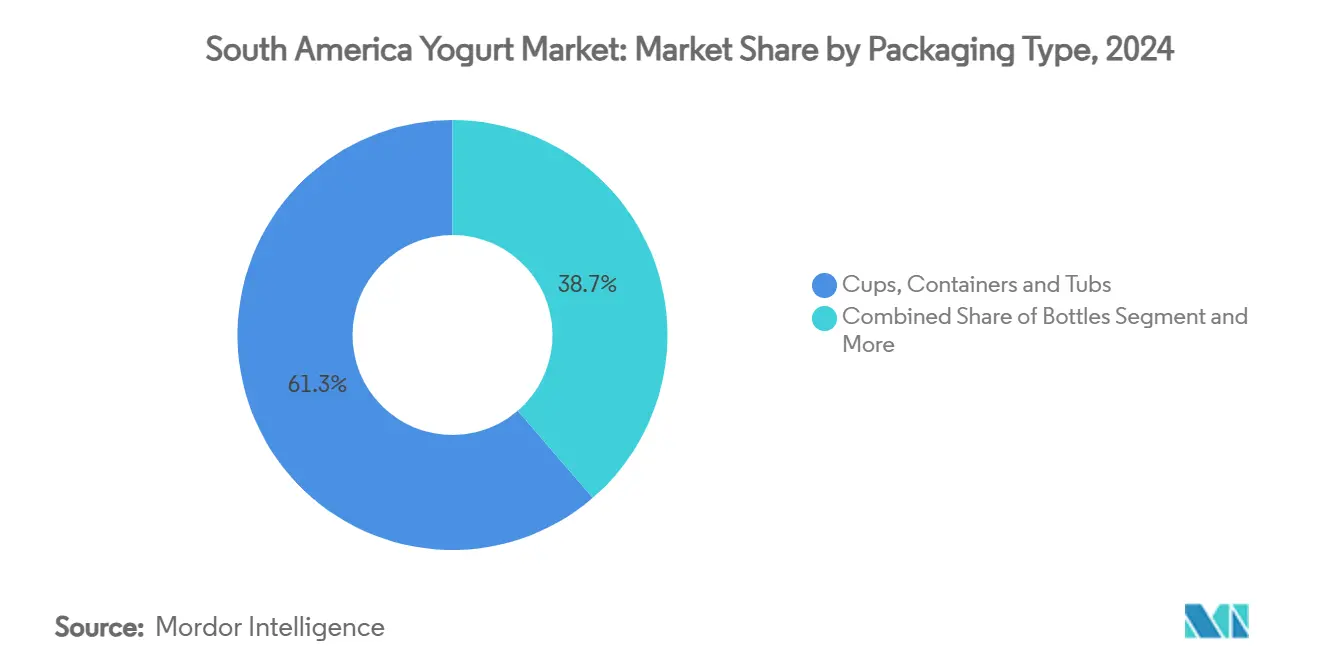

- Por tipo de empaque, vasos, envases y recipientes lideraron con una participación del 61.32% en 2024 en el mercado de yogur de sudamérica; tetra pack y bolsas registraron la TCAC más rápida del 7.82%.

- Por canal de distribución, fuera del comercio capturó el 55.76% de los ingresos en 2024 en el mercado de yogur de sudamérica; dentro del comercio están creciendo a una TCAC del 6.59%.

- Por geografía, Brasil capturó el 63.12% de la participación del mercado de yogur de sudamérica en 2024 y se proyecta que Colombia registre la TCAC más alta del 8.90% hasta 2030.

Tendencias e Insights del Mercado de Yogur de Sudamérica

Análisis de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOLOGÍA DE IMPACTO |

|---|---|---|---|

| Creciente demanda de productos lácteos probióticos funcionales | +1.8% | Brasil, Colombia, Argentina | Mediano plazo (2-4 años) |

| Innovación de sabores usando frutas locales acelerando la adopción de yogur | +1.2% | Brasil, Perú, Colombia | Corto plazo (≤2 años) |

| Crecimiento de yogures bebibles en empaques de conveniencia | +1.5% | Brasil, Colombia, Chile | Mediano plazo (2-4 años) |

| Expansión del comercio minorista de cadena de frío habilitando yogur griego premium | +1.7% | Brasil, Colombia, Argentina | Largo plazo (≥4 años) |

| Aumento de flexitarianos impulsando yogur de base vegetal | +1.0% | Brasil, Argentina, Chile | Mediano plazo (2-4 años) |

| Creciente conciencia sobre la salud entre consumidores y aumento de la conciencia sobre los beneficios probióticos | +1.4% | Brasil, Colombia, Argentina, Perú | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente demanda de productos lácteos probióticos funcionales

El segmento de yogur probiótico funcional está experimentando un crecimiento significativo en toda Sudamérica, impulsado principalmente por la creciente conciencia del consumidor sobre los beneficios para la salud intestinal y el apoyo al sistema inmunológico. Esta tendencia es particularmente evidente donde los consumidores urbanos de clase media demuestran disposición a pagar precios premium por productos con afirmaciones de salud respaldadas científicamente. El desarrollo del mercado está respaldado por marcos regulatorios, como ANVISA en Brasil, que ha establecido pautas específicas que requieren que los fabricantes proporcionen evidencia de los beneficios para la salud y la viabilidad de las cepas. Esto crea una ventaja competitiva para empresas con fuertes capacidades de investigación y desarrollo. En respuesta a la creciente demanda y la prevalencia creciente de problemas de salud digestiva, los fabricantes están expandiendo sus líneas de productos y lanzando ofertas innovadoras. Por ejemplo, LALA introdujo LALA Gold en noviembre de 2024, una línea de productos premium que presenta variantes de yogur con alto contenido de proteínas en formatos tanto bebibles como para cuchara, conteniendo fruta real, probióticos activos, y sin azúcar añadida, con contenido de proteína que va desde 20 a 25 gramos por porción. A medida que el interés del consumidor en alimentos funcionales continúa creciendo y los marcos regulatorios evolucionan, se espera que el mercado mantenga su trayectoria de crecimiento, ofreciendo oportunidades tanto para fabricantes establecidos como para nuevos participantes.

Innovación de sabores usando frutas locales acelerando la adopción de yogur

La incorporación de frutas indígenas sudamericanas en productos de yogur está impulsando el crecimiento del mercado mientras proporciona a los fabricantes ventajas competitivas. Las empresas están desarrollando variedades que presentan frutas regionales como açaí, guaraná, frutas del bosque y maracuyá para atraer a las preferencias de sabor locales y satisfacer la demanda del consumidor por sabores auténticos. La integración de estas frutas permite a los fabricantes diferenciar sus productos en un panorama de mercado cada vez más competitivo. Los principales fabricantes como Danone y Nestlé han lanzado productos que combinan yogur tradicional con frutas indígenas de la región amazónica. Estos ingredientes no solo ofrecen sabores distintivos y alto contenido de antioxidantes, sino que también permiten a los fabricantes cobrar precios premium mientras reducen costos de transporte y apoyan a las comunidades agrícolas regionales. Esta tendencia continúa expandiéndose, como lo demuestra el lanzamiento de Yasso en abril de 2024 de nuevas barras de yogur griego congelado con sabores de fruta real: Strawberry Chocolate Crunch, Strawberries and Cream, y Creamy Mango. El éxito de estas innovaciones basadas en frutas ha alentado a otros fabricantes a explorar desarrollos de productos similares, llevando a una mayor diversificación en el mercado del yogur.

Expansión del comercio minorista de cadena de frío habilitando yogur griego premium

La expansión de la infraestructura de comercio minorista de cadena de frío en Sudamérica ha habilitado la distribución y almacenamiento de productos de yogur griego premium en los principales centros urbanos. Las cadenas de supermercados y tiendas especializadas están asignando cada vez más espacio dedicado en estantes para yogur griego debido a la creciente demanda del consumidor por productos lácteos ricos en proteínas. Las instalaciones mejoradas de almacenamiento en frío y las redes de transporte con temperatura controlada permiten a los fabricantes mantener la calidad del producto y extender la vida útil, beneficiando tanto a las marcas internacionales de yogur griego que ingresan a mercados en Brasil, Argentina y Chile como a las empresas lácteas locales que lanzan sus propias líneas de productos de yogur griego. Según la Global Cold Chain Alliance, en América Latina, el 40% de la demanda de alimentos está impulsada por exportaciones, el 20% por importaciones para consumo doméstico, y el 40% por producción y distribución local[1]Fuente: The Global Cold Chain Alliance (GCCA), LATIN AMERICAN COLD CHAIN MARKETPLACE CONTINUES TO EXPAND,

www.gcca.org

. Países como Brasil y México están invirtiendo en instalaciones modernas de almacenamiento en frío y redes logísticas para apoyar este desarrollo del mercado. Esta inversión continua en infraestructura de cadena de frío posiciona a Sudamérica como un mercado de crecimiento significativo para productos lácteos premium, particularmente yogur.

Aumento de flexitarianos impulsando yogur de base vegetal

El creciente número de flexitarianos en Sudamérica está impulsando el crecimiento del consumo de yogur de base vegetal. Los consumidores están adoptando dietas semi-vegetarianas mientras mantienen el consumo ocasional de carne, influenciados por la conciencia sobre la salud, preocupaciones ambientales, e intolerancia a la lactosa. Los principales minoristas en Brasil y Argentina están expandiendo sus ofertas de yogur de base vegetal, mientras que los fabricantes locales están desarrollando productos usando ingredientes regionales como coco, almendras, y soja para satisfacer esta creciente demanda. Este cambio dietético es particularmente evidente entre consumidores urbanos educados que están reduciendo su consumo de productos animales sin eliminarlos completamente. Según World Population Review, la población de Brasil incluye aproximadamente 14% vegetarianos y 2% veganos, indicando un potencial de mercado significativo para productos de yogur de base vegetal[2]Fuente: World Population Review, Country Ranking-Veganism by Country,

worldpopulationreview.com. A medida que esta tendencia dietética continúa evolucionando, se espera que el mercado sudamericano de yogur de base vegetal experimente crecimiento sostenido e innovación en el desarrollo de productos.

Análisis de Impacto de Restricciones

| RESTRICCIÓN | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOLOGÍA DE IMPACTO |

|---|---|---|---|

| Precios volátiles de la leche comprimiendo márgenes de yogur lácteo | -1.2% | Brasil, Argentina, Uruguay | Corto plazo (≤2 años) |

| Aranceles de importación sobre cultivos probióticos aumentando costos de PYME | -0.8% | Brasil, Argentina, Perú | Mediano plazo (2-4 años) |

| Vida útil corta y riesgo de deterioro | -0.9% | Mayor impacto en áreas rurales a nivel regional | Corto plazo (≤2 años) |

| Alta competencia de productos lácteos tradicionales y bebidas fermentadas locales | -0.7% | Colombia, Perú, mercados regionales | Largo plazo (≥4 años) |

| Fuente: Mordor Intelligence | |||

Precios volátiles de la leche comprimiendo márgenes de yogur lácteo

El mercado de yogur sudamericano enfrenta desafíos significativos debido a los precios fluctuantes de la leche, que afectan directamente los costos de producción y los márgenes de ganancia. Brasil y Argentina, los mayores productores lácteos de la región, experimentan volatilidad frecuente en los precios de la leche cruda debido a condiciones climáticas, costos de alimentación, e inestabilidad económica. Estas variaciones de precios fuerzan a los fabricantes de yogur a absorber los costos aumentados o pasarlos a los consumidores, potencialmente afectando la demanda. Adicionalmente, la compleja cadena de suministro lácteo de la región y la infraestructura limitada de almacenamiento en frío contribuyen a mayores costos operativos. La situación es particularmente desafiante para los productores de yogur pequeños y medianos que tienen poder de negociación limitado con proveedores de leche y capacidad restringida para cubrirse contra fluctuaciones de precios.

Vida útil corta y riesgo de deterioro

La perecibilidad inherente de los productos de yogur presenta desafíos significativos en toda Sudamérica, donde las temperaturas ambientales y la infraestructura inconsistente de cadena de frío aceleran la degradación del producto. El yogur tradicional mantiene su calidad durante solo 20-30 días bajo condiciones ideales de refrigeración, con esta ventana reduciéndose drásticamente cuando el control de temperatura se ve comprometido. Esta vida útil corta crea desafíos logísticos sustanciales, particularmente para la distribución a áreas rurales y puntos de venta minoristas más pequeños donde la refrigeración puede ser intermitente. Estas limitaciones aumentan los costos operativos para los fabricantes, que deben invertir en tecnologías de conservación y cadenas de suministro con temperatura controlada para mantener la calidad y los estándares de seguridad del producto. Abordar estas brechas de infraestructura de cadena de frío sigue siendo crucial para expandir el alcance del mercado y asegurar calidad consistente del producto en toda la región.

Análisis de Segmentos

Por Categoría: Base vegetal interrumpe el dominio lácteo tradicional

El yogur lácteo mantiene su posición dominante con 92.05% de participación de mercado en 2024, beneficiándose de las preferencias establecidas del consumidor y tradiciones culturales en toda Sudamérica. El dominio del segmento lácteo se ve reforzado por extensas redes de distribución y ventajas de precio, con costos de producción aproximadamente 30% menores que las alternativas de base vegetal. La industria láctea de Brasil, que produce aproximadamente 25.7 mil millones de litros de leche anualmente, proporciona una base de suministro estable para la producción de yogur convencional a pesar de la volatilidad ocasional de precios según el U.S. Dairy Export Council.

El yogur de base vegetal está experimentando un crecimiento explosivo del 7.21% TCAC (2025-2030), impulsado por patrones dietéticos flexitarianos crecientes y preocupaciones de sostenibilidad. Este segmento enfrenta desafíos persistentes en atributos sensoriales, con investigación indicando que la acidez inesperada y problemas de textura siguen siendo barreras para una adopción más amplia. El Good Food Institute reporta que a pesar de los desafíos en el mercado más amplio de base vegetal, las innovaciones en sabor y textura están mejorando constantemente la aceptación del consumidor, con fabricantes dirigiéndose cada vez más al demográfico flexitariano en lugar de exclusivamente veganos

Por forma del producto: La conveniencia impulsa el crecimiento del formato bebible

En la segmentación por forma del producto, el yogur para cuchara/cuajado mantiene el liderazgo del mercado con 68.11% de participación en 2024, atrayendo a patrones de consumo tradicionales y ocasiones de uso versátiles. Este segmento se beneficia de su posición establecida como un básico del desayuno y opción de refrigerio en los hogares sudamericanos, respaldado por innovaciones en ofertas premium, particularmente productos estilo griego que entregan mayor contenido de proteína y texturas más cremosas. El dominio del segmento se ve reforzado además por su presencia minorista amplia y la familiaridad del consumidor con formatos tradicionales de yogur.

El yogur bebible está emergiendo como el motor de crecimiento del mercado, expandiéndose a 8.33% TCAC (2025-2030) y aumentando constantemente su participación de mercado. Este crecimiento está impulsado por la urbanización y estilos de vida más ocupados en las áreas metropolitanas sudamericanas, donde los consumidores priorizan la nutrición para llevar. El desarrollo de tecnología de yogur ambiente ha mejorado la penetración del mercado en climas tropicales y áreas con infraestructura de refrigeración limitada, beneficiando particularmente a demográficos más jóvenes y regiones rurales anteriormente limitadas por limitaciones de cadena de frío.

Por perfil de sabor: Ingredientes locales mejoran el posicionamiento premium

El yogur natural/sencillo comanda una participación significativa del 42.12% del mercado en 2024, manteniendo su posición como líder de mercado en Sudamérica. Esta dominancia proviene de su papel dual como tanto producto independiente como ingrediente versátil en la cocina regional. El segmento resuena particularmente con consumidores conscientes de la salud que prefieren opciones con menos azúcar e individuos que eligen personalizar su yogur con ingredientes frescos en casa. El procesamiento mínimo y la ausencia de aditivos artificiales en el yogur natural se alinea con la creciente preferencia del consumidor por productos de etiqueta limpia.

El yogur saborizado demuestra mayor potencial de crecimiento con una TCAC proyectada del 7.80% durante 2025-2030. La expansión del segmento está impulsada por la innovación continua en perfiles de sabor y formulaciones, particularmente a través de la incorporación de frutas indígenas sudamericanas. Según investigación de la London School of Economics, estos ingredientes nativos no solo proporcionan experiencias sensoriales únicas sino que también ofrecen beneficios funcionales mejorados a través de su alto contenido de antioxidantes. Este uso estratégico de ingredientes locales permite a los fabricantes cobrar precios premium mientras refuerzan la identidad regional en sus ofertas de productos.

Por tipo de empaque: La innovación extiende el alcance más allá de centros urbanos

Vasos, envases y recipientes mantienen su dominio en el mercado de empaque de yogur, manteniendo una participación de mercado del 61.32% en 2024. El éxito de este formato tradicional proviene de la familiaridad del consumidor y versatilidad a través de variedades de yogur, con evolución continua en materiales y diseño, incluyendo alternativas sostenibles para abordar preocupaciones ambientales. Los fabricantes continúan invirtiendo en investigación y desarrollo para mejorar la funcionalidad y eco-amigabilidad de estos formatos de empaque convencionales.

El mercado está presenciando un cambio significativo con tetra pack y bolsas creciendo al 7.82% TCAC (2025-2030). Estos formatos ofrecen ventajas en conveniencia, vida útil, y necesidades reducidas de refrigeración, habilitando la expansión del mercado más allá de áreas urbanas. La tecnología de yogur ambiente, que presenta 4-6 meses de vida útil sin refrigeración, atrae particularmente a consumidores más jóvenes que buscan opciones portátiles mientras abordan desafíos de distribución en regiones con infraestructura limitada de cadena de frío. Se espera que la adopción de estas soluciones innovadoras de empaque se acelere a medida que los fabricantes se enfocan en satisfacer las preferencias cambiantes del consumidor y expandir su alcance de mercado.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por canal de distribución: El impulso del servicio de alimentos desafía el dominio minorista

Los canales fuera del comercio mantienen el liderazgo del mercado con 55.76% de participación en 2024, impulsados por hábitos establecidos de compra del consumidor y preferencias de consumo en el hogar. Este segmento incluye supermercados, hipermercados, tiendas de conveniencia, y plataformas de venta minorista en línea. El dominio del segmento fuera del comercio proviene de su amplia selección de productos, precios competitivos a través de compras a granel, y experiencias de compra integradas donde los consumidores pueden comprar yogur con otros comestibles. Sin embargo, este canal muestra potencial de crecimiento moderado debido a la madurez del mercado y las preferencias cambiantes del consumidor hacia el consumo experiencial.

El segmento dentro del comercio demuestra potencial de crecimiento robusto con una TCAC del 6.59% (2025-2030), superando la tasa de crecimiento general del mercado. Esta expansión proviene del creciente sector de servicios alimentarios, incluyendo restaurantes, cafés, hoteles, y servicios de catering institucional. Estos establecimientos incorporan cada vez más yogur en sus menús como una opción saludable e ingrediente para batidos, postres, y artículos de desayuno. El canal dentro del comercio sirve como una plataforma primaria para introducir nuevas variedades de yogur, reflejando el creciente interés del consumidor en experiencias gastronómicas en toda Sudamérica.

Análisis Geográfico

Brasil comanda una participación del 63.12% del mercado de yogur sudamericano en 2024, respaldado por su gran población e industria láctea establecida. Se proyecta que la producción de leche del país alcance 25.4 MMT en 2025, representando un crecimiento del 1.6% según USDA[3]Fuente: United States Department of Agriculture Foreign Agricultural Service, "Brazil Dairy and Products Annual 2024," fas.usda.gov. Mientras que la Región Sur exhibe consumo de productos lácteos por encima del promedio, las regiones Norte y Centro-Oeste muestran patrones de consumo más bajos. El Programa Nacional de Alimentación Escolar de Brasil (PNAE) se ha convertido en un motor clave del mercado al mandar el 30% de su presupuesto para productos de agricultores familiares, creando nuevos canales de distribución de yogur en áreas desatendidas.

Colombia emerge como el mercado de más rápido crecimiento de la región con una TCAC del 8.90% (2025-2030), impulsado por ingresos disponibles crecientes, urbanización, y conciencia sobre la salud. Sin embargo, impuestos recientes sobre la salud en productos con alto contenido de azúcar han llevado a una disminución en la producción de procesamiento de alimentos durante 2024, provocando que los fabricantes desarrollen alternativas con menos azúcar, particularmente en segmentos premium. El mercado muestra fuerte demanda por productos de yogur con alto contenido de proteína y funcionales.

El mercado de yogur de Argentina enfrenta desafíos por la inestabilidad económica y la devaluación de la moneda, afectando tanto los costos de producción como el poder adquisitivo del consumidor. Chile se beneficia de acuerdos de libre comercio, habilitando la importación eficiente de cultivos especializados y materiales de empaque, lo que apoya el desarrollo de marcas nicho premium y oportunidades de exportación. El crecimiento del mercado de Perú se sostiene principalmente por la demanda doméstica e inversión privada, contribuyendo al diverso panorama del mercado de yogur de la región.

Panorama Competitivo

El mercado de yogur sudamericano demuestra concentración moderada, presentando una mezcla de corporaciones lácteas globales y jugadores regionales establecidos. Empresas multinacionales como Danone, Nestlé, y Lactalis utilizan sus extensas capacidades de investigación y desarrollo y cadenas de suministro globales para impulsar la innovación, mientras que líderes regionales como Grupo Lala, Alpina, y Gloria mantienen posiciones de mercado fuertes a través de su entendimiento de las preferencias locales y redes de distribución robustas.

Las empresas están invirtiendo cada vez más en ofertas premium y funcionales, particularmente en innovaciones probióticas y alternativas de base vegetal. Danone ha priorizado Sudamérica para el crecimiento, expandiendo su cartera Essential Dairy and Plant-Based con productos con alto contenido de proteína y para niños. En enero de 2024, SystemBiotech introdujo un producto de yogur enriquecido con psicobióticos, dirigido a la salud mental a través de la modulación del eje intestino-cerebro.

El mercado presenta oportunidades significativas en tecnologías de yogur ambiente para distribución rural y productos funcionales asequibles dirigidos a la clase media en expansión. Las empresas emergentes se están diferenciando a través del abastecimiento de ingredientes locales e iniciativas de sostenibilidad, abordando las preferencias cambiantes del consumidor mientras crean nuevos segmentos de mercado. Se espera que estas dinámicas de mercado impulsen la innovación de productos y la expansión del mercado en los próximos años, particularmente en regiones y segmentos de consumidores desatendidos.

Líderes de la Industria del Yogur de Sudamérica

-

Danone SA

-

Nestlé SA

-

Grupo Alpura

-

Schreiber Foods Inc.

-

Fonterra Co-operative Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Danone lanzó una nueva línea de yogures probióticos saborizados con açaí y guaraná en Brasil, aprovechando ingredientes de origen local para atraer a consumidores conscientes de la salud mientras apoya a comunidades agrícolas regionales.

- Octubre 2024: Laticínios Bela Vista lanzó una nueva línea de alternativas de yogur de base vegetal en Brasil, respondiendo a las tendencias crecientes de consumidores flexitarianos con formulaciones basadas en avena y coco.

- Junio 2024: FAGE International S.A. ingresó al mercado brasileño con sus productos premium de yogur griego, enfocándose inicialmente en los principales centros urbanos a través de canales de distribución de importación.

- Mayo 2024: Gloria, la empresa láctea peruana, introdujo su línea de productos 'Gloria Zerolacto' para servir a consumidores intolerantes a la lactosa. La nueva gama abarca productos de leche, yogur, y queso sin lactosa, abordando los requisitos dietéticos en evolución de los consumidores.

Alcance del Informe del Mercado de Yogur de Sudamérica

El mercado de yogur de sudamérica está segmentado por categoría, forma del producto, perfil de sabor, tipo de empaque, canal de distribución, y geografía. Por categoría el mercado está segmentado en yogur lácteo y yogur no lácteo/de base vegetal; por forma del producto en yogur para cuchara/cuajado y yogur bebible; por perfil de sabor en natural/sencillo y saborizado; por tipo de empaque en vasos, envases y recipientes, botellas, tetra pack y bolsas y otros; por canal de distribución en fuera del comercio (supermercados/hipermercados, tiendas de conveniencia, venta minorista en línea, otros canales de distribución) y dentro del comercio. Por geografía, el mercado está segmentado en Brasil, Argentina, Chile, Colombia, Perú, y el Resto de Sudamérica.

| Yogur Lácteo |

| Yogur No Lácteo/de Base Vegetal |

| Yogur para Cuchara/Cuajado |

| Yogur Bebible |

| Natural/Sencillo |

| Saborizado |

| Vasos, Envases y Recipientes |

| Botellas |

| Tetra Pack y Bolsas |

| Otros |

| Fuera del Comercio | Supermercados/Hipermercados |

| Tiendas de Conveniencia | |

| Venta Minorista en Línea | |

| Otros Canales de Distribución | |

| Dentro del Comercio |

| Brasil |

| Argentina |

| Chile |

| Colombia |

| Perú |

| Resto de Sudamérica |

| Por Categoría | Yogur Lácteo | |

| Yogur No Lácteo/de Base Vegetal | ||

| Por Forma del Producto | Yogur para Cuchara/Cuajado | |

| Yogur Bebible | ||

| Por Perfil de Sabor | Natural/Sencillo | |

| Saborizado | ||

| Por Tipo de Empaque | Vasos, Envases y Recipientes | |

| Botellas | ||

| Tetra Pack y Bolsas | ||

| Otros | ||

| Por Canal de Distribución | Fuera del Comercio | Supermercados/Hipermercados |

| Tiendas de Conveniencia | ||

| Venta Minorista en Línea | ||

| Otros Canales de Distribución | ||

| Dentro del Comercio | ||

| Por Geografía | Brasil | |

| Argentina | ||

| Chile | ||

| Colombia | ||

| Perú | ||

| Resto de Sudamérica | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de Yogur Sudamericano?

El mercado se encuentra en USD 5.89 mil millones en 2025 y se proyecta que alcance USD 8.12 mil millones para 2030.

¿Qué país tiene la mayor participación del mercado de Yogur Sudamericano?

Brasil lidera con aproximadamente 63.12% de los ingresos regionales, respaldado por su gran población y base láctea.

¿Qué está impulsando el rápido crecimiento del yogur de base vegetal en Sudamérica?

Los cambios dietéticos flexitarianos y las mejoras constantes en sabor y textura están impulsando las opciones de base vegetal a una TCAC del 7.21%.

¿Por qué los yogures bebibles están superando a los formatos para cuchara en crecimiento?

Los estilos de vida para llevar y los avances en procesamiento ambiente hacen que los yogures bebibles sean más convenientes para consumidores urbanos.

¿Cómo están afectando los precios volátiles de la leche a la industria del Yogur Sudamericano?

Las oscilaciones de precios comprimen los márgenes de las empresas lácteas más pequeñas, acelerando la consolidación y provocando que los jugadores más grandes diversifiquen formatos.

Última actualización de la página el: