Análisis del mercado de logística de terceros (3PL) de Arabia Saudita

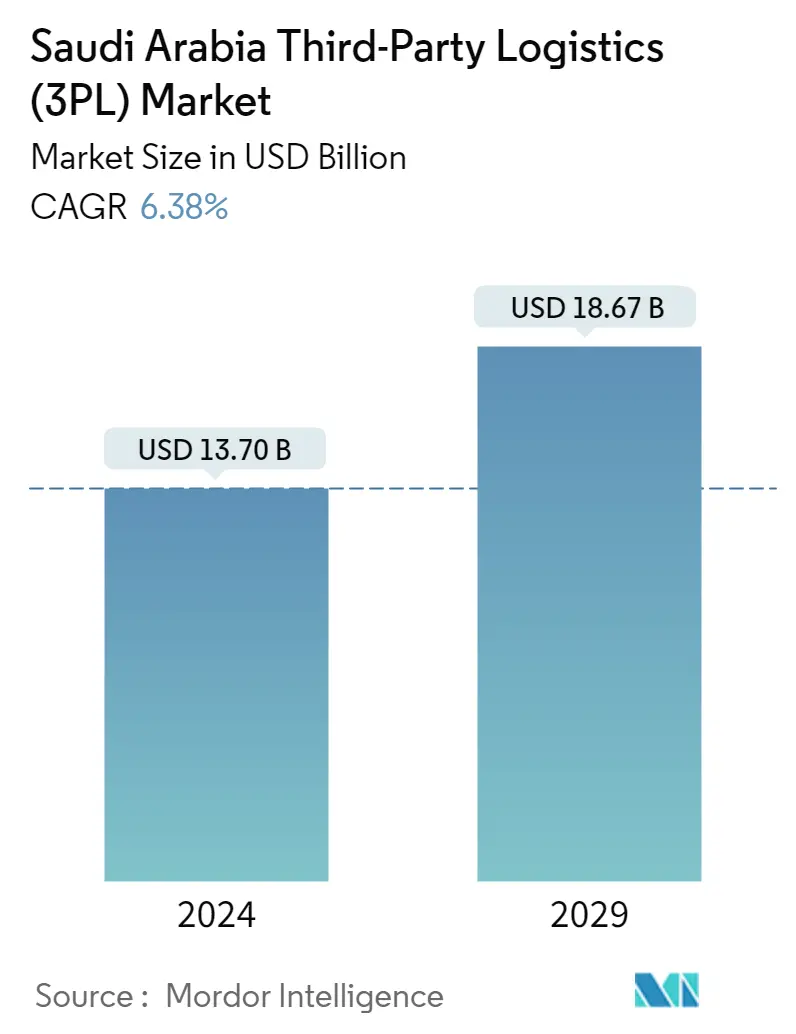

El tamaño del mercado de logística de terceros de Arabia Saudita se estima en 13,70 mil millones de dólares en 2024, y se espera que alcance los 18,67 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,38% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó el volumen de demanda de bienes en varios sectores de Arabia Saudita. El sector de importación de productos minoristas experimentó una disminución sin precedentes debido al cierre generalizado de tiendas minoristas y la imposición de restricciones de viaje, y han surgido muchos desafíos para el sector de logística de terceros en Arabia Saudita.

En Arabia Saudita, el sector de la logística de terceros está ganando mucho terreno como forma de gestionar el creciente movimiento transfronterizo de productos básicos. Las preferencias de los consumidores están cambiando y existe un deseo creciente de tiempos de entrega más rápidos y una gestión más eficaz de la cadena de suministro; por ello, las empresas 3PL del país están incorporando tecnología y automatización a sus servicios de cadena de suministro.

Arabia Saudita es un socio comercial de muchos países del mundo debido a las grandes reservas de petróleo presentes en el país. Arabia Saudita se encuentra en el cruce de rutas comerciales internacionales clave entre tres continentes Asia, Europa y África. La accesibilidad a los mercados emergentes brinda importantes ventajas comerciales al país y destaca la creciente demanda de 3PL en el país.

Se prevé que el menor control de los fabricantes sobre los servicios logísticos y los procesos de entrega obstaculice el mercado de logística de terceros para los mismos en los próximos años. Factores como permitir la reducción de costos, la disponibilidad de proveedores de servicios especializados, la presencia de zonas industriales y la creciente industrialización están impulsando el mercado de logística 3PL en Arabia Saudita.

Según una revista de negocios de 2022, el mercado 3PL de Arabia Saudita estaba dominado principalmente por las carreteras y contaba con alrededor de 40.000 camiones. La mayor disponibilidad de camiones indicó una feroz competencia entre los actores, dando una ventaja al transporte por carretera de bajo costo en la región. Además, para mejorar aún más la movilidad en el país, el gobierno está invirtiendo en ampliar la infraestructura de transporte a través de proyectos de infraestructura de la ciudad, como el Metro de Riad de 22.500 millones de dólares y el Sistema de Transporte Rápido de Autobuses de Riad.

Tendencias del mercado de logística de terceros (3PL) de Arabia Saudita

El crecimiento del comercio electrónico impulsa la demanda de servicios 3PL

- La expansión del negocio del comercio electrónico impulsó el crecimiento del mercado 3PL en Arabia Saudita. Las medidas de confinamiento por la COVID-19 tuvieron un impacto significativo en el comercio electrónico. A pesar de que las ventas ya fueron fuertes durante el período analizado, los límites y los toques de queda llevaron a la mayoría de las empresas a pasar del comercio en las tiendas al comercio electrónico para compensar las pérdidas (debido a la ausencia de compras en las tiendas). Con la expansión de la cadena de suministro y la aparición de nuevas tecnologías, han evolucionado nuevos negocios y los negocios existentes han crecido aún más.

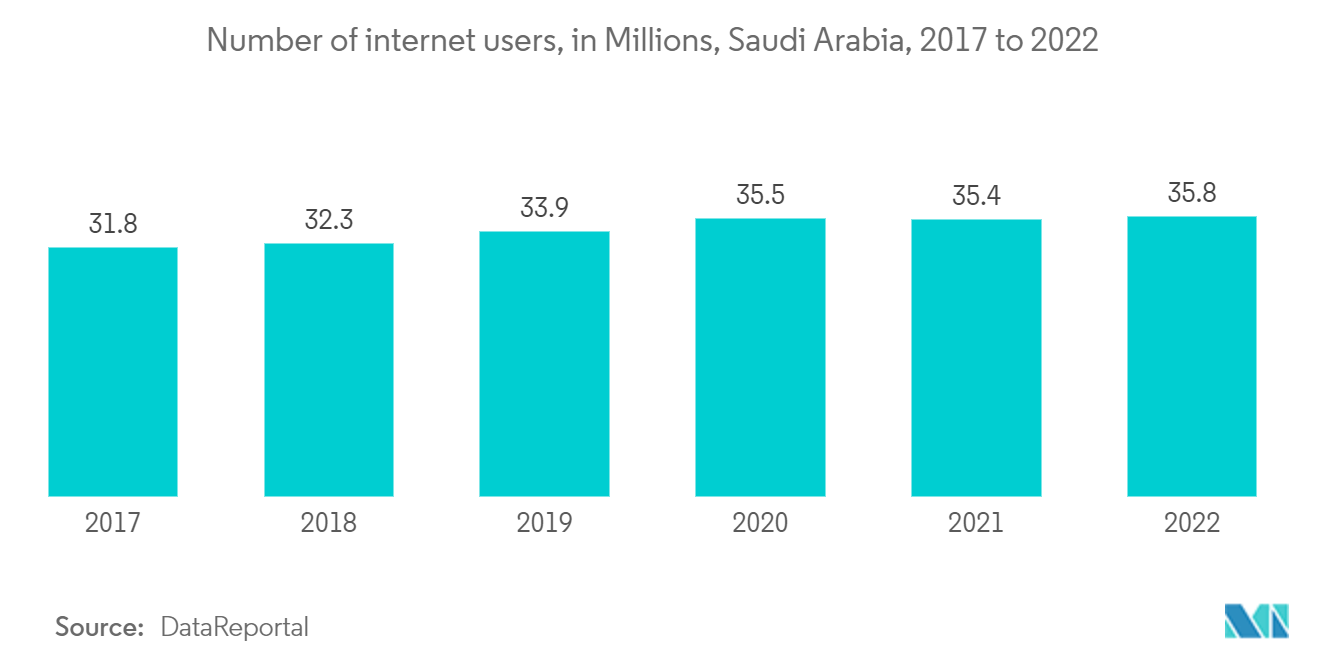

- Arabia Saudita tiene la población más grande del CCG, con una población joven creciente y conocedora de la tecnología, lo que la convierte en un actor clave del mercado en la región. En 2022, más del 90 por ciento de la población tenía acceso a Internet. Estos factores facilitaron la adopción del comercio electrónico entre la población alrededor del 80 por ciento de los usuarios activos de Internet en Arabia Saudita realizan compras en línea, que es la misma proporción que en China.

- Por tanto, el mercado de comercio electrónico de Arabia Saudita es uno de los más grandes de la región y se espera que siga creciendo. Si bien la pandemia de COVID-19 sacudió a las empresas de todo el mundo, el comercio electrónico experimentó un inmenso crecimiento. Arabia Saudita no fue una excepción a esta tendencia general.

El aumento del comercio marítimo en Arabia Saudita está impulsando la demanda de servicios 3PL.

- La industria marítima de Arabia Saudita ha estado cambiando rápidamente, convirtiendo al país en un centro logístico regional y un participante internacional en el comercio global porque la región se encuentra en una ubicación clave en la ruta comercial internacional. Arabia Saudita tiene una ventaja en la industria marítima ya que domina el Mar Rojo y el Golfo Arábigo.

- Arabia Saudita es uno de los principales destinos de las actividades marítimas y va camino de convertirse en un completo hub logístico. Todo el desarrollo en el sector marítimo está potenciando los servicios logísticos del país haciéndolo alcanzar una mejor posición logística. Este escenario ha aumentado considerablemente la necesidad de que la logística 3PL en Arabia Saudita maneje de manera eficiente procesos complejos de logística marítima.

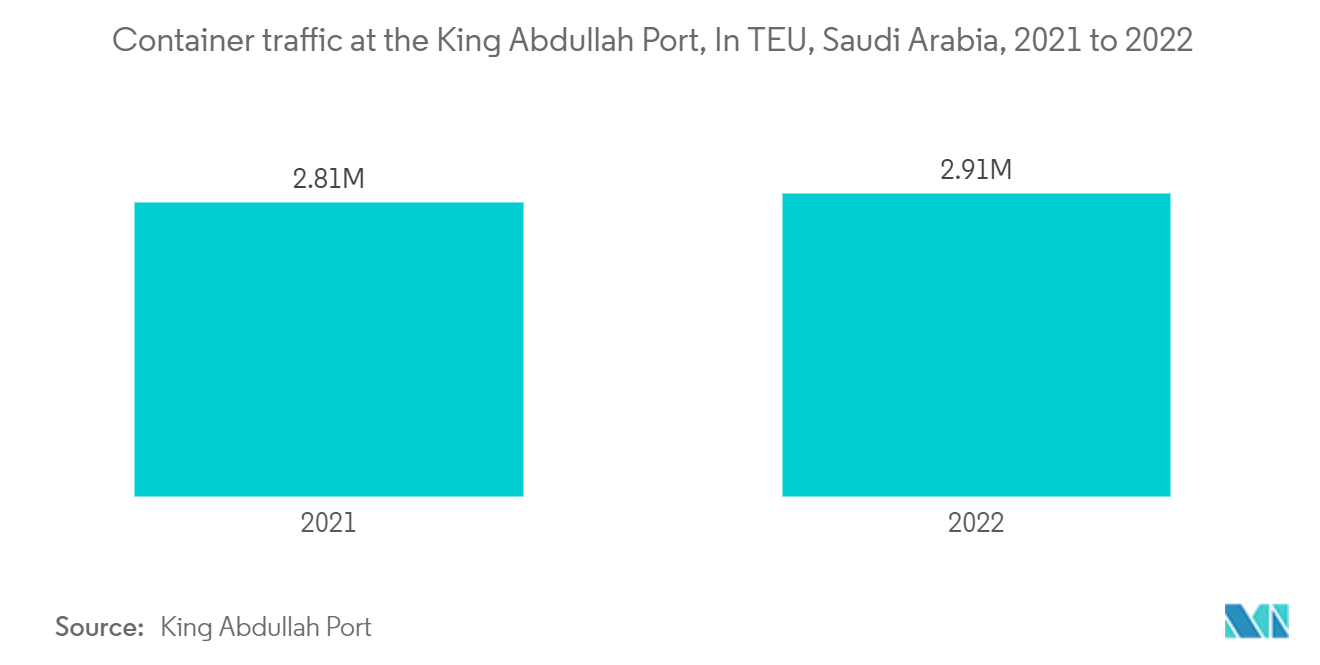

- El Proyecto del Puerto Rey Abdullah, que atrajo una inversión de 40 mil millones de SAR (10,66 mil millones de USD), está contribuyendo a aumentar las exportaciones sauditas a más de 600 mil millones de SAR (159,96 mil millones de USD) para 2030. El Puerto Rey Abdullah es el primer puerto que está completamente propiedad y operado por el sector privado. El puerto es conocido por su capacidad de manipulación de contenedores y está catalogado como uno de los puertos más grandes del mundo.

- El gobierno saudita ha reconocido la importancia de la industria marítima para expandir sus servicios logísticos regionales e internacionales en el estado. Arabia Saudita es hoy uno de los principales destinos de las actividades marítimas y está en camino de convertirse en un completo centro logístico.

- En enero de 2022, Arabia Saudita y Grecia firmaron un acuerdo de cooperación para el transporte marítimo. El acuerdo incluye el desarrollo de la navegación marítima comercial y el aumento del tráfico de buques comerciales. También pretende dar facilidades a las empresas de transporte marítimo. El acuerdo también incluye un mecanismo para el tratamiento de los buques de ambos países en el acceso a sus puertos, estancia y salida, y en casos de emergencia y accidentes marítimos en sus aguas territoriales.

Descripción general de la industria de logística de terceros (3PL) de Arabia Saudita

El mercado está bastante fragmentado y compiten un gran número de empresas nacionales e internacionales. Entre los principales actores se encuentran DHL, Almajdouie Logistics, Al-Futtaim Logistics, Wared Logistics y Aramex. Las principales empresas de la industria se están centrando en iniciativas estratégicas de mercado para ampliar las capacidades de sus productos y su presencia en el mercado. El almacén seco es el tipo de almacenamiento más común y ha experimentado un crecimiento importante en los últimos años. Dado el potencial de la región y la creciente relevancia de los vínculos comerciales, las organizaciones de logística y servicios que actualmente tienen una gran presencia en Arabia Saudita están ampliando sus operaciones.

Líderes del mercado de logística de terceros (3PL) de Arabia Saudita

Almajdouie Group

Al-Futtaim Logistics

Wared Logistics

Deutsche Post DHL Group - DHL Supply Chain

Aramex

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Market_-_Market_concentration.webp)

Noticias del mercado de logística de terceros (3PL) de Arabia Saudita

- Marzo de 2023 Uno de los principales actores, DHL, ha firmado una empresa conjunta de centro logístico y de adquisiciones de extremo a extremo con el gigante saudí Saudi Aramco. Esta empresa conjunta pretende estar operativa en 2025 y proporcionar servicios integrados confiables de adquisición y cadena de suministro de extremo a extremo para empresas de los sectores industrial, energético, químico y petroquímico. La empresa conjunta se centraría inicialmente en Arabia Saudita, con aspiraciones de expandirse por toda la región MENA.

- Mayo de 2023 Aramex, uno de los principales actores 3PL de la región, ha firmado una asociación estratégica con AD Ports Group, el principal facilitador de comercio y logística global, para desarrollar y operar un nuevo transportista común sin operación de embarcaciones (NVOCC) ) empresa. En la empresa conjunta, Aramex tiene una participación del 49% y mejorará y desarrollará aún más la conectividad del transporte marítimo en los mercados del CCG, India y África Oriental y Occidental con un objetivo de 10.000 contenedores en el corto plazo y planes para aumentar el número de contenedores. en el mediano y largo plazo.

- Enero de 2022 Almajdouie Group amplió su presencia logística en Arabia Saudita al anunciar su asociación con Future Minerals Forum como transportista oficial y proveedor de servicios logísticos.

Segmentación de la industria de logística de terceros (3PL) de Arabia Saudita

La logística de terceros, o 3PL, es un sistema en el que una empresa ofrece a otra servicios de entrega y gestión de inventario. Una empresa que no tiene su propio departamento de logística utiliza frecuentemente una empresa 3PL.

El informe de mercado cubre las principales empresas de logística de terceros en Arabia Saudita. Está segmentado por servicio (gestión del transporte nacional, gestión del transporte internacional, almacenamiento y distribución de valor añadido), por usuario final (automoción y manufactura, petróleo y gas, productos químicos, comercio de distribución (comercio mayorista y minorista, incluido el comercio electrónico). ), productos farmacéuticos y sanitarios, construcción y otros usuarios finales).

El informe ofrece el tamaño del mercado y previsiones para el mercado de logística de terceros de Arabia Saudita en valor (USD) para todos los segmentos anteriores.

| Gestión de Transporte Nacional |

| Gestión del Transporte Internacional |

| Almacenamiento y distribución de valor añadido |

| Automoción y fabricación |

| Petróleo y gas |

| Químico |

| Comercio Distributivo (Comercio Mayorista y Minorista, incluido el Comercio Electrónico) |

| Farmacéutica y Sanitaria |

| Construcción |

| Otros usuarios finales |

| Por servicio | Gestión de Transporte Nacional |

| Gestión del Transporte Internacional | |

| Almacenamiento y distribución de valor añadido | |

| Por usuario final | Automoción y fabricación |

| Petróleo y gas | |

| Químico | |

| Comercio Distributivo (Comercio Mayorista y Minorista, incluido el Comercio Electrónico) | |

| Farmacéutica y Sanitaria | |

| Construcción | |

| Otros usuarios finales |

Preguntas frecuentes sobre investigación de mercado de logística de terceros (3PL) de Arabia Saudita

¿Qué tamaño tiene el mercado de logística de terceros de Arabia Saudita?

Se espera que el tamaño del mercado de logística de terceros de Arabia Saudita alcance los 13,70 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,38% hasta alcanzar los 18,67 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Logística de terceros de Arabia Saudita?

En 2024, se espera que el tamaño del mercado de logística de terceros de Arabia Saudita alcance los 13,70 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de logística de terceros de Arabia Saudita?

Almajdouie Group, Al-Futtaim Logistics, Wared Logistics, Deutsche Post DHL Group - DHL Supply Chain, Aramex son las principales empresas que operan en el mercado de logística de terceros (3PL) de Arabia Saudita.

¿Qué años cubre este mercado de logística de terceros de Arabia Saudita y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de logística de terceros de Arabia Saudita se estimó en 12,88 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Arabia Saudita Logística de terceros para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Arabia Saudita Logística de terceros para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de logística de terceros (3PL) de Arabia Saudita

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de Logística de terceros (3PL) de Arabia Saudita en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Logística de terceros (3PL) de Arabia Saudita incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.