Tamaño del mercado ruso de lubricantes

|

|

Período de Estudio | 2015 - 2026 |

|

|

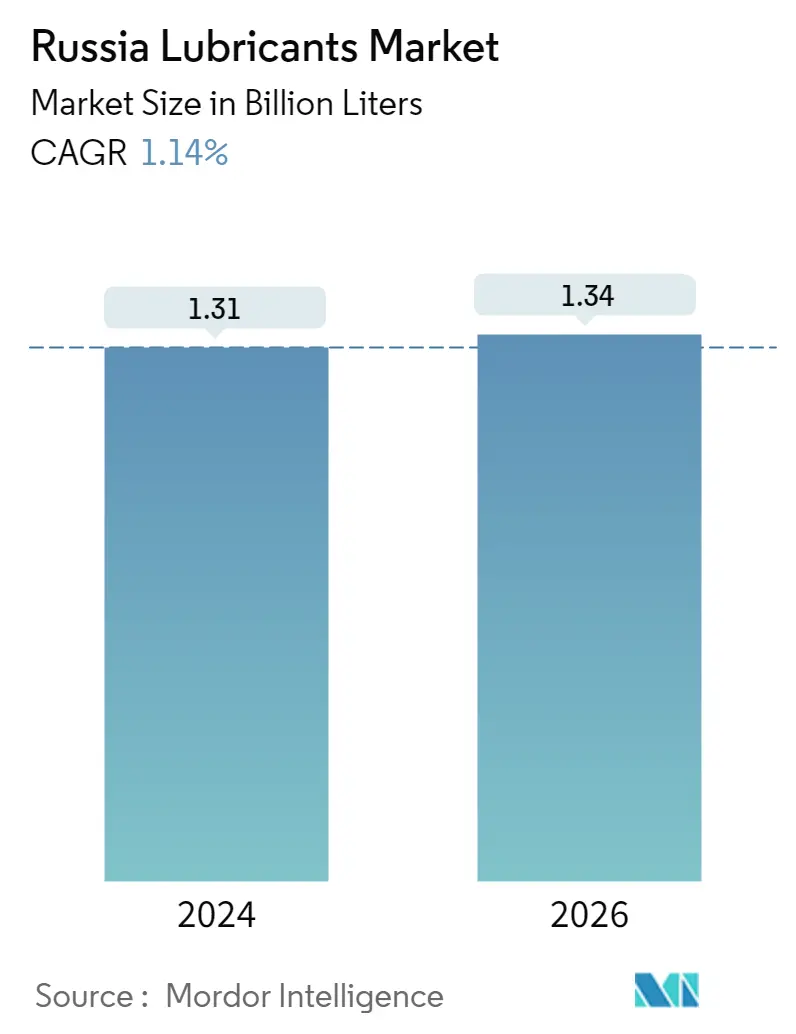

Volumen del Mercado (2024) | 1.32 Mil millones de litros |

|

|

Volumen del Mercado (2026) | 1.40 Mil millones de litros |

|

|

Mayor participación por usuario final | Automotor |

|

|

CAGR (2024 - 2026) | 1.14 % |

|

|

De mayor crecimiento por usuario final | Equipamiento pesado |

|

|

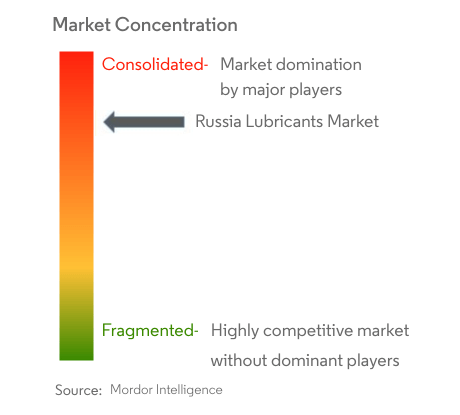

Concentración del Mercado | Alto |

Jugadores principales |

||

|

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de lubricantes de Rusia

El tamaño del mercado de lubricantes de Rusia se estima en 1,31 mil millones de litros en 2024, y se espera que alcance 1,34 mil millones de litros en 2026, creciendo a una tasa compuesta anual del 1,14% durante el período previsto (2024-2026).

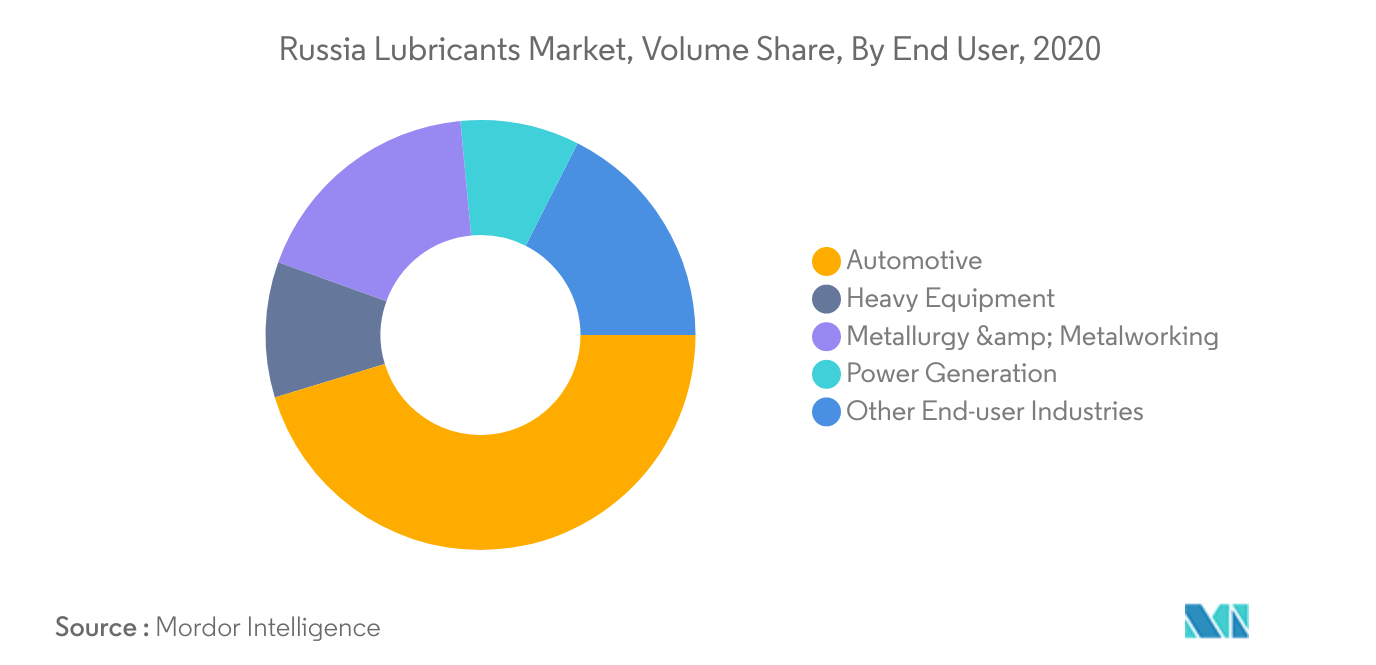

- Segmento más grande por industria de usuario final Automoción debido al enorme volumen de aceites para motores y engranajes utilizados en los vehículos de motor en comparación con cualquier otra aplicación industrial, la automoción fue el mayor usuario final entre todas las categorías.

- Segmento más rápido por industria de usuario final equipo pesado debido al creciente uso de maquinaria en sectores como la minería, la construcción y la agricultura, el equipo pesado es el usuario final de lubricantes de más rápido crecimiento en el país.

- Segmento más grande por tipo de producto aceites de motor el aceite de motor es el tipo de producto más consumido en Rusia, debido al gran volumen de aceite de motor y la alta frecuencia de reemplazo necesaria para lubricar los motores IC.

- Segmento más rápido por tipo de producto aceites para transmisiones y engranajes Se espera que los aceites para transmisiones y engranajes crezcan más rápido que cualquier otro segmento de productos debido al aumento esperado en el uso de automóviles automáticos y a los rebotes industriales.

Segmento más grande por usuario final Automotriz

- En 2020, la industria automotriz dominó el mercado ruso de lubricantes y representó más del 45% del consumo total de lubricantes en el país. Durante 2015-2019, el consumo de lubricantes en el sector automotriz experimentó un crecimiento gradual.

- En 2020, las restricciones relacionadas con la COVID-19 provocaron una disminución de los requisitos de mantenimiento de varias industrias. El mayor impacto se observó en la industria automotriz, que registró una caída del 15,7% en el año, seguida por la de equipo pesado (11,4%).

- Es probable que la maquinaria pesada sea la industria de usuarios finales de más rápido crecimiento en el mercado ruso de lubricantes durante 2021-2026, con una tasa compuesta anual del 2,94 %, seguida de la automoción (2,31 %). Es probable que la recuperación esperada de las inversiones y la finalización de proyectos de construcción y minería, junto con el aumento proyectado de las ventas de vehículos comerciales, impulsen el crecimiento del mercado.

Descripción general de la industria de lubricantes en Rusia

El mercado ruso de lubricantes está bastante consolidado, con las cinco principales empresas ocupando el 73,51%. Los principales actores de este mercado son DelfinGroup, Gazprom, Lukoil, Rosneft y Royal Dutch Shell Plc (ordenados alfabéticamente).

Líderes del mercado ruso de lubricantes

DelfinGroup

Gazprom

Lukoil

Rosneft

Royal Dutch Shell Plc

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de lubricantes de Rusia

- Marzo de 2022 la empresa ExxonMobil Corporation nombró a Jay Hooley como director general principal de la empresa.

- Enero de 2022 a partir del 1 de abril, ExxonMobil Corporation se organizó en tres líneas de negocios ExxonMobil Upstream Company, ExxonMobil Product Solutions y ExxonMobil Low Carbon Solutions.

- Enero de 2022 a partir del 21 de enero de 2022, Royal Dutch Shell plc cambia su nombre a Shell plc.

Informe del mercado ruso de lubricantes índice

1. Resumen ejecutivo y hallazgos clave

2. Introducción

- 2.1 Supuestos de estudio y definición de mercado

- 2.2 Alcance del estudio

- 2.3 Metodología de investigación

3. Tendencias clave de la industria

- 3.1 Tendencias de la industria automotriz

- 3.2 Tendencias de la industria manufacturera

- 3.3 Tendencias de la industria de generación de energía

- 3.4 Marco normativo

- 3.5 Análisis de la cadena de valor y del canal de distribución

4. Segmentación de mercado

-

4.1 Por usuario final

- 4.1.1 Automotor

- 4.1.2 Equipamiento pesado

- 4.1.3 Metalurgia y metalurgia

- 4.1.4 Generación de energía

- 4.1.5 Otras industrias de usuarios finales

5. Panorama competitivo

- 5.1 Movimientos estratégicos clave

- 5.2 Análisis de cuota de mercado

-

5.3 Perfiles de la empresa

- 5.3.1 BP PLC (Castrol)

- 5.3.2 DelfinGroup

- 5.3.3 ExxonMobil Corporation

- 5.3.4 FUCHS

- 5.3.5 Gazprom

- 5.3.6 Liqui Moly

- 5.3.7 Lukoil

- 5.3.8 Obninskorgsintez (SINTEC GROUP)

- 5.3.9 Rosneft

- 5.3.10 Royal Dutch Shell Plc

6. Apéndice

- 6.1 Apéndice-1 Referencias

- 6.2 Apéndice-2 Lista de tablas y figuras

7. Preguntas estratégicas clave para los directores ejecutivos de lubricantes

Segmentación de la industria de lubricantes de Rusia

| Automotor |

| Equipamiento pesado |

| Metalurgia y metalurgia |

| Generación de energía |

| Otras industrias de usuarios finales |

| Por usuario final | Automotor |

| Equipamiento pesado | |

| Metalurgia y metalurgia | |

| Generación de energía | |

| Otras industrias de usuarios finales |

Definición de mercado

- Tipos de vehículos y equipos industriales - En el mercado de lubricantes se incluyen la automoción (vehículos de pasajeros, vehículos comerciales y motocicletas), la generación de energía, el equipo pesado, la metalurgia y la metalurgia y otras industrias de usuarios finales (marina, aviación, etc.).

- Tipos de productos - A los efectos de este estudio, se tienen en cuenta productos lubricantes como aceites de motor, aceites para transmisiones y engranajes, fluidos hidráulicos, fluidos para trabajar metales y grasas.

- Recarga de servicio - La recarga de servicio/mantenimiento se considera al contabilizar el consumo de lubricante de cada uno de los vehículos y equipos objeto de estudio.

- Llenado de fábrica - En el estudio se consideran los primeros repostajes de lubricante para vehículos y equipos industriales de nueva producción.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.