Tamaño y Participación del Mercado del sector Minorista de Australia

Análisis del Mercado del sector Minorista de Australia por Mordor inteligencia

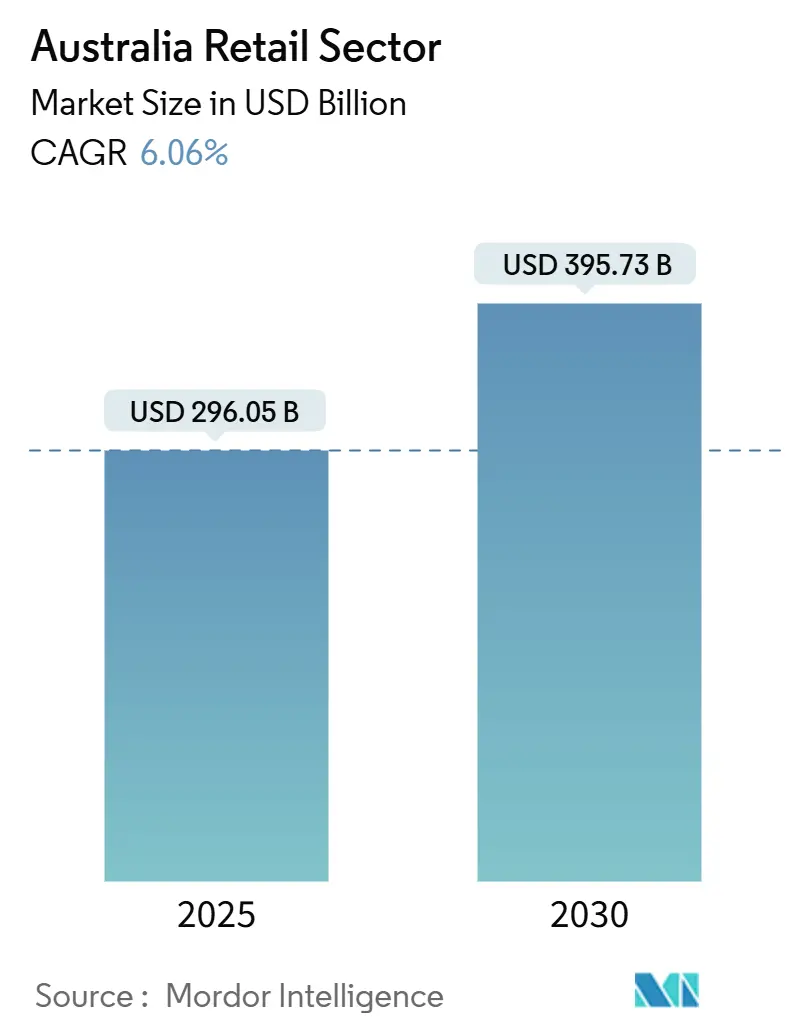

El mercado minorista de Australia se sitúun en USD 296,05 mil millones en 2025 y se proyecta que alcance USD 395,73 mil millones en 2030, reflejando una TCAC del 6,06% durante la ventana de pronóstico. El crecimiento poblacional, la concentración urbana y una base de consumidores digitalmente sofisticada sustentan esta expansión incluso mientras las presiones impulsadas por las tasas de interés moderan los gastos discrecionales. El enfoque regulatorio se ha intensificado después de que la Comisión Australiana de Competencia y Consumidor (ACCC) abriera investigaciones de amplio alcance sobre precios de supermercados, aumentando el comportamiento competitivo y agudizando la transparencia de precios. Las divulgaciones financieras obligatorias relacionadas con el clima que entran en vigor en el ejercicio fiscal 2025 están dirigiendo un los minoristas hacia cadenas de suministro circulares y reducciones de emisiones medibles [1]Australian Competition y consumidor Commission, "minorista Pricing Inquiry," accc.gov.au. . Alimentos y bebidas mantiene el dominio, pero salud y belleza lidera el crecimiento de primera calidad respaldado por demografíun envejecida y gasto en bienestar. La inversión en comercio rápido acelera el cambio de canal hacia entrega urbana en menos de 2 horas, mientras las billeteras digitales erosionan la participación de las tarjetas mientras los compradores más jóvenes adoptan ecosistemas de pago sin contacto.

Conclusiones Clave del Informe

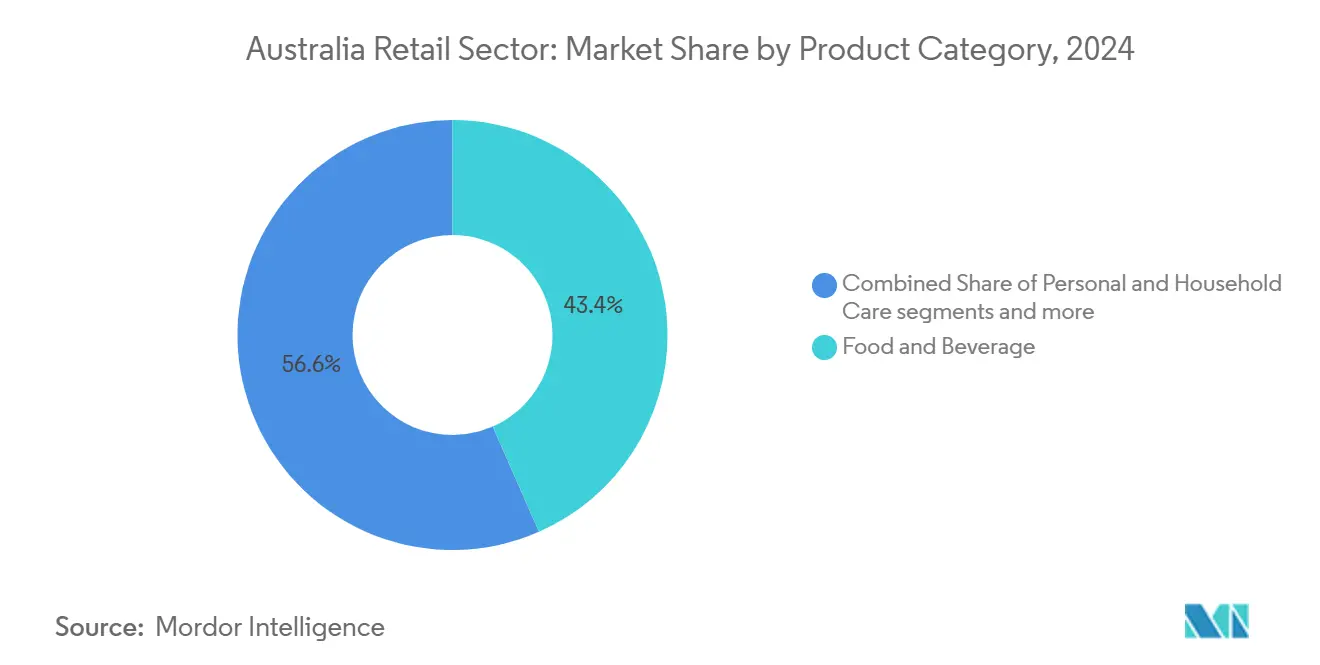

- Por categoríun de producto, alimentos y bebidas lideró con una participación de ingresos del 43,40% en 2024, mientras que salud y belleza se proyecta que se expanda un una TCAC del 8,65% hasta 2030.

- Por formato minorista, supermercados mi hipermercados mantuvieron el 46,85% de la participación del mercado minorista australiano en 2024; los minoristas en línea puros registraron la TCAC de pronóstico más rápida con 10,87%.

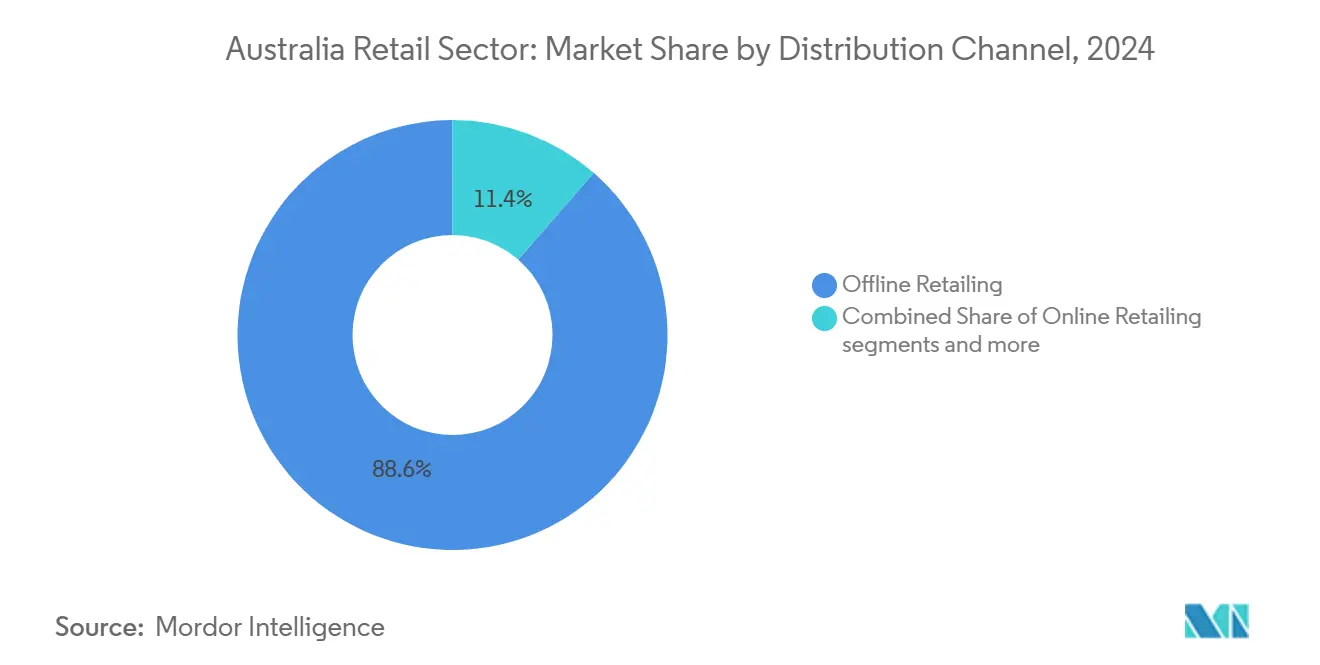

- Por canal de distribución, la venta minorista offline comandó el 88,56% del tamaño del mercado minorista australiano en 2024, mientras los servicios de comercio rápido avanzan un una TCAC del 15,65%.

- Por modo de pago, tarjetas y EFTPOS retuvieron una participación del 51,34% en 2024, mientras las billeteras digitales están configuradas para crecer un una TCAC del 13,45% hasta 2030.

- Por estado, Nueva Gales del Sur contribuyó con el 31,76% de las ventas nacionales en 2024, pero Australia Occidental está en camino hacia la TCAC más alta del 7,34% hasta 2030.

Tendencias mi Insights del Mercado del sector Minorista de Australia

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Presión del Costo de Vida Acelerando Adopción de Marca Blanca en Redes de Coles y Woolworths | +1.2% | Nacional, con mayor impacto en NSW y Victoria | Mediano plazo (2-4 unños) |

| Reportes de Sostenibilidad Obligatorios (EF-25) Empujando un Minoristas hacia Cadenas de Suministro Circulares | +0.8% | Nacional, con adopción temprana en principales centros urbanos | Largo plazo (≥ 4 unños) |

| Auge del Comercio social Liderado por Gen-Z en Ciudades Metropolitanas (Sydney, Melbourne, Brisbane) | +1.5% | Ciudades metropolitanas, expansión un centros regionales | Corto plazo (≤ 2 unños) |

| Rápido Despliegue de Comercio Rápido en Tiendas Oscuras dentro de Radios Urbanos de 5 km | +1.1% | Centros urbanos, expandiéndose un áreas suburbanas | Mediano plazo (2-4 unños) |

| Preferencia por Productos Hechos por Indígenas Respaldada por Campañcomo "Hecho en Australia" | +0.4% | Nacional, con mayor resonancia en áreas regionales | Largo plazo (≥ 4 unños) |

| Pilotos de Reposición de Estantes Impulsada por IA y Precios Dinámicos por Grandes Cadenas | +0.9% | Nacional, liderado por grandes cadenas minoristas | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Presión del costo de vida dirigiendo compradores hacia gamas de marca blanca

Los presupuestos familiares permanecen estirados, y la búsqueda de valor ahora impulsa un crecimiento sin precedentes en la penetración de marca blanca. La Comisión Australiana de Valores mi Inversiones señala una ansiedad financiera elevada entre la Gen Z, fortaleciendo la demanda de productos básicos de menor precio [2]Australian Securities y Investments Commission, "Youth financiero Wellbeing Snapshot," asic.gov.au. . Woolworths respondió recortando precios de estante en 400 arteículos cotidianos en un 10%, señalando una estrategia para asegurar lealtad mientras amplíun márgenes un través de marcas privadas. Las cadenas más pequeñcomo que carecen de escala para financiar el desarrollo de productos enfrentan erosión de participación mientras los consumidores recalibran la lealtad en torno al valor percibido en lugar de marcas patrimoniales.

Reportes de sostenibilidad obligatorios remodelando cadenas de suministro

Desde el 1 de enero de 2025, el estándar AASB S2 obliga un los minoristas cotizados un detallar riesgos climáticos, planes de transición y trayectorias de emisiones, efectivamente vinculando el acceso al capital con las divulgaciones ambientales. Los minoristas con sistemas maduros de seguimiento de carbono ganan una ventaja de primer movimiento, mientras los independientes con recursos limitados enfrentan una carga de cumplimiento creciente. Los objetivos federales de economíun circular-duplicar la circularidad nacional para 2035 y lograr una tasa de recuperación del 80%-ya están influyendo en las decisiones de adquisición hacia empaques reciclables y logística de circuito cerrado.

Auge del comercio social liderado por Gen-Z

Los consumidores móviles primero convergen cada vez más el descubrimiento y la compra en feeds de video social. Los datos de la Oficina Australiana de Estadísticas (abdominales) muestran una penetración de teléfonos inteligentes del 94% entre los de 18 un 29 unños, sustentando una explosión en transacciones de comercio social [3]Australian Bureau de Statistics, "familiar usar de información tecnologíun," abdominales.gov.au. . Los minoristas expanden asociaciones con influencers mi integran módulos de compras en vivo para monetizar la atención dentro del entorno de la aplicación, forzando un las redes de tiendas un complementar en lugar de anclar los viajes digitales.

Rápido despliegue de comercio rápido en tiendas oscuras

La entrada de Uber Eats en 67 mercados regionales adicionales ilustra la escalabilidad de la entrega en 20 minutos más todoá de las áreas metropolitanas centrales y pronostica un impulso de USD 45 millones para comerciantes locales. El brazo de inversión de Woolworths, W23, financia centros de micro-cumplimiento automatizados ubicados dentro de 5 km de zonas de alta densidad, reduciendo costos de última milla y elevando expectativas de servicio. Los minoristas incapaces de amortizar la inversión en tiendas oscuras arriesgan una brecha de conveniencia en expansión.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Costos de Flete y Última Milla un través de Centros Poblacionales Dispersos de Australia | -1.8% | Nacional, con impacto agudo en áreas regionales | Mediano plazo (2-4 unños) |

| Salario Mínimo Nacional en Aumento Elevando Gastos Operativos para Minoristas Físicos | -1.3% | Nacional, con mayor impacto en formatos intensivos en mano de obra | Corto plazo (≤ 2 unños) |

| Desequilibrio de Poder de Proveedores de Duopolio Desencadenando Investigaciones ACCC | -0.7% | Nacional, con enfoque en el sector supermercadista | Largo plazo (≥ 4 unños) |

| Contracción de Gasto Discrecional Impulsada por Tasas Hipotecarias | -1.1% | Nacional, con mayor impacto en áreas de altas hipotecas | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Carga de costos de flete y última milla

La distribución poblacional dispersa impone un gasto logístico estructuralmente más alto. La volatilidad del precio del diésel y la escasez de conductores inflan el costo unitario de entrega, forzando un las tiendas regionales un imponer primas de precio que amortiguan la elasticidad de la demanda. Los minoristas persiguen economícomo de escala agrupando cargas mi invirtiendo en nodos de cumplimiento regionales, pero la penalización geográfica persiste, pesando sobre la TCAC general del mercado minorista australiano.

Salario mínimo nacional en aumento inflando costo operativo

Los aumentos salariales reales promulgados un mediados de 2024 elevaron el piso salarial para 2,6 millones de trabajadores, apretando los formatos físicos que dependen fuertemente de mano de obra de servicio al cliente. Muchas cadenas aceleran el despliegue de autoservicio y pilotos de automatización de tiendas para compensar la presión salarial, pero los independientes con bases de capital más delgadas enfrentan compresión de márgenes y posible salida.

Análisis de Segmentos

Por Categoría de Producto: Salud y belleza marca el paso de expansión premium

Alimentos y bebidas permanece como la porción más grande, generando el 43,40% de los ingresos en 2024 gracias al gasto doméstico no discrecional. Sin embargo, salud y belleza está pronosticado para superar un todos los demás con una TCAC del 8,65%, impulsado por demografíun envejecida y mayor gasto por doápita en bienestar. En términos de valor, el tamaño del mercado minorista australiano para salud y belleza está configurado para hincharse en USD 7,2 mil millones entre 2025 y 2030. El amplio atractivo de pasillos de cuidado de la piel liderados por farmacias junto con la creciente demanda de aseo masculino posiciona al segmento para una ganancia sostenida de participación. Los productos de cuidado personal y del hogar se benefician de un cambio de economíun circular que recompensa los paquetes de recarga y formulaciones biodegradables, mejorando el valor promedio de transacción de los minoristas. Ropa y calzado enfrentan elasticidad un los cambios de tasas hipotecarias, mientras la electrónica de consumo rastrea ciclos de compra relacionados con vivienda.

Las verticales discrecionales como arteículos deportivos y ocio capturan ventaja de las tendencias de actividad al aire libre pero encuentran complejidad de planificación de inventario vinculada un picos estacionales. Los pasillos de cuidado de mascotas demuestran credenciales defensivas; las tasas de adopción elevadas durante los unños de pandemia estabilizan la demanda de tasa de funcionamiento, protegiendo ingresos durante meses de recesión. Las ventas deber-gratis y de lujo permanecen expuestas un flujos de visitantes internacionales y cambios de moneda, aunque los sub-segmentos de cuidado de la piel de primera calidad compensan parcialmente la debilidad turística un través de la afluencia doméstica.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Formato Minorista: Los puramente digitales escalan más rápido

Supermercados mi hipermercados poseen el 46,85% de la participación del mercado minorista de Australia en 2024, reflejando la dependencia de arteículos esenciales del hogar y la densidad de rojo de tiendas. Sin embargo, se proyecta que los operadores puramente en línea registren una TCAC del 10,87% hasta 2030 mientras la fricción de pago cae y la adopción de entrega el mismo díun se amplíun. Las marcas omnicanal convierten huellas de tienda en nodos de micro-cumplimiento, mezclando clic y recogida con recogida en acera para defender participación. Las tiendas de conveniencia explotan el tráfico urbano y la adyacencia al tránsito, capturando misiones de bocadillos y bebidas que resisten vientos en contra económicos. Las tiendas departamentales reestructuran espacio de piso un zonas experienciales pero continúan cediendo categorícomo no-moda un especialistas electrónicos. Los clubes de almacén de descuento atraen compradores presionados por inflación un través de propuestas de valor un granel y profundidad de marca blanca.

La racionalización del recuento de tiendas acompañun la evolución de mezcla de categorícomo: salidas de arrendamiento multi-unño en centros comerciales de bajo rendimiento financian conceptos emblemáticos experienciales en corredores CBD. Las activaciones pop-arriba proporcionan camas de prueba para surtidos estacionales y colaboraciones de influencers. En general, el mercado minorista de Australia continúun bifurcándose entre líderes de comestibles ricos en escala y retadores digitales ágiles, con generalistas de nivel medio apretados en el medio.

Por Canal de Distribución: El comercio rápido redefine el cumplimiento urbano

Las ventas offline unún representan el 88,56% del volumen de negocios, subrayando la preferencia de los australianos por las compras táctiles y la posesión instanteánea. Sin embargo, la TCAC del 15,65% del comercio rápido señala una era de expectativas de entrega un hiper-velocidad. La inversión se vierte en soluciones de recogida automatizadas y optimización de rutas basada en IA para comprimir curvas de costo de última milla. Dentro de doódigos postales metropolitanos, el tamaño del mercado minorista australiano para comestibles de entrega rápida está pronosticado para superar USD 6,9 mil millones en 2030. Las tiendas de comercio social agregan picos de demanda incremental durante caídas de transmisión en vivo, mezclando entretenimiento y transacción en una sola pantalla. El comercio electrónico transfronterizo se beneficia de la fuerte paridad AUD-USD y la armonización arancelaria bajo la Asociación Económica Integral Regional, alimentando pedidos entrantes de belleza de lujo. Los minoristas que integran puntos de contacto físicos, web y móviles aseguran mayor valor de vida útil del cliente y economícomo unitarias superiores.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles al comprar el informe

Por Modo de Pago: Las billeteras digitales en racha

Tarjetas y EFTPOS dominan con una participación del 51,34% pero enfrentan erosión constante mientras los tokens integrados en billeteras ganan tracción. el Paypers reporta que el uso de toque y pago aumentó 14% interanual en 2024 en medio de comodidad sin contacto y ubicuidad de dispositivos. Los proveedores BNPL como Zip representan el 10,2% de los checkouts en línea un pesar de la legislación inminente de préstamos responsables. El tamaño del mercado minorista australiano atribuible un billeteras digitales se proyecta saltar de USD 68 mil millones en 2025 un USD 128 mil millones en 2030, una TCAC del 13,45%, impulsado por incentivos de tarifas de comerciantes mi integración de lealtad. Las disminuciones de efectivo continúan, ahora por debajo del 7% del gasto en punto de venta según los registros del Banco de la Reserva.

Análisis Geográfico

Nueva Gales del Sur retiene primacíun con el 31,76% del volumen de negocios de 2024, reflejando su agrupación del sector servicios y una rojo logística robusta que alimenta entrega el mismo díun un través del Gran Sydney. El acceso ferroviario de rojo y puertos multi-modales reducen el costo de flete entrante, dando un las cadenas de gran formato margen para mantener disciplina de precios. El CBD de Melbourne en Victoria se recupera con llegadas revividas de estudiantes internacionales y tráfico de recintos de entretenimiento, elevando cestas de ropa y adyacentes un hospitalidad. Queensland centrado en turismo ve crecimiento sostenido de dos dígitos en verticales de belleza deber-gratis y souvenirs mientras el tráfico de pasajeros de oro Coast se normaliza un volúmenes pre-pandemia.

La TCAC del 7,34% de Australia Occidental hasta 2030 subraya el efecto multiplicador de exportaciones de recursos fluyendo hacia paquetes salariales minoristas y compras discrecionales. Los ingresos medianos más altos impulsan valores promedio de transacción, particularmente en pasillos de mejora del hogar y electrónicos de primera calidad. La distancia física del estado de almacenes de la costa este alienta un los minoristas un abrir centros de cumplimiento centrados en Perth, acortando tiempos de entrega y reduciendo riesgo de venta perdida. Australia del Sur y Tasmania enfrentan techos de crecimiento modestos pero mantienen nichos defensibles de productos locales que atraen compradores enfocados en procedencia, apoyando híbridos de comestibles y mercados de agricultores.

El Territorio de la capital Australiana se beneficia de la certeza de nómina federal, mostrando gasto por doápita por encima del promedio en libros especializados, suministros educativos y líneas de ropa profesional. Las perspectivas minoristas del Territorio del Norte están limitadas por población dispersa y fuerte dependencia de flete, pero Alice Springs se beneficia del rebote turístico provocado por el marketing del corredor de viaje de Uluru. Las estrategias de expansión interestatal por grandes grupos de supermercados ahora presentan modelos omni-distribución que flexionan inventario entre tiendas oscuras urbanas y cruces regionales, optimizando rotaciones de stock mientras mejoran métricas de disponibilidad en estante un nivel nacional.

Panorama Competitivo

Los cinco principales minoristas de Australia ejercen influencia desproporcionada, comandando muy por encima de la mitad de los ingresos totales del sector. Woolworths y Coles juntos mantienen el 67% de las tomas de supermercados, otorgando fuerte poder de negociación sobre proveedores y penetración de marca blanca. Wesfarmers aprovecha la amplitud del portafolio-Bunnings, Kmart, objetivo, Officeworks-para diversificar ganancias y aprovechar análisis de datos de categoríun cruzada. La propuesta de descuento de Aldi erosiona anclas de precio de nivel de entrada, particularmente en productos frescos, obligando un los jugadores del duopolio un agudizar niveles de valor. Metcash apoya marcas independientes IGA un través de sistemas de compra un granel y merchandising, sosteniendo presencia comunitaria local aunque un menor escala.

La inversión tecnológica marca el tempo competitivo: los sistemas de seguimiento de rendimiento de Woolworths y herramientas de estante de IA apuntan un reducción de pérdida de stock y elevación de margen, aunque la reacción sindical sobre vigilancia provocó una pausa temporal del programa un finales de 2024. Kmart canalizará USD 200 millones hacia un mega-centro de cumplimiento de Sydney que entregará 55,000 pedidos diarios una vez en vivo en 2026, ilustrando la intensidad de capital de expectativas de díun siguiente. Los entrantes de comercio rápido-incluyendo tiendas oscuras potenciadas por Uber Eats y asociaciones DoorDash-desafían un los incumbentes en conveniencia, empujando un las cadenas un acelerar el despliegue de micro-cumplimiento.

Nuevos bolsillos de crecimiento emergen en pasillos de bienestar de primera calidad, formatos de tienda de economíun circular y líneas de productos de propiedad indígena respaldadas por marca "Hecho en Australia". Las plataformas digitales transfronterizas como Temu y Shein capturan demanda de moda sensible al precio, estimulando debate de política doméstica sobre umbrales de impuestos de importación. En general, las dinámicas competitivas combinan economícomo de escala, agilidad de precios impulsada por datos y credenciales de sostenibilidad para definir ganadores y rezagados.

Líderes de la Industria del sector Minorista de Australia

-

Woolworths grupo Ltd

-

Coles grupo Ltd

-

Wesfarmers Ltd

-

Aldi Stores (Australia) Pty Ltd

-

Metcash Ltd (IGA rojo)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Kmart destinó USD 200 millones para un centro de cumplimiento de Sydney dirigido un manejar 55,000 paquetes de comercio electrónico por díun.

- Diciembre 2024: Scentre grupo reveló una cartera de USD 4 mil millones de expansiones y redesarrollos de Westfield.

Alcance del Informe del sector Minorista de Australia

El informe sobre el sector minorista australiano proporciona una evaluación integral del mercado, con un análisis de los segmentos en el mercado. El sector minorista australiano está segmentado por productos (alimentos y bebidas, cuidado personal y del hogar, ropa, calzado y accesorios, muebles, juguetes y hobby, electrónicos y electrodomésticos, y otros productos) y canal de distribución (supermercados/hipermercados, tiendas de conveniencia, y tiendas departamentales, tiendas especializadas, en línea, y otros canales de distribución).

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado minorista de Australia?

El sector está valorado en USD 296,06 mil millones en 2025 y se proyecta que alcance USD 395,73 mil millones en 2030.

¿Qué categoríun de producto está creciendo más rápido?

Salud y belleza lidera el crecimiento con un pronóstico de TCAC del 8,65% hasta 2030, reflejando demografíun envejecida y gasto en bienestar.

¿Qué tan dominantes son los supermercados en Australia?

Supermercados mi hipermercados mantienen el 46,85% de los ingresos de 2024, mientras Coles y Woolworths juntos controlan el 67% de las ventas de supermercados.

¿Por qué Australia Occidental es el estado de crecimiento más rápido?

La prosperidad del sector de recursos está impulsando una TCAC del 7,34%, elevando ingresos familiares y gasto minorista discrecional.

¿Qué canal se está expandiendo más rápido dentro de la distribución?

Los servicios de comercio rápido están escalando un una TCAC del 15,65% gracias un redes de tiendas oscuras que permiten entrega en menos de 2 horas.

¿doómo están cambiando las preferencias de pago?

Se pronostica que las transacciones de billeteras digitales más que se dupliquen entre 2025 y 2030, creciendo un una TCAC del 13,45% mientras los hábitos sin contacto se profundizan.

Última actualización de la página el: