Análisis del mercado de anhídrido ftálico

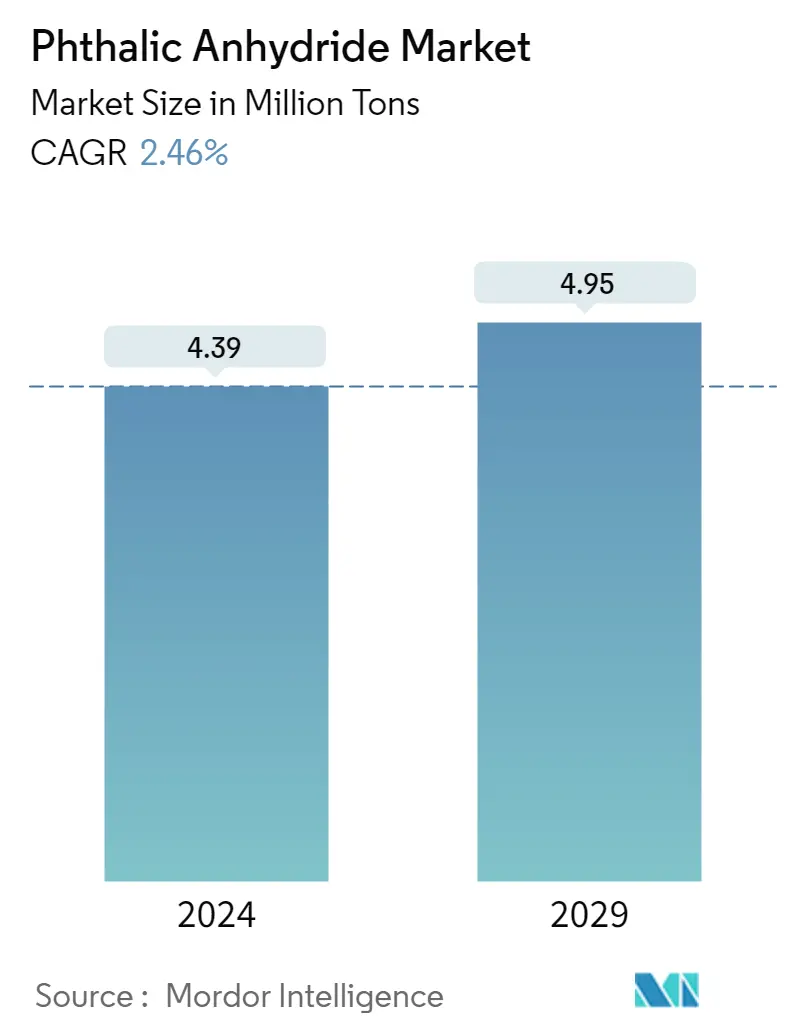

El tamaño del mercado de anhídrido ftálico se estima en 4,39 millones de toneladas en 2024 y se espera que alcance los 4,95 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 2,46% durante el período previsto (2024-2029).

Debido al brote de COVID-19, el bloqueo a nivel nacional en todo el mundo, la interrupción de las actividades de fabricación y las cadenas de suministro y las paradas de producción afectaron negativamente al mercado en 2020. Sin embargo, las condiciones comenzaron a recuperarse en 2021, restaurando la trayectoria de crecimiento del mercado durante el período previsto.

- A mediano plazo, es probable que las crecientes actividades de construcción en Asia y el Pacífico estimulen el mercado del anhídrido ftálico en el período previsto.

- Por otro lado, es probable que los efectos nocivos de los ftalatos debido a su toxicidad y el desarrollo de alternativas biológicas al anhídrido ftálico obstaculicen el crecimiento del mercado.

- Se prevé que el creciente uso de polímeros reforzados con fibra de vidrio y la expansión de la capacidad para derivados de anhídrido ftálico actuarán como una oportunidad para el mercado en el futuro.

Tendencias del mercado de anhídrido ftálico

La resina alquídica emergerá como una de las aplicaciones de más rápido crecimiento

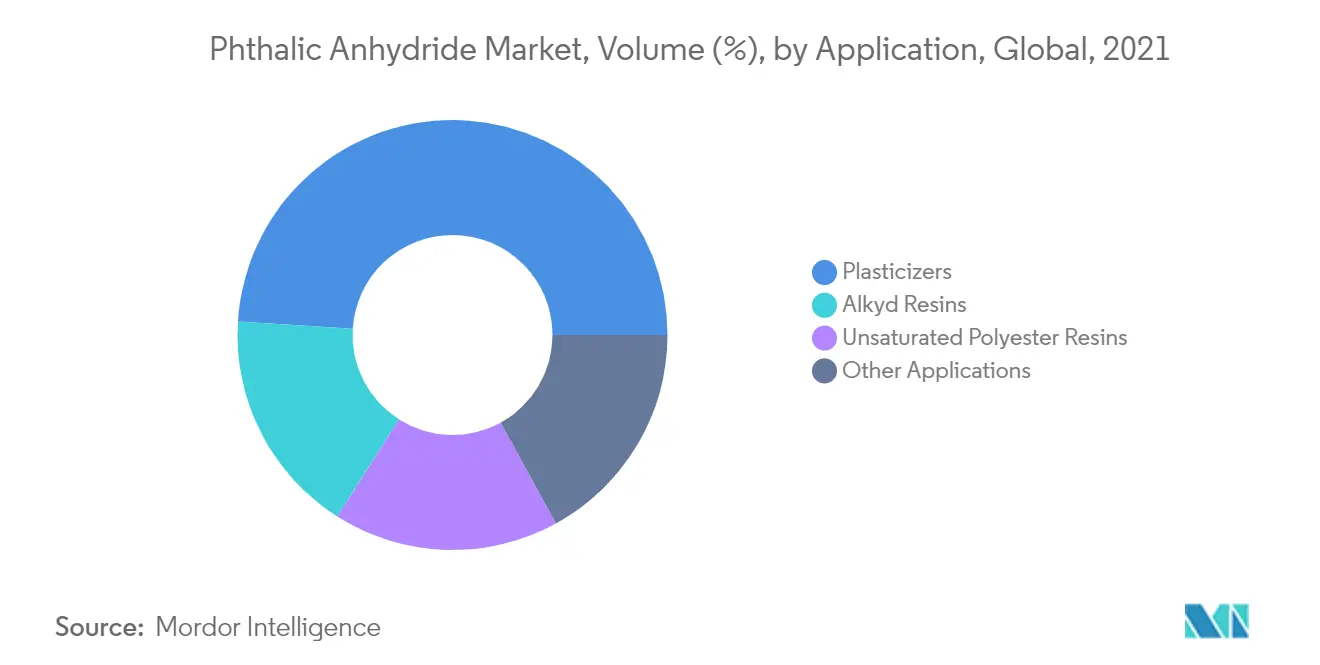

- Por aplicación, las resinas alquídicas contribuyen a aproximadamente el 20% del mercado mundial de anhídrido ftálico. El anhídrido ftálico se ha considerado una resina de referencia importante utilizada para fabricar pinturas y revestimientos a base de resinas alquídicas.

- Las resinas alquídicas se producen calentando alcoholes polihídricos con diácidos o sus anhídridos. Los recubrimientos alquídicos son los recubrimientos más consumidos en todo el mundo. Pueden estar disponibles como resinas alquídicas de aceite corto, de aceite medio, de aceite largo y ultralargas. Las resinas alquídicas de aceite largo tienen buenas propiedades de penetración en la madera. Por tanto, son adecuados para tintes para madera.

- Además, estas resinas se utilizan ampliamente para producir materiales de alto rendimiento, como revestimientos arquitectónicos a base de disolventes. Se pueden preparar pinturas y revestimientos, con excelentes propiedades anticorrosivas, mediante resinas alquídicas de aceite largo modificadas con anhídrido maleico y anhídrido ftálico.

- En septiembre de 2021, Axalta anunció que había iniciado la construcción de una instalación de recubrimientos de última generación en la ciudad de Jilin, provincia de Jilin, en el norte de China. La nueva planta de 46.000 metros cuadrados producirá revestimientos de movilidad para vehículos ligeros, vehículos comerciales y componentes plásticos para automóviles.

- En mayo de 2021, PPG anunció la finalización de una inversión de 13 millones de dólares en sus instalaciones de pintura y recubrimientos en Jiading, China, incluidas ocho nuevas líneas de producción de recubrimientos en polvo y un centro tecnológico de recubrimientos en polvo ampliado. La ampliación aumentará la capacidad de la planta en más de 8.000 toneladas métricas al año.

- Factores como el creciente consumo de resinas alquídicas en las economías en desarrollo debido al aumento de la industria de pinturas y revestimientos aumentan la demanda del mercado del anhídrido ftálico.

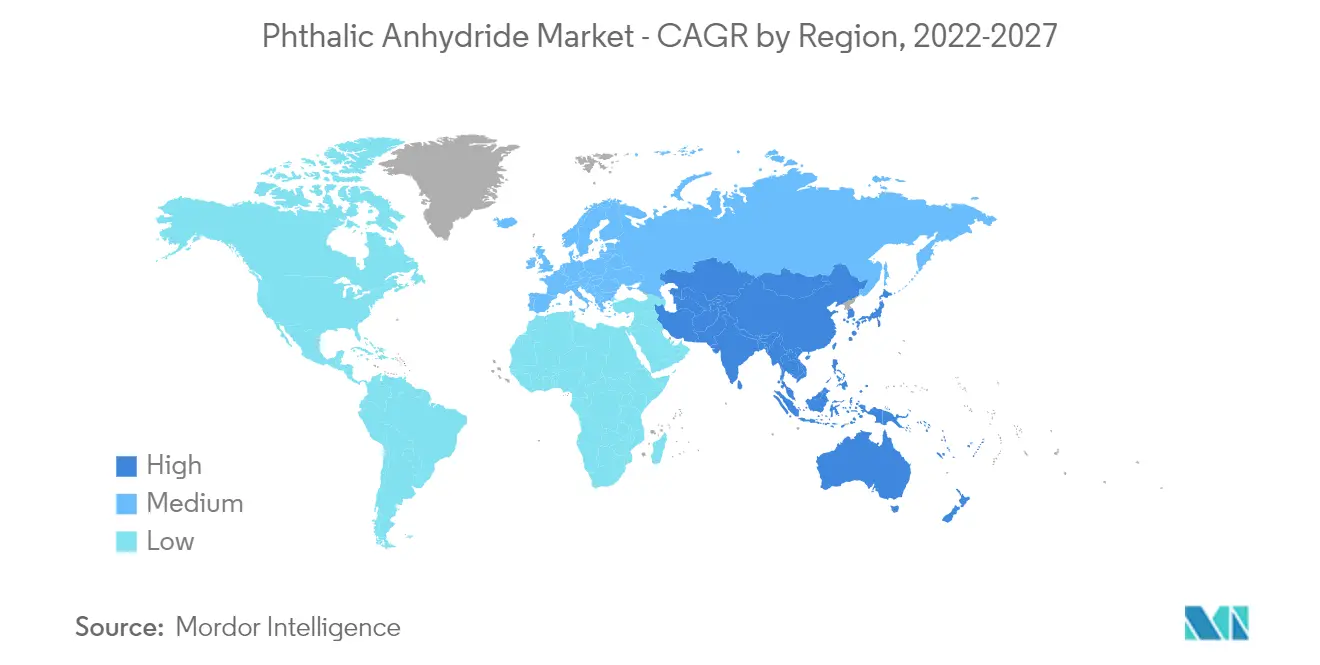

La región de Asia y el Pacífico dominará el mercado

- China y la India son los mayores consumidores de anhídrido ftálico en la región de Asia y el Pacífico y se espera que la demanda crezca aún más en los próximos años debido a varios factores.

- Con los precios decrecientes de la naftaleno y los bajos costos operativos involucrados en la producción, la capacidad de fabricación de anhídrido ftálico también está aumentando en estos países.

- Según el mapa comercial del ITC, Corea del Sur es el mayor exportador de anhídrido ftálico, con 178 mil toneladas. Por el contrario, la India es el mayor importador con una cantidad importada de 132,7 mil toneladas, seguida de China con 47 mil toneladas.

- Según el Consejo de Promoción de Exportaciones de Plásticos (PLEXCONCIL), las exportaciones de plásticos de la India aumentaron un 55% a 3.417 millones de dólares (valor acumulado) en abril-junio de 2021 en comparación con 2.211 millones de dólares en abril-junio de 2020.

- Además, China es el mayor consumidor de plásticos en el escenario global. Según la Oficina Nacional de Estadísticas de China, en diciembre de 2021 se produjeron alrededor de 7,95 millones de toneladas métricas de productos plásticos, en comparación con 7,32 millones de toneladas métricas en noviembre de 2021, aumentando así el mercado de anhídrido ftálico.

- Además, en noviembre de 2021, Asian Paints anunció planes para invertir 127 millones de dólares en la planta de Gujarat, India, para ampliar la capacidad de fabricación de pinturas de 130.000 kilolitros a 250.000 kilotoneladas en los próximos dos o tres años.

- Además, la región de Asia y el Pacífico es el mayor centro de fabricación de automóviles y registra casi el 60% de la producción mundial. Según la OICA, en los primeros nueve meses de 2021, la producción total de vehículos se situó en 32,67 millones de unidades, un aumento del 11% respecto al mismo período del año pasado.

- Por lo tanto, se espera que los factores antes mencionados impulsen el consumo de anhídrido ftálico para diversas aplicaciones durante el período de pronóstico.

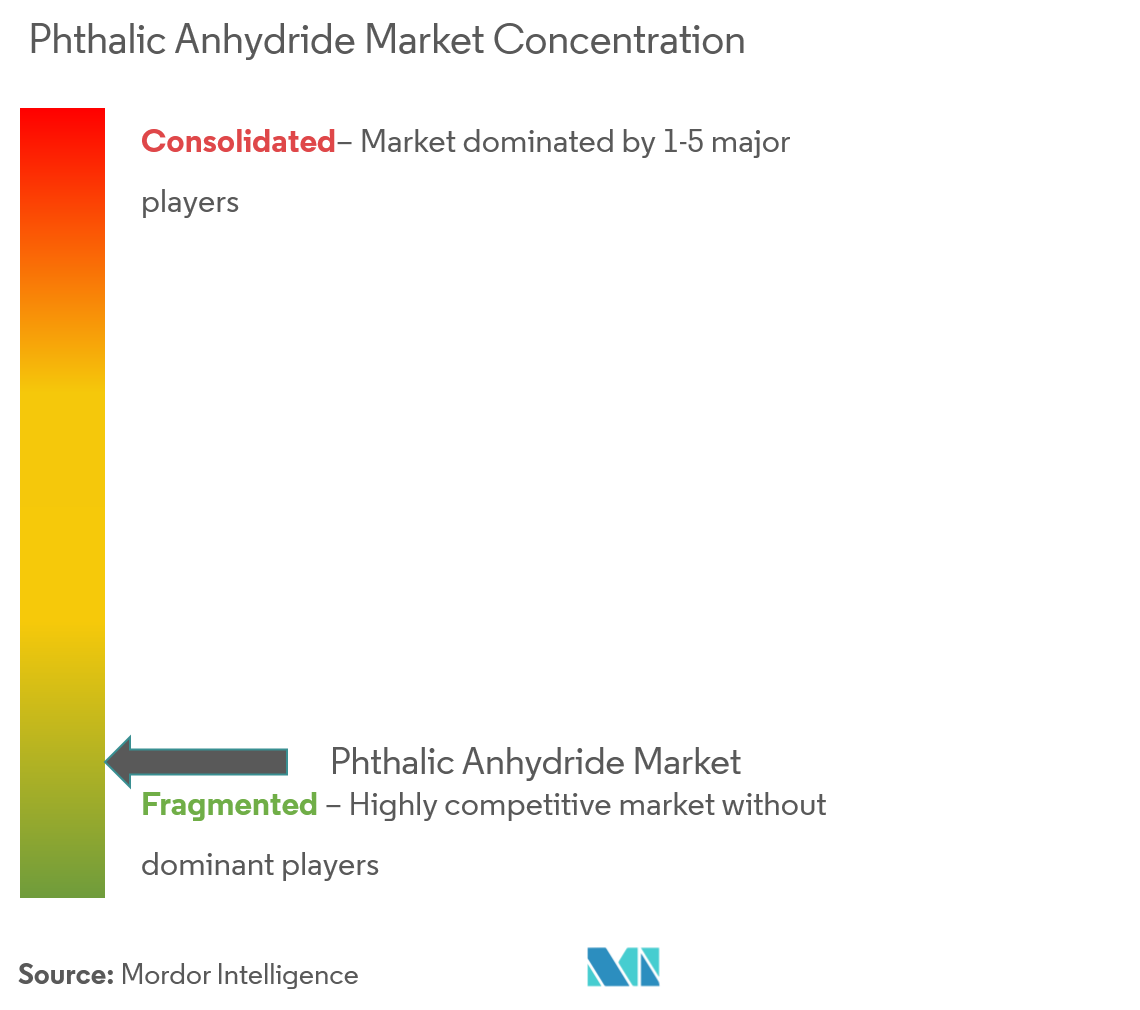

Descripción general de la industria del anhídrido ftálico

El mercado del anhídrido ftálico está fragmentado y cuenta con un gran número de actores globales y locales. Los principales actores (sin ningún orden en particular) en el mercado del anhídrido ftálico son IG Petrochemicals Limited, LANXESS, Aekyung Chemical Co. Ltd, ExxonMobil Corporation y BASF SE, entre otros.

Líderes del mercado de anhídrido ftálico

I G Petrochemicals Limited

LANXESS

Aekyung Chemical Co. Ltd

Exxon Mobil Corporation

BASF SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de anhídrido ftálico

- En noviembre de 2021, la junta directiva de IG Petrochemicals Ltd. (IGPL) aprobó la expansión industrial de anhídrido ftálico con una capacidad de 53.000 MTPA. El costo total del proyecto para la expansión de zonas industriales abandonadas es de INR 345 millones de rupias.

- En febrero de 2021, la Junta de IG Petrochemicals aprobó la expansión totalmente nueva de anhídrido ftálico hasta 80.000 MTPA y sus derivados en Gujarat con un desembolso de capital de 600 millones de rupias.

Segmentación de la industria del anhídrido ftálico

El mercado de anhídrido ftálico está segmentado por aplicación, industria de usuario final y geografía. Por aplicación, el mercado se segmenta en plastificantes, resinas alquídicas, resinas de poliéster insaturado y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en automoción, electricidad y electrónica, pinturas y revestimientos, plásticos y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones para el mercado de anhídrido ftálico en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilo toneladas).

| Plastificantes |

| Resinas Alquídicas |

| Resinas de poliéster insaturado |

| Otras aplicaciones (retardantes de fuego, insecticidas) |

| Automotor |

| Electricidad y Electrónica |

| Pinturas y Recubrimientos |

| Plástica |

| Otras industrias de usuarios finales (química, agricultura) |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Plastificantes | |

| Resinas Alquídicas | ||

| Resinas de poliéster insaturado | ||

| Otras aplicaciones (retardantes de fuego, insecticidas) | ||

| Industria del usuario final | Automotor | |

| Electricidad y Electrónica | ||

| Pinturas y Recubrimientos | ||

| Plástica | ||

| Otras industrias de usuarios finales (química, agricultura) | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de anhídrido ftálico

¿Qué tamaño tiene el mercado de anhídrido ftálico?

Se espera que el tamaño del mercado de anhídrido ftálico alcance los 4,39 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 2,46% para alcanzar los 4,95 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado de Anhídrido ftálico?

En 2024, se espera que el tamaño del mercado de anhídrido ftálico alcance los 4,39 millones de toneladas.

¿Quiénes son los actores clave en el mercado Anhídrido ftálico?

I G Petrochemicals Limited, LANXESS, Aekyung Chemical Co. Ltd, Exxon Mobil Corporation, BASF SE son las principales empresas que operan en el mercado de anhídrido ftálico.

¿Cuál es la región de más rápido crecimiento en el mercado Anhídrido ftálico?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de anhídrido ftálico?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de anhídrido ftálico.

¿Qué años cubre este mercado de anhídrido ftálico y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de anhídrido ftálico se estimó en 4,28 millones de toneladas. El informe cubre el tamaño histórico del mercado de Anhídrido ftálico durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Anhídrido ftálico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria del anhídrido ftálico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de anhídrido ftálico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de anhídrido ftálico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.