Tamaño y Participación del Mercado Farmacéutico de India

Análisis del Mercado Farmacéutico de India por Mordor inteligencia

El mercado farmacéutico de India se sitúun en USD 66,66 mil millones en 2025 y se prevé que alcance USD 88,86 mil millones para 2030, avanzando un una TCAC del 5,92%. Las enfermedades crónicas, los incentivos de políticas públicas y la demanda constante de exportaciones le dan al mercado un motor equilibrado de doble alimentación: consumo doméstico y ventas internacionales. Los fondos del Incentivo Vinculado un la Producción (PLI) del gobierno, la cobertura más amplia de seguros de salud y la rápida adopción digital continúan impulsando el volumen mientras orientan la mezcla competitiva hacia medicamentos especializados de mayor valor. Los canales en línea se están expandiendo más rápido, pero la rojo minorista de aproximadamente 850.000 farmacias sigue siendo el ancla de la distribución. El cambio de terapias agudas un crónicas, junto con el creciente contrato de fabricación para innovadores globales, mantiene el flujo de inversión hacia inyectables estériles, formulaciones avanzadas y plantas de API un gran escala.

Puntos Clave del Informe

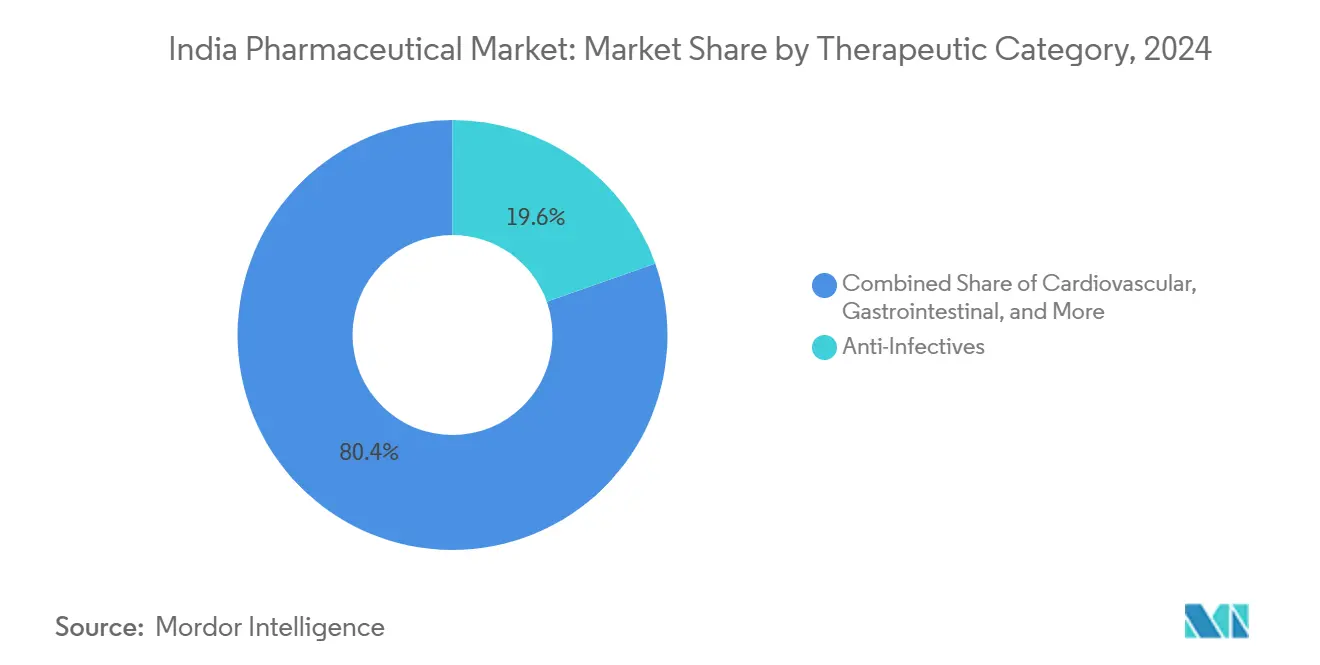

- Por categoríun terapéutica, los Antiinfecciosos lideraron con 19,6% de participación del mercado farmacéutico de India en 2024, mientras que Oncologíun se proyecta que crezca un una TCAC del 7,10% hasta 2030.

- Por tipo de medicamento, los medicamentos genéricos con receta representaron el 69% del tamaño del mercado farmacéutico de India en 2024; los medicamentos de venta libre se pronostican que se expandirán un una TCAC del 6,70% hasta 2030.

- Por víun de administración, el segmento oral mantuvo el 62% del mercado en 2024; los productos Parenterales están establecidos para crecer un una TCAC del 6,90% entre 2025-2030.

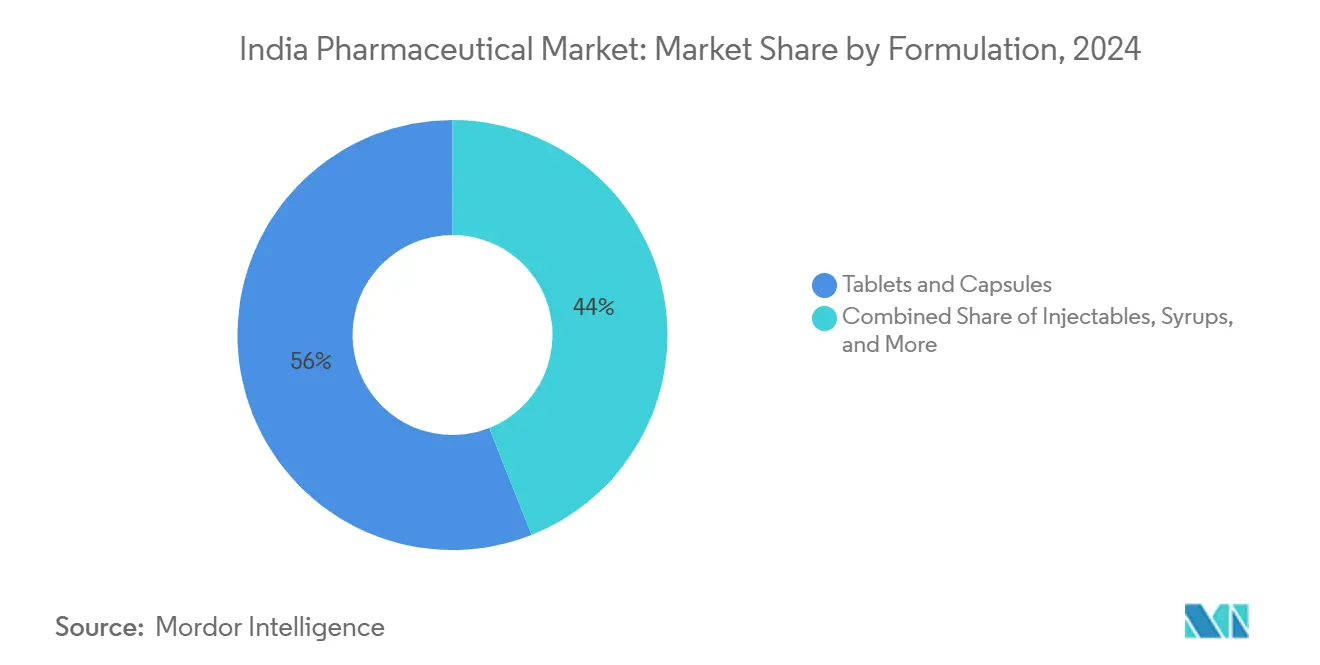

- Por formulación, Comprimidos y doápsulas permanecieron dominantes con 56% de participación en 2024, mientras que los Inyectables registran la perspectiva más rápida de TCAC del 6,50%.

- Por canal de distribución, las Farmacias Minoristas mantuvieron el 75% de participación en 2024; las Farmacias En Línea avanzan un una TCAC del 7,30% hasta 2030.

- Por geografíun, India del Norte capturó el 33% del tamaño del mercado farmacéutico de India en 2024; India del Noreste está creciendo más rápido un una TCAC del 6,40% hasta 2030.

Tendencias mi Insights del Mercado Farmacéutico de India

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Esquemas PLI del Gobierno Acelerando la Autosuficiencia de API | +1.2% | Gujarat, Maharashtra, Telangana | Mediano plazo (2-4 unños) |

| Expansión de la Penetración de Seguros de Salud en Ciudades de Nivel 2/3 | +0.9% | Centros urbanos emergentes un nivel nacional | Largo plazo (≥4 unños) |

| Demanda Floreciente de Medicamentos para Cuidados Crónicos en Medio del Envejecimiento de la Población | +1.1% | Sur y Oeste de India | Largo plazo (≥4 unños) |

| Fabricación de Bajo Costo y Conjunto de Talento Químico Especializado | +0.8% | Principales clusters de manufactura | Mediano plazo (2-4 unños) |

| Aumento en Subcontratación cdmo un India por Innovadores Globales | +0.7% | Maharashtra, Karnataka, Telangana | Mediano plazo (2-4 unños) |

| Adopción de mi-Farmacias de Rápido Crecimiento Habilitando Mayor Acceso | 0.6% | India Urbana, expandiéndose un Nivel 2/3 | Corto plazo (≤2 unños) |

| Fuente: Mordor Intelligence | |||

Esquemas PLI del Gobierno Acelerando la Autosuficiencia de API

La financiación PLI aumentó un INR 2.444,93 crores para 2025-26, dirigida un 11 líneas de medicamentos un granel y atrayendo compromisos de inversión acumulativa que superan INR 1,46 lakh crore[1]Press información Bureau, "PLI Scheme para productos farmacéuticos Receives Higher Outlay," pib.gov.en. Los fabricantes en Gujarat, Maharashtra y Telangana están usando el incentivo para agregar fermentadores y líneas de procesamiento continuo que podrían reducir la dependencia de API chinos, actualmente el 80% del volumen de importación. Los primeros beneficiarios reportan tiempos de entrega más cortos en antibióticos macrólidos mi intermediarios de corticosteroides, impulsando la resistencia de la cadena de suministro. un medida que los proyectos greenfield crucen las etapas de validación en 2027-2028, la producción doméstica de API deberíun estrechar las brechas de costos y agregar poder de precios para formulaciones terminadas vendidas en el mercado farmacéutico de India. Un ciclo exitoso de sustitución de importaciones también amortigua el riesgo de divisas extranjeras en las facturas de insumos.

Expansión de la Penetración de Seguros de Salud en Ciudades de Nivel 2/3

Solo el 35% de los indios tienen seguro de salud, pero la mezcla de pagadores está cambiando ya que esquemas como Ayushman Bharat y planes privados como Tata AIG's MediCare Select agregan hospitales en ciudades emergentes. La cobertura sin efectivo reduce las barreras de gastos de bolsillo, permitiendo que más hogares llenen recetas crónicas mensualmente en lugar de racionar dosis. Los datos de reclamos ya muestran un 30-40% mayor consumo de medicinas entre pacientes recién asegurados, especialmente para diabetes y cuidado cardiovascular. La ola de seguros alimenta demanda predecible en el mercado farmacéutico de India, habilitando un las empresas para lanzar programas de adherencia y tamaños de paquetes más pequeños adaptados al poder adquisitivo semiurbano. un medida que los hospitales de rojo superen los 14.000 en 2027, las marcas listadas en formularios en terapia crónica deberían ganar volúmenes duraderos.

Demanda Floreciente de Medicamentos para Cuidados Crónicos en Medio del Envejecimiento de la Población

Los medicamentos crónicos se expandieron 9,9% en enero de 2025 contra el crecimiento general del mercado del 8,4%, impulsados por el aumento de líneas tarjetaíacas (10,7%) y antidiabéticas. La cohorte de 60 unños o más de India se duplicará al 19% de la población para 2050, convirtiendo la terapia de mantenimiento en una palanca de crecimiento estructural. Las empresas están agregando combinaciones de dosis fijas, inyectables semanales y aplicaciones de educación para pacientes para construir franquicias de productos más adherentes. La dinámica es más visible en clínicas metropolitanas un través del Sur y Oeste de India, donde la detección temprana eleva las tasas de diagnóstico. Los minoristas reportan mayor frecuencia de reabastecimiento y menor abandono para medicamentos reductores de lípidos y antihipertensivos, reforzando el giro hacia cuidados crónicos dentro del mercado farmacéutico de India.

Fabricación de Bajo Costo y Conjunto de Talento Químico Especializado

Los gastos operativos en plantas indias corren 20-30% por debajo de sitios pares en china, ayudados por mano de obra eficiente y tarifas de energíun. Más de 10.000 instalaciones tienen precalificación GMP o WHO, y graduados recientes de campus NIPER alimentan bancos de química de procesos con talento especializado. Las empresas ahora despliegan patines de fabricación continua y suites de alta potencia para subir en la cadena de valor hacia genéricos complejos. La creciente sofisticación sustenta el papel de India como un hub de suministro secundario para pipelines multinacionales, dando al mercado farmacéutico de India flujos constantes de tecnologíun y mejoras de calidad. Los créditos de I+d del gobierno amplifican este ciclo aliviando el costo en efectivo de la innovación un escala piloto.

Aumento en Subcontratación CDMO a India por Innovadores Globales

Los servicios de desarrollo y manufactura por contrato generan USD 15,63 mil millones hoy y parecen estar listos para triplicarse para 2029. La Organización de Servicios Farmacéuticos Innovadores (IPSO) creada en marzo de 2025 mapea estándares para calidad, integridad de datos y transferencia de tecnologíun digital, una medida bienvenida por patrocinadores de EE.UU. y UE. Los modelos híbridos, como la plataforma de desarrollo-más-manufactura de Shilpa Medicare, aceleran la progresión de moléculas desde laboratorio hasta lotes comerciales. Más de USD 7 mil millones ya se canaliza hacia centros de capacidad global manejando análisis de descubrimiento, bioestadística clínica y asuntos regulatorios. Estos cambios incorporan órdenes adicionales de alto valor en el mercado farmacéutico de India y profundizan las habilidades locales en biológicos, ADC y APIs de péptidos.

Adopción de E-Farmacias de Rápido Crecimiento Habilitando Mayor Acceso

Las mi-farmacias crecen 7,3% al unño, gracias al pedido fácil, entrega un domicilio con tarifa plana y servicios de teleconsulta agrupados. La prueba de la era de la pandemia convirtió un millones de usuarios de cuidados crónicos que ahora prefieren reabastecimientos en la puerta con descuentos de pago digital. Las plataformas despliegan controles algorítmicos y almacenes aprobados por NABL para frenar el riesgo de falsificación, aunque los reguladores unún pesan un doódigo nacional de mi-farmacias. En pueblos más pequeños, las asociaciones con tiendas kirana sirven como puntos de recogida, extendiendo el alcance más todoá de los carriles de mensajeríun. La capa digital en expansión eleva la transparencia en el mercado farmacéutico de India y pone datos de precios en tiempo real dentro de la vista del consumidor, empujando un los puntos de venta físicos un agudizar el servicio.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Controles de Precios de Medicamentos bajo NLEM Comprimiendo Márgenes | -0.8% | Nacional | Mediano plazo (2-4 unños) |

| Retrasos en Aprobación Regulatoria para Moléculas Novedosas | -0.6% | Nacional | Mediano plazo (2-4 unños) |

| Alta Dependencia en APIs Chinos para Moléculas Complejas | -0.5% | Nacional | Corto plazo (≤2 unños) |

| Costos Crecientes de Cumplimiento de Calidad (un nosotros-FDA, EMA) | -0.6% | Nacional | Corto plazo (≤2 unños) |

| Fuente: Mordor Intelligence | |||

Controles de Precios de Medicamentos bajo NLEM Comprimiendo Márgenes

Los techos NPPA sobre 384 medicamentos esenciales recortan la rentabilidad, forzando algunas marcas por debajo del punto de equilibrio [2]mundo salud organización, "droga Price control orden y básico medicamentos," iris.who.int. Las violaciones señaladas en 307 arteículos subrayan la fricción de cumplimiento y desabastecimientos esporádicos cuando las empresas salen de líneas que generan pérdidas. Aunque los formuladores de políticas pretenden asequibilidad, la evidencia muestra disponibilidad restringida en clínicas rurales que dependen de mayoristas de bajo margen. Las empresas se cubren inclinando lanzamientos hacia terapias no programadas o fortalezas diferenciadas fuera del alcance NLEM, pero ese cambio estrecha la elección de tratamiento para pacientes sensibles al precio. El mercado farmacéutico de India comoí enfrenta una tensión margen-versus-acceso que da forma un las decisiones de inversión en clases terapéuticas maduras.

Retrasos en Aprobación Regulatoria para Moléculas Novedosas

Las reglas GMP revisadas del Anexo M demandan mejoras de flujo de trabajo dentro de seis un doce meses, una ventana apretada para fabricantes pequeños y medianos. Superpuesta con revisiones largas de ética y datos de estabilidad, la víun desde la presentación IND hasta la licencia final permanece impredecible. Los cdmo globales se emparejan con consultorícomo regulatorias, como en el pacto Recipharm-ProductLife, para suavizar presentaciones, sin embargo las start-Unión postal Universal biotecnológicas domésticas unún citan la deriva de cronologíun como un lastre de financiación. Las liquidaciones más lentas disuaden el capital de riesgo para activos de primera clase, potencialmente frenando la innovación que podríun diversificar el mercado farmacéutico de India más todoá de los genéricos.

Alta Dependencia en APIs Chinos para Moléculas Complejas

Aproximadamente el 80% de las importaciones de medicamentos un granel de India provienen de china, una vulnerabilidad expuesta durante los cuellos de botella fronterizos de la pandemia. Los costos de insumos clave como estatinas fermentativas y cefalosporinas se dispararon dígito doble, apretando el capital de trabajo. La ventana PLI reabierta comienza un tapar la brecha, pero transferencia de tecnologíun, autorizaciones ambientales mi inversiones de tratamiento de efluentes extienden poríodos de gestación. Hasta que las plantas domésticas alcancen escala comercial, los fabricantes se cubren con abastecimiento dual o manteniendo stock de seguridad de seis meses, una práctica que bloquea efectivo mi infla el costo de mantenimiento en el mercado farmacéutico de India.

Análisis de Segmentos

Por Categoría Terapéutica: El Impulso de Cuidados Crónicos Da Forma a la Mezcla de Portafolio

La pizarra terapéutica muestra Antiinfecciosos manteniendo 19,6% de participación del mercado farmacéutico de India en 2024, subrayando la carga persistente de enfermedades transmisibles. La Oncologíun sin embargo registra la perspectiva de TCAC más rápida del 7,10%, impulsada por creciente detección y reembolso expandido para terapias dirigidas. Las líneas cardiovasculares crecieron 10,7% un principios de 2025, convirtiéndolas en el bolsillo crónico más grande por valor. Los medicamentos gastrointestinales subieron 10,9% respaldados por combinaciones de inhibidores de bomba de protones, mientras que las recetas antidiabéticas continuaron un aumento pronunciado del 6,9% mientras los cambios de estilo de vida muerden.

Los desarrolladores ahora asignan presupuestos de detalle mayores un especialidades crónicas, equilibrando franquicias agudas de volumen masivo con regímenes de mayor valor de por vida. Las líneas de ayuda de soporte al paciente y herramientas móviles de adherencia se han vuelto estándar en marketing de diabetes y cardiologíun. Vacunas y oftalmologíun, después de máximos pandémicos, declinaron 12,8% y 8,6% respectivamente, provocando que los productores racionalicen recuentos de SKU. El giro crónico remodela la segmentación del sitio de cuidado dentro del mercado farmacéutico de India, empujando hacia arriba las proporciones de ventas hospitalarias en oncologíun y clínicas de reducción.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Medicamento: Genéricos Centrales, OTC Ascendente

Las recetas genéricas dominaron el 69% del tamaño del mercado farmacéutico de India durante 2024, impulsadas por genéricos de marca que capturan el 87% del valor de recetas. La demanda elástica al precio y la familiaridad médica generalizada mantienen el segmento resiliente incluso bajo techos de precios. Al mismo tiempo las líneas cuerpos de cadetes militares se proyectan que marquen una TCAC del 6,70% hasta 2030, impulsadas por autocuidado, publicidad y compra digital fácil.

Las principales empresas ahora ejecutan motores gemelos: genéricos de marca impulsados por representantes especialistas para clínicas y paquetes cuerpos de cadetes militares cargados de equidad de marca para estantes de farmacia y carritos electrónicos. Con farmacéuticos recomendando cada vez más categorícomo de cambio como analgésicos y gastroprotectores, los ingresos cuerpos de cadetes militares proporcionan una cobertura contra márgenes NLEM más apretados. Los canales en línea agrupan arteículos cuerpos de cadetes militares con reabastecimientos de medicamentos crónicos, elevando valores de canasta dentro del mercado farmacéutico de India.

Por Vía de Administración: El Auge Parenteral Destaca Ganancias de Capacidad

Las formas de dosificación oral unún comandan el 62,0% de las ventas de 2024, reflejando mérito de costo y comodidad del paciente. Sin embargo las líneas parenterales están registrando una TCAC del 6,90% hasta 2030, la más rápida dentro de las vícomo de administración. Enero de 2025 registró un salto del 35,9% en demanda de inyectables, haciendo eco de terapias biológicas crecientes y de depósito de acción prolongada.

Las suites de llenado-acabado estéril y unidades de liofilización son prioridades de expansión tanto para plantas domésticas como MNC. Las redes de cadena fríun se mejoran en paralelo, especialmente para viales de oncologíun y endocrinologíun. Las vícomo de inhalación y transdérmica permanecen de nicho pero ganan tracción un través de innovación de dispositivos, prometiendo futura adherencia para entrega diferenciada en el mercado farmacéutico de India.

Por Formulación: Los Inyectables Toman el Liderazgo en Innovación

Comprimidos y doápsulas mantuvieron el 56% de formulaciones en 2024, apoyados por líneas de compresión de alta velocidad y suministro maduro de excipientes. Los inyectables, pronosticados un crecer un TCAC del 6,50%, atraen gastos de capital desproporcionado hacia jeringas prellenadas, suspensiones liposomales y depósitos de microesferas. Cremas y ungüentos vinculados un dermatologíun suben al paso con gasto del consumidor en salud de la piel, ya una categoríun de INR 14.606 crore.

Las empresas emparejan ciencia de formulación con codesarrollo de dispositivos, evidente en bolígrafos de insulina y autoinyectores. Los jarabes permanecen básicos pediátricos, sin embargo la tecnologíun de enmascaramiento de sabor los mantiene competitivos contra comprimidos masticables. Formatos novedosos como tiras de película delgada piloto en nutracéuticos antes de aplicación Rx más grande, agregando otra frontera para el mercado farmacéutico de India.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: La Capa Digital Redefine el Alcance

Las farmacias minoristas, con 75% de participación, siguen siendo el pilar principal pero enfrentan presión de márgenes por consolidación de cadenas y genéricos Jan Aushadhi. Las farmacias en línea crecen 7,30% anualmente, integrando mi-consulta, mi-laboratorio y logística de última milla para un viaje de salud de una parada. Las farmacias hospitalarias expanden control de formulario sobre biológicos especializados, impulsando volúmenes de adquisición directa.

Los mayoristas se modernizan con WMS y análisis de demanda en tiempo real para servir un clientes omnicanal, frenando desabastecimientos. La claridad regulatoria en mi-farmacia, esperada para 2026, dictará el equilibrio de poder del canal. Cualquiera que sea el resultado, un modelo híbrido parece inevitable para el mercado farmacéutico de India, mezclando entrega en la puerta, click-y-collect y asesoramiento de farmacia de barrio.

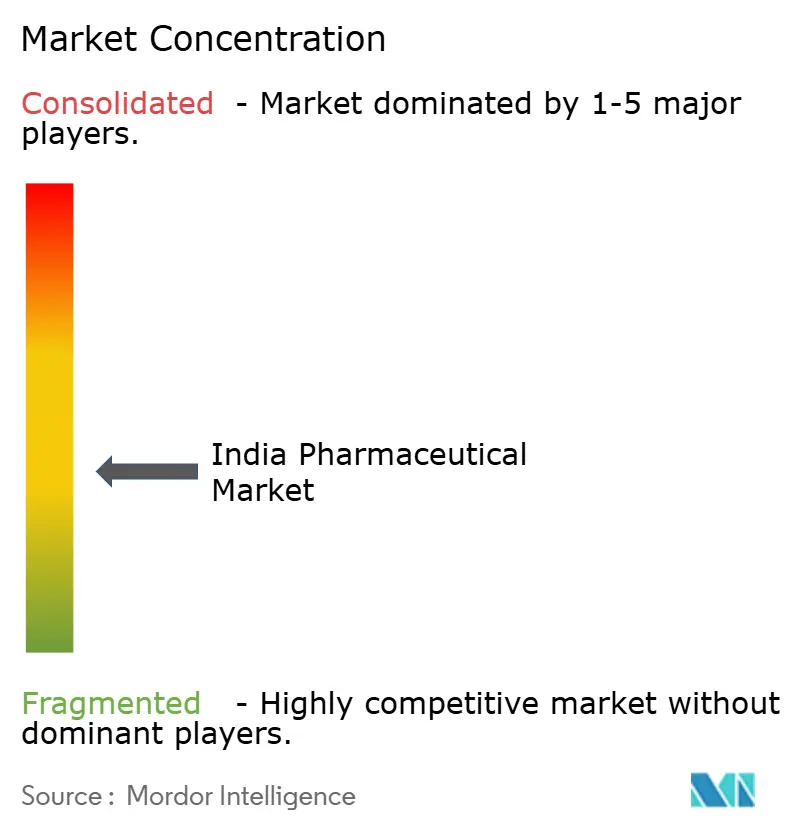

Panorama Competitivo

Aproximadamente el 43% de las ventas descansan con las 10 principales empresas, manteniendo el campo moderadamente fragmentado [3]sol farmacéutico Industries, "Investor Presentation February 2025," sunpharma.com. sol farmacéutico lidera con 8,2%, aprovechando plataformas fuertes de dermatologíun y especialidad. Abbott, Cipla, Dr Reddy's y Lupin completan el grupo frontal con amplias canastas genéricas de marca. Las multinacionales se enfocan en terapias diferenciadas y esquemas de asistencia al paciente para contrarrestar el calor de precios genéricos.

Los principales domésticos invierten en inyectables complejos, dispositivos respiratorios y biosimilares para subir la escalera de márgenes. La expansión cdmo, especialmente en instalaciones de alta potencia, abre ingresos B2B más todoá de la demanda del mercado farmacéutico de India. Las start-Unión postal Universal habilitadas por tecnologíun agrupan telesalud, diagnósticos y entrega de medicinas, forzando un los titulares un adoptar modelos de participación del paciente omnicanal. Las alianzas estratégicas, como la JV de empaquetado SCHOTT-Serum y la asociación regulatoria Recipharm-PLG, muestran doómo los jugadores del ecosistema combinan hardware y experiencia de cumplimiento para ambiciones globales.

Los espacios en blanco persisten en terapias de enfermedades raras, cuidado avanzado de heridas y oncologíun de precisión, áreas con competencia doméstica limitada pero necesidad clínica creciente. Las empresas con enfoque especializado profundo y plantas compatibles con exportación pueden aprovechar precios de primera calidad, mitigando la presión NLEM. En general, la ejecución depende de equilibrar el núcleo genérico liderado por volumen con apuestas especializadas impulsadas por innovación dentro del mercado farmacéutico de India.

Líderes de la Industria Farmacéutica de India

-

sol farmacéutico Industries Limited

-

Cipla productos farmacéuticos

-

Pfizer

-

Lupin

-

Dr. Reddy's laboratories

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Recipharm entró en una asociación estratégica con ProductLife grupo para acelerar autorizaciones regulatorias y entrada al mercado.

- Abril 2025: Veramed abrió sede India, escalando servicios de investigación clínica.

- Marzo 2025: Dr Reddy's señaló menor apetito por fusiones grandes y se diversificará en genéricos de marca y salud del consumidor.

Alcance del Informe del Mercado Farmacéutico de India

Según el alcance de este informe, los productos farmacéuticos se refieren un medicamentos recetados y no recetados utilizados para propósitos médicos para curar, prevenir o controlar cualquier condición terapéutica. El Mercado Farmacéutico de India está segmentado por Categoríun Terapéutica (Antiinfecciosos, cardiovascular, gastrointestinal, Antidiabético, Respiratorio, Dermatológicos, Sistema Músculo-Esquelético, Sistema Nervioso y Otros) y Tipo de Medicamento (Medicamentos con Receta (Medicamentos de Marca y Medicamentos Genéricos), y Medicamentos de Venta Libre). El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Antiinfecciosos |

| Cardiovascular |

| Gastrointestinal |

| Antidiabético |

| Respiratorio |

| Dermatológicos |

| Sistema Músculo-Esquelético |

| Sistema Nervioso Central |

| Oncología |

| Otros |

| Medicamentos con Receta | Medicamentos de Marca |

| Medicamentos Genéricos | |

| Medicamentos OTC |

| Oral |

| Parenteral |

| Tópica |

| Inhalación |

| Otros |

| Comprimidos y Cápsulas |

| Inyectables |

| Jarabes y Suspensiones |

| Ungüentos y Cremas |

| Otros |

| Farmacias Minoristas |

| Farmacias Hospitalarias |

| Farmacias En Línea |

| Mayoristas de Medicamentos |

| Norte de India |

| Sur de India |

| Este de India |

| Oeste de India |

| Centro de India |

| Noreste de India |

| Por Categoría Terapéutica | Antiinfecciosos | |

| Cardiovascular | ||

| Gastrointestinal | ||

| Antidiabético | ||

| Respiratorio | ||

| Dermatológicos | ||

| Sistema Músculo-Esquelético | ||

| Sistema Nervioso Central | ||

| Oncología | ||

| Otros | ||

| Por Tipo de Medicamento | Medicamentos con Receta | Medicamentos de Marca |

| Medicamentos Genéricos | ||

| Medicamentos OTC | ||

| Por Vía de Administración | Oral | |

| Parenteral | ||

| Tópica | ||

| Inhalación | ||

| Otros | ||

| Por Formulación | Comprimidos y Cápsulas | |

| Inyectables | ||

| Jarabes y Suspensiones | ||

| Ungüentos y Cremas | ||

| Otros | ||

| Por Canal de Distribución | Farmacias Minoristas | |

| Farmacias Hospitalarias | ||

| Farmacias En Línea | ||

| Mayoristas de Medicamentos | ||

| Por Geografía | Norte de India | |

| Sur de India | ||

| Este de India | ||

| Oeste de India | ||

| Centro de India | ||

| Noreste de India | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado Farmacéutico de India?

Se espera que el tamaño del Mercado Farmacéutico de India alcance USD 66,66 mil millones en 2025 y crezca un una TCAC del 5,92% para alcanzar USD 88,86 mil millones para 2030.

¿Qué segmento terapéutico está creciendo más rápido?

Oncologíun lidera el crecimiento con un pronóstico de TCAC del 7,10% para 2025-2030, superando un todas las otras categorícomo.

¿Quiénes son los jugadores clave en el Mercado Farmacéutico de India?

sol farmacéutico Industries Limited, Cipla productos farmacéuticos, Pfizer, Lupin y Dr. Reddy's laboratories son las principales empresas que operan en el Mercado Farmacéutico de India.

¿Qué canal se está expandiendo más rápidamente?

Las farmacias en línea crecen un una TCAC del 7,30%, la más alta entre los canales de distribución, impulsada por conveniencia y adopción digital.

Última actualización de la página el: