Tamaño del mercado de golosinas para mascotas

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | 32.79 Mil millones de dólares |

|

|

Tamaño del Mercado (2029) | 45.69 Mil millones de dólares |

|

|

Mayor participación por mascotas | Perros |

|

|

CAGR (2024 - 2029) | 9.82 % |

|

|

Mayor participación por región | América del Norte |

|

|

Concentración del Mercado | Bajo |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis de mercado de golosinas para mascotas

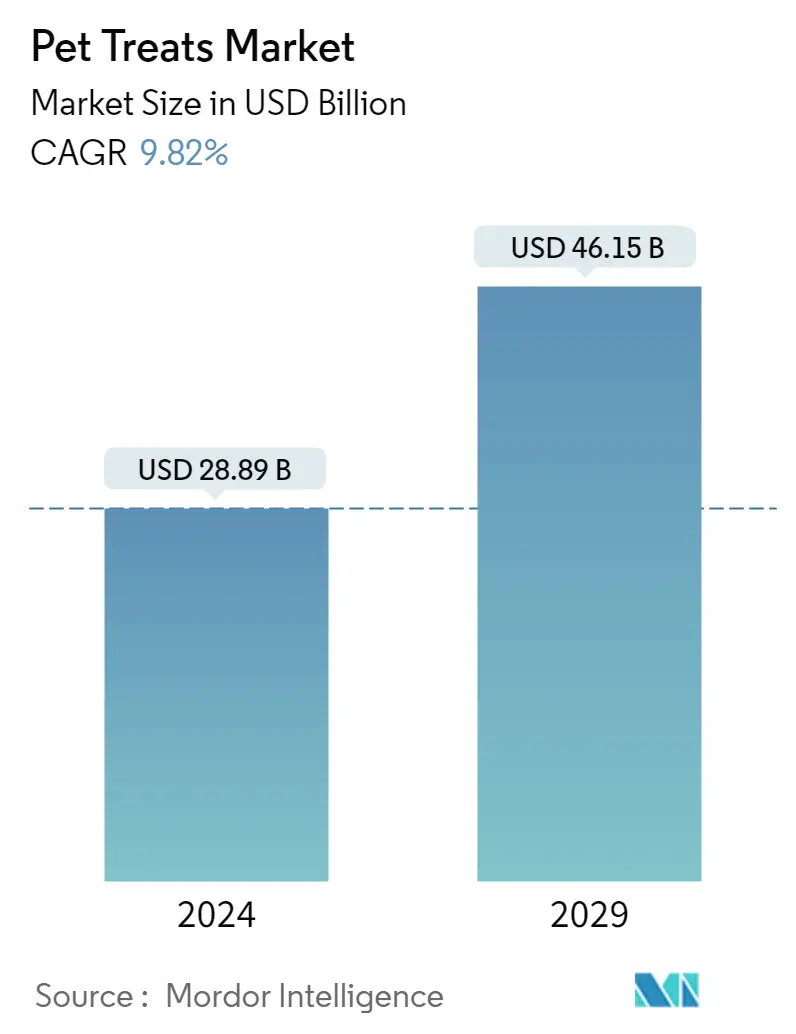

El tamaño del mercado de golosinas para mascotas se estima en USD 28,89 mil millones en 2024 y se espera que alcance los USD 46,15 mil millones para 2029, creciendo a una CAGR del 9,82 % durante el período de pronóstico (2024-2029).

28.89 mil millones

Tamaño del mercado en 2024 (USD)

46.15 mil millones

Tamaño del mercado en 2029 (USD)

8.96 %

CAGR (2017-2023)

9.82 %

CAGR (2024-2029)

Mercado más grande por subproducto

23.61 %

cuota de valor, Golosinas crujientes, 2022

El consumo de golosinas crujientes está aumentando debido al aumento de la población de mascotas, ya que estas golosinas tienen una larga vida útil y beneficios para la salud, como promover la higiene dental.

El mercado más grande por región

40.62 %

cuota de valor, América del Norte, 2022

América del Norte siguió siendo el segmento regional más grande debido a su mayor población de mascotas y al mayor gasto de los consumidores en golosinas funcionales y naturales, como golosinas dentales, liofilizadas y cecinas.

Mercado de más rápido crecimiento por subproducto

11.08 %

CAGR proyectada, Golosinas liofilizadas y cecinas, 2023-2029

La creciente demanda de golosinas mínimamente procesadas que no contienen conservantes y la voluntad de los dueños de mascotas de gastar en estas golosinas están impulsando el crecimiento del segmento.

Mercado de más rápido crecimiento por región

14.81 %

CAGR proyectada, África, 2023-2029

El aumento de los ingresos disponibles está impulsando a los dueños de mascotas a gastar regularmente en golosinas para mascotas que se utilizan para la salud dental y para mantener a sus mascotas ocupadas.

Actor líder del mercado

17.35 %

cuota de mercado, Mars Incorporated, 2022

Mars, Incorporated es el líder del mercado con un enfoque en extensos lanzamientos de productos bajo sus marcas Royal Canin, Greenies, Pedigree y Temptations a escala global.

Los perros tuvieron la mayor participación en el mercado debido a un cambio en la demanda hacia golosinas para perros más premium y una población más alta que otras mascotas

- El mercado de golosinas para mascotas ha experimentado un cambio hacia productos naturales y de primera calidad. Los dueños de mascotas buscan cada vez más golosinas elaboradas con ingredientes de alta calidad y libres de aditivos artificiales. La creciente conciencia sobre la importancia de la nutrición en el bienestar de las mascotas impulsa esta tendencia.

- Los perros tienen la mayor participación en el mercado de golosinas para mascotas, con un 53% en 2022. La mayor participación del segmento de perros se puede atribuir principalmente a la gran población de perros en comparación con otras mascotas y al cambio en la demanda hacia golosinas para perros más premium. Se prevé que el segmento de golosinas para perros sea testigo de una CAGR del 9,0 % durante el período de pronóstico.

- Los gatos fueron el segundo tipo de mascota más grande, representando un valor de mercado de USD 7.1 mil millones en 2022 debido a su popularidad como mascotas, los bajos requisitos de mantenimiento y el aumento de la población de gatos domésticos, especialmente en Europa (ya que los consideran un símbolo de suerte o fortuna), su adaptabilidad a espacios reducidos en comparación con los perros, y el aumento en el uso de golosinas comerciales para gatos en el entrenamiento, la recompensa y el mantenimiento de la salud dental.

- Otras mascotas representaron el 35% de la población mundial de mascotas en 2022, mientras que otras mascotas, como aves, peces y roedores, tuvieron una cuota de mercado del 18,5%. Esta menor proporción se puede atribuir a su menor demanda, lo que resulta en menores requisitos de alimentos que las mascotas más grandes. Existe un creciente interés en estos otros animales como mascotas porque requieren relativamente menos mantenimiento en comparación con los perros y los gatos.

- La creciente conciencia entre los dueños de mascotas y el aumento de la población de mascotas son los factores que se prevé que impulsen el crecimiento del mercado mundial de golosinas para mascotas durante el período de pronóstico.

América del Norte lidera el mercado debido al alto nivel de vida y los ingresos disponibles de los consumidores, la preferencia por golosinas de alta calidad y una red de distribución bien establecida

- En 2022, las golosinas para mascotas representaron el 15,35% del mercado de alimentos para mascotas, valorado en USD 25,21 mil millones. El mercado mundial de golosinas para mascotas creció un 59% en 2022 con respecto a 2017 debido al aumento de las tasas de adopción de mascotas y a la creciente concienciación sobre las golosinas saludables de alta calidad.

- En 2022, América del Norte fue la región más grande en el mercado de golosinas, que representó USD 10,24 mil millones en valor. La mayor proporción de la región se atribuyó a su alto nivel de vida y a sus ingresos por eliminación, lo que permite a los dueños de mascotas comprar golosinas de alta calidad. Además, el crecimiento del mercado en la región se debe a las continuas innovaciones de productos y a una red de distribución bien establecida.

- Europa y Asia-Pacífico fueron el segundo y tercer mercado más grande de golosinas para mascotas en 2022, valorados en USD 7,58 mil millones y 5,33 mil millones, respectivamente. El crecimiento del mercado en estas regiones se atribuye a sus grandes poblaciones de mascotas, que representan el 54% de la población mundial de mascotas. Además, el Reino Unido, China y Alemania son mercados importantes donde un gran número de dueños de mascotas tienden a comprar golosinas de primera calidad a precios más altos.

- América del Sur y África juntas representaron un valor de USD 2.06 mil millones en 2022. La menor cuota de mercado en estas regiones se atribuye a una menor población de mascotas en comparación con otras regiones, que representaron el 24% de la población mundial de mascotas en 2022. Sin embargo, a pesar de estos factores, se estima que África es la región de más rápido crecimiento durante el período de pronóstico. Esto se debe a la creciente conciencia de la importancia de las golosinas de alta calidad para mantener la salud de las mascotas y a la expectativa de una alta adopción de mascotas en los próximos años.

- Se prevé que factores como el aumento de la población de mascotas y la creciente conciencia de los consumidores sobre los problemas de salud impulsen el mercado de golosinas durante el período de pronóstico.

Tendencias del mercado de golosinas para mascotas

Los gatos son las segundas mascotas más adoptadas a nivel mundial debido a su creciente adopción como compañía y a la creciente conciencia sobre los beneficios de tener un gato

- A nivel mundial, los gatos están siendo menos adoptados en comparación con la adopción de perros. En 2022, la población de gatos representó el 24,8% de la población mundial de mascotas, y aumentó un 19,2% entre 2017 y 2022. La proporción de gatos es mayor en Europa, ya que los consideran un símbolo de suerte o fortuna de tiempos históricos; Rusia tiene una gran población de gatos como mascotas. El alto crecimiento de la población de gatos a nivel mundial se debió al aumento de la humanización de las mascotas. Los gatos también requieren menos espacio para vivir en comparación con los perros y pueden permanecer solos en una casa durante más tiempo mientras no haya humanos disponibles para cuidar al gato. Por ejemplo, entre 2017 y 2022, más del 70% de los dueños de mascotas, incluidos los dueños de gatos en Rusia y Estados Unidos, consideraron a los gatos como miembros de la familia, amigos o hijos.

- La adopción de gatos aumentó significativamente durante la pandemia de COVID-19, ya que las personas tuvieron que quedarse en casa. Los gatos pueden permanecer en el interior sin estar encerrados y son animales silenciosos en comparación con los perros, lo que aumentó su adopción durante la pandemia. Durante la pandemia, Estados Unidos fue testigo de una mayor adopción de gatos como mascotas debido a la cultura del trabajo desde casa, lo que llevó a una demanda de compañía y a un número cada vez mayor de millennials que se convirtieron en dueños de mascotas. Por ejemplo, en 2022, los millennials eran el 33% de los dueños de mascotas en los Estados Unidos. Se espera que la mayor adopción de gatos durante la pandemia impulse el mercado de golosinas para mascotas durante un período más largo.

- Se espera que factores como el aumento en la adopción y compra de gatos y el aumento de la humanización de las mascotas ayuden al crecimiento de la población de gatos domésticos, impulsando aún más el mercado de golosinas para mascotas durante el período de pronóstico.

Se observó un aumento del gasto en mascotas debido al aumento de la premiumización y a las crecientes preocupaciones sobre la salud, siendo los perros los que más gastaron

- A nivel mundial, existe una tendencia al aumento del gasto en mascotas, que aumentó un 22,7% entre 2017 y 2022 debido al aumento de la premiumización y a la creciente preocupación por la salud. Los perros tienen una mayor participación en el gasto de las mascotas, representando el 46,3% en 2022. Tienen una mayor proporción debido al mayor consumo de alimentos para mascotas que los gatos y a que se alimentan con alimentos para mascotas de primera calidad.

- Los dueños de mascotas invierten en alimentos para mascotas de primera calidad, ya que les preocupa el bienestar de sus mascotas. Ha habido un aumento en la prestación de otros servicios, como el aseo de mascotas, la guardería de mascotas y el paseo de mascotas para una mejor socialización con otras mascotas y mascotas atractivas. Esta tendencia se ha observado en América del Norte, Europa y Asia-Pacífico. Por ejemplo, las golosinas representaron el 13% de los gastos de las mascotas en Estados Unidos en 2022. Además, las personas compran alimentos para mascotas de primera calidad porque quieren que sus mascotas consuman alimentos de alta calidad y están dispuestos a pagar precios superiores. En los Estados Unidos, alrededor del 40% de los dueños de mascotas compraron alimentos premium para mascotas en 2022, y en el mercado de alimentos para gatos de Hong Kong, los alimentos premium para mascotas, incluidas las golosinas, representaron el 75% de las ventas de alimentos para mascotas en 2022.

- Ha habido un cambio en la compra de golosinas para mascotas de las tiendas fuera de línea a las tiendas en línea, especialmente después de la pandemia de COVID-19, debido a la gran cantidad de productos para mascotas disponibles en los sitios web. Sin embargo, en algunos países, como los Países Bajos, los dueños de mascotas prefieren comprar en tiendas de mascotas debido a la calidad de sus productos. En los Estados Unidos, las ventas en línea de cuidado de mascotas, incluidas las golosinas, aumentaron del 32% en 2020 al 40% en 2022. La premiumización y la creciente preocupación por la salud son los factores que se espera que contribuyan al aumento del gasto en mascotas durante el período de pronóstico.

OTRAS TENDENCIAS CLAVE DE LA INDUSTRIA CUBIERTAS EN EL INFORME

- América del Norte y Asia-Pacífico tienen las poblaciones de perros más altas debido a la evolución de los ecosistemas de mascotas, junto con la disponibilidad de perros para adopción y compra en refugios de animales

- La evolución del ecosistema de mascotas y la creciente disponibilidad de canales de adquisición para la adopción de otros animales están impulsando el mercado de otras mascotas a nivel mundial

Descripción general de la industria de golosinas para mascotas

El mercado de golosinas para mascotas está fragmentado, con las cinco principales empresas ocupando el 37,88%. Los principales actores en este mercado son Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), General Mills Inc., Mars Incorporated, Nestlé (Purina) y The J. M. Smucker Company (ordenados alfabéticamente).

Líderes del mercado de golosinas para mascotas

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

The J. M. Smucker Company

Other important companies include ADM, Affinity Petcare SA, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), Heristo aktiengesellschaft, Virbac.

Aviso legal: Jugadores principales sorteados en orden alfabético

Noticias del mercado de golosinas para mascotas

- Mayo de 2023 Nestlé Purina lanzó nuevas golosinas para gatos bajo la marca Friskies Friskies Playfuls - treats. Estas golosinas tienen forma redonda y están disponibles en sabores de pollo e hígado y salmón y camarones para gatos adultos.

- Mayo de 2023 Virbac adquirió su distribuidor (GS Partners) en la República Checa y Eslovaquia, que se convirtió en la filial número 35 de Virbac. Esta nueva filial permite a Virbac ampliar aún más su presencia en estos países.

- Abril de 2023 Mars Incorporated abrió su primer centro de investigación y desarrollo de alimentos para mascotas en Asia-Pacífico. Esta nueva instalación, llamada centro de mascotas de APAC, apoyará el desarrollo de productos de la compañía.

Gratis con este informe

Informe de mercado de golosinas para mascotas - Tabla de contenido

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

-

4.1 Población de mascotas

- 4.1.1 gatos

- 4.1.2 Perros

- 4.1.3 Otras mascotas

- 4.2 Gasto de mascotas

- 4.3 Marco normativo

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Subproducto

- 5.1.1 Delicias crujientes

- 5.1.2 Golosinas dentales

- 5.1.3 Delicias liofilizadas y secas

- 5.1.4 Golosinas suaves y masticables

- 5.1.5 Otras delicias

-

5.2 Mascotas

- 5.2.1 gatos

- 5.2.2 Perros

- 5.2.3 Otras mascotas

-

5.3 Canal de distribución

- 5.3.1 Tiendas de conveniencia

- 5.3.2 Canal en línea

- 5.3.3 Tiendas especializadas

- 5.3.4 Supermercados/Hipermercados

- 5.3.5 Otros canales

-

5.4 Región

- 5.4.1 África

- 5.4.1.1 Por país

- 5.4.1.1.1 Sudáfrica

- 5.4.1.1.2 Resto de África

- 5.4.2 Asia-Pacífico

- 5.4.2.1 Por país

- 5.4.2.1.1 Australia

- 5.4.2.1.2 Porcelana

- 5.4.2.1.3 India

- 5.4.2.1.4 Indonesia

- 5.4.2.1.5 Japón

- 5.4.2.1.6 Malasia

- 5.4.2.1.7 Filipinas

- 5.4.2.1.8 Taiwán

- 5.4.2.1.9 Tailandia

- 5.4.2.1.10 Vietnam

- 5.4.2.1.11 Resto de Asia-Pacífico

- 5.4.3 Europa

- 5.4.3.1 Por país

- 5.4.3.1.1 Francia

- 5.4.3.1.2 Alemania

- 5.4.3.1.3 Italia

- 5.4.3.1.4 Países Bajos

- 5.4.3.1.5 Polonia

- 5.4.3.1.6 Rusia

- 5.4.3.1.7 España

- 5.4.3.1.8 Reino Unido

- 5.4.3.1.9 El resto de Europa

- 5.4.4 América del norte

- 5.4.4.1 Por país

- 5.4.4.1.1 Canada

- 5.4.4.1.2 México

- 5.4.4.1.3 Estados Unidos

- 5.4.4.1.4 Resto de América del Norte

- 5.4.5 Sudamerica

- 5.4.5.1 Por país

- 5.4.5.1.1 Argentina

- 5.4.5.1.2 Brasil

- 5.4.5.1.3 Resto de Sudamérica

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa

- 6.4.1 ADM

- 6.4.2 Affinity Petcare SA

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 General Mills Inc.

- 6.4.6 Heristo aktiengesellschaft

- 6.4.7 Mars Incorporated

- 6.4.8 Nestle (Purina)

- 6.4.9 The J. M. Smucker Company

- 6.4.10 Virbac

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE ALIMENTOS PARA MASCOTAS

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de golosinas para mascotas

Las golosinas crujientes, las golosinas dentales, las golosinas liofilizadas y cecinas, las golosinas blandas y masticables están cubiertas como segmentos por subproducto. Los gatos y los perros están cubiertos como segmentos por las mascotas. Tiendas de Conveniencia, Canal Online, Tiendas Especializadas, Supermercados/Hipermercados están cubiertos como segmentos por Canal de Distribución. África, Asia-Pacífico, Europa, América del Norte y América del Sur están cubiertos como segmentos por región.

- El mercado de golosinas para mascotas ha experimentado un cambio hacia productos naturales y de primera calidad. Los dueños de mascotas buscan cada vez más golosinas elaboradas con ingredientes de alta calidad y libres de aditivos artificiales. La creciente conciencia sobre la importancia de la nutrición en el bienestar de las mascotas impulsa esta tendencia.

- Los perros tienen la mayor participación en el mercado de golosinas para mascotas, con un 53% en 2022. La mayor participación del segmento de perros se puede atribuir principalmente a la gran población de perros en comparación con otras mascotas y al cambio en la demanda hacia golosinas para perros más premium. Se prevé que el segmento de golosinas para perros sea testigo de una CAGR del 9,0 % durante el período de pronóstico.

- Los gatos fueron el segundo tipo de mascota más grande, representando un valor de mercado de USD 7.1 mil millones en 2022 debido a su popularidad como mascotas, los bajos requisitos de mantenimiento y el aumento de la población de gatos domésticos, especialmente en Europa (ya que los consideran un símbolo de suerte o fortuna), su adaptabilidad a espacios reducidos en comparación con los perros, y el aumento en el uso de golosinas comerciales para gatos en el entrenamiento, la recompensa y el mantenimiento de la salud dental.

- Otras mascotas representaron el 35% de la población mundial de mascotas en 2022, mientras que otras mascotas, como aves, peces y roedores, tuvieron una cuota de mercado del 18,5%. Esta menor proporción se puede atribuir a su menor demanda, lo que resulta en menores requisitos de alimentos que las mascotas más grandes. Existe un creciente interés en estos otros animales como mascotas porque requieren relativamente menos mantenimiento en comparación con los perros y los gatos.

- La creciente conciencia entre los dueños de mascotas y el aumento de la población de mascotas son los factores que se prevé que impulsen el crecimiento del mercado mundial de golosinas para mascotas durante el período de pronóstico.

| Delicias crujientes |

| Golosinas dentales |

| Delicias liofilizadas y secas |

| Golosinas suaves y masticables |

| Otras delicias |

| gatos |

| Perros |

| Otras mascotas |

| Tiendas de conveniencia |

| Canal en línea |

| Tiendas especializadas |

| Supermercados/Hipermercados |

| Otros canales |

| África | Por país | Sudáfrica |

| Resto de África | ||

| Asia-Pacífico | Por país | Australia |

| Porcelana | ||

| India | ||

| Indonesia | ||

| Japón | ||

| Malasia | ||

| Filipinas | ||

| Taiwán | ||

| Tailandia | ||

| Vietnam | ||

| Resto de Asia-Pacífico | ||

| Europa | Por país | Francia |

| Alemania | ||

| Italia | ||

| Países Bajos | ||

| Polonia | ||

| Rusia | ||

| España | ||

| Reino Unido | ||

| El resto de Europa | ||

| América del norte | Por país | Canada |

| México | ||

| Estados Unidos | ||

| Resto de América del Norte | ||

| Sudamerica | Por país | Argentina |

| Brasil | ||

| Resto de Sudamérica |

| Subproducto | Delicias crujientes | ||

| Golosinas dentales | |||

| Delicias liofilizadas y secas | |||

| Golosinas suaves y masticables | |||

| Otras delicias | |||

| Mascotas | gatos | ||

| Perros | |||

| Otras mascotas | |||

| Canal de distribución | Tiendas de conveniencia | ||

| Canal en línea | |||

| Tiendas especializadas | |||

| Supermercados/Hipermercados | |||

| Otros canales | |||

| Región | África | Por país | Sudáfrica |

| Resto de África | |||

| Asia-Pacífico | Por país | Australia | |

| Porcelana | |||

| India | |||

| Indonesia | |||

| Japón | |||

| Malasia | |||

| Filipinas | |||

| Taiwán | |||

| Tailandia | |||

| Vietnam | |||

| Resto de Asia-Pacífico | |||

| Europa | Por país | Francia | |

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Polonia | |||

| Rusia | |||

| España | |||

| Reino Unido | |||

| El resto de Europa | |||

| América del norte | Por país | Canada | |

| México | |||

| Estados Unidos | |||

| Resto de América del Norte | |||

| Sudamerica | Por país | Argentina | |

| Brasil | |||

| Resto de Sudamérica | |||

Definición de mercado

- FUNCIONES - Los alimentos para mascotas suelen estar destinados a proporcionar una nutrición completa y equilibrada a la mascota, pero se utilizan principalmente como productos funcionales. El alcance incluye los alimentos y suplementos consumidos por las mascotas, incluidas las dietas veterinarias. Los suplementos/nutracéuticos que se suministran directamente a las mascotas se consideran dentro del alcance.

- REVENDEDORES - Las empresas que se dedican a la reventa de alimentos para mascotas sin valor añadido han sido excluidas del ámbito de mercado, con el fin de evitar la doble contabilización.

- CONSUMIDORES FINALES - Los dueños de mascotas se consideran los consumidores finales en el mercado estudiado.

- CANALES DE DISTRIBUCIÓN - Los supermercados/hipermercados, las tiendas especializadas, las tiendas de conveniencia, los canales en línea y otros canales se consideran dentro del alcance. Las tiendas que ofrecen exclusivamente productos básicos y personalizados relacionados con mascotas se consideran dentro del alcance de las tiendas especializadas.

| Palabra clave | Definición |

|---|---|

| Alimentos para mascotas | El alcance de los alimentos para mascotas incluye los alimentos que pueden comer las mascotas, incluidos los alimentos, las golosinas, las dietas veterinarias y los nutracéuticos/suplementos. |

| Víveres | Los alimentos son alimentos destinados al consumo de mascotas. Está formulado para proporcionar nutrientes esenciales y satisfacer las necesidades dietéticas de varios tipos de mascotas, incluidos perros, gatos y otros animales. Por lo general, se dividen en alimentos secos y húmedos para mascotas. |

| Alimento seco para mascotas | Los alimentos secos para mascotas pueden ser extruidos/horneados (croquetas) o en hojuelas. Tienen un contenido de humedad más bajo, generalmente alrededor del 12-20%. |

| Comida húmeda para mascotas | Los alimentos húmedos para mascotas, también conocidos como alimentos enlatados para mascotas o alimentos húmedos para mascotas, generalmente tienen un mayor contenido de humedad en comparación con los alimentos secos para mascotas, que a menudo oscilan entre el 70 y el 80%. |

| Croquetas | Las croquetas son alimentos secos y procesados para mascotas en trozos pequeños o gránulos. Están formulados específicamente para proporcionar una nutrición equilibrada a varios animales domésticos, como perros, gatos y otros animales. |

| Trata | Las golosinas para mascotas son alimentos especiales o recompensas que se dan a las mascotas para mostrar afecto y fomentar el buen comportamiento. Se utilizan especialmente durante el entrenamiento. Las golosinas para mascotas están hechas de varias combinaciones de carne o materiales derivados de la carne con otros ingredientes. |

| Golosinas dentales | Las golosinas dentales para mascotas son golosinas especializadas que están formuladas para promover una buena higiene bucal en las mascotas. |

| Golosinas crujientes | Es un tipo de golosina para mascotas que tiene una textura firme y crujiente que puede ser una buena fuente de nutrición para las mascotas. |

| Golosinas blandas y masticables | Las golosinas blandas y masticables para mascotas son un tipo de producto alimenticio para mascotas que está formulado para ser fácil de masticar y digerir. Por lo general, están hechos de ingredientes suaves y flexibles, como carne, aves o verduras, que se han mezclado y formado en trozos o tiras del tamaño de un bocado. |

| Golosinas liofilizadas y cecinas | Las golosinas liofilizadas y cecinas son bocadillos que se dan a las mascotas, que se preparan a través de un proceso de conservación especial, sin dañar el contenido nutricional, lo que da como resultado golosinas duraderas y ricas en nutrientes. |

| Dietas para enfermedades del tracto urinario | Estas son dietas comerciales que están formuladas específicamente para promover la salud urinaria y reducir el riesgo de infecciones del tracto urinario y otros problemas urinarios. |

| Dietas renales | Estos son alimentos especializados para mascotas formulados para apoyar la salud de las mascotas con enfermedad renal o insuficiencia renal. |

| Dietas para la sensibilidad digestiva | Las dietas sensibles a la digestión están especialmente formuladas para satisfacer las necesidades nutricionales de las mascotas con problemas digestivos como intolerancias alimentarias, alergias y sensibilidades. Estas dietas están diseñadas para ser fácilmente digeribles y reducir los síntomas de problemas digestivos en las mascotas. |

| Dietas para el cuidado bucal | Las dietas de cuidado bucal para mascotas son dietas especialmente formuladas para promover la salud e higiene bucal en las mascotas. |

| Alimento para mascotas sin cereales | Alimento para mascotas que no contiene granos comunes como trigo, maíz o soya. Las dietas sin cereales suelen ser las preferidas por los dueños de mascotas que buscan opciones alternativas o si sus mascotas tienen sensibilidades dietéticas específicas. |

| Alimento premium para mascotas | Los alimentos para mascotas de alta calidad formulados con ingredientes superiores a menudo ofrecen beneficios nutricionales adicionales en comparación con los alimentos para mascotas estándar. |

| Alimento natural para mascotas | Alimento para mascotas elaborado con ingredientes naturales, con un procesamiento mínimo y sin conservantes artificiales. |

| Alimentos orgánicos para mascotas | Los alimentos para mascotas se producen con ingredientes orgánicos, libres de pesticidas sintéticos, hormonas y organismos genéticamente modificados (OGM). |

| Extrusión | Un proceso de fabricación utilizado para producir alimentos secos para mascotas, donde los ingredientes se cocinan, mezclan y se moldean a alta presión y temperatura. |

| Otras mascotas | Otras mascotas incluyen aves, peces, conejos, hámsters, hurones y reptiles. |

| Palatabilidad | El sabor, la textura y el aroma de los alimentos para mascotas influyen en su atractivo y aceptación por parte de las mascotas. |

| Alimento completo y equilibrado para mascotas | Alimento para mascotas que proporciona todos los nutrientes esenciales en proporciones adecuadas para satisfacer las necesidades nutricionales de las mascotas sin suplementación adicional. |

| Conservantes | Estas son las sustancias que se agregan a los alimentos para mascotas para prolongar su vida útil y evitar su deterioro. |

| Nutracéuticos | Los productos alimenticios que ofrecen beneficios para la salud más allá de la nutrición básica, a menudo contienen compuestos bioactivos con posibles efectos terapéuticos. |

| Probióticos | Bacterias beneficiosas vivas que promueven un equilibrio saludable de la flora intestinal, apoyando la salud digestiva y la función inmunológica en las mascotas. |

| Antioxidantes | Compuestos que ayudan a neutralizar los radicales libres dañinos en el cuerpo, promoviendo la salud celular y apoyando el sistema inmunológico en las mascotas. |

| Vida útil | La duración de los alimentos para mascotas que siguen siendo seguros y nutricionalmente viables para el consumo después de su fecha de producción. |

| Dieta recetada | Alimento especializado para mascotas formulado para tratar condiciones médicas específicas bajo supervisión veterinaria. |

| Alérgeno | Una sustancia que puede causar reacciones alérgicas en algunas mascotas, lo que provoca alergias o sensibilidades alimentarias. |

| Alimentos enlatados | Alimento húmedo para mascotas que se envasa en latas y contiene un mayor contenido de humedad que el alimento seco. |

| Dieta de ingredientes limitados (LID, por sus siglas en inglés) | Alimento para mascotas formulado con un número reducido de ingredientes para minimizar los posibles alérgenos. |

| Análisis garantizado | Los niveles mínimos o máximos de ciertos nutrientes presentes en los alimentos para mascotas. |

| Control de peso | Alimento para mascotas diseñado para ayudar a las mascotas a mantener un peso saludable o apoyar los esfuerzos de pérdida de peso. |

| Otros nutracéuticos | Incluye prebióticos, antioxidantes, fibra digestiva, enzimas, aceites esenciales y hierbas. |

| Otras dietas veterinarias | Incluye dietas para el control del peso, la salud de la piel y el pelaje, el cuidado cardíaco y el cuidado de las articulaciones. |

| Otras golosinas | Incluye cueros crudos, bloques minerales, lamibles y hierba gatera. |

| Otros alimentos secos | Incluye copos de cereales, batidoras, adornos para comidas, alimentos liofilizados y alimentos secados al aire. |

| Otros animales | Incluye aves, peces, reptiles y animales pequeños (conejos, hurones, hámsters). |

| Otros canales de distribución | Incluye clínicas veterinarias, tiendas locales no reguladas y tiendas de piensos y granjas. |

| Proteínas y péptidos | Las proteínas son moléculas grandes compuestas por unidades básicas llamadas aminoácidos que ayudan en el crecimiento y desarrollo de las mascotas. Los péptidos son la cadena corta de 2 a 50 aminoácidos. |

| Ácidos grasos omega-3 | Los ácidos grasos omega-3 son grasas poliinsaturadas esenciales que desempeñan un papel crucial en la salud y el bienestar general de las mascotas |

| Vitaminas | Las vitaminas son los compuestos orgánicos esenciales que son esenciales para el funcionamiento fisiológico vital. |

| Minerales | Los minerales son sustancias inorgánicas naturales que son esenciales para diversas funciones fisiológicas en las mascotas. |

| CKD | Enfermedad renal crónica |

| DHA | Ácido docosahexaenoico |

| EPA | Ácido eicosapentaenoico |

| ALA | Ácido alfa-linolénico |

| BHA | Hidroxianisol butilado |

| BHT | Hidroxitolueno butilado |

| FLUTD | Enfermedad del tracto urinario inferior felino |

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 IDENTIFICAR LAS VARIABLES CLAVE: Con el fin de construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con los números históricos disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para la previsión del mercado y se construye el modelo sobre la base de estas variables.

- Paso 2 Construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años de pronóstico se expresan en términos nominales. La inflación no forma parte de los precios, y el precio medio de venta (ASP) se mantiene constante durante todo el periodo de previsión.

- Paso 3 Validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una amplia red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso-4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción