Análisis del Mercado de Carga y Logística de Perú

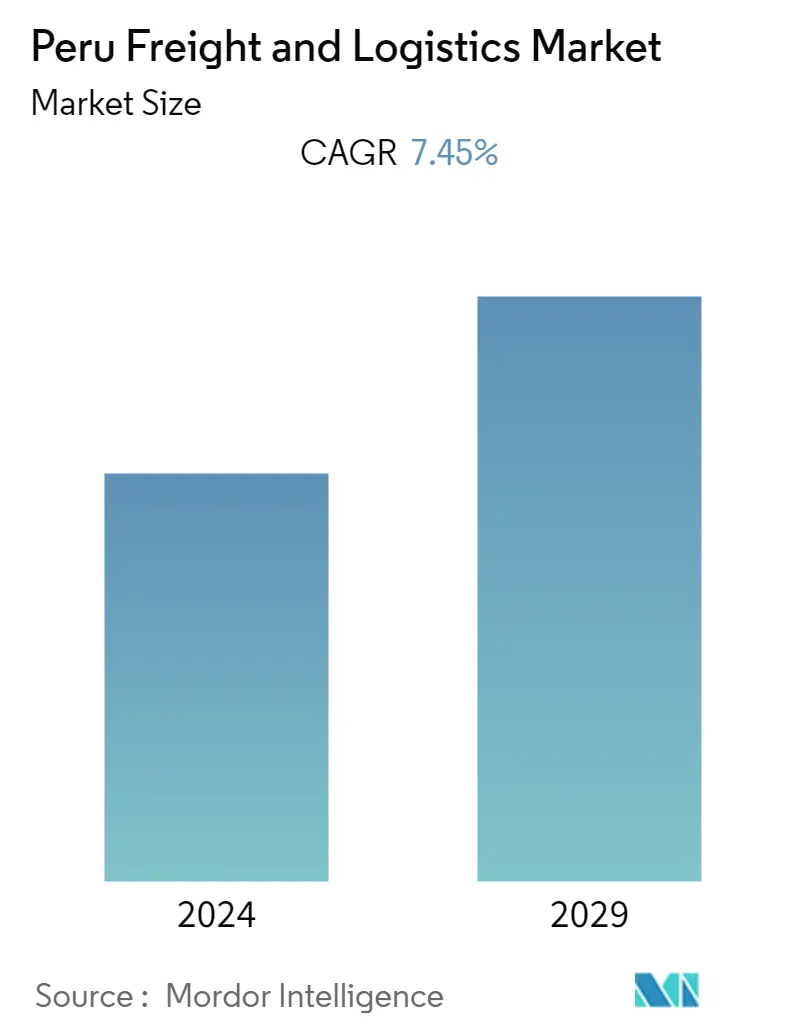

Se espera que el tamaño del mercado peruano de carga y logística crezca de 25,81 mil millones de dólares en 2023 a 36,97 mil millones de dólares en 2028, a una tasa compuesta anual del 7,45% durante el período previsto (2023-2028).

- La logística peruana se ve frenada por sobrecostos logísticos, aumento de precios finales y pérdida de competitividad. Es necesario implementar regulaciones para reducir los sobrecostos logísticos que pagan exportadores e importadores. La pandemia de COVID-19 tuvo un impacto en numerosas empresas. En la mayoría de las unidades industriales a nivel mundial provocó el cierre o suspensión de su actividad manufacturera. La pandemia de COVID-19 afectó enormemente a las industrias manufacturera, de alimentos y bebidas, de aviación, automotriz y otras, influyendo en el sector de la logística.

- Las elevadas exportaciones agrícolas y los planes del gobierno para aumentar aún más las exportaciones son los principales impulsores del crecimiento de la industria de la logística. Se prevé que el crecimiento del volumen de Perú en todos los subsectores del transporte de carga se desacelere en 2023 debido al conflicto entre Rusia y Ucrania y las consecuencias de una desaceleración económica mundial. En el corto plazo, el transporte aéreo aumentará al ritmo más rápido. Sin embargo, se prevé que las cuatro categorías muestren indicios de recuperación en 2024 antes de estabilizarse en niveles de expansión, sostenibles en el largo plazo.

- El crecimiento del comercio real fluctuará a mediano plazo antes de experimentar algunas contracciones después del período previsto. La actividad a medio plazo se verá influida por la recuperación económica de los principales socios comerciales del mercado, como China continental.

- Sin embargo, la probabilidad de que haya menos regulaciones favorables a las empresas podría afectar el crecimiento futuro. Mientras tanto, Perú está dedicado a expandir su infraestructura de transporte para mantener su posición como un importante centro de comercio regional y garantizar que las cadenas de suministro consten de varias opciones de transporte. La mayor parte de la carga seguirá transportándose por carretera, aunque si las iniciativas ambiciosas tienen éxito, el subsector ferroviario puede desempeñar un papel más importante.

- El Ministerio de Transportes y Comunicaciones (MTC) de Perú administró eficazmente su presupuesto asignado, reiterando su compromiso de cerrar brechas en su infraestructura vial, aeroportuaria, portuaria, ferroviaria y de telecomunicaciones. El ministerio gastó 1.841 millones de soles (48,36 millones de dólares) en diciembre, alrededor de un 5% más que durante el mismo período de 2020.

- El monto invertido en la industria del transporte y las comunicaciones en diciembre de 2021 ascendió a SOL 1.094 millones (USD 28,75 millones). Resultó en un total anual acumulado de SOL 8.277 millones (USD 217,5 millones), alrededor de un 69% más que la cantidad récord invertida en 2020. Las actividades de mantenimiento de la red vial nacional y regional para carreteras concesionadas y no concesionadas y otros gastos corrientes Los rubros relacionados ascendieron a SOL 748 millones (USD 19,66 millones).

Tendencias del mercado de carga y logística de Perú

Las exportaciones agrícolas impulsan el crecimiento de la logística

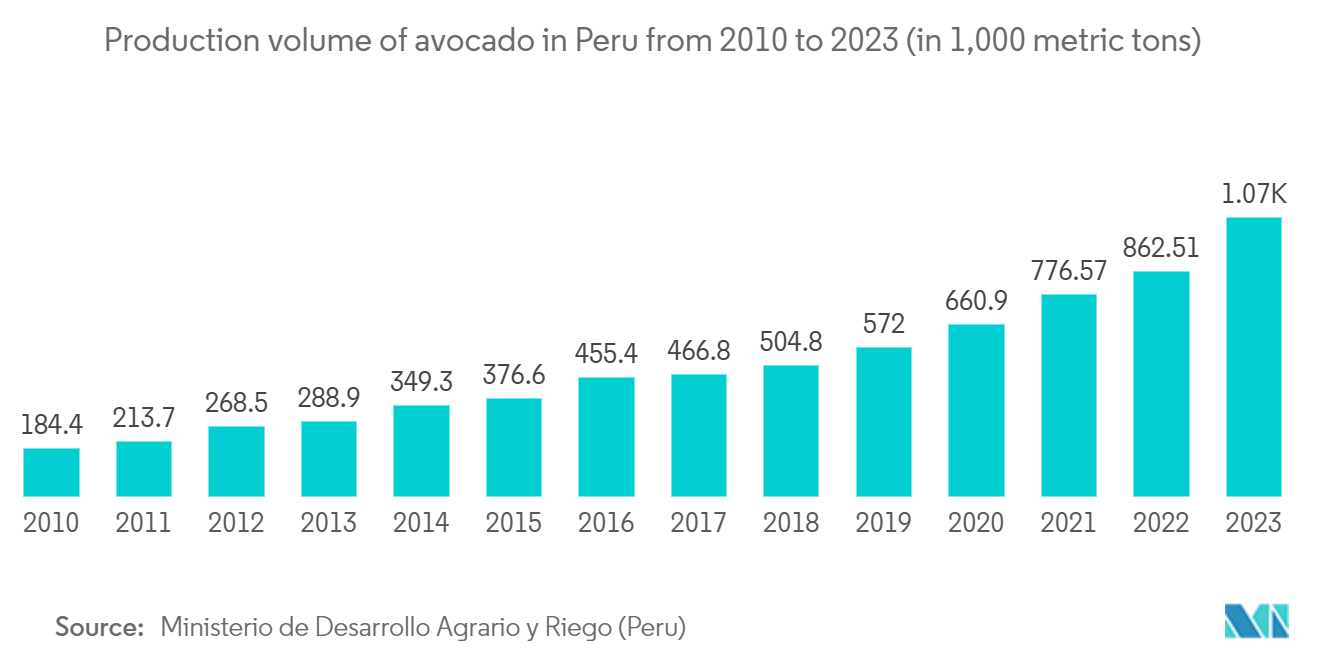

Las exportaciones agrícolas peruanas aumentaron de 645 millones de dólares en 2000 a una cifra proyectada de 9.200 millones de dólares en 2021. Este logro excepcional es atribuible al clima favorable en la región costera del Perú, a las inversiones en tecnología de punta y a políticas acertadas, como el Programa Especial de Trabajo. Régimen de legislación agraria.

Perú multiplicó por cuatro sus tierras de producción utilizadas para exportaciones de alto valor, hasta aproximadamente 200.000 hectáreas. La industria genera alrededor de cuatro empleos directos en el campo y uno en las instalaciones de procesamiento por hectárea. Así, Perú generó al menos un millón de empleos formales. Además, la ley abrió perspectivas laborales para las mujeres, que representan aproximadamente el 25% de la fuerza laboral.

Las agroexportaciones son la segunda generadora de divisas para el Perú. Desde el año 2000, sus cifras de exportación experimentaron un aumento exponencial. Las frutas frescas, específicamente las uvas, los arándanos y los aguacates, fueron las principales exportaciones agrícolas de Perú en 2021. Con un valor de exportación estimado de 1.300 millones de dólares ese año, las uvas ocuparon el primer lugar. Los aguacates ocuparon el tercer lugar con 1.100 millones de dólares en exportaciones, seguidos por los arándanos frescos con 1.210 millones de dólares. Mientras tanto, la nación andina exportó café verde por 764 millones de dólares. Perú es uno de los mayores productores de café de América Latina.

El comercio electrónico está creciendo en el país

El comercio electrónico sigue acelerando sus avances en la transformación digital de consumidores y empresas dos años después de la epidemia de COVID-19. El Informe del Observatorio de Comercio Electrónico 2021-2022 de la Cámara Peruana de Comercio Electrónico (CAPECE) observó un crecimiento del 55% en 2021 y generó USD 9,3 mil millones en ingresos.

Sólo el 1,5% de los 5,2 millones de empresas registradas oficialmente en Perú vendían productos en línea antes del brote. Por el contrario, las empresas que se incorporaron al sector del comercio electrónico se duplicaron durante la pandemia y, a finales de 2021, más del 6% de todas las ventas se realizaron en línea. Sin embargo, aún queda pendiente más trabajo en el entorno empresarial peruano en materia de transformación digital y soluciones de comercio electrónico. Por ejemplo, sólo el 20% de las transacciones por Internet se originan en regiones distintas de Lima.

Juguetes, bricolaje y pasatiempos, artículos para el hogar y muebles, salud y belleza, aerolíneas y hoteles, y artículos eléctricos completaron los cinco principales líderes de participación de mercado de comercio electrónico en Perú en 2021. Los dos segmentos principales tienen una participación de mercado combinada del 22%.

Las tarjetas de crédito, que representan el 35% de los 9.300 millones de dólares de ventas online en Perú, son el método de pago más popular, seguidas por las tarjetas de débito (33% del mercado), las billeteras digitales (22%), las transferencias bancarias (7% del mercado). ) y transacciones en efectivo (3%). Si bien las aplicaciones de pagos móviles como Venmo y PayPal aún no han ganado popularidad, Yape, su equivalente en América Latina, está ganando terreno rápidamente.

Debido a la epidemia de COVID-19, los consumidores tuvieron que adaptarse a nuevos procedimientos para realizar compras de bienes y servicios. Aunque los centros comerciales vuelven a estar llenos, cada vez más empresas ofrecen comercio electrónico porque los compradores peruanos quieren comodidad y comodidad cuando compran.

La entrega gratuita, los cupones o descuentos, las recomendaciones de otros clientes y las políticas de devolución sencillas son los factores clave que influyen en la preferencia de los consumidores por los minoristas en línea. El comercio electrónico se convirtió en una herramienta esencial para las pequeñas, medianas y grandes empresas.

Según un análisis reciente de CAPECE, Perú tiene las tasas más bajas de uso de comercio electrónico con teléfonos inteligentes entre las principales economías latinoamericanas. Pero en 2021, el 59% de todas las compras de comercio electrónico se realizaron en dispositivos móviles. Además, según el mismo informe, 34,2 millones de teléfonos celulares en el Perú son utilizados frecuentemente por el 62% de los peruanos para acceder a Internet en dispositivos móviles en el Perú.

Descripción general de la industria de transporte y logística de Perú

El mercado peruano de transporte de carga y logística incluye más de 800 actores y está fragmentado. Los actores internacionales tienen una fuerte presencia en el mercado logístico del país. La integración tecnológica está aumentando lenta pero constantemente, y se espera que los actores que invierten en la tecnología obtengan una ventaja competitiva en el mercado. Algunos de los actores internacionales presentes en el mercado son DHL, DB Schenker, Agility y UPS, por mencionar algunos.

Perú Líderes del Mercado de Carga y Logística

CEVA Logistics

DHL

DB Schenker

Perurail SA

Avianca Cargo

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

/peru-freight-and-logistics-market---growth,-trends,-and-forecast-(2020-2025)_peru_fnl_cl.webp)

Noticias del Mercado de Carga y Logística del Perú

Octubre de 2023 Perú Indecopi aprobó 27 fusiones en un promedio de 44 días hábiles en los primeros dos años de su régimen de control de fusiones. Perú Indecopi aprobó 27 fusiones en un promedio de 44 días hábiles en los primeros dos años de su régimen de control de fusiones.

Agosto 2023 Cuatrecasas ha asesorado a la sociedad de adquisiciones con fines especiales (SPAC) Two (NYSE TWOA) en la celebración de un acuerdo de combinación de negocios con LatAm Logistic Properties (LLP) en relación con determinadas filiales ubicadas en Colombia y Perú. se cierra, LLP y dos se fusionarán con nuevas subsidiarias de un vehículo de propósito especial (SPV) que se incorporará en el futuro.

Segmentación de la Industria de Transporte y Logística del Perú

El informe del mercado de carga y logística de Perú proporciona información sobre los impulsores, las restricciones, las oportunidades, la innovación tecnológica y su impacto, el impacto del crecimiento del comercio electrónico en el mercado, las regulaciones y las inversiones en el sector de la logística y el atractivo de la industria Análisis de las cinco fuerzas de Porter. También brindará información sobre el crecimiento de la logística intermodal en la región y sobre los segmentos de mensajería, mensajería urgente y paquetería.

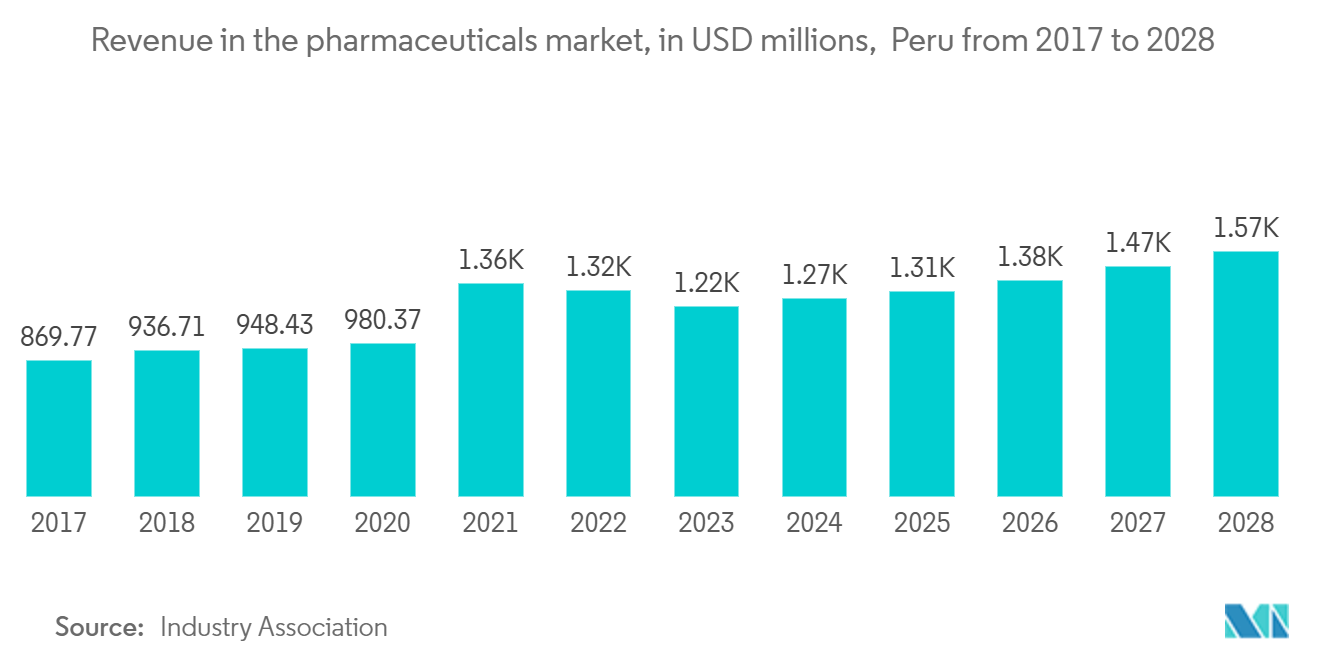

El Mercado Peruano de Carga y Logística está segmentado por función (transporte de carga (carretera, ferroviaria, marítima, terrestre y aérea), transitario, almacenamiento, mensajería, express y paquetería, servicios de valor agregado (logística de cadena de frío, logística de última milla). , logística de retorno y otras áreas emergentes)) y usuario final (construcción, petróleo y gas y canteras, agricultura, pesca y silvicultura, manufactura y automoción, comercio de distribución y otros usuarios finales (farmacéutica y sanitaria)). El informe ofrece tamaños de mercado y pronósticos en valor (USD) para todos los segmentos anteriores.

| Flete de transporte | Camino |

| Carril | |

| Mar y Interior | |

| Aire | |

| Transporte de carga | |

| almacenamiento | |

| Mensajería, Express y Paquetería | |

| Servicios de valor agregado (logística de cadena de frío, logística de última milla, logística de retorno y otras áreas emergentes) |

| Construcción |

| Petróleo y gas y canteras |

| Agricultura, pesca y silvicultura |

| Fabricación y automoción |

| Comercio Distributivo |

| Otros (Farmacéuticos y Sanitarios) |

| Por función | Flete de transporte | Camino |

| Carril | ||

| Mar y Interior | ||

| Aire | ||

| Transporte de carga | ||

| almacenamiento | ||

| Mensajería, Express y Paquetería | ||

| Servicios de valor agregado (logística de cadena de frío, logística de última milla, logística de retorno y otras áreas emergentes) | ||

| Por usuario final | Construcción | |

| Petróleo y gas y canteras | ||

| Agricultura, pesca y silvicultura | ||

| Fabricación y automoción | ||

| Comercio Distributivo | ||

| Otros (Farmacéuticos y Sanitarios) |

Preguntas frecuentes sobre investigación de mercado de carga y logística de Perú

¿Cuál es el tamaño actual del mercado de Transporte y Logística del Perú?

Se proyecta que el mercado peruano de carga y logística registrará una tasa compuesta anual del 7,45% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Perú Transporte de Carga y Logística?

CEVA Logistics, DHL, DB Schenker, Perurail SA, Avianca Cargo son las principales empresas que operan en el Mercado de Transporte y Logística del Perú.

¿Qué años cubre este Mercado de Carga y Logística de Perú?

El informe cubre el tamaño histórico del mercado de Carga y Logística de Perú para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Carga y Logística de Perú para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de carga y logística de Perú

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Peru Freight Logistics en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Peru Freight Logistics incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.