Tamaño y Participación del Mercado de Sensores de Ocupación

Análisis del Mercado de Sensores de Ocupación por Mordor Intelligence

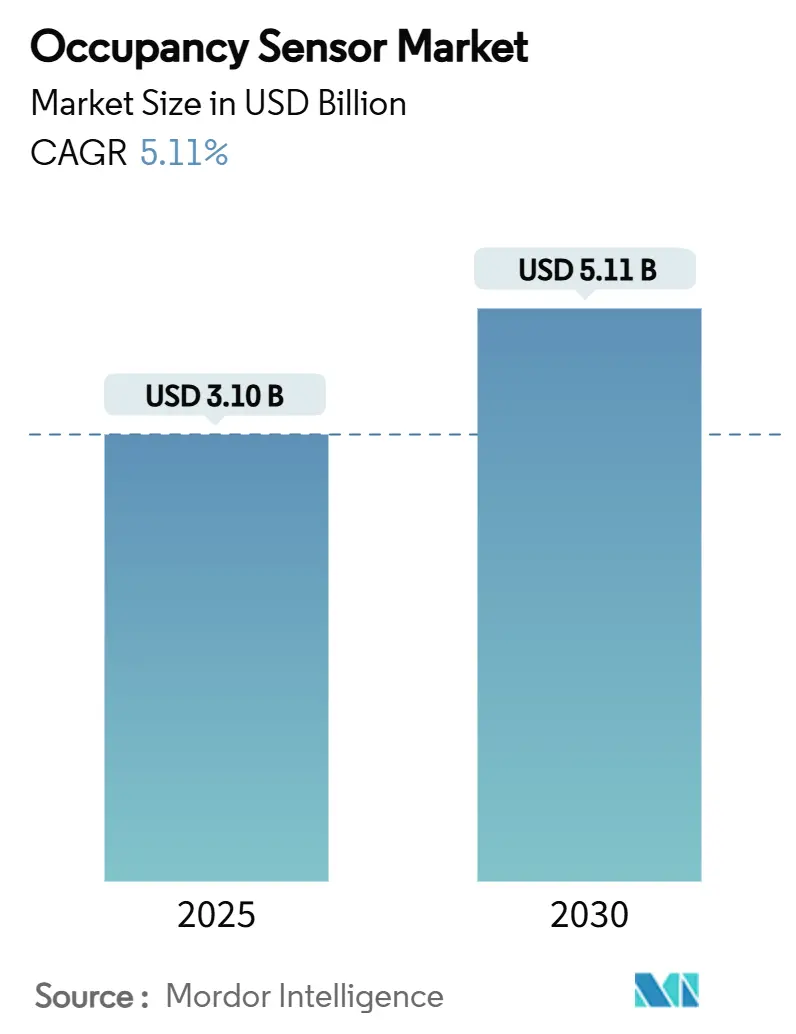

Se estima que el tamaño del Mercado de Sensores de Ocupación es de USD 3.10 mil millones en 2025, y se espera que alcance USD 5.11 mil millones para 2030, a una TCAC del 5.11% durante el período de pronóstico (2025-2030).

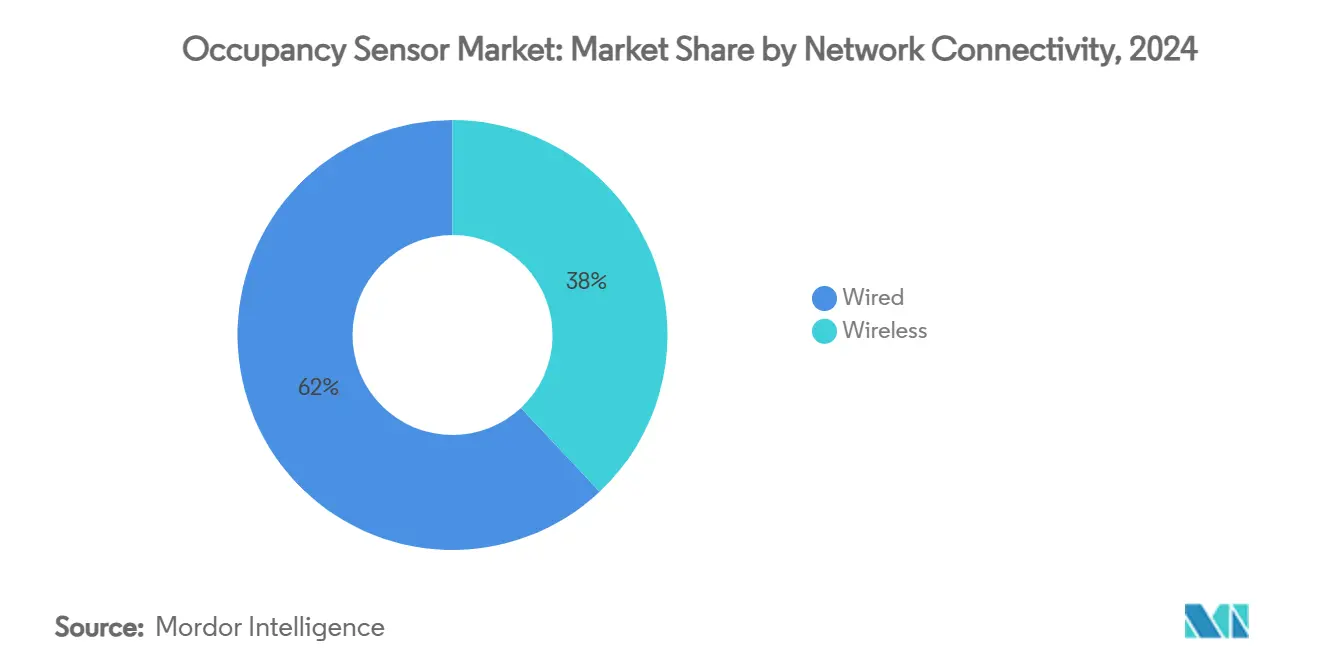

Los códigos de construcción de cero emisiones netas más estrictos en Estados Unidos y la Unión Europea, la hoja de ruta de doble carbono de China, y los programas de cumplimiento sanitario en expansión están convirtiendo la detección de ocupación de una medida discrecional de ahorro de energía en un requisito legal f-t.com. La demanda corporativa ha cambiado de implementaciones de prueba a despliegues sistemáticos que integran sensores con plataformas de gestión de edificios. Los propietarios de propiedades comerciales ahora priorizan el análisis de datos que optimiza la utilización del espacio y las cargas de HVAC, mientras que la adopción residencial gana ritmo a medida que los hogares inteligentes se vuelven mainstream. La convergencia tecnológica es visible: las redes cableadas aún dominan el 62% de las implementaciones por su confiabilidad, sin embargo, los nodos inalámbricos avanzan a una TCAC del 12.4% a medida que los protocolos de malla maduran.

Conclusiones Clave del Reporte

- Por conectividad de red, el segmento cableado lideró con el 62% de la participación del mercado de sensores de ocupación en 2024, mientras que los nodos inalámbricos están configurados para expandirse a una TCAC del 12.4% hasta 2030.

- Por tecnología, el infrarrojo pasivo retuvo el 50% de participación de ingresos en 2024; los sensores de tecnología dual/múltiple están pronosticados para registrar una TCAC del 13.3% hasta 2030.

- Por tipo de montaje, las unidades montadas en techo capturaron el 45% del tamaño del mercado de sensores de ocupación en 2024, mientras que los diseños integrados en escritorio registran la TCAC más rápida del 15% hasta 2030.

- Por instalación, los retrofits representaron el 55% de las implementaciones en 2024; la nueva construcción crece a una TCAC del 13.1% hasta 2030.

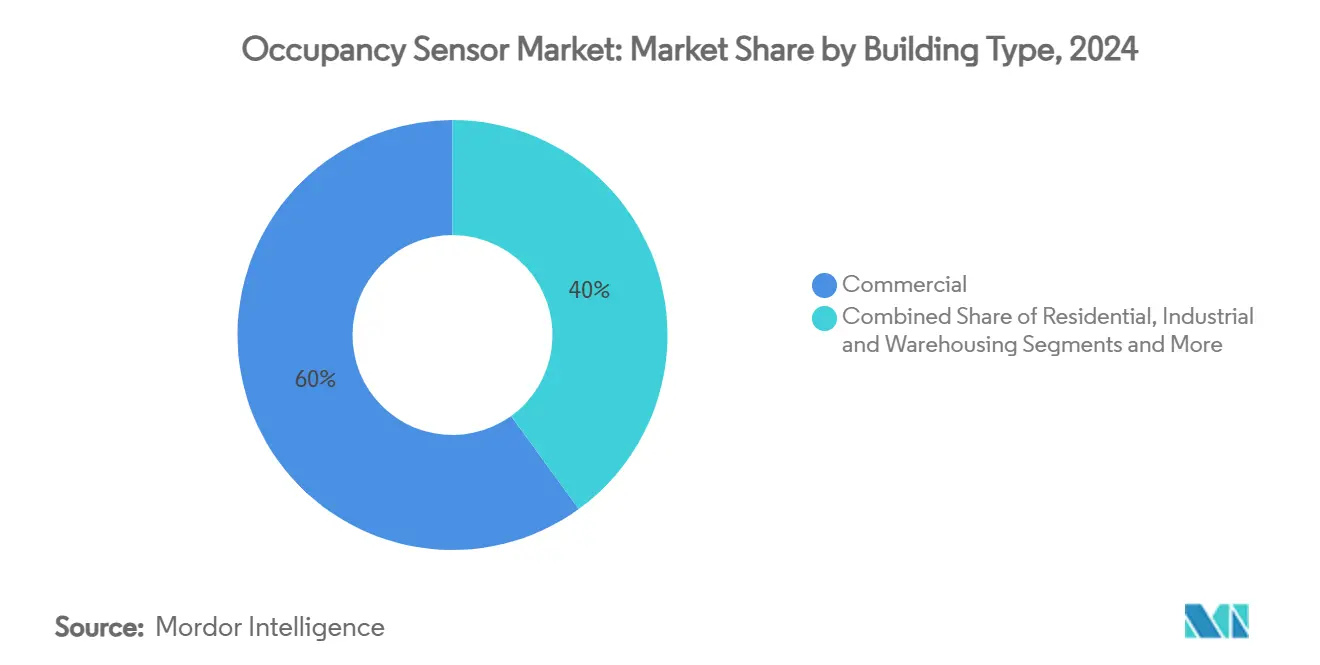

- Por tipo de edificio, las instalaciones comerciales mantuvieron el 60% de la participación del mercado de sensores de ocupación en 2024, mientras que la demanda residencial aumenta a una TCAC del 12.8% hasta 2030.

- Por aplicación, el control de iluminación dominó con el 46% de participación en 2024; el control de HVAC y ventilación avanza a una TCAC del 14.2%.

- Johnson Controls, Signify, Honeywell, y Schneider Electric controlaron colectivamente alrededor del 30% de los ingresos globales de 2024, reflejando un campo moderadamente concentrado.

Tendencias e Insights del Mercado Global de Sensores de Ocupación

Análisis de Impacto de Impulsores

| IMPULSOR | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOLOGÍA DE IMPACTO |

|---|---|---|---|

| Códigos de Construcción de Cero Emisiones Netas Más Estrictos en EE.UU./UE Que Exigen Apagado Basado en Ocupación | +1.2% | Norteamérica y UE | Mediano plazo (2-4 años) |

| Hoja de Ruta "Doble Carbono" de China Impulsando IoT de Iluminación Inteligente | +0.8% | APAC núcleo, extensión a MEA | Largo plazo (≥ 4 años) |

| Análisis de Utilización de Espacio Basado en IoT Que Impulsa Ventas de Sensores | +0.7% | Global | Corto plazo (≤ 2 años) |

| Programas de Ocupación de Camas Hospitalarias Bajo CMS y MDR | +0.5% | Norteamérica y UE | Mediano plazo (2-4 años) |

| Declive de Costos de Chipsets Multi-Sensor Abriendo Canal OEM de HVAC | +0.6% | Global | Corto plazo (≤ 2 años) |

| Integración de Sensores Mejorada con IA para Análisis Predictivo de Edificios | +0.4% | Global | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Códigos de construcción de cero emisiones netas más estrictos en EE.UU./UE que exigen apagado basado en ocupación

El Título 24 de California ahora requiere detección de ocupación para el apagado de receptáculos y ventilación dentro de 20 minutos de vacancia, mientras que el Código Internacional de Conservación de Energía 2021 exige controles automáticos en espacios cerrados. Los programas de renovación europeos dirigidos a 35 millones de edificios para 2030 hacen eco de estas reglas, haciendo del cumplimiento en lugar del ahorro de energía el principal disparador de adopción. Los propietarios comerciales por lo tanto incorporan sensores en documentos de construcción en lugar de agregarlos post-construcción. Esta dinámica eleva la demanda base en todo el mercado de sensores de ocupación.[1] Energy Code Ace, "SECTION 120.1 - Requirements for Ventilation and Indoor Air Quality," energycodeace.com

Hoja de ruta de doble carbono de China impulsando IoT de iluminación inteligente

El objetivo de China de un pico de carbono en 2030 y neutralidad en 2060 impulsa retrofits de edificios inteligentes que favorecen la automatización basada en sensores. Los estudios de caso en instituciones públicas muestran ahorros de energía superiores al 20% después de renovaciones de iluminación IoT que dependen de la detección de movimiento. La disparidad provincial significa que los paquetes llave en mano que combinan hardware y software tienen más éxito que las ventas de componentes, especialmente en ciudades de primer nivel donde los presupuestos y las habilidades técnicas se alinean.[2]MDPI, "Digital Intelligence Transformation of Energy Conservation Management in China's Public Institutions," mdpi.com

Análisis de utilización de espacio basado en IoT que impulsa ventas de sensores

Los proveedores ahora posicionan los detectores como puntos finales de datos que alimentan paneles de control para análisis de ocupación en tiempo real. El Controlador de Sala con Pantalla Táctil SpaceLogic de Schneider Electric acopla datos de sensores con algoritmos de IA, reduciendo la energía de HVAC hasta en un 35% y los costos de mantenimiento en un 25%. Las tendencias de trabajo híbrido hacen valiosos los datos granulares a nivel de asiento para dimensionar correctamente las carteras de bienes raíces corporativas, agregando una motivación de ingresos que acelera los ciclos de actualización dentro del mercado de sensores de ocupación.

Programas de ocupación de camas hospitalarias bajo CMS y MDR

El programa de Atención Hospitalaria Aguda en Casa de EE.UU., que cubre 328 hospitales y 23,000 altas para abril de 2024, incentiva el monitoreo remoto de pacientes con detección integrada de ocupación de camas. La alineación MDR europea estandariza umbrales de rendimiento, reduciendo el riesgo de adquisición para administradores hospitalarios y abriendo una nueva vertical más allá de la automatización de iluminación y HVAC.

Análisis de Impacto de Restricciones

| RESTRICCIONES | (~) % IMPACTO EN PRONÓSTICO TCAC | RELEVANCIA GEOGRÁFICA | CRONOLOGÍA DE IMPACTO |

|---|---|---|---|

| Congestión RF y drenaje de batería en redes de malla de 2.4 GHz | -0.4% | Global | Corto plazo (≤ 2 años) |

| Eventos de falso positivo en centros de datos de alta temperatura | -0.3% | Global | Mediano plazo (2-4 años) |

| Estándares inalámbricos fragmentados que obstaculizan retrofits de UE | -0.2% | Europa | Mediano plazo (2-4 años) |

| Costo de cumplimiento GDPR/CCPA para análisis de personas con IA | -0.3% | Norteamérica y UE | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Congestión RF y drenaje de batería en redes de malla de 2.4 GHz

Las redes Zigbee que llevan 192 nodos mantienen latencia sub-200 ms bajo condiciones de radio limpias, sin embargo, la pérdida de paquetes aumenta bruscamente cuando los canales Wi-Fi se superponen. Las retransmisiones frecuentes acortan la vida útil de las celdas tipo moneda, elevando los costos de mantenimiento para dispositivos alimentados por batería. Los propietarios de edificios por lo tanto dudan en cambiar cargas críticas a inalámbrico a menos que las herramientas de planificación de espectro estén en su lugar.

Eventos de falso positivo en centros de datos de alta temperatura

Las firmas de calor del equipo engañan a los detectores infrarrojos pasivos, causando ciclos innecesarios de HVAC en salas de computación de IA. El radar mmWave ofrece mayor precisión pero enfrenta reflexiones de bastidores metálicos, forzando la fusión multi-sensor que eleva los costos de lista de materiales. Para operadores enfocados en la efectividad del uso de energía, estos falsos positivos amortiguan el caso de negocio.

Análisis de Segmentos

Por Conectividad de Red: La Confiabilidad Sostiene el Dominio Cableado

La categoría cableada representó el 62% de los ingresos globales de 2024, confirmando su papel central en sistemas centrales de edificios dentro del mercado de sensores de ocupación. Los gerentes de instalaciones valoran la inmunidad a la interferencia de radio y la entrega de energía más fácil, por lo que las redes digitales direccionables basadas en Ethernet anclan los controles de iluminación y HVAC en nueva construcción comercial. Los entornos de retrofit con espacio de conducto limitado se inclinan hacia nodos inalámbricos que reducen la mano de obra de instalación, lo que explica el pronóstico de TCAC del 12.4% para productos basados en malla hasta 2030. Están emergiendo diseños híbridos: una columna vertebral cableada alimenta luminarias PoE mientras que sensores Thread o Zigbee pueblan la periferia, equilibrando confiabilidad y flexibilidad.

El crecimiento inalámbrico está impulsado por la convergencia de protocolos. Matter-over-Thread elimina el bloqueo previo del proveedor, y proveedores como Aqara lanzaron sensores de presencia que se auto-comisionan a través de ecosistemas Apple, Amazon y Google. Philips Hue demostró una actualización de software que permite que las bombillas dupliquen como sensores de movimiento, insinuando una arquitectura donde cada luminaria se convierte en un nodo de datos. Esto difumina las líneas entre clases de conectividad y amplía las instalaciones direccionables para el

Por Tecnología: La Fusión de Sensores Eleva la Precisión

El infrarrojo pasivo logró una participación del 50% en 2024, reforzando su ventaja de costo dentro del mercado de sensores de ocupación. La demanda de mayor fidelidad impulsa los módulos de tecnología dual a una TCAC del 13.3%, combinando PIR con radar ultrasónico o mmWave para captar movimientos menores y ocupantes estacionarios. El AWRL6844 de Texas Instruments reduce el costo por nodo en USD 20, expandiendo la adopción más allá de instalaciones premium.

El procesamiento de borde habilitado por IA reduce las alarmas molestas al aprender patrones de ocupación específicos del sitio. Bosch Sensortec apunta a 10 mil millones de sensores inteligentes para 2030, con el 90% incorporando motores de IA que destilan formas de onda sin procesar en el chip. Estos desarrollos aumentan el valor de la lista de materiales y refuerzan la adherencia de la plataforma dentro del mercado de sensores de ocupación.[3]Bosch Sensortec, "AI-Enabled Sensors Deliver Life-Changing Use Cases," us.bosch-press.com

Por Tipo de Montaje: La Estética y Cobertura Dan Forma a las Decisiones

Las instalaciones en techo mantuvieron el 45% de participación en 2024 porque entregan cobertura de 360 grados mientras se mezclan con luminarias, un factor crítico para especificadores enfocados en diseño interior. Los nodos de techo también simplifican el cableado al aprovechar los circuitos de iluminación. Los sensores a nivel de escritorio están ganando tracción a una TCAC del 15% a medida que las empresas buscan análisis de ocupación a nivel de asiento para gestionar el trabajo híbrido. Los dispositivos montados en pared permanecen comunes en retrofits que carecen de acceso al pleno, mientras que los modelos en luminaria crecen a través de asociaciones entre OEMs de iluminación y proveedores de sensores.

La plataforma de luminaria integrada de Lutron elimina el cableado de control, reduciendo el uso de cobre mientras habilita el control inalámbrico distribuido que se alinea con objetivos de sostenibilidad. El sensor de techo RESENSE Move de Acuity Brands fusiona detección de movimiento con beacons Bluetooth para servicios de lugar de trabajo, ampliando oportunidades de ingresos más allá del ahorro de energía

Por Tipo de Instalación: El Volumen de Retrofit Encuentra la Sofisticación de Nueva Construcción

Los proyectos de retrofit suministraron el 55% de los ingresos de 2024, reflejando el vasto stock existente de edificios ineficientes que el mercado de sensores de ocupación debe abordar. Sin embargo, estos proyectos lidian con techos de asbesto, voltaje mixto y protocolos BMS desactualizados, a menudo limitando la densidad de sensores. La nueva construcción está configurada para crecer TCAC del 13.1% gracias a códigos que exigen controles inteligentes durante las fases de diseño. Los constructores pre-cablear redes PoE, permitiendo conteos de sensores más altos que alimentan gemelos digitales y análisis de IA desde el día uno.

El Título 24 de California trata los sensores como características base, integrándolos en horarios de especificaciones en lugar de órdenes de cambio. Los desarrolladores europeos también incorporan sensores temprano para reclamar certificaciones de edificios verdes, reduciendo el costo del ciclo de vida y impulsando el tamaño del mercado de sensores de ocupación para nuevos proyectos.

Por Tipo de Edificio: Núcleo Comercial, Repunte Residencial

Las propiedades comerciales generaron el 60% de la demanda de 2024. Los propietarios de oficinas persiguen objetivos de cero emisiones netas y bienestar de empleados, justificando actualizaciones a suites de detección impulsadas por IA. Los almacenes adoptan matrices mmWave para interbloqueos de seguridad y navegación de montacargas. El segmento residencial, aunque más pequeño, está subiendo a una TCAC del 12.8% a medida que los altavoces inteligentes normalizan las expectativas de hogar conectado. Las instalaciones de atención médica agregan una nueva atracción, impulsada por reembolsos CMS para monitoreo remoto.

Las torres de uso mixto ahora combinan hotel, retail y apartamentos, requiriendo plataformas escalables que adapten la lógica de detección por zona. Los proveedores que suministran soluciones centradas en API pueden por lo tanto capturar múltiples verticales con un solo SKU, ampliando su mercado total direccionable de sensores de ocupación.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del reporte

Por Aplicación: El Control de Iluminación Cede Crecimiento a la Inteligencia HVAC

El control de iluminación aún comandó el 46% de los ingresos de 2024 porque el retorno de inversión permanece visible y a corto plazo. HVAC y ventilación, sin embargo, crecen a una TCAC del 14.2% porque las ocupaciones conscientes de CO₂ desbloquean ahorros de energía más profundos. Cisco y Schneider Electric co-crearon un sistema que ingiere conteos de ocupación en vivo para recortar cargas de manejo de aire, mostrando una reducción de energía del 35% en sitios piloto.

Los análisis de conteo de personas ahora se sitúan encima de datos de detección en bruto para informar horarios de limpieza y planificación de arrendamiento. La integración de seguridad también se está expandiendo a medida que las empresas de control de acceso ingieren flujos de ocupación para refinar la detección de amenazas. La jerarquía de aplicaciones está cambiando de disparadores de movimiento de propósito único a capas de datos multiservicio, una tendencia que mantiene en expansión el mercado de sensores de ocupación.

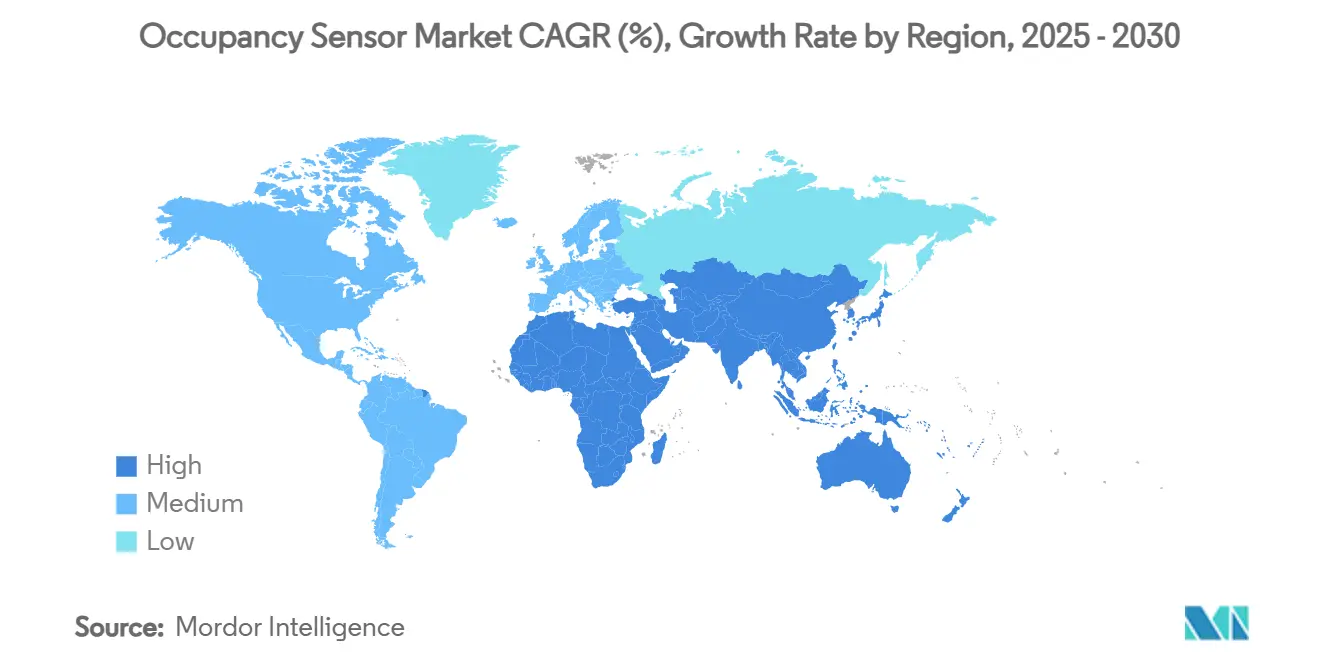

Análisis Geográfico

Norteamérica mantuvo la mayor participación de ingresos en 2024. Estados Unidos ancla la demanda con el Título 24 y el IECC 2021 requiriendo apagado automatizado a través de espacios comerciales. Canadá sigue patrones similares y muestra fuerte interés en calefacción basada en ocupación debido a largas temporadas de calefacción. Los retrofits en curso lidian con espectro denso de 2.4 GHz en núcleos urbanos, impulsando implementaciones híbridas que mezclan columnas vertebrales cableadas y inalámbrico sub-GHz.

Europa registra crecimiento sólido bajo el programa Ola de Renovación que apunta a 35 millones de edificios para 2030. Alemania, Reino Unido y Francia instituyen códigos de construcción nacionales que incorporan cortes de iluminación y ventilación disparados por ocupación. El cumplimiento GDPR agrega costo y ralentiza los despliegues de análisis de IA, sin embargo, los proveedores de plataformas que ofrecen procesamiento de datos en las instalaciones mitigan estas barreras. Los protocolos inalámbricos fragmentados fuerzan a los integradores a depender de gateways multiprotocolo, elevando la complejidad del sistema pero también impulsando los ingresos de servicios dentro del mercado de sensores de ocupación.

Asia-Pacífico registra la TCAC más rápida hasta 2030. La política de doble carbono de China acelera los mandatos de edificios inteligentes, especialmente en metros de primer nivel donde los proyectos del sector público muestran una reducción de energía del 20% después de instalaciones de sensores. Japón y Corea del Sur enfatizan soluciones premium que emparejan mmWave con IA para optimización de confort. En India y el Sudeste Asiático, los nodos PIR costo-eficientes dominan, sin embargo, los parques de oficinas comerciales en Bengaluru y Singapur adoptan arquitecturas de plataforma que se alinean con objetivos ESG corporativos globales. Esta heterogeneidad ofrece puntos de entrada de múltiples niveles para proveedores a través del mercado de sensores de ocupación.

Panorama Competitivo

La competencia permanece moderada. Signify aprovecha su plataforma Interact, empaquetando luminarias equipadas con sensores para retrofits plug-and-play. El portafolio de Schneider Electric integra controladores SpaceLogic con software EcoStruxure, ofreciendo cobertura de extremo a extremo desde sensor hasta nube. Honeywell sobresale en implementaciones de campus grandes combinando seguridad, HVAC e iluminación bajo la capa de análisis Honeywell Forge. Johnson Controls capitaliza en un backlog de USD 12.6 mil millones, integrando sensores con el gemelo digital OpenBlue para ofrecer mantenimiento predictivo y análisis de visitantes.

Los jugadores emergentes apuntan a casos de uso especializados. Origin Wireless AI utiliza perturbaciones de señal Wi-Fi para entregar una precisión de detección del 99.9% sin hardware dedicado, reduciendo el costo BOM. Butlr Technologies emplea sensores de píxeles térmicos para seguimiento anónimo de personas y aseguró financiación vía Ricoh para escalar su servicio de análisis de lugar de trabajo. Los proveedores de semiconductores como Infineon y NXP impulsan diseños de referencia que aceleran el tiempo al mercado para OEMs, ajustando los marcos de tiempo para diferenciación competitiva.

Los temas estratégicos se centran en IA, ciberseguridad y APIs abiertas. Los proveedores que pueden combinar flujos de datos de sensores heterogéneos, asegurarlos bajo marcos SOC 2, y exponer análisis vía servicios RESTful están ganando acuerdos de servicio maestro de múltiples años. El mercado de sensores de ocupación por lo tanto recompensa la profundidad de plataforma y asociaciones de ecosistema en lugar de guerras de precios de hardware independiente.

Líderes de la Industria de Sensores de Ocupación

-

Signify (Philips Lighting)

-

Honeywell International

-

Schneider Electric

-

Johnson Controls

-

Acuity Brands, Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Johnson Controls anunció soporte de la familia IQ Panel 4 por la plataforma de gestión de servicios PowerManage, simplificando la instalación y gestión de datos para sistemas de seguridad de hogar inteligente con capacidades avanzadas de desarmado Bluetooth y ciberseguridad mejorada a través de almacenamiento de datos localizado.

- Febrero 2025: Schneider Electric lanzó SpaceLogic Touchscreen Room Controller con optimización HVAC impulsada por IA, logrando ahorros de energía de hasta 35% y reducciones de costos de mantenimiento del 25% a través de detección de ocupación integrada y controles ambientales.

- Enero 2025: Texas Instruments introdujo el sensor de radar mmWave AWRL6844 de 60GHz para detección en cabina automotriz, logrando una precisión de detección de ocupación del 98% y reduciendo los costos de implementación en USD 20 por vehículo mientras cumple con los requisitos de seguridad Euro NCAP 2025.

- Enero 2025: Ricoh y Butlr Technologies formaron alianza de capital y negocios a través de RICOH Innovation Fund para mejorar experiencias de lugar de trabajo utilizando infraestructura de datos de detección de personas escalable que utiliza calor corporal para detección de presencia humana.

Alcance del Reporte del Mercado Global de Sensores de Ocupación

El alcance del reporte cubre los segmentos como tipo de red (Cableado e Inalámbrico), tecnología (Ultrasónico, Infrarrojo Pasivo y Microondas), tipo de edificio (residencial y Comercial), y aplicación (Control de Iluminación, HVAC, y Seguridad y Vigilancia), y geografía. Un sensor de ocupación se utiliza para ahorrar energía, cumplir con códigos de construcción, proporcionar control automático, y varias otras aplicaciones similares. Una de las tecnologías más ampliamente utilizadas entre los sensores de ocupación es el infrarrojo pasivo, que detecta ocupación dentro de un campo específico y activa la iluminación, y es extremadamente útil en espacios pequeños.

Además, el advenimiento de sensores de ocupación avanzados, como micro-fónicos, sensores de ocupación inteligentes, sensores de ocupación de procesamiento de imágenes, y el nuevo sensor de ocupación inteligente basado en visión, para sistemas HVAC está impulsando el crecimiento del mercado de sensores de ocupación.

| Cableado | |

| Inalámbrico | Wi-Fi |

| Zigbee | |

| Z-Wave |

| Infrarrojo Pasivo (PIR) |

| Ultrasónico |

| Microondas |

| Tecnología Dual / Multi (PIR + mmWave, etc.) |

| Radar mmWave / FMCW |

| Montado en Techo |

| Montado en Pared |

| Integrado en Escritorio / Mobiliario |

| En Luminaria / Luminaria Integrada |

| Retrofit |

| Nueva Construcción |

| Residencial |

| Comercial |

| Industrial y Almacenamiento |

| Atención Médica y Vida Asistida |

| Gobierno y Educación |

| Control de Iluminación |

| HVAC y Ventilación |

| Seguridad y Vigilancia |

| Conteo de Personas y Utilización de Espacio |

| Monitoreo de Ocupación de Camas / Baños |

| Norteamérica | Estados Unidos |

| Canadá | |

| México | |

| Sudamérica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| Nórdicos (Suecia, Noruega, Dinamarca, Finlandia) | |

| Resto de Europa | |

| Medio Oriente | Arabia Saudita |

| EAU | |

| Turquía | |

| Resto del Medio Oriente | |

| África | Sudáfrica |

| Nigeria | |

| Resto de África | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Corea del Sur | |

| Australia | |

| Resto de Asia-Pacífico |

| Por Conectividad de Red | Cableado | |

| Inalámbrico | Wi-Fi | |

| Zigbee | ||

| Z-Wave | ||

| Por Tecnología | Infrarrojo Pasivo (PIR) | |

| Ultrasónico | ||

| Microondas | ||

| Tecnología Dual / Multi (PIR + mmWave, etc.) | ||

| Radar mmWave / FMCW | ||

| Por Tipo de Montaje | Montado en Techo | |

| Montado en Pared | ||

| Integrado en Escritorio / Mobiliario | ||

| En Luminaria / Luminaria Integrada | ||

| Por Tipo de Instalación | Retrofit | |

| Nueva Construcción | ||

| Por Tipo de Edificio | Residencial | |

| Comercial | ||

| Industrial y Almacenamiento | ||

| Atención Médica y Vida Asistida | ||

| Gobierno y Educación | ||

| Por Aplicación | Control de Iluminación | |

| HVAC y Ventilación | ||

| Seguridad y Vigilancia | ||

| Conteo de Personas y Utilización de Espacio | ||

| Monitoreo de Ocupación de Camas / Baños | ||

| Por Geografía | Norteamérica | Estados Unidos |

| Canadá | ||

| México | ||

| Sudamérica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| Nórdicos (Suecia, Noruega, Dinamarca, Finlandia) | ||

| Resto de Europa | ||

| Medio Oriente | Arabia Saudita | |

| EAU | ||

| Turquía | ||

| Resto del Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el tamaño actual del mercado de sensores de ocupación?

El mercado de sensores de ocupación se situó en USD 3.1 mil millones en 2025 y se pronostica que alcance USD 5.11 mil millones para 2030 a una TCAC del 5.11%.

¿Qué segmento de conectividad lidera el mercado de sensores de ocupación?

Las soluciones cableadas lideran con 62% de participación gracias a su confiabilidad, aunque los nodos inalámbricos están creciendo a una TCAC del 12.4%.

¿Qué área de aplicación está creciendo más rápido?

El control de HVAC y ventilación muestra el crecimiento más alto a una TCAC del 14.2% a medida que los propietarios de edificios amplían el enfoque desde iluminación hasta optimización ambiental completa.

¿Por qué la atención médica es una oportunidad emergente?

Las regulaciones CMS y MDR recompensan a hospitales que implementan monitoreo de ocupación de camas, expandiendo la adopción de sensores más allá de los usos tradicionales de iluminación y HVAC.

¿Qué regiones impulsarán la demanda futura?

Asia-Pacífico exhibe la TCAC más rápida debido a los objetivos de doble carbono de China y la rápida urbanización, mientras que Europa y Norteamérica mantienen fuerte demanda base a través de mandatos regulatorios.

¿Qué tan fragmentado está el panorama competitivo?

Los cinco jugadores principales mantienen alrededor del 30% de participación, indicando consolidación moderada pero oportunidades de entrada persistentes para startups impulsadas por IA.

Última actualización de la página el: