Análisis del mercado MRO de aviones de América del Norte

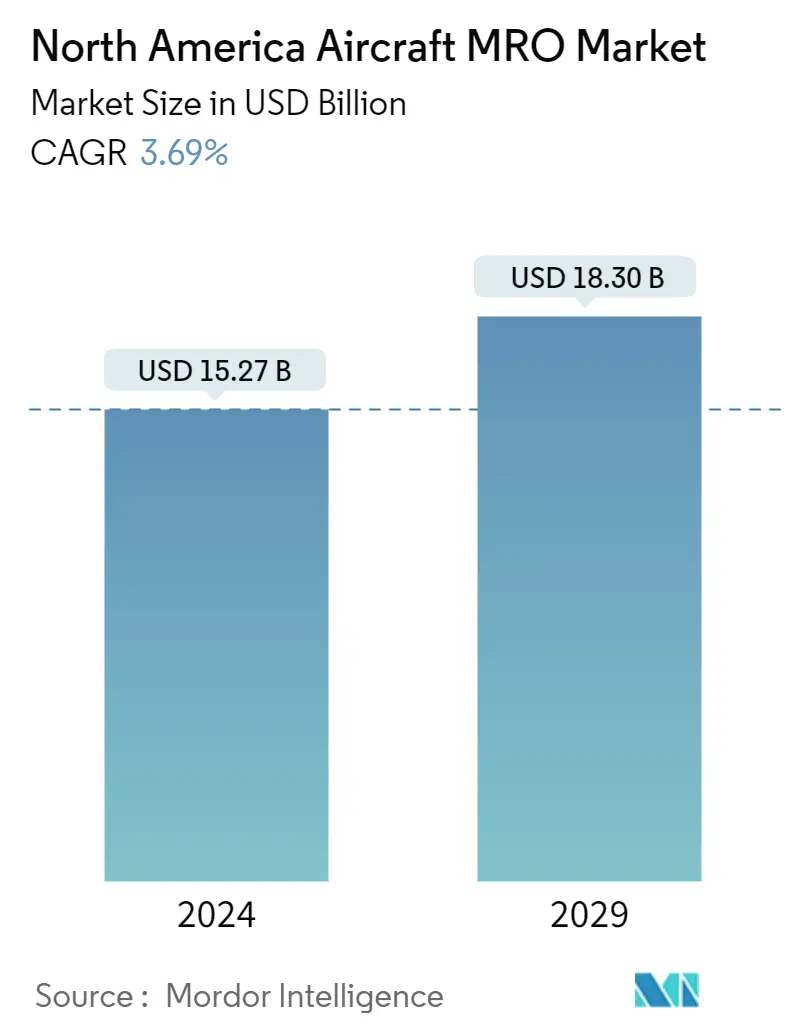

El tamaño del mercado MRO de aviones de América del Norte se estima en 15,27 mil millones de dólares en 2024, y se espera que alcance los 18,30 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,69% durante el período previsto (2024-2029).

América del Norte tiene la flota más grande de aviones comerciales, generales y militares del mundo y requiere servicios MRO regulares para su disponibilidad operativa. Se están llevando a cabo varios contratos y acuerdos entre proveedores de servicios MRO de aeronaves y aerolíneas, agencias de defensa, etc., debido a la incorporación de nuevos aviones debido a las iniciativas de expansión de flota en curso o planificadas. Además, la implementación de estándares de seguridad estrictos y la introducción de nuevas leyes por parte de las autoridades legislativas también han fomentado las mejoras de la flota, lo que ha disparado la demanda de servicios MRO de aeronaves en la región.

América del Norte, especialmente Estados Unidos, es pionera en aviación de defensa, con varios modelos de aviones desplegados en la flota y varias unidades de nuevos aviones avanzados que se incorporan cada año. Esto también genera demanda de servicios MRO, ya que estas aeronaves están sujetas a un desgaste extremo debido a la operación en terrenos difíciles durante un período prolongado. El crecimiento de las regulaciones de emisiones para el espacio aéreo por parte de varios organismos reguladores, como la FAA, la IATA y la OACI, conducirá a generar una mayor demanda de un mejor mantenimiento de los motores de las aeronaves más antiguas, ya que sus emisiones son mayores en comparación con los motores de las aeronaves de nueva generación, que en A su vez, será un factor importante que impulse el mercado durante el período de previsión. Por otro lado, los problemas de la cadena de suministro y la escasez de mano de obra calificada y de componentes obstaculizan el crecimiento del mercado.

Tendencias del mercado MRO de aviones de América del Norte

Se proyecta que el segmento de aviación militar experimentará un crecimiento significativo durante el período de pronóstico

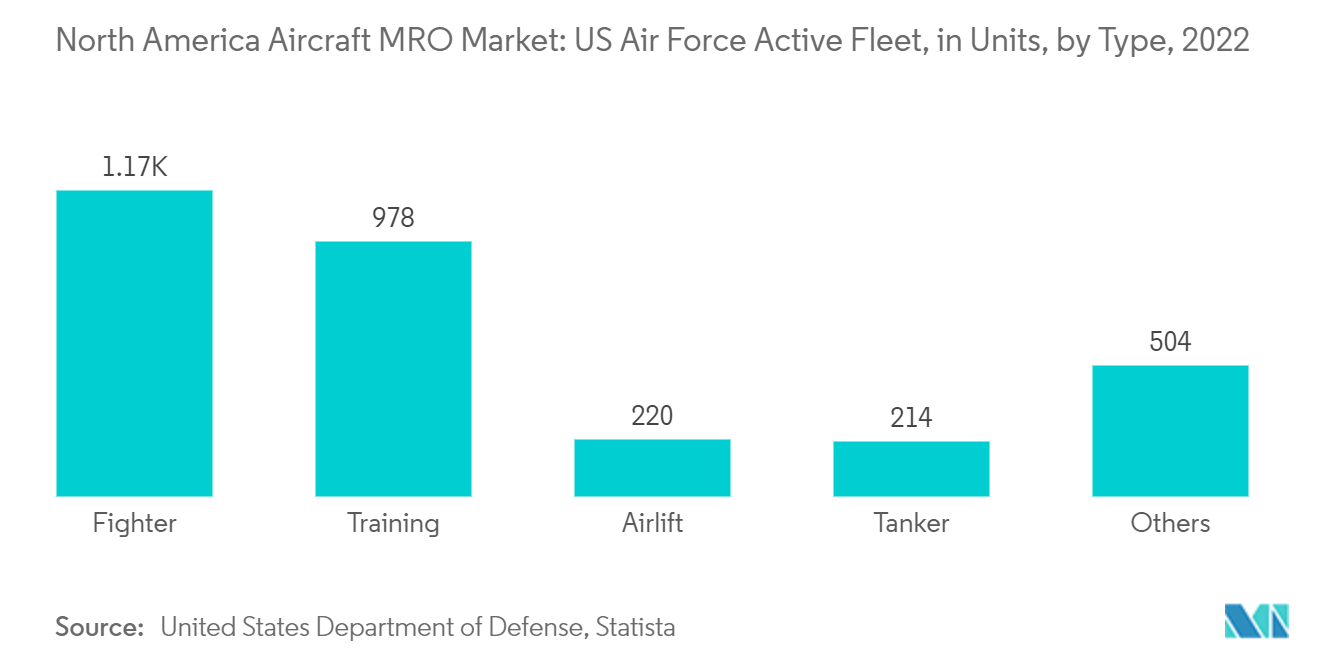

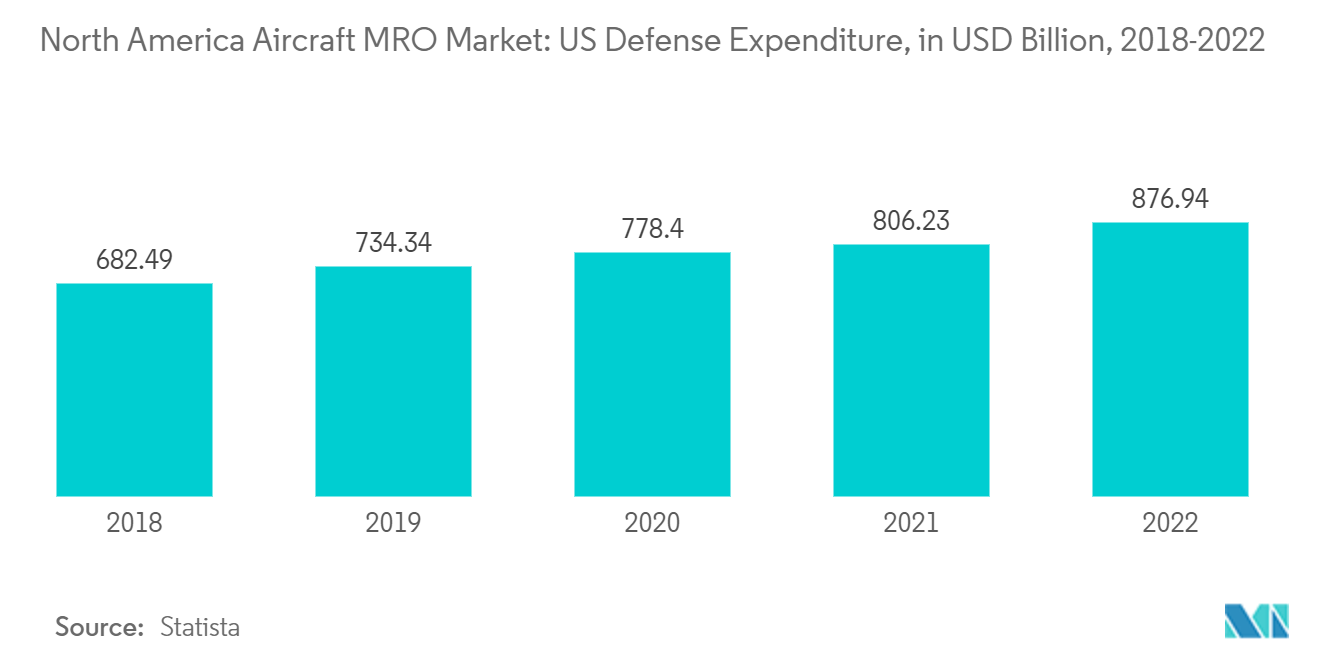

El segmento de la aviación militar mostrará un crecimiento notable durante el período de pronóstico. El crecimiento se atribuye al creciente gasto en defensa, la creciente adquisición de aviones militares de próxima generación y los crecientes programas de modernización de aviones de la Fuerza Aérea de EE. UU. La empresa de logística de la Fuerza Aérea de EE. UU. está construyendo su primer sistema de datos impulsado por inteligencia artificial, llamado Basing Logistics Analytics Data Environment (BLADE). BLADE recopila información de más de 300 fuentes de datos de la Fuerza Aérea y del Departamento de Defensa más amplio. La Fuerza Aérea de EE. UU. ha ampliado sus herramientas de mantenimiento predictivo impulsadas por inteligencia artificial (IA), llamadas Condition-Based Maintenance Plus, a 16 de sus flotas de aviones. Además, Canadá también está luchando con el envejecimiento de su flota de aviones de combate CF-18, que han alcanzado una edad de más de 33 años. Algunos aviones de la Real Fuerza Aérea Canadiense son demasiado viejos para actualizarlos con los últimos equipos para cumplir con las últimas normas de tráfico aéreo y aviación. Además, en abril de 2023, GE Aerospace firmó un acuerdo con Lockheed Martin Corporation para respaldar los sistemas de aviónica y energía eléctrica del avión militar F-35. Según el acuerdo de cuatro años, la compañía proporcionará servicios MRO para los sistemas GE Aerospace en el avión F-35 Lightning II. La compañía prestará servicio a los sistemas del F-35 en sus centros de reparación y mantenimiento en California, Georgia y Utah. Por lo tanto, la creciente adquisición de aviones de combate y el aumento del gasto en programas de modernización de aviones militares impulsan el crecimiento del mercado durante el período previsto.

Se estima que Estados Unidos dominará el mercado durante el período de pronóstico

Estados Unidos tenía las cuotas más altas del mercado y continuará su dominio durante el período previsto. El crecimiento se debe a la presencia de la mayor flota de aviones comerciales y militares, el mayor número de aeropuertos y un gran número de proveedores de servicios MRO. Estados Unidos es el principal productor de aviones comerciales, de defensa y de aviación general. El aumento del gasto en desarrollo de aviones está impulsando aún más el crecimiento de los mercados de aviones y MRO de aviones. El principal factor impulsor del MRO en este país es la importante demanda de actualizar una flota tan amplia con las últimas tecnologías y sistemas. El Departamento de Defensa de Estados Unidos (DoD) planea gastar 61,1 mil millones de dólares en aviones y sistemas relacionados en 2024. El Departamento de Defensa planea comprar una combinación diversa de 270 aviones, que van desde casi 700 millones de dólares, bombarderos furtivos B-21 para la USAF hasta aviones gemelos. Entrenadores derivados del King Air 200 con motor para la Marina de los EE. UU. Las solicitudes de presupuesto del Departamento de Defensa de EE. UU. para el mantenimiento de depósitos para los años fiscales 2022 y 2023 alcanzaron los 32,6 y 35,1 mil millones de dólares, respectivamente. Según el Departamento de Defensa, la solicitud de presupuesto para el año fiscal 2023 financiaría el 50% del total de los requisitos ejecutables de mantenimiento de los depósitos del Ejército, el 85% de los requisitos de la Fuerza Aérea, el 80% de los requisitos del Cuerpo de Marines, el 71% de los requisitos de la Armada y el 83% de los requisitos de la Fuerza Espacial. La mayor parte del gasto en MRO se destina a la gran flota nacional de aviones multifunción, aviones de transporte y aviones de vigilancia que requieren un alto mantenimiento de motores y estructuras, junto con servicios de mantenimiento de campo y de componentes. Por lo tanto, el aumento de varias adquisiciones de aviones y la creciente presencia de proveedores de servicios MRO de motores de aviones en los Estados Unidos conducirán a una perspectiva positiva y un crecimiento significativo del mercado durante el período previsto.

Descripción general de la industria MRO de aeronaves de América del Norte

El mercado de MRO de aviones en América del Norte es de naturaleza semiconsolidada, con la presencia de varios actores que poseen participaciones importantes en el mercado. Algunos de los actores destacados en este mercado son Lockheed Martin Corporation, General Electric Company, The Boeing Company, Rolls-Royce plc y RTX Corporation. La región también se caracteriza por la presencia de varios proveedores extranjeros de servicios MRO. Los proveedores de servicios de MRO están aumentando su enfoque en TI y desarrollos tecnológicos para aumentar la eficiencia y reducir el tiempo consumido en las actividades de MRO. La principal estrategia de generación de ingresos de los actores del mercado es conseguir contratos a largo plazo de las fuerzas armadas, las aerolíneas y los transportistas de carga.

Las alianzas estratégicas entre jugadores pueden ayudarles a ganar más contratos y, al mismo tiempo, ampliar su alcance a mercados inexplorados a largo plazo. También se espera que las soluciones de mantenimiento predictivo basadas en inteligencia artificial (IA) ganen impulso durante el período proyectado. Serían necesarios gastos potenciales para mejorar las capacidades de TI de los operadores de MRO para la ejecución del mantenimiento, la gestión de la cadena de suministro, la mejora de la movilidad y la adopción de firmas electrónicas. Los MRO utilizan cada vez más análisis de datos avanzados para la gestión de inventario para planificar, almacenar y optimizar repuestos según sea necesario al menor costo posible. Estas herramientas permiten a los operadores operar de manera más eficiente y rentable y contribuir a la digitalización de las operaciones MRO de aeronaves en América del Norte.

Líderes del mercado MRO de aeronaves de América del Norte

Lockheed Martin Corporation

The Boeing Company

General Electric Company

RTX Corporation

Rolls-Royce plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado MRO de aviones de América del Norte

Enero de 2023 SupplyCore recibió un contrato de 375 millones de dólares de la Agencia de Logística de Defensa para proporcionar los suministros necesarios para el mantenimiento, reparación y operación de instalaciones militares estadounidenses.

Septiembre de 2022 El Departamento de Defensa de EE. UU. (DoD) recibió dos contratos por valor de 1.800 millones de dólares durante cinco años para que Rolls-Royce dé servicio a motores de aviones de la Armada y el Cuerpo de Marines de EE. UU. El primer contrato incluye mantenimiento intermedio a nivel de depósito y soporte logístico para más de 200 motores Rolls-Royce F405 que impulsan los aviones de entrenamiento de vuelo T-45 de la Marina de los EE. UU. El segundo contrato incluye servicios de reparación de motores a nivel de depósito para los motores turbohélice Rolls-Royce AE 2100D3 que impulsan los aviones de transporte aeroportuarios C-130J y KC-130J pilotados por el Cuerpo de Marines de EE.UU.

Segmentación de la industria MRO de aeronaves de América del Norte

MRO de aeronaves se refiere a la revisión, inspección, reparación o modificación de una aeronave o sus componentes. El informe sobre el mercado norteamericano de MRO de aviones cubre las últimas tendencias y desarrollos tecnológicos y proporciona un análisis de varios aspectos del mercado.

El mercado norteamericano de MRO de aviones está segmentado por tipo de MRO, aplicación y geografía. Por tipo de MRO, el mercado se segmenta en fuselaje, motor, componente y línea. Por aplicación, el mercado se segmenta en aviación comercial, aviación militar y aviación general. El informe también ofrece el tamaño del mercado y las previsiones para dos países de la región. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (USD).

| Motor |

| Componentes |

| Estructura de avión |

| Línea |

| Aviación comercial |

| Aviación militar |

| Aviación general |

| Estados Unidos |

| Canada |

| Tipo MRO | Motor |

| Componentes | |

| Estructura de avión | |

| Línea | |

| Solicitud | Aviación comercial |

| Aviación militar | |

| Aviación general | |

| Geografía | Estados Unidos |

| Canada |

Preguntas frecuentes sobre investigación de mercado de MRO de aviones de América del Norte

¿Qué tamaño tiene el mercado MRO de aviones de América del Norte?

Se espera que el tamaño del mercado MRO de aviones de América del Norte alcance los 15,27 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,69% hasta alcanzar los 18,30 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado MRO de aviones de América del Norte?

En 2024, se espera que el tamaño del mercado MRO de aviones de América del Norte alcance los 15,27 mil millones de dólares.

¿Quiénes son los actores clave en el mercado MRO de aviones de América del Norte?

Lockheed Martin Corporation, The Boeing Company, General Electric Company, RTX Corporation, Rolls-Royce plc son las principales empresas que operan en el mercado MRO de aviones de América del Norte.

¿Qué años cubre este mercado de MRO de aviones de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado MRO de aviones de América del Norte se estimó en 14,71 mil millones de dólares. El informe cubre el tamaño histórico del mercado del mercado MRO de aviones de América del Norte para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado MRO de aviones de América del Norte para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria MRO de aeronaves de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de MRO de aviones de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de MRO de aviones de América del Norte incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.