Análisis del mercado ADAS de América del Norte

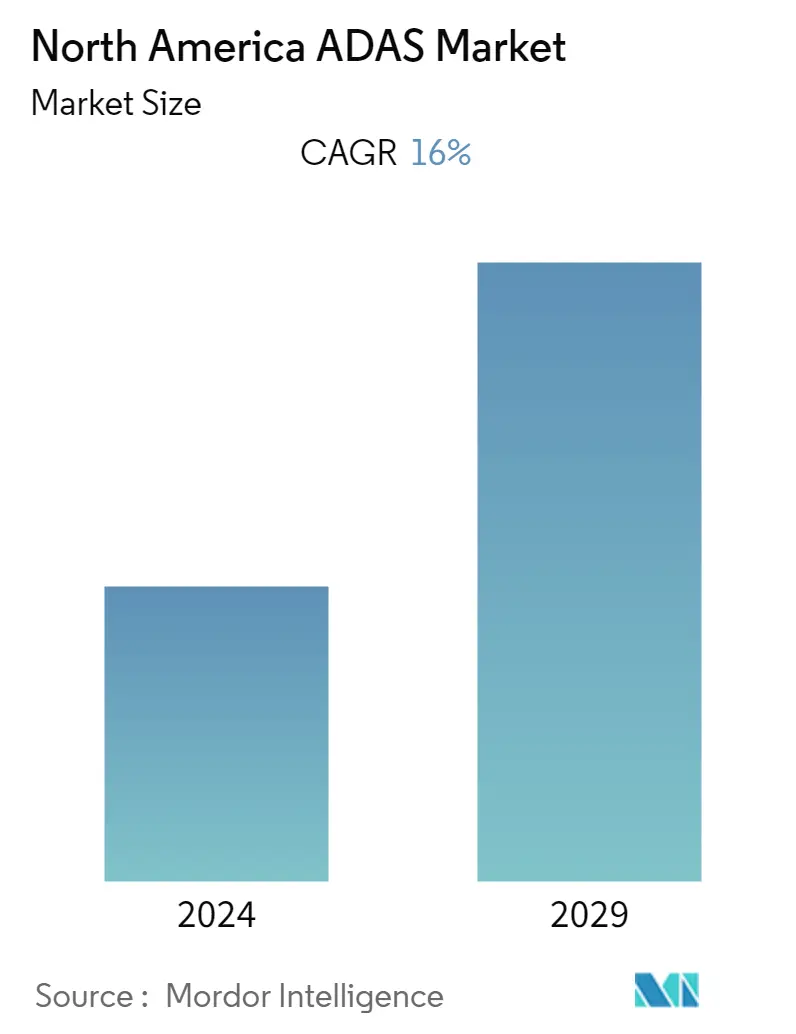

Actualmente, el mercado norteamericano de ADAS está valorado en 9.220 millones de dólares y se espera que alcance los 22.920 millones de dólares y crezca a una tasa compuesta anual del 16,54 % en los próximos cinco años.

Dado que los fabricantes de automóviles han reanudado sus operaciones debido al aumento constante de las ventas de automóviles en países con un número limitado de casos de COVID-19, es probable que el mercado se recupere durante el mercado previsto. Además, los fabricantes están implementando planes de contingencia para mitigar las incertidumbres comerciales futuras y mantener la continuidad con los clientes en los sectores críticos de la industria del automóvil.

A largo plazo, el aumento de las inversiones en I+D por parte de los principales actores de la industria, la entrada de muchas nuevas empresas y empresas de tecnología en la industria ADAS, y un aumento en las ventas de vehículos eléctricos y autónomos, así como la llegada de robotaxis y vehículos comerciales autónomos, son creando demanda en la industria automotriz y del transporte con un aumento en las ventas de automóviles instalados con sistemas ADAS.

Los actores clave del mercado están ampliando sus esfuerzos de I+D, participando en fusiones y adquisiciones y desarrollando la capacidad de producción de nuevas tecnologías para satisfacer la creciente demanda de sistemas ADAS. Por ejemplo,.

- Enero de 2022 Aptiv Plc firmó un acuerdo definitivo para adquirir Wind River de TPG Capital por 4.300 millones de dólares en efectivo. Wind River es un líder mundial en el desarrollo y entrega de software para el borde inteligente, que atiende a las industrias aeroespacial y de defensa, telecomunicaciones, manufactura y automotriz.

Tendencias del mercado ADAS en América del Norte

Las crecientes ventas de vehículos equipados con LiDAR impulsan el mercado

Las ventas de vehículos autónomos están aumentando en América del Norte debido a la mayor atención prestada a la seguridad automotriz, el aumento de la demanda de características de confort en un vehículo y el creciente deseo de los propietarios de vehículos de reducir la cantidad de errores humanos en caso de accidentes. Según algunas estimaciones, 4,5 millones de vehículos de los 15,07 millones de vehículos vendidos en América del Norte en 2021 presentaban algún tipo de tecnología ADAS.

Se estima que el segmento LiDAR domina el mercado ADAS de América del Norte debido a su adopción generalizada en sistemas ADAS, como sistemas de detección y advertencia de colisiones, monitores de puntos ciegos, asistencia para mantenerse en el carril, advertencias de salida de carril y sistemas de control de crucero adaptativo.

Según la Administración Nacional de Seguridad del Tráfico en Carreteras del Departamento de Transporte de EE. UU., en 20160 personas perdieron la vida en accidentes de tráfico y colisiones de vehículos en los Estados Unidos en el primer semestre de 2021, lo que supone un aumento del 18,4% con respecto al primer semestre de 2020.

Esto ha impulsado las ventas de automóviles que cuentan con tecnologías ADAS, como sistemas de detección y advertencia de colisiones y monitores de puntos ciegos.

La NHTSA (Autoridad Nacional de Seguridad en el Transporte por Carreteras) lanzó la Iniciativa de Transparencia y Compromiso de Vehículos Automatizados para Pruebas Seguras. Como parte de la iniciativa AV TEST, los estados y las empresas pueden enviar voluntariamente información sobre las pruebas de sistemas de conducción automatizada a la NHTSA, y el público puede ver la información utilizando la herramienta interactiva de la NHTSA. Como parte de la iniciativa AV TEST, los estados y las empresas pueden enviar voluntariamente información sobre las pruebas de sistemas de conducción automatizada a la NHTSA, y el público puede ver la información utilizando la herramienta interactiva de la NHTSA.

Se prevé que esta iniciativa resalte los beneficios de los sistemas ADAS sobre los vehículos que no están equipados con sistemas ADAS, lo que aumentará aún más la demanda de vehículos equipados con ADAS en América del Norte.

También se espera que el mercado se vea impulsado por los lanzamientos de nuevos vehículos con tecnologías ADAS basadas en LiDAR, por ejemplo,.

- Abril de 2022 BMW Group anunció el lanzamiento del nuevo sedán BMW i7 totalmente eléctrico en Norteamérica con sus sistemas Highway Asistant ADAS basados en LiDAR.

Estados Unidos desempeñará un papel clave en el desarrollo del mercado norteamericano de ADAS

En 2021, alrededor del 80% del total de vehículos de pasajeros vendidos en los Estados Unidos estaban equipados con al menos una función ADAS como control electrónico de estabilidad y sensores de estacionamiento delanteros o reversos.

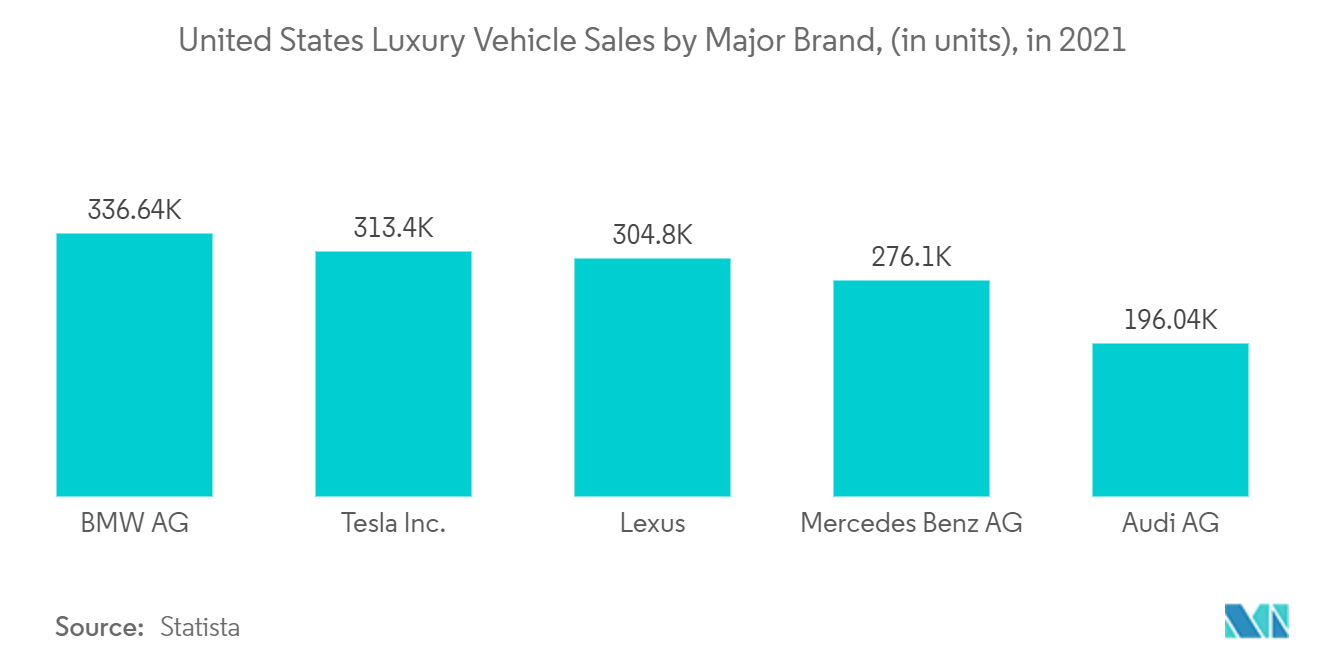

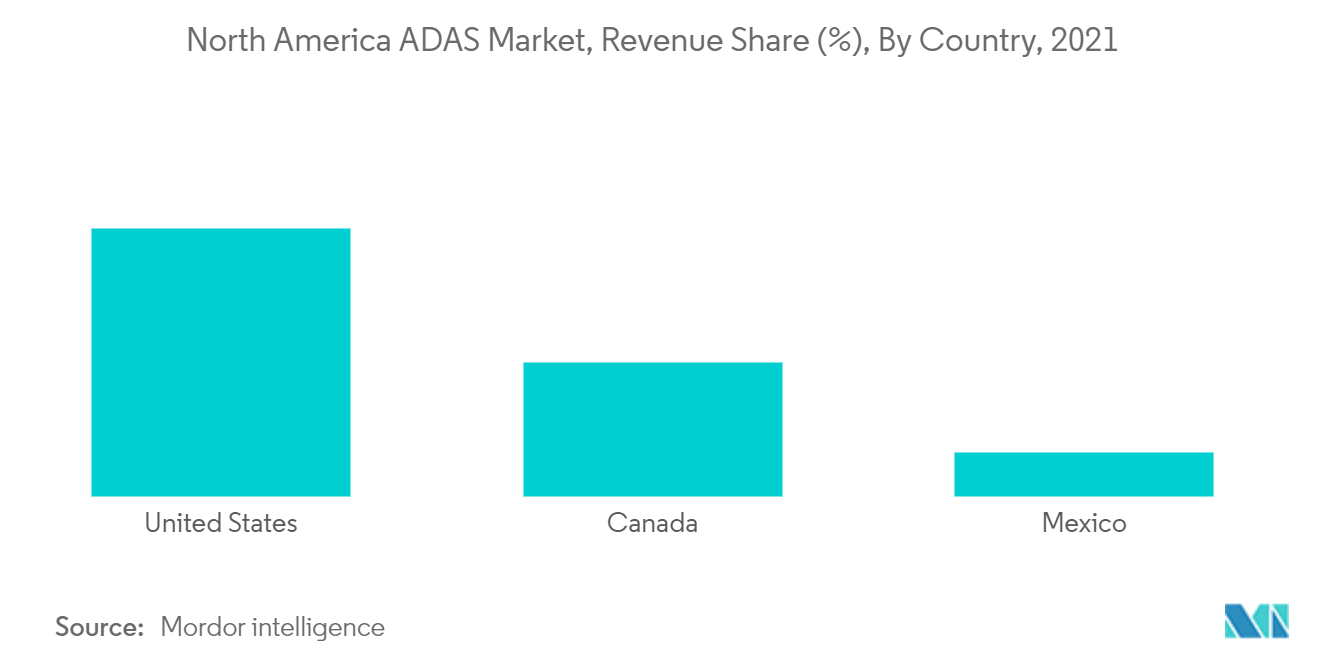

Se prevé que Estados Unidos sea el mercado más grande para sistemas ADAS en América del Norte debido a varios factores como la presencia de grandes fabricantes de equipos originales de automóviles, altos niveles de conciencia sobre las características de seguridad y comodidad de los vehículos entre los compradores comunes de vehículos, una industria de componentes automotrices bien desarrollada, altas inversiones en I+D en software y electrónica para automóviles, entrada de muchas nuevas empresas y empresas tecnológicas en la industria ADAS y crecientes ventas de vehículos eléctricos e híbridos.

Estados Unidos también está presenciando un rápido aumento en las ventas de vehículos eléctricos. En 2021 se vendieron alrededor de 667731 vehículos eléctricos en Estados Unidos, un aumento notable del 103% con respecto a 2020. El vehículo eléctrico más vendido en Estados Unidos es el Tesla Model 3, del que se vendieron alrededor de 121 610 unidades y está equipado con varias funciones ADAS. como el piloto automático Tesla, los sistemas de visión basados en cámaras Tesla Vision, el frenado automático de emergencia, la advertencia de colisión frontal y lateral, la aceleración con conocimiento de obstáculos, el monitoreo de puntos ciegos, la prevención de salida de carril, la prevención de salida de carril de emergencia y la capacidad opcional de conducción autónoma total. Por lo tanto, las crecientes ventas de vehículos eléctricos también están creando una demanda saludable de vehículos equipados con tecnologías ADAS.

Se prevé que Canadá sea el segundo mercado más grande para ADAS en América del Norte debido a la alta conciencia tecnológica entre los compradores de vehículos, la creciente demanda de vehículos eléctricos y autónomos y una creciente preferencia por la seguridad, la comodidad y la conectividad de los vehículos sobre las especificaciones de potencia y torsión de los vehículos. los vehículos.

Por lo tanto, con las empresas presentando nuevos lanzamientos para aumentar su participación de mercado en este segmento, se espera que el mercado de ADAS crezca durante el período previsto en América del Norte.

Por ejemplo,.

- Septiembre de 2022 Ford Motor Co. lanzó la séptima generación de su potente Ford Mustang. El Ford Mustang de séptima generación ofrece un paquete ADAS opcional por primera vez en la historia del Mustang.

Descripción general de la industria ADAS de América del Norte

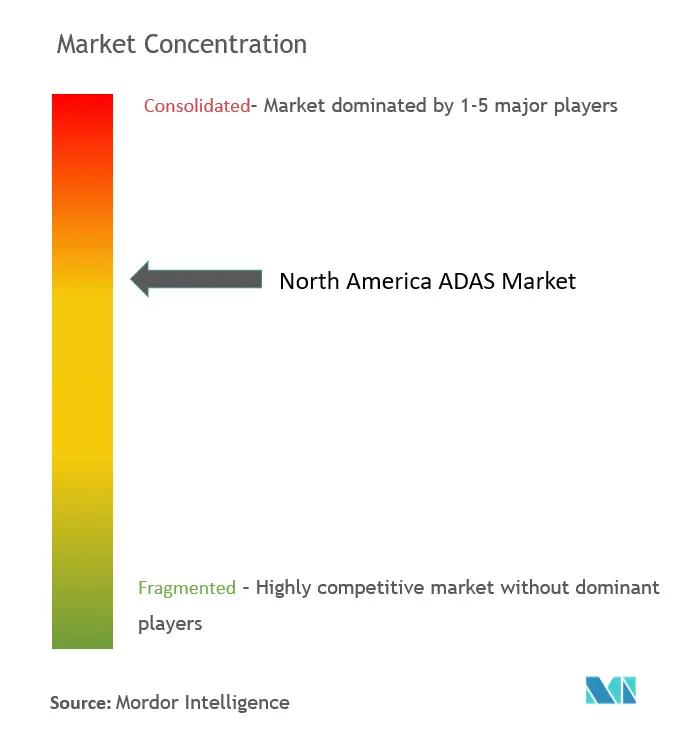

El mercado norteamericano de ADAS está muy fragmentado. El mercado se caracteriza por actores globales considerablemente grandes, actores locales de tamaño mediano y algunas nuevas empresas que han forjado asociaciones con los fabricantes de equipos originales de automóviles a nivel mundial. Estos actores también participan en empresas conjuntas, fusiones y adquisiciones, lanzamientos de nuevos productos y desarrollo de productos para ampliar sus carteras de marcas y consolidar sus posiciones en el mercado.

Algunos de los principales actores que dominan el mercado global son Bosch Mobility Solutions, Continental AG, Aptiv Plc, Visteon Corp. y MobilEye, una filial de Intel Corporation. Los actores clave están participando en fusiones y adquisiciones y lanzando nuevos productos para asegurar su posición en el mercado y mantenerse a la vanguardia del mercado. Por ejemplo.

- Octubre de 2022 Cradlepoint Solutions, Bosch Mobility Solutions, T-Mobile y Curiosity Labs en Peachtree Corners anunciaron una colaboración para desarrollar e implementar soluciones avanzadas de conectividad IoT para vehículos autónomos, robótica y AR/VR, utilizando tecnología WAN inalámbrica 5G en T. -Red 5G del móvil.

- Octubre de 2022 Mercedes Benz y Luminar Technologies Inc. anunciaron una colaboración para acelerar el desarrollo de futuras tecnologías automatizadas de vehículos para vehículos de pasajeros. La asociación tiene como objetivo garantizar un acceso óptimo a nuevas tecnologías y competencias globales.

Líderes del mercado ADAS de América del Norte

Continental AG

Aptiv Plc

Visteon Corp.

MobilEye

Bosch Mobility Solutions

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado ADAS de América del Norte

- Octubre de 2022 Waymo, la rama proveedora de servicios de robotaxi de Alphabet Inc., anunció la expansión de sus servicios de robotaxi a Los Ángeles, California, Estados Unidos.

- Octubre de 2022 MobilEye, la subsidiaria ADAS de Intel Corporation, solicitó una oferta pública inicial (IPO) ante la Comisión de Bolsa y Valores (SEC). MobilEye está valorado en 16 mil millones de dólares.

- Junio de 2022 Stellantis NV anunció que había seleccionado la solución Scala 3 LiDAR de Valeo para equipar múltiples modelos de sus diversas marcas de automóviles a partir de 2024. Esta solución permitirá que todos los vehículos de la marca Stellantis NV alcancen el Nivel 3 de autonomía.

- Marzo de 2022 BMW Group, Qualcomm Technologies Inc. y Arriver anunciaron una colaboración para desarrollar sistemas ADAS, desde sistemas de conducción básicos hasta sistemas de conducción manos libres y sin visión en la carretera.

Segmentación de la industria ADAS de América del Norte

Los sistemas avanzados de asistencia a la conducción (ADAS) son un grupo de tecnologías de conducción que consisten en hardware y software desarrollados específicamente para ayudar a los conductores en las tareas diarias de conducción del vehículo, como estacionar y dar marcha atrás. Las tecnologías ADAS basadas en hardware comprendían sensores, microchips y cámaras, mientras que las tecnologías ADAS basadas en software consistían en el software necesario para controlar estos componentes. Los ADAS también se clasifican en sistemas activos y pasivos.

El mercado norteamericano de ADAS está segmentado por tipo, tipo de vehículo y país. Por tipo, el mercado se segmenta en sistemas de control de crucero adaptativo, iluminación frontal adaptativa, sistemas de visión nocturna, detección de puntos ciegos, sistemas autónomos de frenado de emergencia, asistencia para mantenerse en el carril, alertas de somnolencia del conductor, advertencias de cambio de carril y otros tipos. La tecnología segmenta el mercado en radar, Li-Dar y cámara. El mercado está segmentado por tipo de vehículo turismos y vehículos comerciales. Por país, el mercado está segmentado en Estados Unidos, Canadá y México. El informe ofrece el tamaño del mercado en valor (miles de millones de dólares), volumen (en unidades) y pronósticos para todos los segmentos anteriores.

| Sistema de control de crucero adaptativo |

| Iluminación frontal adaptativa |

| Sistema de visión nocturna |

| Detección de punto ciego |

| Sistema autónomo de frenado de emergencia |

| Asistente para mantenerse en el carril |

| Alerta de somnolencia del conductor |

| Advertencia de cambio de carril |

| Otros tipos |

| Radar |

| Li Dar |

| Cámara |

| Carros pasajeros |

| Vehículos comerciales |

| Estados Unidos |

| Canada |

| México |

| Por tipo | Sistema de control de crucero adaptativo |

| Iluminación frontal adaptativa | |

| Sistema de visión nocturna | |

| Detección de punto ciego | |

| Sistema autónomo de frenado de emergencia | |

| Asistente para mantenerse en el carril | |

| Alerta de somnolencia del conductor | |

| Advertencia de cambio de carril | |

| Otros tipos | |

| Por tipo de tecnología | Radar |

| Li Dar | |

| Cámara | |

| Por tipo de vehículo | Carros pasajeros |

| Vehículos comerciales | |

| Por país | Estados Unidos |

| Canada | |

| México |

Preguntas frecuentes sobre investigación de mercado de ADAS en América del Norte

¿Cuál es el tamaño actual del mercado ADAS de América del Norte?

Se proyecta que el mercado ADAS de América del Norte registre una tasa compuesta anual del 16% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado ADAS de América del Norte?

Continental AG, Aptiv Plc, Visteon Corp., MobilEye, Bosch Mobility Solutions son las principales empresas que operan en el mercado ADAS de América del Norte.

¿Qué años cubre este mercado ADAS de América del Norte?

El informe cubre el tamaño histórico del mercado de América del Norte ADAS durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de América del Norte ADAS para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria ADAS de América del Norte

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de ADAS en América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis ADAS de América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.