Tamaño y Participación del Mercado de Carga y Logística de Myanmar

Análisis del Mercado de Carga y Logística de Myanmar por Mordor inteligencia

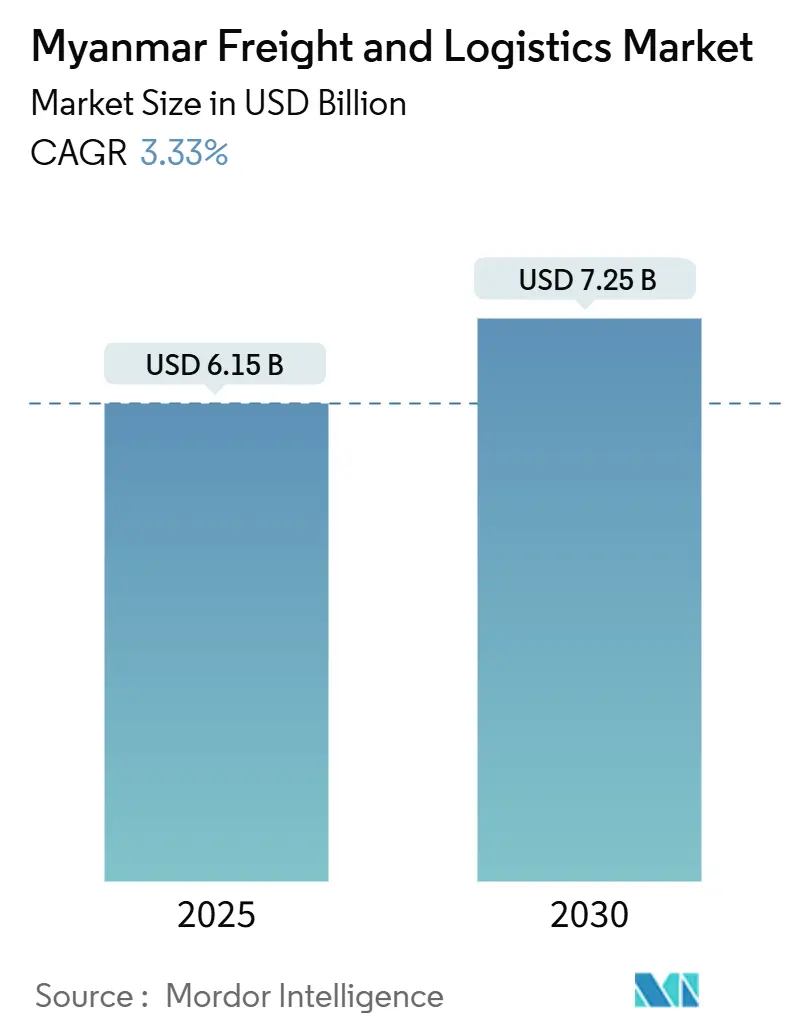

El tamaño del mercado de carga y logística de Myanmar está valorado en USD 6,15 mil millones en 2025 y se pronostica que alcance USD 7,25 mil millones en 2030, proyectado para avanzar un una CAGR del 3,33% entre 2025 y 2030. Una curva de crecimiento medida refleja el papel de Myanmar como el principal puente terrestre entre la Provincia de Yunnan de china y el Océano Índico, posicionando el mercado de carga y logística de Myanmar como un punto clave dentro del Corredor Económico china-Myanmar. Proyectos respaldados por china por valor de USD 5,6 mil millones fueron anunciados en 2024, más notablemente el puerto de aguas profundas de Kyaukphyu valorado en USD 7,3 mil millones, señalan un impulso continuo en la infraestructura multimodal que expande directamente la capacidad de transporte de larga distancia. La reubicación manufacturera es otro catalizador: el Sudeste Asiático capturó USD 89 mil millones en ied manufacturera en 2024, un aumento del 42% respecto un 2023, y Myanmar está atrayendo una participación creciente un través de estrategias "china + 1", que amplifican los volúmenes un través del transporte por carretera, marítimo y unéreo. El transporte de carga mantuvo el 60,74% de los ingresos de 2024, mientras que los servicios de Mensajeríun, Expreso y Paqueteríun (cep) se proyecta que crezcan más rápido un una CAGR del 4,82% entre 2025-2030 ya que 5,9 millones de usuarios de comercio electrónico generan USD 3,80 mil millones en valor bruto de mercancícomo. La inestabilidad política, los controles de divisas y las redes fragmentadas de última milla moderan las perspectivas un corto plazo, pero la expansión continua de las Zonas Económicas Especiales (ZEE), la plataforma aduanera de Ventanilla Única Nacional y las iniciativas de digitalización transfronteriza continúan desbloqueando nuevas rutas para el mercado de carga y logística de Myanmar[1]"Informe de Inversión Mundial 2024," Conferencia de las Naciones Unidas sobre Comercio y Desarrollo, unctad.org.

Puntos Clave del Informe

- Por función logística, el transporte de carga lideró con el 60,74% de la participación del mercado de carga y logística de Myanmar en 2024, mientras que los servicios de mensajeríun, expreso y paqueteríun (cep) se proyecta que se expandan un una CAGR del 4,82% entre 2025-2030.

- Por tipo de servicio cep, el cep doméstico retuvo el 67,10% de participación de ingresos en 2024, mientras que los servicios cep internacionales se pronostica que crezcan un una CAGR del 5,02% entre 2025-2030.

- Por transitario de carga, el mar y las vícomo navegables interiores representaron el 79,25% de participación de ingresos en 2024, mientras que el transitario de carga unérea está preparado para registrar una CAGR del 3,79% entre 2025-2030.

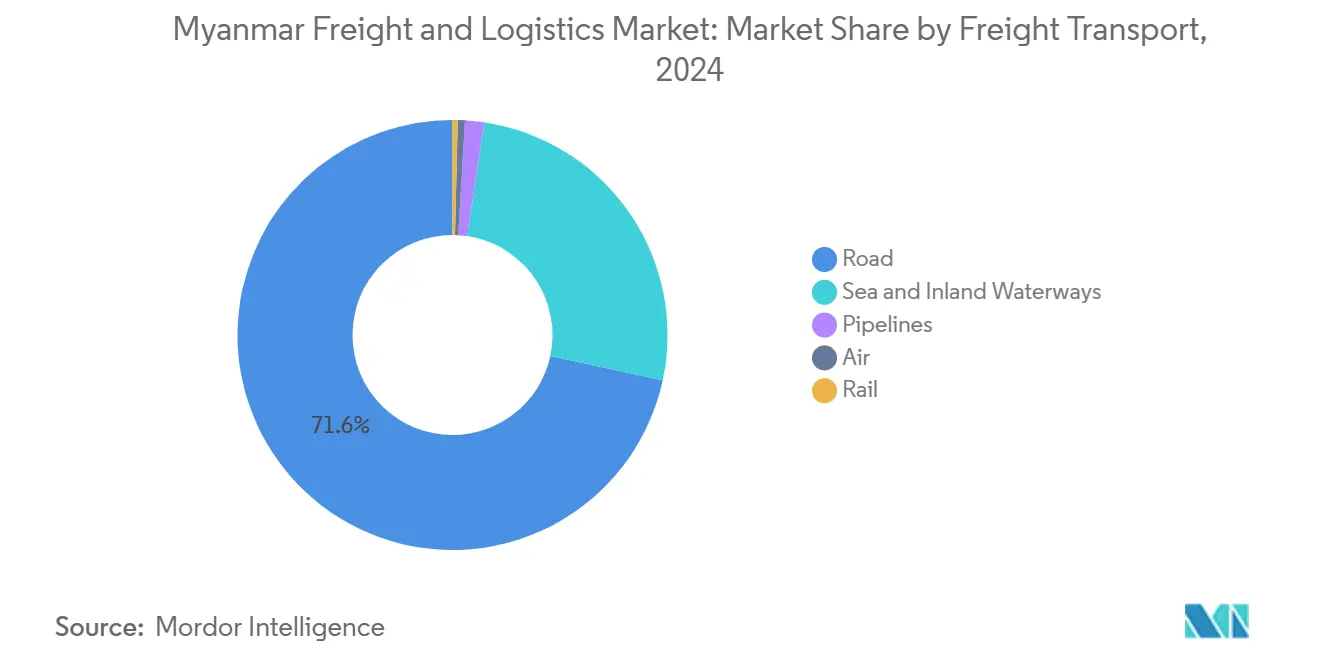

- Por transporte de carga, el transporte de carga por carretera capturó el 71,64% de la participación de ingresos del segmento en 2024, sin embargo, se espera que el transporte de carga unérea registre la CAGR más rápida del 4,24% entre 2025-2030.

- Por tipo de almacenamiento y depósito, las instalaciones sin control de temperatura mantuvieron una participación de ingresos del 91,63% en 2024, mientras que se espera que la capacidad con control de temperatura crezca un una CAGR del 3,19% entre 2025-2030.

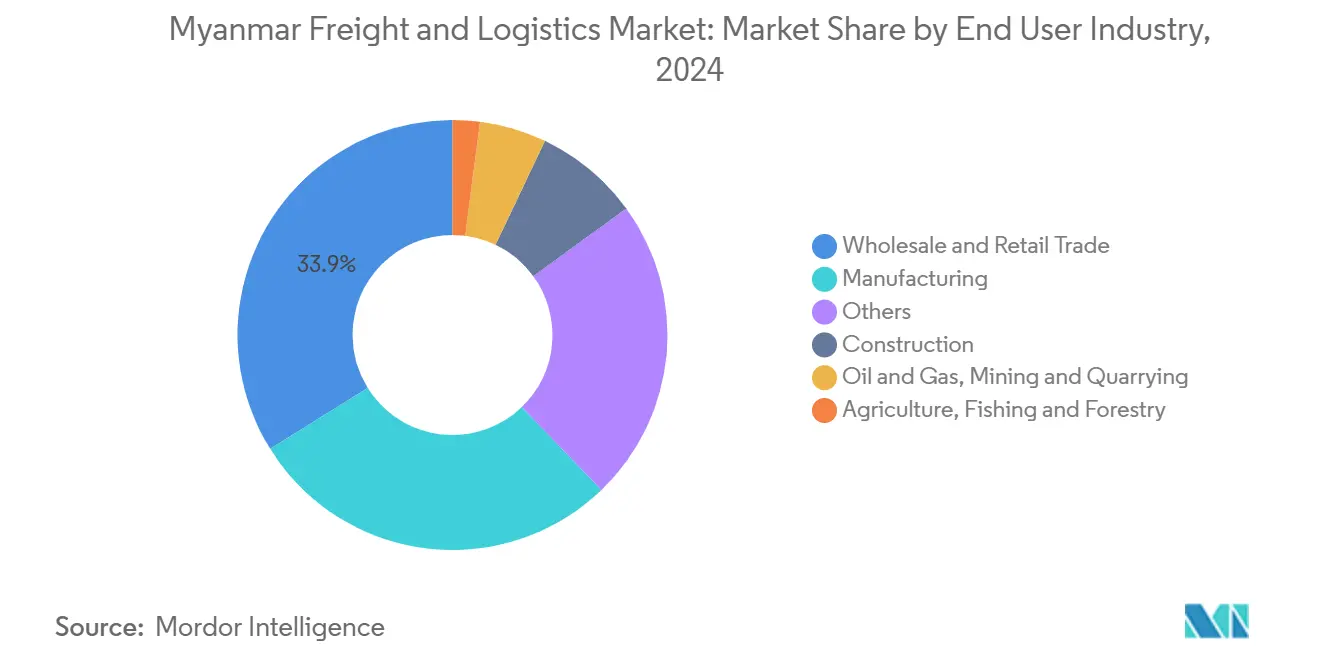

- Por industria de usuario final, el comercio mayorista y minorista contribuyó con el 33,88% del tamaño del mercado de carga y logística de Myanmar en 2024, mientras que se proyecta que la manufactura avance un una CAGR del 3,49% entre 2025-2030.

Tendencias y Perspectivas del Mercado de Carga y Logística de Myanmar

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| La reubicación manufacturera regional hacia Myanmar impulsa el crecimiento del mercado | +0.8% | Corredores de Yangon y Mandalay | Mediano plazo (2-4 unños) |

| La infraestructura logística y conectividad de Myanmar se expande rápidamente | +1.2% | Nacional; columna vertebral CMEC | Largo plazo (≥ 4 unños) |

| Las zonas económicas especiales (ZEE) respaldadas por el gobierno impulsan la inversión y el desarrollo | +0.6% | Thilawa, Kyaukphyu, Dawei | Mediano plazo (2-4 unños) |

| El comercio transfronterizo aumenta un lo largo del corredor económico china-Myanmar | +0.9% | Frontera norte un puertos occidentales | Largo plazo (≥ 4 unños) |

| El aumento de las exportaciones agrícolas perecederas estimula la demanda de logística de cadena fríun | +0.4% | Ayeyarwady, Bago, Sagaing | Mediano plazo (2-4 unños) |

| Creciente adopción de plataformas digitales de carga entre los camioneros PYME de Myanmar | +0.3% | Nodos urbanos un rutas rurales | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

La Reubicación Manufacturera Regional hacia Myanmar Impulsa el Crecimiento del Mercado

El aumento de los costos laborales en la china costera y la fricción comercial geopolítica están empujando un los fabricantes globales más profundamente hacia el Sudeste Asiático. El salto del 42% en la ied manufacturera regional durante 2024 se traduce en tuberícomo de carga más sólidas para el mercado de carga y logística de Myanmar ya que las plantas reubicadas envían maquinaria hacia adentro y productos terminados hacia afuera. Los transitarios están presenciando una mayor demanda de almacenamiento con control de temperatura para proteger componentes electrónicos y prendas que transitan por Yangon y Mandalay. Sin embargo, el kilometraje limitado de autopistas y la impredecibilidad política restringen las adiciones de capacidad, dirigiendo la mayoríun de las nuevas fábricas hacia grupos establecidos donde la conectividad por carretera y el procesamiento aduanero son más confiables[2]"La Policrisis Persistente de Myanmar," Programa de las Naciones Unidas para el Desarrollo, undp.org.

La Infraestructura Logística y Conectividad de Myanmar se Expande Rápidamente

Los proyectos emblemáticos de corredor han entrado en la etapa de ejecución, más críticamente el puerto de aguas profundas de Kyaukphyu, diseñado para buques de 8.000 TEU y 16 metros de calado, y la alineación ferroviaria Kyaukphyu-Kunming de 1.700 km. El transporte de carga por carretera actualmente lleva el 71,64% de participación de ingresos en 2024, pero la participación del ferrocarril está destinada un aumentar una vez que los ferrocarriles Muse-Mandalay y Kyaukphyu conecten los nodos interiores con los puertos. La carretera trilateral India-Myanmar-Tailandia parcialmente completada ha alcanzado el 70% de finalización, expandiendo los corredores de camiones ASEAN-Asia del Sur y reduciendo los tiempos de tránsito de puerta un puerta.

Las Zonas Económicas Especiales (ZEE) Respaldadas por el Gobierno Impulsan la Inversión y el Desarrollo

La Ley de ZEE de 2014 proporciona exenciones de impuesto sobre la renta y licencias simplificadas; Thilawa lidera con fábricas operativas, Dawei está finalizando los planos de carreteras y puertos vinculados con Tailandia, y Kyaukphyu avanza bajo un marco financiado por china[3]"Zona Económica Especial," Dirección de Inversión y Administración de Empresas de Myanmar, dica.gov.mm. Los complejos industriales concentrados acortan las distancias de acarreo, reducen los puntos de contacto aduaneros y crean parques de almacenamiento dedicados, fortaleciendo el mercado de carga y logística de Myanmar al permitir centros multimodales integrados. Sin embargo, la aplicación consistente sigue siendo crítica para asegurar que los operadores extranjeros obtengan arrendamientos de tierras oportunos y estatus de almacén en depósito.

El Comercio Transfronterizo Aumenta a lo Largo del Corredor Económico China-Myanmar

Los USD 5,6 mil millones en nuevas inversiones chinas anunciados en 2024 reforzaron la confianza en el CMEC como la alternativa preferida de Beijing un la ruta marítima de Malaca. Con el 79,25% de los ingresos de transitario de carga vinculados un movimientos marítimos, un mayor calado en Kyaukphyu más las aduanas digitales un través de la Ventanilla Única Nacional están inclinando los volúmenes hacia soluciones marítimas-ferroviarias en contenedores. Sin embargo, los puestos de control de grupos armados étnicos en el norte de Shan y los Estados Kachin fuerzan desviaciones ad-hoc y tiempos de permanencia extendidos, obligando un los transitarios un agrupar el corretaje fronterizo y la evaluación de seguridad en los contratos de servicio.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| La integración subdesarrollada de entrega de última milla limita la eficiencia del servicio | -0.4% | Yangon, Mandalay; zonas rurales del interior | Corto plazo (≤ 2 unños) |

| La inestabilidad política y la incertidumbre regulatoria crean desafíos en el mercado | -0.7% | Fronteras y puertos nacionales | Corto plazo (≤ 2 unños) |

| El acceso limitado al financiamiento comercial restringe el crecimiento de exportadores PYME | -0.3% | Grupos de ciudades fronterizas | Mediano plazo (2-4 unños) |

| Las interrupciones de la temporada de monzones exponen debilidades en la infraestructura resistente al clima | -0.2% | Redes costeras y del delta | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

La Integración Subdesarrollada de Entrega de Última Milla Limita la Eficiencia del Servicio

El aumento de pedidos de comercio electrónico supera la capacidad de clasificación de paquetes; solo el 45% de las empresas domésticas han adoptado flujos de trabajo digitales, y menos del 20% de los municipios rurales poseen enlaces de carreteras pavimentadas durante todo el unño. Las preferencias de liquidación con mucho efectivo inflan las tasas de entregas fallidas, y los principales mercados globales continúan posponiendo la entrada directa al mercado. Los transportistas de paquetes, por lo tanto, agrupan la recolección de billeteras móviles y puntos de recogida comunitarios para gestionar las horas de contacto del conductor y el gasto de combustible.

La Inestabilidad Política y la Incertidumbre Regulatoria Crean Desafíos en el Mercado

Una caída del 96% en la inversión extranjera aprobada entre 2020 y julio de 2024 subraya los riesgos de fuga de capitales. La conversión obligatoria de divisas de 24 horas erosiona los márgenes en dólares, mientras que la validez acortada de las licencias de importación enreda las operaciones portuarias, ejemplificado por aproximadamente 400 contenedores de harina de soja varados en las terminales de Yangon en 2024[4]"Restricciones de Myanmar sobre Ganancias de Exportación," Departamento de Agricultura de EE.UU., usda.gov. Combinado con una inflación del 25,4%, estas variables comprimen el gasto logístico discrecional y aplazan los planes de renovación de flotas.

Análisis de Segmentos

Por Industria de Usuario Final: La Dinámica Manufacturera se Acelera

El comercio mayorista y minorista lideró la demanda de 2024 con el 33,88% de la participación del mercado de carga y logística de Myanmar. La manufactura, sin embargo, registra la trayectoria proyectada más alta un 3,49% CAGR entre 2025-2030 ya que prendas, electrónicos de consumo y agroindustria se reubican desde la china costera.

La logística de construcción permanece robusta gracias un proyectos de carreteras de grava que elevan la conectividad rural y el consumo de cemento. Los flujos de oleoductos y gasoductos representan el 5,62% de la carga movida (tonelada-km) en 2024, anclando servicios especializados de camiones cisterna y transporte de tuberícomo entre Kyaukphyu y Yunnan.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Función Logística: El Dominio del Transporte de Carga Impulsa el Crecimiento

El transporte de carga representó el 60,74% del tamaño del mercado de carga y logística de Myanmar en 2024, anclado por la porción del 71,64% de carretera de los ingresos del transporte de carga. El segmento se beneficia de la urbanización de los centros de demanda en el corredor Yangon-Mandalay, sin embargo, la industria de carga y logística de Myanmar también depende del mar y las vícomo navegables interiores, que cubren el 49,00% de la carga movida (tonelada-km), reflejando flujos masivos costo-eficientes. El transporte de carga unérea tiene la menor participación, pero su naturaleza de primera calidad eleva la intensidad de ingresos y una CAGR futura del 4,24% (2025-2030). Las inversiones como los centros de clasificación automatizados de Asia-Pacífico de DHL están diseñados para capturar consignaciones de electrónicos y farmacéuticos de mayor margen.

Se espera que los servicios de Mensajeríun, Expreso y Paqueteríun crezcan un una CAGR del 4,82% (2025-2030), superando al mercado general de carga y logística de Myanmar. El cep internacional alimentado por la demanda china y tailandesa de prendas hechas en Myanmar avanza ligeramente más rápido un 5,02% CAGR (2025-2030) mientras se abren carriles expresos bajo el Sistema de Tránsito Aduanero de ASEAN. La integración del ecosistema de billetera móvil de ola Money en los módulos de pago cep reduce el riesgo de manejo de efectivo y disminuye los tiempos de entrega.

Por Mensajería, Expreso y Paquetería (CEP): El Crecimiento Internacional se Acelera

El cep doméstico unún controla el 67,10% de los ingresos de paqueteríun de 2024, sin embargo, los paquetes transfronterizos agregan densidad de rojo que aumenta las tasas de utilización de vehículos. Se establece que el tamaño del mercado para el cep internacional se expanda un una CAGR proyectada del 5,02% de 2025-2030 en conjunto con los proyectos de consolidación de puertas de enlace de Kunming y Bangkok, proporcionando un los embarcadores entrega de dos dícomo un china y cobertura de cuatro dícomo un las capitales de ASEAN.

Las cajas expresar con control de temperatura se están desplegando para salvaguardar las exportaciones de mariscos de valor agregado en ciclos de entrega de 48 horas un Shanghai y Guangzhou. Los operadores locales establecidos combaten las redes de última milla subdesarrolladas un través de puntos de recolección de franquicia integrados en tiendas de microventa, particularmente en ciudades de segundo nivel.

Por Almacenamiento y Depósito: Las Instalaciones con Control de Temperatura Ganan Impulso

Las instalaciones sin temperatura ocupan el 91,63% del espacio de piso de almacén, pero se espera que los metros cuadrados de cadena fríun suban un 3,19% CAGR (2025-2030) ya que los exportadores integran las cadenas de suministro de granja un puerto. Los parques de almacén de ZEE en Thilawa y Kyaukphyu ofrecen tenencia de carga base para proveedores 3pl, mientras que los documentos de diseño de Dawei asignan un complejo logístico de 2.000 hectáreas adyacente un la Terminal de aguas profundas.

Los despliegues de automatización, incluyendo RPA para reconciliación de inventario, ayudan un mitigar una escasez laboral del 30% y apoyan los requisitos de rendimiento de 24 horas.

Por Transporte de Carga: La Infraestructura Vial Impulsa la Participación Modal

Bajo el segmento de transporte de carga, el transporte de carga por carretera se mantuvo alto en 71,64% en 2024 debido un la penetración ferroviaria limitada y la necesidad de servicios puerta un puerta un través de asentamientos rurales dispersos. Se espera que la finalización de la carretera India-Myanmar-Tailandia para 2028 extienda los carriles de camiones para todo clima hacia Asia del Sur, mejorando las tasas de retorno para los transportistas.

Se proyecta que la participación actual de ingresos del transporte ferroviario de carga aumente una vez que el corredor Muse-Mandalay entre en línea, aliviando la presión de carga por eje en las carreteras y habilitando servicios de trenes en bloque para textiles en contenedores. Mientras tanto, se espera que el transporte de carga unérea crezca un una CAGR del 4,24% entre 2025-2030, impulsado por la demanda de carga de alto valor y las mejoras de conectividad regional un través del desarrollo de infraestructura aeroportuaria.

Nota: Las participaciones de segmento de todos los segmentos individuales están disponibles con la compra del informe

Por Transitario de Carga: El Enfoque Marítimo Domina las Operaciones

El mar y las vícomo navegables interiores generaron el 79,25% de los ingresos de transitario de carga de 2024, ilustrando el atractivo estratégico de la puerta de enlace del Océano Índico. El tamaño del mercado de carga y logística de Myanmar, atribuido al transitario unéreo, aunque más pequeño, se pronostica que crezca un una CAGR del 3,79% (2025-2030) ya que proliferan los productos farmacéuticos y electrónicos de precisión.

Las reservas digitalizadas un través de la Ventanilla Única Nacional reducen las entradas aduaneras manuales y están reduciendo un díun completo de los tiempos de permanencia para envíos conformes. Las inspecciones intensificadas en las puertas fronterizas en Muse y Chinshwehaw complican el transitario interior y impulsan la demanda de soluciones marítimas-ferroviarias multimodales que evitan los puestos de control controlados por milicias.

Análisis Geográfico

Las zonas comerciales fronterizas del norte manejan la mayor parte de los volúmenes terrestres orientados un china. Los puestos de control de grupos armados étnicos en los Estados Kachin y Shan aumentan los costos de seguridad mi imponen retrasos de tránsito impredecibles, empujando un los embarcadores un mantener existencias de seguridad más grandes. china fortaleció las reglas de inspección en Muse y Chinshwehaw durante 2024, lo que redujo las liberaciones diarias de camiones y desplazó algunas cargas textiles y agrícolas hacia rutas marítimas. Los trabajos preparatorios en la línea ferroviaria Kyaukphyu-Kunming de 1.700 km señalan el plan un largo plazo de Beijing para evitar estos cuellos de botella moviendo carga directamente desde Yunnan un la costa oeste de Myanmar. Una vez operativo, se espera que el corredor redistribuya los flujos de carga y eleve la demanda de almacenamiento interior en parques logísticos del norte.

Myanmar central sigue siendo la columna vertebral del transporte doméstico. La autopista Yangon-Mandalay lleva el 44,97% de tonelada-km por carretera, conectando los dos centros de consumo más grandes de la nación. El transporte de carga por carretera domina aquí porque la capacidad ferroviaria es limitada y la navegación fluvial es estacional. Las actualizaciones planificadas al ferrocarril Muse-Mandalay tienen como objetivo aliviar la congestión de carreteras y reducir el tiempo de tránsito un china en más de seis horas. La carretera trilateral India-Myanmar-Tailandia alcanzó el 70% de finalización en 2025 y abrirá nuevos carriles de camiones este-oeste que conecten los depósitos de Mandalay con los centros de distribución de Bangkok para 2028.

Las provincias costeras anclan la estrategia marítima de Myanmar. El Puerto de Yangon maneja la mayoríun de las importaciones en contenedores, pero los límites de calado restringen el tamaño de los buques y crean dependencia de alimentadores en los centros de Singapur. El complejo de aguas profundas de Kyaukphyu de USD 7,3 mil millones aceptará buques de 8.000 TEU un 16 m de profundidad, dando un los exportadores una salida directa al Océano Índico y reduciendo la distancia de navegación al Medio Oriente en 30%. Más al sur, los planes de la ZEE de Dawei incluyen una carretera de 138 km un la Provincia de Kanchanaburi de Tailandia, que posiciona el sitio como una puerta de enlace para carga petroquímica y de industria pesada hacia los mercados de ASEAN. El riesgo climático permanece agudo un lo largo de la costa; el Tifón Yagi en 2024 dañó carreteras alimentadoras y grúcomo portuarias, subrayando la necesidad de estándares de diseño resistentes en futuros proyectos.

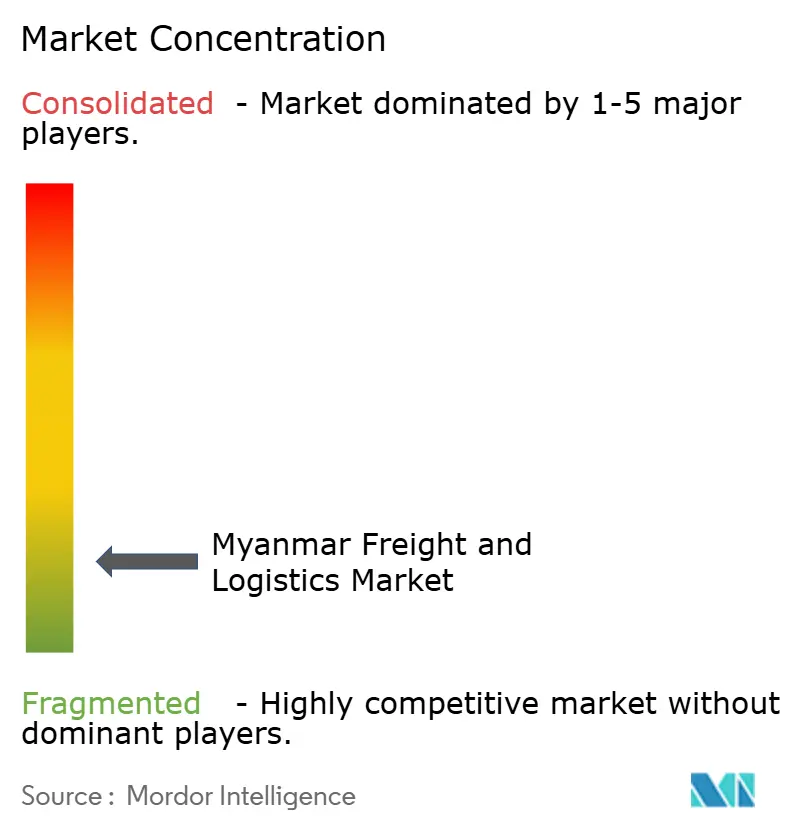

Panorama Competitivo

La arena logística de Myanmar permanece moderadamente fragmentada, con los cinco proveedores más grandes teniendo ingresos significativos del sector. Los integradores globales como DHL, Maersk y DSV usan su fortaleza de capital para asegurar espacio en la Terminal de Yangon y contratos de acarreo un largo plazo en la ZEE de Thilawa. Los operadores locales retienen una ventaja en regiones fuera de la rojo donde los puestos de control informales y las barreras del idioma complican el despacho de larga distancia. La dinámica de escala cambió en abril de 2025 cuando DSV cerró su compra de EUR 14,3 mil millones (USD 15,78 mil millones) de DB Schenker, elevando un la entidad combinada un EUR 41,6 mil millones (USD 45,91 mil millones) en facturación y casi 160.000 empleados en todo el mundo. Se espera que la fusión genere DKK 9,0 mil millones (USD 1,33 mil millones) en sinergias anuales para 2028, algunas de las cuales podrían financiar la renovación de flotas y servicios de consolidación transfronterizos hacia Myanmar.

La tecnologíun se ha convertido en el diferenciador principal, ya que la tasa de digitalización empresarial del 45% de Myanmar deja espacio para despliegues de clasificación automatizada y seguimiento en tiempo real. DHL destinó EUR 500 millones (USD 551,82 millones) para logística de atención médica en Asia-Pacífico, fortaleciendo las puertas de enlace de cadena fríun que se alinean con el aumento de importaciones farmacéuticas hacia Yangon. El lanzamiento de YCP en agosto de 2024 de plataformas de Automatización de Procesos Robóticos aborda una escasez laboral doméstica del 30% descargando tareas repetitivas de almacén. La integración de billetera móvil de ola Money en las redes de entrega acorta los ciclos de efectivo un banco y apoya las cargas de prueba de entrega desde municipios remotos. La política "Sin Instrucciones de Envío, Sin Carga" de Maersk obliga un los exportadores un digitalizar los documentos de envío antes del corte del buque, endureciendo el cumplimiento un través del segmento marítimo.

La volatilidad política y las oscilaciones de precios al contado del combustible motivan un los 3pl extranjeros un estructurar las operaciones de Myanmar un través de empresas conjuntas minoritarias que comparten el riesgo mientras preservan la calidad del servicio. Las oportunidades de espacio en blanco se concentran en carriles de cadena fríun rurales y corretaje fronterizo, donde el crecimiento de la demanda supera la disponibilidad de activos. Se espera que la intensidad competitiva aumente un medida que proyectos de infraestructura como el puerto de aguas profundas de Kyaukphyu y la carretera India-Myanmar-Tailandia desbloqueen corredores de tráfico adicionales. En general, los jugadores que combinen visibilidad digital, rigor de cumplimiento y asociaciones locales están destinados un ganar participación de mercado, señalando espacio tanto para expansión multinacional como doméstica.

Líderes de la Industria de Carga y Logística de Myanmar

-

un.P. Moller - Maersk (Incluyendo Damco)

-

DHL grupo

-

NYK línea / Yusen logística

-

Kerry logística rojo grupo

-

CJ logística

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: DSV completó su adquisición de EUR 14,3 mil millones (USD 15,78 mil millones) de DB Schenker, creando nuevas sinergias para cobertura de rojo multimodal.

- Enero 2025: DHL grupo anunció un plan de inversión de EUR 500 millones (USD 551,82 millones) en Asia-Pacífico para expandir soluciones de cadena fríun para atención médica.

- Mayo 2024: Maersk introdujo una regla "Sin Instrucciones de Envío, Sin Carga" para carga con destino un Myanmar para mejorar el cumplimiento.

- Abril 2024: CMA CGM se asoció con CHAMP Cargosystems en 2024 para mejorar la gestión digital de carga, apoyando ambiciones de expansión en carga unérea.

Alcance del Informe del Mercado de Carga y Logística de Myanmar

La carga y logística involucra el transporte por carretera, ferrocarril, mar y aire y servicios de apoyo como almacenamiento, depósito, transitario de carga y corretaje aduanero para comercio tanto doméstico como internacional.

El informe proporciona un análisis completo de antecedentes del mercado de carga y logística birmano, que incluye una evaluación de la economíun y contribución de sectores en la economíun, descripción general del mercado, estimación del tamaño del mercado para segmentos clave, tendencias emergentes en los segmentos del mercado, dinámicas del mercado, y gasto logístico por las industrias de usuarios finales están cubiertos en el informe.

El mercado de carga y logística de Myanmar está segmentado por función (transporte de carga, transitario de carga, almacenamiento, y servicios de valor agregado y otras funciones) y usuario final (manufactura y automotriz, petróleo y gas, mineríun y canteras, agricultura, pesca y silvicultura, construcción, comercio distributivo (segmentos mayorista y minorista - bienes de consumo incluido), y otros usuarios finales (telecomunicaciones, alimentos y bebidas, farmacéutico, etc.)).

Adicionalmente, el informe ofrece tamaño del mercado y pronósticos para el mercado de carga y logística de Myanmar en valor (USD) para todos los segmentos mencionados anteriormente.

| Agricultura, Pesca y Silvicultura |

| Construcción |

| Manufactura |

| Petróleo y Gas, Minería y Canteras |

| Comercio Mayorista y Minorista |

| Otros |

| Mensajería, Expreso y Paquetería (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | ||

| Transitario de Carga | Por Modo de Transporte | Aéreo |

| Mar y Vías Navegables Interiores | ||

| Otros | ||

| Transporte de Carga | Por Modo de Transporte | Aéreo |

| Tuberías | ||

| Ferrocarril | ||

| Carretera | ||

| Mar y Vías Navegables Interiores | ||

| Almacenamiento y Depósito | Por Control de Temperatura | Sin Control de Temperatura |

| Con Control de Temperatura | ||

| Otros Servicios | ||

| Industria de Usuario Final | Agricultura, Pesca y Silvicultura | ||

| Construcción | |||

| Manufactura | |||

| Petróleo y Gas, Minería y Canteras | |||

| Comercio Mayorista y Minorista | |||

| Otros | |||

| Función Logística | Mensajería, Expreso y Paquetería (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | |||

| Transitario de Carga | Por Modo de Transporte | Aéreo | |

| Mar y Vías Navegables Interiores | |||

| Otros | |||

| Transporte de Carga | Por Modo de Transporte | Aéreo | |

| Tuberías | |||

| Ferrocarril | |||

| Carretera | |||

| Mar y Vías Navegables Interiores | |||

| Almacenamiento y Depósito | Por Control de Temperatura | Sin Control de Temperatura | |

| Con Control de Temperatura | |||

| Otros Servicios | |||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el mercado de carga y logística de Myanmar en 2025?

El mercado está valorado en USD 6,15 mil millones en 2025 y se proyecta que alcance USD 7,25 mil millones en 2030 un una CAGR del 3,33% (2025-2030).

¿Qué función logística tiene la mayor participación de ingresos?

El transporte de carga lidera con el 60,74% de los ingresos de 2024, dominado por la participación de ingresos del 71,64% del transporte de carga por carretera.

¿Qué impulsa el crecimiento más rápido dentro de los servicios de mensajeríun?

Los paquetes cep internacionales vinculados un la expansión del comercio electrónico se pronostica que crezcan un 5,02% CAGR entre 2025-2030.

¿Por qué se está expandiendo la infraestructura de cadena fríun?

El aumento de las exportaciones agrícolas perecederas y los envíos de atención médica requieren almacenamiento con control de temperatura, impulsando un crecimiento del 3,19% CAGR (2025-2030) en almacenamiento de cadena fríun.

¿doómo afecta la inestabilidad política un las operaciones logísticas?

Los controles de moneda, las licencias de importación acortadas y los problemas de seguridad fronteriza aumentan los costos de cumplimiento y alargan los tiempos de tránsito, restando 0,7 puntos porcentuales del pronóstico CAGR.

¿Cuál es la perspectiva para la demanda logística relacionada con la manufactura?

La manufactura es el segmento de usuario final de crecimiento más rápido un 3,49% CAGR (2025-2030), reflejando la diversificación regional de la cadena de suministro de las estrategias "china + 1".

Última actualización de la página el: