Tamaño y Cuota del Mercado de Medicamentos para diabetes de Oriente Medio y África

Análisis del Mercado de Medicamentos para diabetes de Oriente Medio y África por Mordor inteligencia

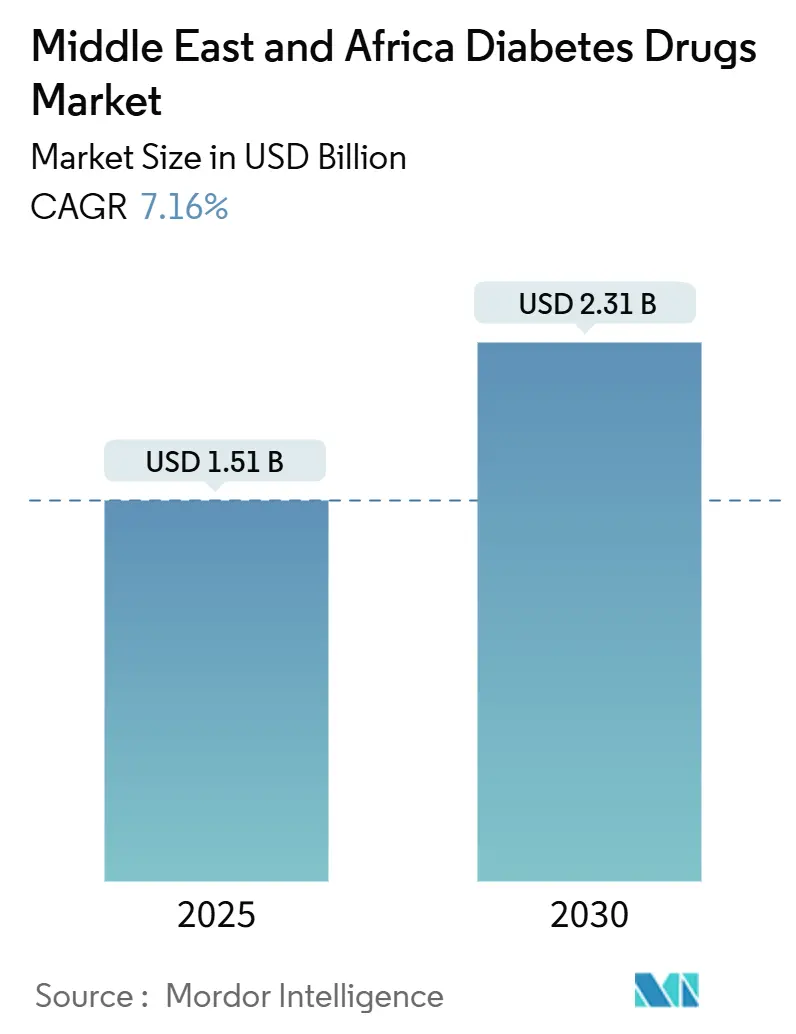

El tamaño del mercado de tratamiento de diabetes de Oriente Medio y África se situó en 1.510 millones de USD en 2025 y se proyecta que alcance los 2.310 millones de USD en 2030, reflejando una TCAC estable del 7,16%. La prevalencia acelerada de diabetes tipo 2, el aumento de las tasas de obesidad y la expansión del grupo de pacientes más jóvenes y urbanos están generando una demanda duradera. Los mandatos gubernamentales de localización en Arabia Saudí y Egipto, junto con las vícomo de aprobación acelerada de los EAU, están estimulando la producción doméstica de insulina mi inyectables novedosos. Los agonistas de primera calidad del receptor GLP-1 como la semaglutida oral y la tirzepatida semanal están ganando tracción entre las poblaciones aseguradas del Consejo de Cooperación del Golfo (CCG), mientras que los segmentos sensibles al precio en el África Subsahariana continúan dependiendo de la insulina humana suministrada un través de nuevas alianzas público-privadas. Mientras tanto, las plataformas de farmacias electrónicas están cambiando doómo los pacientes obtienen medicamentos, y la evidencia del mundo real de estudios regionales está guiando un los médicos hacia el inicio más temprano de la terapia combinada.

Conclusiones Clave del Informe

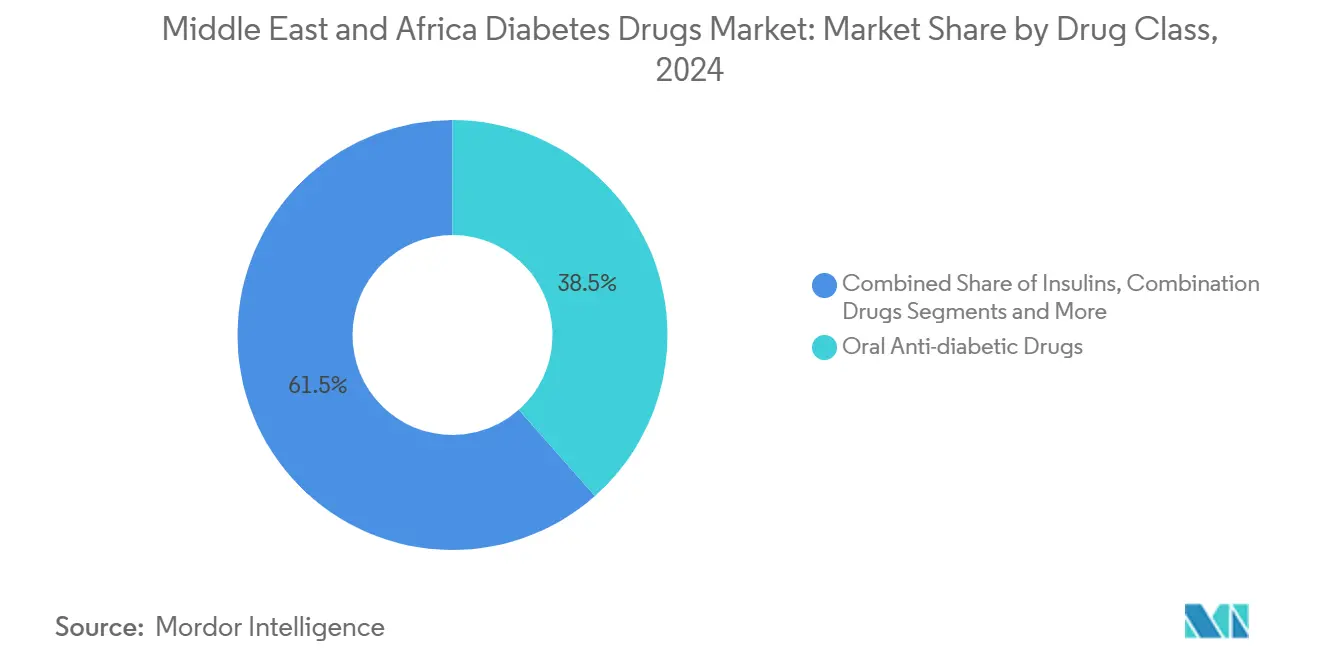

- Por clase terapéutica, los medicamentos antidiabéticos orales lideraron con el 38,46% de cuota de ingresos en 2024, mientras que se prevé que los inyectables no insulínicos se expandan un una TCAC del 9,12% hasta 2030.

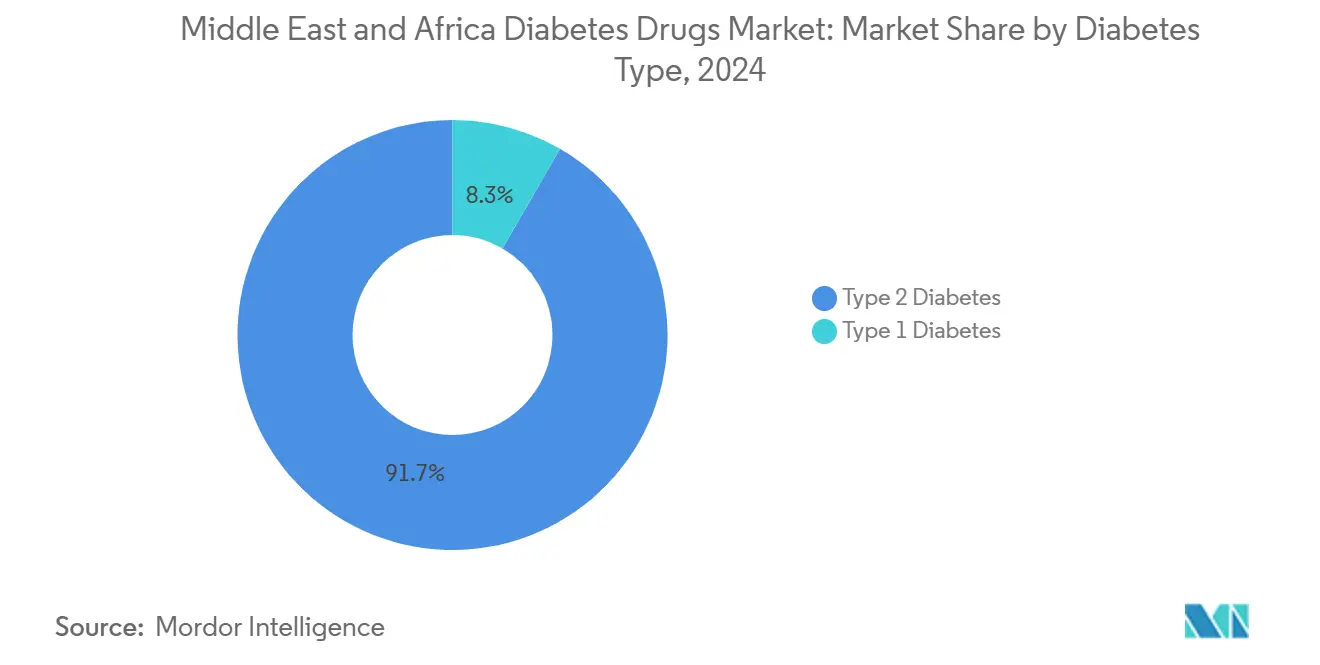

- Por tipo de diabetes, la diabetes tipo 2 dominó el 91,67% de la cuota del mercado de tratamiento de diabetes de Oriente Medio y África en 2024 y se proyecta que crezca un una TCAC del 8,33% hasta 2030.

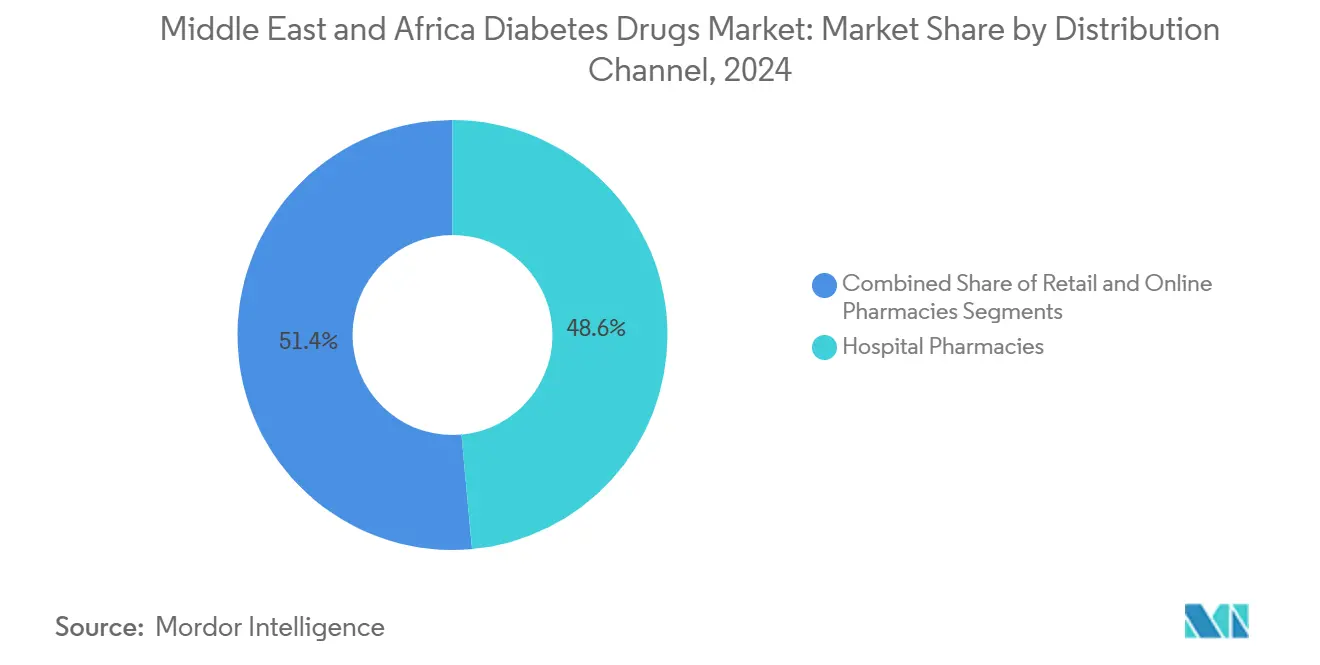

- Por canal de distribución, las farmacias hospitalarias mantuvieron el 48,56% del tamaño del mercado de tratamiento de diabetes de Oriente Medio y África en 2024, mientras que las farmacias en línea avanzan un una TCAC del 11,22% hasta 2030.

- Por geografíun, Arabia Saudí representó el 29,95% de los ingresos en 2024; los EAU muestran el impulso más rápido con una TCAC del 8,93% hasta 2030.

Tendencias y Perspectivas del Mercado de Medicamentos para diabetes de Oriente Medio y África

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Creciente prevalencia de diabetes y obesidad | +1.8% | CCG, Egipto | Largo plazo (≥ 4 unños) |

| Iniciativas gubernamentales para mejorar el acceso un medicamentos diabéticos | +1.2% | Arabia Saudí, EAU, Egipto, Sudáfrica | Medio plazo (2-4 unños) |

| Expansión de la cobertura de seguro médico en CCG | +0.9% | CCG | Medio plazo (2-4 unños) |

| Rápido crecimiento de plataformas de farmacias electrónicas | +0.6% | CCG, Sudáfrica | Corto plazo (≤ 2 unños) |

| Creciente adopción de combinaciones de dosis fija | +0.7% | CCG | Corto plazo (≤ 2 unños) |

| Emergencia de medicamentos genéricos/ biosimilares de bajo costo | +1.1% | África Subsahariana, Egipto | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Creciente Prevalencia de Diabetes y Obesidad

Las actualizaciones de registros hospitalarios recién publicadas de 2024 confirman prevalencia de diabetes de dos dígitos en los estados del CCG, con clínicas saudíes reportando lecturas basales de HbA1c por encima del 10% en pacientes entrantes, subrayando la gravedad del deterioro metabólico.[1]Elsevier, "oral Semaglutide Effectiveness en real-mundo práctica," deman.elsevier.com La migración urbana, la occidentalización dietaética y los patrones de trabajo sedentario continúan elevando los índices de masa corporal, prolongando la duración del tratamiento de por vida. La tendencia se está extendiendo hacia el sur mientras los alimentos procesados penetran las principales ciudades africanas donde el acceso sanitario está fragmentado. Para las empresas farmacéuticas, esto amplíun la población direccionable para insulina basal, agonistas GLP-1 y píldoras emergentes semanales. También fortalece el caso para el gasto preventivo en salud pública, que un su vez apoya formularios que cubren agentes de control de peso.

Iniciativas Gubernamentales para Mejorar el Acceso a Medicamentos Diabéticos

La Empresa Nacional Unificada de Adquisiciones (NUPCO) de Arabia Saudí firmó diez memorandos de entendimiento con fabricantes multinacionales en octubre de 2024 para localizar la producción de insulina y GLP-1, mejorando la seguridad del suministro mientras cumple los objetivos de Visión 2030. Egipto siguió el ejemplo en diciembre de 2024 cuando Eli Lilly y EVA Pharma lanzaron la primera insulina glargina producida domésticamente, dirigida un un millón de pacientes para 2030. En los EAU, el Decreto-Ley Federal N.º 38 de 2025 establece vícomo de aprobación condicional y farmacovigilancia obligatoria, acortando el tiempo de comercialización para moléculas innovadoras.[2]Emiratos Árabes Unidos Government, "Federal Decree-Law Governing médico productos, Pharmacists y farmacéutico Establishments," uaelegislation.gov.aeColectivamente, estas políticas reducen la dependencia de importaciones, imponen estándares de calidad y fomentan la transferencia de tecnologíun, haciendo que los productos biológicos de origen local sean más asequibles.

Expansión de la Cobertura de Seguro Médico en CCG

Los mandatos de seguro integral están remodelando el poder adquisitivo. Un estudio de tirzepatida del mundo real de 2024 en una cohorte árabe mostró que el 64,1% de los pacientes asegurados lograron objetivos de HbA1c por debajo del 7% dentro de 40 semanas un pesar del precio de primera calidad del medicamento.[3]Elsevier, "oral Semaglutide Effectiveness en real-mundo práctica," deman.elsevier.comMientras los pagadores del Golfo amplían los formularios de diabetes, las terapias innovadoras experimentan una adopción más rápida, permitiendo un los fabricantes mantener precios basados en valor mientras reducen los gastos de bolsillo para nacionales y expatriados por igual. Una cobertura más amplia también impulsa la adherencia porque los pacientes pueden permitirse sensores de monitoreo continuo de glucosa (MCG) y consultas de seguimiento. Para las empresas multinacionales, señala un cambio desde modelos de licitación impulsados por volumen hacia contratos impulsados por resultados.

Rápido Crecimiento de Plataformas de Farmacias Electrónicas

La clarificación de Arabia Saudí de las normas de dispensación en línea en 2024 habilitó un las farmacias electrónicas completamente licenciadas para cubrir el espectro completo de reembolso, impulsando la penetración de dígitos únicos pre-COVID un más de la mitad de las prescripciones repetidas hoy. Reformas similares se están redactando en Katar y baréen, desbloqueando escala regional para plataformas digitales. Los pacientes aprecian la entrega un domicilio, el asesoramiento discreto y los recordatorios automáticos de reposición, atributos que son particularmente valiosos para enfermedades crónicas. Las start-Unión postal Universal de tecnologíun sanitaria ahora integran farmacias electrónicas con consultas de endocrinologíun remota, creando ecosistemas de datos que apoyan algoritmos de titulación personalizada. Para los mayoristas, los canales en línea reducen los costos de última milla y mejoran la precisión de pronóstico de demanda.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en Previsión TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Alto costo de terapias novedosas | -1.4% | África Subsahariana, Egipto | Largo plazo (≥ 4 unños) |

| Medicamentos falsificados en canales informales | -0.5% | Mercados afectados por conflictos | Corto plazo (≤ 2 unños) |

| Brechas en cadena de frío en África Subsahariana rural | -0.8% | África Subsahariana | Medio plazo (2-4 unños) |

| Inercia médica para intensificar terapia | -0.9% | Toda la región | Medio plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Alto Costo de Terapias Novedosas

Incluso cuando el mercado de tratamiento de diabetes de Oriente Medio y África se expande, las brechas de asequibilidad se amplían entre los consumidores adinerados del CCG y los grupos de bajos ingresos en el África Subsahariana. Una evaluación cualitativa de 2025 en clínicas de atención primaria etíopes encontró que los presupuestos familiares restringidos, las opciones de seguro escasas y la disponibilidad limitada de dispositivos continúan obstaculizando la atención óptima, especialmente para pacientes que requieren insulina. Entrevistas de campo nigerianas completadas en junio de 2024 revelaron que más del 80% de los encuestados consideraron prohibitivos los precios de medicamentos de marca, dirigiéndolos hacia genéricos más antiguos. En consecuencia, los fabricantes deben crear programas de precios escalonados y donaciones mientras los gobiernos buscan alianzas de adquisición masiva para cerrar la desigualdad terapéutica.

Medicamentos Falsificados en Canales Informales

Las zonas afectadas por conflictos siguen siendo terreno fértil para productos antidiabéticos de calidad inferior. Un estudio de mayo de 2025 que examinó rutas de suministro hacia Yemen documentoó que hasta el 60% de las medicinas muestreadas fallaron las especificaciones regulatorias, poniendo un los pacientes en riesgo de fallo del tratamiento y complicaciones. Los contrabandistas explotan fronteras porosas y escasez de farmacias completamente licenciadas, socavando la confianza en marcas legítimas. Las autoridades sanitarias están respondiendo con sistemas de rastreo y seguimiento basados en doódigos de barras y verificación por aplicación móvil. Para las empresas multinacionales, los requisitos de serialización más fuertes elevan los costos de cumplimiento pero protegen la cuota de mercado al asegurar la integridad del producto.

Análisis de Segmentos

Por Clase Terapéutica: Los Inyectables Erosionan el Dominio Oral

Se proyecta que los inyectables no insulínicos crezcan al 9,12% anual, erosionando gradualmente la cuota del 38,46% que los medicamentos orales mantuvieron en 2024. El cambio se hizo evidente cuando los clínicos saudíes documentaron una disminución medios de comunicación de HbA1c del 3,1% y una reducción de IMC del 19,7% seis meses después de iniciar semaglutida oral en la práctica rutinaria. Se espera que el tamaño del mercado de tratamiento de diabetes de Oriente Medio y África para inyectables no insulínicos suba al doble del ritmo de la insulina basal porque los pagadores están vinculando el reembolso al manejo del peso y resultados cardiovasculares. La terapia semanal con tirzepatida replicó la eficacia de ensayos pivote en una cohorte de EAU de 2024, con casi dos tercios de pacientes logrando objetivos glucémicos dentro de 40 semanas. Estos resultados envalentonan un los formularios regionales para listar co-agonistas de primera calidad GLP-1/GIP más temprano en algoritmos de tratamiento.

La demanda de GLP-1 también se está extendiendo hacia el sur mientras Novo Nordisk y Aspen comienzan la producción local de cartuchos de insulina en Sudáfrica, liberando capacidad para importar miméticos de incretina un mercados vecinos. Las tabletas de dosis fija que combinan metformina con inhibidores DPP-4 están posicionadas para adopción un corto plazo porque simplifican regímenes para pacientes ancianos con múltiples morbilidades. La investigación de adherencia específica para Ramadán, como el estudio O-SEMA-FAST de 2025, está informando patrones de prescripción culturalmente adaptados durante poríodos de ayuno. En general, la competencia se intensifica mientras los GLP-1 biosimilares se aproximan un la expiración de patentes un finales de los unños 2020, momento en que los fabricantes regionales de bajo costo planean lanzar.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles al comprar el informe

Por Tipo de Diabetes: Tipo 2 Forma la Demanda a Largo Plazo

La diabetes tipo 2 representó el 91,67% del total de casos en 2024, reforzando su estatus como la piedra angular del pronóstico comercial. Se prevé que el tamaño del mercado de tratamiento de diabetes de Oriente Medio y África para terapias tipo 2 se expanda un una TCAC del 8,33% gracias al cribado más temprano, uso más amplio de MCG y esquemas de bienestar patrocinados por empleadores. Los datos del registro saudí recopilados en 2024 revelan lecturas basales de HbA1c por encima del 10%, validando las llamadas de los médicos para intensificación más rápida. En Egipto, se espera que la producción doméstica de insulina glargina reduzca los precios unitarios, lo que podríun elevar la adherencia entre casi 11 millones de adultos diagnosticados.

La diabetes tipo 1, aunque un segmento más pequeño, sigue siendo clínicamente compleja y costosa en términos de costo. El consenso endocrino del CCG de 2024 apoya la adopción temprana de bombas de insulina híbridas de bucle cerrado para niños, pero el despliegue depende de aprobaciones de reembolso y personal de enfermeríun calificado. Teplizumab obtuvo autorización de uso compasivo en EAU un finales de 2024, ofreciendo la primera opción modificadora de la enfermedad para parientes en riesgo. Los participantes del mercado esperan que la adopción se concentre en centros terciarios antes de ampliarse una vez que las pruebas de anticuerpos diagnósticos se vuelvan rutinarias.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles al comprar el informe

Por Canal de Distribución: La Dispensación Omnicanal Gana Terreno

Las farmacias hospitalarias mantuvieron el 48,56% de la cuota del mercado de tratamiento de diabetes de Oriente Medio y África en 2024 ya que manejan casos complejos de titulación y preautorizaciones de seguros. Sin embargo, los puntos de venta en línea, expandiéndose un una TCAC del 11,22%, son la historia de crecimiento destacada. La legislación del CCG promulgada en 2024 clarificó el transporte de cadena de frío, el asesoramiento farmacéutico obligatorio y los requisitos de privacidad de datos de pacientes, energizando plataformas respaldadas por capital de riesgo para agregar suministro. Los adoptadores tempranos valoran la entrega un domicilio de sensores y plumas, especialmente durante temperaturas extremas de verano.

Las cadenas minoristas están pivotando hacia modelos de clic y recogida y paquetes de reposición basados en suscripción, mientras los mayoristas despliegan tableros de análisis predictivo que alimentan registros médicos electrónicos. La encuesta de asequibilidad de Etiopíun de 2024 destaca doómo las opciones de pago flexibles en farmacias comunitarias pueden amortiguar choques de gastos de bolsillo para familias que enfrentan presión inflacionaria. Combinados, estos cambios forjan un ecosistema híbrido donde los pacientes inician regímenes complejos en hospitales, reponen un través de farmacias electrónicas y aprovechan puntos de venta minoristas para tiras reactivas de venta libre.

Nota: Cuotas de segmento de todos los segmentos individuales disponibles al comprar el informe

Análisis Geográfico

Arabia Saudí sigue siendo el mercado nacional más grande con una contribución de ingresos del 29,95% en 2024. Las cláusulas de localización de Visión 2030 obligan un los fabricantes globales un establecer plantas de llenado y acabado, y el marco de víun rápida de la Autoridad Saudí de Alimentos y Medicamentos de 2024 reduce el tiempo de revisión de expedientes un 60 dícomo para terapias revolucionarias. La demanda se ve impulsada además por el seguro del sector público que reembolsa dispositivos MCG para ciudadanos. un medida que la localización escale, el mercado de tratamiento de diabetes de Oriente Medio y África podríun ver una reducción en los costos de importación que beneficie un los estados del Golfo vecinos un través del comercio intra-CCG.

Los EAU entregan la TCAC futura más alta al 8,93%. El estatus de centro de turismo sanitario de Dubái y la colaboración de Abu Dhabi de 2024 con Sanofi en cribado impulsado por IA posicionan un la federación como el sandbox de innovación de la región. El Decreto-Ley Federal N.º 38 de 2025 unifica la farmacovigilancia y vigilancia post-comercialización, un habilitador importante para lanzamientos primeros en la región de inyectables de doble agonista.

Sudáfrica ancla la demanda subsahariana gracias un la producción local de cartuchos de insulina que comenzó en 2024 bajo una empresa conjunta Novo Nordisk-Aspen. La población de rápido crecimiento de Egipto y la línea de insulina recién construida de EVA Pharma amplían la autosuficiencia norteafricana. En otros lugares, Nigeria y Kenia están piloteando esquemas de subsidios de billetera digital que acreditan un pacientes de bajos ingresos cada mes, mientras las áreas afectadas por conflictos lidian con la vigilancia de medicinas falsificadas. Colectivamente, estos desarrollos refuerzan la bifurcación geográfica: las naciones más ricas impulsan la adopción de GLP-1s novedosos, y los estados de menores ingresos se concentran en insulina humana y genéricos.

Panorama Competitivo

El mercado de tratamiento de diabetes de Oriente Medio y África exhibe concentración moderada mientras los innovadores globales se asocian con fabricantes locales por contrato y distribuidores. Novo Nordisk aprovecha una alianza de llenado y acabado sudafricana para servir un 4,1 millones de usuarios crónicos, negociando simultáneamente con NUPCO en Arabia Saudí para localización de insulina basal. El lanzamiento de Eli Lilly en diciembre de 2024 de insulina glargina producida domésticamente en Egipto un través de EVA Pharma subraya la importancia competitiva de la estructura de costos locales y el respaldo del Ministerio de Salud.

Los campeones regionales Hikma y Julphar extienden carteras con insulina biosimilar y combinaciones fijas de metformina-sitagliptina, dirigiéndose un mercados de licitación sensibles al precio. Los entrantes de salud digital como Sihatech y Vezeeta integran farmacia electrónica, teleconsulta y programación de laboratorio para capturar flujos de ingresos impulsados por datos, convirtiéndolos en socios de co-marketing atractivos para fabricantes de dispositivos. El acuerdo de Sanofi de 2024 con el Departamento de Salud de Abu Dhabi unñade cribado de enfermedades raras impulsado por IA que podríun polinizar cruzadamente la detección de complicaciones de diabetes.

En general, la competencia se intensifica, sin embargo, los precipicios de propiedad intelectual para GLP-1s clave después de 2027 pueden desencadenar guerras de precios biosimilares. Por tanto, las multinacionales corren para agrupar soluciones holísticas que combinen medicamentos, sensores y software. Mientras tanto, las agencias de adquisición pública presionan por abastecimiento dual para mitigar interrupciones de suministro. Tales dinámicas solidifican un panorama donde los cinco principales jugadores controlan más del 65% de los ingresos de marca, mientras una larga cola de fabricantes genéricos domina las ventas por volumen en territorios de menores ingresos.

.

Líderes de la Industria de Medicamentos para diabetes de Oriente Medio y África

-

Astrazeneca

-

Eli Lilly

-

Sanofi

-

Novo Nordisk

-

Merck & Co.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Diciembre 2024: Eli Lilly y EVA Pharma aseguraron la aprobación egipcia para insulina glargina fabricada localmente, su primera insulina producida conjuntamente y un hito hacia abastecer un millón de pacientes para 2030.

- Junio 2024: El Departamento de Salud de Abu Dhabi y Sanofi firmaron una colaboración cubriendo investigación clínica, reclutamiento de pacientes y cribado basado en IA para enfermedades metabólicas raras, reforzando el papel del emirato como centro de innovación regional.

Alcance del Informe del Mercado de Medicamentos para diabetes de Oriente Medio y África

Los Medicamentos para diabetes se utilizan para manejar la diabetes mellitus al reducir el nivel de glucosa en la sangre. El Mercado de Medicamentos para diabetes de Oriente Medio y África está segmentado en medicamentos (Insulina, Medicamentos antidiabéticos orales, Medicamentos inyectables no insulínicos y Medicamentos combinados) y Geografíun (Arabia Saudí, Irán, Egipto, Omán, Sudáfrica y el resto de Oriente Medio y África). El informe ofrece el valor (en USD) y volumen (en Unidades) para los segmentos anteriores. Además, el informe cubrirá un desglose por segmento (Valor y Volumen) para todos los países cubiertos bajo la Tabla de Contenidos.

| Medicamentos Antidiabéticos Orales |

| Insulinas |

| Medicamentos Combinados |

| Medicamentos Inyectables No Insulínicos |

| Diabetes Tipo 1 |

| Diabetes Tipo 2 |

| Farmacias Hospitalarias |

| Farmacias Minoristas |

| Farmacias En Línea |

| Arabia Saudí |

| Emiratos Árabes Unidos |

| Omán |

| Irán |

| Egipto |

| Sudáfrica |

| Resto de Oriente Medio y África |

| Por Clase Terapéutica | Medicamentos Antidiabéticos Orales |

| Insulinas | |

| Medicamentos Combinados | |

| Medicamentos Inyectables No Insulínicos | |

| Por Tipo de Diabetes | Diabetes Tipo 1 |

| Diabetes Tipo 2 | |

| Por Canal de Distribución | Farmacias Hospitalarias |

| Farmacias Minoristas | |

| Farmacias En Línea | |

| Por Geografía | Arabia Saudí |

| Emiratos Árabes Unidos | |

| Omán | |

| Irán | |

| Egipto | |

| Sudáfrica | |

| Resto de Oriente Medio y África |

Preguntas Clave Respondidas en el Informe

1. ¿Cuál es el tamaño actual del mercado de tratamiento de diabetes de Oriente Medio y África?

El tamaño del mercado de tratamiento de diabetes de Oriente Medio y África fue de 1.510 millones de USD en 2025.

2. ¿Qué tan rápido se espera que crezca el mercado?

Se prevé que se expanda un una TCAC del 7,16%, alcanzando los 2.310 millones de USD para 2030.

3. ¿Qué clase terapéutica está creciendo más rápido?

Los inyectables no insulínicos, liderados por agonistas del receptor GLP-1, avanzan un una TCAC del 9,12%.

4. ¿Por qué son importantes las plataformas de farmacias electrónicas para la atención de diabetes en la región?

Las reformas regulatorias y la demanda del consumidor por entrega un domicilio están impulsando una TCAC del 11,22% para farmacias en línea, mejorando el acceso un medicamentos crónicos

5. ¿Qué país lidera el mercado y cuál crece más rápido?

Arabia Saudí mantiene la mayor cuota al 29,95%, mientras que los EAU registran el mayor crecimiento con una TCAC del 8,93%.

6. ¿Cuáles son los principales desafíos que enfrenta el crecimiento del mercado?

Los altos precios de terapias novedosas y la circulación de medicamentos falsificados en mercados informales continúan restringiendo el acceso equitativo en poblaciones de pacientes de menores ingresos.

Última actualización de la página el: