Tamaño y Participación del Mercado de Seguros de Vida y No Vida de Corea del Sur

Análisis del Mercado de Seguros de Vida y No Vida de Corea del Sur por Mordor Intelligence

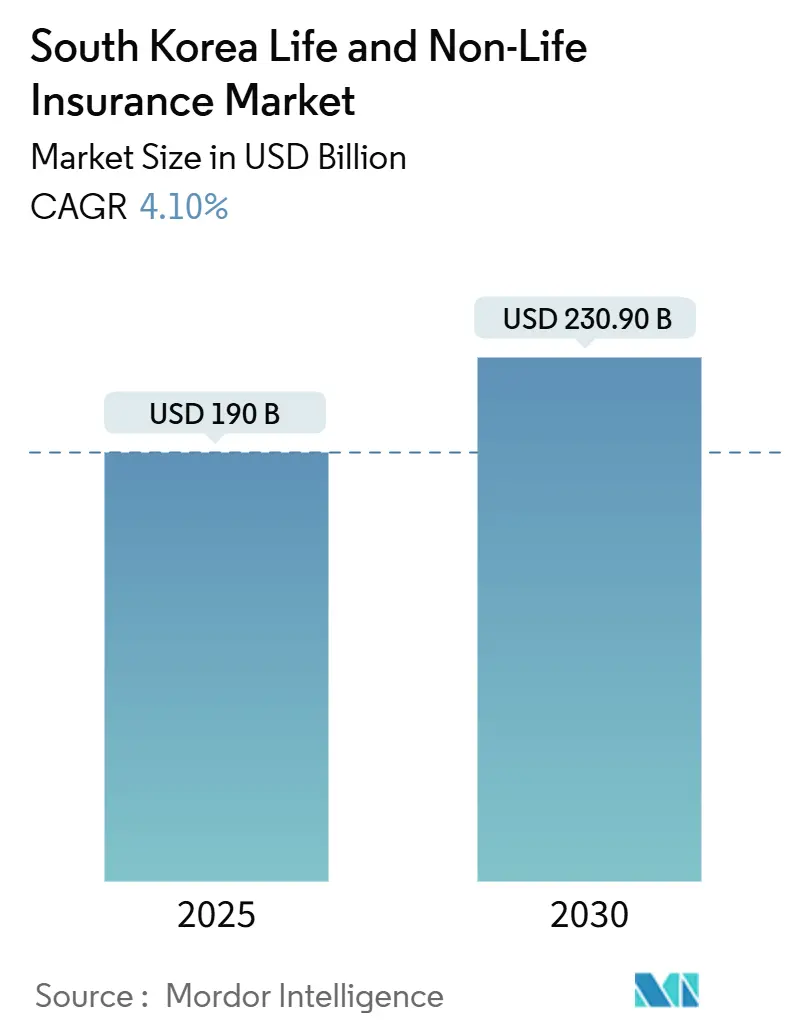

El mercado de seguros de vida y no vida de Corea del Sur alcanzó USD 190,0 mil millones en 2025 y se proyecta que ascienda a USD 230,9 mil millones para 2030, lo que se traduce en una TCAC del 4,1%. El crecimiento constante refleja la respuesta del mercado al envejecimiento de la población, el cambio de 2024 a los estándares de capital K-ICS, y el reconocimiento de ganancias en tiempo real de IFRS-17, que juntos obligan a las aseguradoras a priorizar productos de tipo protección mientras gestionan reglas de solvencia más estrictas. Los seguros no vida de salud lideran la expansión a corto plazo mientras el estado recurre a transportistas privados para reducir los déficits del Servicio Nacional de Seguro de Salud (NHIS). Al mismo tiempo, la distribución digital se acelera a través de canales integrados en plataformas de comercio electrónico, fintech y movilidad, remodelando los costos de adquisición de clientes. La expansión al extranjero gana urgencia: las aseguradoras coreanas obtuvieron USD 159,1 millones de ganancias combinadas en el exterior en 2024 después de las pérdidas de 2023[1]Asia Insurance Review, "Korean Insurers Swing to Overseas Profit in 2024," asiainsurancereview.com, destacando la saturación en el país. El apoyo regulatorio para productos vinculados a unidades de mayor rendimiento diversifica aún más las fuentes de ingresos, aunque las bajas tasas de interés aún presionan los ingresos por inversiones.

Conclusiones Clave del Reporte

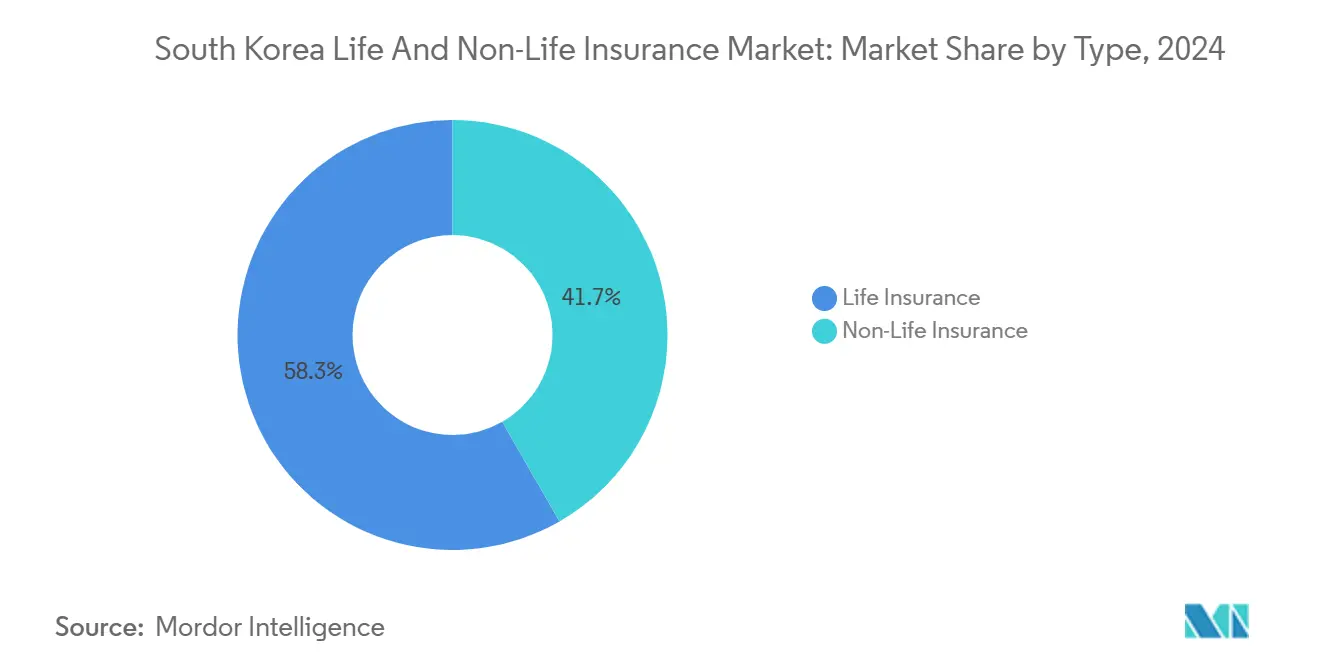

- Por tipo de producto, los seguros de vida tuvieron una participación del 58,3% del mercado de seguros de vida y no vida de Corea del Sur en 2024, mientras que los seguros no vida de salud avanzan a una TCAC del 6,52% hasta 2030.

- Por canal de distribución, la fuerza de agentes controló el 48,8% de la participación del mercado de seguros de vida y no vida de Corea del Sur en 2024; las ventas en línea/directas están creciendo a una TCAC del 12,3% hasta 2030.

- Por usuario final, los clientes individuales representaron el 85,3% del tamaño del mercado de seguros de vida y no vida de Corea del Sur en 2024; el segmento corporativo está establecido para expandirse a una TCAC del 7,22% para 2030.

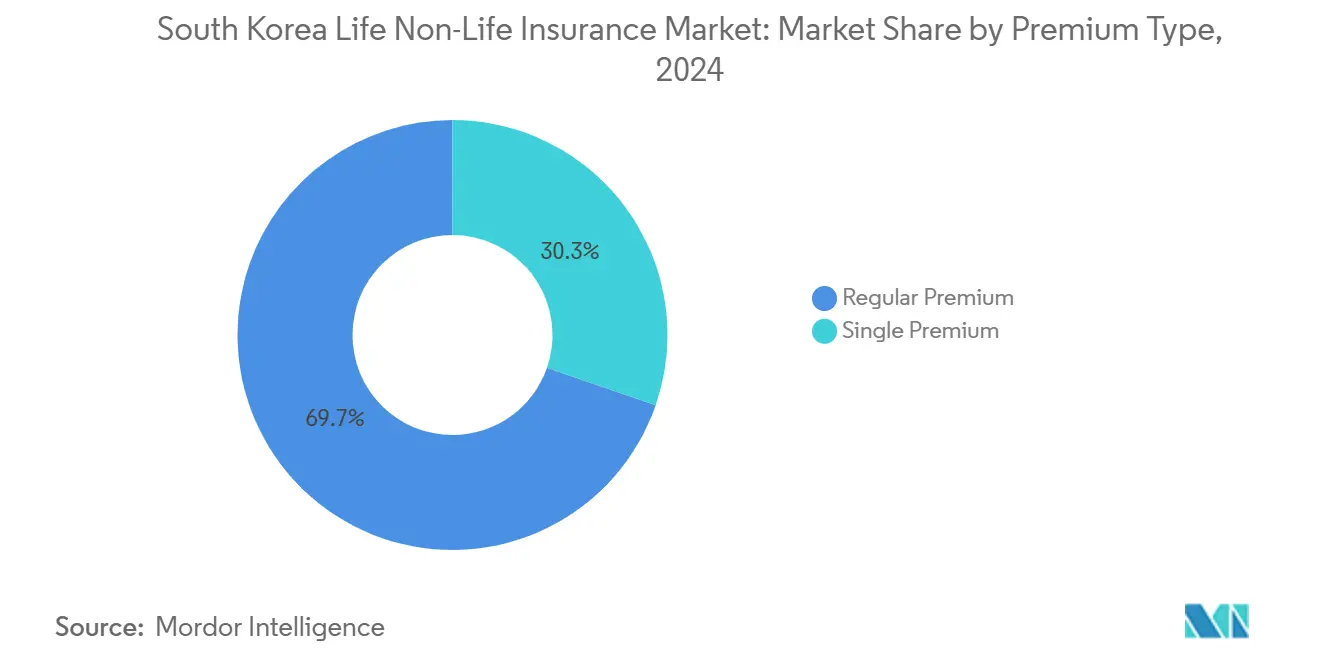

- Por tipo de prima, las primas regulares representaron el 69,7% del tamaño del mercado de seguros de vida y no vida de Corea del Sur en 2024, mientras que las primas únicas están creciendo un 5,24% anualmente hasta 2030.

Tendencias e Insights del Mercado de Seguros de Vida y No Vida de Corea del Sur

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| El envejecimiento rápido de la población eleva la demanda de anualidades | +1.2% | Nacional, área de Seúl | Largo plazo (≥ 4 años) |

| Impulso gubernamental para seguros de salud privados | +0.8% | Nacional, urbano | Mediano plazo (2-4 años) |

| Consumidores expertos en tecnología digital impulsan ventas integradas y en línea | +0.6% | Nacional, área de Seúl | Corto plazo (≤ 2 años) |

| Responsabilidad civil obligatoria de motor y adopción de VE | +0.5% | Nacional, centros metropolitanos de VE | Mediano plazo (2-4 años) |

| Demanda cibernética y de responsabilidad bajo PIPA más estricta | +0.4% | Seúl, Chungcheong | Corto plazo (≤ 2 años) |

| La liberalización del mercado de capitales eleva el atractivo vinculado a unidades | +0.3% | Nacional | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Población que Envejece Rápidamente Alimentando la Demanda de Anualidades de Jubilación y Productos de Vida Entera

El cambio demográfico a largo plazo duplicará la población senior para 2050, provocando un giro hacia anualidades enfocadas en longevidad incluso cuando las ventas de pólizas de vida entera cayeron 45% entre 2020-2024. Las autoridades financieras ahora permiten a los asegurados convertir beneficios por muerte en ingresos mensuales; 339,000 pólizas por valor de USD 9,1 mil millones califican, señalando apoyo regulatorio para estructuras de pago flexibles. Sin embargo, el riesgo de longevidad aprieta el capital bajo K-ICS, desafiando a las aseguradoras a afinar la gestión de activos-pasivos en un contexto de bajas tasas. Las tasas de abandono del Sistema Nacional de Pensiones entre seniors de bajos ingresos amplifican la adopción de anualidades privadas, ampliando el mercado de seguros de vida y no vida de Corea del Sur. Las transportistas que dominen productos de longevidad eficientes en capital están posicionadas para capturar una participación desproporcionada en el mercado de seguros de vida y no vida de Corea del Sur.

Impulso Gubernamental para Seguros de Salud Privados en Medio de la Creciente Brecha de Financiamiento del NHIS

El gasto anual en atención médica alcanzó USD 92 mil millones después de aumentar 52,9% de 2010-2019, abrumando las finanzas del NHIS. El plan de trabajo 2025 de la FSC prioriza cobertura amigable para seniors, alentando a las aseguradoras a tapar brechas del sector público con pólizas de atención a largo plazo y tratamiento especializado[2]Financial Services Commission, "2025 Work Plan for the Insurance Sector," FSC, fsc.go.kr. El diseño de productos debe evitar la selección adversa mientras se mantiene asequible para hogares de ingresos medios, posicionando los seguros no vida de salud como la rebanada de más rápido crecimiento del mercado de seguros de vida y no vida de Corea del Sur. Balancear la ganancia comercial con la ética de cobertura universal define el éxito estratégico en el mercado de seguros de vida y no vida de Corea del Sur.

Población Experta en Tecnología Digital Acelerando Compras de Pólizas Integradas y En Línea

Pacific Life Re y Kakao Pay Insurance se han asociado para lanzar coberturas de seguros exclusivas para aplicaciones, capitalizando en la impresionante penetración de smartphones del 94% de Corea del Sur. En un cambio notable de la industria, Samsung Fire & Marine ha salido del sector de bancaseguros después de una gestión de 21 años. Este movimiento es particularmente revelador, dadas las implicaciones de ingresos y las penalidades impuestas por las regulaciones IFRS-17 en productos vinculados a ahorros distribuidos por bancos.

Las reglas de inversión relajadas permiten activos en el extranjero y alternativos, impulsando el atractivo vinculado a unidades e ingresos por comisiones. Sin embargo, la contabilidad de valor de mercado bajo K-ICS expone la volatilidad directamente a métricas de solvencia, requiriendo controles de riesgo superiores. Las empresas que equilibren rendimiento y eficiencia de capital pueden crecer su participación en el mercado de seguros de vida y no vida de Corea del Sur.

Responsabilidad Civil Obligatoria de Motor y Flota Creciente de VE Impulsando Prima de Motor

Las reglas de inversión relajadas permiten activos en el extranjero y alternativos, impulsando el atractivo vinculado a unidades e ingresos por comisiones. Sin embargo, la contabilidad de valor de mercado bajo K-ICS expone la volatilidad directamente a métricas de solvencia, requiriendo controles de riesgo superiores. Las empresas que equilibren rendimiento y eficiencia de capital pueden crecer su participación en el mercado de seguros de vida y no vida de Corea del Sur.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Tasas de interés ultra-bajas restringen ingresos por inversiones | -0.9% | Nacional | Largo plazo (≥ 4 años) |

| K-ICS más estricto e IFRS-17 aumentan presión de capital | -0.7% | Nacional, aseguradoras menores | Mediano plazo (2-4 años) |

| Altos costos de distribución en modelo de agencias | -0.5% | Rural, suburbano | Mediano plazo (2-4 años) |

| Saturación urbana ralentiza crecimiento de pólizas de ahorro | -0.4% | Metro de Seúl | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Entorno de Tasas de Interés Ultra-Bajas Comprimiendo Ingresos por Inversiones

En 2024, el ingreso neto para el sector alcanzó USD 10,32 mil millones. Este repunte fue impulsado principalmente por ganancias de inversión, que contrarrestaron el desempeño poco impresionante en suscripción de motor. Sin embargo, vale la pena afirmar que los márgenes en productos garantizados están disminuyendo. Como el desafío del riesgo de reinversión se cierne, derivado de pasivos largos siendo emparejados con activos de bajo rendimiento. Hay un cambio estratégico notable hacia coberturas de protección pura en ambos mercados de seguros de vida y no vida de Corea del Sur. El mercado de seguros de Corea del Sur también está presenciando mayor competencia, con aseguradoras enfocándose en ofertas de productos innovadores y transformación digital para mejorar la experiencia del cliente y eficiencia operacional. Adicionalmente, cambios regulatorios están influyendo dinámicas del mercado, obligando a las aseguradoras a adaptar sus estrategias para mantenerse en cumplimiento mientras aseguran rentabilidad.

Reglas K-ICS e IFRS-17 Endurecidas Creando Presión de Capital

En 2023, se lanzó K-ICS, llevando a diecinueve transportistas a buscar alivio. Para aliviar el estrés sistémico, la FSC posteriormente ajustó la relación de solvencia recomendada, estableciéndola entre 130% y 140%[3]Fitch Ratings, "K-ICS Adjustment Eases Capital Pressure on Korean Insurers," Fitch Ratings, fitchratings.com. La introducción de IFRS-17, con su énfasis en pasivos de valor razonable, ha hecho las ganancias más susceptibles a fluctuaciones del mercado. Este cambio ha prevenido expansión agresiva mientras promueve consolidación dentro de la industria. En el mercado de seguros de vida y no vida de Corea del Sur, las empresas menores luchan con cargas de costos desproporcionadamente altas, que incluyen gastos de cumplimiento, actualizaciones de tecnología, e ineficiencias operacionales. Estos desafíos amplían aún más la brecha entre jugadores menores y mayores, intensificando la competencia e impulsando la consolidación del mercado.

Análisis de Segmentos

Por Tipo: Dominio de Seguros de Vida Enfrenta Disrupción de Salud

Los seguros de vida capturaron el 58,3% del mercado de seguros de vida y no vida de Corea del Sur en 2024, mientras que los seguros no vida de salud están creciendo más rápido a una TCAC del 6,52% hacia 2030. Los contratos vinculados a pensiones retienen peso significativo, pero la demanda de vida entera disminuyó cuando el riesgo de longevidad provocó un giro hacia coberturas de término. Los segmentos no vida también ganan de la conciencia de desastres naturales y líneas de motor obligatorias. El tamaño del mercado de seguros de vida y no vida de Corea del Sur para productos de salud se está expandiendo mientras las brechas de financiamiento del NHIS se amplían.

IFRS-17 favorece ingresos de protección y mezclas de ventas cambiantes. Los incentivos gubernamentales para atención a largo plazo y tratamiento especializado impulsan penetración más allá de planes centrados en ahorros. La transformación de motor alrededor de VE obliga a los suscriptores a adoptar nuevos modelos de riesgo. Las aseguradoras que re-precien garantías y se enfoquen en salud capturan ingresos incrementales en el mercado de seguros de vida y no vida de Corea del Sur.

Por Canal de Distribución: Resistencia de Agencias en Medio de Aceleración Digital

La fuerza de agentes retuvo una participación del 48,8% en 2024, subrayando confianza en asesoramiento personal. Al mismo tiempo, los canales integrados y en línea registraron una TCAC del 12,3%, reflejando un giro digital acelerado por cambios de comportamiento de pandemia. Los sitios directos reducen costos de adquisición y aceleran incorporación, lo cual es crítico bajo restricciones de capital de K-ICS. El tamaño del mercado de seguros de vida y no vida de Corea del Sur adjunto a canales digitales se proyecta que se duplique para 2030.

La salida de bancaseguros de Samsung Fire & Marine destaca los vientos en contra de productos de ahorro. Los vínculos de afinidad como micro-pólizas alineadas con fintech florecen. Sin embargo, reglas de divulgación estrictas mantienen intermediarios humanos relevantes para productos complejos. Las aseguradoras están calibrando modelos híbridos para alcanzar tanto adoptadores digitales urbanos como leales de agencias rurales dentro del mercado de seguros de vida y no vida de Corea del Sur.

Por Tipo de Prima: Estabilidad de Prima Regular Apoya Crecimiento de Prima Única

Los pagos regulares mantuvieron una participación del 69,7% en 2024, ofreciendo flujo de efectivo predecible crucial para emparejamiento activo-pasivo K-ICS. Las primas únicas están subiendo 5,24% anualmente, atrayendo inversores de suma global cerca de jubilación buscando cobertura inmediata o beneficios fiscales. El tamaño del mercado de seguros de vida y no vida de Corea del Sur para productos de prima única se beneficia de la liberalización del mercado de capitales, que amplía opciones de inversión en envolturas vinculadas a unidades.

Los patrones de ganancias IFRS-17 favorecen reconocimiento constante, manteniendo a las aseguradoras invertidas en contribuciones regulares. Los débitos digitales automatizados simplifican la cobranza y mejoran la persistencia, alineándose con modelos de ventas integradas. Sin embargo, cohortes mayores más ricos aún prefieren pagos únicos por simplicidad, asegurando crecimiento mixto a través de tipos de prima en el mercado de seguros de vida y no vida de Corea del Sur.

Por Usuario Final: Dominio Individual con Aceleración Corporativa

Los individuos proporcionaron el 85,2% de los ingresos por primas en 2024, pero las líneas corporativas están aumentando 7% anualmente hasta 2030 respaldadas por mandatos de responsabilidad impulsados por PIPA. Las PYME ahora agrupan demanda para productos cibernéticos, de carga y crédito, ampliando carteras de riesgo comercial. La participación del mercado de seguros de vida y no vida de Corea del Sur adjunta a pólizas corporativas se expandirá, por lo tanto, aunque aún no rivalizará con totales individuales.

Las multas por privacidad de datos y la cobertura obligatoria de cargadores de VE alimentan el crecimiento en líneas comerciales especializadas. Las operaciones internacionales de conglomerados coreanos también requieren programas globales coordinados, llevando a las aseguradoras a escalar huellas regionales. Esta interacción de regulación doméstica y expansión saliente subraya la relevancia estratégica del segmento corporativo en el mercado de seguros de vida y no vida de Corea del Sur.

Análisis Geográfico

El Área Capital de Seúl permanece como el corazón de primas con la penetración más alta, pero la saturación comprime márgenes mientras transportistas rivales reducen precios. Los ecosistemas fintech densos estimulan la adopción de pólizas en línea, permitiendo a jugadores innovadores expandir su participación a través del mercado de seguros de vida y no vida de Corea del Sur.

Las provincias de Chungcheong y Gyeongsang muestran actividad industrial creciente que impulsa ganancias de seguros comerciales, particularmente en propiedad y carga. La penetración de hogares más baja ofrece una pista para coberturas personales, ayudada por incentivos de desarrollo regional. El tamaño del mercado de seguros de vida y no vida de Corea del Sur en estas regiones se pronostica que supere la TCAC promedio nacional hasta 2030.

Jeolla, Gangwon, y Jeju dependen de agricultura y turismo, creando necesidades para negocio estacional, viaje, y coberturas de catástrofe. El envejecimiento y despoblación en bolsillos rurales obligan soluciones de cuidado de adultos mayores y micro-seguros entregadas a través de modelos híbridos agencia-digitales. La adopción regional de VE se extiende hacia fuera desde centros metropolitanos, diversificando grupos de riesgo de motor y huellas de distribución a través del mercado de seguros de vida y no vida de Corea del Sur.

Panorama Competitivo

En el panorama asegurador de Corea del Sur, las cinco principales aseguradoras de vida y jugadores no vida comandan más de la mitad de las primas suscritas, indicando concentración moderada en ambos sectores. Samsung Life, Kyobo Life, y Hanwha Life lideran el dominio de seguros de vida, mientras Samsung Fire & Marine, Meritz Fire & Marine, y DB Insurance dominan no vida. Notablemente, Meritz ha superado a DB en rentabilidad gracias a su énfasis en pólizas a largo plazo.

Las aseguradoras están pivoteando hacia transformación digital y alcance global. Una asociación con AWS equipa a Kyobo Life con análisis escalables, y la adquisición de un corretaje estadounidense por Hanwha Life mejora su red de distribución global. En un cambio notable, las aseguradoras colectivamente cosecharon USD 159,1 millones de Vietnam e Indonesia en 2024, marcando una recuperación de pérdidas previas en el extranjero e insinuando nuevas avenidas de crecimiento.

Con presiones de capital de K-ICS, las actividades de M&A están en aumento. Los cinco transportistas no vida líderes incluso cooperaron para apoyar a MG Non-Life Insurance, mostrando un enfoque dual en gestionar riesgos sistémicos y un interés agudo en consolidación. Actualmente, las ventajas competitivas se derivan cada vez más de suscripción impulsada por IA, canales integrados expansivos, y diseños de productos ágiles que resuenan con economías IFRS-17, todo lo cual está redefiniendo las dinámicas en el mercado de seguros de Corea del Sur.

Líderes de la Industria de Seguros de Vida y No Vida de Corea del Sur

-

Samsung Life Insurance Co., Ltd.

-

Kyobo Life Insurance Co., Ltd.

-

Hanwha Life Insurance Co., Ltd.

-

Samsung Fire & Marine Insurance Co., Ltd.

-

DB Insurance Co., Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Las cinco aseguradoras no vida más grandes de Corea crearon un consejo para adquirir activos de MG Non-Life Insurance, con apoyo de KDIC para apuntalar la relación de solvencia del 4,1% de la empresa.

- Abril 2025: La FSC redujo el objetivo de solvencia K-ICS a 130-140% e introdujo una relación de capital central, aliviando costos de cumplimiento.

- Enero 2025: Shinhan Bank Vietnam se asoció con Petrolimex Insurance para distribuir productos no vida en Vietnam.

- Noviembre 2024: Pacific Life Re y Kakao Pay Insurance firmaron un MoU para coberturas de salud exclusivas para aplicaciones.

- Junio 2024: Korea Trade Insurance Corp. acordó proporcionar hasta USD 1 mil millones en financiamiento para empresas coreanas en proyectos de gas vietnamitas.

Alcance del Reporte del Mercado de Seguros de Vida y No Vida de Corea del Sur

Este informe tiene como objetivo proporcionar un análisis detallado del mercado de seguros de vida y no vida en Corea del Sur. Se enfoca en las dinámicas del mercado, las tendencias emergentes en los segmentos y mercados regionales, y conocimientos sobre los diversos productos y tipos de aplicación. También analiza los jugadores clave y el panorama competitivo en el mercado de seguros de vida y no vida en Corea del Sur.

| Seguros de Vida | Vida a Término |

| Vida Entera | |

| Dotal | |

| Anualidades / Pensión | |

| Vinculado a Unidades / Variable | |

| Producto de Seguros No Vida | Motor |

| Salud | |

| Propiedad | |

| Responsabilidad | |

| Marítimo y Aviación | |

| Cultivos y Agricultura | |

| Viaje | |

| Accidente y Suplementario |

| Fuerza de Agentes |

| Bancaseguros |

| Corredores |

| Directo / Fuera de línea |

| Digital / Directo En Línea |

| Asociaciones de Afinidad e Integradas |

| Prima Regular |

| Prima Única |

| Individuales |

| Corporativas |

| PYME y Grupos de Afinidad |

| Área Capital de Seúl |

| Región de Chungcheong |

| Región de Jeolla |

| Región de Gyeongsang |

| Provincia de Gangwon |

| Provincia de Jeju |

| Por Tipo | Seguros de Vida | Vida a Término |

| Vida Entera | ||

| Dotal | ||

| Anualidades / Pensión | ||

| Vinculado a Unidades / Variable | ||

| Producto de Seguros No Vida | Motor | |

| Salud | ||

| Propiedad | ||

| Responsabilidad | ||

| Marítimo y Aviación | ||

| Cultivos y Agricultura | ||

| Viaje | ||

| Accidente y Suplementario | ||

| Por Canal de Distribución | Fuerza de Agentes | |

| Bancaseguros | ||

| Corredores | ||

| Directo / Fuera de línea | ||

| Digital / Directo En Línea | ||

| Asociaciones de Afinidad e Integradas | ||

| Por Tipo de Prima | Prima Regular | |

| Prima Única | ||

| Por Usuario Final | Individuales | |

| Corporativas | ||

| PYME y Grupos de Afinidad | ||

| Por Región | Área Capital de Seúl | |

| Región de Chungcheong | ||

| Región de Jeolla | ||

| Región de Gyeongsang | ||

| Provincia de Gangwon | ||

| Provincia de Jeju | ||

Preguntas Clave Respondidas en el Reporte

¿Cuál es el tamaño actual del mercado de seguros de vida y no vida de Corea del Sur?

El mercado se sitúa en USD 190 mil millones en 2025 y se pronostica que alcance USD 230,9 mil millones para 2030.

¿Qué segmento está creciendo más rápido dentro del mercado?

Los seguros no vida de salud se proyectan que se expandan a una TCAC del 6,51% hasta 2030 mientras el gobierno depende más de transportistas privados para suplementar brechas de cobertura del NHIS.

¿Cómo están influyendo las nuevas reglas de capital a las aseguradoras?

K-ICS e IFRS-17 intensifican la presión de capital, empujando a las empresas a favorecer productos de tipo protección, mejorar gestión de riesgos, y explorar crecimiento en el extranjero.

¿Por qué son importantes los canales en línea e integrados?

La distribución digital está creciendo a una TCAC del 12% debido a menores costos de adquisición y preferencia del consumidor por seguros basados en aplicaciones, remodelando dinámicas competitivas.

¿Qué impulsa el aumento en seguros de responsabilidad cibernética?

El cumplimiento más estricto de la Ley de Protección de Información Personal obliga cobertura de responsabilidad, impulsando demanda corporativa para pólizas cibernéticas y de violación de datos.

¿Cómo están afectando las bajas tasas de interés la rentabilidad de las aseguradoras?

Los rendimientos ultra-bajos comprimen ingresos por inversiones, obligando a las aseguradoras a depender más de ganancias de suscripción y diversificar hacia productos vinculados a unidades de mayor rendimiento.

Última actualización de la página el: