Tamaño y Participación del Mercado de Seguros de Vida y No Vida de Singapur

Análisis del Mercado de Seguros de Vida y No Vida de Singapur por Mordor Intelligence

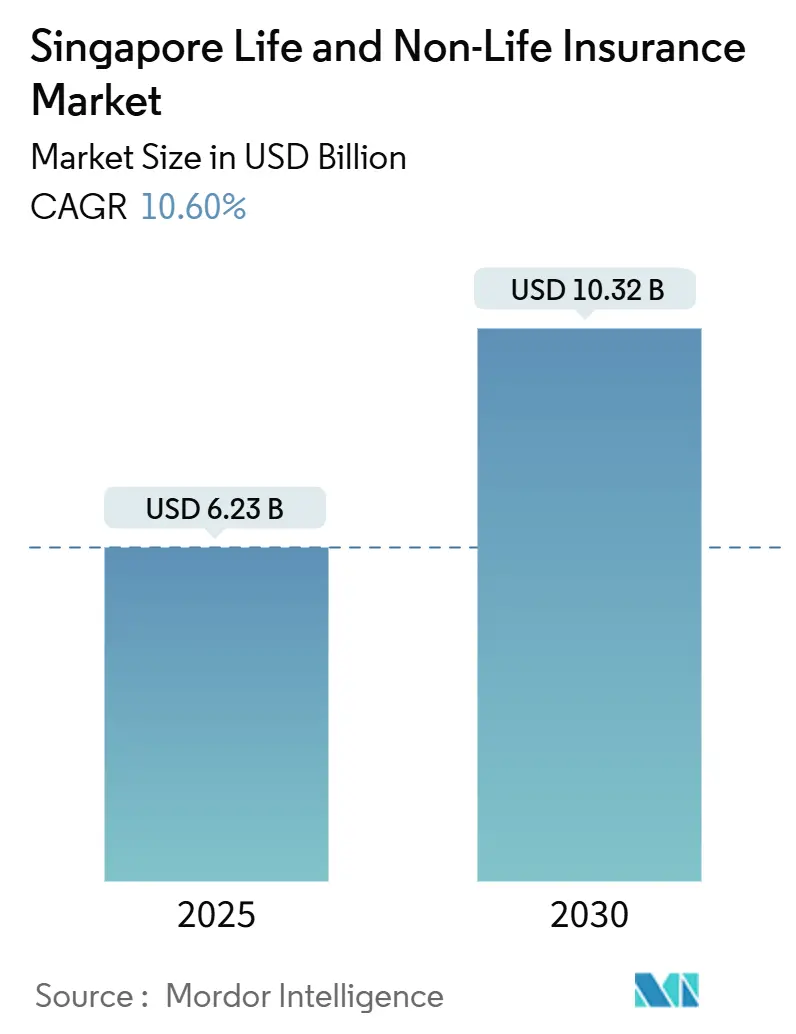

El mercado de seguros de vida y no vida de Singapur está valorado en 6,23 mil millones de USD en 2025 y se proyecta que alcance los 10,32 mil millones de USD en 2030, registrando una TCAC del 10,60% durante el período de pronóstico. El aumento de la cobertura sanitaria obligatoria, la rápida digitalización y la acumulación sostenida de riqueza entre los residentes de alto patrimonio neto sustentan este impulso. El sólido desempeño de las líneas de no vida, las generosas subvenciones gubernamentales para fintech y las crecientes necesidades de jubilación refuerzan conjuntamente el crecimiento de las primas. Mientras tanto, las reglas más estrictas de capital de la Autoridad Monetaria de Singapur (MAS) elevan los costos de cumplimiento, impulsando la consolidación entre los operadores establecidos incluso cuando los participantes insurtech utilizan entornos regulatorios de prueba para escalar. Las aseguradoras privadas también se benefician de la limitada red de seguridad pública de MediShield Life, que impulsa a los consumidores hacia productos complementarios de salud y jubilación.

Conclusiones Clave del Informe

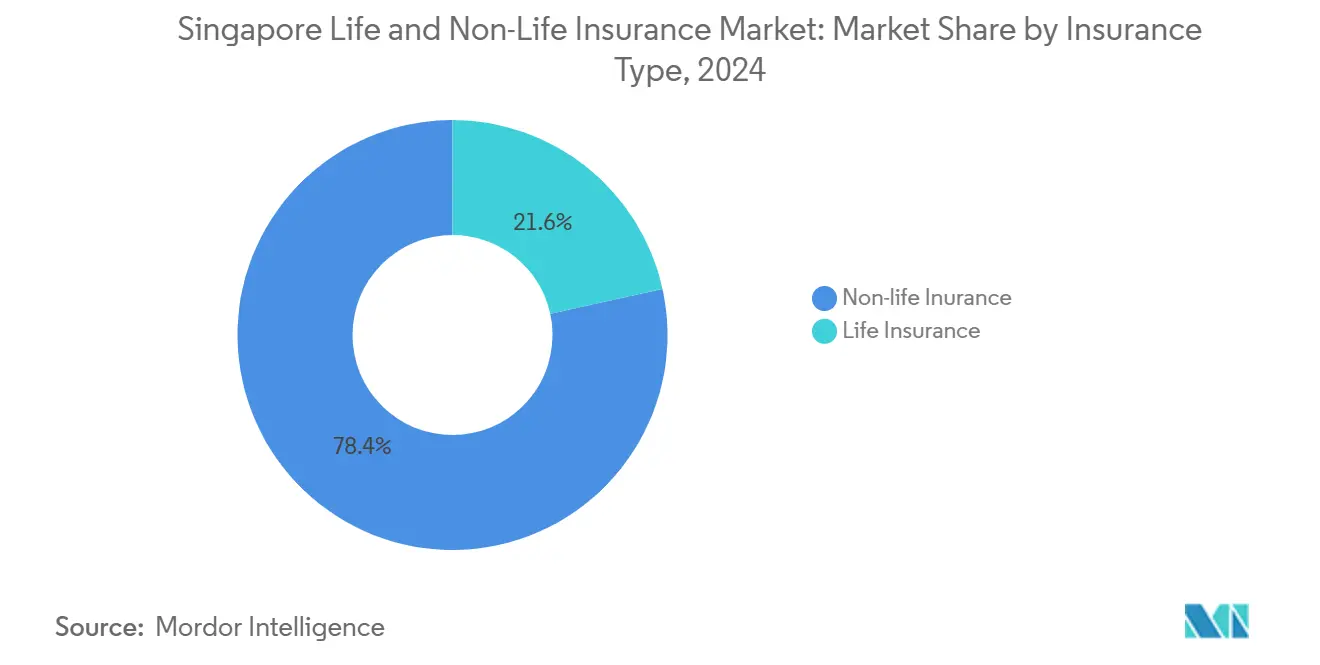

- Por tipo, las líneas de no vida lideraron con el 78,5% de la participación del mercado de seguros de vida y no vida de Singapur en 2024, mientras que se pronostica que las líneas de vida crezcan más rápidamente con una TCAC del 11,75% hasta 2030.

- Por canal de distribución, los agentes cautivos y exclusivos mantuvieron el 38,2% de los ingresos en 2024; las plataformas online directas e insurtech se están expandiendo con una TCAC del 17,45% hasta 2030.

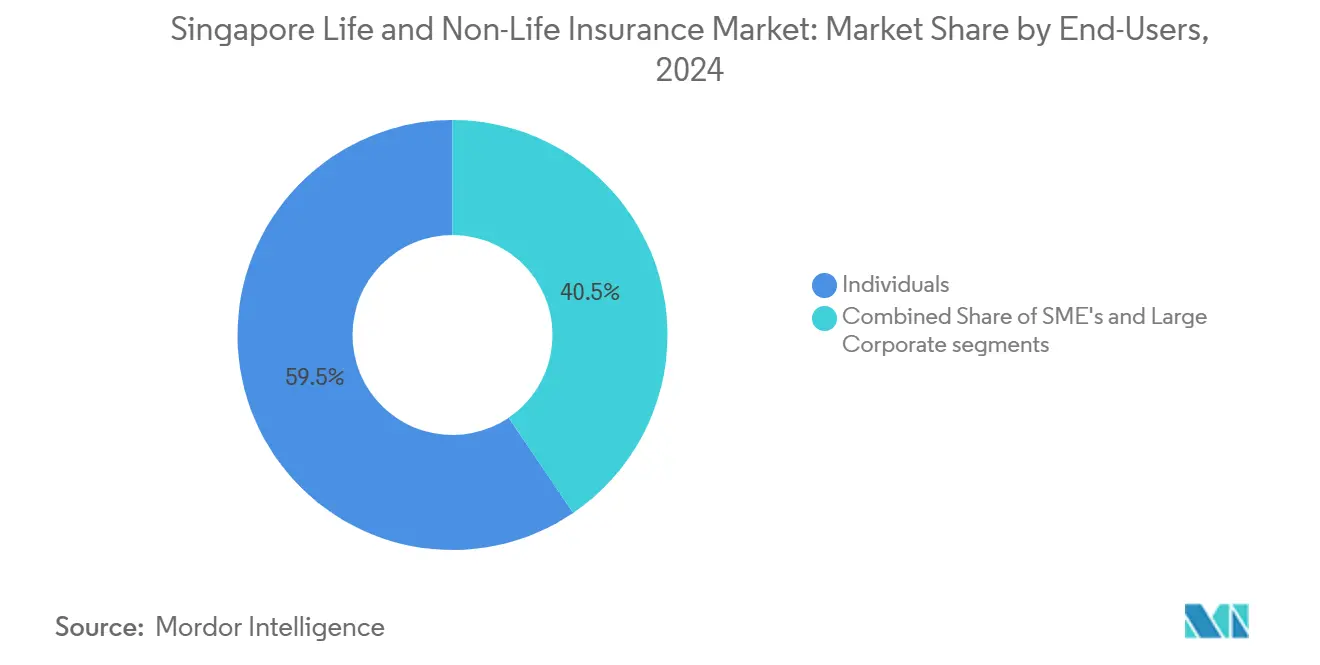

- Por usuario final, los individuos representaron el 59,5% de las primas suscritas en 2024; el segmento PYME avanza con una TCAC del 8,59% hasta 2030.

- Por tipo de prima, el negocio de renovación representó el 57,7% del tamaño del mercado de seguros de vida y no vida de Singapur en 2024, mientras que las primas de nuevos negocios están creciendo un 8,45% anualmente.

- Por región, la Región Central capturó el 35,4% de los ingresos en 2024; se proyecta que la Región Norte avance con una TCAC del 10,40% hasta 2030.

Tendencias e Insights del Mercado de Seguros de Vida y No Vida de Singapur

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Seguro de salud obligatorio y reforma de CPF Life | +2.1% | Nacional - mayor en Central y Norte | Mediano plazo (2-4 años) |

| Adopción digital respaldada por subvenciones MAS | +1.8% | Nacional - centros urbanos | Corto plazo (≤ 2 años) |

| Población envejeciente aumentando demanda de soluciones de jubilación | +2.3% | Nacional - Central y Este | Largo plazo (≥ 4 años) |

| Controles de población de vehículos apoyando base de primas de motor | +1.4% | Nacional - Oeste y Norte | Mediano plazo (2-4 años) |

| Segmento HNW en aumento impulsando ILP de prima única | +1.6% | Central y Este | Mediano plazo (2-4 años) |

| Programas gubernamentales de resiliencia climática | +1.2% | Nacional - áreas costeras | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Seguro de salud obligatorio y reforma de CPF Life acelerando la adopción de cobertura de vida

La cobertura obligatoria de MediShield Life de Singapur y el esquema de anualidades CPF Life recientemente mejorado estimulan la demanda incremental de pólizas complementarias en lugar de desplazar a las aseguradoras privadas. El Ministerio de Salud implementará gradualmente 1,332 mil millones de USD de primas adicionales entre 2025 y 2027, compensadas por 3,03 mil millones de USD de subsidios a través de complementos MediSave, manteniendo la asequibilidad para la mayoría de los residentes[1]Ministerio de Salud, "Mejoras a MediShield Life y CareShield Life," moh.gov.sg. Los límites anuales de reclamaciones aumentan a 148.000 USD sin límite de por vida, impulsando a los consumidores a agregar planes escudo integrados para beneficios adicionales. Alrededor del 70% de los ciudadanos ya poseen estos complementos, subrayando la oportunidad para las aseguradoras de vender coberturas de gama alta. Los trabajadores extranjeros, excluidos de MediShield, deben depender únicamente de soluciones privadas, formando un grupo de riesgo cautivo que proporciona ingresos recurrentes. Estos factores estructurales fortalecen las perspectivas de crecimiento del mercado de seguros de vida y no vida de Singapur tanto en los segmentos individuales como grupales.

Rápida adopción digital y subvenciones MAS impulsando la expansión de distribución online

Reconocido globalmente como un entorno de prueba fintech, Singapur ofrece esquemas de licenciamiento simplificado y cofinanciación que reducen las barreras para las start-ups insurtech. La extensión de las Directrices de Trato Justo de MAS a toda institución financiera en mayo de 2024 refuerza los estándares de idoneidad de productos y fomenta la confianza[2]Autoridad Monetaria de Singapur, "Informe Anual 2023/2024," mas.gov.sg. Los consumidores prefieren cada vez más trayectorias online sin fricciones para pólizas de motor, viajes y accidentes personales, una tendencia amplificada por la alta penetración de internet móvil y sistemas avanzados de pago electrónico. Los distribuidores digitales ganan participación rápidamente, erosionando la participación del 38,24% mantenida por las redes de agencias tradicionales mientras ejercen presión a la baja en los costos de adquisición en todo el mercado de seguros de vida y no vida de Singapur.

Población envejeciente impulsando demanda de productos de jubilación y vida entera

Para 2030, uno de cada cuatro residentes de Singapur tendrá al menos 65 años, intensificando el interés en anualidades, enfermedades críticas y coberturas de cuidados a largo plazo. Los pagos de CareShield Life subieron a 480,3 USD por mes en 2024 y continuarán escalando un 2% anualmente, pero siguen siendo insuficientes para todas las contingencias médicas. Los hogares, por lo tanto, se inclinan hacia planes de vida entera y dote que prometen valores en efectivo garantizados. El rápido aumento en oficinas familiares de 400 en 2020 a 1.650 en 2024 amplifica la demanda de soluciones de prima única eficientes en capital adecuadas para transferencia de riqueza. Los puntos mencionados impulsan los ingresos a largo plazo del mercado de seguros de vida y no vida de Singapur y la cartera de innovación de productos.

Políticas de población de vehículos sosteniendo la base de primas de seguro de motor

La cuota del Certificado de Derecho (COE) limita el total de vehículos, previniendo el exceso de oferta de flota y apoyando ingresos de primas relativamente estables a pesar del uso compartido de vehículos. El Q1 2025 vio 2.834 renovaciones de COE, las más altas desde 2020, ya que los hogares aplazaron nuevas compras en medio de la incertidumbre económica. Los altos precios de COE y una participación del 40% de vehículos eléctricos entre los nuevos registros crean costos de reemplazo más caros, manteniendo márgenes robustos para las aseguradoras de motor. En este contexto, el mercado de seguros de vida y no vida de Singapur mantiene una trayectoria predecible de primas de motor.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Bajas tasas de interés diluyendo rendimientos de inversión | -1.7% | Nacional - todas las aseguradoras | Largo plazo (≥ 4 años) |

| Crecimiento poblacional estancado limitando expansión del grupo de riesgo | -1.2% | Nacional - urbanizaciones maduras | Largo plazo (≥ 4 años) |

| Reglas de capital MAS RBC 2 más estrictas | -0.9% | Nacional - todos los licenciatarios | Mediano plazo (2-4 años) |

| Consumidores sensibles al precio usando portales de comparación | -1.1% | Nacional - productos commodity | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Entorno de bajas tasas de interés comprimiendo rendimientos de inversión de aseguradoras

Los rendimientos de bonos persistentemente delgados desafían el modelo tradicional de generación de excedentes que depende del ingreso por inversiones para subsidiar la suscripción. La Declaración de Política Monetaria de MAS de enero 2025 anticipa una inflación núcleo del 1-2%, reforzando una curva de rendimiento baja por más tiempo. Las aseguradoras de vida deben revaluar o reducir dividendos en pólizas participantes, mientras se enfocan hacia ofertas vinculadas a unidades que transfieren el riesgo de mercado a los asegurados. Aunque los principales jugadores como AIA mantienen ratios de solvencia por encima del 250%, las compañías menores enfrentan tensión de capital, limitando la agilidad de desarrollo de productos y restringiendo así el mercado de seguros de vida y no vida de Singapur durante la próxima década.

Consumidores sensibles al precio y portales de comparación intensificando competencia de primas

Los asegurados bien informados usan agregadores para comparar precios instantáneamente, convirtiendo en commodities las coberturas estándar de motor y viajes. MAS ha advertido sobre estafas de phishing que imitan llamadas de cobranza de primas, ilustrando tanto la alta sofisticación digital como el posible riesgo de confianza mal puesta. La cotización transparente obliga a los operadores establecidos a recortar márgenes o agregar capas de servicio, mientras que los recién llegados digitales aprovechan estructuras de costos lean para socavar los precios heredados. El resultado neto es una rentabilidad más delgada en las líneas commodity del mercado de seguros de vida y no vida de Singapur, obligando a las compañías a buscar diferenciación en segmentos especializados o de valor agregado.

Análisis de Segmento

Por Tipo de Seguro: Los Seguros de Vida Aceleran a Pesar del Dominio de No Vida

Las líneas de no vida comandaron el 78,49% de las primas en 2024, sin embargo se proyecta que los productos de vida entreguen una TCAC del 11,75% hasta 2030, convirtiéndolos en el motor principal del crecimiento futuro en el mercado de seguros de vida y no vida de Singapur. El seguro de motor sigue siendo el mayor contribuyente de no vida, apoyado por números controlados de vehículos, valores premium de vehículos y renovaciones consistentes de COE. Las líneas de salud y médicas también se expanden conforme aumentan los límites de reclamaciones de MediShield Life, impulsando la adopción de coberturas complementarias. El seguro de propiedad gana tracción conforme se acelera el gasto en resiliencia climática, mientras que los productos marinos y de tránsito se benefician del estatus de Singapur como centro logístico.

El impulso del segmento de vida proviene del envejecimiento demográfico y el aumento de la actividad de gestión de patrimonio. Las pólizas de vida entera, dote y vinculadas a inversiones atraen a hogares que buscan valores en efectivo garantizados o participación en el mercado. AIA Singapore registró un salto del 15% en el valor de nuevos negocios en 2024, validando este cambio. El tamaño del mercado de seguros de vida y no vida de Singapur para las líneas de vida está programado para expandirse significativamente, incluso cuando no vida retiene la mayor participación absoluta de primas suscritas.

Por Canal de Distribución: La Disrupción Digital Remodela los Modelos Tradicionales

Los agentes cautivos y exclusivos mantuvieron el 38,24% de las primas en 2024, subrayando la importancia perdurable del asesoramiento cara a cara en pólizas complejas. Sin embargo, las plataformas online directas e insurtech marcan una TCAC del 17,45%, la trayectoria más rápida dentro del mercado de seguros de vida y no vida de Singapur. Los consumidores favorecen cotizaciones instantáneas, e-KYC y emisión de pólizas electrónicas para líneas de motor, viajes y vida temporal. La asociación de bancaseguros de AIA con Citibank ilustra cómo los operadores establecidos combinan alianzas bancarias y actualizaciones digitales para alcanzar clientes afluentes.

Los asesores independientes mantienen relevancia al comparar múltiples compañías y proporcionar servicio de alto contacto a PYMES y segmentos de alto patrimonio neto. Los corredores se enfocan en riesgos comerciales especializados, aprovechando herramientas analíticas y acceso al mercado global. Los canales tradicionales de teléfono y correo se contraen rápidamente. El resultado neto es un panorama omnicanal donde los operadores establecidos digitalizan flujos de trabajo de agencias para proteger libros de renovación mientras los nuevos participantes compiten en conveniencia y precio, sosteniendo la intensidad competitiva en toda la industria de seguros de vida y no vida de Singapur.

Por Usuario Final: El Segmento PYME Emerge como Impulsor de Crecimiento

Los individuos aún representan el 59,49% de las primas, reflejando penetración amplia en productos de vida, motor y salud. Sin embargo, se pronostica que el segmento PYME crezca un 8,59% anualmente, ayudado por umbrales de cumplimiento regulatorio más altos, conciencia del riesgo cibernético e incentivos gubernamentales para el desarrollo empresarial. Alrededor del 75% de las personas autoempleadas ahora hacen contribuciones oportunas a MediSave, un indicador de compromiso con seguros. Las corporativas siguen siendo compradoras estables de coberturas especializadas como directores y funcionarios y seguro de crédito comercial.

La creciente base de PYMES señala una oportunidad multianual para que las compañías empaqueten pólizas de propiedad, responsabilidad civil, beneficios y cibernéticas. Las aseguradoras con plataformas modulares pueden suscribir riesgos menores rentablemente a escala, mejorando el tamaño del mercado de seguros de vida y no vida de Singapur atribuido a líneas comerciales. La demanda individual también permanece boyante debido a la acumulación de riqueza y la migración de oficinas familiares, impulsando la adopción de soluciones de planificación patrimonial de prima única.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Prima: La Estabilidad del Negocio de Renovación Apoya el Crecimiento

El negocio de renovación generó el 57,65% de las primas de 2024, subrayando la adhesión del cliente y flujos de efectivo predecibles dentro del mercado de seguros de vida y no vida de Singapur. Los nuevos negocios, aunque menores, están avanzando un 8,45% al año conforme las compañías atraen compradores primerizos y venden complementos adicionales. las Primas Anualizadas de Nuevos Negocios de AIA se dispararon un 52% a 897 millones de USD en 2024, demostrando una vigorosa adquisición de clientes.

Los flujos constantes de renovación financian actualizaciones tecnológicas y buffers de capital regulatorio, mientras que los volúmenes crecientes de nuevos negocios expanden el mercado direccionable. La competencia de precios es particularmente fuerte en ciclos de renovación para complementos de motor y salud, incentivando programas de lealtad y servicio digital de reclamaciones para retener asegurados. Juntos, flujos saludables de renovación y ventas crecientes de nuevos negocios sostienen expansión equilibrada en la industria de seguros de vida y no vida de Singapur.

Análisis Geográfico

La geografía compacta de Singapur significa que los patrones regionales de seguros reflejan clústeres de actividad económica en lugar de diferenciales de riesgo climático. El dominio de la Región Central proviene de su papel como centro financiero, generando demanda desproporcionada de propiedad comercial, directores y funcionarios, y líneas personales de alto patrimonio neto. Las multinacionales con sede aquí compran coberturas expansivas de ciberseguridad e indemnización profesional. Singapur atrajo 230 mil millones de USD de inversión extranjera directa de ASEAN en 2023, gran parte de la cual fluye a través del distrito central de negocios, reforzando volúmenes de primas.

Hacia el norte, proyectos residenciales a gran escala y nuevas líneas MRT estimulan ventas de pólizas de propiedad y motor. Los condominios arrendados cerca de estaciones emergentes registran ganancias medianas que impulsan la adopción de seguros vinculados a hipotecas. El mercado de seguros de vida y no vida de Singapur se beneficia así de iniciativas de redesarrollo urbano que amplían la base de activos asegurables. Las regiones Este y Oeste atienden urbanizaciones residenciales e industriales establecidas. Los centros logísticos en el Oeste buscan pólizas de carga y marinas personalizadas, mientras que el stock de viviendas envejecido del Este impulsa sumas aseguradas más altas para renovaciones y complementos de mitigación de inundaciones.

El programa de resiliencia climática a nivel de isla, incluyendo actualizaciones de drenaje y pilotos de muros marinos, aumenta la conciencia sobre cobertura de catástrofes, diversificando el grupo de riesgo. Las aseguradoras de motor también se adaptan a la creciente penetración de vehículos eléctricos, agregando cláusulas de reemplazo de baterías y responsabilidades de cargadores domésticos. Colectivamente, las tendencias regionales afirman un mercado de seguros de vida y no vida de Singapur en expansión que es menos dependiente de cualquier zona única para el crecimiento y en su lugar refleja prioridades coordinadas de planificación urbana.

Panorama Competitivo

El mercado presenta un núcleo sólido de compañías establecidas desde hace mucho tiempo complementado por participantes digitales ágiles. AIA, Great Eastern, Prudential y NTUC Income forman el nivel superior, aprovechando distribución multicanal, bases de capital profundas y sólidas reputaciones de reclamaciones para mantener el liderazgo. AIA creció el Valor de Nuevos Negocios un 15% y retuvo su título como mejor proveedor de beneficios para empleados por el año 19 consecutivo[3]AIA Group Ltd., "Resultados del Año Completo 2024," aia.com.

Estratégicamente, los operadores establecidos invierten fuertemente en procesamiento directo, suscripción telemédica y análisis predictivo de reclamaciones para defender su participación contra desafiantes digitales lean. Las insurtechs se diferencian a través de precios basados en uso, emisión instantánea y asociaciones de finanzas incorporadas, particularmente en coberturas de viajes y dispositivos. El entorno de prueba supervisorio de MAS fomenta la innovación mientras mantiene salvaguardas para clientes, permitiendo a los recién llegados pilotar modelos novedosos antes del lanzamiento de licencia completa.

La capacidad para riesgos especializados como cibernéticos y proyectos de energía renovable ha atraído reaseguradoras internacionales que proporcionan experiencia en suscripción y fortaleza de balance. United Overseas Insurance mantuvo su calificación AM Best A+ en 2024, reforzando la confianza del mercado. La consolidación continua ilustrada por la propuesta transacción Income-Allianz vista como competitivamente neutral por MAS podría remodelar aún más el conjunto competitivo pero es poco probable que desplace la cohorte de líderes durante el horizonte de pronóstico. Consecuentemente, el mercado de seguros de vida y no vida de Singapur exhibe concentración moderada con rivalidad vigorosa en distribución digital y líneas especializadas.

Líderes de la Industria de Seguros de Vida y No Vida de Singapur

AIA Singapore Pte Ltd

Great Eastern Life

Prudential Assurance Company Singapore

NTUC Income Insurance Co-operative

Manulife (Singapore)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Ant International señaló intención de asegurar licencias de emisor de monedas estables en Singapur y Hong Kong, allanando el camino para nuevas opciones de cobro de primas y pago de reclamaciones que integran activos digitales

- Mayo 2025: El Ministerio de Salud aceptó las recomendaciones del Consejo de MediShield Life para aumentar beneficios y financiar 1,33 mil millones de USD de aumentos de primas con 3,03 mil millones de USD en subsidios, remodelando el panorama de seguros de salud.

- Marzo 2025: MAS emitió un aviso conjunto advirtiendo sobre llamadas de estafa de seguros que extrajeron 1,26 millones de USD de víctimas, impulsando a las aseguradoras a reforzar medidas de prevención de fraude.

- Octubre 2024: Las mejoras de MediShield Life programadas para abril 2025 elevarán los límites de reclamaciones a 148.000 USD por año póliza y ampliarán la cobertura ambulatoria, estimulando la demanda de pólizas complementarias.

Alcance del Informe del Mercado de Seguros de Vida y No Vida de Singapur

Un análisis completo de antecedentes del mercado, que incluye tendencias emergentes por segmentos, cambios significativos en la dinámica del mercado y una visión general del mercado, está cubierto en el informe. El informe también presenta una evaluación cualitativa y cuantitativa analizando datos recopilados de analistas de la industria y participantes del mercado a través de puntos clave en la cadena de valor de la industria. El Mercado de Seguros de Vida y No Vida en Singapur está segmentado por Tipo de Seguro (Vida y No vida) y Canal de Distribución (Directo, Agencia, Bancos y Otros Canales de Distribución). El segmento de Seguros de Vida se subdivide además en seguros individuales y grupales. El segmento de Tipo de Seguro de No vida se categoriza en hogar, motor y otros seguros. El informe ofrece tamaño de mercado y pronósticos para el Mercado de Seguros de Vida y No Vida de Singapur en valor (Millones USD) para todos los segmentos mencionados.

| Seguros de Vida | Vida Temporal |

| Vida Entera / Dote | |

| Vinculado a Unidades / Vinculado a Inversión | |

| Anualidades / Pensión | |

| Vida Grupal | |

| Seguros de No Vida | Seguro de Motor |

| Seguro de Salud / Médico | |

| Seguro de Propiedad | |

| Seguro Marítimo, de Aviación y Tránsito | |

| Seguro de Responsabilidad Civil | |

| Seguro de Viajes | |

| Accidentes Personales |

| Agentes Cautivos / Exclusivos |

| Agentes Independientes |

| Bancaseguros |

| Corredores |

| Plataformas Online Directas / Insurtech |

| Otros Directos (Teléfono y Correo) |

| Individuos |

| PYMES |

| Grandes Corporativas |

| Prima de Nuevos Negocios |

| Prima de Renovación |

| Región Central |

| Región Este |

| Región Norte |

| Región Noreste |

| Región Oeste |

| Por Tipo | Seguros de Vida | Vida Temporal |

| Vida Entera / Dote | ||

| Vinculado a Unidades / Vinculado a Inversión | ||

| Anualidades / Pensión | ||

| Vida Grupal | ||

| Seguros de No Vida | Seguro de Motor | |

| Seguro de Salud / Médico | ||

| Seguro de Propiedad | ||

| Seguro Marítimo, de Aviación y Tránsito | ||

| Seguro de Responsabilidad Civil | ||

| Seguro de Viajes | ||

| Accidentes Personales | ||

| Por Canal de Distribución | Agentes Cautivos / Exclusivos | |

| Agentes Independientes | ||

| Bancaseguros | ||

| Corredores | ||

| Plataformas Online Directas / Insurtech | ||

| Otros Directos (Teléfono y Correo) | ||

| Por Usuario Final | Individuos | |

| PYMES | ||

| Grandes Corporativas | ||

| Por Tipo de Prima | Prima de Nuevos Negocios | |

| Prima de Renovación | ||

| Por Región (Singapur) | Región Central | |

| Región Este | ||

| Región Norte | ||

| Región Noreste | ||

| Región Oeste | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de seguros de vida y no vida de Singapur?

El mercado está valorado en 6,23 mil millones de USD en 2025 y se pronostica que alcance los 10,32 mil millones de USD en 2030.

¿Qué segmento está creciendo más rápido?

Se proyecta que los productos de seguros de vida registren una TCAC del 11,75% hasta 2030, superando las líneas de no vida.

¿Qué tan significativa es la distribución digital en los seguros de Singapur?

Los canales online directos e insurtech se están expandiendo con una TCAC del 17,45%, erosionando constantemente la participación de mercado de los agentes tradicionales.

¿Por qué el seguro de motor en Singapur es relativamente resistente?

El sistema de Certificado de Derecho limita los números de vehículos, estabilizando el grupo de primas a pesar de cambios en preferencias de movilidad.

Última actualización de la página el: