Análisis del mercado logístico de comercio electrónico en América Latina

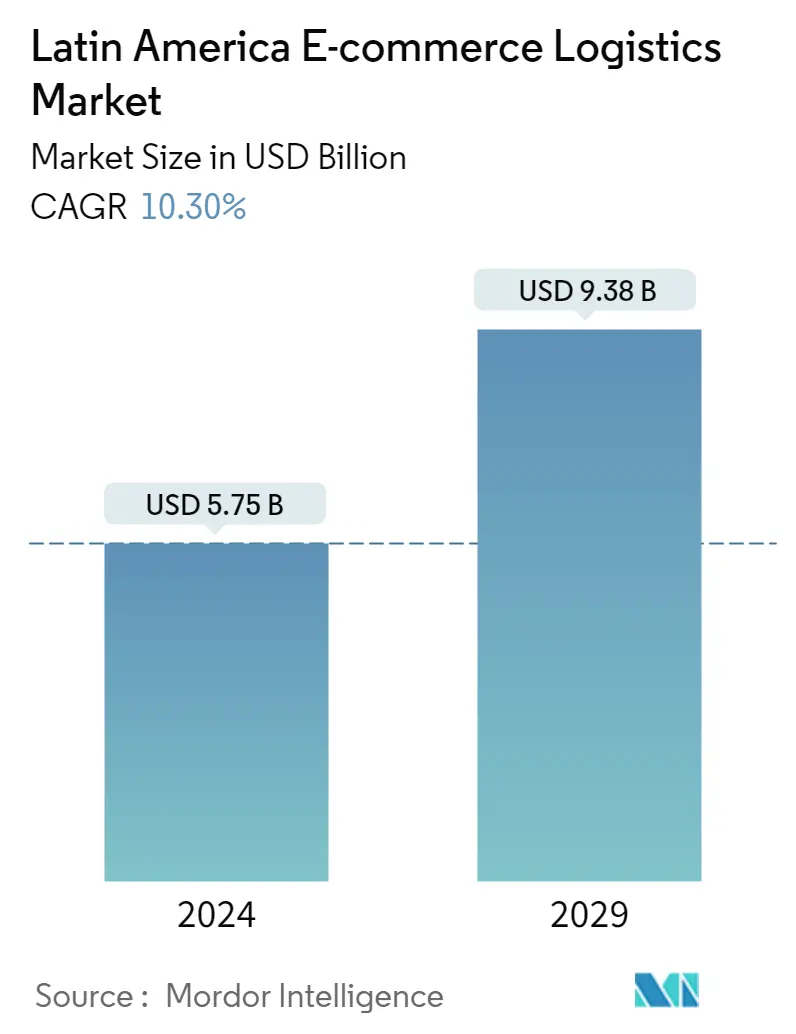

El tamaño del mercado de logística de comercio electrónico de América Latina se estima en 5,75 mil millones de dólares en 2024, y se espera que alcance los 9,38 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 10,30% durante el período previsto (2024-2029).

- La pandemia de COVID-19 impulsó el crecimiento del mundo digital en 2020, siendo el comercio electrónico uno de los mayores beneficiarios. El crecimiento exponencial de las compras por Internet en toda América Latina, y algunos países reportan aumentos significativos en las compras en línea, es uno de los principales impulsores del mercado.

- El mercado de comercio electrónico latinoamericano es uno de los líderes mundiales en crecimiento del comercio electrónico. Se espera que crezca un 19% durante el período previsto, superando el promedio mundial del 14% (según lo informado en 2021). Massive ofrece un inmenso margen para el crecimiento del mercado de logística de comercio electrónico.

- La demanda de entrega a domicilio impulsó el crecimiento de segmentos del comercio electrónico, como el de alimentos y bebidas, que ya habían ido ganando popularidad en los últimos años. La digitalización de las compras parece haber trascendido la llegada del coronavirus, convirtiéndose en un hábito cada vez más habitual en el día a día de las personas.

- Los factores importantes que contribuyen al crecimiento del mercado incluyen el aumento de los negocios de comercio electrónico, el aumento de las ventas de comercio electrónico y el avance tecnológico en América Latina. La explosión de Internet móvil también jugó un papel importante, ya que ahora la gente podía buscar cualquier producto.

- Países como Brasil, Argentina y Chile dependen en gran medida de las carreteras para transportar productos agrícolas y fertilizantes a largas distancias. Por lo tanto, la dependencia de las redes de logística y transporte garantiza su competitividad, y se espera que un crecimiento continuo impulse el desarrollo del mercado logístico del comercio electrónico en América Latina.

Tendencias del mercado logístico de comercio electrónico en América Latina

El auge del comercio electrónico encabeza la demanda de entregas de última milla

Con una población de 386 millones, existe una gran cantidad de oportunidades potenciales para el éxito del comercio electrónico en la región. Si bien muchos no esperarían un crecimiento del comercio electrónico durante la crisis económica, este aumento se debió principalmente al aumento del uso de Internet y de teléfonos inteligentes, que brindaron acceso a bienes del extranjero que antes estaban fuera de su alcance.

El rápido crecimiento del comercio electrónico en América Latina enfrenta un persistente cuello de botella fuera de línea con entregas en el mismo día. Llegar más rápido a la puerta del cliente ha atraído a los inversores hacia almacenes y centros de cumplimiento en centros urbanos densos. Sin embargo, el movimiento de mercancías dentro y fuera de megametrópolis como Ciudad de México o Sao Paulo es, en el mejor de los casos, lento.

Los conductores de furgonetas y camiones pequeños conducen por carreteras en mal estado en medio de terribles atascos de tráfico para realizar entregas desde grandes almacenes en los suburbios en expansión, y a menudo llegan tarde. Si bien las empresas de comercio electrónico han reducido los tiempos de entrega de 7 a 10 días a 2 o 3 en los últimos años, el objetivo es alcanzar entregas en el mismo día.

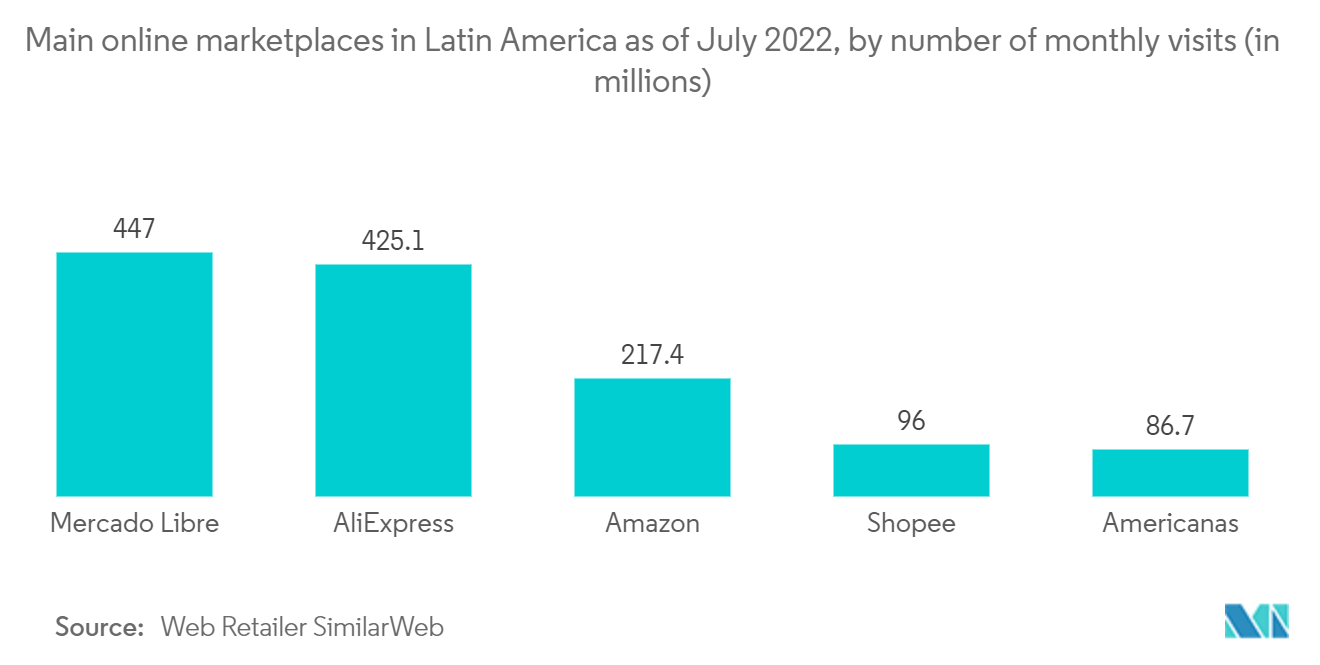

Mercado Libre ha jugado un papel líder en el desarrollo del sector en América Latina. Aunque el gigante de las ventas a terceros mantiene una influencia creciente, muchos competidores están surgiendo para alcanzar su hegemonía en el comercio electrónico.

El mercado online creado en Argentina se mantiene en el primer lugar de la lista de empresas de comercio electrónico nacidas en América Latina. Al expandirse hacia los pagos digitales, Mercado Pago de Mercado Libre, su servicio de pagos en línea, procesó la asombrosa cantidad de 50 mil millones de dólares dentro y fuera del modelo de negocio del mercado.

Digitalización e inclinación hacia las transacciones online

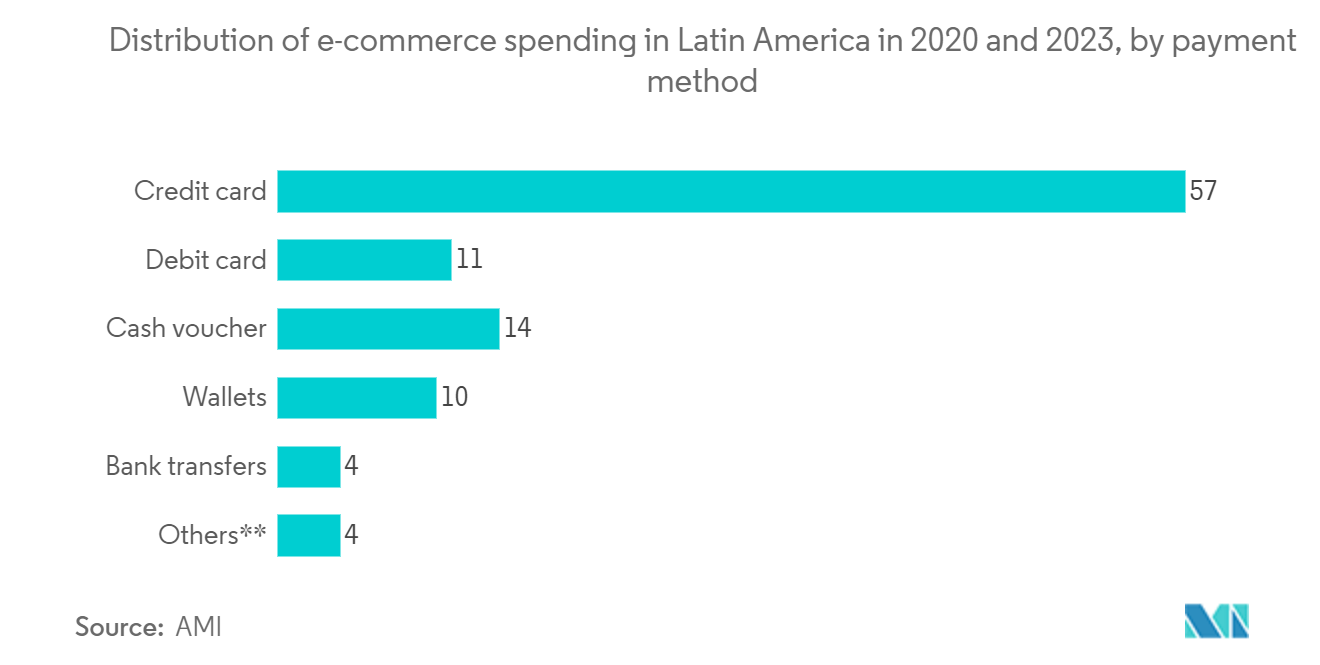

Para evitar la pesadilla logística de una sociedad basada en el efectivo, los proveedores de comercio electrónico dirigidos a la región han encontrado formas de gestionar esta realidad. Alrededor del 40% de los consumidores en línea prefieren utilizar PayPal y el 38% utiliza el pago contra reembolso.

Además, la disminución de los costos de los servicios y datos de Internet y el creciente uso de tarjetas de crédito y sistemas de pago digitales han reducido los desafíos para adoptar las compras en línea. Como resultado, el sector ha capturado una participación del 8% al 10% de las ventas minoristas totales en América Latina.

Brasil y México tienen un enorme potencial para el comercio electrónico en América Latina. Actualmente hay 77,4 millones de usuarios de comercio electrónico en Brasil, y se estima que 38,8 millones adicionales comprarán en línea para fines de 2023. En comparación, hay 103,31 millones de usuarios de Internet en México, lo que representa poco menos de la mitad de la población, lo que deja espacio para un crecimiento sustancial.

Descripción general de la industria logística del comercio electrónico en América Latina

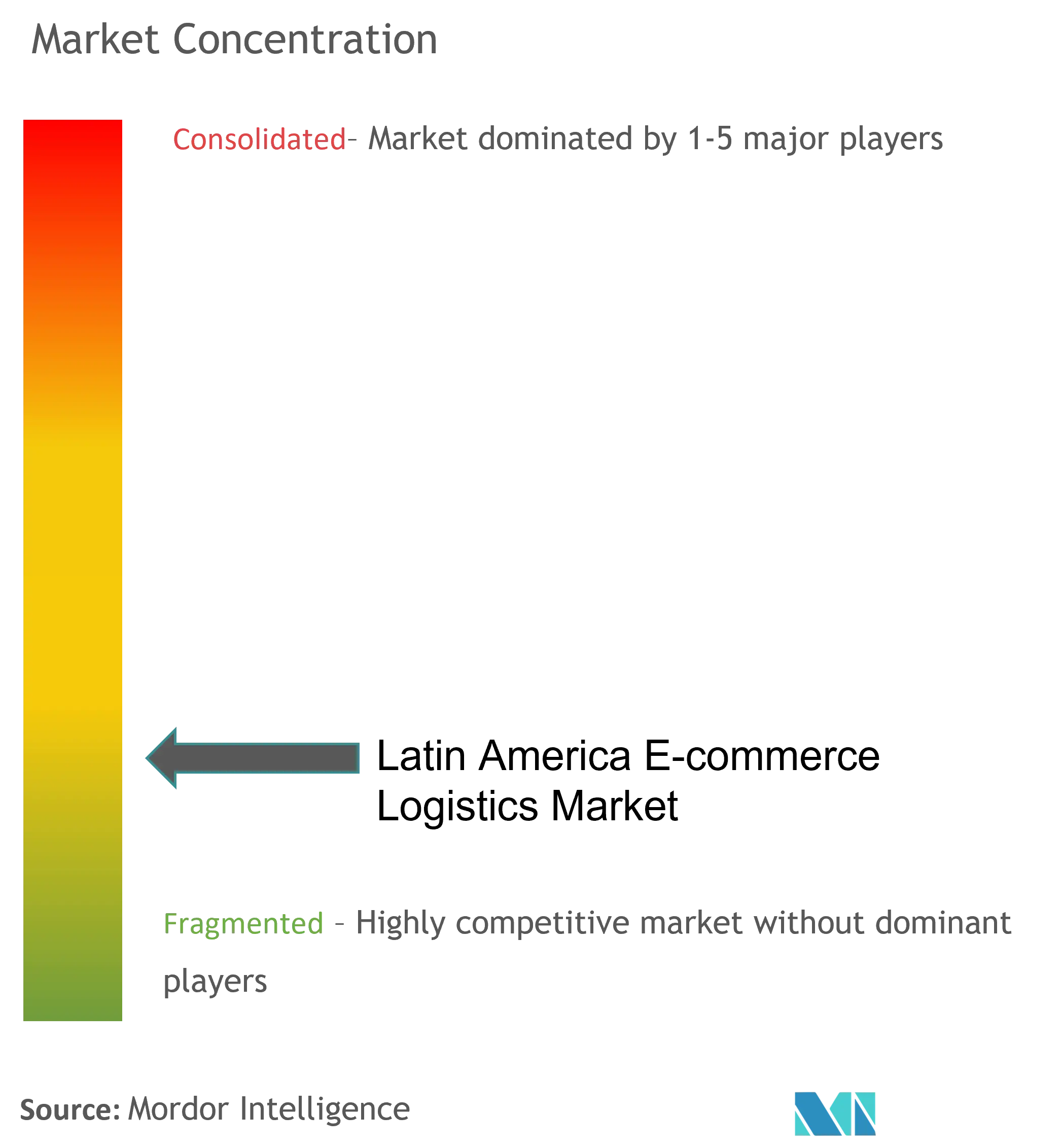

El mercado latinoamericano de logística de comercio electrónico está relativamente fragmentado, con una mezcla de empresas nacionales e internacionales, incluidas DHL, DB Schenker y Kerry Logistics.

Las crecientes actividades de comercio electrónico han dado lugar a una alta frecuencia de entregas a gran escala en todas las provincias, dando lugar a servicios de logística específicamente para actividades de comercio electrónico en la región. Dado que el entorno empresarial del comercio electrónico se ha vuelto más dinámico y competitivo, las empresas tienden a exigir mejores servicios logísticos que sean flexibles y rentables. Los servicios de valor agregado, como la entrega a domicilio, el seguimiento en tiempo real y otros, han brindado una ventaja competitiva a los actores de la logística que desean construir relaciones duraderas con los clientes.

Líderes del mercado logístico de comercio electrónico en América Latina

DHL Express

DB Schenker

FedEx Corporation

Gefco Corporation

Bollore Logistics

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado logístico de comercio electrónico en América Latina

- Julio de 2023: DHL Supply Chain está invirtiendo una enorme cantidad de dinero en los mercados latinoamericanos, con planes de hacerlo hasta 2028. Las inversiones ayudarán a fortalecer las operaciones de DHL en América Latina, incluida la descarbonización de su flota nacional con opciones más ecológicas, la construcción y la renovación. bienes raíces y almacenes, e invertir en nuevas tecnologías, robótica y soluciones de automatización para mejorar los lugares de trabajo y las operaciones más eficientes, flexibles y flexibles para los clientes. Es parte del plan de inversión estratégico de DHL para fortalecer las capacidades logísticas en industrias clave como la atención médica, la automoción, la tecnología, el comercio minorista y el comercio electrónico.

- Septiembre de 2022: AP Moller - Maersk amplía su presencia en América Latina con la apertura de un nuevo almacén en Brasil. Las nuevas instalaciones ofrecen servicios de gestión de la cadena de suministro, incluido el cumplimiento de pedidos, la recepción y el almacenamiento de mercancías, la gestión de inventarios, la recogida y embalaje de palés o cajas, la carga, consolidación y desconsolidación, el sistema de gestión de almacenes, el cross-docking y otros servicios de valor añadido.

- Marzo de 2022: Cubbo, una empresa especializada en logística de cumplimiento de comercio electrónico que maneja pedidos de almacenamiento, embalaje y envío, acaba de adquirir Dedalog, un competidor con sede en São Paulo, Brasil.

Segmentación de la industria logística del comercio electrónico en América Latina

La logística del comercio electrónico se refiere a los servicios de transporte prestados al mercado minorista en línea. Para una empresa de comercio electrónico, la logística en la dirección directa implica recibir un pedido en línea, organizar el artículo, empaquetarlo, preparar su factura, establecer el pago, enviar y entregar el artículo en la puerta del cliente.

El informe proporciona un análisis de antecedentes completo del mercado de logística de comercio electrónico, que cubre las tendencias actuales del mercado, restricciones, actualizaciones tecnológicas e información detallada sobre varios segmentos y el panorama competitivo. Además, durante el estudio se ha incorporado y considerado el impacto de la pandemia de COVID-19.

El mercado está segmentado por servicio (transporte, almacenamiento, gestión de inventario y servicios de valor añadido (etiquetado, embalaje, etc.)), negocio (B2B y B2C), destino (nacional e internacional/transfronterizo), producto (moda y prendas de vestir, electrónica de consumo y electrodomésticos, productos de belleza y cuidado personal, y otros productos (juguetes, productos alimenticios, muebles, etc.)), y país (Brasil, México, Argentina, Colombia, Chile, Perú y resto de América Latina). America). El informe ofrece el tamaño del mercado y pronósticos para el mercado de logística de comercio electrónico de América Latina en valor (USD) para todos los segmentos anteriores.

| Transporte |

| Almacenamiento y gestión de inventarios |

| Servicios de valor agregado (Etiquetado, Embalaje, etc.) |

| B2B (de empresa a empresa) |

| B2C (empresa a cliente) |

| Doméstico |

| Internacional/Transfronterizo |

| Moda y Confección |

| Electrónica de consumo y electrodomésticos |

| Productos de belleza y cuidado personal |

| Otros Productos (Juguetes, Productos Alimenticios, Muebles, etc.) |

| Brasil |

| México |

| Argentina |

| Colombia |

| Chile |

| Perú |

| Resto de América Latina |

| Por servicio | Transporte |

| Almacenamiento y gestión de inventarios | |

| Servicios de valor agregado (Etiquetado, Embalaje, etc.) | |

| Por negocio | B2B (de empresa a empresa) |

| B2C (empresa a cliente) | |

| Por destino | Doméstico |

| Internacional/Transfronterizo | |

| Por producto | Moda y Confección |

| Electrónica de consumo y electrodomésticos | |

| Productos de belleza y cuidado personal | |

| Otros Productos (Juguetes, Productos Alimenticios, Muebles, etc.) | |

| Por país | Brasil |

| México | |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América Latina |

Preguntas frecuentes sobre investigación de mercado de logística de comercio electrónico en América Latina

¿Qué tamaño tiene el mercado logístico de comercio electrónico en América Latina?

Se espera que el tamaño del mercado de logística de comercio electrónico de América Latina alcance los 5.750 millones de dólares en 2024 y crezca a una tasa compuesta anual del 10,30% hasta alcanzar los 9.380 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de logística de comercio electrónico en América Latina?

En 2024, se espera que el tamaño del mercado logístico de comercio electrónico de América Latina alcance los 5.750 millones de dólares.

¿Quiénes son los actores clave en el mercado de logística de comercio electrónico de América Latina?

DHL Express, DB Schenker, FedEx Corporation, Gefco Corporation, Bollore Logistics son las principales empresas que operan en el Mercado Logístico de Comercio Electrónico de América Latina.

¿Qué años cubre este mercado de logística de comercio electrónico de América Latina y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado logístico de comercio electrónico de América Latina se estimó en 5.210 millones de dólares. El informe cubre el tamaño histórico del mercado de Logística de comercio electrónico de América Latina para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Logística de comercio electrónico de América Latina para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria logística del comercio electrónico en América Latina

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de logística de comercio electrónico en América Latina en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de logística de comercio electrónico en América Latina incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.