Análisis del mercado de envases de bebidas alcohólicas en América Latina

Se espera que el mercado latinoamericano de envases de bebidas alcohólicas crezca a una tasa compuesta anual del 5,1% durante el período previsto. Con el creciente número de marcas de bebidas alcohólicas en la región, el envase juega un papel importante en la diferenciación del producto. Está ayudando a las marcas a comunicarse con sus consumidores, ya que pueden tocar y sentir el producto a través del empaque. Las innovaciones recientes, como el reciclaje ligero y eficaz, están impulsando el mercado.

- En los últimos años, ciertas bebidas locales de Argentina pasaron a ser el centro de atención internacional, como el tequila de México, la Caipirinha de Brasil y el vino Malbec de Argentina. Estas son las categorías más vendidas en toda la región. Además, los turistas en aumento tienden a gastar una mayor parte de sus ingresos en degustar bebidas alcohólicas populares de la región. Por lo tanto, estos países más vendidos tienen un impacto positivo en el crecimiento del mercado.

- Según una encuesta realizada por la Organización Panamericana de la Salud en América Latina y el Caribe en 2020, el consumo de bebidas alcohólicas disminuyó entre los primeros meses de la pandemia de COVID-19 (marzo a junio de 2020) tanto para mujeres como para hombres en un 15,2%. y 13,1% respectivamente, en comparación con 2019. Podría explicarse en parte por las medidas de distanciamiento implementadas por los gobiernos para limitar la propagación del COVID-19. Durante ese período se cerraron diversos establecimientos donde la gente suele beber, como bares y discotecas, no se permitieron fiestas y reuniones y, en algunos lugares, incluso se prohibió la venta de bebidas alcohólicas.

- Según la Organización Panamericana de la Salud, el vino ganó popularidad durante la pandemia, y la proporción de consumidores aumentó un 7,5% durante el período (marzo a junio de 2020) analizado en 2020, en comparación con 2019. Al mismo tiempo, la cerveza y las bebidas espirituosas comparten de consumidores disminuyó un 3,6% y un 3,5%, respectivamente. Pero después de la pandemia, se espera que las ventas recuperen el nivel anterior a la COVID-19.

- Según la Organización Internacional de la Viña y el Vino, Argentina y Chile siguieron siendo los principales productores y exportadores de vino en América Latina en 2020. Una gran parte del vino de exportación de ambos países se envió a granel. Por lo tanto, el crecimiento del envasado de vino en estos países está limitado porque una gran proporción del vino que exportan se envasa en otros lugares.

Tendencias del mercado de envases de bebidas alcohólicas en América Latina

Se espera que la cerveza domine el mercado

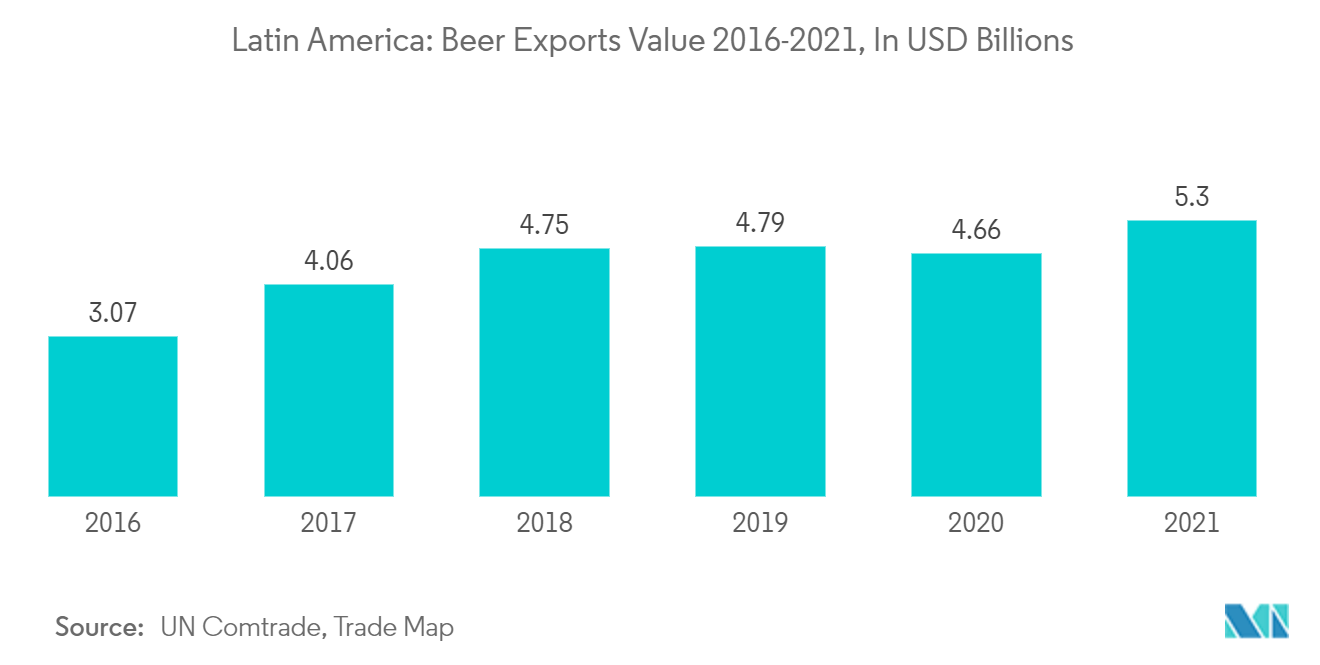

- América Latina es el tercer consumidor de cerveza por volumen en el mundo. La Pilsner es la cerveza más popular a nivel mundial, pero los hábitos de consumo están cambiando y el consumo de cerveza artesanal y premium está aumentando rápidamente. Del mismo modo, los fabricantes de cerveza también están pasando del envasado tradicional de botellas de vidrio a latas de metal y botellas de PET.

- Reconociendo la creciente popularidad de las actividades y eventos al aire libre en toda América Latina, el formato de lata de metal ayudará a los consumidores de cerveza a disfrutar fácilmente de sus cervezas favoritas en entornos diversos y activos sin comprometer el sabor o la calidad del producto. Las latas de bebidas son infinitamente reciclables y pueden transformarse en latas nuevas en tan solo 60 días, atributos que contribuyen a una economía circular.

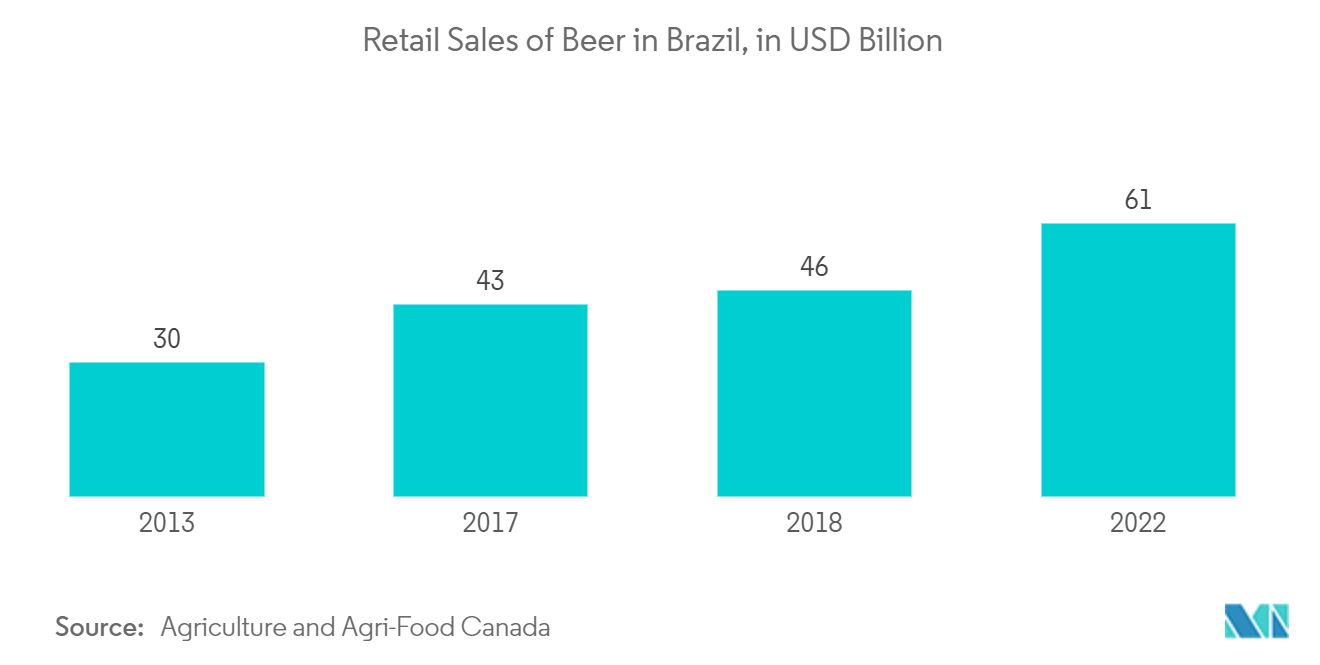

- El aumento de los ingresos disponibles de los consumidores y la rápida urbanización (87% de la población urbana en Brasil) son algunos de los factores importantes que impulsan la popularidad de la cerveza en el mercado estudiado. Además, se espera que la introducción de cerveza sin alcohol impulse la demanda de esta categoría en la región.

- Brasil es el mayor consumidor de cerveza de América Latina. Las marcas nacionales abastecen principalmente su mercado de cerveza. La mayoría de las cervezas vendidas se consideran de precio básico, lo que las hace accesibles a un gran público. Sin embargo, muchos consumidores brasileños han adoptado la tendencia de beber menos pero beber mejor. Los consumidores en el mercado de la cerveza se han vuelto más experimentales, lo que ha resultado en que más personas busquen nuevos estilos de cerveza. Esta tendencia abre una variedad de oportunidades para las cervezas premium y artesanales. Además, los consumidores modernos (principalmente Millennials y Gen-Z) parecen ser menos leales a las marcas, lo que crea oportunidades para introducir nuevos tipos de cervezas en el mercado.

Se espera que Brasil tenga una participación de mercado significativa

- Puede que Brasil no esté inherentemente asociado con el vino, pero tiene una amplia variedad de características distintivas de producción de vino debido a su clima subtropical. Brasil es el tercer productor, con 1,9 millones de hectolitros de vino en 2020. Paraguay, China y Estados Unidos son los tres principales mercados de exportación, ya que constituyen más del 70% de las exportaciones totales de vino brasileño. Los fabricantes exportan principalmente botellas de vino espumoso en lugar de exportar a granel, promoviendo la industria local de envasado de vino.

- Ambev SA, una de las mayores cerveceras de Brasil, se ha fijado el objetivo de eliminar la contaminación plástica en sus envases para 2025. La compañía estimó que esta medida podría generar 239,09 millones de dólares (aprox.) en negocios. Se está asociando con partes interesadas, incluidos proveedores, fabricantes, cooperativas de reciclaje, nuevas empresas y universidades, para tener todas sus bebidas en envases retornables o hechas de material 100% reciclado.

- En 2020, la marca de cerveza artesanal Bierland, con sede en Brasil, decidió envasar el 100% de su cartera de productos en latas de metal en lugar de vidrio. Para esta transición de embalaje, la empresa colaboró con Crown Embalagens Metálicas da Amazônia SA, unidad subsidiaria de Crown Holdings, Inc. La cervecería artesanal tiene como objetivo ampliar su alcance regional y atraer a los consumidores locales, aumentar la presencia de su marca, mejorar su accesibilidad y responder a las demandas cambiantes del mercado. Bierland eligió las latas de bebidas debido a sus numerosos beneficios inherentes.

- Amcor plc diseñó una botella personalizada de 600 ml para el fabricante de bebidas New Age Bebidas de Leme, São Paulo, que presenta una base estilo champán similar al vidrio combinada con la conveniencia del PET liviano y resistente a roturas. Amcor utilizó su proceso de moldeo por soplado en un solo paso para fabricar las botellas para la cervecería. Las botellas cuentan con una tapa de corona de metal, que reproduce la botella de vidrio estándar. La botella de PET sustituirá al vidrio y pasará por los mismos procesos de llenado en frío, taponado y pasteurización.

Descripción general de la industria de envasado de bebidas alcohólicas en América Latina

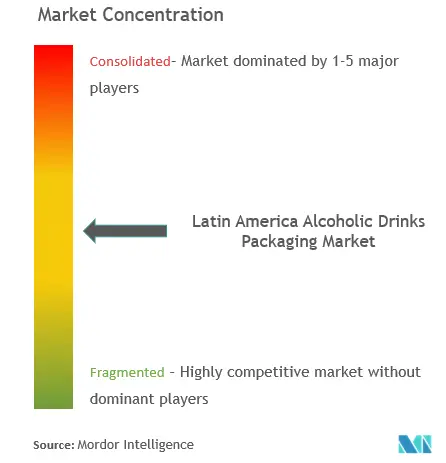

La disponibilidad de varios actores que ofrecen soluciones de envasado para bebidas alcohólicas ha intensificado la competencia en el mercado. Por tanto, el mercado está moderadamente fragmentado y muchas empresas desarrollan estrategias de expansión. Algunos de los desarrollos recientes son:.

- Julio de 2020 IntraPac International LLC lanzó una botella de PET Flask patentada. Es un matraz de 100 ml que tiene el tamaño perfecto para llevar cómodamente mientras viaja. Además, ofrece un perfil de hombro mejorado, un peso reducido y aumenta el área del panel de etiqueta frontal en un 10 %, ofreciendo espacio adicional para la marca. Esta botella se puede procesar con 100% PCR.

- Febrero de 2020 Garçon Wines colaboró con Amcor plc para la producción de botellas de vino planas fabricadas con plástico PET reciclado posconsumo (PCR). Las botellas de PET de Amcor son elegantes, modernas y se adaptan perfectamente a los requisitos de comodidad y sostenibilidad del estilo de vida actual. Las botellas de PET son irrompibles, aptas para la playa y la piscina, y también tienen beneficios ambientales ya que son livianas, infinitamente reciclables y tienen una huella de carbono menor que las botellas de vidrio o las latas de aluminio.

Líderes del mercado de envases de bebidas alcohólicas en América Latina

Crown Holdings Inc.

Owens-Illinois Inc.

Amcor plc

Ball Corporation

United Bottles & Packaging

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de envases de bebidas alcohólicas en América Latina

- Enero de 2022 Ambev, un fabricante y cervecero brasileño de envases de vidrio, planea construir una nueva fábrica en Paraná para fabricar botellas de vidrio recicladas. La empresa prevé invertir R$ 870 millones en la planta. Ambev, filial de la belga Anheuser-Busch InBev, afirmó que la planta iniciará operaciones en 2025.

- Marzo de 2021 la empresa de bebidas con sede en Bélgica Anheuser-Busch InBev (AB InBev) anunció el nuevo diseño de envase sostenible de la marca de cerveza Corona. En este diseño, la paja sobrante de la cosecha del granjero se utiliza para crear un cartón para hacer paquetes. Para fabricar el paquete, la pajita se combina con fibra de madera totalmente reciclada y emplea un proceso de fabricación de pulpa único que considera la relativa fragilidad de la pajita. El paquete se encuentra actualmente en prueba en Colombia y está disponible en paquetes de 10.000 Corona 6. Se estrenará en Argentina a mediados de 2022.

Segmentación de la industria de envasado de bebidas alcohólicas en América Latina

Los envases de bebidas alcohólicas desempeñan un papel destacado en la promoción de la marca, aumentando su visibilidad. En la actualidad, los fabricantes de bebidas alcohólicas se esfuerzan por proporcionar los mejores estándares de embalaje para sus productos para influir en los consumidores a comprar su marca. El informe ofrece una breve comprensión de los productos de embalaje utilizados para el envasado de bebidas alcohólicas en América del Norte. Los diversos productos de embalaje considerados para el estudio son botellas, latas de metal, cartones y bolsas, entre otros. Estos productos pueden estar compuestos de diversos materiales de embalaje, como plástico, papel, metal y vidrio.

El mercado latinoamericano de envases de bebidas alcohólicas está segmentado por material (plástico, papel, metal, vidrio), productos alcohólicos (cerveza, licores, vino, listos para beber), tipo de producto (botellas de plástico, botellas de vidrio, latas de metal, cartones, bolsas). ) y País (Brasil, Argentina, México). Los tamaños de mercado y las previsiones se proporcionan en términos de valor (miles de millones de dólares) para todos los segmentos anteriores.

| Vaso |

| Metal |

| El plastico |

| Papel |

| Vino |

| Espíritu |

| Cerveza |

| Listo para beber |

| Otros tipos de bebidas alcohólicas |

| Botellas de vidrio |

| Latas de metal |

| Botellas de plástico |

| Otros tipos de productos |

| Brasil |

| Argentina |

| México |

| Resto de América Latina |

| Por materia primaria | Vaso |

| Metal | |

| El plastico | |

| Papel | |

| Por productos alcohólicos | Vino |

| Espíritu | |

| Cerveza | |

| Listo para beber | |

| Otros tipos de bebidas alcohólicas | |

| Por tipo de producto | Botellas de vidrio |

| Latas de metal | |

| Botellas de plástico | |

| Otros tipos de productos | |

| Por país | Brasil |

| Argentina | |

| México | |

| Resto de América Latina |

Preguntas frecuentes sobre investigación de mercado de envases de bebidas alcohólicas en América Latina

¿Cuál es el tamaño actual del mercado de Envases de bebidas alcohólicas de Los Ángeles?

Se proyecta que el mercado de envases de bebidas alcohólicas de Los Ángeles registre una tasa compuesta anual del 5,10% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Envasado de bebidas alcohólicas de Los Ángeles?

Crown Holdings Inc., Owens-Illinois Inc., Amcor plc, Ball Corporation, United Bottles & Packaging son las principales empresas que operan en el mercado de envases de bebidas alcohólicas de Los Ángeles.

¿Qué años cubre este mercado de Envases de bebidas alcohólicas de Los Ángeles?

El informe cubre el tamaño histórico del mercado de Envases de bebidas alcohólicas de Los Ángeles durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Envases de bebidas alcohólicas de Los Ángeles para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de envasado de bebidas alcohólicas de Los Ángeles

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Envases de bebidas alcohólicas de Los Ángeles en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Envases de bebidas alcohólicas de Los Ángeles incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.