Tamaño y Participación del Mercado Global de Informática de Laboratorio

Análisis del Mercado Global de Informática de Laboratorio por Mordor Intelligence

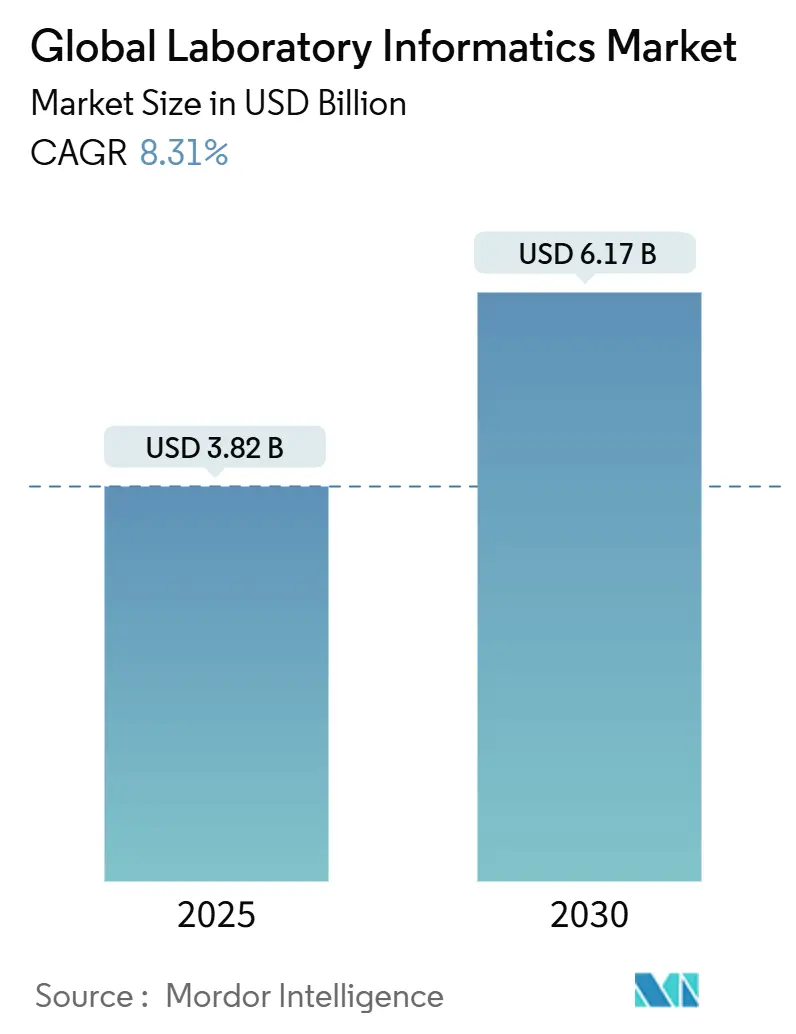

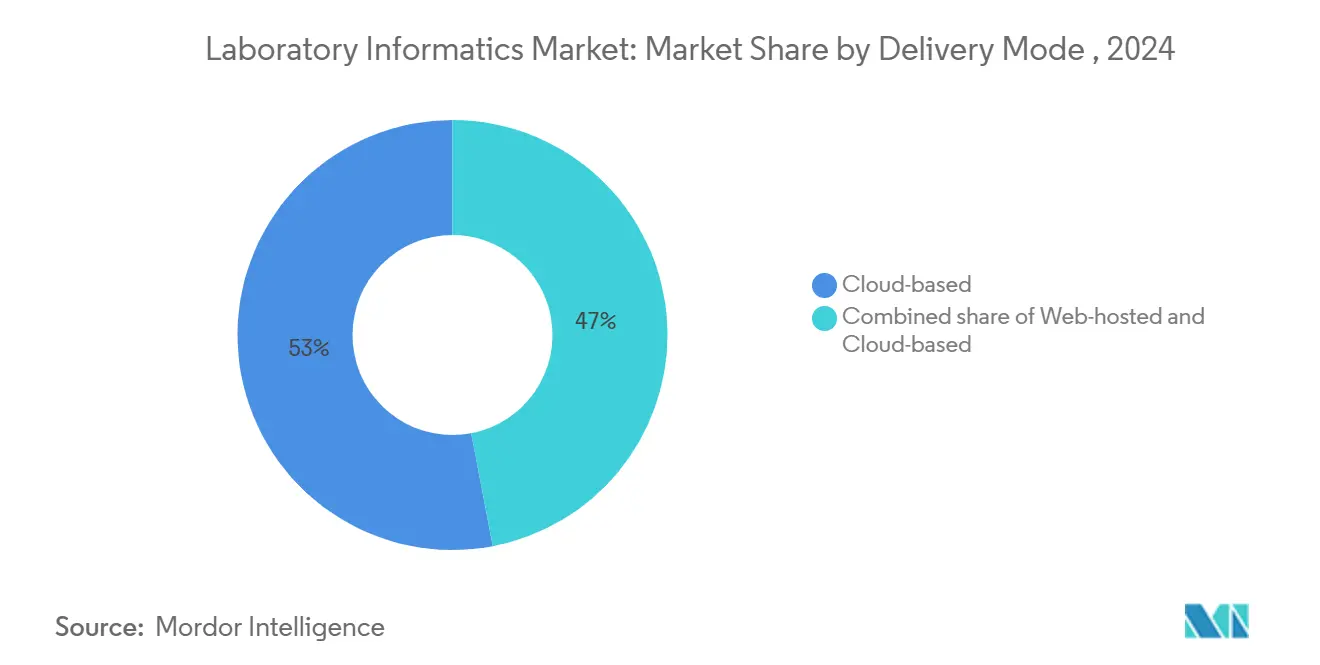

El mercado de informática de laboratorio está valorado en USD 3.82 mil millones en 2024 y se proyecta que alcance USD 6.17 mil millones en 2030, avanzando a una CAGR del 8.31% durante 2025-2030. El crecimiento está respaldado por el cambio de los laboratorios hacia el despliegue en la nube, el ritmo creciente del descubrimiento de fármacos subcontratado, y la expansión de biobancos de medicina de precisión que demandan una gestión robusta de datos multi-ómicos. La entrega en la nube ya controla el mayor grupo de ingresos y está ampliando su liderazgo porque los flujos de trabajo de acceso remoto se han convertido en estándar en I+D farmacéutica. Los mandatos de integridad de datos de los reguladores aceleran el reemplazo de Sistemas de Gestión de Información de Laboratorio (LIMS) heredados con plataformas modernas que incorporan el cumplimiento por diseño. Simultáneamente, los módulos de inteligencia artificial están siendo integrados en suites de informática para acortar los ciclos de análisis y descubrir insights predictivos, especialmente en investigación oncológica y de enfermedades raras.

Puntos Clave del Informe

- Por producto, los Sistemas de Gestión de Información de Laboratorio lideraron con el 48.6% de la participación del mercado de informática de laboratorio de 2024, mientras que los Cuadernos Electrónicos de Laboratorio están pronosticados para expandirse a una CAGR del 12.5% hasta 2030.

- Por componente, los servicios comandaron el 60.0% de participación del tamaño del mercado de informática de laboratorio de 2024; el software es el de mayor movimiento, creciendo 11.2% anualmente hasta 2030.

- Por modo de entrega, las soluciones en la nube capturaron el 53.0% del mercado de informática de laboratorio en 2024 y están establecidas para componer al 13.4% anual hasta 2030.

- Por usuario final, las empresas farmacéuticas y biotecnológicas mantuvieron el 40.0% de los ingresos de 2024, mientras que las Organizaciones de Investigación por Contrato están escalando más rápido a una CAGR del 12.8%.

- Por geografía, América del Norte retuvo el 43.0% de los ingresos de 2024; Asia Pacífico es la región de mayor crecimiento, progresando al 9.0% anual entre 2025-2030.

Tendencias e Insights del Mercado Global de Informática de Laboratorio

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Actualizaciones de integridad de datos mandadas regulatoriamente | +5% | América del Norte | Corto plazo (≤ 2 años) |

| Auge de subcontratación CRO hacia Asia | +4% | Asia Pacífico | Mediano plazo (2-4 años) |

| Expansión de biobancos de oncología de precisión | +3% | Europa | Largo plazo (≥ 4 años) |

| Integración de análisis habilitado por IA | +2% | Japón, Corea del Sur | Mediano plazo (2-4 años) |

| Las políticas remotas e híbridas de I+D aceleran la adopción de ELN alojado en web a través de laboratorios farmacéuticos globales | +2% | Global | Corto plazo (≤ 2 años) |

| Pilotos del Pasaporte Digital de Producto del Pacto Verde de la UE que requieren SDMS para trazabilidad química | +1% | Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Actualizaciones de Integridad de Datos Mandadas Regulatoriamente Impulsan el Ciclo de Reemplazo de LIMS

Los LIMS heredados no pueden satisfacer los requisitos actuales de rastro de auditoría, cadena de custodia y firma electrónica, impulsando una ola de proyectos de reemplazo completo a través de laboratorios farmacéuticos y clínicos en Estados Unidos y Canadá. La Administración de Alimentos y Medicamentos de EE.UU. adoptó STARLIMS de Abbott en sus sitios de pruebas, ilustrando la preferencia regulatoria por plataformas que automatizan flujos de trabajo de cumplimiento. Los hospitales están siguiendo el ejemplo ya que el reporte de enfermedades infecciosas se mueve de registros manuales a reporte electrónico de laboratorio mandado que se integra con redes de vigilancia estatal[1]Departamento de Salud de Ohio, "Reporte Electrónico de Laboratorio," odh.ohio.gov. En términos prácticos, el ciclo de actualización restringe la selección de proveedores a sistemas con rastros de auditoría granulares, interfaces de instrumentos validadas, y soporte para 21 CFR Parte 11, empujando el mercado de informática de laboratorio hacia mayores ingresos anuales de mantenimiento y contratos de soporte multi-año más largos.

Auge de Subcontratación hacia CROs Asiáticas Incrementa Demanda de Informática de Laboratorio Cloud-First

Las Organizaciones de Investigación por Contrato en China, India y el Sudeste Asiático están ganando una porción mayor del desarrollo de fármacos en etapa temprana, elevando los ingresos regionales de CRO hacia USD 46 mil millones en 2025. Los patrocinadores demandan visibilidad en tiempo real de ensayos subcontratados, forzando a las CROs a instalar LIMS arquitecturados en la nube que transmiten datos a portales de clientes. LabVantage expandió su huella de servicios profesionales en Asia y Sudamérica en un 80% entre 2020-2023 para satisfacer esta necesidad. Porque el alojamiento en la nube evita el desembolso de capital de centros de datos locales, las firmas biotecnológicas más pequeñas pueden incorporar socios CRO más rápido, contribuyendo al crecimiento sostenido de doble dígito del segmento dentro del mercado de informática de laboratorio.

Expansión de Biobancos de Oncología de Precisión Requiere Gestión de Datos de Alto Rendimiento

Las redes de investigación europeas están construyendo repositorios de imagen-genómica como PRIMAGE y CHAIMELEON para refinar los pronósticos de cáncer[2]Michela Gabelloni et al., "Cerrando brechas entre imágenes y datos: una actualización sistemática sobre biobancos de imágenes," European Radiology, procancer-i.eu. El manejo de datos radiómicos multi-terabyte y de exoma completo requiere plataformas de informática de laboratorio que fusionen funciones de biobanco, archivo de imágenes y almacén de datos clínicos. El programa Moonshot del Instituto de Cáncer de Allegheny Health Network muestra cómo los LIMS multi-ómicos sustentan modelos predictivos que vinculan el genotipo del tumor con la respuesta a la terapia. A medida que los flujos de trabajo de organoides y xenoinjertos derivados de pacientes escalan, la presión de rendimiento se intensifica, reforzando la demanda de almacenamiento elástico en la nube emparejado con tuberías de cómputo de alto rendimiento.

Integración de Análisis Habilitado por IA para Flujos de Trabajo de Medicina Personalizada

Las iniciativas de salud de precisión japonesas y surcoreanas incorporan módulos de inteligencia artificial dentro de suites de informática de laboratorio para acelerar el descubrimiento de biomarcadores. Jefferson Lab demuestra cómo las arquitecturas de aprendizaje profundo interpretan datos complejos de colisionadores, un modelo que está siendo reutilizado para análisis ómicos de alta dimensión[3]Jefferson Lab, "Inteligencia Artificial y Aprendizaje Automático," jlab.org. ONCare Alliance se asoció con Ovation.io en enero de 2025 para crear una base de datos multi-ómica longitudinal que combina datos de historial médico electrónico con biomarcadores sanguíneos seriales para cohortes de cáncer. La integración de IA directamente en LIMS y Cuadernos Electrónicos de Laboratorio (ELNs) acorta el bucle de retroalimentación entre la adquisición de datos y la generación de insights, cambiando el mercado de informática de laboratorio hacia plataformas con bancos de trabajo de aprendizaje automático incorporados.

Análisis de Impacto de Limitaciones

| Limitación | (~) % Impacto en Pronóstico CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Fragmentación de instrumentos heredados | -2% | América Latina | Mediano plazo (2-4 años) |

| Costos de validación y ciberseguridad impulsados por GDPR | -3% | Europa | Corto plazo (≤ 2 años) |

| Preocupaciones de dependencia del proveedor debido a estándares de datos propietarios entre institutos de investigación pública | -2% | Global | Mediano plazo (2-4 años) |

| Brecha de habilidades en scripting API a través de laboratorios de seguridad alimentaria LATAM impidiendo integración LES | -1% | América Latina | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Fragmentación de Instrumentos Heredados Obstaculiza la Integración de LIMS en América Latina

Muchos laboratorios latinoamericanos dependen de instrumentos de mesa heterogéneos adquiridos durante décadas, cada uno ejecutando formatos de archivo propietarios y firmware desactualizado. La escasez de proveedores locales de reactivos y el costo elevado de importar consumibles agravan el desafío, como se destacó en la cobertura de Science de 2024 de la Red de Colaboración de Reactivos[4]Rodrigo Pérez Ortega, "Científicos en América Latina luchan por obtener químicos clave," Science, science.org. Aunque las iniciativas que enseñan a los laboratorios a fabricar reactivos localmente reducen los costos de consumibles, no resuelven el problema central de integración. Consecuentemente, los nuevos despliegues de LIMS deben incluir desarrollo de controladores personalizados y validación de interfaces, elevando presupuestos de proyectos y alargando cronogramas, lo que templa el ritmo de expansión del mercado de informática de laboratorio en la región.

Costos de Validación y Ciberseguridad Impulsados por GDPR de la UE Limitan Presupuestos de Migración a la Nube

El Reglamento General de Protección de Datos de Europa eleva los gastos de alojamiento de datos en aproximadamente 20% y los costos de cómputo en 15% para empresas de ciencias de la vida que procesan datos de salud personal. Los proveedores de informática de laboratorio deben incorporar cifrado en reposo, controles de rol de grano fino, y registros de acceso auditables que cumplan con GDPR y estatutos nacionales de atención médica. La documentación de validación sola puede alargar proyectos de migración a la nube por seis meses, efectivamente imponiendo una prima de costo del 25% en despliegues. Estos gastos generales adicionales persuaden a algunos centros de investigación europeos de tamaño medio a diferir la adopción de la nube incluso cuando los beneficios operacionales son claros, enfriando la adopción a corto plazo dentro del mercado de informática de laboratorio.

Análisis de Segmentos

Por Producto: La Adopción de ELN Acelera la Transformación Digital

LIMS retuvo la mayor participación con 48.6% de los ingresos de 2024, sin embargo los ELNs están cerrando la brecha, expandiéndose al 12.5% anual. En términos de ingresos, los ELNs contribuyeron USD 1.17 mil millones en 2024, pero su participación del tamaño del mercado de informática de laboratorio está proyectada para duplicarse para 2030. El aumento proviene de modelos de trabajo híbrido donde los científicos alternan entre bancos de laboratorio y sesiones remotas de análisis de datos. Los ELNs modernos como eLabNext incorporan colaboración en tiempo real, rastros de auditoría a prueba de manipulación, y constructores de protocolo de arrastrar y soltar. La integración con LIMS significa que las narrativas experimentales se vinculan automáticamente a archivos de datos en bruto y puntos de control de calidad, reforzando la integridad de datos y acelerando presentaciones regulatorias. Durante el horizonte de pronóstico, los paquetes ELN-LIMS convergidos se convertirán en la arquitectura por defecto ya que las organizaciones buscan ecosistemas de proveedor único que minimicen la sobrecarga de validación.

Combinar la funcionalidad ELN con módulos de control de instrumentos mejora el cumplimiento con GxP y 21 CFR Parte 11, atrayendo a laboratorios de investigación por contrato que cortejan patrocinadores farmacéuticos. El ELN incorporado de LabWare dentro de su plataforma LIMS permite la ejecución guiada de métodos de prueba estandarizados mientras captura datos contextuales como números de lote de reactivos y estado de calibración. Porque la participación del mercado de informática de laboratorio atada a LIMS ya es alta, el crecimiento entre proveedores LIMS incumbentes dependerá de la venta cruzada de complementos ELN y análisis. Mientras tanto, los proveedores de ELN de juego puro continúan diferenciándose a través del diseño de experiencia del usuario y plantillas científicas pre-construidas que acortan el tiempo de incorporación.

Por Componente: Dominio de Servicios Refleja Complejidad de Implementación

Los servicios generaron 60.0% de los ingresos de 2024 porque la mayoría de laboratorios carecen de recursos internos para mapear flujos de trabajo, configurar interfaces de instrumentos, y validar sistemas bajo guía regulatoria. La práctica de Servicios de Informática Científica de Accenture ilustra la amplitud de la demanda, cubriendo todo desde recopilación de requisitos hasta integración del Sistema de Gestión de Calidad. Dada la naturaleza multi-año de los programas de transformación, los proveedores de servicios aseguran ingresos de anualidades a través de contratos de servicios gestionados que cubren mantenimiento de sistemas, control de cambios, y re-validación periódica.

Sin embargo, el software está alcanzando. La porción de software del mercado de informática de laboratorio está expandiéndose a una CAGR del 11.2% ya que los proveedores pivotan hacia paquetes de Software-como-Servicio que agrupan alojamiento, actualizaciones, y soporte básico. La edición SaaS de LabVantage reduce el gasto de infraestructura y habilita actualizaciones de clic para desplegar. Con el tiempo, las bibliotecas de interfaz automatizadas y herramientas de configuración de código bajo temperarán los ingresos de servicios, pero la necesidad de habilidades especializadas de migración de datos y validación asegura que los servicios permanezcan como el componente individual más grande de la industria de informática de laboratorio hasta 2030.

Por Modo de Entrega: Soluciones en la Nube Dominan la Trayectoria de Crecimiento

El despliegue en la nube capturó 53.0% de los ingresos de 2024, reflejando el apetito de los laboratorios por infraestructura escalable que apoye equipos de investigación globalmente distribuidos. Los proveedores de nube enfatizan cumplimiento SOC2, ISO 27001, y FedRAMP para superar dudas de seguridad. El OpenLab ECM XT de Agilent ofrece cifrado extremo a extremo, versionado a nivel de objeto, y almacenamiento de pago según crecimiento. Porque la CAGR para entrega en la nube es 13.4%, el tamaño del mercado de informática de laboratorio atribuible a la nube podría superar USD 4.5 mil millones para 2030.

Los despliegues locales persisten principalmente en configuraciones nucleares, de defensa, y algunas clínicas europeas donde las reglas de soberanía de datos impiden el alojamiento externo. Los modelos híbridos están ganando tracción ya que los laboratorios combinan captura de instrumentos local con motores de análisis en la nube. El LIMS en la nube de LabWare ilustra este patrón, ofreciendo acceso basado en navegador mientras permite almacenamiento temporal de datos detrás del firewall para instrumentos que carecen de ancho de banda confiable. La normalización impulsada por la pandemia del trabajo remoto afianza la nube como el modelo de adquisición por defecto, inclinando presupuestos de I+D de proveedores hacia interfaces nativas web y arquitecturas de microservicios.

Por Usuario Final: Las CROs Superan a las Organizaciones de Investigación Tradicionales

Las empresas farmacéuticas y biotecnológicas contribuyeron 40% de los ingresos de 2024, pero las CROs forman el constituyente de crecimiento más rápido a una CAGR del 12.8%. Las firmas biotecnológicas pequeñas y de mediana capitalización se apoyan en socios CRO para ejecución de ensayos, secuenciación genómica, y documentación regulatoria, empujando a las CROs a invertir en pilas de informática que proporcionan flujos de datos transparentes y listos para auditoría. La alianza de pruebas moleculares Siemens-Thermo Fisher agrupa instrumentos PCR de Thermo Fisher con automatización de flujo de trabajo en la solución kPCR de Siemens, ejemplificando cómo las CROs pueden entregar tuberías de prueba llave en mano.

Porque los contratos CRO a menudo estipulan cláusulas de propiedad de datos, los proveedores que ofrecen modelos de inquilino flexibles puntúan más alto en evaluaciones RFP. Las plataformas unificadas que combinan LIMS, ELN, y Sistemas de Gestión de Datos Científicos (SDMS) reducen la fricción de integración y ayudan a las CROs a diferenciarse. El efecto neto es una brecha de ingresos que se amplía entre CROs digitalmente maduras y rezagadas, reforzando la expansión de doble dígito dentro de esta porción de usuario final del mercado de informática de laboratorio.

Análisis Geográfico

América del Norte contribuyó 43.0% de los ingresos de 2024, reflejando la confluencia de supervisión regulatoria estricta y alta intensidad de I+D. Los Centros para el Control y Prevención de Enfermedades de EE.UU. incorporaron infraestructura de reporte electrónico de laboratorio mucho antes de la emergencia COVID-19, dando a los laboratorios de salud pública una ventaja inicial en intercambio rápido de datos. Las farmacéuticas principales basadas en la región rutinariamente asignan presupuestos de transformación digital para análisis de datos habilitado por IA, asegurando ciclos de renovación constantes para plataformas de informática. Las subvenciones federales para preparación pandémica y vigilancia de resistencia antimicrobiana alimentan más demanda, manteniendo el liderazgo de América del Norte dentro del mercado de informática de laboratorio.

Asia Pacífico está avanzando a una CAGR del 9.0%, la más rápida mundialmente. China e India dominan los conteos de instalación ya que las CROs domésticas escalan capacidad para servir patrocinadores globales. Los gobiernos están desplegando programas nacionales de infraestructura de calidad que subsidian automatización de laboratorio y entrenamiento de personal, comprimiendo cronogramas de adopción. La decisión de LabVantage de reforzar sus equipos de implementación local señala un pivote de modelos de servicio liderados por exportación a estructuras de soporte en región, un movimiento que reduce la fricción de idioma y zona horaria para clientes. La ausencia de sistemas heredados atrincherados en muchos laboratorios nuevos permite salto directo a despliegue en la nube, magnificando el impulso de crecimiento del mercado de informática de laboratorio a través de Asia Pacífico.

Europa equilibra iniciativas avanzadas de medicina de precisión con regímenes estrictos de protección de datos. Los biobancos de imágenes de cáncer y repositorios multi-ómicos mandatan plataformas que integren sin problemas datos de imagen, genómicos, y clínicos mientras salvaguarden identificadores personales. El cumplimiento con GDPR impulsa la inversión de proveedores en cifrado, tokenización, y controles de transferencia de datos transfronterizos. Aunque la sobrecarga regulatoria recorta presupuestos a corto plazo, los servicios nacionales de salud y flujos de financiamiento Horizon están asignando subvenciones para actualizaciones de infraestructura digital, asegurando una tubería sólida a mediano plazo para proveedores que sirven al segmento europeo del tamaño del mercado de informática de laboratorio.

Panorama Competitivo

El mercado de informática de laboratorio presenta una concentración moderada, con los cinco principales proveedores controlando aproximadamente 55.0% de los ingresos de 2024. Thermo Fisher Scientific se destaca por amplitud, abarcando LIMS, sistemas de datos cromatográficos, y almacenamiento científico en la nube. Su adquisición de febrero de 2025 del negocio de filtración de Solventum por USD 4.1 mil millones mejora las capacidades de preparación de muestras upstream que se complementan con características de conectividad de Chromeleon CDS. Abbott divirtió la suite STARLIMS a Francisco Partners, un movimiento que se espera inyecte capital de I+D dedicado y acelere la entrega del mapa de ruta del producto.

La competencia está cambiando de soluciones puntuales a suites unificadas que combinan LIMS, ELN, y SDMS bajo un esquema único. Proveedores como Uncountable y Scispot enfatizan configuración de código bajo y sugerencias de flujo de trabajo impulsadas por IA, atrayendo a startups biotecnológicas de rápido crecimiento que carecen de personal de TI interno. Los proveedores tradicionales responden publicando bibliotecas de API abiertas para atraer desarrolladores de terceros y fomentar el bloqueo del ecosistema.

Las alianzas estratégicas complementan las adquisiciones. Siemens Healthineers y Thermo Fisher combinaron instrumentos moleculares con módulos de lectura de informática para crear flujos de trabajo de diagnóstico extremo a extremo que acortan el tiempo hasta resultado para ensayos de virología. Estas colaboraciones demuestran cómo los proveedores de hardware buscan socios de informática para agregar valor analítico, difuminando límites entre proveedores de instrumentación y gestión de datos e intensificando dinámicas competitivas dentro del mercado de informática de laboratorio.

Líderes de la Industria Global de Informática de Laboratorio

-

Thermo Fisher Scientific Inc.

-

LabWare

-

Abbott (STARLIMS Corporation)

-

LabVantage Solutions Inc.

-

Agilent Technologies Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: ONCare Alliance y Ovation.io formaron una asociación para construir una base de datos multi-ómica para oncología de precisión, demostrando cómo los proveedores LIMS se están alineando con consorcios clínicos para asegurar derechos de datos a nivel de espécimen.

- Noviembre 2024: UL Solutions expandió la capacidad de laboratorio en México para abordar la demanda de pruebas regionales, reflejando el efecto de arrastre que la armonización regulatoria bajo USMCA ejerce sobre las inversiones en informática.

- Marzo 2024: Precisio Biotix Therapeutics anunció una colaboración con Mayo Clinic en antibacterianos de precisión, proporcionando un caso de estudio de cómo el cribado de alto rendimiento depende de tuberías de datos completamente integradas.

- Marzo 2024: Precisio Biotix Therapeutics adquirió CC Bio, agregando la plataforma ZEUS lysin, lo cual ilustra cómo las adquisiciones de plataformas terapéuticas a menudo llevan una pila de informática que debe ser armonizada rápidamente post-trato para retener continuidad de datos.

Alcance del Informe del Mercado Global de Informática de Laboratorio

Según el alcance de este informe, la informática de laboratorio es la aplicación especializada de información con la ayuda de una plataforma que consiste en equipos, software, y herramientas de gestión de datos que permiten que los datos científicos sean capturados, migrados, procesados, e interpretados para uso inmediato, así como para uso futuro.

El mercado de informática de laboratorio está segmentado por producto (sistema de gestión de información de laboratorio (LIMS), cuadernos electrónicos de laboratorio (ELN), gestión de contenido empresarial (ECM), sistema de ejecución de laboratorio (LES), sistema de datos cromatográficos (CDS), sistema de gestión de datos científicos (SDMS), y captura electrónica de datos (EDC) y sistema de gestión de datos clínicos (CDMS)), por componente (servicios y software), por modo de entrega (Local, Alojado en web, y Basado en la nube), por usuario final (empresas farmacéuticas y biotecnológicas, organizaciones de investigación por contrato (CROs), y otros usuarios finales) y por geografía (América del Norte, Europa, Asia Pacífico, América del Sur, y Medio Oriente y África). El informe ofrece el valor (en USD millones) para los segmentos anteriores.

| Sistema de Gestión de Información de Laboratorio (LIMS) |

| Cuadernos Electrónicos de Laboratorio (ELN) |

| Gestión de Contenido Empresarial (ECM) |

| Sistema de Ejecución de Laboratorio (LES) |

| Sistema de Datos Cromatográficos (CDS) |

| Sistema de Gestión de Datos Científicos (SDMS) |

| Captura Electrónica de Datos (EDC) y Sistema de Gestión de Datos Clínicos (CDMS) |

| Servicios |

| Software |

| Local |

| Alojado en web |

| Basado en la nube |

| Empresas Farmacéuticas y Biotecnológicas |

| Organizaciones de Investigación por Contrato (CROs) |

| Otros Usuarios Finales |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | GCC |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Sistema de Gestión de Información de Laboratorio (LIMS) | |

| Cuadernos Electrónicos de Laboratorio (ELN) | ||

| Gestión de Contenido Empresarial (ECM) | ||

| Sistema de Ejecución de Laboratorio (LES) | ||

| Sistema de Datos Cromatográficos (CDS) | ||

| Sistema de Gestión de Datos Científicos (SDMS) | ||

| Captura Electrónica de Datos (EDC) y Sistema de Gestión de Datos Clínicos (CDMS) | ||

| Por Componente | Servicios | |

| Software | ||

| Por Modo de Entrega | Local | |

| Alojado en web | ||

| Basado en la nube | ||

| Por Usuario Final | Empresas Farmacéuticas y Biotecnológicas | |

| Organizaciones de Investigación por Contrato (CROs) | ||

| Otros Usuarios Finales | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | GCC | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el ingreso proyectado del mercado de informática de laboratorio para 2030?

Se pronostica que el mercado de informática de laboratorio alcance USD 6.17 mil millones para 2030.

¿Qué modelo de entrega está creciendo más rápido, y por qué?

El despliegue en la nube está expandiéndose a una CAGR del 13.4% porque soporta acceso remoto, reduce costos de infraestructura, y simplifica el intercambio de datos global.

¿Cómo están influyendo los requisitos regulatorios en las decisiones de compra?

Los mandatos de integridad de datos de agencias como la FDA compelen a los laboratorios a reemplazar LIMS heredados con plataformas modernas que cuentan con rastros de auditoría completos y controles de firma electrónica.

¿Por qué las Organizaciones de Investigación por Contrato están invirtiendo fuertemente en informática?

Las CROs necesitan intercambio de datos en tiempo real con patrocinadores biotecnológicos; los sistemas avanzados LIMS y ELN proporcionan flujos de trabajo transparentes y listos para auditoría que fortalecen las asociaciones con clientes.

¿Qué limitación clave ralentiza la adopción en Europa?

El cumplimiento de GDPR eleva los costos de alojamiento y validación hasta un 25%, retrasando las migraciones a la nube a pesar de sus ventajas operacionales.

¿Qué segmento de producto se espera que crezca más rápidamente?

Los Cuadernos Electrónicos de Laboratorio están establecidos para aumentar a una CAGR del 12.5% porque facilitan la colaboración en tiempo real y se integran sin problemas con plataformas LIMS modernas.

Última actualización de la página el: