Tamaño y participación del mercado de medicamentos de venta libre

Análisis del mercado de medicamentos de venta libre por Mordor Intelligence

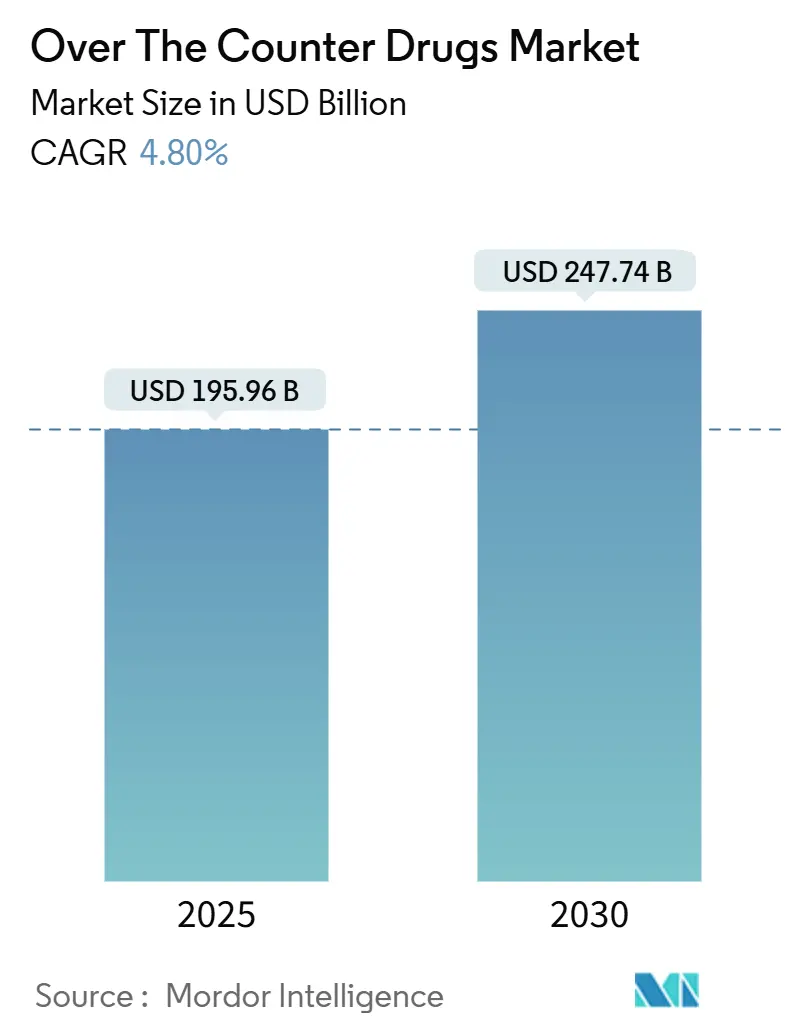

El mercado de medicamentos de venta libre vale 195,96 mil millones de dólares en 2025 y, en su trayectoria actual, se espera que alcance los 247,74 mil millones de dólares en 2030, reflejando una tasa de crecimiento anual compuesto (TCAC) del 4,80%. La expansión constante se basa en la creciente disposición de los consumidores a auto-tratarse dolencias menores, una tendencia que alivia la carga en los sistemas de atención primaria y beneficia a las empresas capaces de simplificar la toma de decisiones en el punto de venta. Las agencias reguladoras continúan relajando las normas que antes mantenían moléculas complejas en canales de solo prescripción, invitando a los fabricantes a repensar las estrategias de fin de ciclo de vida para marcas maduras y a integrar herramientas digitales de auto-selección en los lanzamientos de productos. La inversión también se inclina hacia formatos de dosificación que se sienten más como rituales de bienestar diario: gomitas, masticables y parches, porque el sabor y la conveniencia ahora se ubican junto a la eficacia cuando los compradores evalúan opciones. Con el riesgo de falsificación aún alto en partes de Asia, los propietarios de marcas están combinando tecnología de seguimiento y rastreo con educación comunitaria para proteger la confianza, mientras que los minoristas en América del Norte y Europa ajustan modelos omnicanal que fusionan la entrega a domicilio con orientación farmacéutica en tiempo real.

Puntos clave del informe

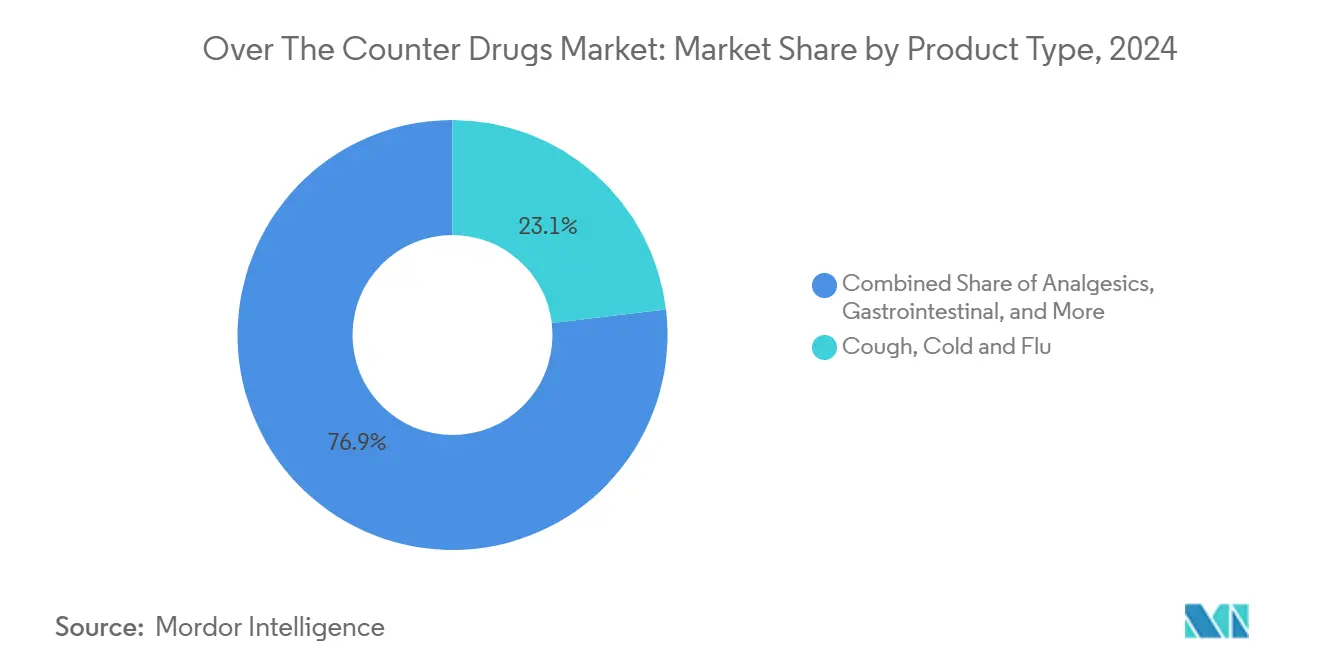

- Por tipo de producto, los remedios para tos, resfriado y gripe mantuvieron una participación de ingresos del 23,1% en 2024, mientras que se proyecta que las vitaminas, minerales y suplementos avancen a una TCAC del 7,9% hasta 2030.

- Por tipo de formulación, las tabletas dominaron con el 38,7% de las ventas en 2024; las gomitas y masticables son el formato de crecimiento más rápido con una TCAC del 9,8% hasta 2030.

- Por canal de distribución, las farmacias de cadenas minoristas capturaron el 42,4% de la facturación en 2024, mientras que las farmacias online se expanden a una TCAC del 10,2% durante el período de pronóstico.

- Por grupo de edad, los adultos (15-64) representaron el 64% del tamaño del mercado de medicamentos de venta libre en 2024, y el segmento geriátrico (65+) está creciendo más rápidamente a una TCAC del 8,5%.

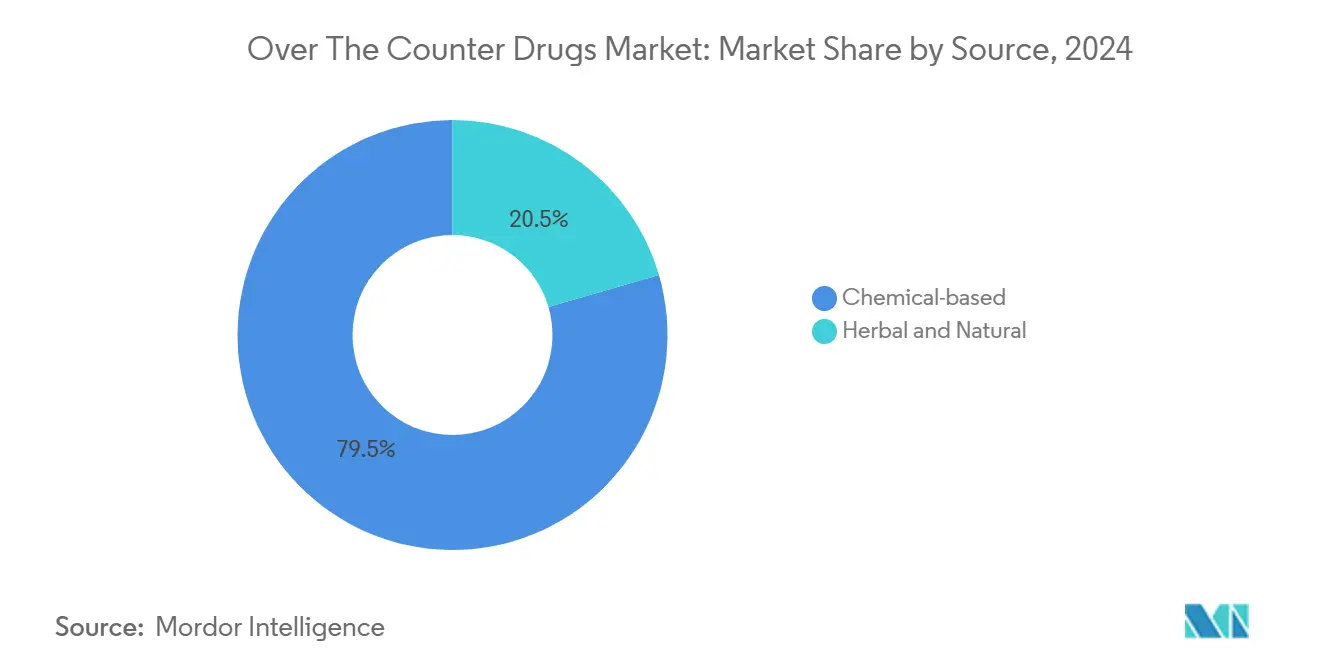

- Por origen, los productos basados en químicos retuvieron el 79,5% de la participación del mercado de medicamentos de venta libre en 2024; las alternativas herbales y naturales muestran el impulso más fuerte con una TCAC del 9,3% hasta 2030.

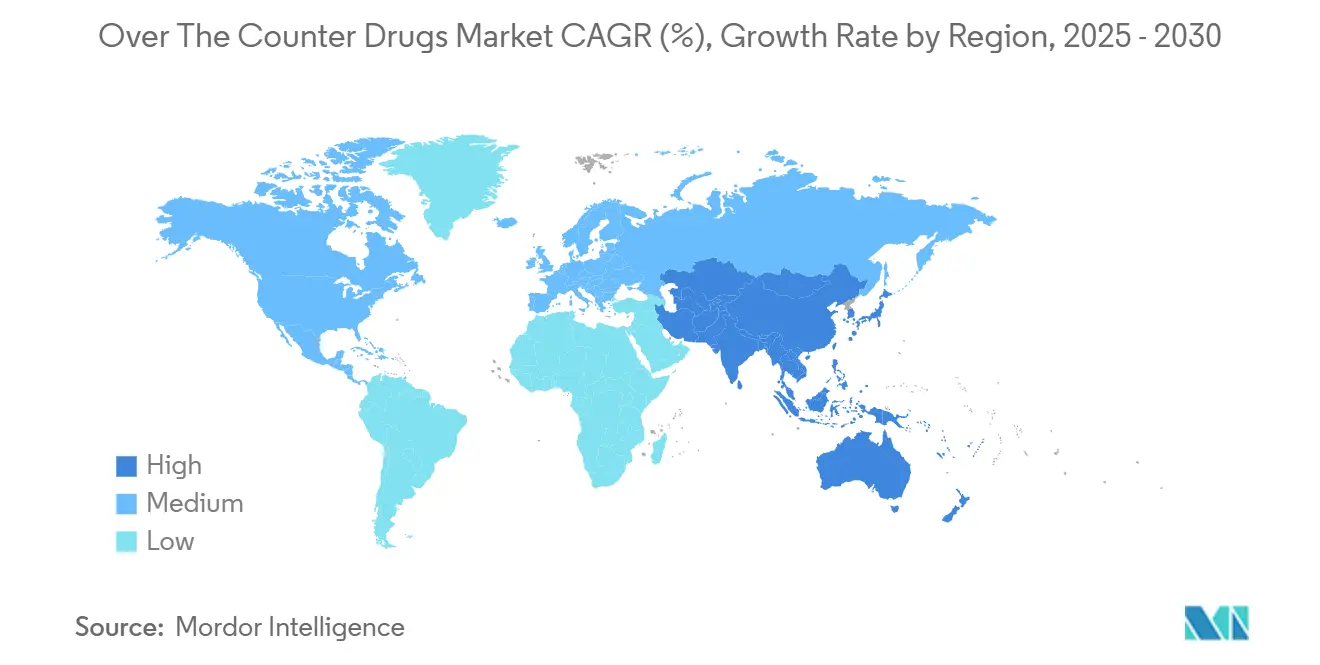

- Por geografía, América del Norte lideró con el 34,8% de los ingresos globales en 2024, mientras que Asia-Pacífico está configurado para registrar la TCAC regional más alta al 8,7% hasta 2030.

Tendencias e insights del mercado global de medicamentos de venta libre

Análisis de impacto de impulsores

| Impulsor | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Creciente preferencia del consumidor por el autocuidado y salud preventiva | +1.8% | Global, con efecto más fuerte en América del Norte y Europa Occidental | Mediano plazo (2-4 años) |

| Continuos cambios de Rx a OTC en múltiples clases terapéuticas | +1.2% | América del Norte y UE, con adopción retrasada en mercados emergentes | Largo plazo (≥ 4 años) |

| Proliferación de plataformas farmacéuticas digitales y omnicanal | +0.9% | Global, con adopción temprana en mercados desarrollados | Mediano plazo (2-4 años) |

| Liberalización de regulaciones farmacéuticas y de venta minorista de medicamentos en economías en desarrollo | +0.7% | APAC, África y América Latina | Mediano plazo (2-4 años) |

| Población que envejece rápidamente elevando la demanda de manejo crónico OTC | +1.0% | Japón, Europa Occidental, América del Norte, China | Largo plazo (≥ 4 años) |

| Enfoque post-pandémico en productos respiratorios y de inmunidad | +1.1% | Global, con mayor intensidad en regiones con impacto severo de COVID-19 | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente preferencia del consumidor por el autocuidado y salud preventiva

El 81% de los consumidores ahora recurren a un producto OTC como primera respuesta a dolencias menores, según revelaciones de Pfizer. El cambio conductual es lo suficientemente grande como para reducir el flujo de pacientes a médicos para condiciones comunes, lo que a su vez cambia los hábitos de prescripción: los médicos enmarcan cada vez más el uso de OTC como un componente esencial de los protocolos de terapia escalonada para reservar intervenciones de prescripción para necesidades de mayor agudeza. Un efecto derivado interesante es que los pagadores acogen silenciosamente la tendencia, porque cada dólar OTC gastado introduce una contribución privada de bolsillo que alivia los presupuestos de reembolso, una dinámica que reequilibra las presiones de costos sin nueva legislación.

Continuos cambios de Rx a OTC

La Administración de Alimentos y Medicamentos de Estados Unidos (FDA) codificó la regla de Condiciones Adicionales para Uso Sin Prescripción (ACNU) en enero de 2025, abriendo la puerta para que productos con perfiles de seguridad matizados migren al estado OTC. Más de 700 productos individuales han cruzado la barrera de prescripción, señala la Asociación de Productos de Salud del Consumidor (CHPA). Una consecuencia poco apreciada es que los equipos de gestión del ciclo de vida ahora ven la migración de Rx a OTC como una palanca estratégica mainstream junto con las tácticas de extensión de patentes, alargando efectivamente los vientos de cola comerciales para moléculas maduras sin reutilizarlas o reformularlas.

Proliferación de farmacias digitales y omnicanal

La investigación académica en Japón muestra que aunque el 89% de los consumidores aún compran medicamentos OTC en tiendas, casi uno de cada diez compra online mientras consulta un smartphone para información suplementaria. Este patrón híbrido indica que el modelo "investigar online, comprar offline" está transformándose en una realidad de "investigar en todas partes, comprar en cualquier lugar". Las cadenas minoristas están respondiendo integrando códigos de respuesta rápida en las etiquetas de estantes para integrar contenido digital en el punto de venta, un movimiento que silenciosamente cambia la tienda de un lugar transaccional a un nodo de amplificación de contenido[1]Guyue Tang et al., "Analysis of Japanese Consumers' Attitudes Toward the Digital Transformation of OTC Medicine Purchase Behavior and eHealth Literacy," Frontiers in Digital Health, frontiersin.org.

Liberalización de regulaciones farmacéuticas y de venta minorista de medicamentos en economías en desarrollo

India y China están implementando reformas que permiten a establecimientos no farmacéuticos almacenar líneas selectas de OTC, una postura política reflejada en Corea del Sur donde la disponibilidad en tiendas de conveniencia ha comprimido los puntos de precio y mermado los ingresos tradicionales de farmacias. Para los fabricantes, esta flexibilidad regulatoria multiplica los nodos de distribución pero también fragmenta la gestión de inventario, forzando inversiones en plataformas de detección de demanda ricas en datos. Un beneficio contraintuitivo emerge para marcas más pequeñas: canales más amplios reducen las barreras de espacio en estantes, permitiendo que entrantes ágiles aseguren visibilidad en establecimientos históricamente reservados para incumbentes heredados.

Análisis de impacto de restricciones

| Restricción | (~) % Impacto en pronóstico TCAC | Relevancia geográfica | Cronograma de impacto |

|---|---|---|---|

| Productos falsificados y de calidad inferior socavando la confianza de marca en mercados emergentes | -0.8% | APAC, África y partes de América Latina | Mediano plazo (2-4 años) |

| Erosión de precios por competencia minorista intensificada y expansión de marcas propias | -1.2% | Global, con efecto más fuerte en mercados maduros | Mediano plazo (2-4 años) |

| Preocupaciones de seguridad sobre mal uso y eventos adversos limitando expansión de categoría | -0.6% | Global, con mayor impacto en regiones con acceso limitado a farmacéuticos | Corto plazo (≤ 2 años) |

| Endurecimiento de vigilancia regulatoria y mandatos de seguimiento y rastreo aumentando costos de cumplimiento | -0.9% | Global, con implementación más temprana en América del Norte y Europa | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Productos falsificados y de calidad inferior socavando la confianza de marca

La Asociación Nacional de Juntas de Farmacia estima que el 96% de los sitios de farmacias online operan fuera de cumplimiento. Esta proliferación alimenta un mercado paralelo que erosiona el valor de marca legítimo y, por extensión, la adherencia del paciente. A nivel estratégico, la amenaza de falsificación propulsa a los jugadores legítimos hacia soluciones de seguimiento y rastreo basadas en blockchain, incluso cuando los reguladores aún no las han mandatado. Los adoptantes tempranos pueden por tanto asegurar un beneficio doble: integridad de cadena de suministro y apalancamiento de marketing construido sobre autenticidad verificada.

Erosión de precios por competencia minorista intensificada y expansión de marcas propias

Los canales de venta liberalizados han desencadenado compresión de precios, particularmente donde los comercializadores masivos introducen SKUs de marcas propias que replican formulaciones de marca. Para las marcas nacionales, el remedio yace cada vez más en la diferenciación de valor agregado-ya sea una acción más rápida, un perfil de excipiente más limpio, o empujones de adherencia vinculados a aplicaciones. La perspectiva implícita es que el conjunto de habilidades del gerente de marca OTC ahora abarca tácticas clásicas de FMCG y fluidez med-tech, una capacidad híbrida que era rara incluso hace cinco años.

Análisis de segmentos

Por tipo de producto: VMS supera a categorías tradicionales

Los remedios para tos, resfriado y gripe retienen la porción más grande de participación de mercado en 23,1% en 2024, sin embargo vitaminas, minerales y suplementos (VMS) marcan una TCAC del 7,9% para 2025-2030, la más rápida dentro de la matriz. La tendencia refleja conciencia de inmunidad post-pandémica y un giro más amplio del tratamiento a la prevención. Una inferencia notable es que la marca VMS se centra cada vez más en resultados funcionales como "calidad del sueño" o "equilibrio del estrés", imitando el lenguaje de mensajería de precisión usado largo tiempo en el sector tecnológico para articular beneficios del usuario en lugar de especificaciones técnicas.

Los fabricantes se enfocan cada vez más en formulaciones específicas para condiciones que apuntan a preocupaciones emergentes del consumidor como manejo del estrés, calidad del sueño y rendimiento cognitivo, creando posicionamiento diferenciado en un mercado cada vez más saturado.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por tipo de formulación: las tabletas permanecieron como el formato de dosificación dominante

Las tabletas aún representan el 38,7% del mercado en 2024, pero las gomitas y masticables se expanden a una TCAC del 9,8%. La adhesión de formatos de confitería a la atención sanitaria ilustra cómo la experiencia sensorial puede desalojar formas de dosificación arraigadas. Los fabricantes ahora invierten en bases vegetales libres de gelatina y perfiles de azúcar reducido para atraer a adultos conscientes de la salud, no solo niños. Este giro subraya una perspectiva estratégica: el sabor y la textura se están convirtiendo en atributos de producto básicos, borrando la división histórica entre eficacia terapéutica e indulgencia del consumidor.

La pipeline de innovación para formulaciones OTC continúa expandiéndose, con parches transdérmicos ganando tracción para entrega consistente de medicamentos y formatos oralmente desintegrantes abordando dificultades de deglución en poblaciones pediátricas y geriátricas.

Por grupo de edad: adultos de 15-64 años representaron la mayor participación

Los adultos de 15-64 años mantienen el 64% del consumo en 2024, pero los seniors se expanden más rápidamente a una TCAC del 8,5% para 2025-2030. Varias fuentes destacaron el arrastre de polifarmacia que complica la selección OTC para adultos mayores. En respuesta, algunos minoristas están piloteando colocaciones en estantes que agrupan SKUs amigables para geriátricos, imitando pasillos de supermercado "libre de" que agrupan productos seguros para alérgenos. Este ajuste de mercadeo no solo mejora la navegación para seniors sino que también eleva el valor promedio del ticket de la categoría gracias a ofertas agrupadas.

La población que envejece presenta desafíos únicos para los fabricantes de OTC, ya que aproximadamente el 80% de los adultos mayores tienen múltiples condiciones crónicas, llevando a regímenes de medicación complejos que aumentan el riesgo de interacciones medicamentosas adversas.

Por origen: los productos naturales ganan tracción mainstream

Los productos naturales ganan tracción mainstream. Los productos OTC basados en químicos dominan con una participación del 79,5% en 2024, sin embargo las alternativas herbales y naturales están corriendo hacia adelante a una TCAC del 9,3%. La tendencia está creando desafíos de integración para sistemas de salud, ya que el 77,8% de los consumidores en algunos mercados usan preparaciones herbales, a menudo junto con medicamentos convencionales, creando riesgos potenciales de interacción.

Se han identificado interacciones significativas con productos herbales comunes como toronja, hierba de San Juan y valeriana, que pueden llevar a efectos adversos serios cuando se combinan con ciertos medicamentos convencionales. Esto subraya la necesidad de educación mejorada del consumidor y conciencia del proveedor de atención sanitaria sobre interacciones herbal-medicamento, particularmente para pacientes con condiciones crónicas que frecuentemente usan múltiples medicamentos.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por canal de distribución: la disrupción digital remodela el acceso

La disrupción digital remodela el acceso. Las farmacias de cadenas minoristas comandaron el 42,4% de participación de mercado en 2024. Sin embargo, los jugadores online, creciendo a una TCAC del 10,2%, difuminan la demarcación de canales. Las cadenas tradicionales contraatacan con entrega el mismo día y consejería en aplicación, convirtiendo efectivamente a los farmacéuticos en navegadores de cuidado virtual. El efecto secundario es que las unidades de prescripción dentro de estas cadenas experimentan elevación de venta cruzada cuando los compradores OTC se involucran digitalmente, validando omnicanal como un amplificador de ingresos en lugar de fuerza canibalizante.

Los minoristas farmacéuticos tradicionales están respondiendo con estrategias omnicanal que integran experiencias digitales y físicas, mientras que las farmacias online puras se diferencian a través de precios competitivos, modelos de suscripción y herramientas mejoradas de gestión de medicación.

Análisis geográfico

El liderazgo en participación de mercado en 34,8% en 2024 está sustentado por altos costos de bolsillo que fomentan la automedicación, cadenas farmacéuticas robustas y un clima regulatorio favorable para cambios de Rx a OTC. El marco ACNU de la FDA, operativo desde enero de 2025, permite que herramientas digitales guíen la auto-selección para moléculas más complejas, un cambio de política que efectivamente convierte el software en un mecanismo de cumplimiento regulatorio. Esta dinámica empuja a los socios tecnológicos al núcleo de las estrategias de comercialización de medicamentos.

A una TCAC del 8,7%, Asia-Pacífico representa el fragmento regional de crecimiento más rápido hasta 2030, impulsado por el aumento del ingreso disponible y las aspiraciones crecientes de clase media. La Administración Nacional de Productos Médicos de China lista más de 5,000 productos OTC registrados, incluyendo más de 800 cambios desde estado de prescripción. Las apuestas competitivas que se agudizan impulsan a las firmas multinacionales a localizar no solo el idioma del empaque sino también las dosis alineadas con guías clínicas regionales-una adaptación que históricamente se rezagaba detrás de la localización de marketing.

La mayoría de las jurisdicciones permiten ventas online y se abstienen de controles de precios, sin embargo muchas aún restringen el comercio minorista no farmacéutico para salvaguardar la supervisión de dispensación. El manual de reglas fragmentado obliga a los fabricantes a mantener variantes de SKU específicas por país, lo que infla la complejidad del inventario pero permite reclamos de marketing micro-dirigidos sintonizados con preocupaciones de salud locales. Surge una conclusión sofisticada: cadenas de suministro ágiles que usan estrategias de posposición, retrasando el empaque final hasta la asignación del país, es ahora una ventaja competitiva material en Europa[2]Eduardo D. López Vila et al., "A Quantitative Classification of OTC Medicines Regulations in 30 European Countries," BMC Health Services Research, springer.com.

Panorama competitivo

Las cinco principales empresas en el mercado comandan alrededor del 16% de los ingresos. Tal fragmentación significa que el valor de marca, en lugar de escala, a menudo decide la presencia en estantes. Las maniobras corporativas refuerzan esta visión: GSK separó su unidad consumidor Haleon, y Johnson & Johnson separó Kenvue, ambas acciones diseñadas para dar autonomía estratégica a las agendas de salud del consumidor. Curiosamente, la tendencia de separación democratiza los presupuestos de I+D, porque las entidades recién independientes pueden asignar capital directamente a oportunidades OTC sin competir por fondos contra pipelines de prescripción de alto margen.

La plataforma SaaS habilitada por IA de Petros Pharmaceuticals extrae registros electrónicos de salud para identificar moléculas aptas para transición de Rx a OTC, acelerando la preparación de dossiers y el compromiso regulatorio. La plataforma ilustra cómo la propiedad intelectual de software puede insertarse upstream en cadenas de valor farmacéutico, no solo en aplicaciones downstream de marketing o adherencia. Las firmas con visión de futuro tratan tales herramientas como objetivos de adquisición en lugar de colaboradores opcionales, presagiando un futuro donde el scouting tecnológico se convierte en una función central de BD.

El segmento geriátrico permanece sub-atendido, especialmente para manejo de polifarmacia. Pocos SKUs OTC incorporan líneas de división de píldoras, instrucciones de letra grande, o empaques blister con señales táctiles. Las empresas que resuelven estos puntos de dolor ergonómicos pueden capturar lealtad en una demografía que valora la confiabilidad sobre la novedad, convirtiendo lo que una vez fue trabajo de nicho de experiencia del usuario en un flujo de ingresos medible.

Líderes de la industria de medicamentos de venta libre

-

Bayer AG

-

Haleon Group

-

Sanofi S.A.

-

Reckitt Benckiser Group plc

-

Kenvue Brands LLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos recientes de la industria

- Marzo 2025: Glenmark Pharmaceuticals recibió aprobación de la FDA para solución oftálmica de clorhidrato de olopatadina 0,2% como producto OTC.

- Mayo 2024: Amneal Pharmaceuticals comenzó a suministrar aerosol nasal de naloxona 4 mg OTC a cadenas minoristas de EE.UU., ilustrando cómo los imperativos de salud pública pueden acelerar la entrada al mercado para productos de reducción de daños.

Alcance del informe del mercado global de medicamentos de venta libre

Según el alcance de este informe de investigación de la industria, los medicamentos de venta libre se refieren a medicamentos sin prescripción. Estas medicinas pueden ser compradas por un individuo sin prescripción médica y son seguras para consumo sin el consentimiento del doctor.

La segmentación del mercado de medicamentos de venta libre cubre tipo de producto, tipo de formulación, canal de distribución y geografía. Por tipo de producto, el mercado está segmentado en productos para tos, resfriado y gripe, analgésicos, productos dermatológicos, productos gastrointestinales, vitaminas, minerales y suplementos (VMS), productos de pérdida de peso/dietéticos, productos oftálmicos, ayudas para dormir y otros tipos de productos. Por tipo de formulación, el mercado está segmentado en tabletas, líquidos, ungüentos y aerosoles. Por canal de distribución, el mercado está segmentado en farmacias hospitalarias, farmacias minoristas, farmacias online y otros canales de distribución. Por geografía, el mercado está segmentado en América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur. El informe de investigación de la industria también cubre los datos de ventas estimados y tendencias del mercado para 17 países diferentes a través de las principales regiones globalmente. Para cada segmento, el tamaño de la industria y pronóstico se proporcionan en términos de valor (USD).

| Tos, resfriado y gripe |

| Analgésicos |

| Gastrointestinal |

| Dermatología |

| Vitaminas, minerales y suplementos (VMS) |

| Manejo de peso |

| Oftálmico |

| Ayudas para dormir |

| Cuidado oral |

| Cesación de fumar |

| Antihistamínicos / Alergia |

| Cuidado del oído |

| Cuidado de heridas |

| Otros productos |

| Tabletas |

| Cápsulas y cápsulas blandas |

| Líquidos y jarabes |

| Polvos y gránulos |

| Ungüentos y cremas |

| Aerosoles e inhaladores |

| Gomitas y masticables |

| Parches transdérmicos |

| Farmacias hospitalarias |

| Farmacias de cadenas minoristas |

| Farmacias independientes y droguerías |

| Farmacias online |

| Otros canales |

| Pediátricos (0-14 años) |

| Adultos (15-64 años) |

| Geriátricos (65+ años) |

| Basado en químicos |

| Herbal y natural |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Oriente Medio y África | CCG |

| Sudáfrica | |

| Resto de Oriente Medio y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por tipo de producto | Tos, resfriado y gripe | |

| Analgésicos | ||

| Gastrointestinal | ||

| Dermatología | ||

| Vitaminas, minerales y suplementos (VMS) | ||

| Manejo de peso | ||

| Oftálmico | ||

| Ayudas para dormir | ||

| Cuidado oral | ||

| Cesación de fumar | ||

| Antihistamínicos / Alergia | ||

| Cuidado del oído | ||

| Cuidado de heridas | ||

| Otros productos | ||

| Por tipo de formulación | Tabletas | |

| Cápsulas y cápsulas blandas | ||

| Líquidos y jarabes | ||

| Polvos y gránulos | ||

| Ungüentos y cremas | ||

| Aerosoles e inhaladores | ||

| Gomitas y masticables | ||

| Parches transdérmicos | ||

| Por canal de distribución | Farmacias hospitalarias | |

| Farmacias de cadenas minoristas | ||

| Farmacias independientes y droguerías | ||

| Farmacias online | ||

| Otros canales | ||

| Por grupo de edad | Pediátricos (0-14 años) | |

| Adultos (15-64 años) | ||

| Geriátricos (65+ años) | ||

| Por origen | Basado en químicos | |

| Herbal y natural | ||

| Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | CCG | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas clave respondidas en el informe

¿Cuál es el tamaño proyectado del mercado global de medicamentos de venta libre para 2030?

Se prevé que el mercado alcance los 247,74 mil millones de dólares para 2030, reflejando una TCAC del 4,80% desde los niveles de 2025.

¿Qué región se espera que crezca más rápido en el sector OTC hasta 2030?

Asia-Pacífico, impulsada por una TCAC del 8,7%, está posicionada para ser el mercado regional de crecimiento más rápido debido al creciente poder adquisitivo de clase media y apertura regulatoria.

¿Qué tan significativo es el cambio hacia canales de venta digitales para productos OTC?

Las farmacias online se expanden a una TCAC del 10,2%, más del doble del crecimiento minorista tradicional, señalando un giro irreversible hacia compromiso omnicanal del consumidor.

¿Por qué las gomitas y masticables están ganando tracción en formulaciones OTC?

Su TCAC pronosticada del 9,8% deriva de palatabilidad y conveniencia mejoradas, que impulsan la adherencia, particularmente en vitaminas, minerales y suplementos.

¿Cuál es la importancia estratégica de la regla ACNU de la FDA?

La regla permite que medicinas de prescripción complejas transicionen al estado OTC aprovechando herramientas digitales de auto-selección, ampliando efectivamente el mercado direccionable sin comprometer la seguridad.

¿Cómo están afectando los productos OTC falsificados a la industria?

Erosionan la confianza del consumidor y comprimen márgenes para marcas legítimas, impulsando a los fabricantes a invertir en verificación basada en blockchain y cadenas de suministro autenticadas para preservar la integridad del mercado.

Última actualización de la página el: