Tamaño y Participación del Mercado de Dispositivos Electroquirúrgicos

Análisis del Mercado de Dispositivos Electroquirúrgicos por Mordor Intelligence

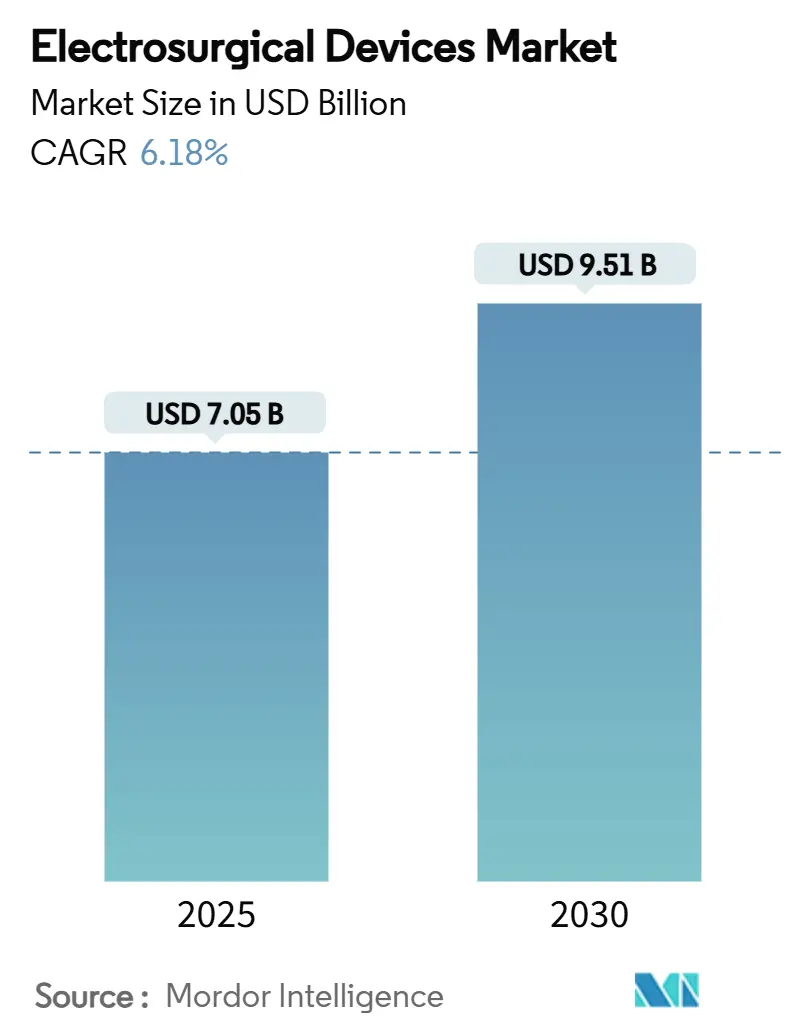

El tamaño del mercado de dispositivos electroquirúrgicos alcanzó los USD 7,05 mil millones en 2025 y se pronostica que alcanzará los USD 9,51 mil millones para 2030, avanzando a una TCAC del 6,18%. Impulsados por la presión demográfica, los hospitales y las instalaciones ambulatorias se están alejando rápidamente de los generadores monopolares heredados hacia plataformas de energía integradas guiadas por IA que modulan la potencia en tiempo real. Un cambio constante hacia procedimientos mínimamente invasivos, junto con la proliferación de centros de cirugía ambulatoria (ASC), está respaldando una demanda consistente de sistemas compactos de alta precisión. Los incentivos de localización de la cadena de suministro en Estados Unidos y la Unión Europea refuerzan la manufactura doméstica, mientras que las fluctuaciones de precios de tierras raras y tungsteno están ajustando los controles de costos en todo el mercado de dispositivos electroquirúrgicos. La intensidad competitiva permanece moderada ya que los participantes establecidos defienden su participación a través de adquisiciones, lanzamientos de instrumentos inteligentes y estrategias de agrupación de plataformas que integran la entrega de energía, robótica y evacuación de humo en un solo ecosistema.

Puntos Clave del Informe

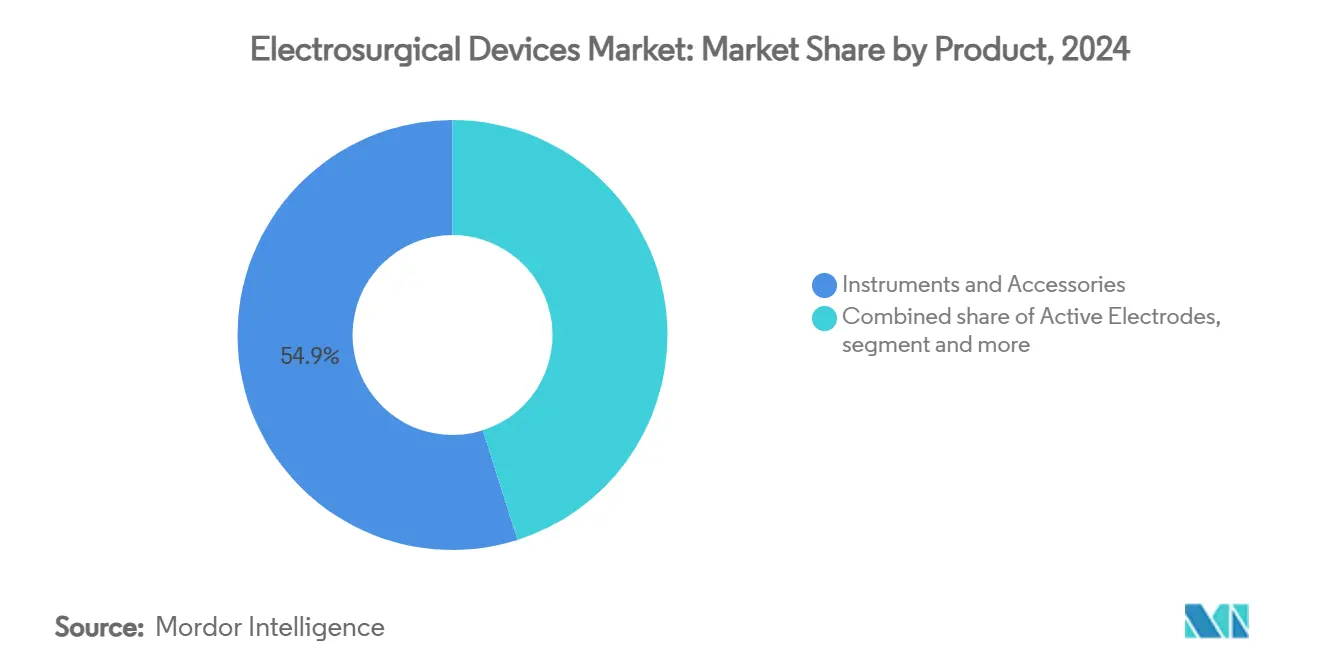

- Por producto, Instrumentos y Accesorios lideraron con el 54,86% de la participación del mercado de dispositivos electroquirúrgicos en 2024; los Electrodos Activos están en camino de expandirse a una TCAC del 7,86% hasta 2030.

- Por aplicación, la Cirugía General representó el 30,64% del tamaño del mercado de dispositivos electroquirúrgicos en 2024, mientras que la Cirugía Cosmética y Plástica se proyecta que acelere a una TCAC del 8,16% hasta 2030.

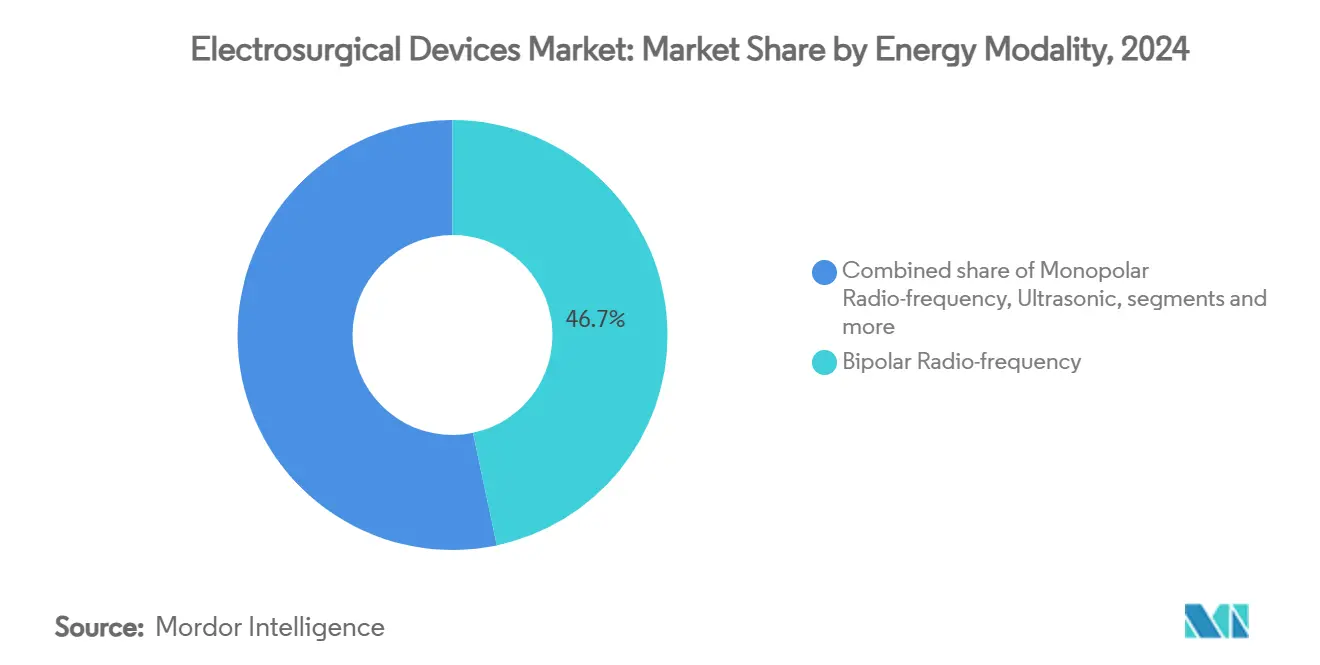

- Por modalidad de energía, la Radiofrecuencia Bipolar capturó el 46,72% de participación en 2024, mientras que la energía Ultrasónica se proyecta que surja a una TCAC del 7,56% hasta 2030.

- Por usuario final, los Hospitales comandaron el 58,48% de participación en 2024 mientras los ASC registran el crecimiento futuro más rápido a una TCAC del 8,43%.

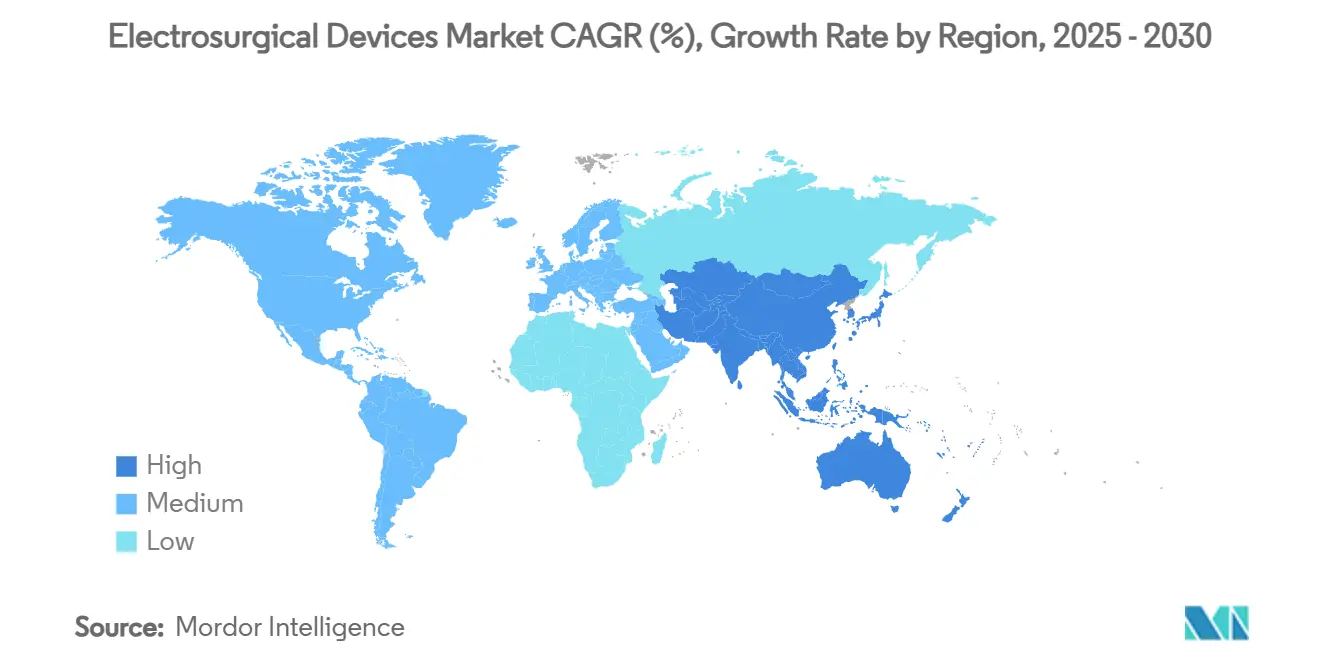

- Por región, América del Norte retuvo el liderazgo con una participación de ingresos del 42,14% en 2024; Asia-Pacífico está preparada para el ascenso regional más rápido, avanzando a una TCAC del 8,89% hasta 2030.

Tendencias e Insights del Mercado Global de Dispositivos Electroquirúrgicos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de enfermedades crónicas y población envejeciente | +1.8% | Global; más fuerte en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Preferencia por cirugía mínimamente invasiva | +1.5% | Global; liderada por América del Norte y Asia-Pacífico | Mediano plazo (2-4 años) |

| Cambio tecnológico hacia energía inteligente | +1.2% | América del Norte y Unión Europea; derrame hacia APAC | Mediano plazo (2-4 años) |

| Boom de centros de cirugía ambulatoria | +0.9% | Primario en América del Norte; emergente en Europa | Corto plazo (≤ 2 años) |

| Sensado de tejido guiado por IA | +0.6% | Mercados avanzados en América del Norte y UE | Largo plazo (≥ 4 años) |

| Incentivos de localización de cadena de suministro | +0.4% | Enfoque en EUA y UE con efecto global indirecto | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de Enfermedades Crónicas y Población Envejeciente

Las ganancias de longevidad global significan que más pacientes polimórbidos están ingresando a quirófanos, y se proyecta que solo los procedimientos cardiovasculares aumenten bruscamente a medida que sube la incidencia de diabetes. Los cirujanos por tanto requieren plataformas bipolares y ultrasónicas capaces de hemostasia controlada dentro de campos de tejido frágil y comórbido. Las consolas de energía inteligente entregan ajustes precisos de voltaje que minimizan la propagación térmica, aliviando preocupaciones en cohortes ancianas con reserva fisiológica limitada. La misma tendencia demográfica está escalando el volumen en revisiones de reemplazo articular y resecciones oncológicas, extendiendo la base direccionable del mercado de dispositivos electroquirúrgicos. Los hospitales en América del Norte y Europa Occidental están redoblando esfuerzos en actualizaciones de generadores que integran monitoreo de impedancia de tejido para que cualquier aumento inadvertido en la temperatura del tejido sea reconocido y corregido dentro de milisegundos. A largo plazo, el efecto compuesto del envejecimiento y la enfermedad crónica agrega un impulso de 1,8 puntos porcentuales a las proyecciones generales de TCAC.

Preferencia por Cirugía Mínimamente Invasiva

Los pagadores y proveedores clasifican cada vez más la estancia hospitalaria más corta y el retorno más rápido al trabajo como métricas de valor principales. Los enfoques laparoscópicos, toracoscópicos y endoscópicos dependen inherentemente de instrumentos delgados y de bajo calor, lo que explica por qué las tijeras bipolares avanzadas y ultrasónicas dominan los presupuestos de capital para suites mínimamente invasivas. Los generadores electroquirúrgicos compactos diseñados para acoplarse bajo torres móviles liberan valioso espacio dentro de quirófanos abarrotados. La adopción de micro-incisiones en Asia-Pacífico ahora se acerca a curvas de crecimiento una vez únicas en Estados Unidos, ampliando el potencial de ingresos para evacuación de humo integrada y electrodos RF controlados por temperatura. Un modelo económico reciente de cuatro años mostró que los instrumentos de radiofrecuencia controlados por temperatura produjeron ahorros a nivel de plan de USD 20 millones y USD 3.531 por paciente tratado, reforzando argumentos de pago por valor.

Cambio Tecnológico hacia Plataformas de Energía Inteligente

En lugar de configuraciones estáticas de corte-coagulación, las consolas de próxima generación usan bucles de retroalimentación algorítmica que detectan la impedancia del tejido 4.000 veces por segundo y mantienen la entrega óptima de julios. El circuito TissueFect™ de Medtronic ejemplifica este avance, reduciendo automáticamente la potencia para proteger estructuras adyacentes durante el sellado vascular.[1]Medtronic, "Valleylab™ FX8 Energy Platform," medtronic.com Tales plataformas combinan modos monopolar, bipolar y ultrasónico en una sola huella, reduciendo intercambios de instrumentos y tiempo de quirófano. El software integrado registra perfiles de energía, creando un repositorio de datos que los hospitales extraen para analíticas de mejora de calidad. Estos beneficios de rendimiento se traducen en un impulso de 1,2 puntos porcentuales en la TCAC del mercado de dispositivos electroquirúrgicos.

Boom de Centros de Cirugía Ambulatoria (Construcción de ASC)

El setenta y dos por ciento de las cirugías de EE.UU. ya ocurren en ASC, y se proyecta que los volúmenes de procedimientos suban otro 25% esta década.[2]Health Industry Distributors Association, "Ambulatory Surgery Center Market Report," hida.orgLa economía de ASC enfatiza instrumentos predecibles y llave en mano; por tanto, la demanda se está desplazando de torres completamente equipadas de grado hospitalario hacia kits de un solo procedimiento con precios de paquete. Los fabricantes que superponen contratos de servicio y programas de intercambio rápido encima de su flota de generadores ganan participación porque los operadores de centros equiparan el tiempo de actividad con ingresos. El aumento de nuevos ASC en corredores suburbanos también normaliza electrodos activos desechables configurados para uso único, combatiendo la contaminación cruzada sin equipo de esterilización de alta temperatura.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escasez de electrocirujanos capacitados | −1.1% | Global; más aguda en mercados emergentes | Largo plazo (≥ 4 años) |

| Re-certificación estricta de dispositivos (EU-MDR) | −0.8% | Unión Europea con derrame global | Mediano plazo (2-4 años) |

| Aumento de riesgo de litigio por lesión térmica | −0.5% | América del Norte; gradualmente extendiéndose mundialmente | Corto plazo (≤ 2 años) |

| Volatilidad de precios de tierras raras y tungsteno | −0.3% | Impacto global en cadena de suministro | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Escasez de Electrocirujanos Capacitados

Los currículos basados en simulación como el programa FUSE de SAGES han mejorado las puntuaciones de conocimiento, sin embargo, la demanda de electrocirujanos completamente acreditados aún supera la oferta. En países de ingresos bajos y medios, muchos quirófanos carecen de supervisión, causando que los hospitales retrasen las actualizaciones de generadores hasta que suban las competencias del personal. Un estudio ciego de observador de 2023 documentó que la comodidad de los residentes realizando Excisión Electroquirúrgica con Asa saltó solo después de 10 sesiones de práctica guiada, subrayando la curva de aprendizaje pronunciada. La escasez de habilidades resta 1,1 puntos porcentuales del pronóstico TCAC del mercado de dispositivos electroquirúrgicos.

Re-certificación Estricta de Dispositivos (EU-MDR)

El Reglamento de Dispositivos Médicos obliga paquetes de evidencia, identificadores únicos de dispositivos y vigilancia post-mercado continua. Los cuellos de botella de organismos notificados han extendido las renovaciones de certificados a 12-18 meses, retrasando lanzamientos de productos y obligando a algunos OEM pequeños a salir de Europa. Los competidores más grandes absorben gastos generales de cumplimiento pero deben hacer triage en portafolios de I+D, ralentizando lanzamientos en otros lugares.

Análisis de Segmentos

Por Producto: Instrumentos Innovadores Expanden Uso Electivo

Instrumentos y Accesorios entregaron el 54,86% de los ingresos de 2024, anclando el tamaño del mercado de dispositivos electroquirúrgicos en USD 3,87 mil millones para la categoría. Las pinzas bipolares desechables, tijeras activadas ultrasónicamente y lápices de evacuación de humo crean un volante de ventas recurrentes que amortigua las oscilaciones estacionales de procedimientos. La creciente complejidad de procedimientos ahora favorece electrodos activos integrados con sensores térmicos que transmiten datos de impedancia a generadores en menos de 10 milisegundos. Los hospitales que compran estas puntas inteligentes típicamente se vinculan a ecosistemas de cables propietarios, lo que entrinchera aún más la lealtad de marca e impulsa mayor valor de cuenta de por vida para los vendedores. Las cuchillas ultrasónicas e híbridas RF-ultrasónicas están ganando en dominios de nicho como tiroidectomía transoral y robótica donde los arcos monopolares tradicionales arriesgan daño nervioso.

Los Electrodos Activos representan el subsegmento de crecimiento más rápido, avanzando a una TCAC del 7,86% mientras los cirujanos buscan retroalimentación táctil y características de parada automática que mitigan la energía perdida. Se espera que la participación del mercado de dispositivos electroquirúrgicos dentro de accesorios especializados se incline hacia puntas de un solo uso habilitadas con sensores porque los oficiales de control de infecciones prohíben cada vez más electrodos reprocesados sin trazabilidad completa. La demanda de generadores permanece estable; sin embargo, las consolas construidas antes de 2016 carecen de ranuras de firmware actualizables en campo, acelerando los ciclos de reemplazo. Mientras tanto, los paquetes de accesorios que integran almohadillas de captura de evacuación de humo se están moviendo rápidamente a través de tuberías de adquisición ambulatoria de EE.UU., cumpliendo mandatos estatales de quirófanos libres de humo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: Cirugía General Proporciona Estabilidad de Volumen

La Cirugía General generó el 30,64% de las ventas de 2024, reflejando la amplitud de casos de apendicectomía, hernia y colecistectomía que dependen de configuraciones de energía estandarizadas. Esta base considerable respalda flujo de efectivo predecible incluso cuando los volúmenes electivos ortopédicos o cosméticos caen. En paralelo, el aumento de la demanda estética electiva eleva la Cirugía Cosmética y Plástica, que se proyecta avance a una TCAC del 8,16%. Los pacientes en este segmento priorizan cicatrización baja y coagulación controlada, haciendo de los disectores ultrasónicos y pinzas bipolares de punta fina los instrumentos de elección.

Los equipos de Cirugía Cardiovascular y Neurocirugía gravitan hacia consolas de modalidad dual capaces de cambiar de sellado bipolar de 1 MHz a disección ultrasónica de 47 kHz sin cambiar piezas de mano. Los oncólogos ginecológicos adoptan tijeras con sensor térmico para reducir lesión serosa durante histerectomía laparoscópica. Se espera que el tamaño del mercado de dispositivos electroquirúrgicos derivado de suites especializadas híbridas suba constantemente porque los equipos interdisciplinarios prefieren una sola plataforma de generador completamente equipada. El crecimiento futuro de procedimientos también derivará de revisiones ortopédicas que usan liberación capsular basada en RF para optimizar el espacio articular antes de la inserción del implante.

Por Modalidad de Energía: Dominio Bipolar Encuentra Impulso Ultrasónico

La Radiofrecuencia Bipolar mantuvo el 46,72% de participación de ingresos en 2024 en virtud de su trayectoria de corriente controlada, haciéndola indispensable para sellado vascular hasta 7 mm de diámetro. Los generadores ahora se envían con lógica de cese automático por sobre-temperatura, tranquilizando a gerentes de riesgo preocupados por la propagación térmica. Sin embargo, las piezas de mano ultrasónicas están ganando a una TCAC del 7,56% porque ofrecen corte-y-sellado simultáneo con pluma negligible y calor colateral mínimo, facilitando el manejo del campo visual durante laparoscopia.

Los dispositivos híbridos bipolar-ultrasónicos están entrando a inventarios de quirófano principales, permitiendo que un solo instrumento maneje omento, mesenterio y fascia gruesa sin cambio de herramienta. Los ingenieros clínicos valoran la modularidad de consola que permite a las instalaciones agregar una tarjeta ultrasónica post-compra, preservando capital. Un estudio ex-vivo en el electrodo Anovo reportó márgenes de coagulación bien definidos en el 97,6% de las muestras, validando claims de precisión.[3]BMC Surgery, "Thermal Effect Characterization of the Anovo® Hook Electrode," bmcsurgery.biomedcentral.com Mirando hacia adelante, los conceptos de ablación de campo pulsado pueden entrar a cirugía general una vez que el software de moldeo de energía demuestre equivalencia en selectividad de tejido.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Hospitales Dominan, ASC Aceleran

Los Hospitales permanecieron como la salida primaria en 2024, asegurando el 58,48% de las transacciones mientras los centros terciarios invirtieron en torres complejas de multi-energía capaces de casos abiertos, laparoscópicos y robóticos. Las instituciones de enseñanza también adquieren módulos auxiliares-plasma de argón, evacuación de humo, filtros de pluma-para cumplir con estándares de investigación y cumplimiento. Sin embargo, el segmento ASC está corriendo hacia adelante a una TCAC del 8,43%, atraído por volúmenes de pacientes predecibles y exclusiones de pagadores que reembolsan configuraciones ambulatorias a tasas favorables.

Los operadores que ejecutan cadenas ASC multi-estatales estandarizan en un modelo de generador a través de docenas de sitios para aprovechar descuentos por volumen y agilizar el entrenamiento del personal. Los kits de electrodos de un solo uso atraen a estos centros porque reducen gastos generales de seguimiento de instrumentos. Las clínicas especializadas-ENT, dermatología y fertilidad-adquieren unidades compactas de sobremesa que se conectan a tomas estándar de 120 voltios, ampliando el extremo inferior del mercado de dispositivos electroquirúrgicos. Los programas de financiamiento de vendedores y arrendamiento por procedimiento están ganando tracción, ofreciendo a clínicas con poco efectivo una vía viable para adopción de tecnología sin capital inicial pesado.

Análisis Geográfico

América del Norte aseguró el 42,14% de los ingresos de 2024 mientras los hospitales de EE.UU. aprovecharon esquemas de reembolso robustos y una red ASC expansiva para refrescar flotas con consolas de energía habilitadas por IA. El sistema de pagador único de Canadá, bajo restricción presupuestaria, no obstante actualizó a evacuación de humo integrada para cumplir estándares de seguridad ocupacional recién promulgados. Los hospitales privados de México invirtieron en híbridos bipolar-ultrasónicos premium para impulsar la competitividad del turismo médico. Las subvenciones de localización de cadena de suministro en Estados Unidos están acortando tiempos de entrega para placas de circuito impreso y núcleos de ferrita, alineándose con objetivos federales de resistencia.

Asia-Pacífico es el teatro de crecimiento más rápido, registrando un pronóstico TCAC del 8,89% hasta 2030. China ancla la demanda regional gracias a un impulso ambicioso de modernización hospitalaria e incentivos Made-in-China 2025 que empujan a OEM domésticos a co-desarrollar plataformas de energía inteligente con universidades. Japón, cargado por la población que envejece más rápidamente del mundo, abastece sistemas de bisturí ultrasónico de precisión para colectomía laparoscópica. Las cadenas de hospitales privados de India empaquetan torres de electrocirugía dentro de paquetes quirúrgicos llave en mano ofrecidos a turistas médicos internacionales a precios agrupados y transparentes. Australia y Corea del Sur importan dispositivos avanzados de sellado bipolar para abordar volúmenes crecientes de cirugía bariátrica y oncológica, expandiendo aún más el tamaño del mercado de dispositivos electroquirúrgicos a través del Pacífico.

Europa registra crecimiento estable de dígito medio mientras Alemania, Francia y Reino Unido actualizan suites de quirófano mientras navegan obstáculos de documentación EU-MDR. Los países del sur de Europa se benefician de fondos de recuperación de la UE que subsidian parcialmente compras de capital de sistemas de evacuación de humo y filtración de pluma. Los hospitales nórdicos, adoptadores tempranos de plataformas quirúrgicas ricas en datos, integran flujos de datos de generadores en registros nacionales de calidad quirúrgica, reforzando adquisiciones basadas en evidencia. El crecimiento de Europa del Este y CCG permanece oportunista; sin embargo, grandes programas de infraestructura en la Visión 2030 de Arabia Saudita y las zonas libres médicas de los Emiratos Árabes Unidos están abriendo avenidas frescas para plataformas de energía premium. América del Sur y África contribuyen colectivamente una participación modesta hoy pero mantienen potencial al alza mientras se desarrollan expansiones de atención sanitaria universal.

Panorama Competitivo

Los principales fabricantes comandan una porción sustancial de los ingresos globales, colocando al sector en un reino de concentración moderada. Medtronic aprovecha su consola Valleylab FX 8 y línea de sellador avanzado LigaSure para venta cruzada en alianzas de robótica, incluyendo la plataforma robótica Hugo™. Johnson & Johnson alinea su generador Dualto™ con el próximo robot Ottava™, persiguiendo ecosistemas "energía-más-robot" completamente integrados que aseguran valor de vida útil del cliente. Olympus expande portafolios ultrasónicos a través de mejoras incrementales de puntas que bajan el ruido de cavitación y mejoran la velocidad de corte.

Las M&A estratégicas continúan: la adquisición de Fortimedix por Medtronic en 2024 agregó instrumentos articulados ultra-manuales que alimentan directamente en paquetes de laparoscopia asistida por energía, mientras que la compra de activos vasculares de BIOTRONIK por Teleflex en 2025 aumenta su pipeline de ablación. Los competidores incapaces de igualar escala se enfocan en software diferenciado de reconocimiento de tejido por IA integrado en piezas de mano. Las actualizaciones de firmware protegidas por patentes, entregables por aire, permiten a vendedores de nivel medio iterar más rápido que los ciclos de actualización de hardware heredado, estrechando brechas de rendimiento dentro del mercado de dispositivos electroquirúrgicos.

Los reguladores han comenzado a pilotear Planes de Control de Cambio Predeterminados para agilizar la aprobación de mejoras solo de software, lo que podría intensificar la cadencia competitiva mientras los jugadores empujan lanzamientos mensuales de firmware. Las GPO grandes en Estados Unidos ahora negocian contratos basados en valor atados a tasas de complicación postoperatoria, alentando a los fabricantes a proporcionar evidencia del mundo real recopilada por consolas vinculadas a la nube. El poder de negociación colectiva de cadenas ASC multiregionales también está comprimiendo márgenes en el extremo inferior de portafolios de generadores.

Líderes de la Industria de Dispositivos Electroquirúrgicos

Applied Medical Resources Corporation

Medtronic PLC

Olympus Corporation

Boston Scientific Corporation

B. Braun SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Julio 2025: Medtronic obtuvo Marca CE para su dispositivo de sellado vascular LigaSure impulsado por robot, ampliando su posición europea en sistemas inteligentes de energía quirúrgica.

- Julio 2025: Intuitive Surgical aseguró autorización FDA para el Sellador Vascular Curvo, expandiendo capacidades electroquirúrgicas en plataformas da Vinci.

- Marzo 2025: Johnson & Johnson MedTech lanzó su generador electroquirúrgico Dualto diseñado para integración perfecta con el robot Ottava.

- Noviembre 2024: Medtronic completó la adquisición de Fortimedix Surgical, fortaleciendo su lista de instrumentos avanzados.

Alcance del Informe del Mercado Global de Dispositivos Electroquirúrgicos

Los dispositivos electroquirúrgicos son instrumentos y equipos que se utilizan para corte quirúrgico o control de sangrado causando coagulación en el sitio quirúrgico usando una corriente eléctrica alterna.

El mercado de dispositivos electroquirúrgicos está segmentado por producto (generadores electroquirúrgicos, electrodos activos, instrumentos y accesorios electroquirúrgicos (instrumentos bipolares, accesorios de instrumentos monopolares)), aplicación (neurocirugía, cirugía ginecológica, cirugía cardiovascular, cirugía cosmética, cirugía general, cirugía ortopédica y otras aplicaciones), y geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones globalmente.

El informe ofrece el valor (en USD) para los segmentos anteriores.

| Generadores Electroquirúrgicos | |

| Electrodos Activos | |

| Instrumentos y Accesorios | Instrumentos Bipolares |

| Instrumentos Monopolares | |

| Energía Ultrasónica y Avanzada | |

| Accesorios (Cables, Puntas, Evacuación de Humo) |

| Cirugía General |

| Neurocirugía |

| Cirugía Ginecológica |

| Cirugía Cardiovascular |

| Cirugía Ortopédica |

| Cirugía Cosmética y Plástica |

| Otros Procedimientos Especializados |

| Radiofrecuencia Monopolar |

| Radiofrecuencia Bipolar |

| Ultrasónica |

| Bipolar-Ultrasónica Híbrida/Avanzada |

| Hospitales |

| Centros de Cirugía Ambulatoria |

| Clínicas y Consultorios Especializados |

| Otros |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de Medio Oriente y África | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Producto | Generadores Electroquirúrgicos | |

| Electrodos Activos | ||

| Instrumentos y Accesorios | Instrumentos Bipolares | |

| Instrumentos Monopolares | ||

| Energía Ultrasónica y Avanzada | ||

| Accesorios (Cables, Puntas, Evacuación de Humo) | ||

| Por Aplicación | Cirugía General | |

| Neurocirugía | ||

| Cirugía Ginecológica | ||

| Cirugía Cardiovascular | ||

| Cirugía Ortopédica | ||

| Cirugía Cosmética y Plástica | ||

| Otros Procedimientos Especializados | ||

| Por Modalidad de Energía | Radiofrecuencia Monopolar | |

| Radiofrecuencia Bipolar | ||

| Ultrasónica | ||

| Bipolar-Ultrasónica Híbrida/Avanzada | ||

| Por Usuario Final | Hospitales | |

| Centros de Cirugía Ambulatoria | ||

| Clínicas y Consultorios Especializados | ||

| Otros | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es la tasa de crecimiento proyectada para el mercado de dispositivos electroquirúrgicos hasta 2030?

Se pronostica que el mercado de dispositivos electroquirúrgicos se expanda a una TCAC del 6,18% entre 2025 y 2030.

¿Qué categoría de producto genera actualmente los mayores ingresos?

Instrumentos y Accesorios lideran el mercado, representando el 54,86% de las ventas de 2024.

¿Por qué son importantes los centros de cirugía ambulatoria para la demanda futura?

Los ASC priorizan procedimientos costo-eficientes y de alto rendimiento y se proyecta que crezcan a una TCAC del 8,43%, creando demanda robusta para sistemas electroquirúrgicos fáciles de usar.

¿Qué modalidad de energía está ganando tracción más rápidamente?

La energía ultrasónica está avanzando a una TCAC del 7,56% debido a su capacidad simultánea de corte-y-sellado con propagación térmica mínima.

¿Cómo está afectando EU-MDR a los fabricantes?

Las reglas más estrictas de re-certificación extienden los ciclos de aprobación hasta 18 meses y aumentan los costos de cumplimiento, ralentizando marginalmente las introducciones de nuevos productos.

Última actualización de la página el: