Tamaño y Participación del Mercado de Ácido Fórmico

Análisis del Mercado de Ácido Fórmico por Mordor Intelligence

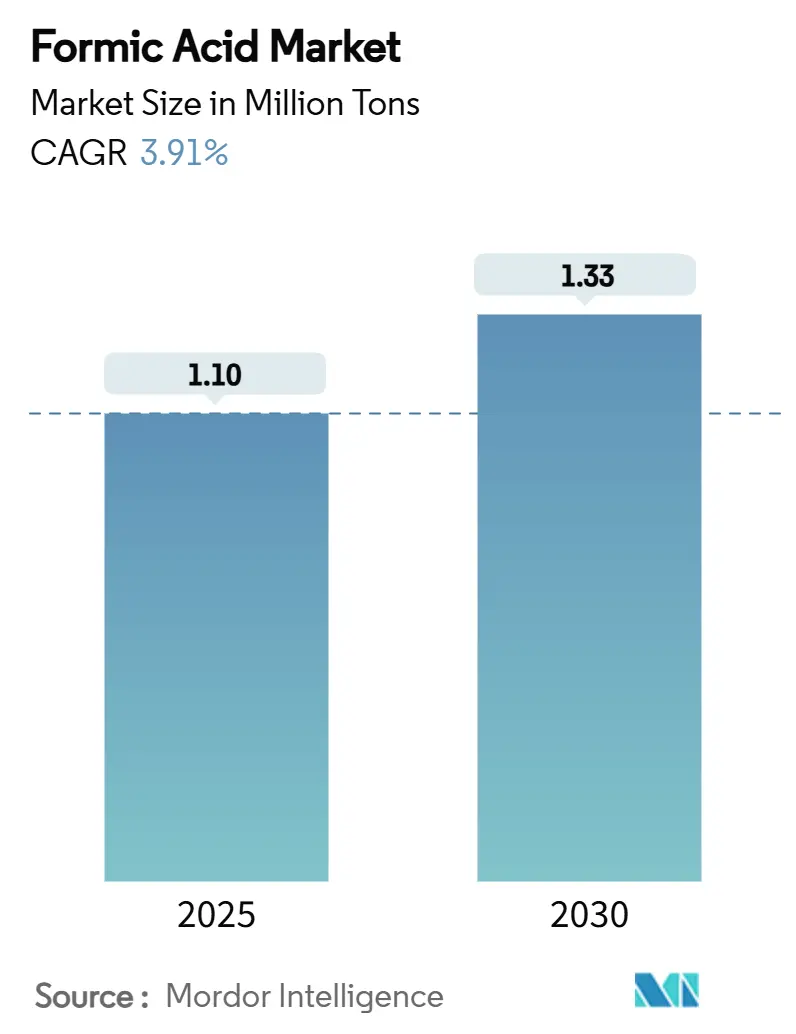

El tamaño del Mercado de Ácido Fórmico se estima en 1,10 millones de toneladas en 2025, y se espera que alcance 1,33 millones de toneladas en 2030, con una TCAC del 3,91% durante el período de pronóstico (2025-2030). La creciente demanda de piensos animales libres de antibióticos, la aceleración de inversiones en producción de base biológica, y la adopción constante en aplicaciones de cuero, caucho y farmacéuticas sustentan esta trayectoria de crecimiento. La conservación de piensos animales ya captura el 37,04% del consumo global, y las rutas de base biológica están expandiéndose a una TCAC del 4,72% mientras los productores buscan menores huellas de carbono. El impulso regional está liderado por Asia-Pacífico, donde la abundante capacidad de manufactura y las políticas de apoyo se espera que aseguren una TCAC regional del 4,61% hasta 2030. La innovación en procesos-más notablemente la conversión electroquímica de CO₂ a ácido fórmico-podría remodelar aún más la economía de suministro mientras los proyectos piloto avanzan hacia escala comercial

Puntos Clave del Informe

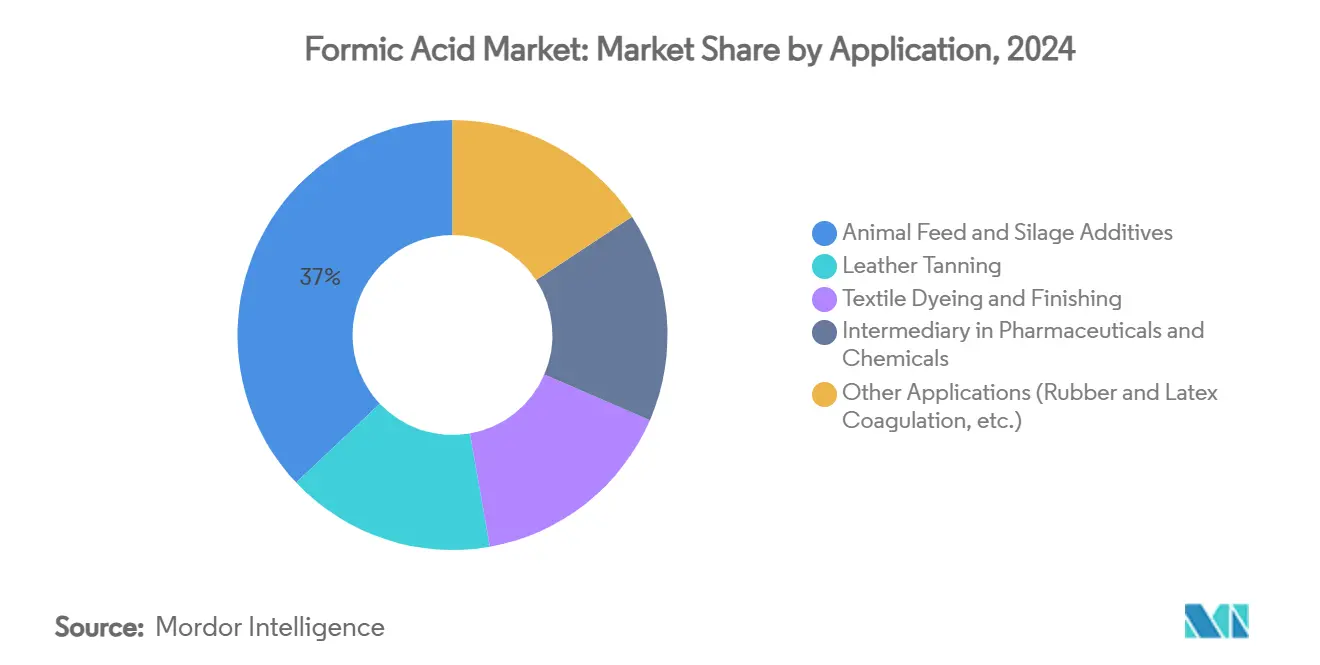

- Por aplicación, los aditivos para piensos animales y ensilaje lideraron con el 37,04% de la participación del mercado de ácido fórmico en 2024; se proyecta que el segmento crezca a una TCAC del 4,21% hasta 2030.

- Por ruta de producción, la hidrólisis de formiato de metilo mantuvo el 59,19% del tamaño del mercado de ácido fórmico en 2024, mientras que las vías de base biológica están configuradas para expandirse a una TCAC del 4,72%.

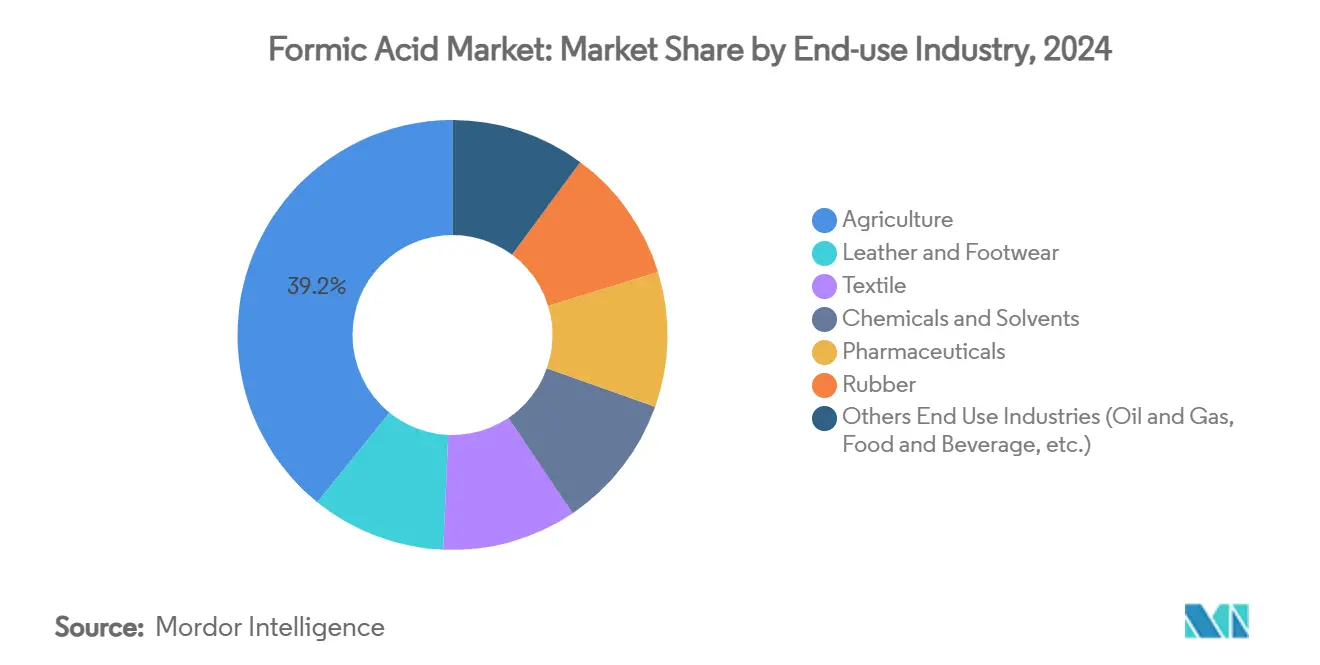

- Por industria de uso final, la agricultura comandó el 39,19% de la participación del mercado de ácido fórmico en 2024; los productos farmacéuticos representan el uso final de crecimiento más rápido con una TCAC del 4,5%.

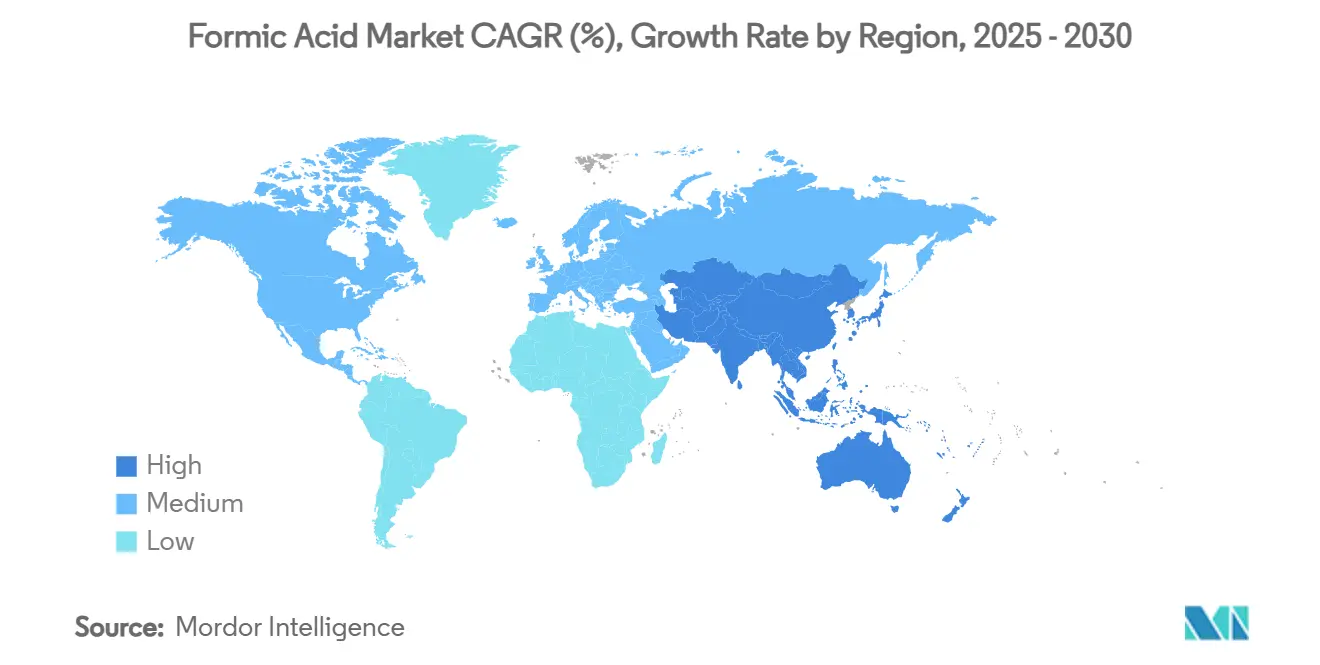

- Por geografía, Asia-Pacífico dominó con el 53,21% del mercado de ácido fórmico en 2024 y está avanzando a una TCAC regional del 4,61%.

Tendencias e Insights del Mercado Global de Ácido Fórmico

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente demanda de aditivos para piensos animales y ensilaje | +1.2% | Europa y América del Norte (más alto); global | Mediano plazo (2-4 años) |

| Demanda sustancial de la industria del cuero y curtido | +0.8% | China e India | Mediano plazo (2-4 años) |

| Creciente demanda de productos de caucho | +0.7% | Sudeste Asiático | Corto plazo (≤ 2 años) |

| Creciente adopción en la industria farmacéutica | +0.6% | América del Norte y Europa | Largo plazo (≥ 5 años) |

| Crecientes Avances en Producción de Base Biológica | +0.5% | Europa y América del Norte | Largo plazo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda de Aditivos para Piensos Animales y Ensilaje

La demanda de producción ganadera libre de antibióticos ha posicionado al ácido fórmico como un conservante y antimicrobiano preferido. A 4 kg/tonelada en dietas de aves, el ácido puede reducir los recuentos de Salmonela a niveles indetectables, salvaguardando la seguridad alimentaria y reforzando el cumplimiento regulatorio. La Autoridad Europea de Seguridad Alimentaria permite tasas de inclusión de hasta 12.000 mg/kg para cerdos y 10.000 mg/kg para aves, proporcionando certeza legal que acelera la adopción[1]European Food Safety Authority, "Formic Acid for All Animal Species," efsa.europa.eu. Estos factores elevan colectivamente el consumo del segmento de piensos por encima del crecimiento general del mercado de ácido fórmico.

Demanda Sustancial de la Industria del Cuero y Curtido

La producción de cuero premium depende del ácido fórmico para ajustar el pH del baño a 3,8-4,2, acelerando la fijación de cromo mientras reduce las cargas de sal comparado con ácidos minerales. Las curtidurías chinas e indias, que suministran una porción considerable de pieles globales, especifican cada vez más pureza ≥ 85%, abriendo oportunidades de precios premium para proveedores capaces de garantizar consistencia.

Creciente Demanda de Productos de Caucho

Los procesadores de caucho natural prefieren el ácido fórmico para coagulación precisa, reduciendo los tiempos de secado de láminas y mejorando la resistencia a la tracción. BASF señala que los grados del 85% y 94% ofrecen el mejor equilibrio costo-rendimiento, apoyando la adopción acelerada en Malasia, Tailandia e Indonesia.

Creciente Adopción en la Industria Farmacéutica por Propiedades Antibacterianas

Los equipos de investigación están diseñando hidrogeles derivados de ácido fórmico que aceleran la cicatrización de heridas diabéticas promoviendo la regeneración tisular. La compatibilidad del compuesto con numerosos grupos funcionales también lo convierte en un intermedio esencial en la síntesis de ingredientes farmacéuticos activos, impulsando la demanda de material de grado farmacéutico que obtiene márgenes más altos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Volatilidad de precios de materia prima metanol | −0.9% | Global | Corto plazo (≤ 2 años) |

| Riesgos relacionados con corrosión y manejo | −0.6% | Global | Mediano plazo (2-4 años) |

| Creciente Uso de Ácido Bio-propiónico como Alternativa | -0.3% | Europa y América del Norte | Largo plazo (≥5 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad de Precios de Materia Prima Metanol

Debido a que el metanol representa el 60-70% de los costos de producción en la hidrólisis de formiato de metilo, las fluctuaciones de precios vinculadas al gas natural comprimen los márgenes y complican los contratos de suministro a largo plazo. Los productores están cubriendo riesgos piloteando rutas de electro-reducción de CO₂ que podrían romper la dependencia de materias primas si los precios de energía renovable siguen cayendo.

Riesgos Relacionados con Corrosión y Manejo

Las concentraciones superiores al 85% corroen el acero al carbono y requieren equipos de acero inoxidable o revestidos de polímero, elevando los costos de capital. Los límites de exposición de OSHA de 5 ppm exigen además estrictas medidas de ventilación y protección personal [2]National Institute for Occupational Safety and Health, "Formic Acid - NIOSH Pocket Guide to Chemical Hazards," cdc.gov. Los formuladores como Borregaard han respondido con mezclas amortiguadas con lignosulfonato que reducen la corrosividad mientras mantienen la acción antimicrobiana, abriendo acceso para molinos de pienso más pequeños.

Análisis de Segmentos

Aplicación: Los Aditivos para Piensos Impulsan el Impulso del Mercado

Los aditivos para piensos animales y ensilaje controlaron el 37,04% del volumen global en 2024, dando al segmento la porción más grande del tamaño del mercado de ácido fórmico. Apoyado por restricciones regulatorias sobre promotores de crecimiento antibióticos, se proyecta que esta participación se amplíe a una TCAC del 4,21%. En raciones avícolas, las tasas de inclusión de 4 kg/tonelada eliminan la Salmonela detectable, aumentando la confianza del agricultor y la aceptación del minorista. El curtido de cuero permanece como la segunda aplicación más grande, capitalizando los beneficios de control de pH y penetración de cromo del ácido, mientras que las fábricas textiles valoran su capacidad de amortiguación en baños de tinte. Los usos farmacéuticos y químicos especializados están emergiendo, donde los requisitos de alta pureza generan precios premium.

Las perspectivas de crecimiento se extienden al procesamiento de caucho natural, que adopta ácido fórmico para cinéticas de coagulación más rápidas y mayor resistencia a la tracción agregada. La limpieza y descalcificación ocupan un nicho constante pero más pequeño, aprovechando el poder de disolución de incrustaciones minerales del ácido con menor impacto ambiental que ácidos inorgánicos más fuertes. Las formulaciones diseñadas para seguridad como SoftAcid amplían el acceso entre operaciones más pequeñas, sugiriendo ventajas incrementales de demanda durante el período de pronóstico.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Método de Producción: La Eficiencia Impulsa la Innovación en Procesos

La hidrólisis de formiato de metilo retuvo el 59,19% de participación del mercado de ácido fórmico en 2024, reflejando economías de escala favorables y tecnología madura. La carbonilación permanece como subcampeona, mientras que las rutas de base biológica están aumentando rápidamente a una TCAC del 4,72% mientras los fabricantes apuntan a desacoplarse de insumos fósiles. La ruta del ácido oxálico ocupa un nicho para producción de ultra alta pureza. Los avances del Laboratorio Nacional de Energía Renovable han demostrado que un ensamble de electrodo-membrana puede convertir CO₂ directamente a ácido fórmico concentrado con alta eficiencia farádica, sentando las bases para despliegue comercial si los costos de energía renovable caen por debajo de 2,3 centavos/kWh[3]National Renewable Energy Laboratory, "New Device Architecture Enables Streamlined Production of Formic Acid from CO₂ Using Renewable Electricity," nrel.gov .

Durante la próxima década, se espera que el despliegue de capital se incline hacia vías de bajo carbono, especialmente en Europa y América del Norte donde los regímenes de fijación de precios de carbono se endurecen. Los productores que inviertan temprano en instalaciones de CO₂-a-ácido fórmico pueden asegurar ventajas de primer movimiento en canales de adquisición de química verde, potencialmente remodelando las posiciones competitivas regionales.

Industria de Uso Final: Las Aplicaciones Agrícolas Lideran el Crecimiento

La agricultura representó el 39,19% de la demanda de 2024 y está configurada para expandirse a una TCAC del 4,44% hasta 2030-mayor que el mercado general de ácido fórmico. La adopción está impulsada por productores ganaderos que reemplazan antibióticos con ácidos orgánicos para cumplir con reglas de seguridad alimentaria más estrictas. Cuero y calzado se ubicó segundo en volumen; la urbanización continua en Asia apoya crecimiento constante para este segmento a pesar del creciente escrutinio ambiental. Las fábricas textiles usan el ácido como ajustador de pH en baños de tinte, mientras que los consumidores de químicos y solventes valoran su reactividad para producir ésteres y formiatos.

Los usos farmacéuticos, aunque menores en volumen, entregan altos márgenes gracias a estándares de pureza estrictos. Los fabricantes de caucho en el Sudeste Asiático están aumentando la ingesta en línea con el creciente rendimiento de caucho natural. La exploración temprana del ácido fórmico como portador de hidrógeno para movilidad de celdas de combustible podría desbloquear demanda fresca si la infraestructura madura, reforzando el potencial al alza a largo plazo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Mercado de Ácido Fórmico en Asia-Pacífico

Asia-Pacífico mantuvo el 53,21% del consumo global en 2024, dando a la región la porción más grande de la participación del mercado de ácido fórmico. China domina el suministro regional, aprovechando complejos químicos integrados de metanol y corriente abajo para asegurar competitividad en costos. Los productores de India, apoyados por incentivos de exportación y creciente producción doméstica de cuero, están construyendo nuevas plantas que elevan la autosuficiencia regional. Japón y Corea del Sur obtienen material de alta pureza para síntesis electrónica y farmacéutica, mientras que Indonesia impulsa crecimiento incremental a través de la adopción del sector cauchero.

América del Norte es la segunda región más grande, impulsada por un vasto sector de proteína animal y financiamiento gubernamental para I+D de utilización de CO₂. Estados Unidos lidera el despliegue piloto de unidades de producción electroquímica, apuntando a escala comercial para fin de década. La demanda de Canadá está vinculada principalmente a la producción de granos y ganado, mientras que México ve creciente uso en cuero y textiles.

Europa combina regulaciones estrictas de piensos y químicos con objetivos agresivos de descarbonización, estimulando inversión en procesos de base biológica. Las medidas antidumping de la UE sobre químicos importados intensifican la competencia y fomentan la expansión de capacidad local. El crecimiento de Sudamérica se centra en el sector ganadero en expansión de Brasil, mientras que Oriente Medio se beneficia de agendas de diversificación que fomentan inversiones en químicos especializados. Los flujos comerciales interregionales probablemente permanecerán fluidos mientras Asia aumenta las exportaciones y las regiones occidentales pivotan hacia cadenas de suministro de bajo carbono.

Panorama Competitivo

El mercado de ácido fórmico está consolidado, con BASF liderando a través de plantas integradas en Alemania, China y EE.UU., mitigando la volatilidad de materias primas. Las empresas chinas como LUXI Group y Shandong Rongyue Chemical están expandiéndose con unidades que exceden 100.000 toneladas/año, mejorando la autosuficiencia regional y presionando precios. Los movimientos estratégicos incluyen integración hacia adelante en mezclas de ácido para piensos, acuerdos de energía renovable, y empresas conjuntas dirigidas a volúmenes de grado farmacéutico. Las empresas emergentes, apoyadas por subvenciones públicas de I+D, están escalando dispositivos electroquímicos para reducir intensidad de carbono y costos. La bomba de calor industrial de BASF en Ludwigshafen producirá vapor libre de CO₂, enfatizando sostenibilidad. Con el retiro de capacidad norteamericana y el aumento de autosuficiencia asiática, la competencia está cambiando hacia calidad y huella de carbono. Los proveedores que cumplan con benchmarks de emisiones de la cuna a la puerta pueden asegurar contratos premium en mercados de piensos, farmacéuticos y almacenamiento de energía.

Líderes de la Industria de Ácido Fórmico

-

Eastman Chemical Company

-

Shandong Acid Technology Co. Ltd.

-

BASF

-

Luxi Chemical Group Co.,Ltd.

-

Gujarat Narmada Valley Fertilizers and Chemicals Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: BASF introdujo su ácido fórmico (AF) en la plataforma digital eAuction en China, permitiendo a los clientes ofertar y rastrear subastas en tiempo real. La plataforma mejora la eficiencia de adquisición, proporciona insights de mercado, y se alinea con el objetivo de BASF de ser un socio preferido para intermedios sostenibles.

- Octubre 2024: BASF aseguró financiamiento del Ministerio Federal Alemán de Asuntos Económicos y Acción Climática para construir la bomba de calor industrial más poderosa del mundo, capaz de reducir emisiones de gases de efecto invernadero hasta en 98% en su planta de ácido fórmico. La planta está programada para comenzar operaciones en 2027.

Alcance del Informe Global del Mercado de Ácido Fórmico

Los fabricantes de aditivos para piensos animales y ensilaje usan ácido fórmico como aditivo en formas sólidas o líquidas, ambas consideradas seguras para la salud animal. El mercado de ácido fórmico está segmentado por Aplicación y Geografía. Por Aplicación, el producto está segmentado en aditivos para piensos animales y ensilaje, curtido de cuero, teñido textil, acabado, un intermediario en productos farmacéuticos, y otras aplicaciones. El informe también cubre el tamaño del mercado y pronósticos para el mercado de ácido fórmico en 15 países a través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y pronósticos se han realizado basándose en volumen (Kilotoneladas).

| Aditivos para Piensos Animales y Ensilaje |

| Curtido de Cuero |

| Teñido y Acabado Textil |

| Intermediario en Productos Farmacéuticos y Químicos |

| Otras Aplicaciones (Coagulación de Caucho y Látex, Agentes de Limpieza y Descalcificación, etc.) |

| Hidrólisis de Formiato de Metilo |

| Tecnología de Carbonilación |

| Otros Métodos de Producción (Ruta del Ácido Oxálico, Ruta de Fermentación/Base Biológica) |

| Agricultura |

| Cuero y Calzado |

| Textil |

| Químicos y Solventes |

| Productos Farmacéuticos |

| Caucho |

| Otras Industrias de Usuario Final (Petróleo y Gas, Alimentos y Bebidas, etc.) |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Oriente Medio y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Oriente Medio y África |

| Por Aplicación | Aditivos para Piensos Animales y Ensilaje | |

| Curtido de Cuero | ||

| Teñido y Acabado Textil | ||

| Intermediario en Productos Farmacéuticos y Químicos | ||

| Otras Aplicaciones (Coagulación de Caucho y Látex, Agentes de Limpieza y Descalcificación, etc.) | ||

| Por Método de Producción | Hidrólisis de Formiato de Metilo | |

| Tecnología de Carbonilación | ||

| Otros Métodos de Producción (Ruta del Ácido Oxálico, Ruta de Fermentación/Base Biológica) | ||

| Por Industria de Uso Final | Agricultura | |

| Cuero y Calzado | ||

| Textil | ||

| Químicos y Solventes | ||

| Productos Farmacéuticos | ||

| Caucho | ||

| Otras Industrias de Usuario Final (Petróleo y Gas, Alimentos y Bebidas, etc.) | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Oriente Medio y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del Mercado de Ácido Fórmico?

El mercado de ácido fórmico se sitúa en 1,10 millones de toneladas en 2025 y se proyecta que alcance 1,33 millones de toneladas en 2030 con una TCAC del 3,91%.

¿Qué segmento de aplicación lidera la demanda global?

Los aditivos para piensos animales y ensilaje dominan, manteniendo el 37,04% de la participación del mercado de ácido fórmico en 2024 y creciendo a una TCAC del 4,21% hasta 2030.

¿Por qué es Asia-Pacífico el mercado regional más grande?

Asia-Pacífico se beneficia de una extensa capacidad de manufactura, especialmente en China e India, dando a la región el 53,21% del volumen global y la TCAC regional más rápida del 4,61%.

¿Cómo están abordando los productores la volatilidad de precios del metanol?

Las empresas líderes están piloteando rutas electroquímicas de CO₂-a-ácido fórmico e invirtiendo en proyectos de integración térmica impulsados por energía renovable para desacoplar costos de materias primas fósiles.

¿Qué hace atractivo el ácido fórmico para el sector farmacéutico?

El ácido fórmico de grado farmacéutico ofrece alta pureza y reactividad versátil, permitiendo síntesis de moléculas complejas e hidrogeles avanzados que aceleran la cicatrización de heridas.

Última actualización de la página el: