Tamaño y Participación del Mercado de Residuos a Energía de Europa

Análisis del Mercado de Residuos a Energía de Europa por Mordor Intelligence

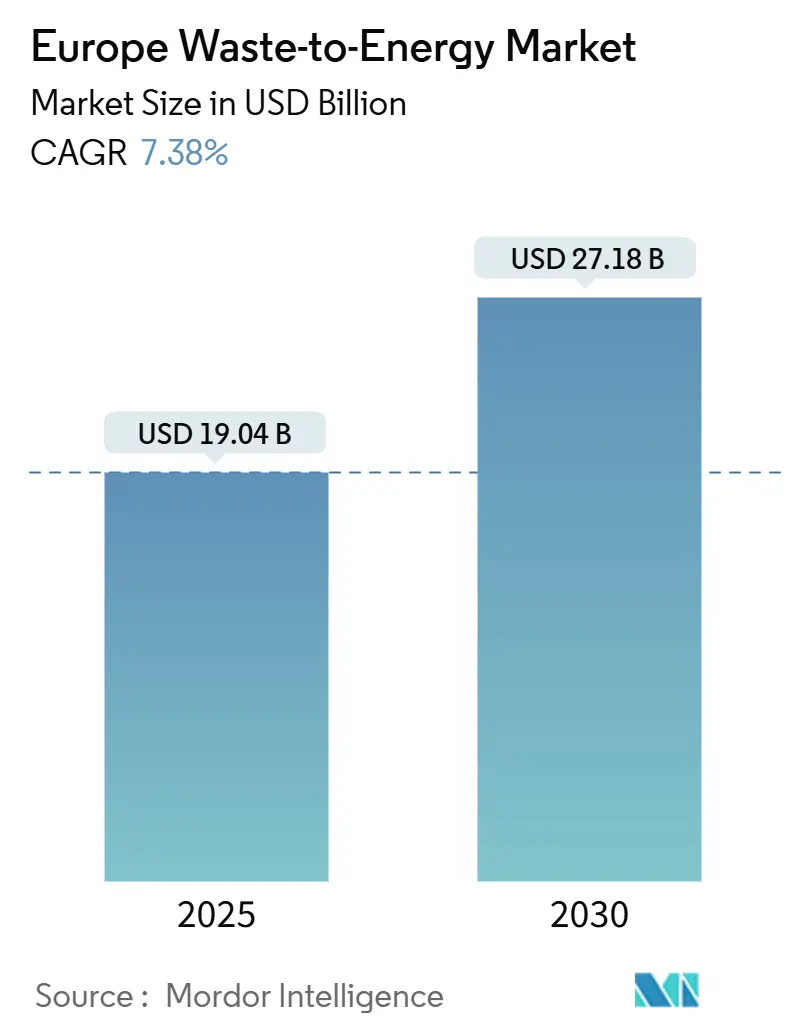

El tamaño del Mercado de Residuos a Energía de Europa se estima en USD 19,04 mil millones en 2025, y se espera que alcance los USD 27,18 mil millones en 2030, con una TCAC del 7,38% durante el período de pronóstico (2025-2030).

La alineación de políticas a través de las directivas de residuos y clima de la UE, la reducción de la capacidad del carbón y el aumento de las tarifas de entrada a vertederos elevan las tasas de utilización de las instalaciones. Los incentivos vinculados al carbono, como el Mecanismo de Ajuste Fronterizo de Carbono de la UE (CBAM), crean nuevos flujos de ingresos mientras que la construcción de calefacción urbana en el norte y centro-este de Europa mejora la bancabilidad de los proyectos. Las plantas de gran escala superiores a 750 tpd ganan impulso porque la escala reduce los costos de adaptación preparada para captura y facilita el acceso al capital del Fondo de Innovación de la UE. La sensibilidad pública hacia las emisiones urbanas y la suavización de los precios mayoristas de electricidad moderan el crecimiento, pero no han descarrilado las líneas de construcción nueva en Alemania, Italia, Polonia, los Países Nórdicos y el Reino Unido. Como resultado, el mercado europeo de residuos a energía está consolidando su papel como proveedor de capacidad firme que impulsa la desviación de vertederos.

Puntos Clave del Informe

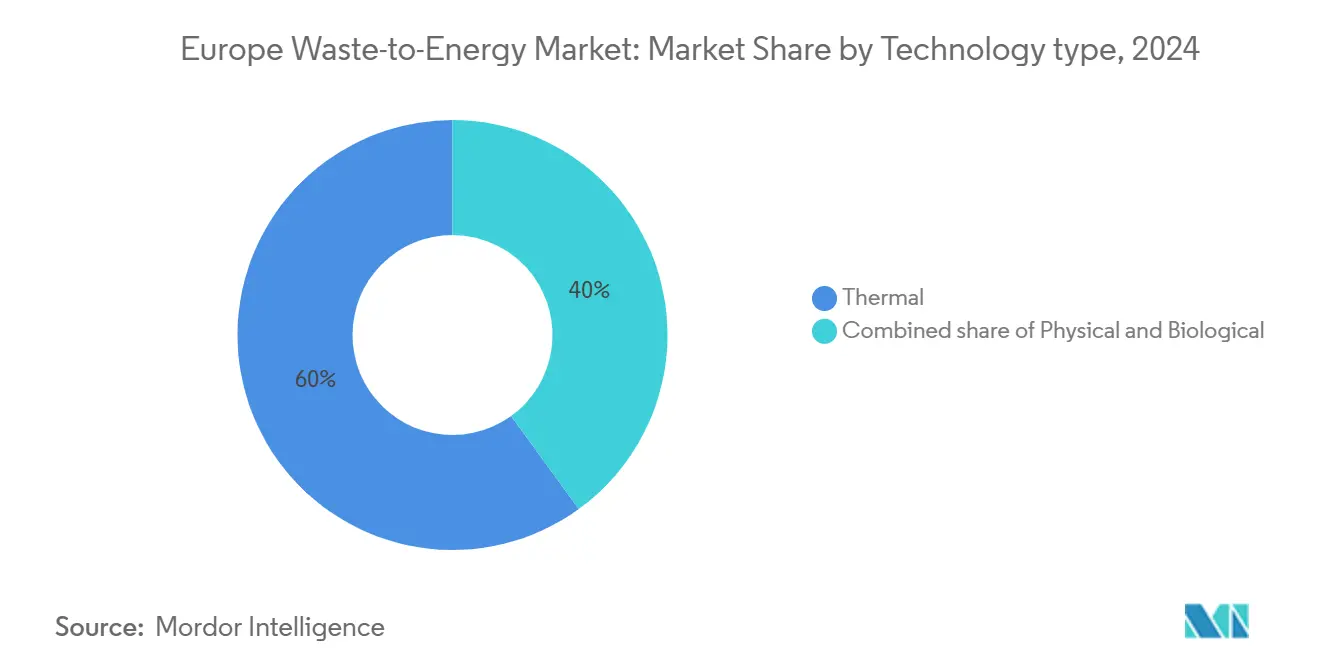

- Por tecnología, los procesos Térmicos lideraron con una participación de ingresos del 60% en 2024, mientras que se proyecta que los procesos Biológicos se expandan a una TCAC del 12,2% hasta 2030.

- Por tipo de residuo, los residuos sólidos municipales mantuvieron el 62% de la participación del mercado europeo de residuos a energía en 2024, mientras que los residuos agrícolas y agroindustriales avanzan a una TCAC del 11,4% hasta 2030.

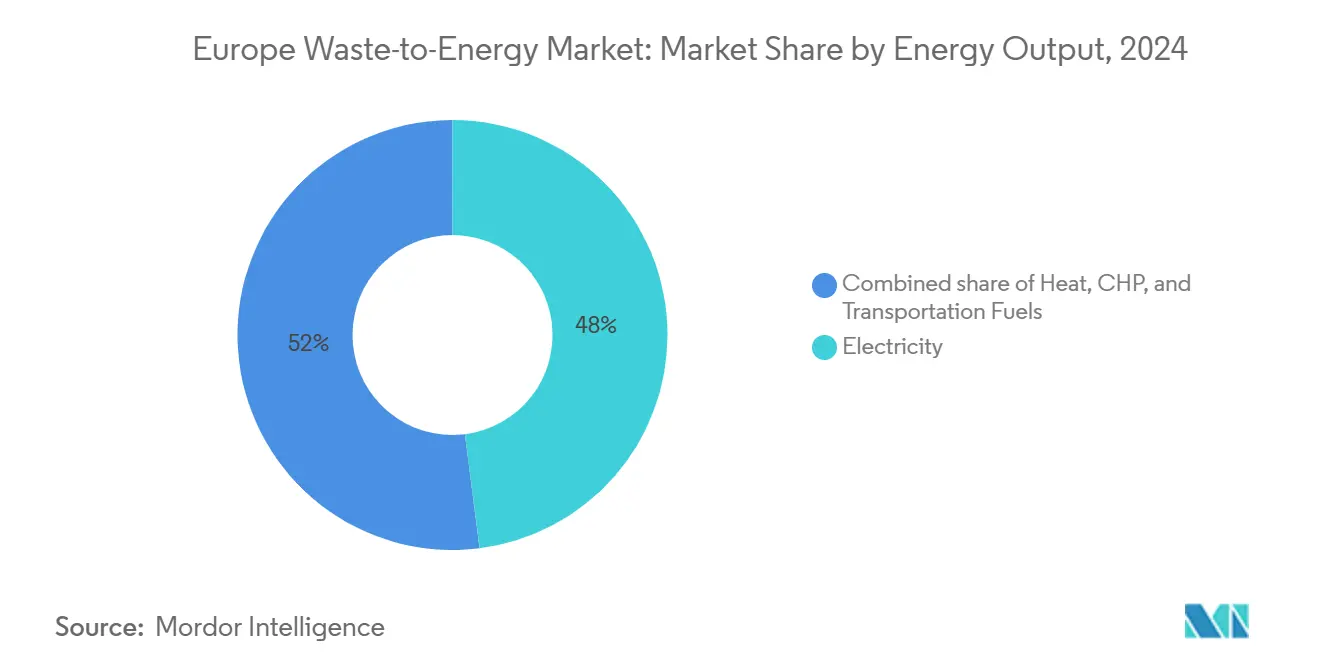

- Por producción de energía, la generación de Electricidad comandó el 48% del tamaño del mercado europeo de residuos a energía en 2024, mientras que la cogeneración (CHP) está preparada para crecer a una TCAC del 10% entre 2025 y 2030.

- Por usuario final, las empresas de servicios públicos y productores independientes de energía (IPP) capturaron una participación del 57% del tamaño del mercado europeo de residuos a energía en 2024, mientras que los operadores de calefacción urbana registraron la TCAC más rápida del 13,5% hasta 2030.

- Por país, Alemania representó el 23% del mercado europeo de residuos a energía en 2024; España registró la TCAC más alta del 12,5% durante el período de pronóstico.

Tendencias e Insights del Mercado de Residuos a Energía de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Directiva Marco de Residuos de la UE 2018/851 | +1.20% | En toda la UE, más fuerte en Europa del Este | Mediano plazo (2-4 años) |

| Mecanismo de Ajuste Fronterizo de Carbono de la UE (CBAM) | +0.80% | Fronteras de la UE con países no pertenecientes a la UE | Corto plazo (≤ 2 años) |

| Eliminación gradual del carbón alemán | +0.90% | Alemania, desbordamiento hacia Europa Central | Corto plazo (≤ 2 años) |

| Expansión de calefacción urbana en los Países Nórdicos y CEE | +0.70% | Países Nórdicos, Europa Central y del Este | Largo plazo (≥ 4 años) |

| Aumento de Tarifas de Entrada para Operaciones de Vertederos en Reino Unido y Francia Mejorando la Economía de RaE | +0.6% | Reino Unido y Francia, adopción gradual en la UE | Mediano plazo (2-4 años) |

| Subvenciones del Fondo de Innovación de la UE para Instalaciones de RaE Preparadas para Captura de Carbono | +0.5% | En toda la UE, concentradas en regiones industriales | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

La Directiva Marco de Residuos de la UE 2018/851 Impulsa la Desviación de Vertederos

La Directiva limita los vertederos municipales al 10% para 2035, empujando a los estados miembros a agregar capacidad térmica para flujos de residuos residuales. Los volúmenes enviados a vertedero cayeron un 27,5% entre 2010-2020, sin embargo 14 naciones enfrentan riesgo de infracción, acelerando la adquisición de nuevas plantas de incineración y digestión anaeróbica (1)Fuente: Agencia Europea de Medio Ambiente, "Gestión de Residuos Municipales en Países Europeos," eea.europa.eu. Polonia y Rumanía priorizan los fondos de cohesión de la UE para financiar instalaciones llave en mano, comprimiendo las ventanas de aprobación para cumplir con la fecha límite. Porque la recuperación de energía se sitúa por encima de la eliminación en la jerarquía, los municipios justifican tarifas de entrada más altas que mejoran los retornos del proyecto. Las autoridades de Europa del Este ven los residuos a energía como una respuesta doble a la desviación de vertederos y los déficits de electricidad en picos de invierno, apuntalando la demanda en todo el mercado europeo de residuos a energía.

El Próximo Mecanismo de Ajuste Fronterizo de Carbono de la UE Impulsa la Demanda de Créditos de Energía Derivada de Residuos

El lanzamiento completo del CBAM en 2026 monetiza las emisiones evitadas cuando la electricidad de residuos a energía desplaza la generación fósil.(2)Fuente: Comisión Europea, "Reglamento del Mecanismo de Ajuste Fronterizo de Carbono," publications.europa.eu Las instalaciones que demuestran menor intensidad de carbono obtienen certificados premium que los compradores industriales deben entregar, subsidiando efectivamente los ingresos de la planta. Con los precios del ETS de la UE con tendencia superior a EUR 80/tCO₂, los certificados mejoran las tasas internas de retorno para nuevas construcciones. Los desarrolladores han comenzado a incorporar tratamiento avanzado de gases de combustión para verificar factores de carbono. El mecanismo protege indirectamente a los operadores domésticos porque los importadores de electricidad con alto contenido de carbono enfrentan gravámenes equivalentes, fortaleciendo aún más el mercado europeo de residuos a energía.

El Rápido Desmantelamiento de Plantas de Energía de Carbón en Alemania Crea Demanda de Carga Base

Alemania cerró 4,4 GW de capacidad de carbón en 2024 y apunta a una salida completa del carbón para 2038.(3)Fuente: Julian Wettengel, "Alemania Cierra 4,4 GW de Capacidad de Carbón en 2024," cleanenergywire.orgLas renovables solas no pueden cerrar las brechas de horas intermedias, haciendo atractivas las plantas despachables de residuos a energía. Los operadores de red en Renania del Norte-Westfalia ya contratan producción 24/7 de incineradores CHP para estabilizar la demanda de invierno. Las licitaciones federales que compensan los activos de carbón retirados redirigen capital hacia alternativas de carga base, incluyendo unidades de residuos a energía preparadas para captura de carbono. Esta dinámica se extiende a los sistemas vecinos de Europa Central, elevando los flujos de electricidad transfronterizos desde instalaciones alemanas y fortaleciendo el mercado europeo de residuos a energía.

La Expansión de Calefacción Urbana en los Países Nórdicos y CEE Favorece las Plantas CHP

Dinamarca apunta al 95% de calor urbano renovable para 2030, y Suecia está escalando redes de cuarta generación de baja temperatura, permitiendo eficiencias de utilización de calor residual superiores al 85%. Los fondos de cohesión de la UE replican este modelo en Polonia, la República Checa y los estados bálticos. Las temperaturas de distribución más bajas reducen las pérdidas, permitiendo que las plantas transmitan calor más lejos y por tanto amplíen las áreas de captación. Los municipios aseguran ingresos duales-energía y calor-reforzando la capacidad de servicio de deuda. Los contratos de compra de calor a largo plazo mitigan el riesgo del mercado mayorista de electricidad, apoyando el mercado europeo de residuos a energía en las regiones del norte y centro.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Oposición pública y litigios | -0.40% | Centros urbanos, particularmente Ámsterdam, Madrid | Corto plazo (≤ 2 años) |

| Disminución de precios mayoristas de electricidad | -0.60% | En toda la UE, más fuerte en áreas de alta penetración renovable | Mediano plazo (2-4 años) |

| Retrasos de Permisos Bajo la Directiva de Emisiones Industriales de la UE Aumentando Tiempos de Espera del Proyecto | -0.3% | En toda la UE, concentrada en regiones densamente pobladas | Mediano plazo (2-4 años) |

| Competencia del Reciclaje Químico Avanzado Robando Flujos de Materia Prima Plástica | -0.5% | Europa Occidental, clústeres industriales | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Escalamiento de Oposición Pública y Litigios en Centros Urbanos

Los grupos ambientales aprovechan la sentencia de 2024 del Tribunal Europeo de Derechos Humanos sobre acción climática para contestar permisos, alargando los procesos de aprobación. Ámsterdam detuvo una planta planificada después de peticiones de residentes, mientras Madrid enfrenta resistencia similar. Las incertidumbres legales elevan las primas de riesgo de los prestamistas y obligan a los desarrolladores a probar esfuerzos exhaustivos de reciclaje antes de la incineración. Aunque los propietarios del sector público como Copenhague registran mayor aceptación social, las concesiones privadas incluyen cada vez más consejos de supervisión ciudadana. Estas dinámicas ralentizan los despliegues de proyectos en ciudades densas y frenan las adiciones de capacidad a corto plazo dentro del mercado europeo de residuos a energía.

Disminución de Precios Mayoristas de Electricidad por el Aumento de Energía Eólica y Solar

El efecto de orden de mérito de las renovables baratas persiste, ya que el 81% de las adiciones de 2023 produjeron electricidad por debajo de los benchmarks de combustibles fósiles. Las instalaciones de residuos a energía sin recuperación de calor ven compresión de márgenes cuando los precios del día siguiente colapsan durante alta generación solar. Las autoridades del Reino Unido estiman que la extensión del ETS a la incineración podría agregar GBP 1,1 mil millones en costos de cumplimiento para 2036. Los operadores pivotan hacia ventas contractuales de calor, remuneración de servicios de red y optimización de tarifas de entrada para salvaguardar flujos de efectivo. La presión sobre ingresos permanece como una restricción principal en nuevos proyectos comerciales en el mercado europeo de residuos a energía.

Análisis de Segmentos

Por Tecnología: Liderazgo Térmico e Impulso Biológico Creciente

Las rutas térmicas generaron el 60% de los ingresos del segmento en 2024, impulsadas por flotas establecidas de combustión en parrilla extendidas a través de 19 miembros de la UE. Los pilotos de gasificación y pirólisis ahora aseguran apoyo del Fondo de Innovación de la UE, indicando preferencia política por diseños preparados para captura. El clúster biológico crece a una TCAC del 12,2% ya que la digestión anaeróbica se alinea con el objetivo de biometano de REPowerEU de 35 bcm para 2030. Los sitios integrados que combinan clasificación frontal con digestión para orgánicos y combustión para combustible derivado de residuos cortan volúmenes residuales de vertedero, impulsando métricas de circularidad. El tamaño del mercado europeo de residuos a energía vinculado a soluciones biológicas se proyecta que ascienda de USD 5,4 mil millones en 2025 a USD 8,2 mil millones en 2030, subrayando el apetito de inversores por gases bajos en carbono.

Los proveedores térmicos como Hitachi Zosen Inova, Martin GmbH y Babcock & Wilcox responden modularizando líneas de parrilla e incorporando puertos de captura de oxi-combustible. Los patrocinadores de proyectos ahora diseñan tratamiento de gases de combustión para exceder los techos de la Directiva de Emisiones Industriales, acortando tiempos de espera de integración de captura posterior. Los proveedores de tecnología biológica se enfocan en digestores contenedorizados adecuados para municipios pequeños, ampliando volúmenes direccionables. Los controles digitales que ajustan flujo de aire, manejo de escoria y tiempos de retención del digestor elevan la disponibilidad cerca del 92%, mejorando la resistencia de ingresos en todo el mercado europeo de residuos a energía.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Residuo: El Núcleo Municipal Enfrenta Repunte Agrícola

Los residuos sólidos municipales (RSM) representaron el 62% del rendimiento en 2024, gracias a la logística de recolección madura y los mandatos mínimos de eliminación. Sin embargo, los residuos agrícolas y agroindustriales crecen un 11,4% anualmente ya que los agricultores monetizan estiércol y residuos de cultivos para cumplir con las directivas de nitratos. El tamaño del mercado europeo de residuos a energía atribuible a materia prima agrícola podría alcanzar USD 6,7 mil millones para 2030, apoyado por primas de inyección de red de gas en Italia y Dinamarca.

Los desechos de procesamiento de carne y suero de queso suministran flujos de biogás de alto rendimiento que reducen el payback a menos de 12 meses, atrayendo digestores propiedad de cooperativas. Los volúmenes de lodos de aguas residuales aumentan con el crecimiento de población urbana y reglas más estrictas de aguas residuales, impulsando a las empresas de servicios de agua a instalar incineradores de lodos para autosuficiencia energética. Los reciclables comerciales e industriales como empaques y textiles ofrecen mayor valor calorífico pero demandan robótica de pre-clasificación para remover PVC y metales. Las estrategias de alimentación mezclada equilibran las fluctuaciones caloríficas y aseguran cadenas de suministro durante todo el año, mejorando la utilización de plantas en todo el mercado europeo de residuos a energía.

Por Producción de Energía: Electricidad Dominante, CHP Ascendente

Las ventas de electricidad suministraron el 48% del valor del segmento en 2024 ya que las plantas heredadas fueron construidas para inyección de red. Sin embargo, la producción CHP registra una TCAC del 10% porque las redes de calefacción urbana de cuarta generación optimizan la distribución de baja temperatura. En Copenhague, los residuos a energía cubren el 20% del calor de invierno, probando escalabilidad. CHP eleva la eficiencia del sistema por encima del 85%, cortando emisiones específicas y obteniendo contratos por diferencia bajo leyes nacionales de calor.

Los clústeres de centros de datos en Frankfurt, Dublín y Estocolmo cada vez más aprovechan vapor generado por residuos para bucles de reutilización de calor, anclando compra a largo plazo. Las instalaciones solo de electricidad adaptan módulos de extracción de vapor para capturar calor perdido y cubrirse contra volatilidad de precios de electricidad. Los enfriadores de absorción alimentados por calor residual desbloquean mercados de enfriamiento urbano en el sur de Europa, extendiendo beneficios de estacionalidad. Estas tendencias incorporan perfiles de ingresos flexibles, fortaleciendo la bancabilidad en todo el mercado europeo de residuos a energía.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Capacidad de Planta: Economías de Escala e Innovación Modular

En 2024, las Empresas de Servicios Públicos y Productores Independientes de Energía (IPP) jugaron el papel principal en el panorama de residuos a energía de Europa, conformando alrededor del 57% del mercado. Su dominio no es sorprendente-estos grandes operadores tienen los recursos, infraestructura y acceso a red necesarios para operar plantas de residuos a energía a escala. Han estado a la vanguardia de convertir residuos no reciclables en energía, apoyando los objetivos de seguridad energética y reducción de residuos en toda la región.

Sin embargo, se espera que la siguiente ola de crecimiento venga de un rincón diferente del mercado. Los Operadores de Calefacción Urbana están emergiendo como una fuerza de rápido crecimiento, con una TCAC proyectada del 13,5% entre 2025 y 2030. Su impulso es impulsado por el empuje de Europa hacia ciudades más limpias y uso de energía más inteligente. En países como Suecia, Dinamarca y Alemania, las plantas WTE están cada vez más vinculadas a redes de calefacción urbana, ayudando a calentar hogares, negocios y edificios públicos usando energía recuperada de residuos. Este cambio refleja un movimiento más amplio hacia soluciones de calefacción locales y bajas en carbono, especialmente ya que los formuladores de políticas continúan promoviendo eficiencia energética y modelos de economía circular. Los operadores de calefacción urbana están aprovechando esta tendencia, invirtiendo en tecnologías que maximizan el calor residual mientras reducen emisiones.

Análisis Geográfico

Alemania ancla los ingresos regionales con una participación del 23%, aprovechando política madura, flujos de residuos confiables y pagos de soporte de red que estabilizan el flujo de efectivo del proyecto. Las licitaciones federales de innovación canalizan EUR 4,2 mil millones hacia adaptaciones preparadas para captura, manteniendo las plantas alemanas tecnológicamente actuales. El impulso italiano es evidente ya que A2A destina EUR 22 mil millones para transición ecológica para 2035, con el 70% de esa línea iniciada antes de 2030, asegurando un flujo constante de contratos EPC y acuerdos de compra de materia prima.

Las naciones nórdicas entregan eficiencia térmica de mejor clase. Dinamarca apunta al 95% de calor urbano renovable para 2030, con residuos a energía proporcionando suministro indispensable en temporada intermedia. Suecia pilota bucles de baja temperatura en Helsingborg para reutilizar condensado de gases de combustión, una plantilla para Europa Centro-Oriental donde los fondos de cohesión cofinancian actualizaciones de red. Francia y el Reino Unido se mueven en direcciones opuestas: Francia se beneficia de gravámenes de vertedero crecientes que sustentan economías de planta a largo plazo, mientras que el Reino Unido enfrenta incertidumbre por la extensión del ETS a incineración desde 2028, lo que podría agregar GBP 1,1 mil millones en gastos de cumplimiento.

Europa del Este emerge como una frontera de inversión. Polonia opera 400 unidades de biogás y desplegará EUR 322 millones de subvenciones de la UE hacia renovables para 2030, mientras que la instalación de Praga de Czechia procesará 320.000 tpa de RSM y alimentará calefacción en toda la ciudad. La planta de Estambul de Turquía maneja 1,1 millones de tpa, probando la escalabilidad de modelos PPP en zonas urbanas de rápido crecimiento. Los regímenes regulatorios divergentes y composiciones de materia prima, por tanto, crean un mosaico de riesgos y retornos pero colectivamente sustentan el crecimiento a largo plazo del mercado europeo de residuos a energía.

Panorama Competitivo

El panorama está moderadamente concentrado. Veolia, SUEZ, A2A, EEW y Viridor anclan carteras de concesiones municipales, pero especialistas en tecnología como Hitachi Zosen Inova y Martin GmbH dominan el libro de órdenes EPC. Veolia aseguró una concesión de Aube de EUR 240 millones, mientras que SUEZ obtuvo un contrato de Toulouse de EUR 1,4 mil millones que agrupa 220 GWh/año de energía y 360 GWh/año de calor.(4)Grupo SUEZ, "Anuncio de Concesión de Toulouse," suez.com Estos acuerdos de servicio público de larga duración aseguran ingresos predecibles de tarifas de entrada y refuerzan la fortaleza del balance de los incumbentes.

Las alianzas estratégicas aceleran la innovación. Siemens se asocia con Boson Energy para construir 300 unidades de residuos a hidrógeno capaces de 1 millón t/año de H₂ para 2030, apuntando a aprovechar la demanda intersectorial de productores de acero y amoníaco. La subvención de EUR 29,5 millones del Fondo de Innovación de Plagazi para el Parque Circular Gävle de Suecia destaca el impulso detrás de la gasificación por plasma que produce hidrógeno y captura CO₂ líquido. La captura de carbono es un denominador común: Hera y Saipem extraerán el 90% del CO₂ en Ferrara bajo una subvención de la UE de EUR 24 millones, mientras que Enfinium pilota captura post-combustión en Ferrybridge en el Reino Unido.

La tensión competitiva también viene de entrantes de reciclaje químico compitiendo por plásticos de alto poder calorífico. El centro de reciclaje avanzado de EUR 40 millones de LyondellBasell en Alemania podría desviar materia prima de la incineración. Los operadores de residuos a energía responden actualizando líneas de clasificación para minimizar fugas reciclables y salvaguardar la exclusividad de tarifas de entrada. El éxito ahora depende de integrar captura, asegurar compradores estables de calor y demostrar bajas emisiones de ciclo de vida, un manual que remodela el mercado europeo de residuos a energía.

Líderes de la Industria de Residuos a Energía de Europa

-

Mitsubishi Heavy Industries Ltd

-

Martin GmbH

-

A2A SpA

-

Veolia Environnement SA

-

Hitachi Zosen Corp.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Plagazi ganó EUR 29,5 millones del Fondo de Innovación de la UE para su proyecto de hidrógeno-de-residuos Gävle Circular Park.

- Mayo 2025: La Comisión Europea asignó EUR 4,2 mil millones a 77 proyectos de descarbonización, varios de los cuales son plantas de residuos a energía con captura de CO₂ integrada.

- Febrero 2025: La Agencia de Medio Ambiente del Reino Unido emitió un permiso ambiental para la Instalación de Recuperación de Energía de Portland, liberando una unidad de residuos a energía >3 tph para construcción.

- Diciembre 2024: SUEZ y Banque des Territoires aseguraron una concesión de 20 años de EUR 1,4 mil millones para operar dos plantas de Toulouse produciendo 580 GWh/año de energía.

Alcance del Informe del Mercado de Residuos a Energía de Europa

Los residuos son cualquier sustancia o material no deseado que resulta de cualquier actividad o proceso humano. Las tasas de generación de residuos sólidos municipales están influenciadas por el desarrollo económico, el grado de industrialización, hábitos públicos y clima local. Como tendencia general, cuanto mayor es el desarrollo económico, mayor es la cantidad de residuos sólidos municipales generados. Residuos a energía es el proceso de generar energía en forma de electricidad y/o calor a través del tratamiento primario de residuos o procesamiento de los mismos en una fuente de combustible. La tecnología utilizada para este proceso incluye tecnologías físicas, térmicas y biológicas.

El mercado europeo de residuos a energía está segmentado por tecnología y geografía. Por tecnología, el mercado está segmentado en físico, térmico y biológico. El informe también cubre el tamaño del mercado y pronósticos para el mercado de residuos a energía en los principales países, como Alemania, Reino Unido, Italia, Francia y el resto de Europa.

Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho basados en ingresos (USD).

| Física (Combustible Derivado de Residuos, Tratamiento Biológico Mecánico) |

| Térmica (Incineración/Combustión, Gasificación, Pirólisis y Arco de Plasma) |

| Biológica (Digestión Anaeróbica, Fermentación) |

| Residuos Sólidos Municipales (RSM) |

| Residuos Industriales |

| Residuos Agrícolas y Agroindustriales |

| Lodos de Aguas Residuales |

| Otros (Comercial, Construcción, Peligrosos) |

| Electricidad |

| Calor |

| Cogeneración (CHP) |

| Combustibles de Transporte (Bio-SNG, Bio-LNG, Etanol) |

| Empresas de Servicios Públicos y Productores Independientes de Energía (IPP) |

| Plantas Cautivas Industriales |

| Operadores de Calefacción Urbana |

| Distribuidores de Combustible de Transporte |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| Países Nórdicos (Dinamarca, Suecia, Finlandia, Noruega) |

| Polonia |

| Turquía |

| Rusia |

| Resto de Europa |

| Por Tecnología | Física (Combustible Derivado de Residuos, Tratamiento Biológico Mecánico) |

| Térmica (Incineración/Combustión, Gasificación, Pirólisis y Arco de Plasma) | |

| Biológica (Digestión Anaeróbica, Fermentación) | |

| Por Tipo de Residuo | Residuos Sólidos Municipales (RSM) |

| Residuos Industriales | |

| Residuos Agrícolas y Agroindustriales | |

| Lodos de Aguas Residuales | |

| Otros (Comercial, Construcción, Peligrosos) | |

| Por Producción de Energía | Electricidad |

| Calor | |

| Cogeneración (CHP) | |

| Combustibles de Transporte (Bio-SNG, Bio-LNG, Etanol) | |

| Por Usuario Final | Empresas de Servicios Públicos y Productores Independientes de Energía (IPP) |

| Plantas Cautivas Industriales | |

| Operadores de Calefacción Urbana | |

| Distribuidores de Combustible de Transporte | |

| Por País | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Países Nórdicos (Dinamarca, Suecia, Finlandia, Noruega) | |

| Polonia | |

| Turquía | |

| Rusia | |

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual y perspectivas de crecimiento del mercado de residuos a energía de Europa?

El mercado de residuos a energía de Europa está valorado en USD 19,04 mil millones en 2025 y se pronostica que alcance USD 27,18 mil millones para 2030, reflejando una TCAC del 7,38%.

¿Qué segmento de tecnología se está expandiendo más rápido en el mercado de residuos a energía de Europa?

Los procesos biológicos, liderados por digestión anaeróbica que apoya los objetivos de biometano de la UE, están creciendo a una TCAC del 12,2%, superando a las rutas térmicas tradicionales.

¿Qué país tiene la mayor participación, y qué mercado está creciendo más rápido?

Alemania comanda la mayor participación nacional con 23%, mientras que España registra la expansión más rápida con una TCAC del 12,5% hasta 2030.

¿Cómo están influyendo las políticas de la UE en la inversión en el mercado de residuos a energía de Europa?

La Directiva Marco de Residuos de la UE, el Mecanismo de Ajuste Fronterizo de Carbono y las subvenciones del fondo de innovación vinculan los objetivos de desviación de vertederos con precios de carbono, dirigiendo capital hacia proyectos grandes de residuos a energía preparados para captura en toda la región.

Última actualización de la página el: