Análisis del mercado europeo de vacunas veterinarias

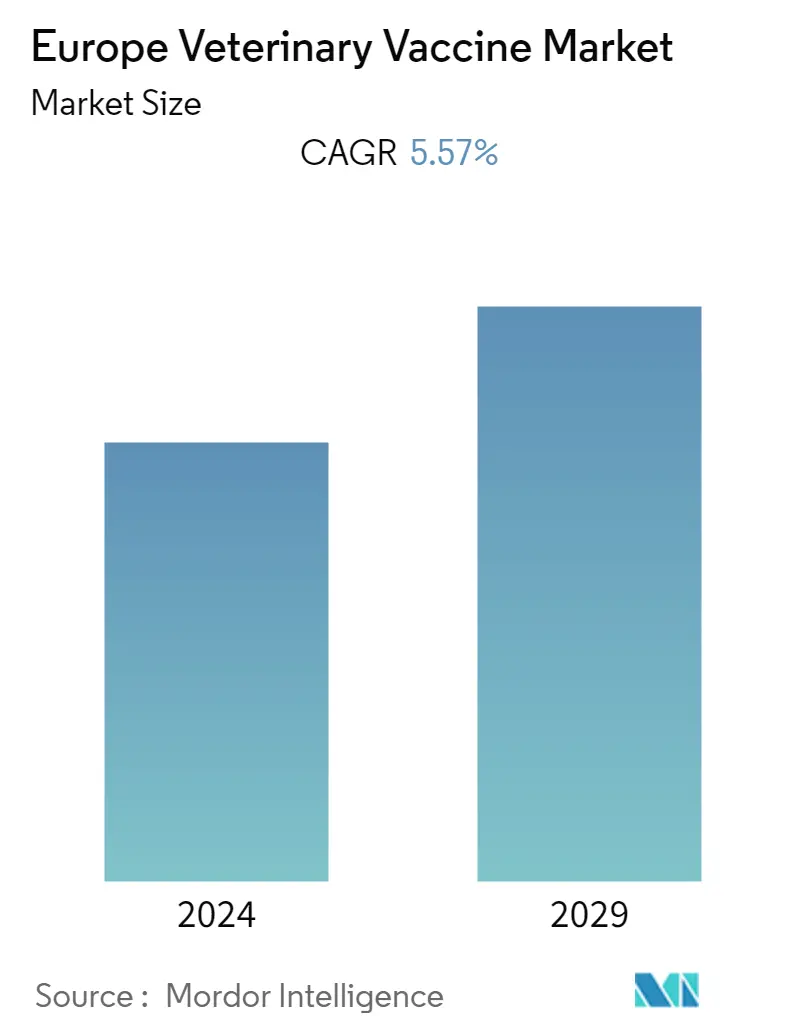

Se espera que el mercado europeo de vacunas veterinarias experimente una tasa compuesta anual del 5,57% durante el período previsto.

La aparición de COVID-19 tuvo un impacto en el mercado europeo de vacunas veterinarias durante los primeros días de la pandemia debido a las estrictas restricciones de bloqueo impuestas por el gobierno para frenar la propagación de COVID-19, lo que provocó una disminución en la demanda de vacunas veterinarias. en Europa. Sin embargo, el mercado se está recuperando desde que se levantaron las restricciones de bloqueo en la región europea y a medida que los casos de COVID-19 están disminuyendo y la demanda de vacunas veterinarias en Europa está aumentando, impulsando así el crecimiento del mercado por encima de lo previsto. período.

Los factores clave que impulsan el crecimiento de este mercado son la creciente incidencia de enfermedades del ganado, las iniciativas de varias agencias gubernamentales y asociaciones de animales y las estrategias de los actores clave del mercado en la región europea. Por ejemplo, según un artículo del NCBI publicado en noviembre de 2021, la incidencia de Cryptosporidium, que afecta a las vacas, fue del 25,7 % en Bélgica, del 24,9 % en Francia y del 20,8 % en los Países Bajos. El informe también menciona que, en general, el 93% de las granjas en Europa occidental eran positivas para Cryptosporidium. Se espera que una incidencia tan alta de enfermedades del ganado sea uno de los factores cruciales para el crecimiento del mercado durante el período previsto.

Además, según datos del Gobierno del Reino Unido de mayo de 2022, se registraron en Europa casi 1.832 casos de peste porcina africana entre cerdos domésticos. Se espera que tal carga de enfermedades infecciosas entre los animales en toda la región europea aumente la demanda de vacunas veterinarias, contribuyendo así al crecimiento del mercado durante el período previsto. Además, se espera que los crecientes desarrollos de productos por parte de los actores del mercado en Europa contribuyan al crecimiento del mercado durante el período previsto. Por ejemplo, en septiembre de 2021, Boehringer Ingelheim recibió una opinión positiva de la Unión Europea para el uso combinado de Ingelvac CircoFLEX e Ingelvac PRRSFLEX EU para la gestión de la salud porcina. La administración combinada de ambas vacunas supone una innovación en el manejo de la salud porcina.

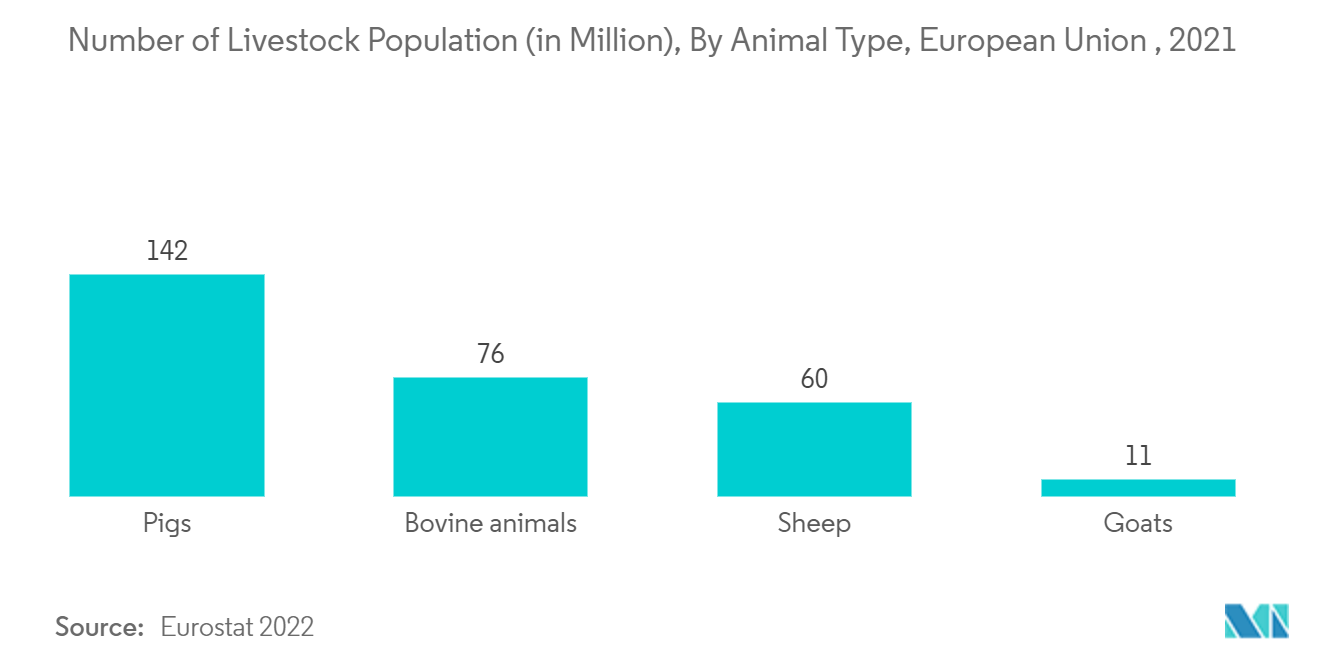

Asimismo, también se espera que el gran tamaño del ganado y la población bovina en la región europea contribuya a la creciente demanda de vacunas veterinarias, impulsando así el crecimiento del mercado. Por ejemplo, en los datos publicados por Eurostat en mayo de 2022, la Unión Europea tenía aproximadamente 289 millones de cabezas de ganado en diciembre de 2021. Así, los factores mencionados anteriormente, como la creciente prevalencia de enfermedades zoonóticas, el gran tamaño de la población veterinaria, Se espera que y el aumento de los lanzamientos de productos impulsen el crecimiento del segmento estudiado durante el período de pronóstico. Sin embargo, se espera que los altos costos de almacenamiento de las vacunas, la falta de veterinarios y la escasez de agricultores calificados limiten el crecimiento del mercado durante el período previsto.

Tendencias del mercado europeo de vacunas veterinarias

Se espera que el segmento de vacunas vivas atenuadas tenga la mayor cuota de mercado durante el período de pronóstico

Se prevé que el segmento de vacunas vivas atenuadas en el mercado europeo de vacunas veterinarias crezca a un ritmo más rápido durante el período previsto debido a la creciente demanda de vacunas vivas atenuadas para el tratamiento eficaz de las enfermedades veterinarias. Las vacunas vivas/atenuadas contienen una versión debilitada del microbio vivo, lo que lo hace ineficaz para causar enfermedades. Las vacunas vivas atenuadas producen una reacción similar pero debilitada en comparación con las infecciones naturales, lo que las hace más efectivas que los otros tipos de vacunas veterinarias. Se espera que la eficacia de las vacunas vivas atenuadas, como las fuertes respuestas celulares y de anticuerpos que a menudo confieren inmunidad de por vida con sólo una o dos dosis, impulse el crecimiento del segmento estudiado durante el período previsto.

También se espera que la eficacia de la vacuna viva atenuada sobre las vacunas convencionales impulse el crecimiento del segmento estudiado. Por ejemplo, los datos del Manual MSD publicados en 2021 mencionaron que el uso de organismos vivos en vacunas veterinarias es más eficaz que las vacunas inactivadas para desencadenar respuestas inmunitarias mediadas por células.

Estas vacunas deben almacenarse y manipularse adecuadamente, prestando estricta atención a la temperatura, incluso en estado liofilizado (secado libremente). Después de la reconstitución, la dosis de la vacuna debe administrarse inmediatamente (en el plazo de 1 hora) o desecharse. Algunos ejemplos de este tipo de vacunas incluyen las vacunas contra el virus del moquillo canino y todas las vacunas caninas contra parvovirus y adenovirus-2. Por ejemplo, en agosto de 2021, la EMA publicó que Nobivac DP plus es una vacuna veterinaria viva atenuada que puede usarse para proteger a los perros contra dos infecciones distintas causadas por el virus del moquillo canino y el parvovirus canino. Se espera que dicha disponibilidad de vacunas vivas atenuadas autorizadas por organismos gubernamentales contribuya al crecimiento del segmento estudiado. Debido al creciente uso de vacunas vivas atenuadas, el segmento está contribuyendo a la mayor cuota de mercado del mercado europeo de vacunas veterinarias.

Se espera que Alemania mantenga una participación notable en el mercado durante el período de pronóstico

Se espera que Alemania tenga una parte significativa del mercado europeo de vacunas veterinarias durante el período previsto.

Los factores que atribuyen el crecimiento del mercado en Alemania son el aumento de las enfermedades zoonóticas y las actividades de los actores clave del mercado. Por ejemplo, en enero de 2021, Boehringer Ingelheim presentó la vacuna VAXXITEK HVT+IBD+ND, que ofrece un sólido apoyo inmunológico y una defensa mejorada contra la enfermedad infecciosa de la bursitis de Marek (tipos clásico y variante) y la enfermedad de Newcastle.

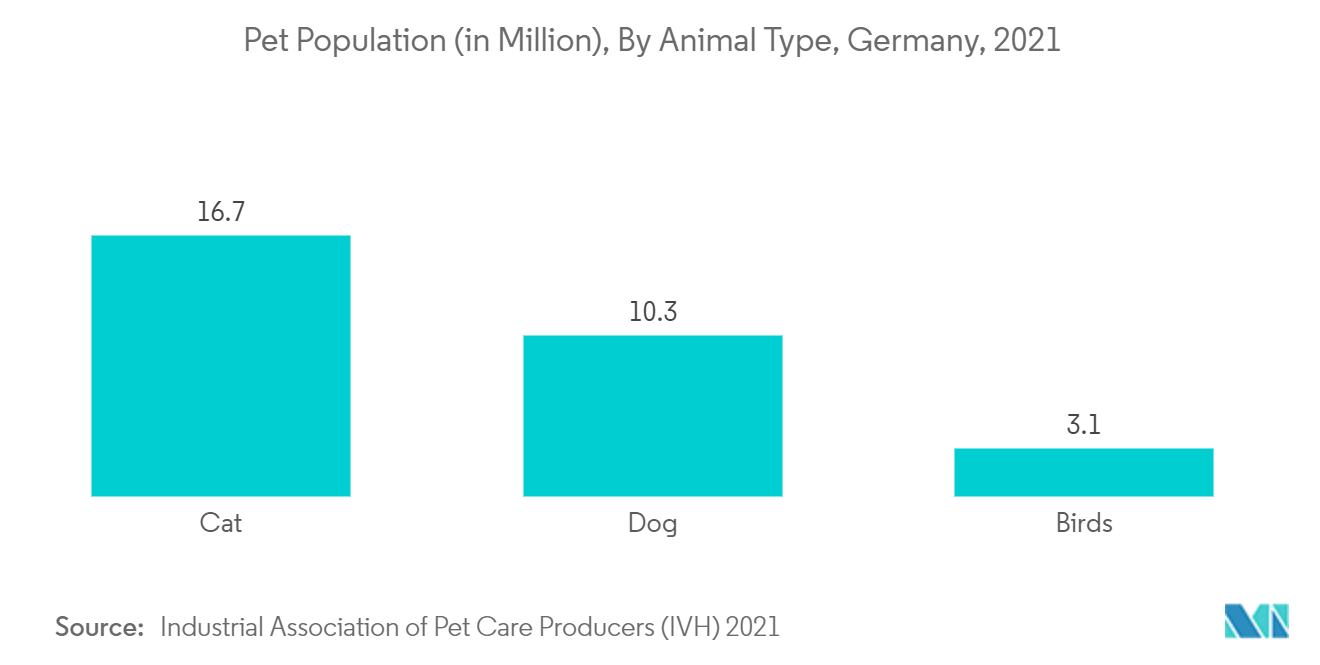

Según el DDH, en 2021 el 47% de los hogares en Alemania tendrán mascotas. Además, la población del país tiene 34,7 millones de perros, gatos, animales pequeños y aves ornamentales. Según la misma fuente, en Alemania el número de gatos adoptados fue mayor que el de perros 16,7 millones de gatos viven en el 26% de los hogares alemanes, frente a 10,3 millones de perros en el 21% de las familias, incluido el número de mestizos. perros. Por lo tanto, se espera que la creciente adopción de mascotas y otros animales de compañía en el país aumente la necesidad de vacunación para evitar que ellos y ellos mismos desarrollen enfermedades zoonóticas, lo que se prevé impulsará el crecimiento del mercado durante el período previsto.

Asimismo, también se espera que la gran población de ganado y ganado en Alemania contribuya a la demanda de vacunas veterinarias, contribuyendo así al crecimiento del mercado. Por ejemplo, en el artículo publicado por German Livestock en marzo de 2021, Alemania tenía alrededor de 12,9 millones de cabezas de ganado en total, incluidas 4,2 millones de vacas lecheras y 0,7 millones de vacas nodrizas. El artículo también menciona que Alemania tiene el mayor rebaño de ganado lechero y la segunda población de ganado vacuno de la Unión Europea.

Además, un estudio alemán de 2021 publicado en septiembre de 2022 informó que la incidencia de diarrea era del 18,5% y que era la enfermedad más común observada en casi 14.000 terneros recién nacidos examinados en 731 rebaños lecheros alemanes. Como resultado, se prevé que estos cambios tendrán un efecto beneficioso en el mercado, estimulando la expansión del mercado durante el período previsto en Alemania.

Descripción general de la industria europea de vacunas veterinarias

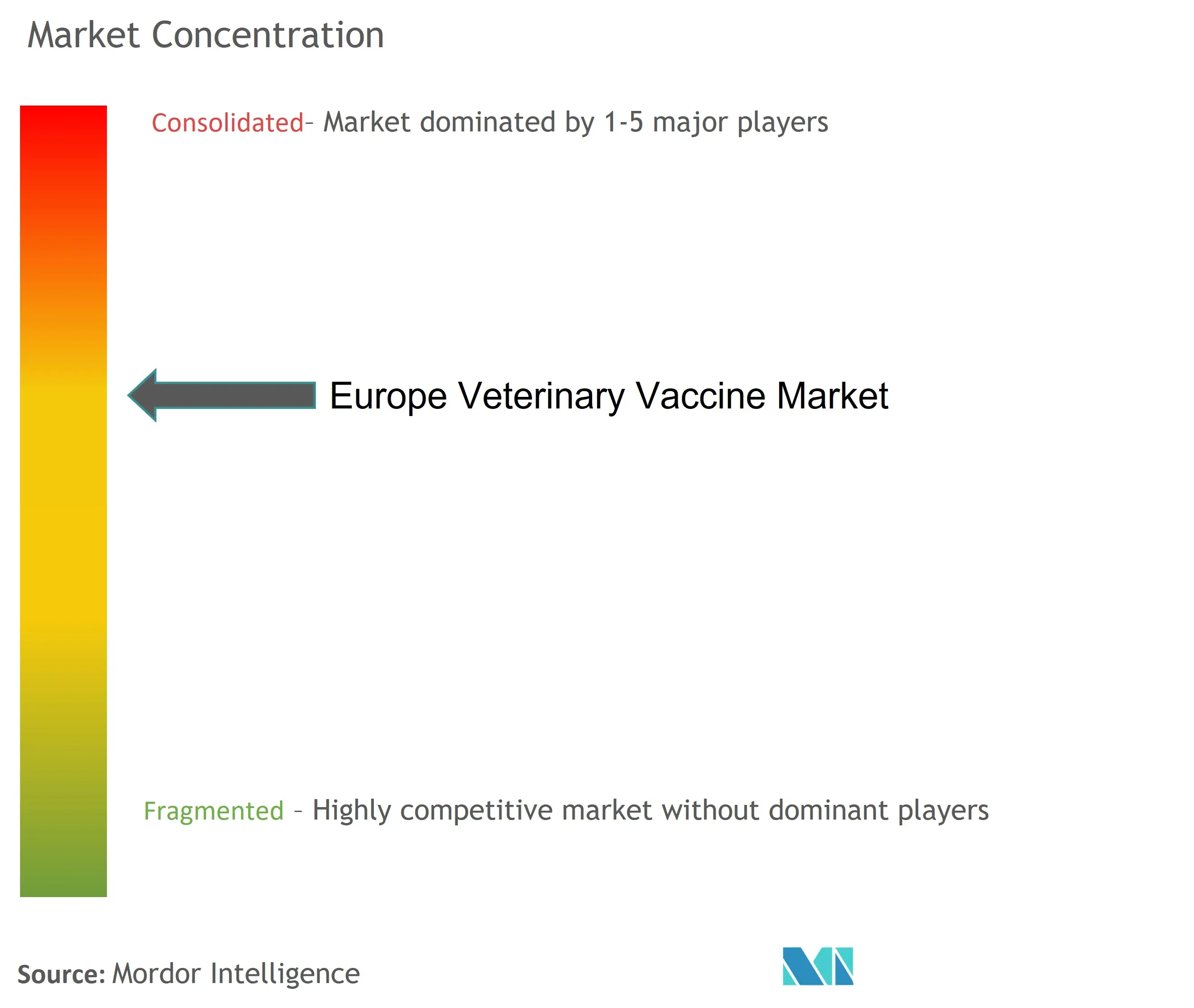

El mercado europeo de vacunas veterinarias es moderadamente competitivo y está formado por unos pocos actores importantes. Unos pocos actores importantes dominan actualmente el mercado en términos de cuota de mercado. Empresas como Zoetis Inc., Merck Co. Inc., Virbac, Elanco y Boehringer Ingelheim International GmbH tienen una cuota de mercado sustancial en el mercado europeo de vacunas veterinarias.

Líderes del mercado europeo de vacunas veterinarias

Zoetis Inc.

Merck & Co. Inc.

Virbac SA

Boehringer Ingelheim International GmbH

Elanco

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de vacunas veterinarias

- Enero de 2022 Boehringer Ingelheim, una empresa alemana, y MabGenesis, una empresa biofarmacéutica privada con sede en Yokohama, Japón, se asociaron para identificar y desarrollar nuevos anticuerpos monoclonales para terapias terapéuticas caninas.

- Julio de 2021 Zoetis donó más de 11.000 dosis de su vacuna experimental COVID-19 para ayudar a proteger la salud y el bienestar de más de 100 especies de mamíferos que viven en casi 70 zoológicos, así como en más de una docena de conservatorios y santuarios en 27 estados..

Segmentación de la industria europea de vacunas veterinarias

Según el alcance del informe, las vacunas veterinarias se utilizan para inmunizar a animales domésticos, de ganado o de compañía para prevenir la propagación de enfermedades infecciosas causadas por diversos patógenos y para brindar protección a los animales contra diversas enfermedades potencialmente mortales. El mercado europeo de vacunas veterinarias está segmentado por tipo de vacuna animal (vacunas para ganado y vacunas para animales de compañía), tecnología (vacunas vivas atenuadas, vacunas inactivadas, vacunas toxoides, vacunas recombinantes y otras tecnologías) y geografía (Alemania, Reino Unido, Francia, Italia, España y Resto de Europa). El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Vacunas para ganado | Vacunas bovinas |

| Vacunas para aves de corral | |

| Vacunas porcinas | |

| Otras vacunas ganaderas | |

| Vacunas para animales de compañía | Vacunas caninas |

| Vacunas Felinas | |

| Vacunas equinas |

| Vacunas vivas atenuadas |

| Vacunas inactivadas |

| Vacunas toxoides |

| Vacunas recombinantes |

| Otras tecnologías |

| Alemania |

| Reino Unido |

| Francia |

| España |

| Italia |

| El resto de Europa |

| Por tipo de vacuna animal | Vacunas para ganado | Vacunas bovinas |

| Vacunas para aves de corral | ||

| Vacunas porcinas | ||

| Otras vacunas ganaderas | ||

| Vacunas para animales de compañía | Vacunas caninas | |

| Vacunas Felinas | ||

| Vacunas equinas | ||

| Por tecnología | Vacunas vivas atenuadas | |

| Vacunas inactivadas | ||

| Vacunas toxoides | ||

| Vacunas recombinantes | ||

| Otras tecnologías | ||

| Geografía | Alemania | |

| Reino Unido | ||

| Francia | ||

| España | ||

| Italia | ||

| El resto de Europa | ||

Preguntas frecuentes sobre investigación de mercado de vacunas veterinarias en Europa

¿Cuál es el tamaño actual del mercado europeo de vacunas veterinarias?

Se proyecta que el mercado europeo de vacunas veterinarias registre una tasa compuesta anual del 5,57% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado europeo de vacunas veterinarias?

Zoetis Inc., Merck & Co. Inc., Virbac SA, Boehringer Ingelheim International GmbH, Elanco son las principales empresas que operan en el mercado europeo de vacunas veterinarias.

¿Qué años cubre este mercado europeo de vacunas veterinarias?

El informe cubre el tamaño histórico del mercado del mercado europeo de vacunas veterinarias durante los años 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de vacunas veterinarias para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria europea de vacunas veterinarias

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de vacunas veterinarias en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de vacunas veterinarias en Europa incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.