Tamaño y Participación del Mercado de Automatización de Empaquetado de Europa

Análisis del Mercado de Automatización de Empaquetado de Europa por Mordor Intelligence

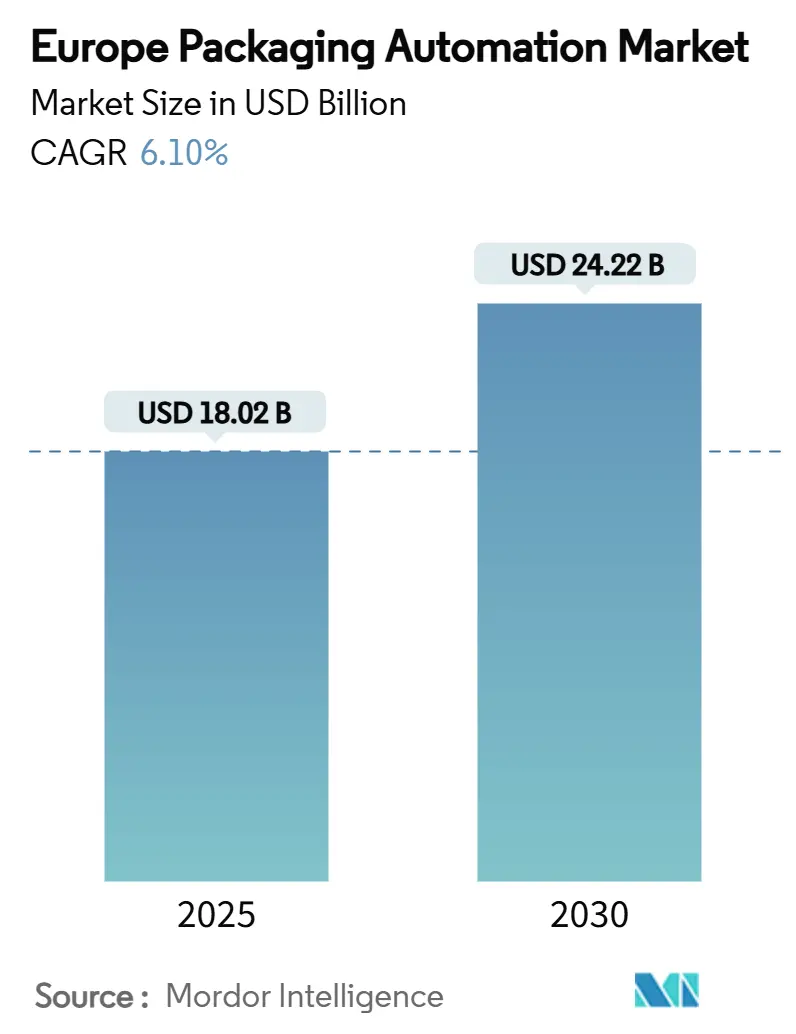

El tamaño del Mercado de Automatización de Empaquetado de Europa se estima en 18.02 mil millones de USD en 2025, y se espera que alcance los 24.22 mil millones de USD en 2030, con una TCAC del 6.10% durante el período de pronóstico (2025-2030). Las demandas regulatorias elevadas, especialmente el Reglamento de Envases y Residuos de Envases de la UE (PPWR), convergen con el aumento de los costos laborales y el rápido progreso tecnológico para remodelar las prioridades de gasto de capital en toda la manufactura europea. Las empresas están automatizando para asegurar el cumplimiento de reciclabilidad, cerrar brechas laborales y proteger los márgenes de las fluctuaciones de precios energéticos. La digitalización junto a la línea, desde la inspección habilitada por IA hasta la paletización con cobots, está creando nuevas líneas base competitivas. Simultáneamente, los usuarios finales están ampliando los conjuntos de proveedores para mitigar la volatilidad de materias primas y la exposición al riesgo cibernético, elevando así las expectativas para soluciones de automatización integradas, seguras y actualizables. El escrutinio intensificado de los compradores en torno al costo total de propiedad favorece a los proveedores capaces de agrupar hardware, analíticos y servicios de ciclo de vida en una sola propuesta de valor, acelerando la consolidación entre fabricantes de equipos y especialistas en software.

Conclusiones Clave del Informe

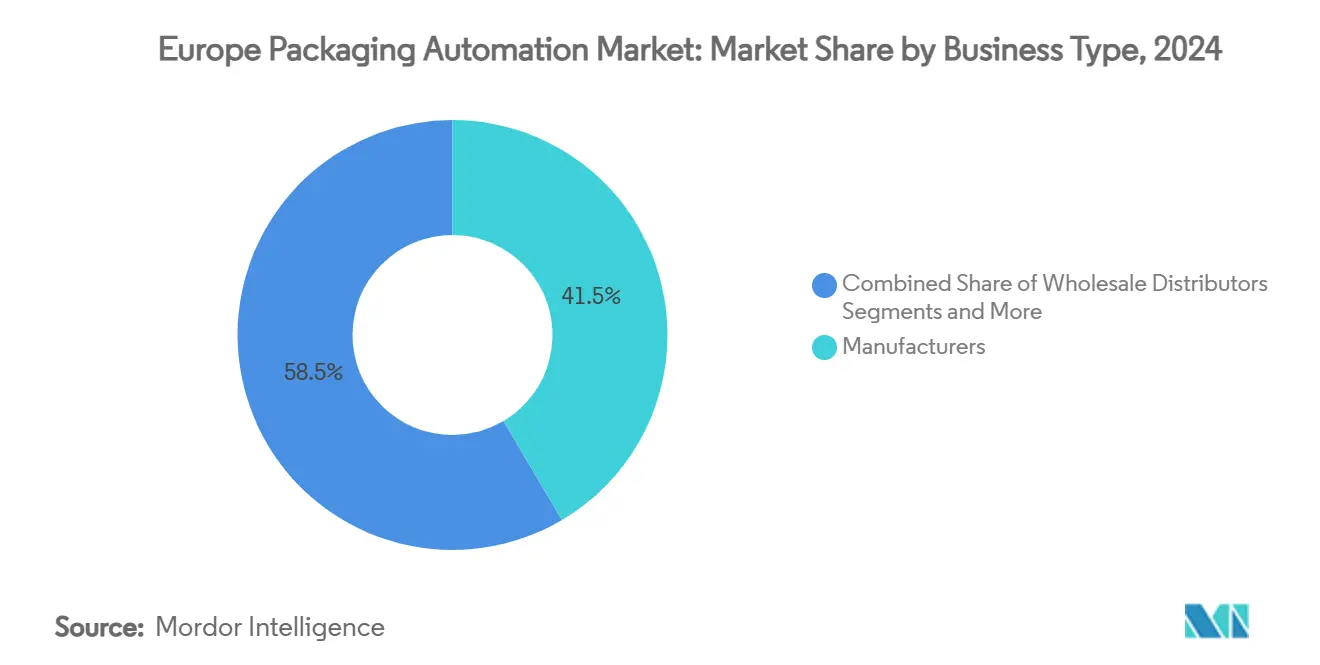

- Por tipo de negocio, los fabricantes lideraron con el 41.5% de la participación del mercado de automatización de empaquetado de Europa en 2024, mientras que los minoristas de comercio electrónico B2C se pronostica que registren la TCAC más rápida del 13.0% hasta 2030.

- Por vertical de usuario final, alimentos y bebidas en conjunto representaron una participación dominante del 44.0% en 2024; se proyecta que farmacéuticos avance a una TCAC del 12.3% hasta 2030.

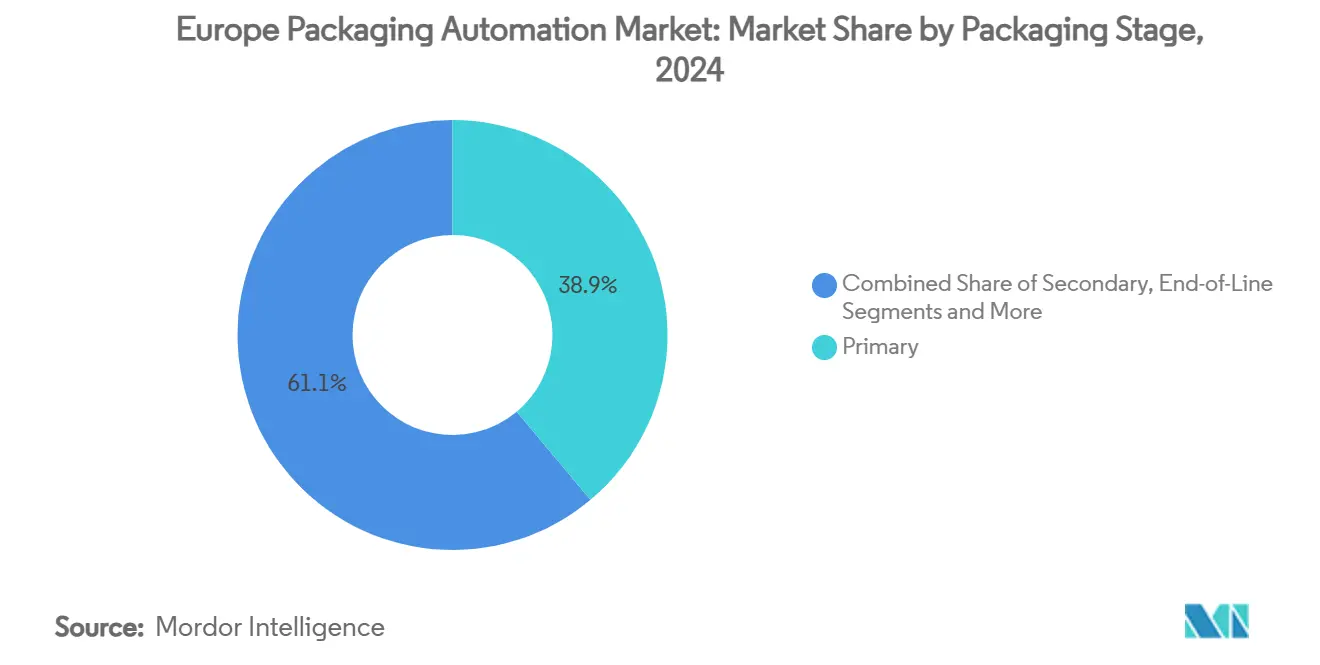

- Por etapa de empaquetado, el equipo de fin de línea es el segmento de crecimiento más rápido, trazando una TCAC del 10.1% versus la participación del 38.9% en 2024 del empaquetado primario.

- Por tipo de producto, las máquinas de llenado mantuvieron el 27.8% del tamaño del mercado de automatización de empaquetado de Europa en 2024, mientras que los sistemas de paletización y despaletización se están expandiendo a una TCAC del 13.9%.

- Por geografía, Alemania capturó el 37.0% de los ingresos en 2024; Francia es la que más asciende con una TCAC del 8.2% durante 2025-2030.

Tendencias e Insights del Mercado de Automatización de Empaquetado de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Presión para reducir costos operativos | +1.2% | Paneuropeo, más fuerte en Alemania y Francia | Plazo medio (2-4 años) |

| Escasez de mano de obra calificada | +1.8% | Europa occidental central | Plazo largo (≥ 4 años) |

| Mandatos de residuos de envases y trazabilidad de la UE | +1.5% | Toda la UE | Plazo corto (≤ 2 años) |

| Personalización masiva y SKUs más cortos | +0.9% | Europa occidental y países nórdicos | Plazo medio (2-4 años) |

| Mantenimiento predictivo habilitado por IA | +0.6% | Adoptadores tempranos en toda Europa | Plazo largo (≥ 4 años) |

| Cobots modulares plug-and-play | +0.8% | Alemania, Francia, Reino Unido | Plazo medio (2-4 años) |

| Fuente: Mordor Intelligence | |||

Presión para Reducir Costos Operativos

Las plantas de empaquetado en toda Europa enfrentan inflación salarial sostenida y facturas de energía que permanecen muy por encima de los niveles de 2022, haciendo de la automatización el camino más claro para compensar la presión operativa. ABB documentó una ganancia de productividad del 25% en Striebel & John después de desplegar una isla de empaquetado multi-robot que también redujo los recuentos de SKU de cartón de 15 a 9.[1]ABB, "Electrical Cabinets Packaged Quickly and Flexibly Thanks to ABB Robots," abb.com Ganancias similares sustentan el margen EBITDA del 10.1% de Krones en 2024, a pesar de precios de polímeros persistentemente altos, señalando que los adoptadores tempranos están ampliando su brecha de costos sobre los rezagados.

Escasez de Mano de Obra Calificada

El empleo manufacturero en la UE cayó un 2.1% en 2024, con los técnicos de líneas de empaquetado entre los roles más difíciles de llenar. La estación de cobot móvil alimentada por batería de Bosch Rexroth permite a un operador supervisar tareas que previamente necesitaban un equipo de tres personas, liberando mano de obra escasa para trabajo de mayor valor.[2]Bosch Rexroth, "Mobile Cobot Station," boschrexroth.com Las celdas plug-and-play OmniVance de ABB reducen aún más la barrera de experiencia al enviar preconfiguradas y auto-calibrantes, permitiendo a las PYMES desplegar robots sin programadores internos.

Mandatos de Residuos de Envases y Trazabilidad de la UE

El PPWR obliga a los productores a usar empaquetado completamente reciclable para 2030 y cumplir umbrales de contenido reciclado específicos por material. El cumplimiento acelera la demanda de clasificación de alta precisión, inspección por visión y codificación digital capaz de rastrear cada paquete hasta su destino post-consumidor.[3]European Parliament, "Packaging and Packaging Waste Regulation Texts Adopted," europarl.europa.eu En farmacéuticos, la Directiva de Medicamentos Falsificados impulsa la adopción de suites de serialización y agregación automatizadas como la solución semiautomatizada de Systech, mostrada en Pharmapack 2025.

Personalización Masiva y SKUs Más Cortos

Los recuentos de SKU en muchas plantas de bienes de consumo europeas han aumentado aproximadamente un 15% año tras año desde 2023, forzando a la maquinaria a ejecutar cambios ultra-rápidos sin herramientas. Los módulos de transporte lineal de Beckhoff y la tecnología de transportador de lote único de B&R permiten el manejo discreto de paquetes sin detener la línea, protegiendo el rendimiento incluso mientras las variantes proliferan.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto capex inicial | -1.4% | Más agudo en PYMES del sur de Europa | Plazo corto (≤ 2 años) |

| Vulnerabilidades de ciberseguridad | -0.8% | Toda la UE | Plazo medio (2-4 años) |

| Falta de estándares de interoperabilidad | -0.7% | Plantas heredadas en toda Europa | Plazo largo (≥ 4 años) |

| Volatilidad del suministro de materias primas | -0.5% | Todas las regiones | Plazo corto (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Alto Capex Inicial

Las líneas robóticas llave en mano pueden demandar 5-10 millones de EUR, una cifra que aún disuade a muchos convertidores medianos incluso después de subvenciones e incentivos fiscales. Los proveedores están respondiendo con modelos de suscripción que cambian el gasto de presupuestos de capital a OPEX, aunque las ventanas de recuperación largas siguen siendo un obstáculo para las empresas familiares.[4]Infosys Limited, "Modular Plant Automation for Smart Manufacturing," infosys.com

Vulnerabilidades de Ciberseguridad

La directiva NIS2 clasifica a la mayoría de las plantas de empaquetado como "entidades esenciales", obligando a adherirse a protocolos de seguridad estrictos y reglas de reporte de incidentes. Los integradores ahora incorporan segmentación de red, detección de anomalías en tiempo real y parches gestionados en nuevos proyectos, agregando costo y complejidad de diseño.

Análisis de Segmentos

Por Tipo de Negocio: Los Fabricantes Extienden la Ventaja de Escala

Los fabricantes capturaron el 41.5% de la participación del mercado de automatización de empaquetado de Europa en 2024 al vincular el gasto en automatización con programas generales de eficiencia de toda la planta. Su escala respalda despliegues de múltiples líneas que amortizan software y mantenimiento en volúmenes más altos. Los distribuidores mayoristas adoptan automatización principalmente para paletización y cross-docking, mientras que los minoristas omnicanal combinan sistemas goods-to-person con embolsado automatizado para acelerar ciclos de cumplimiento. Los operadores de comercio electrónico B2C, impulsados por 887 mil millones de EUR en ventas en línea regionales durante 2024, registrarán una TCAC del 13.0% hasta 2030, la más rápida dentro de la jerarquía de segmentos. Las inversiones gravitan hacia clasificación inteligente, auto-embolsado y módulos de dimensionamiento capaces de procesar miles de paquetes individualizados por hora. Los transportistas de documentos personales y empacadores por contrato permanecen de nicho pero muestran adopción constante en impresoras capaces de rastreo y seguimiento y selladores a prueba de manipulación.

Una proporción creciente de fabricantes originales está revisando las decisiones de hacer versus comprar, subcontratando empaquetado secundario o terciario a co-empacadores pero reteniendo la propiedad de las operaciones centrales de llenado y cierre. Ese cambio amplía la base direccionable para soluciones modulares que pueden redespliegarse cuando los libros de pedidos fluctúan, asegurando que los proveedores mantengan ingresos recurrentes de retrofits y extensiones de línea.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Vertical de Usuario Final: Alimentos y Bebidas Dominan mientras Farmacéuticos Se Acelera

Alimentos y bebidas controlan una participación combinada del 44.0% en el mercado de automatización de empaquetado de Europa, anclados por llenadoras de movimiento continuo, capsuladores rotativos y empacadores de cajas envolventes optimizados para SKUs de alto volumen. Las actualizaciones de 2025 de Coca-Cola en Genshagen y Lüneburg presentan líneas de vidrio de 60,000 contenedores por hora, subrayando el apetito continuo por sistemas de alta velocidad. Mientras tanto, el sector farmacéutico, estimulado por la serialización y la demanda de medicamentos personalizados, se está expandiendo a una TCAC del 12.3% hasta 2030. La agregación automatizada, inspección y paletización compatible con cadena de frío son las principales áreas de inversión, con Systech y ABB piloteando suites de visión de múltiples cámaras que certifican cada paquete antes del lanzamiento.

Las marcas de cosméticos y cuidado personal adoptan encajonadores flexibles y aplicadores de fundas de impresión bajo demanda para equilibrar la estética premium con los recuentos crecientes de SKU. Los fabricantes de químicos domésticos y detergentes se enfocan en dosificación a prueba de fugas y paquetes secundarios que ahorran espacio para navegar las reglas de emisiones de transporte cada vez más estrictas. Las empresas de confitería y panadería despliegan robots delta de manejo suave y selladores de bolsas ultrasónicos para preservar productos frágiles a velocidad, mientras que los proveedores 3PL escalan mailers automatizados y aplicadores de etiquetas para clientes omnicanal.

Por Etapa de Empaquetado: Fin de Línea Gana Impulso

Las operaciones primarias retuvieron una participación del 38.9% en 2024 gracias a la demanda arraigada de llenadoras, selladoras y selladores al vacío que protegen la integridad del producto en el origen. Sin embargo, las soluciones de fin de línea están superando a todas las otras etapas con una TCAC del 10.1% mientras las plantas persiguen la eliminación de mano de obra en paletización, envoltorio elástico e intralogística. El tamaño del mercado de automatización de empaquetado de Europa solo para paletizadores robóticos está aumentando rápidamente, respaldado por sistemas como la unidad guiada por visión de AWL capaz de 800 paquetes por hora. El empaquetado secundario mantiene relevancia a través de empacadores envolventes y de bandejas que consolidan paquetes listos para venta al por menor, mientras que la automatización terciaria y de almacén integra AGVs con plataformas WMS para optimizar tiempos de ciclo de muelle a muelle.

Los fabricantes especifican cada vez más diseños holísticos donde los activos primarios, secundarios y de fin de línea comparten controles armonizados, permitiendo monitoreo de panel único y mantenimiento predictivo. Ese cambio arquitectónico recompensa a los proveedores capaces de interoperabilidad plug-and-produce vía protocolos abiertos como OPC UA PackML.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Tipo de Producto: Llenado Estable, Paletización Creciendo

Las máquinas de llenado representan el 27.8% del tamaño del mercado de automatización de empaquetado de Europa, sustentadas por requisitos sostenidos de rendimiento de bebidas y alimentos viscosos. Las llenadoras volumétricas servo-accionadas y los sistemas de bloque aséptico permanecen como elementos centrales de CAPEX debido a su vínculo directo con la capacidad de ingresos. El equipo de etiquetado y codificación disfruta de demanda constante del marcado regulatorio de lotes y logos de sostenibilidad, mientras que las plataformas formar-llenar-sellar atienden a bolsas flexibles ganando terreno en snacks y nutracéuticos.

Las unidades de paletización y despaletización registran la expansión más aguda con una TCAC del 13.9%. Los cobots equipados con visión ahora manejan paquetes de altura mixta sin agarradores personalizados, reduciendo drásticamente el tiempo de cambio y el espacio de piso. Los empacadores de cajas evolucionan hacia arquitecturas de carga superior de robot delta que manejan múltiples patrones de SKU en un marco. El embolsado, capsulado y envoltorio elástico mantienen ganancias incrementales, mientras que los sistemas de inspección en línea y rayos X ven demanda elevada ya que los productores vinculan KPIs de seguridad alimentaria con capital de marca.

Análisis Geográfico

Alemania lideró el mercado de automatización de empaquetado de Europa con una participación de ingresos del 37.0% en 2024, aprovechando su ecosistema de maquinaria arraigado y estatus exportador. Proyectos insignia como la modernización de la cervecería de Krombacher de 100 millones de EUR que integra formación avanzada de patrones y software de flujo de materiales ilustran la reinversión doméstica continua incluso en un contexto macro moderado. Alemania también se beneficia de efectos de agrupamiento alrededor de Baviera y Baden-Württemberg, donde el talento de ingeniería, proveedores de componentes y I+D universitario forman redes densas que aceleran ciclos de producto.

Francia es el mercado nacional de crecimiento más rápido, proyectado para trazar una TCAC del 8.2% hasta 2030. La adopción rápida refleja la postura agresiva del país en reducción de residuos, incluyendo impuestos a plásticos y esquemas de responsabilidad extendida del productor que estimulan la inversión en sistemas de empaquetado trazables y reciclables. Los fabricantes de alimentos expanden la paletización con cobots, mientras que los clústeres farmacéuticos en Lyon e Île-de-France despliegan túneles de inspección de próxima generación para satisfacer el cumplimiento del mercado de exportación.

El Reino Unido permanece como un adoptador clave a pesar de navegar la complejidad aduanera post-Brexit. La demanda se centra en paquetes farmacéuticos serializados, embotellado de licores y tambores de químicos especiales. Italia aprovecha la experiencia de larga data en maquinaria boutique para alimentos de lujo, vinos y cosméticos, provocando penetración por encima del promedio de encajonadores servo-accionados y envolvedores de flujo. España enfatiza retrofits energéticamente eficientes, acoplando cada vez más variadores de velocidad variable con esterilización en fase gaseosa para reconciliar productividad con límites de carbono.

Los países nórdicos son pioneros en ensayos de materiales basados en fibra y demandan robótica que maneje sustratos variables y ligeros sin deformación. Los Países Bajos apuntan a empaquetado libre de fósiles para 2050, alimentando pedidos de paletizadores y AGVs totalmente eléctricos. Polonia y Chequia registran crecimiento de automatización de dos dígitos de plantas FMCG y de llenado por contrato greenfield, aunque la escasez de talento y las brechas de financiamiento moderan la velocidad de despliegue. En general, la heterogeneidad regional sostiene oportunidades de proveedores para ofertas escalonadas: líneas premium de alto rendimiento en economías maduras y kits modulares de pago sobre la marcha en las emergentes.

Panorama Competitivo

La estructura de la industria está moderadamente concentrada e inclinándose hacia mayor integración. ABB, Siemens y Rockwell Automation aplican experiencia en control y software de industrias cruzadas para ganar contratos de múltiples líneas que agrupan capas de SCADA, variadores y ciberseguridad. Krones se enfoca directamente en bebidas y alimentos líquidos, registrando un crecimiento de ingresos del 12.1% en 2024 respaldado por actualizaciones de retrofit y la adquisición del portafolio de moldeo por inyección de Netstal, que amplía la cobertura hacia la producción de preformas.

Los movimientos estratégicos se fusionan alrededor de tres temas: (1) plataformización: las celdas OmniVance de ABB se envían precalibradas, reduciendo los días de puesta en marcha hasta en un 70%; (2) integración vertical: el acuerdo Netstal de Krones incorpora el moldeo internamente, capturando margen adyacente; y (3) ofertas ciberseguras: el Industrial Edge de Siemens incorpora marcos de confianza cero para abordar mandatos NIS2. Se prevé que la consolidación continúe ya que los constructores de máquinas de nivel medio que carecen de profundidad de software buscan fusiones protectoras o arriesgan ser marginados cuando los usuarios finales busquen soluciones de extremo a extremo de un solo proveedor.

Los retadores emergentes apuntan a visión de IA y analíticos predictivos. Varias startups con base en Alemania ofrecen modelos de control de calidad desplegados en el borde que se auto-entrenan en horas, reduciendo rechazos falsos. Las asociaciones con proveedores de nube extienden estos analíticos a tableros de toda la flota, creando anualidades de servicio para integradores mientras permiten a los usuarios cambiar hacia mantenimiento basado en condición. Se espera que los proveedores capaces de combinar mecatrónica con valor de capa de datos superen el desempeño durante el horizonte de pronóstico.

Líderes de la Industria de Automatización de Empaquetado de Europa

-

JLS Automation

-

Mitsubishi Corporation

-

Rockwell Automation

-

DESTACO

-

Swisslog Holding AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Krones registró un crecimiento de ingresos del 12.1% en 2024 a 5.29 mil millones de EUR y proyectó una expansión del 7-9% para 2025 basada en una demanda robusta de automatización de bebidas.

- Febrero 2025: Bosch Rexroth presentó una estación de cobot móvil de 7 ejes capaz de operación independiente de cuatro horas, abordando déficits laborales en líneas de empaquetado.

- Enero 2025: Systech mostró una plataforma de agregación semiautomatizada en Pharmapack para agilizar el cumplimiento de serialización de la UE.

- Enero 2025: Coca-Cola Europacific Partners Germany puso en marcha tres líneas Krones de alta velocidad, incluyendo un sistema de vidrio de 60,000 contenedores por hora en Lüneburg.

Alcance del Informe del Mercado de Automatización de Empaquetado de Europa

En los últimos años, las líneas de producción mundialmente han experimentado cambios significativos con el advenimiento de la automatización y la robótica. Los altos niveles de competencia y el creciente interés en reducir los tiempos de respuesta requieren que los fabricantes mundialmente automaticen para mantener altos niveles de productividad y eficiencia. El estudio proporciona segmentación del mercado por llenado, etiquetado, embolsado, paletización, y más. También proporciona una comprensión del mercado regional con un análisis de tendencias de mercado y fabricantes y consultores de la industria.

| Fabricantes |

| Distribuidores Mayoristas |

| Minoristas Omnicanal |

| Minoristas de Comercio Electrónico B2B |

| Minoristas de Comercio Electrónico B2C |

| Transportistas de Documentos Personales |

| Otros |

| Alimentos |

| Bebidas |

| Farmacéuticos |

| Cosméticos y Cuidado Personal |

| Hogar y Detergentes |

| Químicos |

| Confitería y Panadería |

| Almacenamiento y 3PL |

| Otros |

| Primario (Llenado/Sellado) |

| Secundario (Encajonado/Empaquetado de Cajas) |

| Fin de Línea (Paletización/Envoltorio Elástico) |

| Terciario e Intralogística |

| Máquinas de Llenado |

| Etiquetado y Codificación |

| Formar-Llenar-Sellar (H/VFFS) |

| Embolsado y Encapsulado |

| Paletización y Despaletización |

| Otros |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| Resto de Europa |

| Por Tipo de Negocio | Fabricantes |

| Distribuidores Mayoristas | |

| Minoristas Omnicanal | |

| Minoristas de Comercio Electrónico B2B | |

| Minoristas de Comercio Electrónico B2C | |

| Transportistas de Documentos Personales | |

| Otros | |

| Por Vertical de Usuario Final | Alimentos |

| Bebidas | |

| Farmacéuticos | |

| Cosméticos y Cuidado Personal | |

| Hogar y Detergentes | |

| Químicos | |

| Confitería y Panadería | |

| Almacenamiento y 3PL | |

| Otros | |

| Por Etapa de Empaquetado | Primario (Llenado/Sellado) |

| Secundario (Encajonado/Empaquetado de Cajas) | |

| Fin de Línea (Paletización/Envoltorio Elástico) | |

| Terciario e Intralogística | |

| Por Tipo de Producto | Máquinas de Llenado |

| Etiquetado y Codificación | |

| Formar-Llenar-Sellar (H/VFFS) | |

| Embolsado y Encapsulado | |

| Paletización y Despaletización | |

| Otros | |

| Por Geografía | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de automatización de empaquetado de Europa?

El mercado de automatización de empaquetado de Europa se sitúa en 18.02 mil millones de USD en 2025 y se pronostica que alcance los 24.22 mil millones de USD en 2030.

¿Qué segmento de tipo de negocio está creciendo más rápido?

Los minoristas de comercio electrónico B2C se proyecta que registren una TCAC del 13.0% entre 2025 y 2030, ya que los volúmenes de compras en línea impulsan la demanda de empaquetado automatizado de paquetes.

¿Por qué la automatización de fin de línea se está expandiendo más rápidamente que el empaquetado primario?

La escasez de mano de obra y las presiones de cumplimiento del comercio electrónico hacen atractivos la paletización robótica y el envoltorio elástico, impulsando una TCAC del 10.1% para equipos de fin de línea hasta 2030.

¿Cómo influyen las regulaciones de la UE en la inversión en automatización?

El PPWR y los mandatos de serialización obligan a los productores a agregar capacidades de trazabilidad, inspección y manejo de materiales reciclables, convirtiendo la automatización en una necesidad de cumplimiento en lugar de una actualización discrecional.

¿Qué país lidera el mercado y cuál está creciendo más rápido?

Alemania lidera con una participación de ingresos del 37.0% en 2024, mientras que Francia es la geografía de crecimiento más rápido con una TCAC del 8.2% durante 2025-2030.

Última actualización de la página el: