Tamaño del mercado europeo de enzimas alimentarias

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 344.78 Millones de dólares | |

| Tamaño del Mercado (2029) | 429.76 Millones de dólares | |

| Mayor participación por subaditivo | Carbohidrasas | |

| CAGR (2024 - 2029) | 4.54 % | |

| Mayor participación por país | España | |

| Concentración del Mercado | Medio | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado europeo de enzimas alimentarias

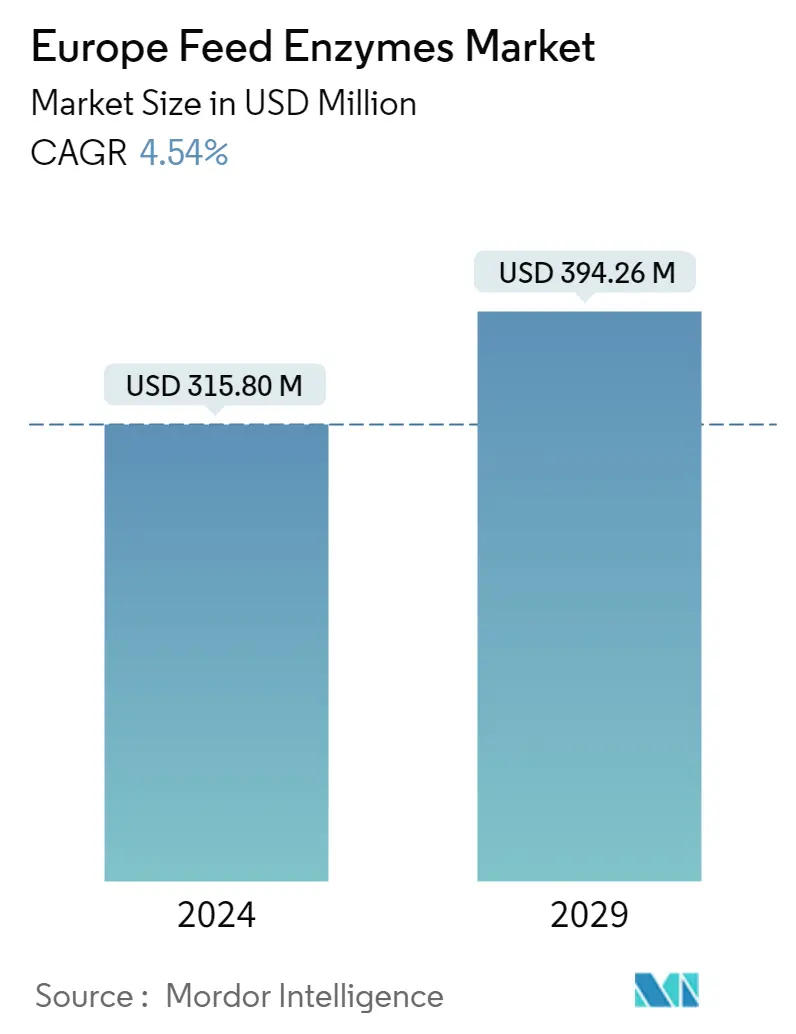

El tamaño del mercado europeo de enzimas alimentarias se estima en 315,80 millones de dólares en 2024 y se espera que alcance los 394,26 millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,54% durante el período previsto (2024-2029).

- El segmento de enzimas tenía una participación del 3,8% en el mercado europeo de aditivos alimentarios en 2022. Las enzimas desempeñan un papel crucial en muchas reacciones metabólicas, incluida la descomposición del almidón, las proteínas y las grasas, en el cuerpo animal, lo que lleva a su uso generalizado en alimentación animal.

- Las carbohidrasas son el segmento más grande del mercado de enzimas alimentarias en Europa y representan 133,6 millones de dólares en 2022. Se prevé que sigan creciendo, registrando una tasa compuesta anual del 4,6% durante el período previsto. Estas enzimas son cruciales para reducir el costo de la alimentación animal debido a su capacidad para aumentar la energía y digerir el almidón, liberando las moléculas que constituyen la fuente utilizable de energía de un animal.

- En 2022, las aves de corral fueron el segmento de tipo animal más grande de la región, representando el 34,8% del valor de la cuota de mercado en el mercado europeo de enzimas alimentarias, seguido de los cerdos (32,3%) y los rumiantes (29,1%). El mayor uso de enzimas alimentarias en aves de corral se debe a su alto consumo de cereales con alto contenido de polisacáridos no almidonados, que requieren enzimas para la digestión.

- Las fitasas son el segundo segmento más grande en el mercado de enzimas alimentarias y representarán un valor de mercado de 96,4 millones de dólares en 2022. La creciente demanda de proteína animal y los beneficios de las enzimas están impulsando el mercado hacia una tendencia positiva.

- España fue el país más importante en el mercado europeo de enzimas alimentarias en 2022, con una cuota del 15,3%. Esta elevada proporción se atribuye a la elevada producción de piensos del país, de 31,8 millones de toneladas métricas en 2022, lo que refleja un aumento del 0,8% con respecto a 2020.

- Debido al aumento de la producción de piensos y a la importancia de las enzimas alimentarias en la nutrición animal, se prevé que el mercado de enzimas alimentarias en Europa crezca, registrando una tasa compuesta anual del 4,5% durante el período previsto.

- Se espera que la demanda de enzimas alimentarias en Europa aumente significativamente en los próximos años debido a su papel crucial en el metabolismo y la digestión de los animales. En 2022, las enzimas alimentarias representaron el 3,8% en valor y el 2,1% en volumen del mercado europeo de aditivos alimentarios.

- España es el mayor consumidor de enzimas alimentarias en Europa y tenía un valor de mercado de 44,3 millones de dólares en 2022. Se espera que este valor aumente a 61,5 millones de dólares en 2029, registrando una tasa compuesta anual del 4,8%. El uso extensivo de enzimas alimentarias en España se debe principalmente a la elevada población ganadera y a la producción de piensos compuestos en el país. Por ejemplo, la producción total de piensos para cerdos en el país aumentó un 1,9% entre 2017 y 2022.

- Alemania es el segundo mercado de enzimas alimentarias más grande de Europa y se espera que registre una tasa compuesta anual del 4,2% durante el período previsto. Se prevé que el mercado alcance un valor de 58,7 millones de dólares en 2029, frente a 44,1 millones de dólares en 2022. Las carbohidrasas y las fitasas son las enzimas alimentarias más consumidas en Alemania y tenían cuotas de mercado del 47,0% y el 33,3%, en valor. , en 2022, respectivamente.

- El Reino Unido es el mercado de enzimas alimentarias de más rápido crecimiento en la región. Su valor de mercado fue de 29,6 millones de dólares en 2022 y se espera que registre una tasa compuesta anual del 5,2% durante el período previsto. Este crecimiento está asociado al aumento de la población ganadera en el país, particularmente de la población avícola, que aumentó un 8,5% entre 2017 y 2022.

- En general, la producción total de piensos en Europa aumentó un 1,9% entre 2017 y 2022, lo que indica un aumento de la población animal. En consecuencia, se prevé que el mercado europeo de enzimas alimentarias registre una tasa compuesta anual del 4,5% durante el período previsto, impulsada por el aumento de la producción de piensos y la población animal.

Tendencias del mercado europeo de enzimas alimentarias

- El sector lácteo en Europa está experimentando un crecimiento y la carne de vacuno es la tercera carne más consumida en la región, lo que está contribuyendo al crecimiento de la población de rumiantes.

- La población porcina de España representaba el 24,3% de la población porcina de Europa y el apoyo gubernamental a la cría en Hungría está contribuyendo aún más a aumentar la demanda de cerdos.

- El brote de gripe aviar y la guerra entre Rusia y Ucrania tuvieron un impacto negativo en la producción de piensos, pero el crecimiento de la población de aves de corral ha aumentado la demanda de piensos para aves

- La financiación gubernamental y los menores riesgos financieros están ayudando a aumentar la producción de piensos para rumiantes, pero las políticas de bienestar animal y el aumento de los costos de los servicios públicos son frenos para la región.

- La epidemia de peste porcina africana (PPA) en los países del este de la UE y el alto costo de los cereales tuvieron un impacto negativo durante 2020-2021 y el aumento de la población porcina aumentará la demanda de producción de piensos para cerdos.

Descripción general de la industria europea de enzimas alimentarias

El mercado europeo de enzimas alimentarias está moderadamente consolidado, con las cinco principales empresas ocupando el 46,93%. Los principales actores de este mercado son Archer Daniel Midland Co., BASF SE, Brenntag SE, DSM Nutritional Products AG e IFF (Danisco Animal Nutrition) (ordenados alfabéticamente).

Líderes del mercado europeo de enzimas alimentarias

Archer Daniel Midland Co.

BASF SE

Brenntag SE

DSM Nutritional Products AG

IFF(Danisco Animal Nutrition)

Other important companies include Adisseo, Alltech, Inc., Cargill Inc., Elanco Animal Health Inc., Kemin Industries.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de enzimas alimentarias

- Julio de 2022 Cargill ha ampliado su asociación con Innovafeed para proporcionar a los acuicultores ingredientes innovadores y nutritivos, incluidos aditivos.

- Enero de 2022 Hiphorius es una nueva generación de fitasa introducida por la alianza DSM-Novozymes. Es una solución integral de fitasa creada para ayudar a los productores avícolas a lograr una producción de proteínas lucrativa y sostenible.

- Diciembre de 2021 BASF y Cargill ampliaron su asociación en nutrición animal mediante la introducción de mercados adicionales, capacidades de investigación y desarrollo y acuerdos de distribución de enzimas alimentarias.

Informe del mercado europeo de enzimas alimentarias índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Recuento de animales

- 4.1.1 Aves de corral

- 4.1.2 rumiantes

- 4.1.3 Cerdo

- 4.2 Producción de piensos

- 4.2.1 Acuicultura

- 4.2.2 Aves de corral

- 4.2.3 rumiantes

- 4.2.4 Cerdo

- 4.3 Marco normativo

- 4.3.1 Francia

- 4.3.2 Alemania

- 4.3.3 Italia

- 4.3.4 Países Bajos

- 4.3.5 Rusia

- 4.3.6 España

- 4.3.7 Pavo

- 4.3.8 Reino Unido

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Subaditivo

- 5.1.1 Carbohidrasas

- 5.1.2 Fitasas

- 5.1.3 Otras enzimas

- 5.2 Animal

- 5.2.1 Acuicultura

- 5.2.1.1 Por Sub Animal

- 5.2.1.1.1 Pez

- 5.2.1.1.2 Camarón

- 5.2.1.1.3 Otras especies de acuicultura

- 5.2.2 Aves de corral

- 5.2.2.1 Por Sub Animal

- 5.2.2.1.1 Parrilla

- 5.2.2.1.2 Capa

- 5.2.2.1.3 Otras aves de corral

- 5.2.3 rumiantes

- 5.2.3.1 Por Sub Animal

- 5.2.3.1.1 Ganado vacuno

- 5.2.3.1.2 Vacas lecheras

- 5.2.3.1.3 Otros rumiantes

- 5.2.4 Cerdo

- 5.2.5 Otros animales

- 5.3 País

- 5.3.1 Francia

- 5.3.2 Alemania

- 5.3.3 Italia

- 5.3.4 Países Bajos

- 5.3.5 Rusia

- 5.3.6 España

- 5.3.7 Pavo

- 5.3.8 Reino Unido

- 5.3.9 El resto de Europa

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Adisseo

- 6.4.2 Alltech, Inc.

- 6.4.3 Archer Daniel Midland Co.

- 6.4.4 BASF SE

- 6.4.5 Brenntag SE

- 6.4.6 Cargill Inc.

- 6.4.7 DSM Nutritional Products AG

- 6.4.8 Elanco Animal Health Inc.

- 6.4.9 IFF(Danisco Animal Nutrition)

- 6.4.10 Kemin Industries

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS DIRECTORES DIRECTIVOS DE ADITIVOS PARA PIENSOS

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Tamaño del mercado global y DRO

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de enzimas alimentarias en Europa

Las carbohidrasas y las fitasas están cubiertas como segmentos por el subaditivo. La acuicultura, las aves de corral, los rumiantes y los cerdos están cubiertos como segmentos por animales. Francia, Alemania, Italia, Países Bajos, Rusia, España, Turquía y Reino Unido están cubiertos como segmentos por país.

- El segmento de enzimas tenía una participación del 3,8% en el mercado europeo de aditivos alimentarios en 2022. Las enzimas desempeñan un papel crucial en muchas reacciones metabólicas, incluida la descomposición del almidón, las proteínas y las grasas, en el cuerpo animal, lo que lleva a su uso generalizado en alimentación animal.

- Las carbohidrasas son el segmento más grande del mercado de enzimas alimentarias en Europa y representan 133,6 millones de dólares en 2022. Se prevé que sigan creciendo, registrando una tasa compuesta anual del 4,6% durante el período previsto. Estas enzimas son cruciales para reducir el costo de la alimentación animal debido a su capacidad para aumentar la energía y digerir el almidón, liberando las moléculas que constituyen la fuente utilizable de energía de un animal.

- En 2022, las aves de corral fueron el segmento de tipo animal más grande de la región, representando el 34,8% del valor de la cuota de mercado en el mercado europeo de enzimas alimentarias, seguido de los cerdos (32,3%) y los rumiantes (29,1%). El mayor uso de enzimas alimentarias en aves de corral se debe a su alto consumo de cereales con alto contenido de polisacáridos no almidonados, que requieren enzimas para la digestión.

- Las fitasas son el segundo segmento más grande en el mercado de enzimas alimentarias y representarán un valor de mercado de 96,4 millones de dólares en 2022. La creciente demanda de proteína animal y los beneficios de las enzimas están impulsando el mercado hacia una tendencia positiva.

- España fue el país más importante en el mercado europeo de enzimas alimentarias en 2022, con una cuota del 15,3%. Esta elevada proporción se atribuye a la elevada producción de piensos del país, de 31,8 millones de toneladas métricas en 2022, lo que refleja un aumento del 0,8% con respecto a 2020.

- Debido al aumento de la producción de piensos y a la importancia de las enzimas alimentarias en la nutrición animal, se prevé que el mercado de enzimas alimentarias en Europa crezca, registrando una tasa compuesta anual del 4,5% durante el período previsto.

| Carbohidrasas |

| Fitasas |

| Otras enzimas |

| Acuicultura | Por Sub Animal | Pez |

| Camarón | ||

| Otras especies de acuicultura | ||

| Aves de corral | Por Sub Animal | Parrilla |

| Capa | ||

| Otras aves de corral | ||

| rumiantes | Por Sub Animal | Ganado vacuno |

| Vacas lecheras | ||

| Otros rumiantes | ||

| Cerdo | ||

| Otros animales |

| Francia |

| Alemania |

| Italia |

| Países Bajos |

| Rusia |

| España |

| Pavo |

| Reino Unido |

| El resto de Europa |

| Subaditivo | Carbohidrasas | ||

| Fitasas | |||

| Otras enzimas | |||

| Animal | Acuicultura | Por Sub Animal | Pez |

| Camarón | |||

| Otras especies de acuicultura | |||

| Aves de corral | Por Sub Animal | Parrilla | |

| Capa | |||

| Otras aves de corral | |||

| rumiantes | Por Sub Animal | Ganado vacuno | |

| Vacas lecheras | |||

| Otros rumiantes | |||

| Cerdo | |||

| Otros animales | |||

| País | Francia | ||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

Definición de mercado

- FUNCIONES - Para el estudio, se considera que los aditivos alimentarios son productos fabricados comercialmente que se utilizan para mejorar características como el aumento de peso, el índice de conversión alimenticia y el consumo de alimento cuando se administran en proporciones adecuadas.

- REVENDEDORES - Las empresas dedicadas a la reventa de aditivos alimentarios sin valor añadido han sido excluidas del ámbito del mercado para evitar una doble contabilización.

- CONSUMIDORES FINALES - Los fabricantes de piensos compuestos se consideran consumidores finales en el mercado estudiado. El alcance excluye a los agricultores que compran aditivos alimentarios para utilizarlos directamente como suplementos o premezclas.

- CONSUMO INTERNO DE LA EMPRESA - Forman parte del estudio empresas dedicadas a la producción de piensos compuestos y a la fabricación de aditivos para piensos. Sin embargo, al estimar el tamaño del mercado, se ha excluido el consumo interno de aditivos alimentarios por parte de dichas empresas.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.