Tamaño del mercado europeo de aminoácidos para piensos

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 2.27 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 2.82 Mil millones de dólares | |

| Mayor participación por subaditivo | lisina | |

| CAGR (2024 - 2029) | 4.48 % | |

| Mayor participación por país | España | |

| Concentración del Mercado | Medio | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado europeo de aminoácidos para piensos

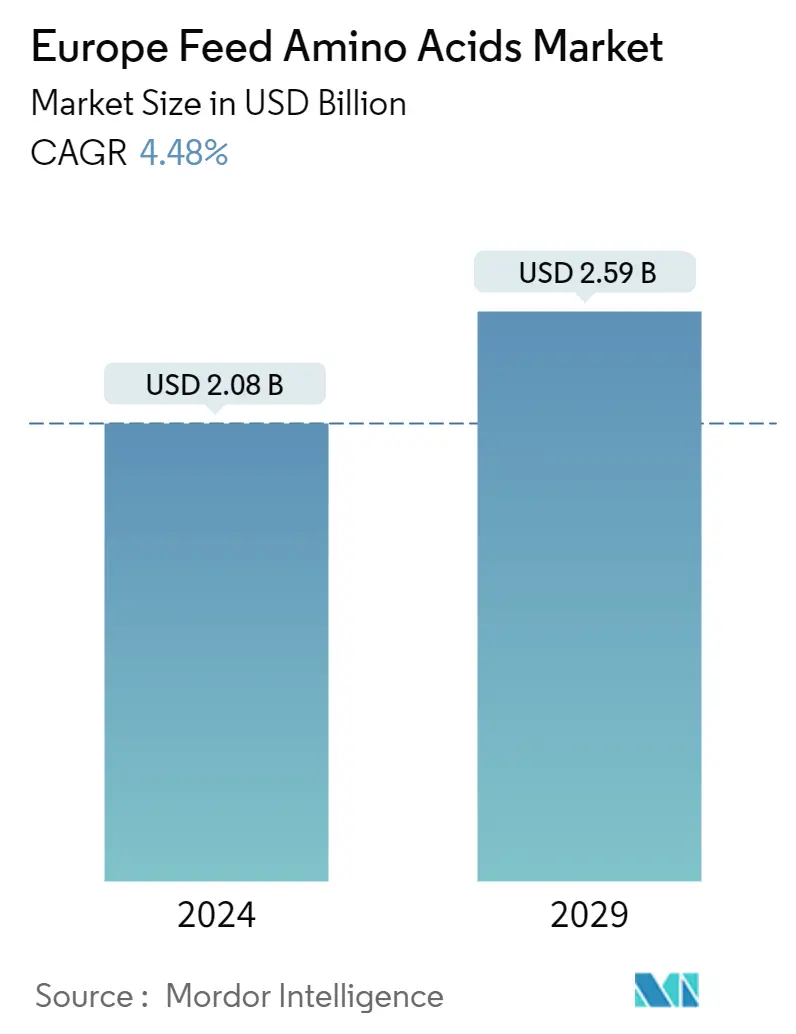

El tamaño del mercado europeo de aminoácidos para piensos se estima en 2,08 mil millones de dólares en 2024, y se espera que alcance los 2,59 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,48% durante el período previsto (2024-2029).

- Los aminoácidos para piensos se han convertido en un componente vital del mercado europeo de aditivos para piensos, con una cuota de mercado del 24,9% en 2022, principalmente debido a su papel en la promoción del crecimiento animal y la síntesis de proteínas. La lisina y la metionina han sido tradicionalmente los mayores subaditivos de aminoácidos para piensos en la región, debido a su capacidad para mejorar características de eficiencia como la salud intestinal y la digestión en los animales.

- Sin embargo, se espera que la metionina y el triptófano registren el crecimiento más rápido entre los aminoácidos alimentarios en la región, con CAGR del 4,8% y 4,7%, respectivamente, durante el período previsto. Este crecimiento puede atribuirse a la creciente demanda de carne y productos cárnicos, junto con una creciente conciencia sobre el uso de aditivos que promueven el crecimiento animal como un atributo crucial en la agricultura comercial.

- España fue el mayor mercado de aminoácidos para piensos en la región, representando el 15,7% de la cuota de mercado en términos de valor. Francia, Alemania y Rusia le siguieron con cuotas de mercado del 14,4%, 13,7% y 11,3%, respectivamente, en términos de valor en 2022. Estos países tienen mayores cuotas de mercado debido a la mayor demanda de consumo y producción de carne y productos cárnicos.

- Las aves de corral son el tipo de animal más grande con respecto al mercado de aminoácidos para piensos en 2022, representando una cuota de mercado del 34,9% debido a un aumento en la demanda de carne y huevos de aves de corral.

- En conclusión, se espera que la creciente demanda de carne y productos cárnicos, combinada con una creciente conciencia de los beneficios de los aditivos que promueven el crecimiento animal, impulse el mercado de aminoácidos para piensos en Europa a una tasa compuesta anual del 4,5% durante el período previsto.

- En 2022, los aminoácidos representaron una proporción significativa del mercado europeo de aditivos para piensos, representando alrededor del 5,3% de su valor total y el 1,1% de su volumen total. Este crecimiento se atribuye a la creciente demanda de proteínas de origen animal y a la capacidad de los aminoácidos para mejorar la calidad y la productividad de los productos animales.

- España dominó el mercado de aminoácidos para piensos en Europa, con un valor de mercado de 299,9 millones de dólares en 2022, que se espera que registre una tasa compuesta anual del 5,0% durante el período previsto. La lisina y la metionina fueron los aminoácidos más consumidos en España, representando el 31,4% y el 28,4% del valor de mercado, respectivamente, en 2022.

- Por otro lado, Francia tiene un mercado de larga data para los aminoácidos para piensos y representó la segunda mayor participación en Europa en 2022, con 274,1 millones de dólares.

- Entre todos los tipos de animales, las aves de corral fueron el tipo de animal más grande, representando el 34,9% de la cuota de mercado en 2022 en Europa, seguidas de los cerdos y los rumiantes, que representaron el 33,1% y el 28% de la cuota de mercado, respectivamente. Esta tendencia está directamente relacionada con el aumento de la producción de piensos en la región que utiliza más aminoácidos.

- El Reino Unido y Rusia fueron los mercados de más rápido crecimiento en Europa, con CAGR registradas del 5,1% y 5,0% durante el período previsto, respectivamente. Los factores determinantes son las crecientes tasas de producción de ganado y piensos. Por ejemplo, la población porcina en Rusia aumentó un 15,0% entre 2017 y 2020.

- Entre 2017 y 2022, la producción total de piensos en Europa aumentó un 1,9%. Como resultado, con la producción de piensos y el crecimiento de la población animal, se espera que el mercado de aminoácidos para piensos registre una tasa compuesta anual del 4,5% durante el período previsto.

Tendencias del mercado europeo de aminoácidos para piensos

- El sector lácteo en Europa está experimentando un crecimiento y la carne de vacuno es la tercera carne más consumida en la región, lo que está contribuyendo al crecimiento de la población de rumiantes.

- La población porcina de España representaba el 24,3% de la población porcina de Europa y el apoyo gubernamental a la cría en Hungría está contribuyendo aún más a aumentar la demanda de cerdos.

- El brote de gripe aviar y la guerra entre Rusia y Ucrania tuvieron un impacto negativo en la producción de piensos, pero el crecimiento de la población de aves de corral ha aumentado la demanda de piensos para aves

- La financiación gubernamental y los menores riesgos financieros están ayudando a aumentar la producción de piensos para rumiantes, pero las políticas de bienestar animal y el aumento de los costos de los servicios públicos son frenos para la región.

- La epidemia de peste porcina africana (PPA) en los países del este de la UE y el alto costo de los cereales tuvieron un impacto negativo durante 2020-2021 y el aumento de la población porcina aumentará la demanda de producción de piensos para cerdos.

Descripción general de la industria europea de aminoácidos para piensos

El mercado europeo de aminoácidos para piensos está moderadamente consolidado, con las cinco principales empresas ocupando el 51,25%. Los principales actores de este mercado son Adisseo, Archer Daniel Midland Co., Evonik Industries AG, IFF (Danisco Animal Nutrition) y SHV (Nutreco NV) (ordenados alfabéticamente).

Líderes del mercado europeo de aminoácidos para piensos

Adisseo

Archer Daniel Midland Co.

Evonik Industries AG

IFF(Danisco Animal Nutrition)

SHV (Nutreco NV)

Other important companies include Ajinomoto Co., Inc., Alltech, Inc., Dangschat T.O.H. GmbH & Co. KG, Kemin Industries, Lonza Group Ltd..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de aminoácidos para piensos

- Octubre de 2022 La asociación entre Evonik y BASF permitió a Evonik ciertos derechos de licencia no exclusivos para OpteinicsTM, una solución digital para mejorar la comprensión y reducir el impacto ambiental de las industrias de proteínas y piensos animales.

- Febrero de 2021 IFF colaboró con Nutrition Biosciences de DuPont y continúa operando bajo IFF. El acuerdo valora la empresa combinada en 45.400 millones de dólares en términos de valor empresarial. El acuerdo definitivo para la fusión creará ingredientes y soluciones líderes para clientes de todo el mundo.

- Noviembre de 2020 Adisseo adquirió Framelco Group, una empresa holandesa de aditivos para piensos. Esto permitió a la empresa ofrecer productos especializados en ganadería y acuicultura innovadores y con valor añadido.

Informe del mercado europeo de aminoácidos para piensos índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Recuento de animales

- 4.1.1 Aves de corral

- 4.1.2 rumiantes

- 4.1.3 Cerdo

- 4.2 Producción de piensos

- 4.2.1 Acuicultura

- 4.2.2 Aves de corral

- 4.2.3 rumiantes

- 4.2.4 Cerdo

- 4.3 Marco normativo

- 4.3.1 Francia

- 4.3.2 Alemania

- 4.3.3 Italia

- 4.3.4 Países Bajos

- 4.3.5 Rusia

- 4.3.6 España

- 4.3.7 Pavo

- 4.3.8 Reino Unido

- 4.4 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Subaditivo

- 5.1.1 lisina

- 5.1.2 metionina

- 5.1.3 treonina

- 5.1.4 triptófano

- 5.1.5 Otros aminoácidos

- 5.2 Animal

- 5.2.1 Acuicultura

- 5.2.1.1 Por Sub Animal

- 5.2.1.1.1 Pez

- 5.2.1.1.2 Camarón

- 5.2.1.1.3 Otras especies de acuicultura

- 5.2.2 Aves de corral

- 5.2.2.1 Por Sub Animal

- 5.2.2.1.1 Parrilla

- 5.2.2.1.2 Capa

- 5.2.2.1.3 Otras aves de corral

- 5.2.3 rumiantes

- 5.2.3.1 Por Sub Animal

- 5.2.3.1.1 Ganado vacuno

- 5.2.3.1.2 Vacas lecheras

- 5.2.3.1.3 Otros rumiantes

- 5.2.4 Cerdo

- 5.2.5 Otros animales

- 5.3 País

- 5.3.1 Francia

- 5.3.2 Alemania

- 5.3.3 Italia

- 5.3.4 Países Bajos

- 5.3.5 Rusia

- 5.3.6 España

- 5.3.7 Pavo

- 5.3.8 Reino Unido

- 5.3.9 El resto de Europa

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Adisseo

- 6.4.2 Ajinomoto Co., Inc.

- 6.4.3 Alltech, Inc.

- 6.4.4 Archer Daniel Midland Co.

- 6.4.5 Dangschat T.O.H. GmbH & Co. KG

- 6.4.6 Evonik Industries AG

- 6.4.7 IFF(Danisco Animal Nutrition)

- 6.4.8 Kemin Industries

- 6.4.9 Lonza Group Ltd.

- 6.4.10 SHV (Nutreco NV)

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS DIRECTORES DIRECTIVOS DE ADITIVOS PARA PIENSOS

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Tamaño del mercado global y DRO

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de aminoácidos alimentarios en Europa

La lisina, la metionina, la treonina y el triptófano están cubiertos como segmentos por el subaditivo. La acuicultura, las aves de corral, los rumiantes y los cerdos están cubiertos como segmentos por animales. Francia, Alemania, Italia, Países Bajos, Rusia, España, Turquía y Reino Unido están cubiertos como segmentos por país.

- Los aminoácidos para piensos se han convertido en un componente vital del mercado europeo de aditivos para piensos, con una cuota de mercado del 24,9% en 2022, principalmente debido a su papel en la promoción del crecimiento animal y la síntesis de proteínas. La lisina y la metionina han sido tradicionalmente los mayores subaditivos de aminoácidos para piensos en la región, debido a su capacidad para mejorar características de eficiencia como la salud intestinal y la digestión en los animales.

- Sin embargo, se espera que la metionina y el triptófano registren el crecimiento más rápido entre los aminoácidos alimentarios en la región, con CAGR del 4,8% y 4,7%, respectivamente, durante el período previsto. Este crecimiento puede atribuirse a la creciente demanda de carne y productos cárnicos, junto con una creciente conciencia sobre el uso de aditivos que promueven el crecimiento animal como un atributo crucial en la agricultura comercial.

- España fue el mayor mercado de aminoácidos para piensos en la región, representando el 15,7% de la cuota de mercado en términos de valor. Francia, Alemania y Rusia le siguieron con cuotas de mercado del 14,4%, 13,7% y 11,3%, respectivamente, en términos de valor en 2022. Estos países tienen mayores cuotas de mercado debido a la mayor demanda de consumo y producción de carne y productos cárnicos.

- Las aves de corral son el tipo de animal más grande con respecto al mercado de aminoácidos para piensos en 2022, representando una cuota de mercado del 34,9% debido a un aumento en la demanda de carne y huevos de aves de corral.

- En conclusión, se espera que la creciente demanda de carne y productos cárnicos, combinada con una creciente conciencia de los beneficios de los aditivos que promueven el crecimiento animal, impulse el mercado de aminoácidos para piensos en Europa a una tasa compuesta anual del 4,5% durante el período previsto.

| lisina |

| metionina |

| treonina |

| triptófano |

| Otros aminoácidos |

| Acuicultura | Por Sub Animal | Pez |

| Camarón | ||

| Otras especies de acuicultura | ||

| Aves de corral | Por Sub Animal | Parrilla |

| Capa | ||

| Otras aves de corral | ||

| rumiantes | Por Sub Animal | Ganado vacuno |

| Vacas lecheras | ||

| Otros rumiantes | ||

| Cerdo | ||

| Otros animales |

| Francia |

| Alemania |

| Italia |

| Países Bajos |

| Rusia |

| España |

| Pavo |

| Reino Unido |

| El resto de Europa |

| Subaditivo | lisina | ||

| metionina | |||

| treonina | |||

| triptófano | |||

| Otros aminoácidos | |||

| Animal | Acuicultura | Por Sub Animal | Pez |

| Camarón | |||

| Otras especies de acuicultura | |||

| Aves de corral | Por Sub Animal | Parrilla | |

| Capa | |||

| Otras aves de corral | |||

| rumiantes | Por Sub Animal | Ganado vacuno | |

| Vacas lecheras | |||

| Otros rumiantes | |||

| Cerdo | |||

| Otros animales | |||

| País | Francia | ||

| Alemania | |||

| Italia | |||

| Países Bajos | |||

| Rusia | |||

| España | |||

| Pavo | |||

| Reino Unido | |||

| El resto de Europa | |||

Definición de mercado

- FUNCIONES - Para el estudio, se considera que los aditivos alimentarios son productos fabricados comercialmente que se utilizan para mejorar características como el aumento de peso, el índice de conversión alimenticia y el consumo de alimento cuando se administran en proporciones adecuadas.

- REVENDEDORES - Las empresas dedicadas a la reventa de aditivos alimentarios sin valor añadido han sido excluidas del ámbito del mercado para evitar una doble contabilización.

- CONSUMIDORES FINALES - Los fabricantes de piensos compuestos se consideran consumidores finales en el mercado estudiado. El alcance excluye a los agricultores que compran aditivos alimentarios para utilizarlos directamente como suplementos o premezclas.

- CONSUMO INTERNO DE LA EMPRESA - Forman parte del estudio empresas dedicadas a la producción de piensos compuestos y a la fabricación de aditivos para piensos. Sin embargo, al estimar el tamaño del mercado, se ha excluido el consumo interno de aditivos alimentarios por parte de dichas empresas.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.