Tamaño y Participación del Mercado de Equipos Dentales de Europa

Análisis del Mercado de Equipos Dentales de Europa por Mordor Intelligence

El tamaño del Mercado de Equipos Dentales de Europa se estima en USD 3,70 mil millones en 2025, y se espera que alcance USD 5,05 mil millones en 2030, a una TCAC del 6,4% durante el período de pronóstico (2025-2030).

La demanda es impulsada por la convergencia de flujos de trabajo digitales chairside con diagnósticos potenciados por IA, lo que acorta los ciclos de tratamiento y mejora la precisión clínica. La fuerte adopción de la impresión 3D para prótesis personalizadas, junto con la creciente preferencia por materiales biomiméticos y de circonio, está remodelando los procedimientos restaurativos. Las dinámicas a nivel país también importan: la base de ingeniería de Alemania ancla la fabricación de equipos, mientras que el auge de la práctica privada del Reino Unido está acelerando la inversión en dispositivos premium. Mientras tanto, el nuevo Reglamento de Dispositivos Médicos (MDR) está endureciendo los estándares de calidad y alargando los plazos de aprobación, empujando a las clínicas hacia proveedores multinacionales confiables y dispositivos bien documentados[1]Fuente: Comisión Europea, "Preparándose para las Nuevas Regulaciones," health.ec.europa.eu .

Conclusiones Clave del Informe

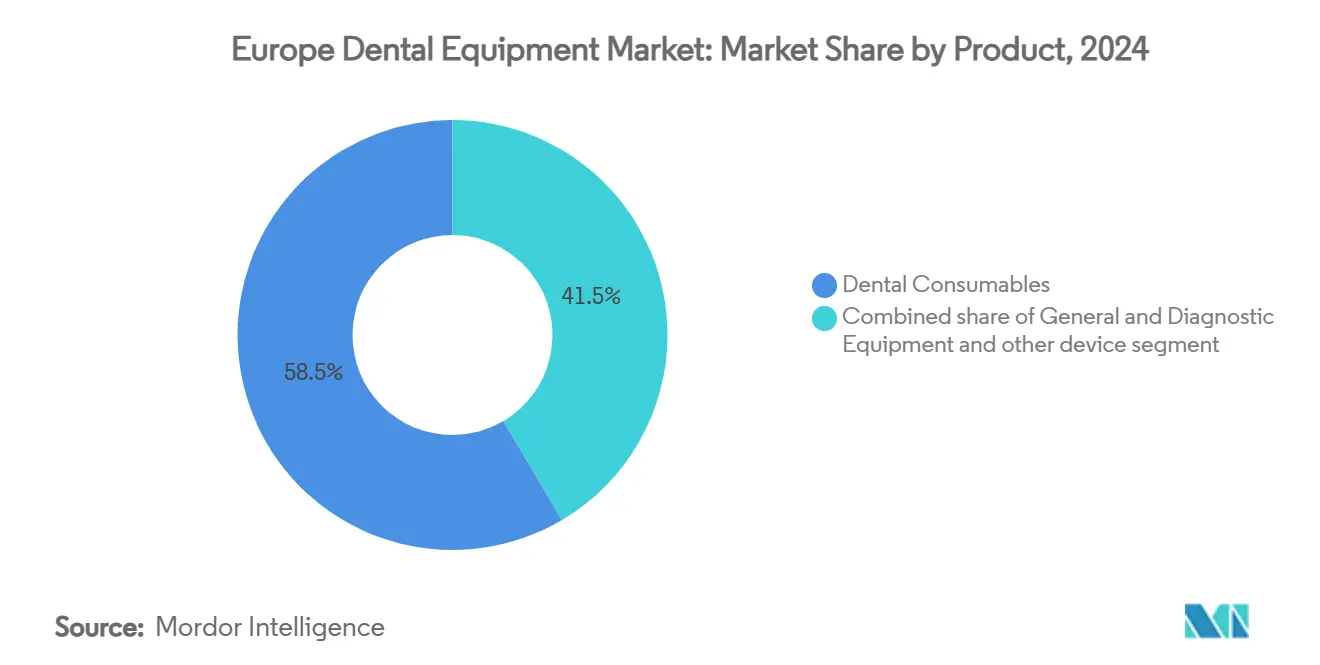

- Por producto, los consumibles dentales representaron el 58,50% de la participación del mercado en 2024, mientras que los equipos generales y de diagnóstico tienen el pronóstico de crecer a la TCAC más rápida del 8,07% hasta 2030.

- Por tipo de tratamiento, la ortodoncia mantuvo una participación del 65,35% en 2024, con prostodoncia proyectada como el segmento de crecimiento más rápido al 8,60% TCAC hasta 2030.

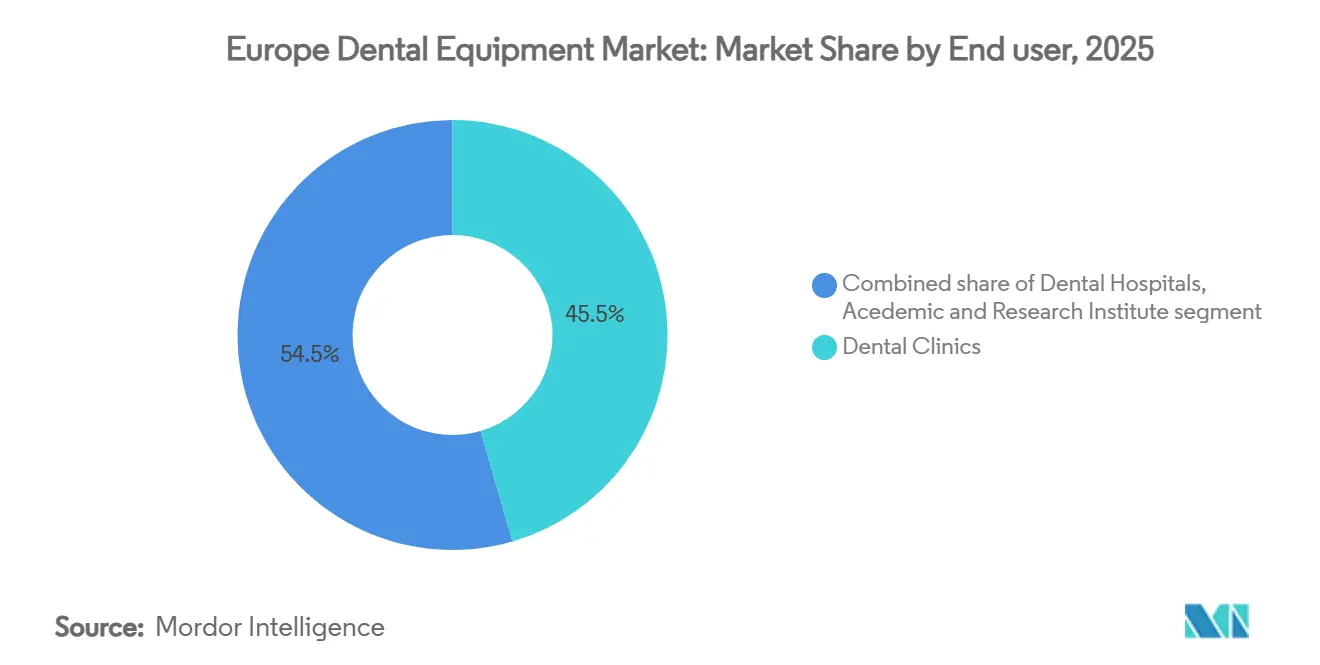

- Por usuario final, las clínicas dentales lideraron con una participación del mercado del 45,50% en 2024 y también están establecidas para registrar la TCAC más rápida al 7,42% entre 2025 y 2030.

- Por país, Alemania representó la mayor participación con 24,63% en 2024, mientras que se espera que el Reino Unido vea la tasa de crecimiento más alta al 7,70% TCAC hasta 2030

Tendencias e Insights del Mercado de Equipos Dentales de Europa

Análisis del Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente incidencia de enfermedades dentales | +1.2% | Pan-Europa | Largo plazo (≥ 4 años) |

| Innovación en productos dentales | +1.0% | Europa Occidental | Plazo medio (2-4 años) |

| Creciente demanda de odontología cosmética | +0.9% | Reino Unido, España, Italia | Corto plazo (≤ 2 años) |

| Avances tecnológicos en soluciones dentales | +1.1% | Alemania, Nórdicos | Largo plazo (≥ 4 años) |

| Programas gubernamentales de detección de salud oral expandiendo flota de imágenes en Nórdicos | +0.6% | Nórdicos | Corto plazo (≤ 2 años) |

| Flujo de turismo ortodóncico a España y Hungría impulsando demanda de escáneres intraorales digitales | +0.5% | España, Hungría | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente Incidencia de Enfermedades Dentales

El mercado de equipos dentales de Europa está fuertemente influenciado por una carga de enfermedades en aumento que ahora afecta a más de la mitad de los adultos de la región who.int. Solo las caries dentales afligen al 33,6% de los residentes, mientras que el 25,2% experimenta pérdida dental significativa, generando demanda constante de dispositivos restaurativos y sistemas de imágenes. Se proyecta que los casos de periodontitis severa escalen hasta 2050, impulsando a las prácticas a adoptar sondas periodontales avanzadas y unidades diagnósticas portátiles. Las cohortes de refugiados amplifican la necesidad no satisfecha: el 84% de los niños ucranianos examinados en Italia mostraron caries, subrayando el requerimiento de tecnologías móviles de rayos X y preventivas [2]Fuente: Cianetti S. et al., "Salud Dental del Mundo Real de Niños Refugiados de Guerra Ucranianos," bmcoralhealth.biomedcentral.com. Colectivamente, estas presiones epidemiológicas están destinadas a elevar los envíos de unidades a través de consumibles, raspadores y prótesis habilitadas CAD/CAM.

Innovación en Productos Dentales

Los cementos de ionómero de vidrio biomiméticos y las resinas compuestas nanorellenadas están mejorando la longevidad de las restauraciones, reduciendo las tasas de retratamiento y reduciendo el tiempo en silla materials-journal.com. Los polímeros naturales como quitosano y colágeno ahora sustentan membranas de regeneración tisular guiada, impulsando la adopción clínica de equipos de entrega compatibles materials-journal.com. Los proveedores de equipos están integrando dispensadores dedicados y luces de curado optimizadas para estas nuevas químicas. Los implantes de dióxido de circonio actúan como guías de onda óptica que permiten la inactivación fotodinámica de biofilms, reduciendo los recuentos bacterianos hasta en un 85% y abriendo oportunidades para piezas de mano de implantes listas para láser microorganisms-journal.com. A medida que se amplían los pipelines de I+D, los proveedores que empaquetan consumibles con dispositivos de aplicación están en posición de capturar flujos de ingresos recurrentes a través del mercado de equipos dentales de Europa.

Creciente Demanda de Odontología Cosmética

Los procedimientos estéticos están reescribiendo las prioridades de planificación de capital para clínicas a través del mercado de equipos dentales de Europa. La mayor exposición en redes sociales impulsa la demanda de blanqueamiento, colocación de carillas y terapias de alineadores transparentes. Las clínicas ahora compran rutinariamente láseres de diodo, escáneres intraorales de alta resolución y unidades de fresado chairside para apoyar tratamientos mínimamente invasivos. Los flujos de trabajo digitales, particularmente CAD/CAM y diseño de sonrisa basado en fotogrametría, reducen los tiempos de respuesta y permiten carillas el mismo día. Los materiales de circonio multicapa entregan tanto resistencia como translucidez, permitiendo a los laboratorios abandonar etapas de revestimiento y reducir rehaciendos. Consecuentemente, los proveedores con portafolios estéticos integrados disfrutan de una tracción de equipos más rápida en centros urbanos de alto crecimiento.

Avances Tecnológicos en Soluciones Dentales

La inteligencia artificial fortalece el diagnóstico automatizando la anotación de radiografías y detección de caries, y las plataformas líderes como MolarMate y 3Shape Automate reportan tasas de aceptación superiores al 90% para diseños de coronas generados por IA. Los láseres Er:YAG facilitan la extracción sin colgajo, minimizando la incomodidad postoperatoria y acelerando la curación. La terapia láser de diodo adyuvante reduce el sangrado periodontal al sondeo en un 75%, alentando a las prácticas multiespecializadas a actualizar los raspadores ultrasónicos con módulos láser. La interoperabilidad CAD/CAM con IA aumenta la precisión de cementación y reduce las citas de ajuste, reforzando los ciclos de reemplazo de equipos digitales a través del mercado de equipos dentales de Europa.

Análisis del Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Falta de Reembolso Adecuado de Atención Dental | ~1,3% | Europa del Sur, Reino Unido, Francia | Largo plazo (≥ 5 años) |

| Alto Costo de Cirugías | ~1,0% | Europa del Sur y del Este, Reino Unido | Largo plazo (≥ 5 años) |

| Escasez de técnicos CAD/CAM capacitados en CEE ralentiza adopción de automatización de laboratorio | ~0,7% | Europa Central y Oriental | Plazo medio (~ 2-4 años) |

| Compresión de precios en piezas de mano de nivel básico debido a afluencia de OEM asiáticos | ~0,5% | Toda Europa, especialmente CEE y Sur | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Falta de Reembolso Adecuado de Atención Dental

Los modelos de cobertura nacional fragmentados obstaculizan los despliegues tecnológicos uniformes. Francia reembolsa solo el 60% de las consultas básicas, reduciendo el apetito por actualizaciones de imágenes premium entre prácticas más pequeñas. Dinamarca requiere que los adultos paguen el 60% de las tarifas, mientras que el subsidio por niveles de Suecia introduce incertidumbre de copago, embotando la adopción temprana de láseres de alto costo nhwstat.org. Las clínicas del Reino Unido, lidiando con presupuestos NHS restringidos, enfrentan reservas de capital reducidas, como lo evidencian las prácticas en Sheffield que luchan por serviciar préstamos de expansión recientes. Como resultado, los modelos de arrendamiento y pago por uso están ganando terreno dentro del mercado de equipos dentales de Europa.

Alto Costo de Cirugías

Los pagos de bolsillo para implantes y prostodoncia compleja permanecen empinados, impulsando a pacientes sensibles al presupuesto a diferir procedimientos. Las DSOs como Colosseum Dental Group aprovechan las compras grupales para negociar precios de equipos más bajos, sin embargo, las clínicas independientes a menudo retrasan la adquisición de escáneres CBCT y láseres quirúrgicos. El cumplimiento MDR agrega gastos incrementales de pruebas y documentación, elevando los precios finales de dispositivos y ajustando márgenes para fabricantes y compradores por igual. Estas presiones dirigen a las clínicas hacia estaciones de trabajo multifuncionales que maximizan la utilización a través de especialidades, moldeando la mezcla de compras dentro del mercado de equipos dentales de Europa.

Análisis de Segmentos

Por Producto: Los Consumibles Mantienen el Dominio mientras los Diagnósticos se Aceleran

Los datos de tamaño del mercado de equipos dentales de Europa muestran que los consumibles dentales capturaron el 58,50% de participación de ingresos en 2024 sobre la base de ciclos de compra recurrentes e indispensabilidad procedimental. Los biomateriales naturales como alginato, celulosa e hidroxiapatita están ganando favor de los clínicos por su biocompatibilidad, empujando a los proveedores a introducir cartuchos pre-dosificados que simplifican el manejo chairside materials. La industria de equipos dentales de Europa está presenciando simultáneamente un salto en dispensadores inteligentes que rastrean el uso y automatizan el reordenamiento, reduciendo las faltas de existencias.

Los equipos generales y de diagnóstico, aunque más pequeños por ingresos, están registrando la TCAC más rápida del 8,07% hasta 2030 ya que los escáneres intraorales y unidades CBCT listos para IA se vuelven rutinarios para la planificación de tratamiento. Los láseres representan la subcategoría más dinámica porque los sistemas Er:YAG ahora permiten extracciones sin colgajo, mientras que los adyuvantes láser de diodo periodontal entregan reducciones medibles en la profundidad de sondeo. Los proveedores enfocados en empaquetar consumibles con diagnósticos-como kits de control de infecciones empacados con sensores de imágenes-están en posición de profundizar la participación de cartera en el mercado de equipos dentales de Europa.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tratamiento: Liderazgo Ortodóncico Encuentra Impulso Prostodóncico

La ortodoncia mantuvo el 65,35% de la participación del mercado de equipos dentales de Europa en 2024, reflejando una fuerte penetración de alineadores transparentes y escáneres digitales asociados towardshealthcare.com. Los alineadores de polímero multicapa preservan la entrega de fuerza después del envejecimiento termomecánico, fomentando compras repetidas por proveedores de alto volumen. Los proveedores de la industria de equipos dentales de Europa ahora empaquetan aplicaciones de monitoreo basadas en la nube con impresoras de alineadores, acortando los ciclos de refinamiento y elevando el rendimiento de alineadores.

La prostodoncia se está expandiendo a una TCAC del 8,60%, sustentada por el envejecimiento de la población y la prevalencia de pérdida dental pubmed.ncbi.nlm.nih.gov. El fresado chairside de coronas de circonio multicapa elimina el revestimiento, reduciendo el tiempo de respuesta del laboratorio en un 40% y mejorando la estética dentsplysirona.com. El crecimiento en cirugía de implantes impulsa la demanda de dispositivos de torque motorizados y kits de cirugía guiada, ampliando aún más el tamaño del mercado de equipos dentales de Europa para esta categoría de tratamiento.

Por Usuario Final: Las Clínicas se Consolidan y Digitalizan

Las clínicas dentales comandaron el 45,50% del tamaño del mercado de equipos dentales de Europa en 2024, y su TCAC del 7,42% destaca las ondas de consolidación en curso. Las DSOs agregan poder de compra para equipar cadenas con ecosistemas uniformes CBCT, de escaneo y fresado, asegurando consistencia de tratamiento a través de sitios. La industria de equipos dentales de Europa está por tanto presenciando acuerdos maestros de suministro multi-año que estabilizan libros de pedidos para fabricantes.

Los hospitales concentran cirugías de alta complejidad, necesitando plataformas avanzadas de anestesia y láser de grado quirúrgico, pero permanecen como un contribuidor de ingresos menor. Los institutos académicos como ACTA, tratando aproximadamente 330 pacientes diariamente, actúan como centros de referencia para validación de prototipos y clínica de etapa temprana. Sus bucles de retroalimentación guían refinamientos de productos que luego se extienden a través de segmentos mainstream del mercado de equipos dentales de Europa.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Alemania generó el 24,63% de los ingresos del mercado de equipos dentales de Europa en 2024, anclado por un clúster denso de proveedores y reembolsos de seguros favorables que cubren un amplio espectro de procedimientos restaurativos. Los fabricantes locales exportan fresadoras CAD/CAM y piezas de mano de precisión a través de la región, manteniendo a las clínicas domésticas a la vanguardia de la adopción. La colaboración robusta entre universidades y firmas de ingeniería acelera las actualizaciones iterativas de dispositivos, asegurando que las prácticas alemanas prueben e implementen innovaciones temprano. El Reino Unido está avanzando a una TCAC enérgica del 7,70% ya que las restricciones de capacidad NHS cambian el flujo de pacientes hacia canales de autopago, donde los proveedores se diferencian a través de imágenes premium y cosmética. La inversión de capital privado está estimulando roll-ups de prácticas, con grupos instalando flujos de trabajo estandarizados escáner-impresora que elevan la intensidad de capital por operatorio samera.co.uk. La alineación con los requisitos MDR es directa para multinacionales, pero las clínicas del Reino Unido aún enfrentan vientos en contra de costos por controles de importación post-Brexit, empujándolas hacia distribuidores locales de productos del mercado de equipos dentales de Europa.

Francia, Italia y España muestran dinámicas mixtas moldeadas por la divergencia de políticas de reembolso. En Francia, la cobertura del 60% de consultas básicas restringe el gasto discrecional en equipos, sin embargo la alta concentración urbana de clínicas estéticas apoya las ventas de láser de diodo. El enfoque de Italia en implantología avanzada impulsa la adopción CBCT, mientras que el creciente sector de franquicias ortodóncicas de España impulsa la demanda de impresoras de alineadores. Los Nórdicos reportan esquemas de copago variados: Dinamarca requiere tarifas para adultos pero otorga atención gratuita a niños, mientras que el subsidio de Suecia para casos de alto costo apoya la adopción de prostodoncia digital. Los mercados de Europa del Este revelan resultados de salud oral dispares; Rumania filma índices preventivos fuertes, contrastando con puntuaciones más bajas en Lituania, resultando en necesidades de equipos heterogéneas. Estos matices diversifican colectivamente los flujos de ingresos dentro del mercado de equipos dentales de Europa.

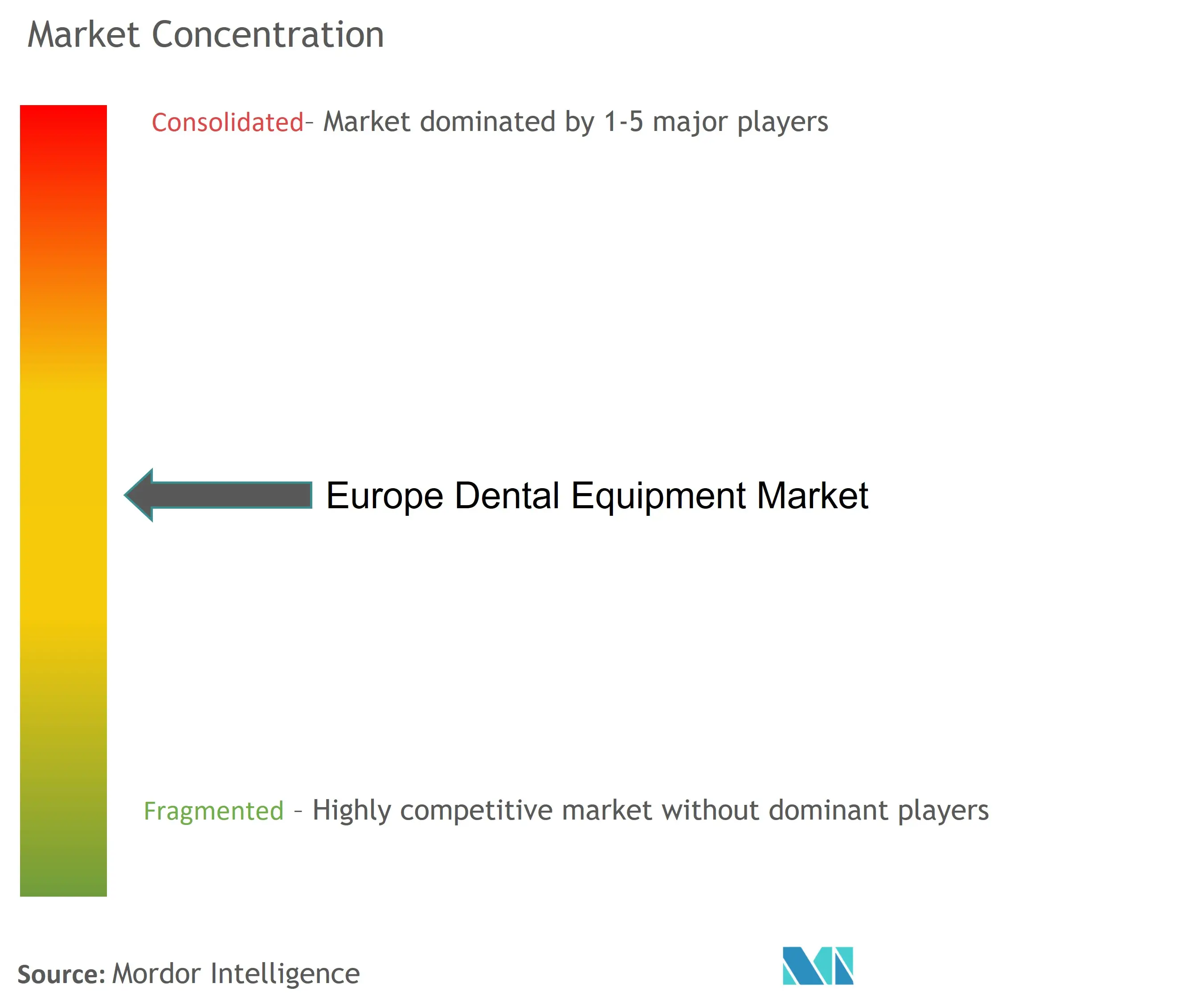

Panorama Competitivo

El mercado de equipos dentales de Europa muestra concentración moderada, con líderes globales Dentsply Sirona, Straumann y Align Technology manteniendo colectivamente participación considerable a través de portafolios diversificados que abarcan escáneres, fresadoras y sistemas de implantes. El I+D continuo enfatiza la conectividad digital: la presentación de patente 2025 de Straumann para pilares láser texturizados salvaguarda la integridad de unión y sustenta su dominio de implantes. Los discos de circonio multicapa de Dentsply Sirona racionalizan los flujos de trabajo del laboratorio, reforzando la venta cruzada material-hardware.

Los innovadores especialistas, incluyendo 3Shape, alimentan la colaboración del ecosistema integrando motores de diseño AI con laboratorios de arquitectura abierta y unidades chairside, logrando 94% de aceptación del clínico para coronas automatizadas. Tales asociaciones impulsan el lock-in del proveedor y elevan los costos de cambio para clínicas casadas con formatos de archivo propietarios. El capital privado continúa consolidando bases de práctica fragmentadas, con el respaldo de Nordic Capital del European Dental Group expandiendo el apalancamiento de adquisiciones que puede inclinar negociaciones hacia contratos de suministro multi-año empaquetados.

Las oportunidades de espacio en blanco emergen en piezas de mano ergonómicas amigables para geriátricos y escáneres de tamaño pediátrico, donde fabricantes más pequeños pueden superar a los conglomerados. Las geografías sensibles al precio también invitan modelos de suscripción como servicio que distribuyen el desembolso sobre volúmenes de pacientes multi-año, alineando los costos de dispositivos con realidades de flujo de efectivo de prácticas independientes. A medida que las reglas de vigilancia post-mercado MDR se endurecen, las empresas capaces de financiar la recolección de datos longitudinales solidificarán reputaciones, estrechando el campo de proveedores certificados y moldeando la estructura futura del mercado de equipos dentales de Europa.

Líderes de la Industria de Equipos Dentales de Europa

-

3M

-

Straumann

-

Carestream Health

-

Dentsply Sirona

-

GC Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Marzo 2025: Align Technology desplegó X-ray Insights potenciado por IA a través de la UE y Reino Unido, automatizando análisis radiográficos para clínicos.

- Marzo 2025: Orthocell ingresó a la región DACH vía nuevos distribuidores, ampliando la disponibilidad de sus membranas regenerativas

- Marzo 2025: Solventum lanzó 3M Clarity Aligners en el Reino Unido, expandiendo la elección de alineadores transparentes e impulsando la demanda de escáneres

Alcance del Informe del Mercado de Equipos Dentales de Europa

Los instrumentos dentales son herramientas utilizadas por profesionales dentales para proporcionar tratamiento dental. Incluyen herramientas para examinar, manipular, tratar, restaurar y remover dientes y estructuras orales circundantes. Los instrumentos estándar son los instrumentos utilizados para examinar, restaurar, extraer dientes y manipular tejidos.

El mercado de equipos dentales de Europa está segmentado por producto (equipos generales y de diagnóstico (láser dental (láseres de tejido blando y láseres de tejido duro), equipos de radiología (equipos de radiología extraoral y equipos de radiología intraoral), silla dental y equipos y otros equipos generales y de diagnóstico, consumibles dentales (biomaterial dental, implantes dentales, coronas y puentes, y otros consumibles dentales), y otros dispositivos dentales), tratamiento (ortodóncico, endodóncico, periodóncico y prostodóncico), usuario final (hospitales, clínicas y otros usuarios finales), y geografía (Alemania, Reino Unido, Francia, Italia, España y Resto de Europa).

El informe del mercado también cubre los tamaños de mercado estimados y tendencias para 17 países a través de las principales regiones globales. El informe ofrece el valor (en millones USD) para todos los segmentos anteriores.

| Equipos Generales y de Diagnóstico | Láser Dental | Láseres de Tejido Blando |

| Láseres de Tejido Duro | ||

| Equipos de Radiología | Equipos de Radiología Extraoral | |

| Equipos de Radiología Intraoral | ||

| Silla Dental y Equipos | ||

| Otros Equipos Generales y de Diagnóstico | ||

| Consumibles Dentales | Biomaterial Dental | |

| Implantes Dentales | ||

| Coronas y Puentes | ||

| Otros Consumibles Dentales | ||

| Otros Dispositivos Dentales | ||

| Ortodóncico |

| Endodóncico |

| Periodóncico |

| Prostodóncico |

| Hospitales Dentales |

| Clínicas Dentales |

| Institutos Académicos y de Investigación |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| Resto de Europa |

| Por Producto | Equipos Generales y de Diagnóstico | Láser Dental | Láseres de Tejido Blando |

| Láseres de Tejido Duro | |||

| Equipos de Radiología | Equipos de Radiología Extraoral | ||

| Equipos de Radiología Intraoral | |||

| Silla Dental y Equipos | |||

| Otros Equipos Generales y de Diagnóstico | |||

| Consumibles Dentales | Biomaterial Dental | ||

| Implantes Dentales | |||

| Coronas y Puentes | |||

| Otros Consumibles Dentales | |||

| Otros Dispositivos Dentales | |||

| Por Tratamiento | Ortodóncico | ||

| Endodóncico | |||

| Periodóncico | |||

| Prostodóncico | |||

| Por Usuario Final | Hospitales Dentales | ||

| Clínicas Dentales | |||

| Institutos Académicos y de Investigación | |||

| Por País | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño del mercado de equipos dentales de Europa en 2025?

El mercado está valorado en USD 3,70 mil millones en 2025 y se pronostica expandirse a una TCAC del 6,40% hasta 2030.

¿Qué categoría de producto lidera actualmente el mercado?

Los consumibles dentales encabezan el gráfico de ingresos con una participación del 58,50% en 2024 dado su uso constante y de alto volumen.

¿Por qué las clínicas europeas están invirtiendo en IA y flujos de trabajo digitales chairside?

Los escáneres potenciados por IA y sistemas CAD/CAM reducen el tiempo de tratamiento, aumentan la precisión diagnóstica y permiten restauraciones el mismo día que los pacientes esperan cada vez más.

¿Qué hace al Reino Unido el mercado nacional de crecimiento más rápido?

En 2024, el tamaño del Mercado de Equipos Dentales de Europa se estimó en USD 3,46 mil millones. El informe cubre el tamaño histórico del mercado de Equipos Dentales de Europa para los años: 2019, 2020, 2021, 2022, 2023 y 2024. El informe también pronostica el tamaño del Mercado de Equipos Dentales de Europa para los años: 2025, 2026, 2027, 2028, 2029 y 2030.

Última actualización de la página el: