Análisis del mercado europeo de cámaras para automóviles

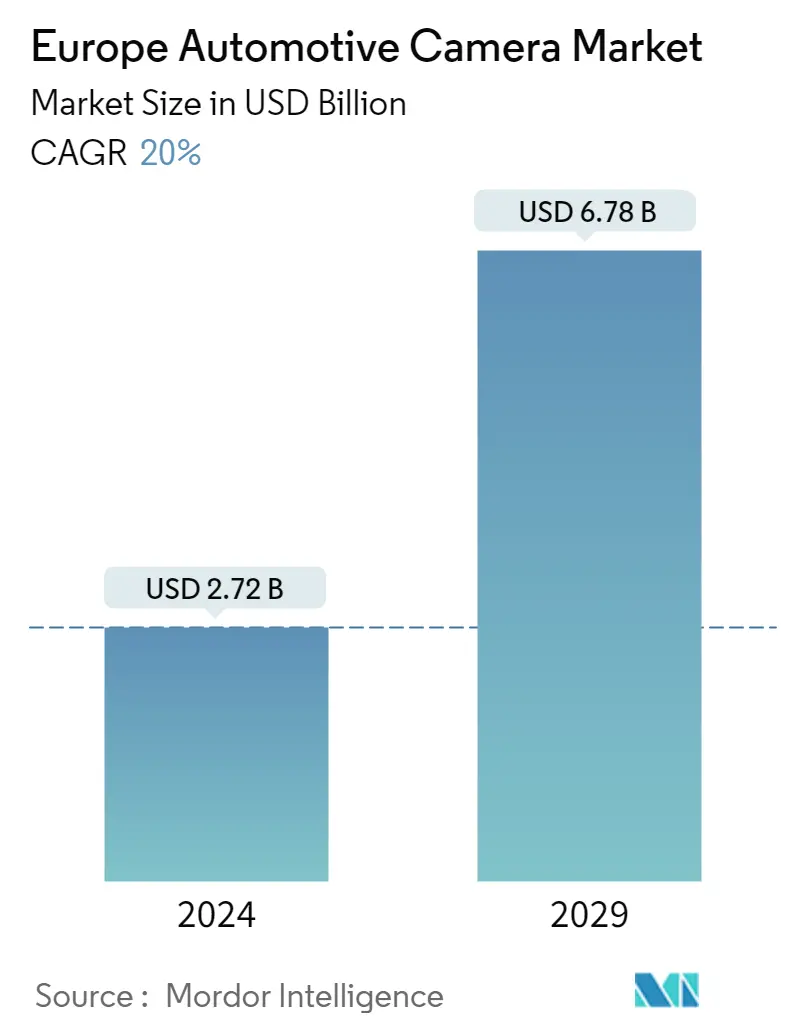

El tamaño del mercado europeo de cámaras automotrices se estima en 2,72 mil millones de dólares en 2024 y se espera que alcance los 6,78 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 20% durante el período previsto (2024-2029).

- La pandemia de COVID-19 obstaculizó el crecimiento del mercado cuando la suspensión de la producción de vehículos y las interrupciones en el suministro paralizaron la industria automotriz. Sin embargo, el país fue testigo de un aumento en la producción de vehículos en 2022 y era probable que presenciara un importante crecimiento en el mercado durante el período previsto. Además, el desarrollo de nuevas tecnologías como sistemas de visión nocturna, sistemas de control de crucero, etc., y la creciente movilidad eléctrica impulsaron la demanda en el mercado.

- A mediano plazo, con el aumento en la adopción de cámaras para automóviles, los fabricantes se están centrando en la optimización de la arquitectura de sensores del vehículo para lograr una adopción significativa en el mercado.

- La tecnología de cámaras en la industria automotriz en Europa se introdujo para monitorear la atención de los conductores e incluso puede actuar como facilitador de la conducción automatizada. Ha habido un aumento en la instalación de sistemas de seguridad y asistencia al conductor a la luz de los estándares regulatorios de Corporate Average Fuel Economy (CAFÉ), la Agencia de Protección Ambiental (EPA) y el Protocolo de Asistencia de Seguridad del Programa de Evaluación de Autos Nuevos (NCAP). programa.

- Se espera que la creciente producción de vehículos con características integradas de sistemas avanzados de asistencia al conductor (ADAS) a raíz de una mayor conciencia sobre la comodidad y seguridad de los pasajeros y las regulaciones gubernamentales que exigen características de seguridad impulsen la demanda en el mercado. Además, la creciente aceptación de vehículos autónomos o automatizados contribuye aún más a un mayor crecimiento del mercado.

- Es probable que factores como la creciente penetración de los sistemas de seguridad en los vehículos y un alto grado de competencia entre los proveedores para proporcionar servicios y productos de valor añadido que satisfagan las necesidades de los clientes contribuyan a un mayor desarrollo del mercado.

Tendencias del mercado europeo de cámaras para automóviles

ADAS y vehículos autónomos impulsarán el crecimiento del mercado de cámaras automotrices.

- El factor que probablemente impulse la demanda de cámaras para automóviles en Europa es la popularidad de los automóviles equipados con ADAS en la región. Los principales fabricantes de equipos originales de automóviles y fabricantes de cámaras están gastando enormes sumas de dinero en investigación y desarrollo de cámaras para hacer que los vehículos sean más seguros.

- La integración de modernas características de seguridad y confort en los vehículos, como sistemas avanzados de asistencia al conductor, infoentretenimiento del vehículo y muchos otros, está aumentando significativamente en el mercado. Además, se espera que el aumento de la producción de automóviles con características integradas de sistemas avanzados de asistencia al conductor (ADAS) en respuesta al aumento de la comodidad de los pasajeros y la concienciación sobre la seguridad, así como la legislación gubernamental que exige medidas de seguridad, impulsen la demanda del mercado. Además, la creciente aceptación de los vehículos autónomos o automatizados contribuye a la expansión del mercado.

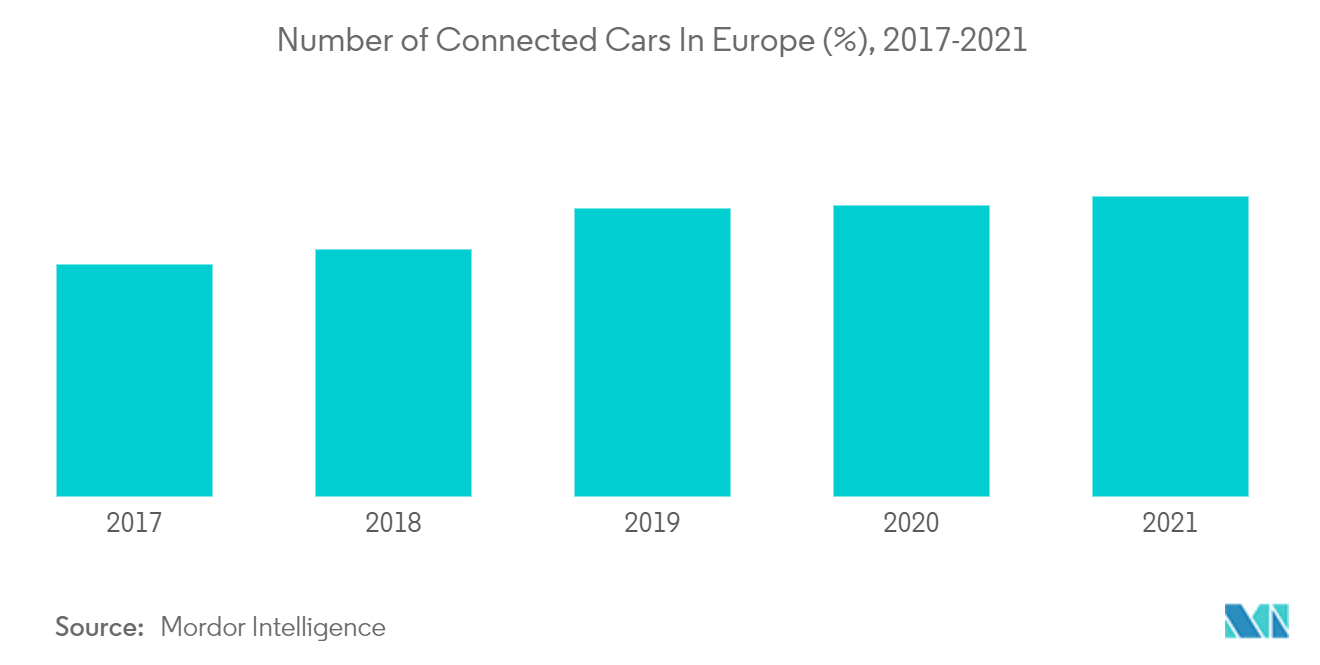

- Es probable que la creciente demanda de vehículos eléctricos en toda la región cree una oportunidad para el mercado en los próximos años. Varios fabricantes de vehículos están introduciendo nuevas plataformas de vehículos conectados, que probablemente impulsen el crecimiento durante el período previsto.

- Por ejemplo, en noviembre de 2022, Next.e.GO Mobile SE (e.GO), un productor de vehículos eléctricos (EV) urbanos, se asoció con la empresa de plataformas de vehículos conectados Sibros para implementar soluciones de movilidad conectada en sus nuevos vehículos en toda Alemania.

- Además, el alto nivel de competencia entre los fabricantes de equipos originales (OEM), las medidas gubernamentales que promueven el uso de sistemas de seguridad en los vehículos y un aumento en el ingreso disponible de la población benefician al mercado de sistemas de asistencia para estacionamiento de automóviles. Para capitalizar la creciente demanda, los fabricantes de equipos originales ofrecen funciones de asistencia de estacionamiento en sus variantes de alta gama.

- Por ejemplo, en febrero de 2022, BMW lanzó el i4, un sedán deportivo de cuatro puertas totalmente eléctrico. El i4 viene con la característica estándar de un programa de asistente de estacionamiento que emplea sensores ultrasónicos para ayudar al conductor a seleccionar y utilizar espacios de estacionamiento paralelos o perpendiculares a la carretera.

- Las cámaras de detección se están convirtiendo gradualmente en una parte integral de un sistema de seguridad activa en los vehículos. El crecimiento se puede atribuir al aumento de las preocupaciones por la seguridad de los pasajeros y a las estrictas iniciativas gubernamentales. Las cámaras de detección también brindan un mayor nivel de rendimiento que las cámaras de conducción de uso general al mantener los estándares de calidad como soluciones rentables. Es probable que esto sea testigo de un crecimiento importante para el mercado durante el período de pronóstico.

- Las cámaras de detección proporcionan un mayor nivel de rendimiento que las cámaras de conducción de uso general y, al mismo tiempo, cumplen con los estándares de calidad automotrices requeridos como soluciones rentables. Con la creciente adopción de funciones ADAS en los vehículos, la demanda de cámaras ha ido en aumento.

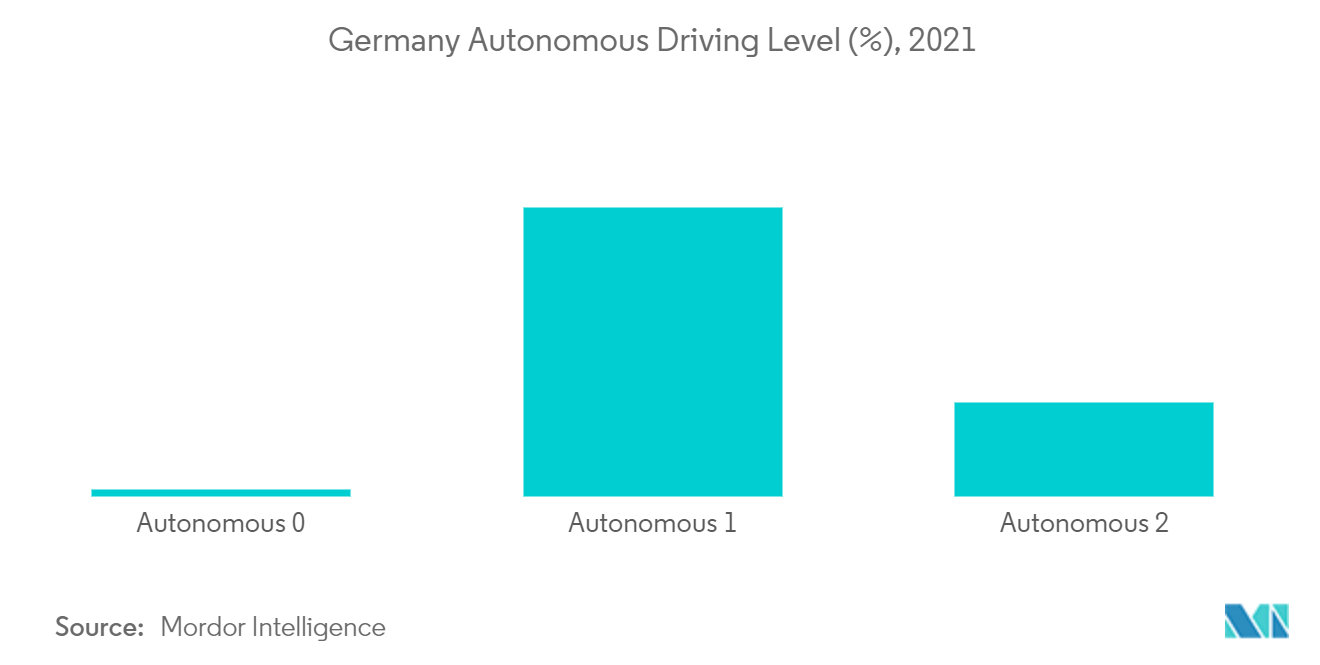

Se espera que Alemania lidere el mercado europeo de cámaras para automóviles

- Alemania es uno de los principales países fabricantes de vehículos en todo el mundo. El país tiene una importante presencia de gigantes de la industria de la vivienda como Volkswagen, Daimler-Mercedes, BMW, Porsche, etc. La industria automotriz del país representa gran parte del gasto en I+D del país, con una participación superior al 35%.

- Es probable que varias presencias de proveedores automotrices de primer nivel, como Robert Bosch, Continental AG y otros en todo el país, experimenten un importante crecimiento en el mercado durante el período de pronóstico. Las cámaras de detección también brindan un mayor nivel de rendimiento que las cámaras de conducción de uso general al mantener los estándares de calidad como soluciones rentables.

- Con la creciente adopción de funciones avanzadas de sistemas de asistencia al conductor (ADAS) en los vehículos, la demanda de cámaras ha aumentado significativamente. Por ejemplo, Continental AG, una de las empresas líderes en fabricación de cámaras para automóviles en Alemania, había introducido una cámara ProViu ASL360 para ayudar a los conductores uniendo múltiples imágenes con una vista panorámica de 360 grados, reduciendo los puntos ciegos y mostrando peatones y otros objetos. en las inmediaciones.

- Los principales fabricantes de vehículos y empresas de investigación y desarrollo de tecnología automotriz están trabajando en el desarrollo de tecnología de próxima generación, incluidas cámaras para automóviles, para las cuales algunos de ellos están colaborando para compartir la tecnología y acelerar el proceso. Por ejemplo, en mayo de 2022, el Grupo Mercedes-Benz anunció la venta de vehículos equipados con tecnología de conducción automatizada condicional en Alemania.

- En mayo de 2021, el fabricante alemán de piezas de automóviles ZF ideó una asociación estratégica con la japonesa Toyota Motor Corp para desarrollar la tecnología ADAS. ZF proporcionará cámaras para automóviles basadas en la tecnología Mobileye y su radar de rango medio Gen21.

- Con los acontecimientos mencionados anteriormente en todo el país, el mercado está experimentando un gran crecimiento en todo el país durante el período previsto.

Descripción general de la industria europea de cámaras para automóviles

El mercado europeo de cámaras para automóviles está dominado por varios actores clave como Continental AG, Robert Bosch GmbH, ZF Friedrichshafen AG y otros. El mercado está muy impulsado por factores como la tecnología avanzada, la creciente inversión en proyectos de I+D y un mercado creciente de vehículos eléctricos y autónomos en la región. Los fabricantes de cámaras para automóviles están buscando asociaciones estratégicas con fabricantes de equipos originales (OEM) establecidos para lograr un contrato que les suministre todo el sistema de cámaras.

En enero de 2023, ZF Friedrichshafen AG produjo más de 50 millones de cámaras para clientes. ZF y su socio Mobileye diseñan, desarrollan y entregan sistemas de cámara basados en los procesadores EyeQ de Mobileye para tecnología avanzada de reconocimiento de objetos.

En mayo de 2022, Valeo produjo en su planta de Tuam en Irlanda una cámara de campo cercano para automóviles cien millonésimas, que proporciona al automóvil visión trasera y envolvente. Ahora planea producir más de 20 millones de cámaras al año y entregar tantas unidades a los OEM en los próximos cuatro años como lo hizo en los últimos 15, lo que significa otros 100 millones de cámaras para 2026.

En octubre de 2021, LG Electronics Inc. anunció que su cámara frontal con sistema avanzado de asistencia a la conducción (ADAS) está disponible en el Mercedes-Benz Clase C.

Líderes del mercado europeo de cámaras para automóviles

Continental AG

ZF Friedrichshafen AG

Robert Bosch GmbH

Valeo SA

Ficosa Internacional SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado europeo de cámaras para automóviles

- Junio de 2023 ZF Friedrichshafen AG presentó su lanzadera autónoma de nivel 4 de próxima generación en el Reino Unido en MOVE 2023 en ExCeL, Londres. Los transbordadores están equipados con tecnología de sensores de nivel automotriz, incluidos sistemas lidar, radar, cámara y audio, que brindan una detección ambiental precisa.

- Enero de 2023 rFpro desarrolló una nueva tecnología de simulación que reduce significativamente la dependencia de la industria de las pruebas del mundo real para el desarrollo de vehículos autónomos (AV) y ADAS. Las modernas cámaras de alto rango dinámico (HDR) utilizadas en la industria automotriz capturan múltiples exposiciones de diferentes períodos de tiempo.

Segmentación de la industria de cámaras automotrices en Europa

Una cámara para automóvil se instala en la parte delantera, trasera o dentro de un vehículo por motivos de seguridad. Los módulos de cámara contienen sensores de imagen que se acoplan a componentes electrónicos de los vehículos.

El mercado europeo de cámaras para automóviles está segmentado por tipo de cámara, tipo de aplicación, tipo de vehículo y país. Según el tipo de cámara, el mercado se segmenta en cámaras de visualización y cámaras de detección. Según el tipo de aplicación, el mercado se segmenta en ADAS, asistencia de estacionamiento y otras aplicaciones. Según el tipo de vehículo, el mercado se segmenta en turismos y vehículos comerciales. Según el país, el mercado se segmenta en Alemania, Reino Unido, Francia, Italia, España y el resto de Europa.

Para cada segmento, el dimensionamiento y el pronóstico del mercado se realizaron en función del valor (USD).

| Cámara de visualización |

| Cámara de detección |

| Sistemas avanzados de asistencia al conductor |

| Asistente de estacionamiento |

| Otros tipos de aplicaciones |

| Carros pasajeros |

| Vehículos comerciales |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| El resto de Europa |

| Por tipo de cámara | Cámara de visualización |

| Cámara de detección | |

| Por tipo de aplicación | Sistemas avanzados de asistencia al conductor |

| Asistente de estacionamiento | |

| Otros tipos de aplicaciones | |

| Por tipo de vehículo | Carros pasajeros |

| Vehículos comerciales | |

| Por geografía | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| El resto de Europa |

Preguntas frecuentes sobre investigación de mercado de cámaras para automóviles en Europa

¿Qué tamaño tiene el mercado europeo de cámaras para automóviles?

Se espera que el tamaño del mercado europeo de cámaras para automóviles alcance los 2,72 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 20% hasta alcanzar los 6,78 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado europeo de cámaras para automóviles?

En 2024, se espera que el tamaño del mercado europeo de cámaras para automóviles alcance los 2,72 mil millones de dólares.

¿Quiénes son los actores clave en el mercado europeo de cámaras automotrices?

Continental AG, ZF Friedrichshafen AG, Robert Bosch GmbH, Valeo SA, Ficosa Internacional SA son las principales empresas que operan en el mercado europeo de cámaras para automóviles.

¿Cuál es la región de más rápido crecimiento en el mercado europeo de cámaras automotrices?

Se estima que Europa crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado europeo de cámaras automotrices?

En 2024, Europa representará la mayor cuota de mercado en el mercado europeo de cámaras para automóviles.

¿Qué años cubre este mercado europeo de cámaras para automóviles y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado europeo de cámaras para automóviles se estimó en 2.270 millones de dólares. El informe cubre el tamaño histórico del mercado del mercado europeo de cámaras para automóviles durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado europeo de cámaras para automóviles para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe sobre la industria europea de cámaras para automóviles

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de cámaras automotrices en Europa en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de cámaras para automóviles en Europa incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.