Tamaño y Participación del Mercado de Motores Eléctricos

Análisis del Mercado de Motores Eléctricos por Mordor Intelligence

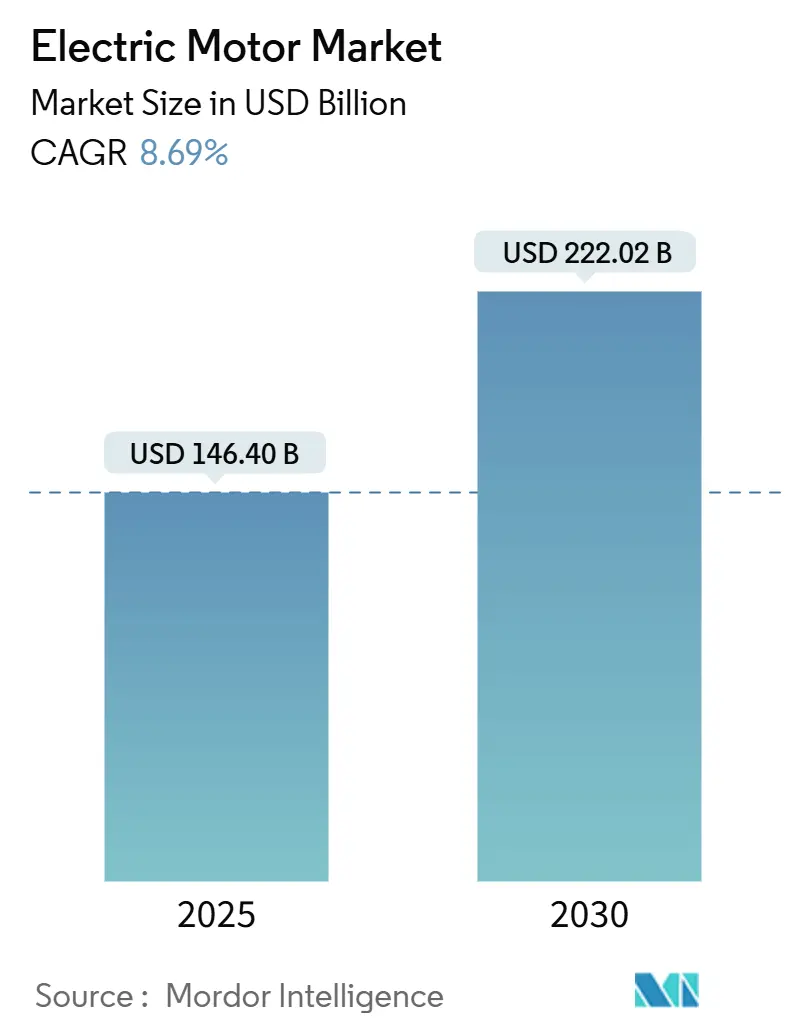

Se estima que el tamaño del Mercado de Motores Eléctricos es de USD 146.40 miles de millones en 2025, y se espera que alcance USD 222.02 miles de millones para 2030, con una TCAC del 8.69% durante el período de pronóstico (2025-2030).

El crecimiento se basa en el impulso mundial hacia la electrificación, regulaciones más estrictas de eficiencia mínima, y el aumento de la demanda de vehículos eléctricos, mejoras de HVAC, y proyectos de energía renovable. Las clases de eficiencia IEC más estrictas, combinadas con la Directiva de Ecodiseño de la UE y reglas comparables en América del Norte y Asia, están acelerando las ventas de reemplazo de motores heredados. Simultáneamente, la expansión sostenida de la manufactura en China, India, y el Sudeste Asiático está elevando los volúmenes unitarios en maquinaria industrial, mientras que las plataformas de mantenimiento predictivo habilitadas por IoT acortan los ciclos de reemplazo. El cambio resultante hacia diseños IE4 e IE5, arquitecturas de imanes permanentes, y drives integrados está intensificando la competencia de I+D y impulsando la consolidación entre proveedores.

Puntos Clave del Informe

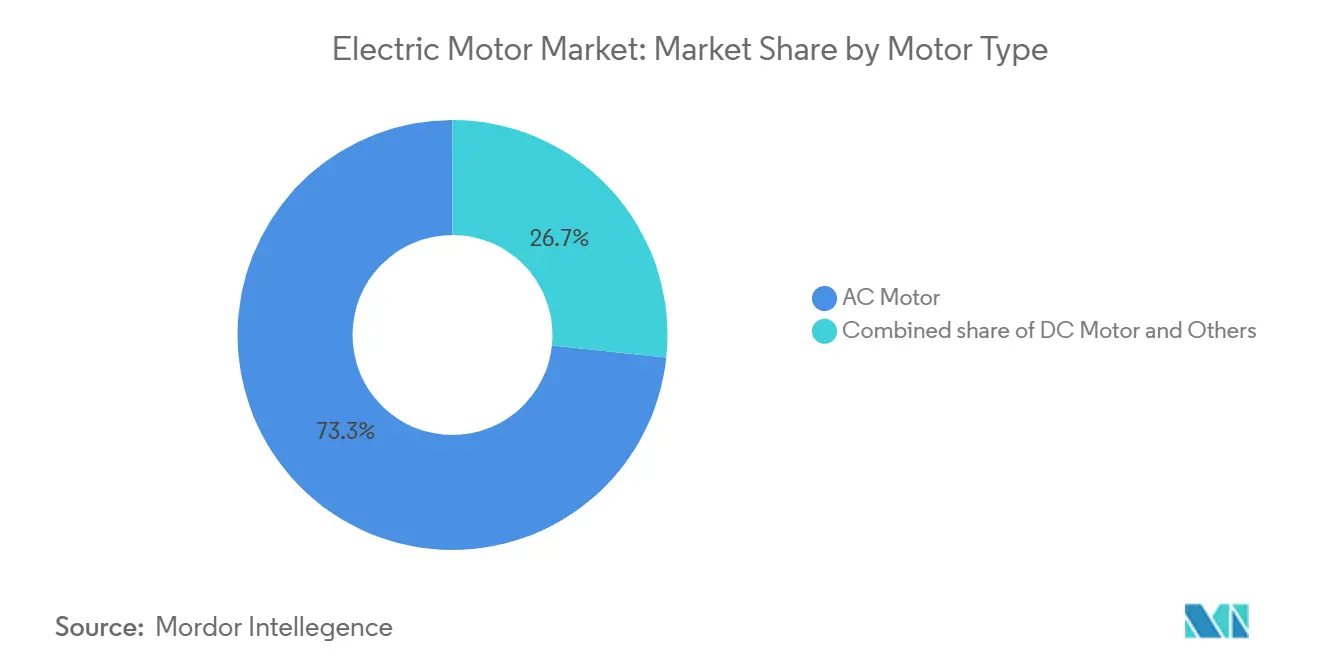

- Por tipo de motor, los motores AC lideraron con el 73.34% de la participación del mercado de motores eléctricos en 2024; se pronostica que los motores DC registren la TCAC más rápida del 9.4% hasta 2030.

- Por potencia de salida, las unidades de caballos de fuerza fraccionarios (<1 HP) representaron el 52% de la participación del tamaño del mercado de motores eléctricos en 2024, mientras que los motores de alta potencia (>500 HP) están en camino hacia la TCAC más alta del 8% hasta 2030.

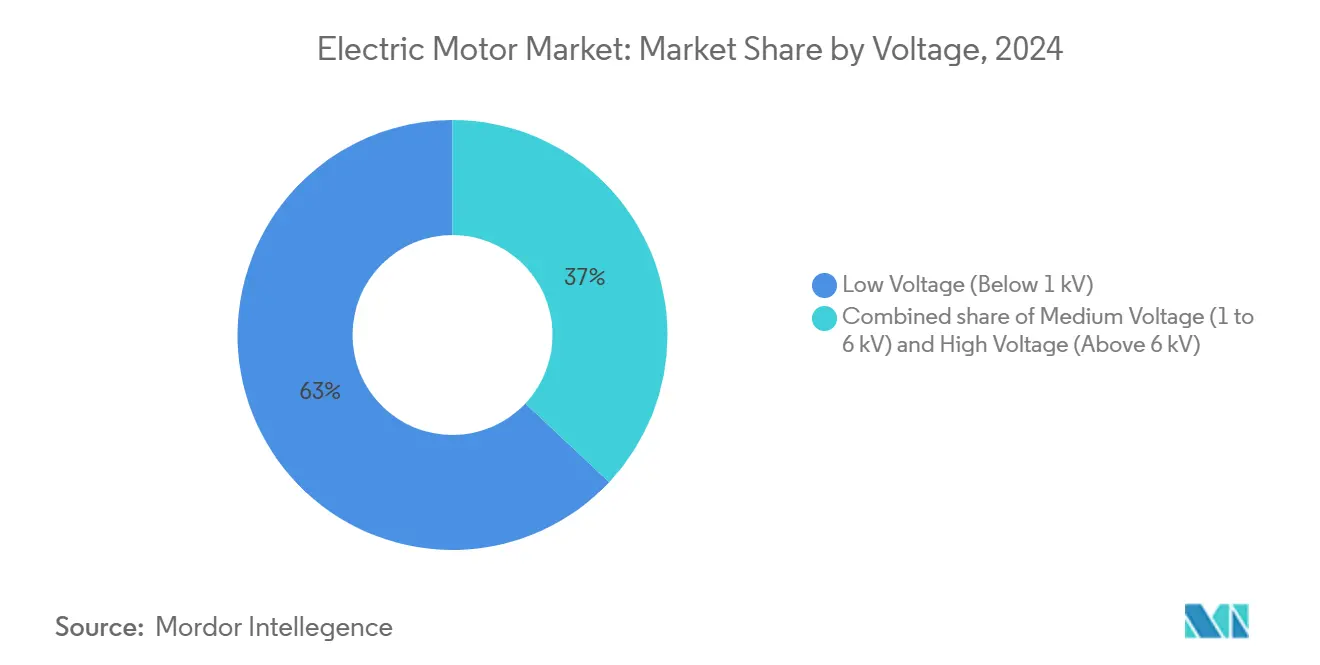

- Por voltaje, los modelos de bajo voltaje (<1 kV) controlaron aproximadamente el 63% de los ingresos de 2024; se proyecta que los motores de voltaje medio (1-6 kV) se expandan a una TCAC del 8.5%.

- Por aplicación, la maquinaria industrial mantuvo el 42.9% de los ingresos de 2024; la automoción y el transporte avanzan a una TCAC del 11.83%.

- Por industria de uso final, el sector industrial capturó el 64.74% de las ventas de 2024 y avanza a una TCAC del 9.06%.

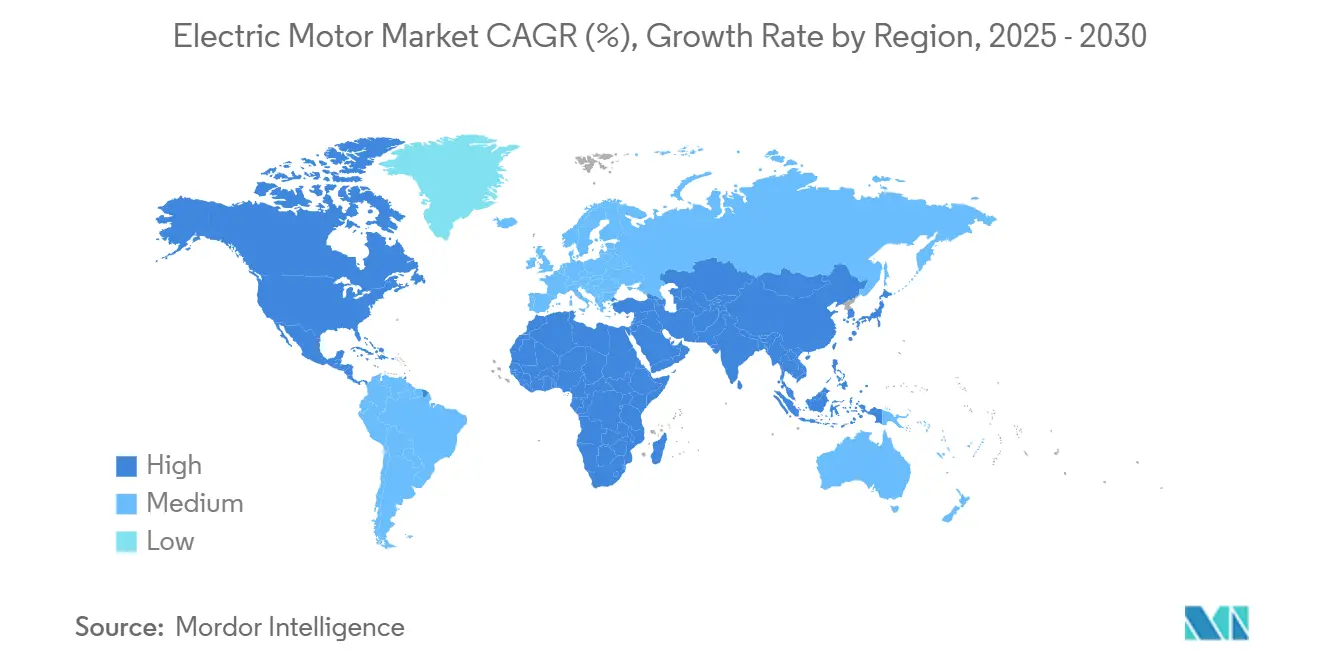

- Asia-Pacífico lideró con aproximadamente el 42.6% de participación de mercado en 2024, y se pronostica que la región tenga una TCAC del 10.7% hasta 2030.

Tendencias y Perspectivas del Mercado Global de Motores Eléctricos

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Electrificación rápida de la manufactura discreta de Asia | +0.90% | Asia-Pacífico; efecto secundario en América del Norte | Mediano plazo (2-4 años) |

| Retrofits de HVAC en el parque habitacional estadounidense | +1.20% | América del Norte (EE.UU.) | Corto plazo (≤2 años) |

| Construcción de energía eólica marina demandando motores PM de alta potencia | +1.50% | Europa (Reino Unido, Polonia) | Largo plazo (≥4 años) |

| Escalamiento de trenes de potencia BEV de China | +0.80% | Asia-Pacífico (China) | Mediano plazo (2-4 años) |

| Mantenimiento Predictivo Habilitado por IoT Industrial Impulsando el Reemplazo de Motores Envejecidos en América del Norte | +0.6% | América del Norte, con adopción gradual en Europa | Mediano plazo (2-4 años) |

| Mandatos Gubernamentales sobre MEPS Impulsando las Ventas de Motores IE4 e IE5 Globalmente | +0.7% | Global, con el impacto más fuerte en la UE y América del Norte | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Electrificación Rápida de la Automatización Manufacturera en las Industrias Discretas de Asia

La densidad de robots en las fábricas chinas alcanzó 322 unidades por cada 10,000 trabajadores en 2024, cada robot integrando 6-12 servomotores.(1)Agencia Internacional de Energía, "Perspectiva Mundial de VE 2025," iea.org Vietnam e India están replicando esta curva de automatización para atraer la diversificación de la cadena de suministro, estimulando la demanda localizada de motores de precisión con envolventes de velocidad-torque más ajustados. Los usuarios finales ahora toman decisiones de adquisición basadas en la eficiencia de por vida en lugar del costo inicial, elevando las tasas de penetración de unidades de eficiencia premium en los parques industriales de nivel 2 de Asia. Los gemelos digitales para celdas impulsadas por servo reducen el tiempo de puesta en marcha y señalan un grupo emergente de ingresos por servicios para los OEM de motores. A medida que la automatización migra a la producción de lotes pequeños, la configurabilidad y el ajuste rápido de motor-drive se han convertido en factores de compra decisivos en el mercado de motores eléctricos.

Adopción Acelerada de HVAC en Retrofits Residenciales de EE.UU. Impulsada por Estándares Federales de Energía

Los últimos mandatos SEER dejaron millones de sistemas HVAC heredados no conformes, abriendo un canal de reemplazo anual del 15% hasta 2027.(2)Comisión Electrotécnica Internacional, "Clases de Eficiencia para Motores AC de Bajo Voltaje," iec.ch Los motores de velocidad variable reducen la demanda de electricidad residencial hasta en un 40%, y los lanzamientos de bombas de calor para clima frío a fines de 2024 expandieron la viabilidad a los estados del norte. Las empresas de servicios públicos endulzan la economía con tarifas de tiempo de uso que recompensan los compresores impulsados por inversor, reforzando una atracción constante para motores de ventiladores y sopladores de grado IE4. Los contratistas ahora empaquetan controles conectados que reportan perfiles de carga en tiempo real, alimentando plataformas de análisis que refinan el dimensionamiento para futuros retrofits. Este cambio habilitado por regulaciones mantiene a América del Norte firmemente en el camino de crecimiento del mercado de motores eléctricos.

Instalaciones Crecientes de Turbinas Eólicas Marinas Requiriendo Motores de Imanes Permanentes de Alta Potencia en Europa

El Reino Unido apunta a 43-51 GW de energía eólica marina para 2030, mientras que Polonia busca 18 GW para 2040, respaldando juntos la demanda de miles de millones de dólares para generadores de accionamiento directo. Las arquitecturas sin caja de engranajes requieren máquinas gigantes de imanes permanentes que exceden 10 MW por nacela, impulsando un nivel de proveedor especialista para estatores resistentes a la corrosión y enfriamiento de alta densidad. Los prototipos de plataformas flotantes inclinan los requisitos de densidad de torque aún más alto mientras los diseñadores persiguen nacelas más ligeras. Las ventanas de mantenimiento en el mar promedian 5-7 años, incorporando una corriente de mercado secundario recurrente para kits de rebobinado y mejoras de rodamientos. La política climática europea así ancla una pierna de crecimiento de larga duración en el mercado de motores eléctricos.

Escalamiento de Trenes de Potencia de Vehículos Eléctricos de Batería en China Catalizando la Demanda de Motores de Tracción de Alta Eficiencia

China construyó 12.4 millones de autos eléctricos en 2024, más del 70% de la producción global. Los fabricantes de automóviles cambiaron decisivamente a motores síncronos de imanes permanentes por sus relaciones superiores de potencia-peso, mientras que las ventas de VE de rango extendido saltaron 79% a 1.2 millones de unidades. Los equipos de I+D reducen la intensidad de tierras raras a través de rutas de flujo novedosas e imanes optimizados de grano, con OEM líderes reclamando reducciones del 20% de neodimio. Los avances en gestión térmica extienden las ventanas de potencia pico, permitiendo que ejes electrónicos compactos 6-en-1 sirvan clases de vehículos más pesados. La intensidad competitiva entre los Tier-1 chinos ahora gira en torno a las hojas de ruta de densidad de torque, amplificando el impulso general en el mercado de motores eléctricos.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en Pronóstico de TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Precios Volátiles del Neodimio Presionando la Economía de Motores de Imanes Permanentes | -0.6% | Global (más fuerte en Asia-Pacífico) | Mediano plazo (2-4 años) |

| Restricciones de Suministro de Módulos IGBT Limitando la Producción de Motores de Alto Voltaje | -0.5% | Global, con impacto concentrado en regiones de fabricación de VE | Corto plazo (≤ 2 años) |

| Ciclos de Certificación Largos para Motores a Prueba de Explosión en Petróleo y Gas del Medio Oriente | -0.4% | Medio Oriente, con impacto secundario en América del Norte | Mediano plazo (2-4 años) |

| Adopción Creciente de Servo Drives Integrados Reduciendo las Oportunidades de Ingresos de Motores Independientes | -0.3% | Europa y América del Norte inicialmente, expandiéndose globalmente | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Precios Volátiles del Neodimio Presionando la Economía de Motores de Imanes Permanentes

Los precios al contado del neodimio cayeron 42% en los últimos 12 meses después de picos anteriores, complicando los pronósticos de BOM para programas de motores de tracción.(3)Bunting Magnetics, "Actualización del Mercado de Tierras Raras 2025," buntingmagnetics.com Las plataformas de VE requieren hasta 5 kg de material magnético, por lo que las oscilaciones de precios se propagan a través de portfolios completos de modelos. Los OEM se cubren mediante doble abastecimiento y experimentando con topologías de reducción de imanes como motores síncronos asistidos por ferrita. La investigación paralela en diseños de reluctancia síncrona ofrece mapas de torque sin imanes pero demanda mecanizado de entrehierro ajustado. La incertidumbre empuja a los equipos de adquisiciones hacia contratos de compra a largo plazo, sin embargo, la volatilidad sostenida aún podría reducir el crecimiento del mercado de motores eléctricos.

Restricciones de Suministro de Módulos IGBT Limitando la Producción de Motores de Alto Voltaje

El aumento de la demanda de electrónica de potencia automotriz empujó los tiempos de entrega de IGBT más allá de 40 semanas para ciertos paquetes de 1200 V(4)Arrow Electronics, "Pronóstico del Mercado de Electrónica de Potencia 2025," arrow.com. Los drives de alto voltaje en VE, locomotoras ferroviarias, y bombas de clase megavatio dependen de estos módulos para la eficiencia de conmutación. Algunos OEM rediseñan inversores alrededor de MOSFET de carburo de silicio, disfrutando velocidades de conmutación más altas pero enfrentando obstáculos de costo y térmicos. Las estrategias de integración vertical-desde fábricas cautivas hasta empresas conjuntas-buscan aislar proyectos críticos de los ciclos de asignación. Hasta que las rampas de capacidad se estabilicen, el cuello de botella de componentes recorta la producción a corto plazo y restringe segmentos del mercado de motores eléctricos.

Análisis de Segmentos

Por Tipo de Motor: Dominio de AC se Profundiza en Medio de Mejoras de Eficiencia

Las unidades AC generaron el 73.34% de los ingresos globales en 2024, y su crecimiento compuesto del 9.4% las mantendrá centrales en la narrativa del tamaño del mercado de motores eléctricos hasta 2030. Los modelos de inducción siguen siendo el predeterminado para transportadores, bombas, y ventiladores, mientras que las variantes síncronas proliferan donde importa la precisión de velocidad. Los drives digitales ahora auto-ajustan el flujo del rotor para exprimir kilowatt-horas extra, haciendo que los sistemas de inducción IE4 sean un intercambio directo para flotas heredadas IE2. En el lado DC, los diseños sin escobillas extienden los intervalos de servicio en drones y e-bikes, tallando nichos defendibles sin amenazar la participación general de AC.

Las herramientas maduras, las partes de repuesto abundantes, y la instalación simplificada aseguran el control de los motores AC en retrofits de campo marrón, sin embargo, las topologías de flujo axial emergentes insinúan nuevas apuestas competitivas. Los grados servo alimentan robótica avanzada, fusionando codificadores de retroalimentación con computación de borde para control de movimiento a nivel de milisegundo. Contra este telón de fondo, el mercado de motores eléctricos continúa recompensando a los proveedores que mezclan economías de escala con modularidad lista para plataforma.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Segmento de Motor DC en el Mercado de Motores Eléctricos

Las unidades de caballos de fuerza fraccionarios acapararon el 52% de los envíos de 2024 mientras se multiplicaron los electrodomésticos inteligentes, sopladores de HVAC, y dispositivos portátiles. Las restricciones de empaque ajustadas estimulan el énfasis en la miniaturización, con películas de aislamiento libres de halógenos y engranajes de metal en polvo elevando los límites térmicos. En contraste, las máquinas >500 HP registrarán una TCAC del 8%, creando un impacto de ingresos desproporcionado a pesar de volúmenes modestos. Los motores de imanes permanentes de marco grande ahora impulsan nacelas de energía eólica marina de 14-MW, mientras que los transportadores mineros demandan carcasas TEFC resistentes clasificadas para climas desérticos.

Los soportes de caballos de fuerza integrales (1-500 HP) siguen siendo la columna vertebral de las líneas de proceso, beneficiándose de drives de frecuencia variable que desbloquean ahorros de energía del 20-30%. A medida que los OEM amplían sus catálogos IE4, los formatos de cruce de segmentos se desdibujan, mezclando geometrías de estator compactas de motores pequeños con las estrategias de enfriamiento de sus primos de alta potencia. En total, las dinámicas de crecimiento divergentes dentro de las clases de potencia refuerzan la complejidad de dimensionar oportunidades a través del mercado de motores eléctricos.

Por Voltaje: Versatilidad de Bajo Voltaje Encuentra Impulso de Voltaje Medio

Los modelos de bajo voltaje (<1 kV) aseguraron una participación dominante del 63% en 2024 gracias a protocolos de cableado sencillos y disponibilidad de componentes de mercado masivo. Cada llamado de motor de escalera mecánica o bomba de agua enfriada sostiene esta base, mientras que las apelaciones IE3 e IE4 refuerzan los argumentos de costo de por vida. La escasez de semiconductores ha retrasado una minoría de proyectos de retrofit, sin embargo, la demanda reprimida se está trasladando a los pedidos de 2025.

Se pronostica que el equipo de voltaje medio (1-6 kV) supere el crecimiento principal con una TCAC del 8.5% mientras se expanden las plantas de desalinización, la agricultura a gran escala, y las líneas de metro de la ciudad. Estos motores ofrecen eficiencia de cambio de paso sin la complejidad de aislamiento y equipo de conmutación de sistemas >6 kV, atrayendo a contratistas EPC en mercados emergentes. La adopción resultante eleva la porción de voltaje medio del mercado de motores eléctricos, aunque las unidades de alto voltaje (>6 kV) mantienen su punto de apoyo crítico en aplicaciones petroquímicas y de servicios públicos donde las clasificaciones de megavatio son no negociables.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: La Industria Gobierna, la Movilidad Surge

La maquinaria industrial representó el 42.9% de los ingresos en 2024, anclando el tamaño del mercado de motores eléctricos y los ciclos de reemplazo. La intensificación de procesos, junto con plataformas de mantenimiento predictivo, empuja a las fábricas a intercambiar fósiles IE1 por equivalentes de eficiencia premium en una base oportunista. Simultáneamente, los controladores de movimiento avanzados maximizan la producción por pie cuadrado, incorporando otra tranche de ventas de servo-drive en mejoras de campo marrón.

Los casos de uso automotriz y de transporte más amplio están escalando más rápido con una TCAC del 11.83% hasta 2030. Cada SUV eléctrico de batería integra motores de tracción, dirección, térmicos, y auxiliares que suman más de 40 unidades por vehículo. La electrificación de autobuses y camiones añade requisitos de potencia continua más altos, alargando la escalera de valor para los proveedores. HVAC y refrigeración permanecen perennes, impulsados por mandatos de códigos de construcción que fuerzan retrofits de compresores escalonados y bombas de calor electrificadas.

Por Industria de Uso Final: Las Plantas Industriales Dominan el Valor y la Innovación

Las empresas industriales consumieron el 64.74% de los envíos globales en 2024, y la TCAC del 9.06% del segmento cementará su posición pole sobre el pronóstico. La digitalización de fábricas se apoya en motores sincronizados, ricos en retroalimentación para equilibrar presupuestos de rendimiento y energía. Los operadores de servicios públicos y minería buscan clasificaciones de protección de ingreso mejoradas que resistan abrasivos, ácidos, y caídas de voltaje, apoyando la elasticidad de precios premium.

El sector inmobiliario comercial se ubica segundo, con motores impulsando enfriadores, elevadores, y escaleras mecánicas en envolventes de edificios cada vez más electrificados. Los propietarios de portfolios empaquetan drives habilitados con sensores para capturar ahorros de costos operativos a través de tableros centrales. La porción residencial contribuye escala en lugar de margen, sin embargo, la penetración de hogares inteligentes está empujando ganancias incrementales de ASP a través de motores de ventiladores sin escobillas, ultra-silenciosos. En consecuencia, la diversidad sectorial garantiza profundidad sostenida en el mercado de motores eléctricos.

Análisis de Geografía

Asia-Pacífico lideró con el 42.6% de los ingresos de 2024 y registrará una TCAC del 10.7% hasta 2030 mientras China mantiene el liderazgo de volumen e India acelera las iniciativas Make-in-India. Los clústeres de motores con base en Guangdong integran fundición, bobinado, y electrónica de drive de extremo a extremo, comprimiendo los tiempos de entrega para clientes de VE domésticos. Los parques industriales de Vietnam atraen a fabricantes por contrato que abastecen motores de retorno a proveedores regionales, ampliando las redes de suministro. Los incentivos gubernamentales en equipo de alta eficiencia fomentan la adopción rápida de grados IE4 a través de fábricas textiles y de semiconductores.

América del Norte mantiene la segunda participación más grande, energizada por las leyes federales de eficiencia HVAC y un ecosistema de automatización vibrante. Los retrofits de mantenimiento predictivo en plantas automotrices del Medio Oeste reducen el tiempo de inactividad hasta en un 45%, empujando órdenes de reemplazo continuas. La construcción de plantas de batería de EE.UU. canaliza el gasto de I+D de motores de tracción en laboratorios conjuntos que prueban laminaciones de rotor bajo ciclos de servicio de alta velocidad. Los esquemas de repotenciación eólica terrestre de Canadá cambian la adquisición hacia unidades de accionamiento directo más ligeras, enriqueciendo el mercado de motores eléctricos.

Europa sostiene el crecimiento en pilares duales de energía eólica marina y reglas estrictas de Ecodiseño. Los puertos en el Mar del Norte expanden la capacidad de puesta en escena de nacelas para manejar turbinas de 15-MW equipadas con generadores PM de accionamiento directo. Los fabricantes centralizan centros de servicio en Polonia y España para satisfacer contratos de revisión de 5 años. La volatilidad de precios de energía de la UE empuja a los usuarios industriales a priorizar retrofits IE4, acortando horizontes de recuperación.

El Medio Oriente y África, aunque más pequeños en términos absolutos, registran crecimiento por encima de la tendencia de plantas de desalinización de agua y estaciones de refuerzo de gas. Los contratos EPC de UAE especifican motores a prueba de explosión con certificación IECEx, creando bolsillos de demanda de alto margen. Los reinicios industriales de América del Sur en Brasil y Chile reavivan pedidos para drives de bomba de voltaje medio y trituradoras de molinos de azúcar. A través de todas las regiones, la convergencia regulatoria en eficiencia mantiene intacto el impulso de demanda para el mercado de motores eléctricos.

Panorama Competitivo

La estructura de la industria está moderadamente fragmentada, con gigantes establecidos ABB, Siemens, y Nidec defendiendo participación a través de integración vertical y despliegues de plataforma modular. La compra de ABB en 2023 de un portfolio NEMA estadounidense profundizó su gama de bajo voltaje, mientras que la adquisición de Siemens en 2025 del brazo IDT de ebm-papst reforzó las líneas de ventilación de alta eficiencia. Nidec aprovecha la experiencia en motores de alta velocidad para ingresar a la propulsión aeroespacial, ejemplificado por su contrato de celda de combustible Airbus 2025.

Los retadores chinos escalan agresivamente, invirtiendo en bobinado de pila de rotor automatizado y empaque de electrónica de potencia interna. Los subsidios provinciales sustentan expansiones de capacidad que apuntan a OEM europeos que buscan doble abastecimiento. Los disruptores especialistas persiguen geometría de flujo axial, prometiendo un 30% más de densidad de torque para e-axles de próxima generación. La profundidad de propiedad intelectual alrededor de modelos de flujo magnético y rutas térmicas ha emergido como el principal foso en lugar del solo costo de manufactura.

Los servicios digitales ahora diferencian ofertas; los tableros basados en la nube rastrean firmas de vibración y KPI de energía, alimentando algoritmos de mantenimiento predictivo. Los ingresos de suscripción de paquetes de análisis aumentan los márgenes tradicionales de hardware, haciendo de la capacidad de software un elemento de agenda principal. Las métricas de sostenibilidad se unen al precio y la entrega en la puntuación de licitaciones mientras los compradores pesan el carbono incorporado. Colectivamente, estas fuerzas intensifican la competencia mientras amplían el alcance de la creación de valor dentro del mercado de motores eléctricos.

Líderes de la Industria de Motores Eléctricos

-

ABB Ltd.

-

Siemens AG

-

Nidec Corporation

-

Regal Rexnord Corporation

-

WEG S.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Enero 2025: ABB presentó el motor de inducción modular AMI 5800, superando la eficiencia IE4 y entregando hasta 40% de ahorros de energía en escenarios de retrofit.

- Abril 2025: El INSTER EV de Hyundai obtuvo el premio Vehículo Eléctrico Mundial 2025, destacando su rango de 370 km hecho posible por motores de tracción de alta densidad.

- Mayo 2025: Nidec aseguró un contrato con Airbus para suministrar motores eléctricos para propulsión de celda de combustible de hidrógeno, extendiendo su alcance a la aviación.

- Diciembre 2024: WEG abrió una nueva planta de motores india, impulsando la producción regional para proyectos industriales y de infraestructura.

Alcance del Informe del Mercado Global de Motores Eléctricos

Los motores eléctricos operan a través de la interacción entre el campo magnético del motor y las corrientes de bobinado, produciendo rotación. Los motores eléctricos pueden convertir energía eléctrica en energía mecánica, por lo que tienen aplicaciones generalizadas en ventiladores, bombas, compresores, elevadores, y refrigeradores. Los motores eléctricos son una pieza importante de equipo utilizada en los sectores industrial, comercial, y residencial. La demanda de motores eléctricos en la industria industrial surge del desarrollo de nuevos proyectos industriales y necesidades debido a la remodelación de infraestructura vieja.

El mercado está segmentado basado en tipo de motor, voltaje, aplicación, y geografía. Por tipo de motor, el mercado está segmentado en DC y AC. El mercado está segmentado por voltaje en menos de 1 kV, entre 1-6 kV, y más alto que 6 kV. El mercado está segmentado por aplicación en residencial, comercial, industrial, y automotriz. El informe también cubre el tamaño del mercado y pronósticos para el mercado de motores eléctricos a través de las principales regiones. El dimensionamiento del mercado y pronósticos se han hecho para cada segmento basado en ingresos (USD).

| Motor AC (Inducción (Asíncrono), Síncrono) |

| Motor DC (Con Escobillas, Sin Escobillas (BLDC)) |

| Otros (Motor Hermético, Motor Paso a Paso) |

| Caballos de Fuerza Fraccionarios (Debajo de 1 HP) |

| Caballos de Fuerza Integrales (1 a 500 HP) |

| Alta Potencia (Arriba de 500 HP) |

| Bajo Voltaje (Debajo de 1 kV) |

| Voltaje Medio (1 a 6 kV) |

| Alto Voltaje (Arriba de 6 kV) |

| Maquinaria Industrial |

| HVAC y Refrigeración |

| Automotriz y Transporte |

| Electrodomésticos Residenciales |

| Servicios Públicos y Energía |

| Otros (Agricultura, Petróleo y Gas, Minería) |

| Residencial |

| Comercial |

| Industrial |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| España | |

| Países Nórdicos | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Malasia | |

| Tailandia | |

| Indonesia | |

| Vietnam | |

| Australia | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Resto de América del Sur | |

| Medio Oriente y África | Emiratos Árabes Unidos |

| Arabia Saudita | |

| Sudáfrica | |

| Egipto | |

| Resto de Medio Oriente y África |

| Por Tipo de Motor | Motor AC (Inducción (Asíncrono), Síncrono) | |

| Motor DC (Con Escobillas, Sin Escobillas (BLDC)) | ||

| Otros (Motor Hermético, Motor Paso a Paso) | ||

| Por Clasificación de Potencia de Salida | Caballos de Fuerza Fraccionarios (Debajo de 1 HP) | |

| Caballos de Fuerza Integrales (1 a 500 HP) | ||

| Alta Potencia (Arriba de 500 HP) | ||

| Por Voltaje | Bajo Voltaje (Debajo de 1 kV) | |

| Voltaje Medio (1 a 6 kV) | ||

| Alto Voltaje (Arriba de 6 kV) | ||

| Por Aplicación | Maquinaria Industrial | |

| HVAC y Refrigeración | ||

| Automotriz y Transporte | ||

| Electrodomésticos Residenciales | ||

| Servicios Públicos y Energía | ||

| Otros (Agricultura, Petróleo y Gas, Minería) | ||

| Por Industria de Uso Final | Residencial | |

| Comercial | ||

| Industrial | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| España | ||

| Países Nórdicos | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Malasia | ||

| Tailandia | ||

| Indonesia | ||

| Vietnam | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Emiratos Árabes Unidos | |

| Arabia Saudita | ||

| Sudáfrica | ||

| Egipto | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de motores eléctricos?

El mercado de motores eléctricos fue valorado en USD 135.18 miles de millones en 2024 y se proyecta que suba a USD 146.40 miles de millones en 2025.

¿Qué segmento tiene la mayor participación del mercado de motores eléctricos?

Los motores AC lideraron con el 73.34% de la participación del mercado de motores eléctricos en 2024 gracias a su versatilidad y cadenas de suministro maduras.

¿Qué tan rápido está creciendo el segmento de aplicación automotriz?

Se pronostica que los motores para aplicaciones automotrices y de transporte se expandan a una TCAC del 11.83% entre 2025 y 2030, impulsados por la adopción global de VE.

¿Por qué son importantes las clases de eficiencia IE4 e IE5?

Cumplen o exceden los nuevos estándares de rendimiento de eficiencia mínima, reduciendo el uso de energía operacional y asegurando el cumplimiento con regulaciones en más de 40 países.

¿Qué región verá la expansión más rápida hasta 2030?

Se espera que Asia-Pacífico registre una TCAC del 10.7% debido a la fuerte producción de VE en China, el crecimiento industrial en India, y mejoras de manufactura más amplias a través del Sudeste Asiático.

¿Qué desafío clave podría limitar el suministro a corto plazo?

Un suministro ajustado de módulos de potencia IGBT está restringiendo la producción de drives de alto voltaje esenciales para VE y aplicaciones de industria pesada, potencialmente ralentizando envíos en 2025-2026.

Última actualización de la página el: