Tamaño y Participación del Mercado de Construcción de Arabia Saudita

Análisis del Mercado de Construcción de Arabia Saudita por Mordor inteligencia

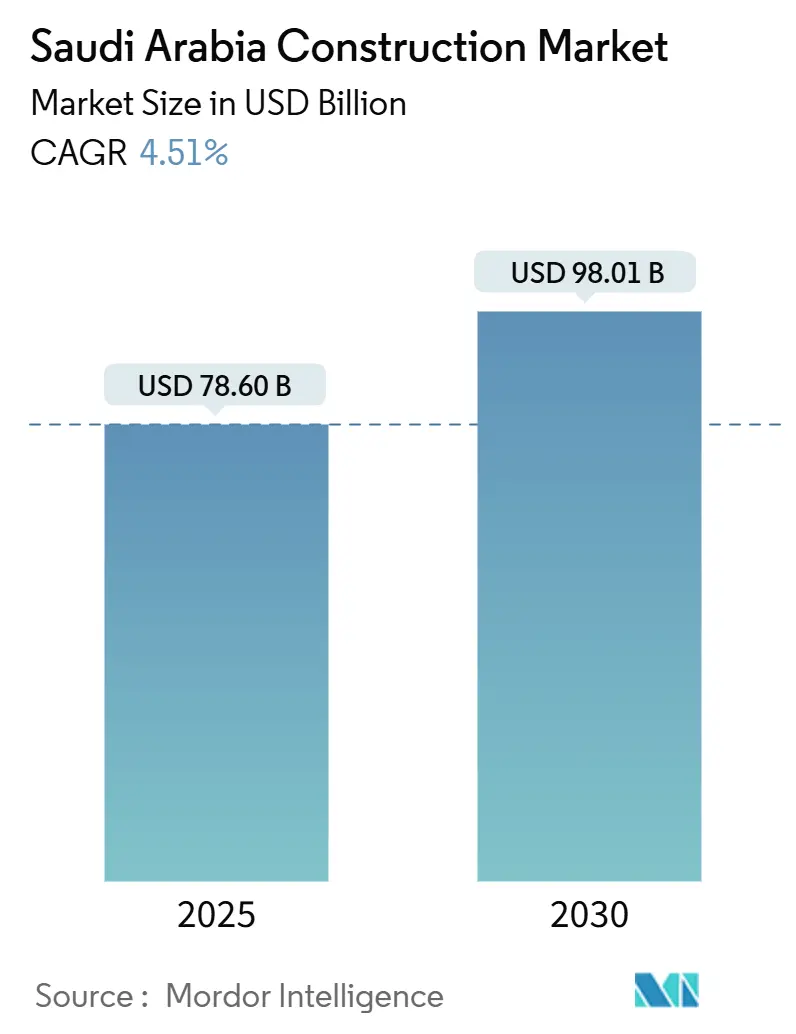

Se estima que el tamaño del mercado de construcción de Arabia Saudita será de 78,60 mil millones de USD en 2025, y se espera que alcance los 98,01 mil millones de USD en 2030, con una TCAC del 4,51% durante el poríodo de pronóstico (2025-2030). El capital privado y público continúun fluyendo hacia gigaproyectos como NEOM, nuevo Murabba y el Aeropuerto Internacional King Salman. Las expansiones del metro y aeropuerto de Riad, los amplios objetivos de energíun renovable y un impulso nacional hacia viviendas de uso mixto mantienen carteras de pedidos saludables para los contratistas. La rápida modernización regulatoria, particularmente la Ley de Inversión de febrero de 2025, elimina barreras de licenciamiento y otorga un los desarrolladores extranjeros las mismas condiciones que las empresas nacionales. No obstante, la disciplina presupuestaria vinculada un los ingresos petroleros y la escasez en el mercado laboral moderan las expectativas de crecimiento, promoviendo una mayor dependencia en la construcción modular y estructuras de financiamiento APP.

Conclusiones Clave del Informe

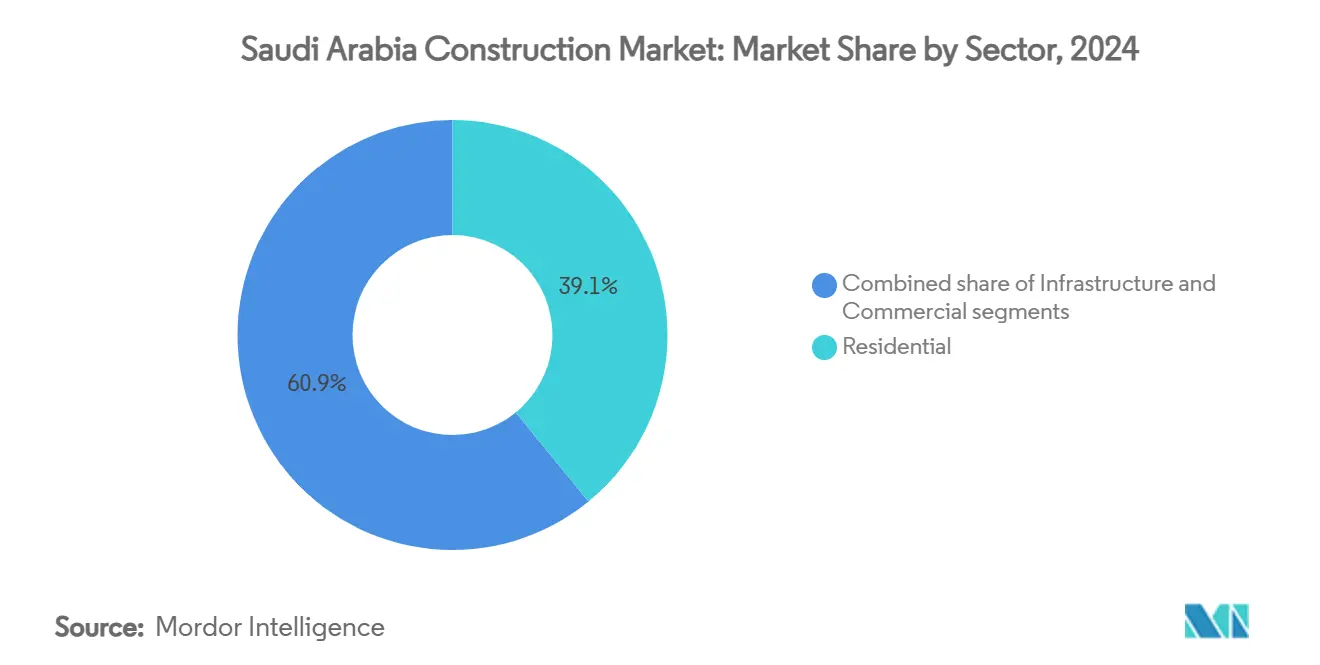

- Por sector, la construcción de infraestructura lideró con el 60,38% de la participación del mercado de construcción de Arabia Saudita en 2024, mientras que se pronostica que el sector residencial se expandirá un una TCAC del 5,17% hasta 2030.

- Por tipo de construcción, la construcción nueva mantuvo una participación del 85,21% en 2024; la renovación es el subsegmento de más rápido crecimiento con una TCAC del 5,26% hasta 2030.

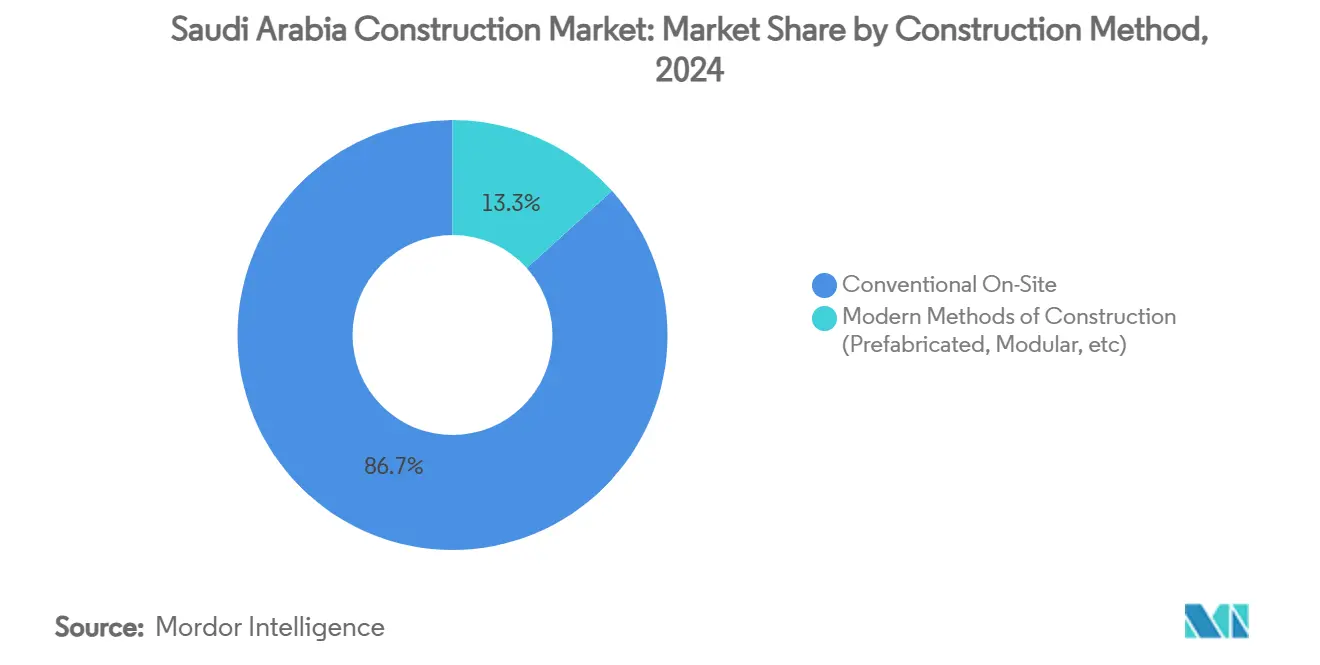

- Por método de construcción, las técnicas convencionales en sitio dominaron con una participación del 91,22% en 2024, mientras que los métodos modernos de prefabricación están creciendo un una TCAC del 6,19%.

- Por fuente de inversión, el financiamiento público representó el 63,32% del gasto total en 2024, sin embargo se proyecta que la inversión privada crecerá un una TCAC del 4,61%.

- Por ciudad, Riad capturó el 24,55% de la actividad en 2024; el Resto de Arabia Saudita es la geografíun de más rápido crecimiento con una TCAC del 4,96% entre 2025-2030.

Tendencias mi Insights del Mercado de Construcción de Arabia Saudita

Análisis de Impacto de Impulsores

| Impulsor | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proyectos de Visión 2030 impulsando construcción un gran escala en todos los sectores | +1.8% | Nacional, con concentración en Riad, NEOM, Jeddah | Largo plazo (≥ 4 unños) |

| Expansiones de tránsito urbano impulsando construcciones de metro, ferrocarril y aeropuertos | +0.9% | Riad, Jeddah, DMA, con expansión un ciudades secundarias | Mediano plazo (2-4 unños) |

| Crecimiento residencial y de uso mixto alimentando desarrollo urbano | +0.7% | Riad, Jeddah, Provincia Oriental | Mediano plazo (2-4 unños) |

| Proyectos de energíun y servicios públicos en aumento, incluyendo renovables | +0.6% | Nacional, con enfoque en NEOM, regiones del Norte | Largo plazo (≥ 4 unños) |

| Modelos APP y empresas extranjeras habilitando entrega de proyectos de alto valor | +0.4% | Nacional, concentrado en ubicaciones de megaproyectos | Mediano plazo (2-4 unños) |

| Estándares verdes y uso de tecnologíun promoviendo construcciones modulares y eficientes | +0.3% | Centros urbanos, NEOM, desarrollos de primera calidad | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Proyectos de Visión 2030 Impulsando Construcción a Gran Escala en Todos los Sectores

Visión 2030 compromete más de 500 mil millones de USD del Fondo de Inversión Pública para desarrollos como NEOM, rojo Sea y Qiddiya, remodelando el mercado de construcción de Arabia Saudita con una escala sin precedentes. La reducción selectiva del alcance, incluyendo la reducción de el línea un 2,4 km para 2030, muestra pragmatismo fiscal pero unún deja una cartera lo suficientemente grande para mantener un los contratistas de primer nivel completamente comprometidos. La prioridad ahora favorece paquetes costo-eficientes vinculados un las fechas límite de Expo 2030 y Copa Mundial FIFA 2034. Como resultado, las empresas que pueden entregar rápidamente mi integrar gemelos digitales o robótica encuentran mejores puntajes de licitación, particularmente en obras de apoyo como el Bulevar Deportivo de 135 km y el Parque King Salman de 21,6 km².

Expansiones de Tránsito Urbano Impulsando Construcciones de Metro, Ferrocarril y Aeropuertos

El Metro de Riad de 25 mil millones de USD se inauguró en 2024 con 176 km de víun y ya está emitiendo licitaciones para una séptima línea y un ramal al aeropuerto, una señal de que la demanda de tránsito está superando las estimaciones iniciales. El crecimiento paralelo de la aviación está anclado por el Aeropuerto Internacional King Salman, cuya fase de 7,2 mil millones de USD elevará la capacidad anual un 120 millones de pasajeros para 2030. Estos proyectos incorporan benchmarks verdes como estaciones LEED oro y 20% de materiales reciclados, alentando un los contratistas un refinar estrategias de adquisición sostenible. Se establece que la población en Riad saltará un 9,6 millones para 2030, reforzando el efecto de alimentación en completaciones de vivienda y comerciales[1]Bader Al-Weihabi, "Riyadh Metro proyecto Factsheet," Royal Commission para Riyadh City, rcrc.gov.sa.

Crecimiento Residencial y de Uso Mixto Alimentando Desarrollo Urbano

Solo la comunidad Sedra de ROSHN entrega 30.000 unidades en 20 millones de m², ejemplificando la escala un la cual los desarrolladores están satisfaciendo la escasez de vivienda mientras incorporan amenidades que satisfacen las preferencias de estilo de vida en evolución. Los alquileres nacionales subieron 8,1% en 2024 mientras la oferta rezagó la demanda, espoleando un los bancos un expandir préstamos inmobiliarios que ahora equivalen al 22% del crédito corporativo total. Esquemas de uso mixto de alto perfil como el proyecto Jeddah central de 19,9 mil millones de USD integran componentes culturales, comerciales y residenciales, moviendo el mercado de construcción de Arabia Saudita hacia clústeres urbanos densos y caminables.

Proyectos de Energía y Servicios Públicos en Aumento, Incluyendo Renovables

Arabia Saudita planea instalar 58,7 GW de renovables para 2030, y ACWA fuerza ya mantiene 24 GW en su cartera después de recaudar 1,9 mil millones de USD en 2024. Cuatro plantas de ciclo combinado de gas natural que totalizan 7,2 GW están bajo licitación, y proyectos de transmisión de agua como la línea Jubail-Buraydah de 587 km agregan oportunidades frescas para contratistas EPC. Las empresas conjuntas internacionales ahora se extienden un acuerdos de exportación de amoníaco verde, ampliando el alcance de construcción un centros de procesamiento y terminales de exportación.

Análisis de Impacto de Restricciones

| Restricción | ( ~ ) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Cambios presupuestarios vinculados al petróleo afectando certeza de financiamiento | -1.2% | Nacional, concentrado en proyectos del sector público | Mediano plazo (2-4 unños) |

| Picos de precios de materiales y problemas logísticos tensionando la ejecución | -0.9% | Nacional, con mayor impacto en ubicaciones de proyectos remotos | Corto plazo (≤ 2 unños) |

| Escasez de mano de obra y salarios crecientes impactando cronogramas y costos | -0.8% | Nacional, agudo en ubicaciones de megaproyectos | Corto plazo (≤ 2 unños) |

| Retrasos en terrenos y permisos ralentizando inicios de proyectos | -0.6% | Centros urbanos, particularmente Riad y Jeddah | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Escasez de Mano de Obra y Salarios Crecientes Impactando Cronogramas y Costos

La mano de obra migrante unún representa el 75% de la fuerza laboral, sin embargo los gigaproyectos superpuestos han vaciado las reservas tradicionales de contratación y forzado el aumento de salarios. La Ley Laboral de 2025 extiende la probatoria un 180 dícomo, ordena subsidios de vivienda y endurece las cuotas de Saudización, aumentando los gastos generales de los contratistas. Los costos de cumplimiento se elevan unún más por informes anuales obligatorios de capacitación y auditorícomo de bienestar de trabajadores siguiendo el escrutinio global de proyectos como el línea. La automatización ofrece alivio pero requiere desembolsos de capital, y la curva de aprendizaje ralentiza el despliegue, dejando los cronogramas un corto plazo vulnerables un déficits[2]Faisal Al-Hamadi, "Labor Law Executive Regulations 2025," Ministry de humano Resources y social desarrollo, mhrsd.gov.sa.

Cambios Presupuestarios Vinculados al Petróleo Afectando Certeza de Financiamiento

un pesar del progreso de diversificación, el 63% de los ingresos públicos unún deriva de hidrocarburos, y un déficit pronosticado de 21 mil millones de USD para 2025 está desencadenando revisiones de alcance en proyectos respaldados por el estado. La ciudad lineal de NEOM reducida en escala es el símbolo más visible de esta tendencia de austeridad. Las autoridades ahora clasifican proyectos por proximidad un las fechas de entrega de Expo 2030, difiriendo lugares culturales de fecha más larga mientras cortejan capital privado para esquemas renovables y logísticos. Los ingresos no petroleros cubren el 37% del gasto, amortiguando choques pero dejando el mercado de construcción de Arabia Saudita sensible un la volatilidad del crudo.

Análisis de Segmentos

Por Sector: La Aceleración de Infraestructura Supera el Dominio Residencial

El segmento residencial mantuvo una participación del 39,1% del mercado de construcción de Arabia Saudita en 2024, respaldado por el rápido crecimiento poblacional y un atraso de necesidades de vivienda asequible. El proyecto Sedra de ROSHN en Riad y comunidades paralelas en Jeddah y la Provincia Oriental destacan la base de demanda estable mientras integran unidades modulares que recortan tiempos de construcción. La infraestructura, sin embargo, es el sector de más rápido crecimiento con una TCAC del 5,67% hasta 2030 mientras megaproyectos de transporte y redes renovables absorben la mayor parte de las nuevas asignaciones públicas. El Metro de Riad, el Aeropuerto Internacional King Salman y un impulso nacional hacia 58,7 GW de energíun limpia elevan la demanda EPC para tunelización, colocación de vícomo mi interconexión de redes.

El ascenso de la infraestructura remodela las carteras de contratistas hacia obras civiles un gran escala, sistemas ferroviarios especializados y corredores de servicios públicos, áreas que atraen socios tecnológicos extranjeros y capital APP. Se proyecta que el tamaño del mercado de construcción de Arabia Saudita para paquetes enfocados en infraestructura supere los 60 mil millones de USD para 2030, ayudado por concesiones de tuberícomo de agua agrupadas y esquemas de desalinización. Las empresas de ingenieríun con experiencia en material rodante, señalización o alto voltaje están mejor posicionadas mientras el gobierno favorece modelos de diseño-construcción-operación para comprimir cronogramas de entrega y trasladar riesgo de ciclo de vida.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Construcción: La Renovación Gana Impulso a Pesar del Dominio de Construcción Nueva

Las construcciones nuevas representaron el 79,9% del gasto en 2024, reflejando la enorme amplitud de proyectos de ciudades-visión en terreno virgen. Ideas uber-urbanas como la torre Mukaab de 400 m dentro de nuevo Murabba dependen de cimentaciones completamente nuevas y sótanos profundos que solo las construcciones convencionales pueden acomodar. La renovación está creciendo un una TCAC del 5,91% hacia 2030 mientras los centros urbanos en maduración retrofitan activos para cumplir con el doódigo Verde de Construcción Saudí. Las mejoras van desde estructuras patrimoniales en Al-Balad de Jeddah hasta oficinas gubernamentales en Riad que introducen fachadas solares y sistemas climatización inteligentes[3]Khalid Al-Qureshi, "Independent agua transmisión Projects Overview," Arabia Saudita agua Partnership Company, swpc.sa.

Se estima que el tamaño del mercado de construcción de Arabia Saudita para actividad de renovación será de 20 mil millones de USD para 2030, y los contratistas con experiencia en levantamientos de activos impulsados por BIM y contratación de rendimiento energético capturan márgenes más altos. Los sitios religiosos ofrecen un nicho discreto; las expansiones en la Gran Mezquita y la Mezquita del Profeta emplean pilotaje libre de vibración y escenificación de contingencia, habilidades valoradas en proyectos patrimoniales globales.

Por Método de Construcción: La Disrupción Tecnológica Desafía Enfoques Tradicionales

El trabajo convencional en sitio unún mantiene el 86,7% del gasto de 2024, anclado por paquetes civiles y subterráneos masivos que resisten la fabricación en fábrica. Sin embargo, los métodos modernos de construcción crecen un una TCAC del 6,04% mientras los desarrolladores buscan velocidad, calidad y ahorros laborales. La empresa conjunta de robótica de Samsung do&T con NEOM señala aceptación mainstream después de que las fases piloto redujeron los costos de ensamblaje de barras de refuerzo en 40%.

La trayectoria sugiere que las unidades modulares pronto dominarán la vivienda de medios de comunicación altura y la hospitalidad, mientras que la impresión 3D de concreto y los levantamientos basados en drones acortan los tiempos de ciclo para muros perimetrales y paneles de fachada. Mientras la participación laboral del costo total se acerca al 35%, las ganancias de productividad por automatización son críticas. La participación del mercado de construcción de Arabia Saudita para métodos modernos podríun alcanzar el 20% para 2030 si los incentivos regulatorios como las aprobaciones aceleradas de Mostadam para componentes prefabricados.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Fuente de Inversión: La Participación del Sector Privado se Acelera a Pesar del Dominio Público

Las entidades públicas financiaron el 73,7% de los proyectos en 2024, un resultado natural de que Visión 2030 sea liderada por el estado. El Fondo de Inversión Pública asegura gigaproyectos, sin embargo los presupuestos gubernamentales solos no pueden sostener la cartera. El capital privado, creciendo un una TCAC del 5,72%, está interviniendo un través de empresas conjuntas como la planta de vehículos Hyundai de 500 millones de USD y un conjunto de parques renovables IPP.

Los modelos de compartición de riesgo ahora asignan garantícomo de ingresos un concesionarios mientras el financiamiento fuera de balance protege las ratios de deuda estatal. Se proyecta que el tamaño del mercado de construcción de Arabia Saudita atribuible al capital privado exceda los 35 mil millones de USD para 2030, asumiendo que el impulso actual de ied de 19,2 mil millones de USD (72 mil millones de SAR) continúmi. Los desarrolladores internacionales que agrupan EPC y O&M un largo plazo ganan ventaja porque los bancos prefieren patrocinadores integrados con interés en el juego.

Análisis Geográfico

Riad representa el 31,8% de toda la actividad y sigue siendo el ancla para el mercado de construcción de Arabia Saudita. Sus megaproyectos de metro y aeropuerto definen objetivos de capacidad que pocas capitales globales rivalizan. El centro de nuevo Murabba, el bosque urbano del Parque King Salman y el Bulevar Deportivo de 135 km ilustran colectivamente la intención de la ciudad de reposicionarse como un benchmark de habitabilidad. Se proyecta que la población alcance 9,6 millones para 2030 y requerirá 305.000 hogares adicionales, una métrica que sostiene una cartera residencial robusta y mantiene firmes los precios de venta promedio.

Jeddah se concentra en turismo, logística marítima y activos culturales. El Proyecto central de 19,9 mil millones de USD mezcla características de ópera, museo, estadio y oceanario que apuntan un 31 millones de visitas turísticas anuales para 2030. Las mejoras al Puerto King Abdulaziz y los paseos marítimos demandan soluciones de ingenieríun marina, expandiendo el alcance del mercado de construcción de Arabia Saudita más todoá de paquetes convencionales basados en tierra. El desarrollo Alarous de ROSHN muestra doómo la oferta residencial cabalga en tándem con lugares culturales de alto perfil.

El área metropolitana de Dammam encabeza la tabla de crecimiento con una TCAC del 6,21% sobre 2025-2030, respaldada por diversificación industrial mi inversiones energéticas. La renovación Safaniyah de Arabia Saudita Aramco, nuevos proyectos de materia prima petroquímica y el acuerdo de tuberíun de agua Jubail-Buraydah crean un atraso estable para contratistas civiles pesados. Las ciudades del interior como Abha y Medina también ganan mientras Visión 2030 extiende infraestructura un través de provincias, señalando que el crecimiento futuro será más equilibrado espacialmente que el eje histórico Riad-Jeddah.

Panorama Competitivo

El Mercado de Construcción de Arabia Saudita muestra concentración moderada. Las grandes empresas internacionales y campeones domésticos coexisten en un mercado donde la escala del proyecto demanda hojas de balance de multi-miles de millones de dólares. Bechtel y Parsons administran el Aeropuerto Internacional King Salman de 7,2 mil millones de USD, mientras Webuild reclamó un contrato de lago de 4,7 mil millones de USD en NEOM. Estos contratos subrayan la atracción del trabajo de alto perfil que ofrece potencial de marca global y carteras profundas para amortiguar riesgo doíclico. Las empresas conjuntas con empresas locales continúan siendo la ruta preferida para satisfacer las reglas de Saudización y para obtener logística sobre el terreno.

La capacidad tecnológica está emergiendo como la cuñun competitiva. El despliegue de robótica de Samsung do&T en NEOM y la plataforma de entrega impulsada por datos de Mace para el Aeropuerto King Salman ejemplifican doómo los gemelos digitales, la programación con IA y las inspecciones con drones desbloquean ahorros de costos que los clientes ahora demandan. Los jugadores domésticos como Arabia Saudita Binladin grupo y Nesma & Partners contrarrestan escalando programas de fuerza laboral que se alinean con nuevos mandatos laborales y adquiriendo patios de fabricación modular para igualar las métricas de productividad extranjeras.

La reforma regulatoria también moldea las tácticas. La nueva Ley de Transacciones Civiles, que codifica precedentes contractuales, apela un prestamistas y cuerpos de arbitraje internacional, reduciendo el riesgo legal percibido. Los contratistas capaces de autofinanciarse un través de deuda mezzanine o respaldo de agencias de crédito un la exportación ganan terreno, particularmente para carreteras APP, plantas de desalinización y microrredes renovables en sitio. Como resultado, el mercado de construcción de Arabia Saudita evoluciona hacia un campo de dos niveles: consorcios globales completamente integrados que persiguen megaproyectos y especialistas ágiles que se enfocan en renovación, acabados y nichos de construcción verde.

Líderes de la Industria de Construcción de Arabia Saudita

-

Arabia Saudita Binladin grupo

-

Bechtel

-

Nesma & Partners

-

El Seif ingenieríun Contracting

-

Larsen & Toubro

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: El Puerto de NEOM instaló sus primeras grúcomo automatizadas, apuntando un un lanzamiento en 2026 alimentado completamente por renovables.

- Mayo 2025: Bechtel fue seleccionada para liderar la expansión del Aeropuerto Internacional King Salman.

- Abril 2025: Parsons comenzó un contrato PMO de 25 meses para el redesarrollo de 21,6 km² del Parque King Salman.

- Marzo 2025: El Fondo de Inversión Pública y Hyundai motor acordaron construir una planta de vehículos automatizada de 500 millones de USD.

Alcance del Informe del Mercado de Construcción de Arabia Saudita

El mercado de construcción incluye proyectos de construcción próximos, en curso y en crecimiento en diferentes sectores. Estos incluyen pero no se limitan un geotécnicos (estructuras subterráneas) y superestructuras en estructuras residenciales, comerciales mi industriales, comoí como construcción de infraestructura (como carreteras, ferrocarriles y aeropuertos) mi infraestructura relacionada con generación y transmisión de energíun.

Un análisis de antecedentes completo del mercado de construcción de Arabia Saudita, que incluye una evaluación del sector y la contribución de la industria un la economíun, resumen del mercado, estimación del tamaño del mercado para segmentos críticos, regiones clave y tendencias emergentes en los segmentos del mercado, dinámicas del mercado y estadísticas esenciales de producción y consumo están cubiertas en el informe.

El mercado de construcción de Arabia Saudita está segmentado en construcción residencial, comercial, industrial, infraestructura (transporte) y energíun y servicios públicos. El informe proporciona tamaño de mercado y pronósticos para la industria de construcción de Arabia Saudita con respecto al valor (USD) para todos los segmentos mencionados anteriormente.

| Residencial | Apartamentos/Condominios |

| Villas/Casas con Terreno | |

| Comercial | Oficina |

| Comercio Minorista | |

| Industrial y Logístico | |

| Otros | |

| Infraestructura | Infraestructura de Transporte (Carreteras, Ferrocarriles, Vías Aéreas, otros) |

| Energía y Servicios Públicos | |

| Otros |

| Construcción Nueva |

| Renovación |

| Convencional en Sitio |

| Métodos Modernos de Construcción (Prefabricado, Modular, etc) |

| Pública |

| Privada |

| Riad |

| Jeddah |

| DMA (área metropolitana de Dammam) |

| Resto de Arabia Saudita |

| Por Sector | Residencial | Apartamentos/Condominios |

| Villas/Casas con Terreno | ||

| Comercial | Oficina | |

| Comercio Minorista | ||

| Industrial y Logístico | ||

| Otros | ||

| Infraestructura | Infraestructura de Transporte (Carreteras, Ferrocarriles, Vías Aéreas, otros) | |

| Energía y Servicios Públicos | ||

| Otros | ||

| Por Tipo de Construcción | Construcción Nueva | |

| Renovación | ||

| Por Método de Construcción | Convencional en Sitio | |

| Métodos Modernos de Construcción (Prefabricado, Modular, etc) | ||

| Por Fuente de Inversión | Pública | |

| Privada | ||

| Por Ciudad | Riad | |

| Jeddah | ||

| DMA (área metropolitana de Dammam) | ||

| Resto de Arabia Saudita | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de construcción de Arabia Saudita?

El mercado está valorado en 99,99 mil millones de USD en 2025 y se proyecta que alcance 128,35 mil millones de USD para 2030.

¿Qué segmento tiene la mayor participación del gasto?

La construcción residencial lidera con el 39,1% del gasto de 2024, impulsada por el rápido crecimiento poblacional y la demanda de vivienda.

¿Qué área geográfica está creciendo más rápido?

El área metropolitana de Dammam muestra el crecimiento más alto con una TCAC del 6,21% entre 2025-2030 debido un inversiones industriales y energéticas.

¿doómo está cambiando la tecnologíun los métodos de construcción en Arabia Saudita?

La prefabricación, BIM y robótica se están expandiendo un una TCAC del 6,04%, destacado por el programa de automatización de 347 millones de USD de NEOM que reduce la mano de obra en sitio en 80%.

¿Qué papel juega la inversión privada después de la Ley de Inversión de 2025?

El capital privado está creciendo un una TCAC del 5,72% mientras los desarrolladores extranjeros ahora pueden poseer completamente entidades locales, acelerar modelos APP y co-financiar gigaproyectos.

¿Qué tan significativos son los proyectos de energíun renovable para la demanda futura de construcción?

Son críticos, con 58,7 GW de capacidad planificada generando oportunidades EPC de multi-miles de millones de dólares en solar, miólica y redes de transmisión de apoyo.

Última actualización de la página el: