Análisis del mercado de silicona conductora

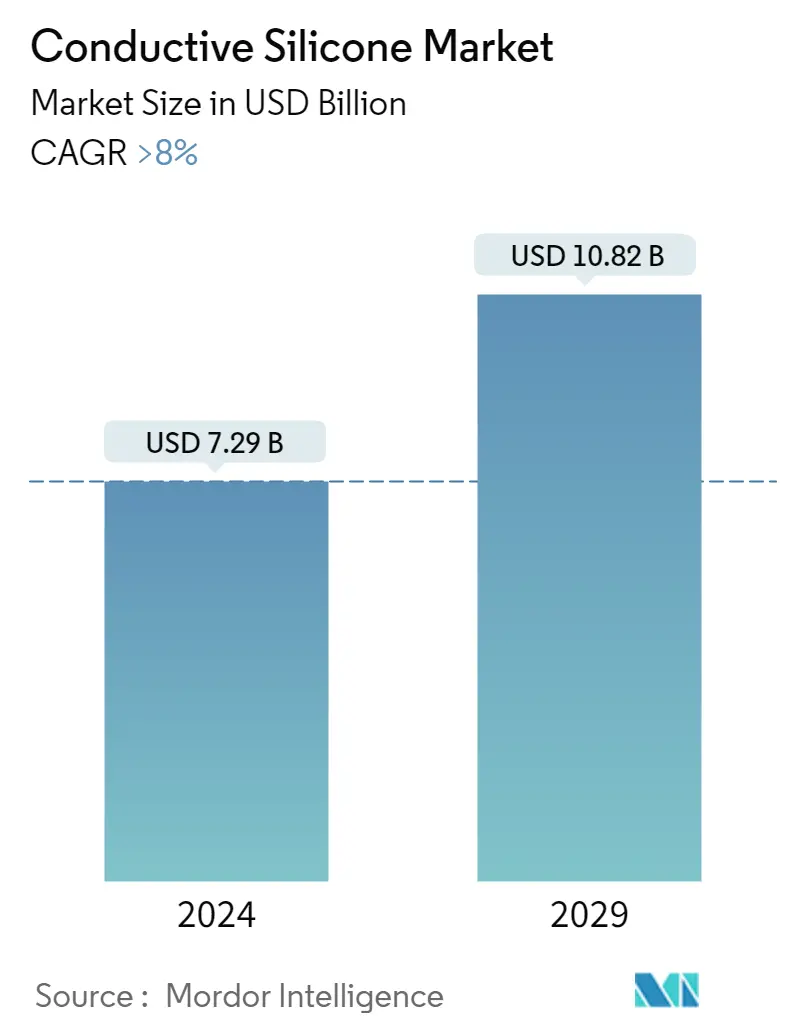

El tamaño del mercado de silicona conductora se estima en 7,29 mil millones de dólares en 2024 y se espera que alcance los 10,82 mil millones de dólares en 2029, creciendo a una tasa compuesta anual de más del 8% durante el período previsto (2024-2029).

La COVID-19 interrumpió la cadena de suministro de silicona conductora, pero la demanda de productos electrónicos aumentó debido a la rápida digitalización y la adopción del aprendizaje a distancia y el trabajo remoto. Sin embargo, el mercado de la silicona conductora se está recuperando a su etapa prepandémica a medida que los casos de COVID-19 disminuyeron y las empresas volvieron a la normalidad.

La creciente demanda de silicona conductora de dispositivos eléctricos en diversas industrias impulsa el crecimiento del mercado.

Por otro lado, se prevé que el alto costo de la materia prima necesaria para el caucho de silicona conductor limite el crecimiento del mercado durante el período previsto.

Los avances en tecnología, particularmente en caucho de silicona conductor, como los dispositivos de microfluidos, están abriendo nuevas posibilidades en el mercado.

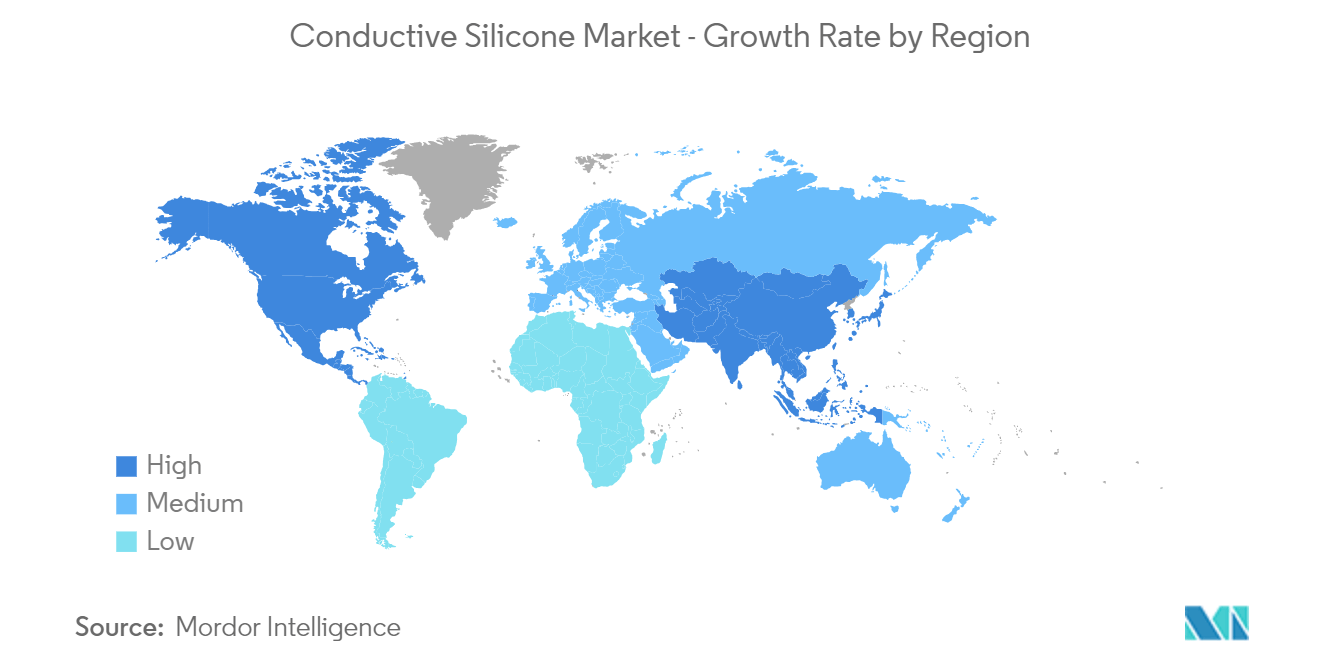

La región de Asia y el Pacífico domina el mercado de la silicona conductora, debido a la creciente demanda de la industria automotriz, electrónica y de telecomunicaciones.

Tendencias del mercado de silicona conductora

El segmento de materiales de interfaz térmica dominará el mercado

- El segmento de materiales de interfaz térmica es el segmento dominante y ofrece adhesión a una amplia gama de sustratos. La alta conductividad térmica de las siliconas conductoras las convierte en un material ideal para diversas aplicaciones.

- El material de interfaz térmica está experimentando una mayor demanda debido a su creciente aplicación en la unión de microprocesadores, matrices de LED y otros componentes generadores de calor a disipadores de calor, lo que garantiza una ruta organizada para la transferencia de calor.

- El aumento de los sistemas electrónicos pequeños y las crecientes densidades de corriente han dado como resultado temperaturas de funcionamiento más altas, impulsando así el desarrollo de TIM (materiales de interfaz térmica) de alto rendimiento a base de silicona para la disipación de calor. Por lo tanto, es probable que aumente la demanda de silicona conductora durante el período previsto.

- Los materiales de interfaz térmica se utilizan principalmente para llenar los espacios microscópicos entre la fuente de calor (como una CPU o GPU) y el disipador de calor para mejorar la transferencia de calor desde la fuente de calor al disipador de calor, lo que puede ayudar a prevenir la fuente de calor. por sobrecalentamiento y daños a las partes internas de un sistema. TIM se utiliza principalmente en computadoras, portátiles, consolas y otros dispositivos electrónicos (como enrutadores, fuentes de alimentación y amplificadores).

- El segmento de la electrónica es uno de los principales segmentos impulsores del crecimiento del mercado de la silicona conductora, en el que muchas empresas como Apple, Dell, Samsung y Xiaomi están expandiendo sus ventas de teléfonos inteligentes y portátiles en todo el mundo, lo que impacta directamente en el consumo de interfaz térmica. Materiales como pastas y almohadillas disipadoras de calor.

- Según la India Brand Equity Foundation (IBEF), el mercado indio de telecomunicaciones experimentó un aumento del 36% en el valor del comercio minorista fuera de línea durante el año anterior (2022) y se prevé que mantenga un crecimiento estable impulsado por el valor en el mercado nacional de telecomunicaciones durante el año anterior. año 2023.

- El tamaño del mercado de materiales de interfaz térmica aumenta a medida que los gobiernos promueven ecosistemas de nueva creación a medida que ingresan al mercado de sistemas y materiales de interfaz térmica. Desde 2018, muchas empresas han ingresado a este mercado para innovar y expandir el segmento de materiales de interfaz térmica, como Thermulon, Rovilus y U-MAP Co.,ltd.

- Además, se espera que el segmento de electrónica y electricidad sea el segmento de aplicaciones de más rápido crecimiento en términos de volumen debido a su amplia aplicación como adhesivos, selladores y revestimientos de alambres y cables, además de actuar como agente de embalaje antiestático para componentes electrónicos.

- Se espera que la mayor utilización de materiales de caucho de silicona térmicamente conductores, incluido el caucho de fluorosilicona, en componentes electrónicos como sensores y placas de circuitos impresos y electrónicos produzca resultados positivos. Esto se atribuye a sus ventajas de flujo adecuado, capacidades de procesamiento y elevada estabilidad térmica.

- La creciente tendencia hacia la miniaturización de los dispositivos electrónicos ha subrayado la importancia de proteger estos componentes de las interferencias electromagnéticas (EMI) y la disipación electrostática (ESD). A medida que el uso de caucho de silicona conductor para protección ESD y EMI continúa aumentando, se espera que tenga un impacto positivo durante todo el período de pronóstico.

- Los países de Asia y el Pacífico como China, India y Vietnam han estado registrando un fuerte crecimiento en la electrónica de consumo, que se espera que impulse el consumo de silicona conductora en la región durante el período previsto.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico es el mercado más grande y de más rápido crecimiento para la silicona conductora. Factores como la creciente utilización en las industrias electrónica, automotriz y de generación de energía han estado impulsando los requisitos de silicona conductora en Asia y el Pacífico.

- Los países de Asia y el Pacífico como China, India, Japón, Indonesia y Vietnam están presenciando una creciente inversión en proyectos de generación de energía, lo que impulsa aún más el mercado de la silicona conductora.

- Se prevé que la mayor importancia de los envases antiestáticos para el control del polvo durante la carga eléctrica y el mantenimiento de la funcionalidad y longevidad de los dispositivos eléctricos y electrónicos aumentará la utilización de silicona conductora en la electrónica. Asia es el mayor productor de dispositivos eléctricos y electrónicos, con países como China, Japón, India y los países de la ASEAN.

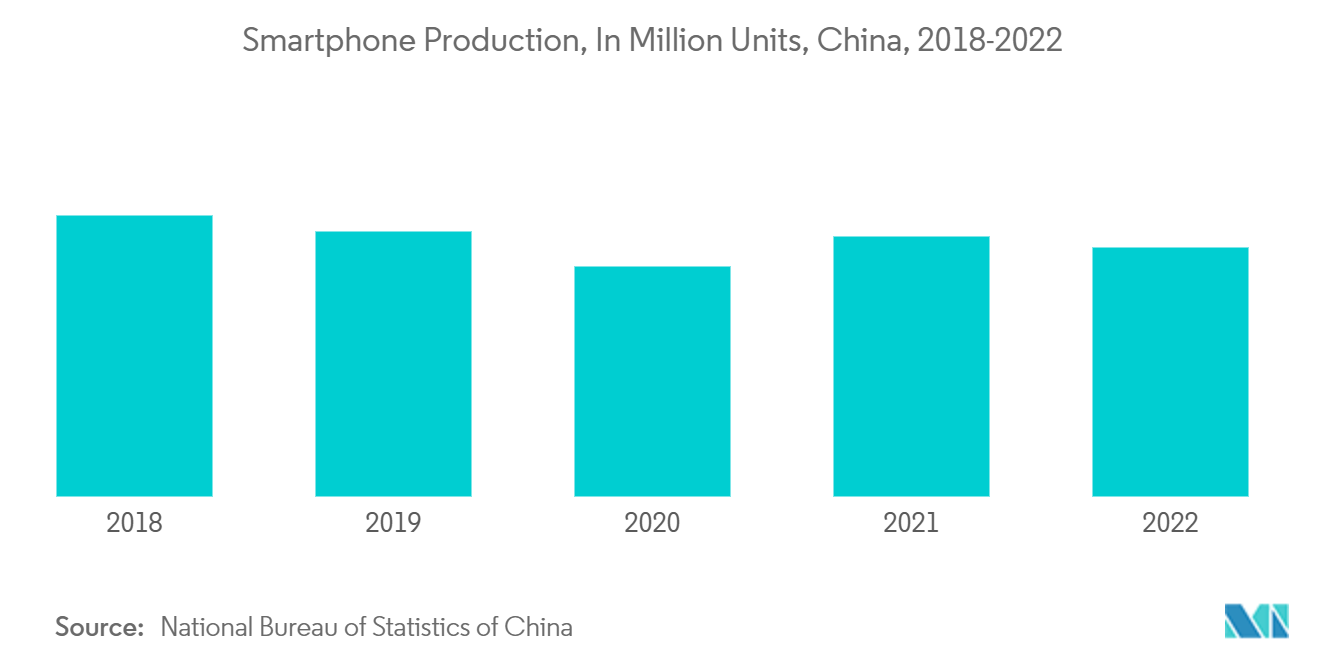

- China es un importante consumidor de silicona conductora, que se utiliza en diversos componentes de teléfonos móviles, como teclados, blindaje EMI y soluciones de gestión térmica. China es uno de los países fabricantes de dispositivos móviles más grandes del mundo y representa más del 30% de la producción mundial en 2022. Según Gizchina Media, el país fabricó 679 millones de teléfonos inteligentes desde enero de 2023 hasta agosto de 2023.

- La batería está protegida por silicona contra cortocircuitos y otros peligros eléctricos. Además, con un alto punto de fusión, la silicona es perfecta para aplicaciones que requieren altas temperaturas. Además, la silicona resiste la corrosión y puede soportar altas temperaturas, lo que la convierte en un material ideal para producir baterías de iones de litio.

- Los materiales de interfaz térmica dominan el segmento de aplicaciones, ya que ofrecen adhesión a una amplia gama de sustratos, y la alta conductividad térmica de las siliconas conductoras las convierte en un material ideal para diversas aplicaciones en la industria automotriz. La región asiática representa más de la mitad de la producción de automóviles a nivel mundial, con importantes contribuciones de China, Japón, India, Corea del Sur y Tailandia.

- Se espera que la creciente utilización en aplicaciones como encapsulantes y compuestos de encapsulado, revestimientos conformados, fijación, unión e impresión impulse el mercado de la silicona conductora.

- Por lo tanto, se espera que todas estas tendencias del mercado impulsen la demanda del mercado de silicona conductora en la región durante el período de pronóstico.

Descripción general de la industria de la silicona conductora

El mercado de la silicona conductora es de naturaleza fragmentada. Los principales actores (sin ningún orden en particular) incluyen Wacker Chemie AG, DOWSIL (DOW Corning), Shin-Etsu Chemical Co., Ltd, Specialty Silicone Products, Inc. y ACC Silicones (CHT Group), entre otros.

Líderes del mercado de silicona conductora

Wacker Chemie AG

Shin-Etsu Chemical Co., Ltd

Specialty Silicone Products, Inc

ACC Silicones (CHT Group)

DOWSIL (DOW Corning)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de silicona conductora

Diciembre de 2022 LegenDay desarrolló componentes de silicona conductora específicamente para las industrias médica y sanitaria. Estas piezas están hechas de silicona de alta calidad mezclada con partículas inertes y conductoras de electricidad y pueden protegerse contra interferencias electromagnéticas (EMI). LegenDay utilizó silicona conductora de baja volatilidad y contenido de iones, que era especialmente buena para sistemas electrónicos médicos altamente sensibles. Esta composición avanzada hizo que los componentes de silicona conductora de LegenDay fueran muy adecuados para su uso en entornos herméticamente sellados, al vacío o de alta temperatura, cumpliendo con los estrictos requisitos de las industrias médica y de atención médica.

Segmentación de la industria de la silicona conductora

La silicona conductora comprende materiales de silicona infundidos con carbono, que exhiben características de detección encomiables. Su resistencia eléctrica se puede alterar mediante compresión o deformación, lo que lo hace adecuado para crear sensores de fuerza o deformación. Los beneficios de los materiales de silicona eléctricamente conductores abarcan flexibilidad, resistencia al calor y la humedad, procesabilidad a bajas temperaturas, ensamblaje simplificado y su naturaleza ambientalmente benigna. La silicona conductora encuentra una amplia utilización en diversas aplicaciones, que abarcan aplicaciones de recubrimiento, impresión, fijación y unión.

El tipo de producto, las aplicaciones, la industria del usuario final y la geografía segmentan el mercado de la silicona conductora. Por tipo de producto, el mercado se segmenta en elastómeros, resinas, geles y otros tipos de productos (pastas, rellenadores de huecos, adhesivos y grasas). Por aplicaciones, el mercado se segmenta en adhesivos y selladores, material de interfaz térmica, compuestos encapsulantes y encapsulantes, revestimientos conformados y otras aplicaciones (biomédicas y fotocatálisis). Por industria de usuario final, el mercado se segmenta en automoción, construcción, generación de energía, electricidad y electrónica, y otras industrias de usuario final (maquinaria industrial y bienes de consumo). El informe también cubre el tamaño del mercado y las previsiones para el mercado de silicona conductora en 15 países de las principales regiones.

Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (USD).

| Elastómeros |

| Resinas |

| geles |

| Otros tipos de productos (pastas, rellenos de huecos, adhesivos y grasas) |

| Adhesivos y Selladores |

| Material de interfaz térmica |

| Compuesto encapsulante y para macetas |

| Revestimiento de conformación |

| Otras Aplicaciones (Biomédica y Fotocatálisis) |

| Automotor |

| Construcción |

| Generación de energía |

| Electricidad y Electrónica |

| Otras industrias de usuarios finales (maquinaria industrial y bienes de consumo) |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| tipo de producto | Elastómeros | |

| Resinas | ||

| geles | ||

| Otros tipos de productos (pastas, rellenos de huecos, adhesivos y grasas) | ||

| Aplicaciones | Adhesivos y Selladores | |

| Material de interfaz térmica | ||

| Compuesto encapsulante y para macetas | ||

| Revestimiento de conformación | ||

| Otras Aplicaciones (Biomédica y Fotocatálisis) | ||

| Industria del usuario final | Automotor | |

| Construcción | ||

| Generación de energía | ||

| Electricidad y Electrónica | ||

| Otras industrias de usuarios finales (maquinaria industrial y bienes de consumo) | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de silicona conductora

¿Qué tamaño tiene el mercado de silicona conductora?

Se espera que el tamaño del mercado de silicona conductora alcance los 7,29 mil millones de dólares en 2024 y crezca a una tasa compuesta anual superior al 8% para alcanzar los 10,82 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Silicona conductora?

En 2024, se espera que el tamaño del mercado de silicona conductora alcance los 7,29 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Silicona conductora?

Wacker Chemie AG, Shin-Etsu Chemical Co., Ltd, Specialty Silicone Products, Inc, ACC Silicones (CHT Group), DOWSIL (DOW Corning) son las principales empresas que operan en el mercado de silicona conductora.

¿Cuál es la región de más rápido crecimiento en el mercado Silicona conductora?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de silicona conductora?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de silicona conductora.

¿Qué años cubre este mercado de Silicona conductora y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de silicona conductora se estimó en 6,75 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Silicona conductora para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Silicona conductora para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de silicona conductora

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de silicona conductora en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de silicona conductora incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.