Análisis del mercado de señalización digital de APAC

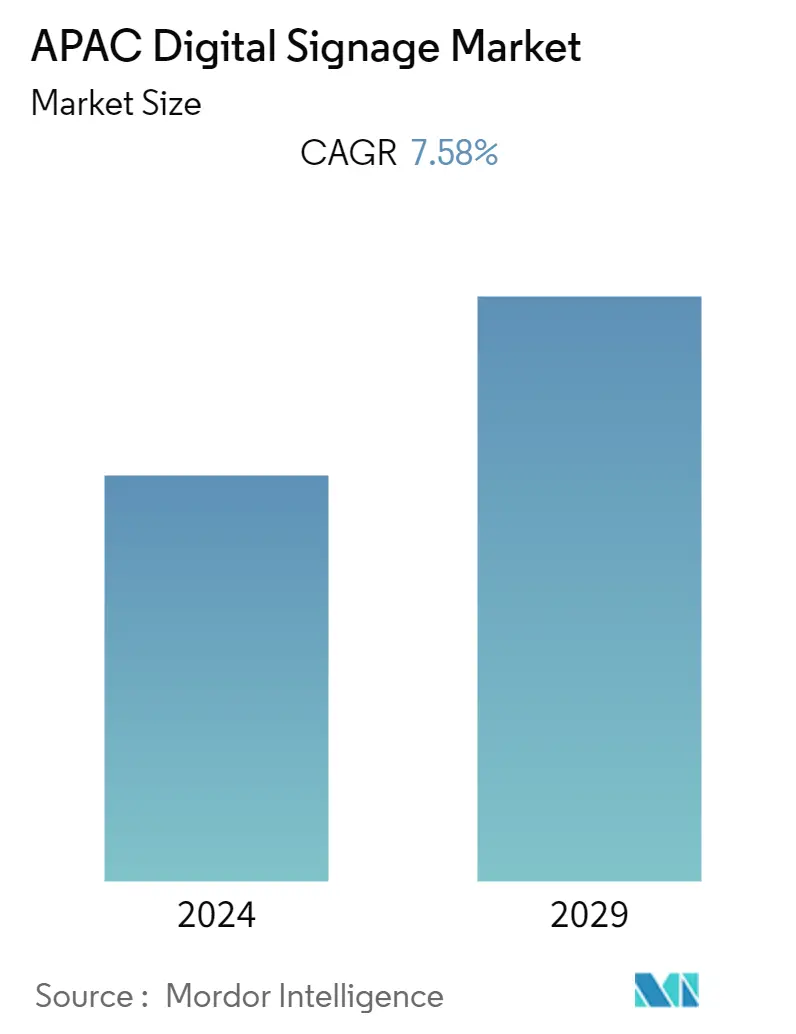

Se espera que el mercado de señalización digital de Asia Pacífico crezca a una tasa compuesta anual del 7,58% durante el período 2021-2026. Se espera que el mercado tenga un crecimiento constante debido a la mayor aplicación de videowalls y vallas publicitarias digitales para el marketing de marcas en países en desarrollo como India, Singapur y países desarrollados como China y Japón.

- La señalización digital ha desempeñado un factor importante a la hora de influir en la decisión de compra, e instituciones, como el gobierno, la atención sanitaria, el transporte público y las tiendas minoristas, ahora dependen en gran medida de la señalización digital para atraer mejor a sus audiencias objetivo a la hora de comunicar su mensaje.

- Dado que la señalización digital permite mostrar contenidos y mensajes en una pantalla electrónica o en un letrero digital y puede cambiarse sin modificar el letrero físico, se anticipa un crecimiento agresivo en los próximos años en varias economías emergentes. La adopción de la señalización digital se está volviendo más popular y generalizada con los avances tecnológicos y la disminución de precios.

- Los proveedores que ofrecen soluciones de señalización digital invierten continuamente en innovaciones de productos. Por ejemplo, Samsung anunció el lanzamiento global de The Wall Luxury, que es la última versión de su pantalla modular MicroLED, que se puede adaptar a cualquier tamaño y relación de aspecto. Se espera que estas innovaciones y el aumento global del gasto en publicidad impulsen la demanda.

- El brote de COVID-19 ha afectado al mercado estudiado, ya que las instalaciones de fabricación se cerraron en la fase inicial y las tendencias del trabajo desde casa también reflejaron la disminución de la demanda. Sin embargo, el escenario amplió el alcance del marketing a través de la señalización digital en muchas industrias, especialmente en hospitales y lugares públicos, que utilizaban la tecnología para mostrar información importante.

Tendencias del mercado de señalización digital de APAC

OLED mostrará un crecimiento significativo

- La tecnología OLED promete una calidad de imagen significativamente mejorada, con el potencial de nuevas presentaciones innovadoras para el consumidor. A menudo se lo aclama como el futuro de las pantallas y visualizadores digitales.

- Es la única tecnología que supera las limitaciones de las pantallas convencionales, ya que ofrece una realidad mejorada combinada con una forma dinámica. OLED proporciona una expresión superior de luz y color, ya que se basa en fuentes de luz autoemisoras. Su flexibilidad y naturaleza transparente son el resultado del desarrollo de materiales OLED innovadores.

- Un país como Vietnam está comercializando la aplicación de tableros de señalización digital OLED en el país. Por ejemplo, en agosto de 2021, el país acogió la Exposición Internacional de LED/OLED y Señalización Digital en el Centro de Convenciones y Exposiciones de Saigón, Ho Chi Minh.

- Además, LG Electronics India instaló recientemente señalización digital OLED en el centro comercial más grande de Delhi, utilizando 63 paneles OLED curvos de 55 pulgadas hechos a medida. Con una altura de ocho metros, las pantallas OLED están montadas en un anillo para poder observarlas desde cualquier ángulo. Además, el gigante tecnológico suministró señalización OLED en otro Ambience Mall en Gurgaon, Delhi.

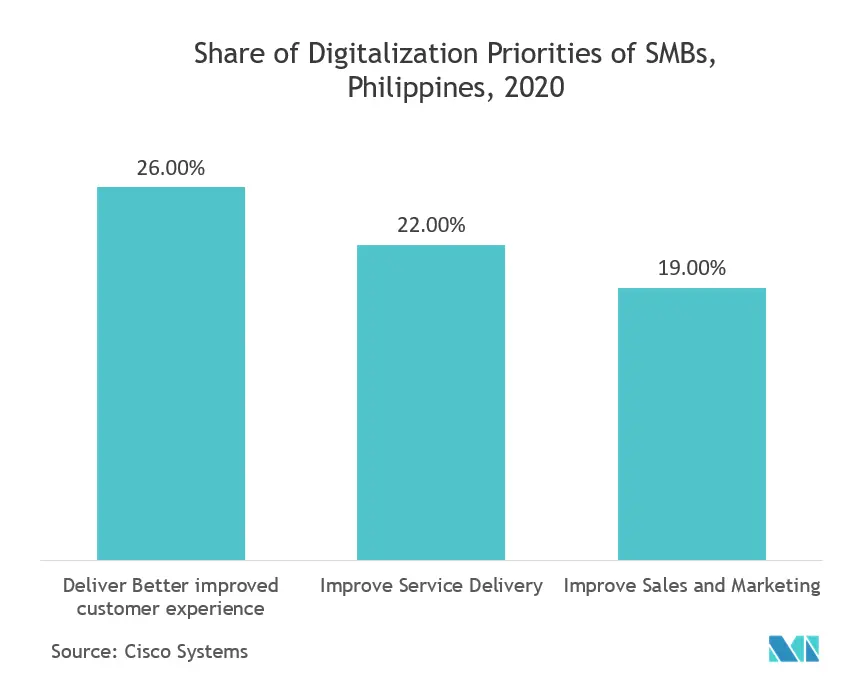

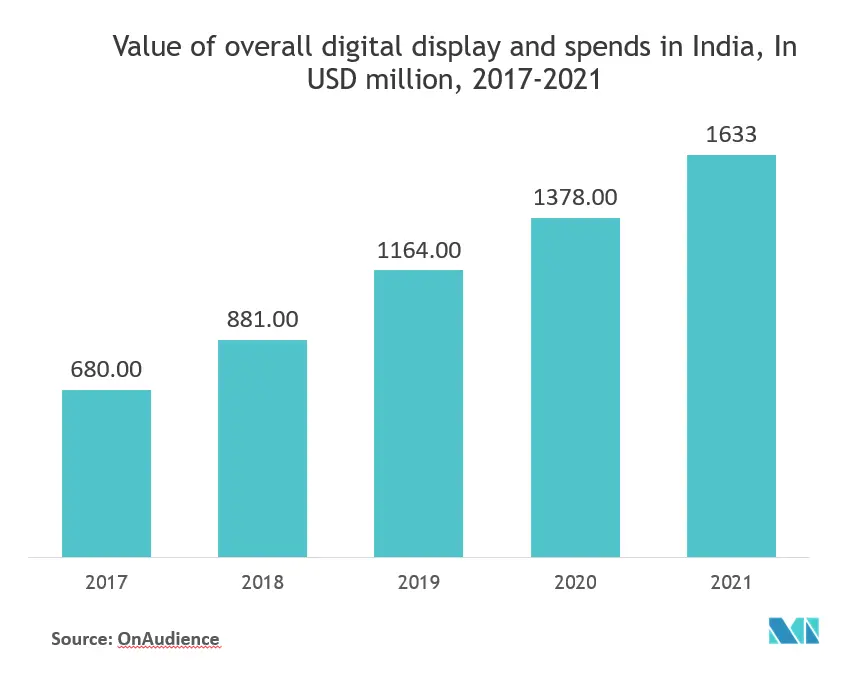

India tendrá la mayor cuota de mercado

- El año pasado, en medio de la pandemia de COVID-19, la adopción de señalización digital aumentó significativamente en la región a pesar de una caída en la economía global a medida que las empresas buscaban formas innovadoras de llegar mejor a su público objetivo.

- Según Scala, India representa uno de los mercados más grandes del sector de gemas y joyería y contribuyó con el 29% del consumo mundial de joyería. Este sector aporta el 7% a la economía india y proporciona empleo a más de 40 lakh de personas.

- Comprar joyas ha sido una parte inherente de la tradición y cultura india. Sin embargo, la personalización es vital para aumentar la satisfacción del cliente y generar lealtad a la marca, ya que la mayoría de los clientes prefieren comprar joyas en la tienda. Durante la pandemia, los joyeros de todo el país han optado por un enfoque 'phygital' para llegar a más clientes y mantener altos sus ingresos, garantizando al mismo tiempo una experiencia de compra segura y fluida.

- Por ejemplo, la marca de joyería más confiable de la India, Tanishq, anunció el lanzamiento de nuevas funciones phygital, una pila tecnológica que cerraría la brecha entre los ladrillos y los clics, incorporando funciones como videollamadas, pasillos infinitos, prueba de joyería virtual y experiencia real. Al mismo tiempo, chat asistido en vivo en más de 200 tiendas en todo el país. Varios otros usuarios finales minoristas están implementando señalización digital, lo que está aumentando aún más la demanda de soluciones de señalización en las tiendas en el país.

Descripción general de la industria de señalización digital de APAC

El mercado de señalización digital de Asia Pacífico está parcialmente fragmentado y consta de varios actores importantes. En términos de cuota de mercado, pocos de los principales actores dominan actualmente el mercado. Sin embargo, con envases innovadores y sostenibles, muchas de las empresas están aumentando su presencia en el mercado al conseguir nuevos contratos y acceder a nuevos mercados.

- Septiembre 2020 - La empresa realizó una exposición online de su Exposición CPS/IoT 'CEATEC 2020 ONLINE' ('CEATEC'). La compañía presentó muchas soluciones digitales y videos conceptuales relacionados con estilos de trabajo y seguridad para la nueva sociedad normal utilizando videos, materiales de presentación y función de chat en tiempo real en el Área de exhibición general.

Líderes del mercado de señalización digital de APAC

NEC Display Solutions Co. Ltd

LG Display Co. Ltd

Samsung Electronics Co. Ltd

Panasonic Corporation

Sony Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de señalización digital de APAC

- Septiembre de 2021 Midwich, distribuidor de tecnología audiovisual (AV) y comunicaciones unificadas, ha llegado a una asociación de distribución con el proveedor de soluciones de señalización digital, transmisión y televisión por protocolo de Internet (IPTV) MediaStar Systems en Australia y Nueva Zelanda.

- Octubre de 2020 Tanishq, la marca de joyería más confiable de la India, anunció el lanzamiento de nuevas funciones phygital, una pila tecnológica que cerraría la brecha entre los ladrillos y los clics, incorporando funciones como videollamadas, pasillo interminable, prueba de joyería virtual y experiencia real. Al mismo tiempo, chat asistido en vivo en más de 200 tiendas en todo el país.

Segmentación de la industria de señalización digital de APAC

La señalización digital es esencialmente una tecnología de visualización que muestra texto, imágenes y videos. Utiliza LCD, LED, proyección y papel electrónico para mostrar el contenido del anuncio digital.

El estudio caracteriza el mercado en función de tipos, como hardware, software y servicios, y aplicaciones, como venta minorista, transporte, hotelería, corporativa, educación, gobierno y otras aplicaciones, junto con otros segmentos del mercado.

El estudio también cubre el impacto de COVID-19 en la industria.

| Pared de video |

| Pantalla de video |

| Quiosco |

| Pantalla LCD transparente |

| Póster digital |

| Otros tipos |

| Hardware | Pantalla LCD/LED |

| Pantalla OLED | |

| Reproductores multimedia | |

| Proyector/Pantallas de proyección | |

| Otro hardware | |

| Software | |

| Servicios |

| Por debajo de 32" |

| 32"-52" |

| Por encima de 52" |

| En el almacén |

| Exterior |

| Minorista |

| Transporte |

| Hospitalidad |

| Corporativo |

| Educación |

| Gobierno |

| Otras aplicaciones |

| Porcelana |

| Japón |

| India |

| Corea del Sur |

| Resto de Asia Pacífico |

| Por tipo | Pared de video | |

| Pantalla de video | ||

| Quiosco | ||

| Pantalla LCD transparente | ||

| Póster digital | ||

| Otros tipos | ||

| Por componente | Hardware | Pantalla LCD/LED |

| Pantalla OLED | ||

| Reproductores multimedia | ||

| Proyector/Pantallas de proyección | ||

| Otro hardware | ||

| Software | ||

| Servicios | ||

| Por tamaño | Por debajo de 32" | |

| 32"-52" | ||

| Por encima de 52" | ||

| Por localizacion | En el almacén | |

| Exterior | ||

| Por aplicación | Minorista | |

| Transporte | ||

| Hospitalidad | ||

| Corporativo | ||

| Educación | ||

| Gobierno | ||

| Otras aplicaciones | ||

| Por país | Porcelana | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Resto de Asia Pacífico | ||

Preguntas frecuentes sobre investigación de mercado de señalización digital de APAC

¿Cuál es el tamaño actual del mercado de señalización digital de APAC?

Se proyecta que el mercado de señalización digital de APAC registrará una tasa compuesta anual del 7,58% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Señalización digital de APAC?

NEC Display Solutions Co. Ltd, LG Display Co. Ltd, Samsung Electronics Co. Ltd, Panasonic Corporation, Sony Corporation son las principales empresas que operan en el mercado de señalización digital de APAC.

¿Qué años cubre este mercado de señalización digital de APAC?

El informe cubre el tamaño histórico del mercado de Señalización digital de APAC durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Señalización digital de APAC para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de señalización digital de APAC

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de señalización digital de APAC en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de señalización digital de APAC incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.