Análisis del mercado de fibras de aramida de APAC

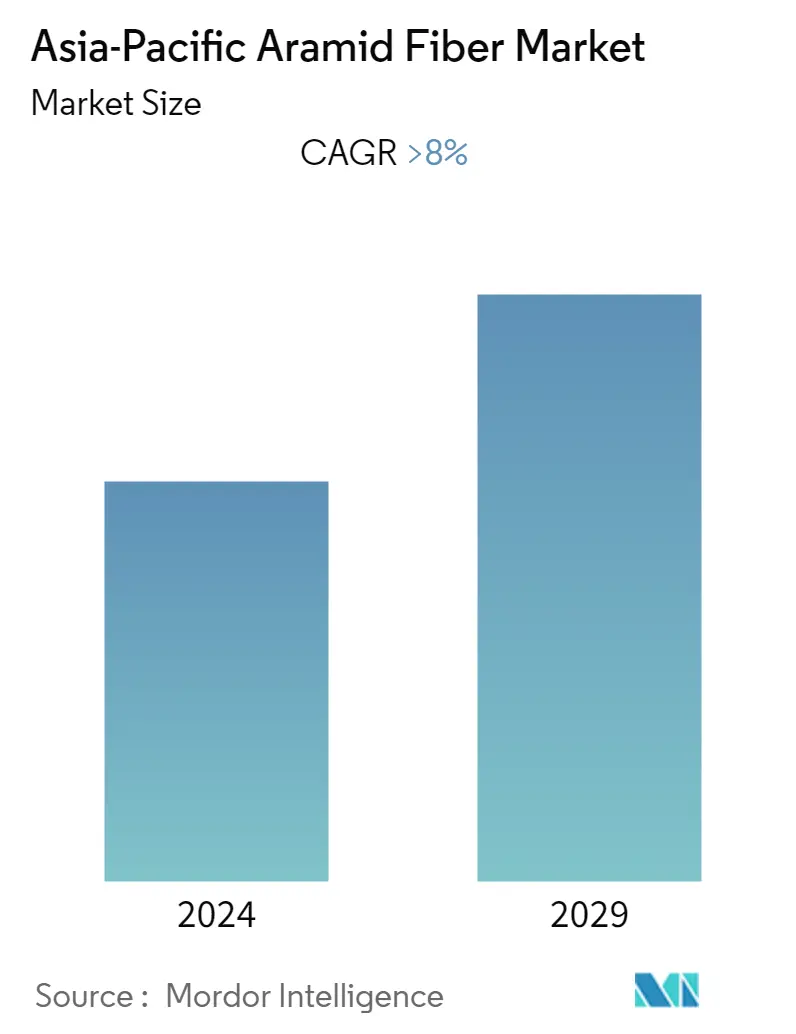

Se estima que el mercado de fibra de aramida de Asia y el Pacífico será testigo de un crecimiento significativo, con una tasa compuesta anual estimada de alrededor del 8%, durante el período previsto. El principal factor que impulsa el mercado estudiado es la creciente necesidad de eficiencia del combustible. Por otro lado, se espera que la disponibilidad de alternativas con mejores propiedades obstaculice el crecimiento del mercado estudiado.

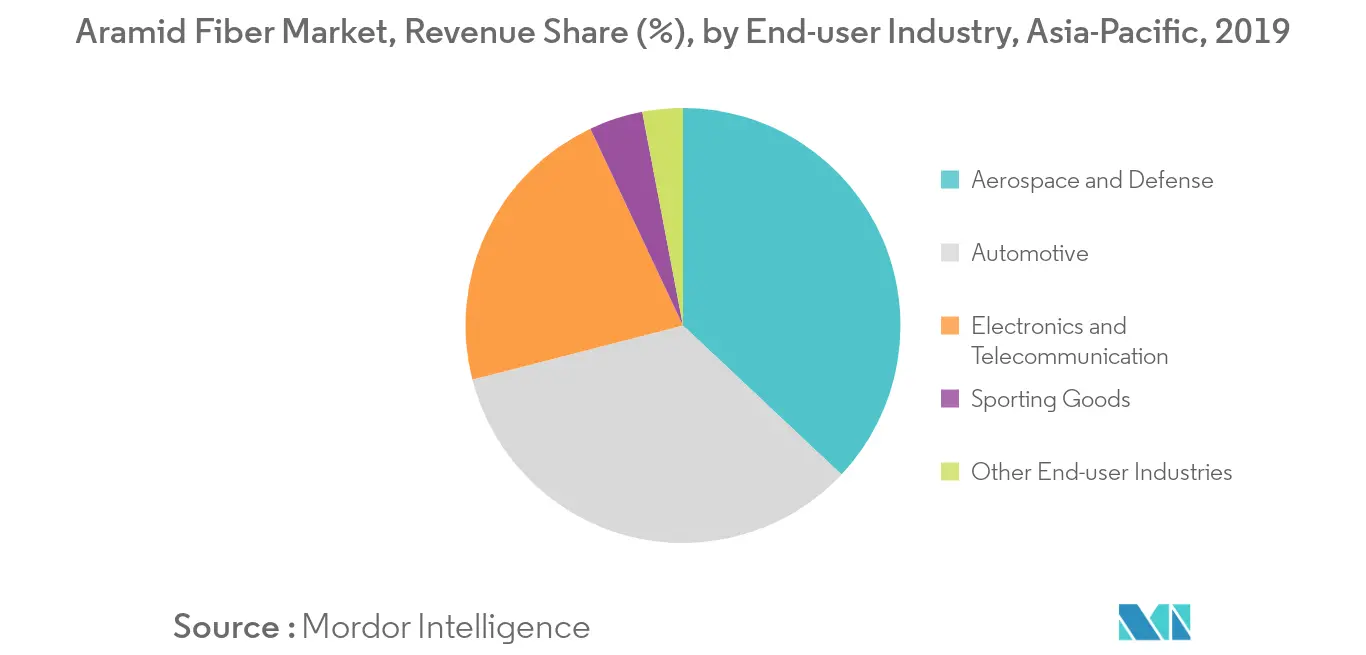

- El sector aeroespacial y de defensa dominó el mercado de fibras de aramida y se espera que crezca al ritmo más rápido durante el período previsto.

- Es probable que las aplicaciones emergentes en la industria de la fibra óptica representen una oportunidad en el futuro.

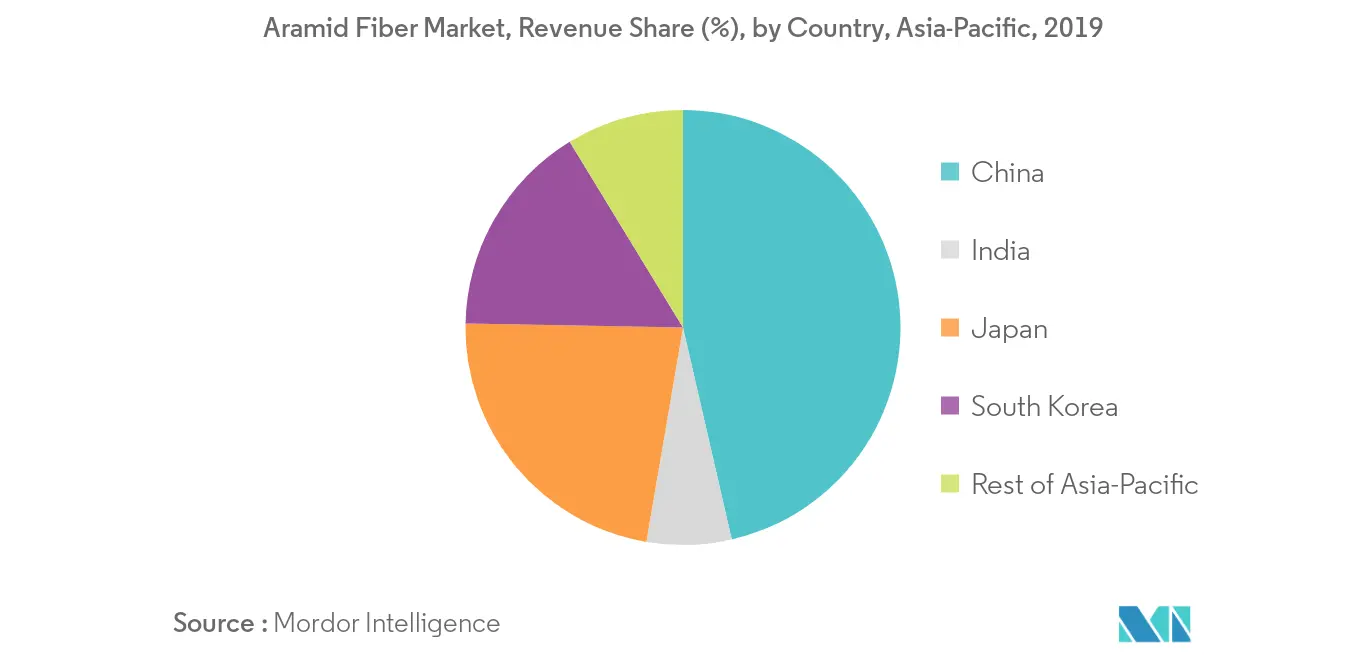

- China representó la mayor cuota de mercado y se espera que continúe dominando durante el período previsto.

Tendencias del mercado de fibras de aramida de APAC

El sector aeroespacial y de defensa dominó el mercado

- Las aramidas se utilizan tanto para componentes como para aplicaciones estructurales, en todos los aviones y naves espaciales, desde globos aerostáticos, planeadores, etc., hasta aviones de combate, aviones de pasajeros y transbordadores espaciales. Las aplicaciones de las fibras de aramida se encuentran generalmente en conjuntos de alas, palas de rotores de helicópteros, hélices de asientos y recintos para instrumentos y piezas internas.

- Con costos de combustible cada vez mayores y lobby ambiental, los vuelos comerciales están bajo presión constante para mejorar el rendimiento, y la reducción de peso es un factor clave en la ecuación. La fibra de aramida presentó una solución a esta ecuación, ya que es liviana y promueve la eficiencia del combustible. Otros atributos positivos incluyen una excelente resistencia a la fatiga y la corrosión y una buena resistencia al impacto.

- Cada año, la industria aeroespacial utiliza una mayor proporción de fibras de aramida en la construcción de cada nueva generación de aviones debido a la posibilidad de operación de aviones comerciales en todo clima y sistemas de visión mejorados. Además, características como la estabilidad de la temperatura y la durabilidad impulsarán aún más el crecimiento del mercado de compuestos aeroespaciales en los próximos años.

- Con las crecientes preocupaciones de seguridad y el creciente uso comercial de aviones como medio de transporte, la demanda de aviones ha aumentado en toda la región. Con esto, se han preparado varios pedidos de producción de aviones para su entrega en los próximos años.

- Por ejemplo, según Boeing, se espera que para 2038 las entregas de aviones comerciales alcancen unas 17.390 unidades en Asia Pacífico.

- Por lo tanto, con la producción de aviones para atender los pedidos de aviones de la industria de defensa y de aviación, se prevé que la demanda de fibra de aramida aumente en la región durante el período previsto.

China dominará el mercado

- En la región de Asia y el Pacífico, China es la economía más grande, en términos de PIB. China es una de las economías emergentes más rápidas y se ha convertido en la actualidad en una de las mayores casas productoras del mundo. El sector manufacturero del país es uno de los principales contribuyentes a la economía del país.

- La industria aeronáutica china experimentó un crecimiento significativo a lo largo de los años. Según Boeing, se estima que China necesitará alrededor de 7.600 nuevos aviones comerciales, valorados en 1,2 billones de dólares, en las próximas dos décadas.

- La inversión extranjera en China también se ha ampliado al sector de la aviación, que se prevé que registre una tasa compuesta anual del 6%, debido a la ubicación geográfica de China, que proporciona un fácil acceso a los mercados de bienes industriales de los países vecinos, así como a otros países. a nivel mundial, lo que lo convierte en un importante punto de acceso para fabricantes y proveedores.

- China es el mayor fabricante de automóviles del mundo. El sector automotriz del país se ha estado preparando para la evolución de los productos, centrándose el país en la fabricación de productos, con el fin de garantizar la economía de combustible y minimizar las emisiones (debido a las crecientes preocupaciones ambientales debido a la creciente contaminación en el país).

- Se espera que la producción alcance los 30 millones de unidades para 2020, gracias al apoyo de la iniciativa Hecho en China 2025 para mejorar la producción en masa de bajo costo existente hacia una fabricación avanzada de mayor valor agregado. El 'Plan de desarrollo del automóvil a medio y largo plazo' se publicó en 2017, con el objetivo de hacer de China una potencia automovilística fuerte en los próximos diez años.

- Debido a todos estos factores, se espera que el mercado de fibra de aramida en el país tenga un crecimiento constante durante el período previsto.

Descripción general de la industria de fibras de aramida de APAC

El mercado de fibras de aramida de Asia-Pacífico está muy consolidado. Las principales empresas incluyen Teijin Aramid BV, Dupont, Kolon Industries Inc., HYOSUNG y Yantai Tayho Advanced Materials Co.,Ltd., entre otras.

Líderes del mercado de fibras de aramida de APAC

Teijin Aramid B.V.

Dupont

Kolon Industries Inc.

HYOSUNG

Yantai Tayho Advanced Materials Co.,Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Segmentación de la industria de fibras de aramida de APAC

El informe del mercado de fibra de aramida de Asia y el Pacífico incluye:.

| para-aramida |

| meta-aramida |

| Aeroespacial y Defensa |

| Automotor |

| Electrónica y Telecomunicaciones |

| Artículos deportivos |

| Otras industrias de usuarios finales |

| Porcelana |

| India |

| Japón |

| Corea del Sur |

| Resto de Asia-Pacífico |

| tipo de producto | para-aramida |

| meta-aramida | |

| Industria del usuario final | Aeroespacial y Defensa |

| Automotor | |

| Electrónica y Telecomunicaciones | |

| Artículos deportivos | |

| Otras industrias de usuarios finales | |

| Geografía | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico |

Preguntas frecuentes sobre investigación de mercado de fibras de aramida de APAC

¿Cuál es el tamaño actual del mercado Fibra de aramida de Asia y el Pacífico?

Se proyecta que el mercado de fibra de aramida de Asia y el Pacífico registrará una tasa compuesta anual superior al 8% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Fibra de aramida de Asia y el Pacífico?

Teijin Aramid B.V., Dupont, Kolon Industries Inc., HYOSUNG, Yantai Tayho Advanced Materials Co.,Ltd. son las principales empresas que operan en el mercado de fibra de aramida de Asia y el Pacífico.

¿Qué años cubre este mercado de Fibra de aramida de Asia y el Pacífico?

El informe cubre el tamaño histórico del mercado de Fibra de aramida de Asia y el Pacífico durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Fibra de aramida de Asia y el Pacífico para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de fibra de aramida de Asia y el Pacífico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de fibra de aramida de Asia y el Pacífico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de fibra de aramida de Asia y el Pacífico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.