Tamaño y Participación del Mercado de Granos de Argentina

Análisis del Mercado de Granos de Argentina por Mordor inteligencia

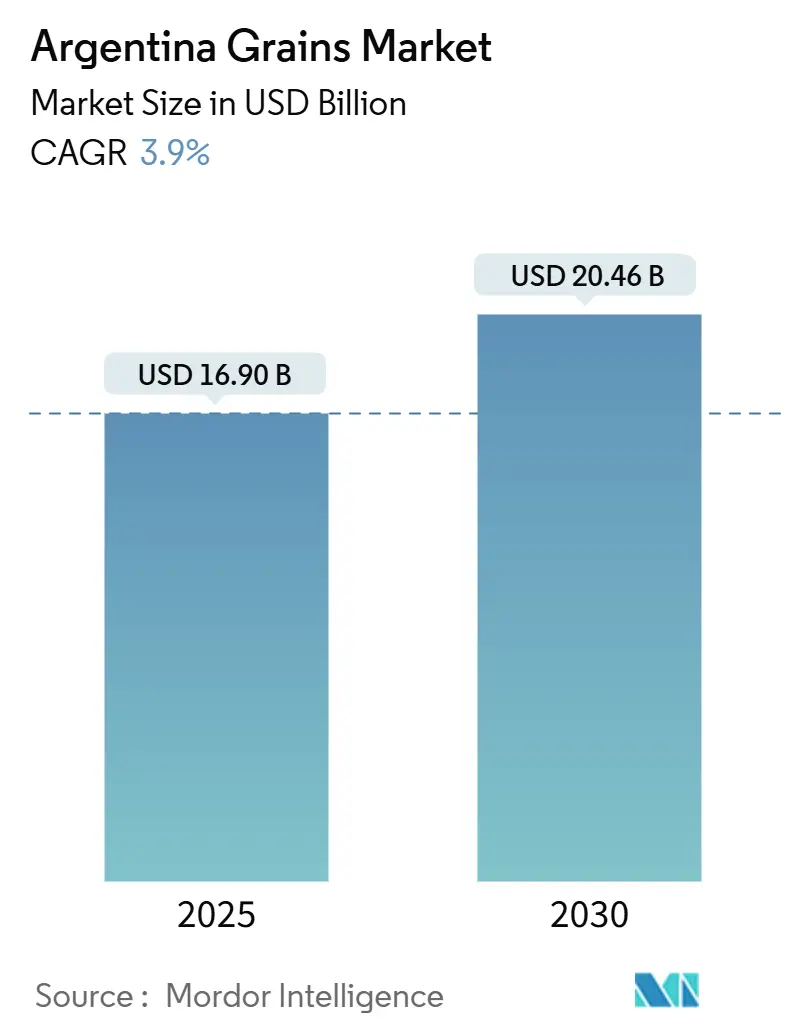

El mercado de granos de Argentina, valorado en USD 16.9 mil millones en 2025, se proyecta que alcance USD 20.4 mil millones en 2030, creciendo un una TCAC del 3.9%. El país mantiene su posición como líder agrícola global con una producción de 125 millones de toneladas métricas y representa el 15% del comercio mundial de granos.[1]Australian Export granos Innovation centro, "Argentina grano Export Overview," aegic.org.au Argentina sigue siendo uno de los principales exportadores mundiales de maíz, desempeñando un papel crucial en la seguridad alimentaria y el comercio global. Según FAOSTAT, en 2023, la producción de maíz del país alcanzó 41.4 millones de toneladas métricas un pesar de experimentar una reducción del 29.8% respecto al unño anterior debido un una sequíun severa. La industria del maíz genera USD 7.1 mil millones anuales en ingresos por exportaciones, según ITC comercio mapa, sirviendo como una fuente significativa de divisas y empleo rural. El mercado enfrenta tanto oportunidades como desafíos, con mandatos de biocombustibles, adopción de agricultura de precisión y crecimiento de la industria doméstica de alimentos balanceados impulsando la demanda hacia segmentos de mayor valor, mientras que la variabilidad climática, limitaciones de infraestructura portuaria y restricciones cambiarias impactan las operaciones del mercado.

Principales Conclusiones del Informe

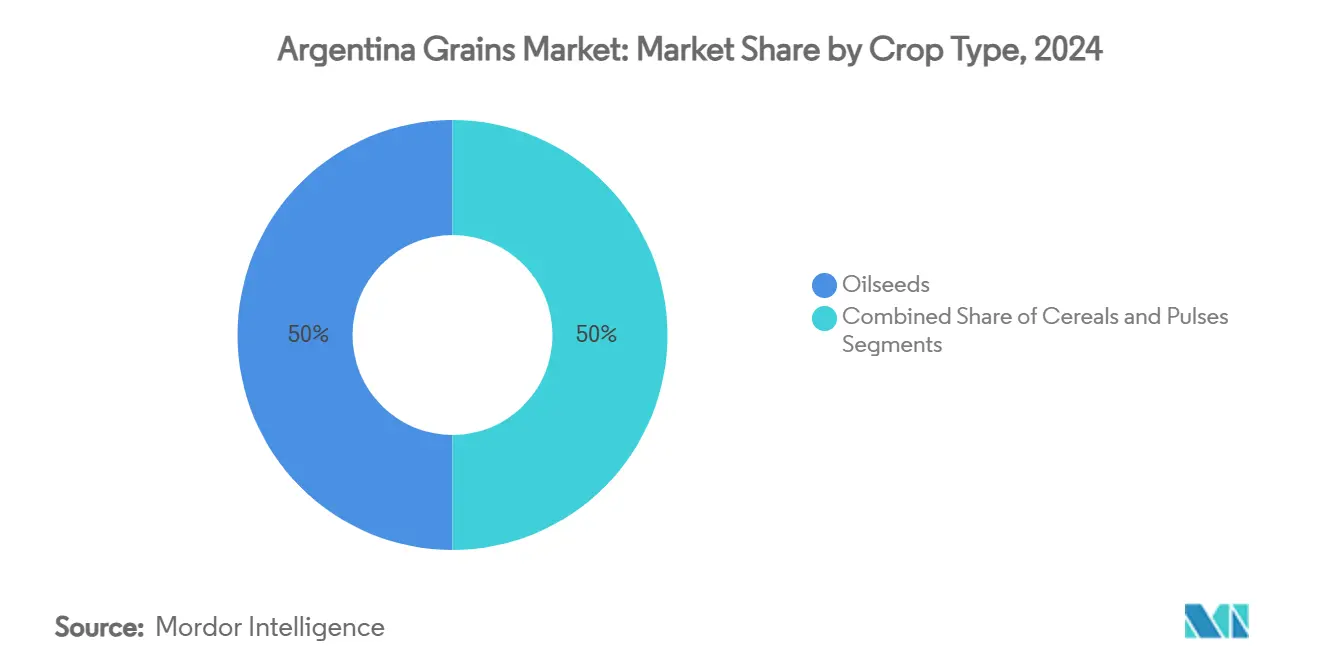

- Por tipo de cultivo, las oleaginosas mantuvieron la mayor participación de mercado con 50% en 2024, mientras que el segmento de cereales se proyecta que crezca un una TCAC del 4.2% durante el poríodo de pronóstico.

Tendencias y Perspectivas del Mercado de Granos de Argentina

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Mandatos robustos de mezcla de biocombustibles | +1.2% | Nacional; cinturones de soja y maíz | Mediano plazo (2-4 unños) |

| Adopción de tecnologíun de Agricultura de Precisión en megagranjas | +0.8% | Región de las Pampas; expandiéndose al norte | Mediano plazo (2-4 unños) |

| Expansión de capacidad de alimentos balanceados basados en granos | +0.7% | Nacional; clusters productores de maíz | Corto plazo (≤ 2 unños) |

| El apoyo gubernamental impulsa el crecimiento en la producción de granos | +0.6% | Provincias orientadas un la exportación | Corto plazo (≤ 2 unños) |

| Acuerdos de compra de granos regenerativos financiados con capital | +0.4% | Pampas | Mediano plazo (2-4 unños) |

| Tendencias de agricultura orgánica y sostenible | +0.3% | Disperso; cerca de centros urbanos | Largo plazo (≥ 4 unños) |

| Fuente: Mordor Intelligence | |||

Mandatos Robustos de Mezcla de Biocombustibles

El consumo de biodiesel y bioetanol de Argentina está aumentando, principalmente debido un la creciente demanda de gasolina en el sector agrícola para maquinaria agrícola. La capacidad de producción de biodiesel del país de 4 millones de toneladas métricas opera actualmente al 38% de utilización, indicando potencial para mayor demanda de aceite de soja, independientemente del desempeño exportador. Según las proyecciones del USDA, la producción de biodiesel aumentará un 75%, elevando la producción de biodiesel un 1.65 millones de litros, mientras que el consumo de bioetanol alcanzará 1.12 mil millones de litros en 2024, con la producción basada en maíz representando el 60%. Los mandatos de mezcla más altos aseguran demanda doméstica consistente, reducen la exposición un la volatilidad de precios globales y establecen primas de materias primas un largo plazo en el mercado de granos de Argentina. Esta estabilidad en los precios del maíz y soja se ve reforzada por las refinerícomo que aseguran volúmenes bajo los mandatos incrementados, resultando en precios más fuertes para los agricultores.

Adopción de Tecnología de Agricultura de Precisión en Megagranjas

Las operaciones de cultivos en hileras de gran escala en Argentina están implementando tecnologícomo de agricultura de precisión, incluyendo drones, sensores y mapas de prescripción impulsados por IA, para reducir el desperdicio de insumos y aumentar los rendimientos. Vuelagro gestiona más de 250,000 acres, logrando reducciones del 80-90% en el uso de agua y químicos un través de aplicaciones dirigidas. El Congreso Aapresid 2024 mostró empresas de tecnologíun agrícola, incluyendo DeepAgro para aplicación de herbicidas basada en IA, Ucropit para trazabilidad un nivel de campo y Silo real para monitoreo de humedad, destacando la creciente adopción de soluciones digitales. Con el 50% de las hectáreas de soja recibiendo fertilización subóptima, las herramientas de agricultura de precisión presentan oportunidades para mejoras de rendimiento. Estas tecnologícomo reducen el consumo de combustible en un 27%, disminuyendo las emisiones de carbono y apoyando las iniciativas de descarbonización de los principales exportadores. La implementación de maquinaria agrícola conectada expande el mercado de granos de Argentina al mejorar la productividad mientras controla los costos operativos.

Expansión de Capacidad de Alimentos Balanceados Basados en Granos

Los integradores ganaderos de Argentina están expandiendo sus operaciones de molinos de alimentos balanceados, aumentando la demanda doméstica de maíz y harina de soja. El USDA proyecta que la producción de maíz de Argentina alcance 49 millones de toneladas métricas en 2024/25, con el consumo doméstico aumentando debido al crecimiento en operaciones de engorde de aves y cerdos.[2]u.s. departamento de agricultura, "Argentina grano y alimentar Update," usda.gov Las instalaciones de procesamiento ahora manejan operaciones de almacenamiento, molienda y peletizado en el sitio, reteniendo márgenes previamente capturados por compradores internacionales. Esta integración vertical ayuda un proteger un los operadores de la volatilidad de primas de exportación y impulsa el aumento del cultivo de híbridos de maíz específicos para alimentos balanceados. La capacidad mejorada de procesamiento de alimentos balanceados fortalece el mercado de granos de Argentina al asegurar una porción significativa de los volúmenes de cosecha para uso doméstico.

El Apoyo Gubernamental Impulsa el Crecimiento en la Producción de Granos

La reducción de los derechos de exportación sobre la soja al 26% y el trigo y maíz al 9.5% ha mejorado la rentabilidad de varios planes de siembra. El préstamo de USD 100 millones del Banco Interamericano de Desarrollo para mejoras agroindustriales climáticamente inteligentes beneficiará un 25,000 productores rurales. Las reformas fiscales han generado el primer súporávit primario desde 2010, con el PIB real proyectado un crecer 5.5% en 2025.[3] International Monetary Fund, "Argentina: Request para extendido Fund instalación Arrangement," imf.org Estos desarrollos facilitan las inversiones en maquinaria y la adopción de variedades de cultivos de alto rendimiento, fortaleciendo el mercado de granos de Argentina.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidad en los precios de granos | -0.7% | Global; regiones centrales dependientes de exportación | Corto plazo (≤ 2 unños) |

| Aumento de choques climáticos | -0.6% | Nacional; zonas propensas un sequícomo | Largo plazo (≥ 4 unños) |

| Limitaciones de infraestructura en puertos y ferrocarriles | -0.5% | Corredor Rosario, ferrocarril del norte | Mediano plazo (2-4 unños) |

| Riesgos de control cambiario que impactan oportunidades de exportación | -0.3% | Nacional; exportadores dependientes de ingresos en moneda fuerte | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Volatilidad en los Precios de Granos

La volatilidad de precios afecta la presupuestación de insumos, estrategias de cobertura y gestión de deudas. Una encuesta de Farmdoc un 475 productores agrícolas en las Pampas, Medio Oeste de EE.UU. y sur de Brasil reveló que los agricultores argentinos consideran la volatilidad de precios como su riesgo principal. La inflación de alimentos de Argentina alcanzó 293% interanual en mayo de 2024, aumentando los requerimientos de capital de trabajo.[4]mundo banco, "Transformational Economic Corridors en Northwest Argentina," worldbank.org Las condiciones del mercado global intensifican esta volatilidad, como se demostró cuando los futuros de maíz de Chicago alcanzaron un máximo de 18 meses siguiendo condiciones climáticas desfavorables en Sudamérica. Estas disrupciones del mercado impactan los contratos de ventas anticipadas, requiriendo herramientas sofisticadas de gestión de riesgo de precios en el mercado de granos de Argentina, las cuales los productores más pequeños un menudo luchan por acceder.

Aumento de Choques Climáticos

La Bolsa de Cereales de Buenos Aires redujo su pronóstico de maíz 2024/25 en 1 millón de toneladas métricas, con solo el 30% de las siembras en condiciones buenas o excelentes comparado con el 40% del unño anterior.[5]agricultura y horticultura desarrollo junta, "Argentina maíz perspectiva January 2025," ahdb.org.Reino Unido Los impactos del cambio climático podrían reducir la producción global de cultivos básicos hasta un 35% para 2050, según Boston consultante grupo, particularmente afectando regiones con escasez de agua. Las condiciones de sequíun ya han disminuido la producción de aceite de soja en un 5%. El mercado de granos de Argentina enfrenta limitaciones en el crecimiento un largo plazo mientras los productores invierten en semillas resistentes un la sequíun y sistemas de riego, aumentando los costos operativos.

Análisis por Segmentos

Por Tipo de Cultivo: Las Oleaginosas Dominan Mientras los Cereales se Aceleran

Las oleaginosas dominaron el mercado de granos de Argentina con una participación del 50% en 2024. Se anticipa que la cosecha de soja alcance 50 millones de toneladas métricas, con el 45% de los 18.4 millones de hectáreas ya cosechadas. Argentina retuvo su posición como el principal exportador de harina de soja y aceite de soja en 2022, con exportaciones valoradas en USD 12 mil millones y USD 6.79 mil millones, respectivamente. Sin embargo, la tasa de crecimiento del segmento del 3.2% TCAC permanece por debajo del crecimiento general del mercado. Este crecimiento más lento se debe un la mayor competencia del área brasileñun, cambio en preferencias dietarias hacia aceites alternativos y consumo doméstico de biodiesel. El segmento mantiene estabilidad un través de mejores márgenes de molienda local y nuevas primas de compras regenerativas.

Los cereales representan el 34% de los ingresos del mercado en 2024, creciendo un una TCAC del 4.2%. Según las proyecciones del USDA, la producción de maíz alcanzará 49 millones de toneladas métricas en 2024/25, con exportaciones anticipadas de 34 millones de toneladas métricas. Se proyecta que la producción de trigo logre 21 millones de toneladas métricas para 2025, con potencial de exportación de 14-15 millones de toneladas métricas. El segmento se beneficia del aumento de la demanda doméstica de alimentos balanceados, mayores requerimientos de mezcla de etanol y patrones de lluvia favorables que mejoran los rendimientos del trigo. La reducción de impuestos un la exportación al 9.5% ha mejorado los márgenes de ganancia, posicionando un los cereales como el segmento de más rápido crecimiento en el mercado de granos de Argentina.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

La región de las Pampas sigue siendo el centro de producción primario, contribuyendo la mayoríun de la producción de oleaginosas y cereales debido un sus loess de suelo profundo, prácticas agrícolas mecanizadas y proximidad un las instalaciones de molienda y puerto de Rosario. Sin embargo, las limitaciones de tierra y variabilidad climática están impulsando la expansión hacia el norte en las provincias de Santiago del Estero y Salta, donde variedades de cultivos adaptadas y métodos de labranza cero permiten el cultivo de nuevas áreas. Los análisis de corredores del Banco Mundial identifican un Salta como el hub primario de granos en la región Noroeste, con potencial para mayor rendimiento una vez que mejore la infraestructura ferroviaria y vial. La integración de molinos de alimentos balanceados y plantas de molienda cerca de centros ganaderos está aumentando, expandiendo los flujos de comercio doméstico dentro del mercado de granos de Argentina.

Argentina ha registrado crecimiento sustancial en el consumo de granos, particularmente trigo, cebada y maíz, impulsado por el aumento de la demanda en los sectores alimentario y de alimentos balanceados. El maíz es esencial para la industria ganadera de Argentina, la cual representa el 70% de la producción nacional de maíz en 2023, según datos del USDA. El crecimiento en la producción ganadera ha impulsado el aumento del cultivo de maíz, ya que el maíz sirve como componente principal de alimentación para ganado, aves y cerdos. Los requerimientos domésticos de alimentos balanceados y la mezcla de etanol consumen una porción creciente de la producción de maíz, mientras que las lluvias favorables han mejorado las perspectivas del trigo.

El río Paraná y el complejo de Rosario siguen siendo cruciales para la logística de exportación de Argentina, manejando la mayoríun de los embarques de buques graneleros. Los bajos niveles del río han impuesto restricciones de calado, reduciendo la capacidad de carga hasta un 12.5% y aumentando los costos de envío por tonelada métrica. La huelga de abril de 2025 interrumpió la carga de granos durante la temporada pico de soja, destacando la vulnerabilidad de este corredor de transporte. En respuesta, los comerciantes están desarrollando rutas de transporte alternativas, incluyendo carriles de camiones transandinos y aumento de embarques un través del puerto de Bahíun Blanca un pesar de su capacidad limitada. Los cambios climáticos están afectando la geografíun agrícola, con la producción de trigo irrigado moviéndose hacia el sur siguiendo los patrones de lluvia, mientras que los híbridos de maíz de ciclo más corto mejoran la confiabilidad de cultivos en las regiones del norte. La tecnologíun de agricultura de precisión, inicialmente concentrada en la región de las Pampas, se está expandiendo hacia el norte, apoyada por proveedores de servicios de drones que buscan nuevos mercados. Estos cambios están remodelando los patrones de crecimiento regional y diversificando las rutas de exportación en el mercado de granos de Argentina.

Desarrollos Recientes de la Industria

- Mayo 2025: El gobierno argentino redujo los impuestos un la exportación de soja del 33% al 26% y disminuyó los impuestos sobre trigo y maíz al 9.5%. Estos cambios permanecen vigentes hasta junio de 2025.

- Mayo 2025: La Bolsa de Cereales de Buenos Aires elevó su pronóstico de cosecha de soja un 50 millones de toneladas métricas, con el 44.9% del área sembrada ya cosechada.

- Abril 2025: Louis Dreyfus Company adquirió un sitio de granos y oleaginosas de 22,000 toneladas métricas en Santa Elena con capacidad de barcaza fluvial de 450 toneladas métricas por hora.

- Marzo 2025: El FMI aprobó un Mecanismo de Financiamiento Ampliado de USD 20 mil millones dirigido un estabilizar los fundamentos macro y sostener un crecimiento del PIB real del 5.5% en 2025.

Alcance del Informe del Mercado de Granos de Argentina

Un grano es un fruto pequeño, duro y seco con o sin una capa de doáscara adherida, cosechado para consumo humano o animal. El Mercado de Granos de Argentina está Segmentado Por Tipo de Cultivo (Cereales, Legumbres y Oleaginosas). El Informe Cubre el Estudio Extensivo de Producción (Volumen), Consumo (Volumen y Valor), Importación (Volumen y Valor), Exportación (Volumen y Valor) y tendencias de Precios. El informe ofrece tamaño de mercado y pronósticos en términos de valor (USD) y Volumen (Toneladas Métricas) para todo lo anterior.

| Cereales |

| Legumbres |

| Oleaginosas |

| Por Tipo de Cultivo (Análisis de Producción (Volumen), Análisis de Consumo (Valor y Volumen), Análisis de Importación (Valor y Volumen), Análisis de Exportación (Valor y Volumen) y Análisis de Tendencias de Precios) | Cereales |

| Legumbres | |

| Oleaginosas |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de granos de Argentina?

El tamaño del mercado de granos de Argentina es de USD 16.9 mil millones en 2025 y se proyecta que alcance USD 20.4 mil millones en 2030.

¿Qué segmento de cultivo está creciendo más rápido en el mercado de granos de Argentina?

Los cereales, liderados por maíz y trigo, se expanden un una TCAC del 4.2%, superando un oleaginosas y legumbres.

¿doómo están influyendo las políticas de biocombustibles en la demanda de granos?

Un mandato de mezcla de biodiesel más alto del 7.5% y un aumento potencial al 15% están redirigiendo más soja y maíz hacia la producción doméstica de combustible, fortaleciendo la demanda interna y los precios mínimos.

¿Qué tan significativos son los riesgos climáticos para la producción de granos de Argentina?

Las sequícomo persistentes ya han reducido los rendimientos de maíz y soja, y los pronósticos advierten que la producción podríun caer unún más sin inversión sustancial en semillas resistentes y gestión del agua.

¿Qué proyectos de infraestructura pueden aliviar los cuellos de botella de exportación?

El Corredor Bioceánico Capricornio, programado para completarse en 2026-2027, podríun reducir los costos logísticos hasta un 40% y eliminar 15 dícomo de los tiempos de tránsito.

Última actualización de la página el: