Marktgröße und Marktanteil für Gebrauchtwagen

Marktanalyse für Gebrauchtwagen von Mordor Intelligenz

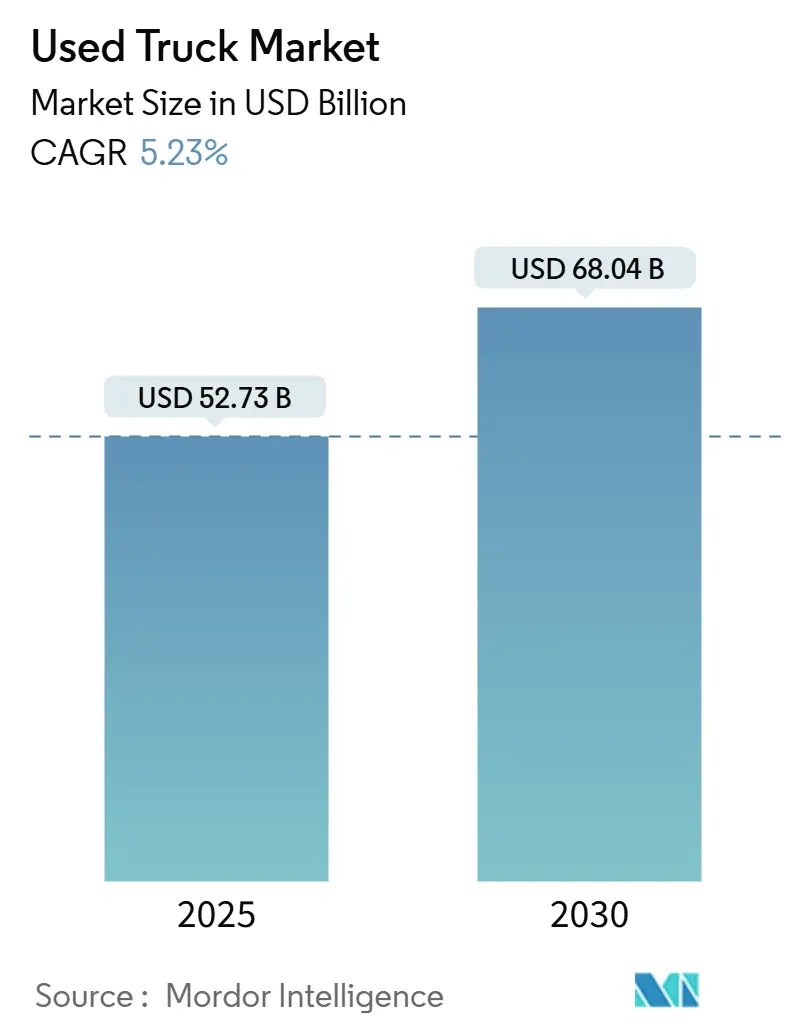

Der Markt für Gebrauchtwagen steht bei 52,73 Milliarden USD im Jahr 2025 und soll bis 2030 68,04 Milliarden USD erreichen, mit einem Wachstum von 5,23% CAGR trotz uneinheitlicher Wirtschaftssignale und verschärfter Emissionsvorschriften. Flottenmanager konzentrieren sich auf die Gesamtbetriebskosten und fördern eine robuste Nachfrage nach hochwertigen gebrauchten Fahrzeugen der Klasse 8. Schwere Nutzfahrzeuge behalten ihre Preismacht, doch leichte Nutzfahrzeuge gewinnen an Bedeutung, da der e-Handel die letzte Meile beschleunigt. Diesel-Assets dominieren den Antriebsmix, aber erste batterie-elektrische Lkw beginnen, die Restwerterwartungen zu beeinflussen, während sich die Ladenetze erweitern. Digitale Auktionsplattformen erweitern den grenzüberschreitenden Handel und reduzieren Informationsreibungen für kleine Betreiber.

Wichtige Berichtsergebnisse

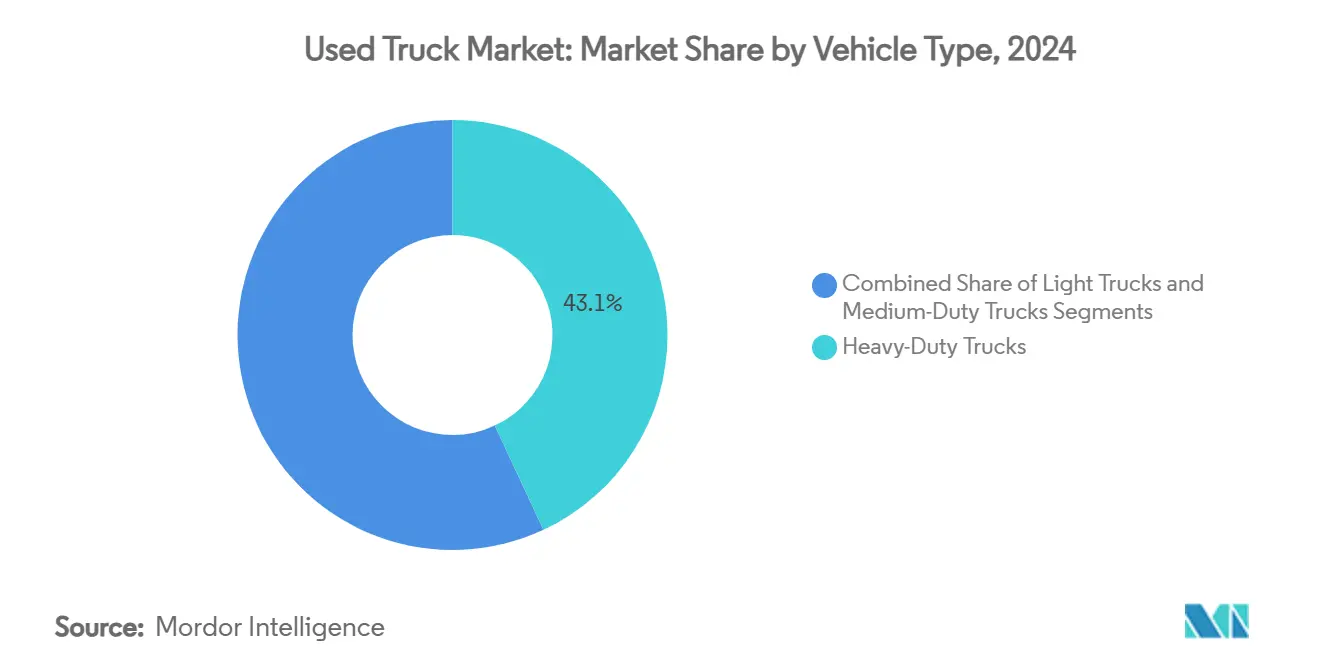

- Nach Fahrzeugtyp führten schwere Nutzfahrzeuge den Markt für Gebrauchtwagen mit einem Anteil von 43,05% im Jahr 2024, während leichte Nutzfahrzeuge voraussichtlich mit einer CAGR von 7,69% bis 2030 expandieren.

- Nach Kraftstofftyp hielt Diesel einen dominierenden Marktanteil von 92,25% bei Gebrauchtwagen im Jahr 2024, während das Hybrid- und Batterie-Elektro-Segment eine CAGR von 22,55% bis 2030 verzeichnen soll.

- Nach Altersklasse machten 4-7 Jahre alte Fahrzeuge 37,93% der Marktgröße für Gebrauchtwagen im Jahr 2024 aus, während Lkw bis zu 3 Jahren eine CAGR von 9,23% bis 2030 erreichen sollen.

- Nach Fahrzeugklasse behielt Klasse 8 38,95% des Marktanteils für Gebrauchtwagen im Jahr 2024, während Klasse 4 eine CAGR von 7,18% zwischen 2025-2030 anstrebt.

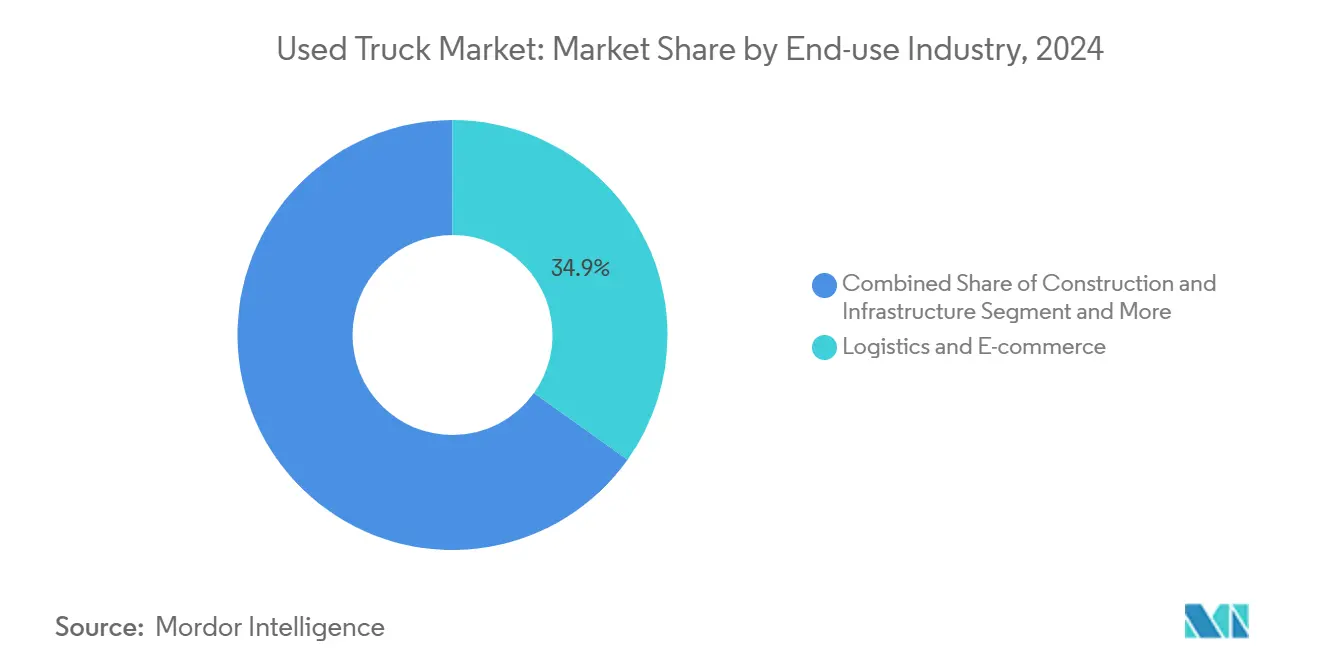

- Nach Endverbraucherindustrie führten Logistik und e-Handel den Markt für Gebrauchtwagen mit einem Anteil von 34,85% im Jahr 2024, während Bau und Infrastruktur eine CAGR von 9,02% bis 2030 verzeichnen soll.

- Nach Vertriebskanal eroberten unabhängige Händler 53,30% der Umsätze 2024, während online-Peer-Zu-Peer- und Auktionsplattformen mit einer CAGR von 12,30% bis 2030 voranschreiten.

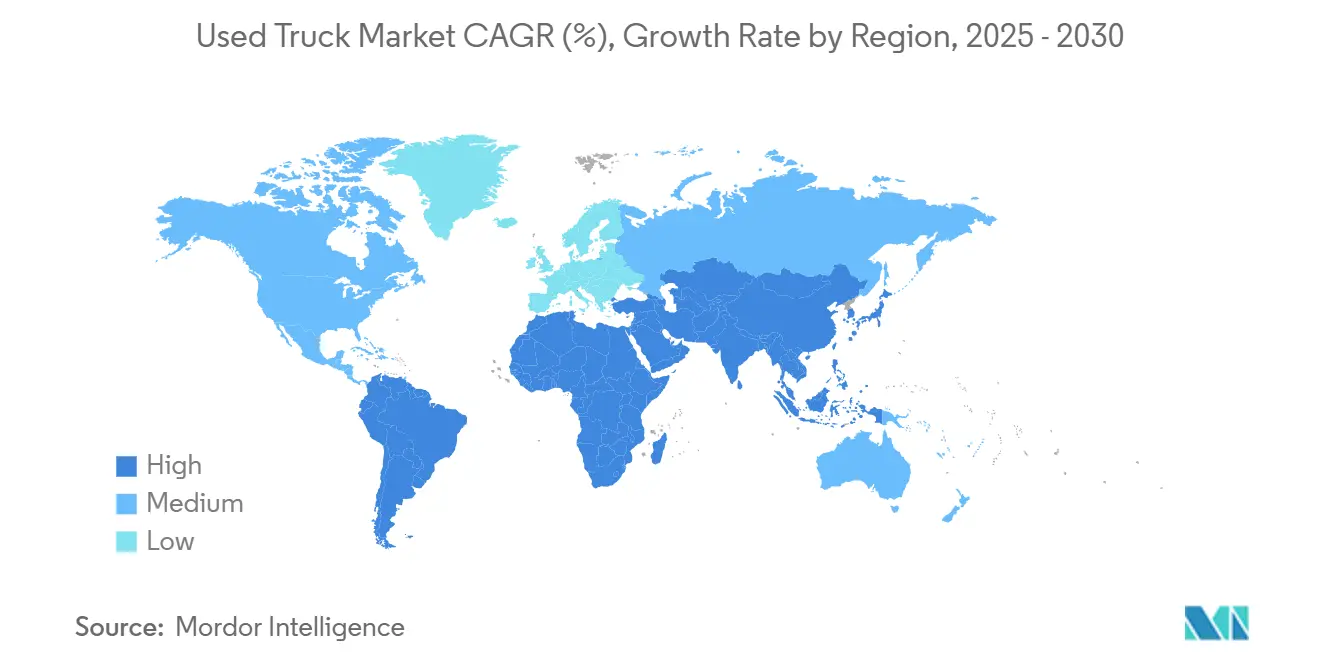

- Nach Geografie behält Asien-Pazifik die weltweit größte regionale Flottenbasis mit 47,35% Marktanteil, während der Nahe Osten und Afrika voraussichtlich die regionalen Wachstumsaussichten mit einer CAGR von 7,41% bis 2030 anführen werden.

Globale Markttrends und Einblicke für Gebrauchtwagen

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Infrastruktur-getriebene Baubooms | +1.2% | Indien, ASEAN, Naher Osten | Mittelfristig (2-4 Jahre) |

| e-Handel-Expansion der letzten Meile | +1.0% | Nordamerika, Europa | Kurzfristig (≤ 2 Jahre) |

| OEM-zertifizierte Gebrauchtfahrzeugprogramme | +0.8% | Europa, Nordamerika | Mittelfristig (2-4 Jahre) |

| Digitale Großhandelsauktionen | +0.7% | Naher Osten, Global | Kurzfristig (≤ 2 Jahre) |

| Flottenelektrifizierungsziele | +0.6% | Asien, mit Auswirkungen auf Afrika | Mittelfristig (2-4 Jahre) |

| Steueranreize für gebrauchte Nutzfahrzeuge | +0.5% | Südamerika | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Infrastruktur-getriebene Baubooms in Indien und ASEAN stimulieren schweren Gebrauchtwagen-Umsatz

Bauprojekte In Indien und Südostasien beschleunigen Flottenerneuerungszyklen und veranlassen Auftragnehmer, 4-7 Jahre alte schwere Nutzfahrzeuge zu beschaffen, die Zuverlässigkeit mit überschaubaren Kapitalausgaben verbinden. Offene Deckkapazitäten verknappten sich im Mai 2025 mit Projektbeginn und zwangen Spediteure, Ausrüstung früher In Ausschreibungszyklen zu sichern. Trotz eines erheblichen Rückgangs bei Pkw-Verkäufen 2024 blieb die Nutzfahrzeugnachfrage stabil, da Infrastrukturausgaben die Transportvolumen schützten. Käufer fordern zunehmend verifizierte Wartungshistorien, und Einheiten mit dokumentierten Telematikdaten erzielen Premiumpreise, was die Bedeutung transparenter Fahrzeugherkunft für den Markt für Gebrauchtwagen verstärkt.

E-Commerce-Expansion der letzten Meile in Nordamerika löst Nachfrage nach gebrauchten leichten Nutzfahrzeugen aus

Schnelles Paketwachstum drängt Einzelhändler und Drittlogistikdienstleister zu neueren Fahrzeugen der Klasse 3-5, die In enge städtische Korridore passen und dennoch beträchtliche Nutzlasten tragen. Der Markt für Gebrauchtwagen profitiert, da Betreiber höhere Neufahrzeugpreise umgehen und gleichzeitig Dienstleistung-Ebene-Vereinbarungen erfüllen. Städtische Lagerentwicklung entlang von Autobahnringen unterstützt kürzere Lieferradien. Umweltstudien zeigen, dass elektrische Lieferwagen die CO2-Intensität senken, was impliziert, dass leicht gebrauchte Elektromodelle starke Restwerte sichern werden, sobald sie aus primären Flotten ausscheiden.

OEM-zertifizierte Gebrauchtfahrzeugprogramme in Europa verbessern Vertrauen und Restwerte

Herstellergestützte Programme wie SelecTrucks und Volvo gebraucht Lastwagen führen rigorose Inspektionen, Garantieverlängerungen und digitale Servicehistorien durch, was das Käufervertrauen und die Preisgestaltung stärkt. PACCAR berichtete über mehr als 12.500 verkaufte zertifizierte Einheiten In 2023-2024, was die Größenordnung hervorhebt, die OEMs zum Remarketing-Kanal bringen[1]"2023 Annual Bericht," PACCAR, paccar.com. Erhöhte Restwerte für unter 3 Jahre alte Sattelzugmaschinen schaffen einen positiven Kreislauf, In dem höhere Inzahlungnahmewerte die Wirtschaftlichkeit neuer Lkw-Leasing verbessern und letztendlich das Angebot neuerer Modelle für den Markt für Gebrauchtwagen erweitern.

Digitale Großhandelsauktionen erweitern Käuferkreis, besonders im Nahen Osten

Wolke-basierte Biettools bieten jetzt hochauflösende Bilder, Diagnosescans und Treuhandservices, die kleinen Flotten im Golf ermöglichen, Assets ungesehen aus Europa oder Nordamerika zu erwerben. Auktionsverkaufsvolumen wuchsen im März 2025 deutlich über Einzelhandels- und traditionelle Großhandelskanäle hinaus. Sinkende Reibungskosten verringern Spreads zwischen Käufer- und Verkäuferpreiserwartungen, komprimieren aber auch Vermittlermargen und katalysieren Konsolidierung bei traditionellen Maklern.

Beschränkungs-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Verschärfung der Euro-VII/Phase-3 NOx-Regeln | -0.9% | Europa | Mittelfristig (2-4 Jahre) |

| Kostengünstige neue chinesische Lkw | -0.7% | Afrika, mit Auswirkungen auf Nahen Osten | Mittelfristig (2-4 Jahre) |

| Begrenzte Finanzierungsoptionen | -0.5% | Asien | Langfristig (≥ 4 Jahre) |

| Chip-Engpässe | -0.4% | Global | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Verschärfung der Euro-VII/Phase-3 NOx-Regeln entmutigt ältere Dieselimporte in der EU

Strengere Abgasgrenzwerte teilen den europäischen Sekundärmarkt zwischen konformen Euro VI-Sattelzugmaschinen und Legacy-Bestand auf, der kostspielige Nachrüstungen benötigt. Der International Rat An Sauber Transport bestätigt, dass Zugangsrestriktionen In wachsenden emissionsarmen Zonen Fahrzeuge älter als sieben Jahre benachteiligen[2]"Race Zu Null: europäisch Schwer Pflicht Fahrzeug Markt Entwicklung Quarterly," International Rat An Sauber Transport, theicct.org. Exporteure leiten Vor-Euro VI-Einheiten nach Zentralasien und Nordafrika um, was vorübergehend das Angebot In diesen Zielen aufbläht, während der Wettbewerb um wenig gefahrene Euro VI-Assets innerhalb der EU intensiviert wird.

Kostengünstige neue chinesische Lkw komprimieren Gebrauchtpreis-Premiums in Afrika

Chinesische OEMs preisen neue schwere Nutzfahrzeuge etwa 30-40% unter westlichen Äquivalenten und begrenzen erreichbare Verkaufspreise für 4-7 Jahre alte Importe. Erweiterte Ersatzteilabdeckung In afrikanischen Stadtzentren erodiert den historischen Wartbarkeitsvorteil europäischer Marken und drückt Gewinnmargen für traditionelle Exporteure. Händler mit flexiblen Logistiknetzwerken arbitragieren jetzt Wert durch Umleitung von Bestand nach Lateinamerika oder Südostasien, wo chinesische Penetration niedriger bleibt, aber diese Umleitungen verlängern Vorlaufzeiten und erhöhen Frachtkosten, was das Aufwärtspotenzial des Markts für Gebrauchtwagen In diesen Korridoren Dämpft.

Segmentanalyse

Nach Fahrzeugtyp: Schwere Nutzfahrzeuge bleiben dominant, während leichte Nutzfahrzeuge beschleunigen

Schwere Nutzfahrzeuge beherrschten 43,05% der Umsätze 2024, da ihre zentrale Rolle im Langstreckenfracht- und Infrastrukturtransport die Nachfrage während konjunktureller Abschwächungen schützte. Leichte Nutzfahrzeuge, angetrieben von Paketlogistik, sollen eine CAGR von 7,69% bis 2030 verzeichnen, die schnellste Entwicklung im Markt für Gebrauchtwagen. Ihre Wendigkeit eignet sich für verstopfte Innenstadtrouten, und Flottenkäufer schätzen die niedrigeren Anschaffungskosten im Vergleich zu neuen Transportern.

Mittelschwere Nutzfahrzeuge (Klasse 6-7) besetzen eine strategische Mittelposition mit gemischten Marktergebnissen. Das Segment erlebte einen Lageraufbau, während Angebotspreise nachgaben und nuancierte Untersegmentbedingungen signalisierten. Laufende autonome Versuche, wie ein auf der CES 2025 vorgestellter Gelenkdumper, deuten auf spezialisierte Schwerlastanwendungen hin, die Restwertverläufe neu definieren könnten, sobald diese Fahrzeuge In die Gebrauchtwagen-Industrie gelangen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Kraftstofftyp: Diesel dominiert, aber Elektrifizierungsmomentum wächst

Diesel-Assets hielten 92,25% des Bestands 2024, was die etablierte Infrastruktur, vertraute Wartungsregime und bewährte Kraftstoffeffizienz unterstreicht, der Flottenmanager vertrauen. Die Beständigkeit des Segments resultiert aus Diesels bewährter Zuverlässigkeit, Kraftstoffeffizienz und weitreichendem Servicenetz, was es zur Standardwahl für Sekundärmarktkäufer macht, die betriebliche Sicherheit priorisieren.

Hybrid- und batterie-elektrische Einträge, obwohl klein In absoluten Zahlen, sollen mit einer CAGR von 22,55% bis 2030 expandieren. Ein 2-3 Milliarden USD Gelenk Venture zwischen Accelera by Cummins, Daimler LKW und PACCAR wird eine 21 GWh Batteriezellenfabrik schaffen und künftiges Gebraucht-ev-Angebot stärken. Die Electrification Coalition berechnet zwei Drittel niedrigere Betriebskosten für Elektro-Lkw versus Diesel, was robuste Sekundärmarktattraktivität suggeriert, sobald ausreichende Ladeabdeckung entsteht. Erdgas- und LPG-Varianten bleiben Nische, konzentriert In Regionen mit preisvorteilhaften Kraftstoffversorgungen und kommunalen Anreizen.

Nach Altersklasse: 4-7 Jahre bleiben der Sweet Spot

Fahrzeuge im Alter von 4-7 Jahren zogen 37,93% der Transaktionen 2024 an und illustrierten die optimale Balance zwischen Abschreibungskurve und verbleibender Nutzungsdauer. Diese Segmentdominanz spiegelt die strategische Präferenz von Flottenbetreibern für Lkw wider, die die steilste Abschreibungskurve überstanden haben, aber ausreichende Nutzungsdauer für produktive Bereitstellung behalten. Verkaufspreise für 4- bis 6-jährige Einheiten waren im März 2025 etwa 29,3% höher als ein Jahr zuvor, da Flotten um zuverlässige Assets ohne komplexe fortgeschrittene Emissionshardware konkurrierten.

Lkw jünger als drei Jahre sind für eine CAGR von 9,23% positioniert, unterstützt durch expandierende OEM-zertifizierte Pipelines. Ältere Kohorten sehen divergente Schicksale. Die 8- bis 12-jährigen Einheiten bedienen wertorientierte Eigentümer-Betreiber In Schwellenmärkten, während über 12 Jahre alte Ausrüstung strengeren Emissionszonen gegenübersteht, die nutzbare Lebenszyklen verkürzen können. Vermögenswert-Bewertungsrahmen des Transport Forschung Planke betonen die Notwendigkeit von Lebenszyklus-Kostenmodellierung bei der Bewertung dieser Altersklassen, eine Praxis, die bei Leasingfirmen Aufnahme findet.

Nach Fahrzeugklasse: Klasse 8 führt, Klasse 4 bewegt sich am schnellsten

Klasse 8 eroberte 38,95% der Umsätze 2024, ein Zeugnis ihrer unentbehrlichen Rolle In zwischenstaatlichen Trockenanhänger- und Kühlrouten. Die Segmentstärke zeigt sich In der Preisresilienz neuerer Schlafkabinen-Sattelzugmaschinen, die im März 2025 Durchschnittspreise von etwa 80.000 USD für 2023er Modelle erreichten und steile frühe Abschreibung hervorhoben, die Sekundärkäufer begünstigt.

Klasse 4-Einheiten, zwischen Pickup und mittelschweren Fähigkeiten, sind für 7,18% CAGR-Beschleunigung prognostiziert, da städtische Lieferplattformen richtig dimensionierte Flotten übernehmen. Regulatorische Nuancen, detailliert In der Federal Autobahn Administration'S Kompendium staatlicher Gewichtsgesetze, rahmen Routengenehmigungen und beeinflussen somit lokalisierte Nachfragemuster. Berufsbezogene Klasse 8-Nachfrage bleibt gesund, wo Infrastrukturausgaben bestehen, während Sattelzugmaschinennachfrage bei zyklischer Frachtschwäche ebbt.

Nach Endverbraucherindustrie: Logistik und E-Commerce dominieren

Logistik- und Paketlieferdienste absorbierten 34,85% der Stückzahlen 2024 und spiegeln anhaltende Direct-Zu-Verbraucher-Erfüllungsanforderungen wider. Unabhängige Auftragnehmer kaufen oft leicht gebrauchte Cargo-Van-Umbauten, um Gig-Economy-Nachfrage zu erfüllen, eine Verlagerung, die Regulierer bei der Festlegung von Sicherheitsschwellen verfolgen.

Infrastruktur- und Bauflotten sollen eine CAGR von 9,02% verzeichnen, da öffentliche Baufinanzierung Kipper- und Betonmischer-Umsatz stimuliert. Bergbau-, Landwirtschafts- und Versorgungssegmente wenden jeweils missionsspezifische Arbeitszyklen an, die sich In unterschiedliche Bewertungskurven beim Weiterverkauf filtern. Wachstum Südostasiatischer Fracht-Tonnenkilometer, das zwischen 2015 und 2030 um fast 80% steigen soll, erweitert die Reichweite des Markts für Gebrauchtwagen über mehrere Branchen hinweg.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtkauf

Nach Vertriebskanal: Unabhängige Händler behaupten sich, digitale Marktplätze boomen

Unabhängige AutohäBenutzer eroberten 53,30% des Umsatzes 2024 durch lokale Kundennähe und mehrere-Marken-Beschaffungsflexibilität. Dennoch übertreffen online-Auktionen und Peer-Zu-Peer-Börsen die breitere Gebrauchtwagen-Industrie mit einer CAGR von 12,30%, gestärkt durch transparente Preisgestaltung und niedrigere Transaktionsreibungen. Franchise-Händler profitieren von OEM-InzahlungnahmeströMänner, während zertifizierte Programme garantiegestützte Bestände kanalisieren, die Prämie-Spreads erzielen.

Auktionseinlieferungsvolumen erreichten 2024 ein Vierjahreshoch mit über 50% Konversionsrate und unterstreichen die Liquidität des Sektors. Unterdessen deutet die laufende Debatte über direkten Herstellerverkauf an Kunden auf mögliche regulatorische Anpassungen hin, die Kanalökonomien umgestalten könnten.

Geografische Analyse

Asien behält die weltweit größte regionale Flottenbasis und macht 47,35% des globalen Marktanteils aus, da Infrastrukturprojekte und e-Handel-Penetration die Lkw-Nachfrage weiter expandieren. Chinas beschleunigte Dieselflotten-Liquidation, veranlasst durch strenge Elektrifizierungsziele, gibt hochwertige Euro V-Sattelzugmaschinen In benachbarte Entwicklungsmärkte frei. Indiens schnell skalierender digitaler Einzelhandelssektor, der bis FY30 den Brutto-Warenwert verdreifachen soll, stützt sich stark auf mittleren und schweren Transport und verstärkt anhaltenden Ausrüstungsumsatz.

Nordamerika spiegelt globales Wachstum mit prognostizierten 5,2% CAGR bis 2030 wider, da ausgeklügelte Remarketing-Netzwerke und datengesteuerte Bewertungstools Liquidität aufrechterhalten. Kommende Unternehmen- Average Kraftstoff Economy-Standards für schwere Pickups und Transporter könnten Flotten zu neueren, effizienteren Einheiten drängen und zusätzliches neueres Angebot In den Markt für Gebrauchtwagen einspeisen.

Naher Osten und Afrika sind die am schnellsten wachsenden Regionen mit einer CAGR von 7,41% bis 2030, kapitalisieren auf digitale Auktionsliquidität zur Beschaffung erschwinglicher Assets, während Europa sich auf verschärfende Emissionseinhaltung konzentriert, die Nachfrage zu neueren Euro VI-Fahrzeugen verschiebt. Südamerika wächst ebenfalls erheblich, da wirtschaftliche Stabilisierung und Steueranreize Flottenmodernisierung anregen. Brasiliens BIP-Erholung unterstützt erneuerte Lkw-Käufe, und Steuererleichterungen für gebrauchte Ausrüstung ermutigen Eigentümer-Betreiber-Investitionen. Grenzüberschreitende Transporterleichterungsmaßnahmen wie das TIR-System versprechen neue Exportrouten für Südamerikanische Spediteure zu öffnen und indirekt Nachfrage nach konformen gebrauchten Sattelzugmaschinen zu stärken.

Wettbewerbslandschaft

Die Spitze-Fünf-Teilnehmer, Daimler AG, PACCAR Inc., Volvo Gruppe, Navistar International Corp. und Scania AB, hielten einen subtilen Anteil des Marktanteils In 2024 und spiegeln moderate Konzentration wider, die noch energischen Mittelfeld-Wettbewerb ermöglicht. OEMs erweitern vertikale Reichweite durch zertifizierte Gebrauchtfahrzeugkanäle, nutzen Telematikdaten für vorausschauende Wartung und setzen dedizierte Finanzierungsarme ein, um Lebenszyklus-Loyalität zu sichern. PACCARs Finanzierungssparte allein verkaufte über 12.500 zertifizierte Einheiten In 2023 und signalisiert die Größenvorteile, die Große Incumbent besitzen.

Weiß-Raum-Chancen entstehen In Inspektion-als-Dienstleistung-Modellen, die grenzüberschreitenden Käufern ermöglichen, Zustand Fernbedienung zu verifizieren, abonnementbasierten Flottenpaketen für kleine Unternehmen und maßgeschneiderten Remarketing-Pfaden für erste Welle von Elektro-Lkw. Technologiepartnerschaften, wie die geplante Volvo-Daimler Software-definierte Lkw-Plattform, unterstreichen die strategische Bedeutung datenreicher Ökosysteme, die Bewertung und Betriebszeit weit über den ursprünglichen Verkauf hinaus beeinflussen können.

Digitale Disruptoren nutzen algorithmische Preisgestaltung und KI-gestützte Zustandsbewertung, um Lkw schneller mit Käufern zu matchen als Legacy-Händler, komprimieren Verkaufszyklen und fördern Transparenz. Legacy-Player reagieren durch Integration von online-Schaufenstern, Überholung interner Es-Stacks und Erweiterung von After-Verkauf-Dienstleistung-Bündeln. Das Wettbewerbsgleichgewicht schwenkt jetzt zu Datenzugang, Plattform-Benutzerfreundlichkeit und der Fähigkeit, Flexibel Finanzierung zu packen, die mit verschärfenden Cash-fließen-Realitäten im Frachtsektor übereinstimmt.

Marktführer der Gebrauchtwagen-Industrie

-

Scania AB

-

Daimler AG

-

PACCAR Inc.

-

Navistar International Corporation

-

AB Volvo

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: Thompson LKW Gruppe erwarb Lee-Smith Dealer Gruppe und erweiterte seinen regionalen Fußabdruck und Servicedichte.

- Januar 2025: John Deere stellte seinen ersten autonomen Gelenkdumper (ADT) auf der CES 2025 vor, der auf Bergbau- und Steinbruchumgebungen abzielt.

Umfang des globalen Marktberichts für Gebrauchtwagen

Gebrauchtwagen beziehen sich auf gebrauchte Nutzfahrzeuge, die für den Transport von Materialien und Gütern konzipiert sind. Diese Fahrzeuge sind für den Wiederverkauf auf dem Sekundärmarkt verfügbar.

Der Markt für Gebrauchtwagen ist segmentiert nach Fahrzeugtyp, Vertriebskanaltyp und Geografie. Nach Fahrzeugtyp ist der Markt segmentiert In leichte Nutzfahrzeuge, mittelschwere Nutzfahrzeuge und schwere Nutzfahrzeuge. Nach Vertriebskanal ist der Markt segmentiert In unabhängige Händler, Franchise-Händler und Peer-Zu-Peer. Nach Geografie ist der Markt segmentiert In Nordamerika, Europa, Asien-Pazifik und Rest der Welt. Der Bericht bietet die Marktgröße In Werttermen In USD für alle oben genannten Segmente.

| Leichte Nutzfahrzeuge (Klasse 3-5) |

| Mittelschwere Nutzfahrzeuge (Klasse 6-7) |

| Schwere Nutzfahrzeuge (Klasse 8 und über 15 t) |

| Diesel |

| Benzin |

| Erdgas und LPG |

| Hybrid und Batterie-Elektrisch |

| Bis zu 3 Jahre |

| 4 bis 7 Jahre |

| 8 bis 12 Jahre |

| Über 12 Jahre |

| Klasse 3 |

| Klasse 4 |

| Klasse 5 |

| Klasse 6 |

| Klasse 7 |

| Klasse 8 |

| Bau und Infrastruktur |

| Logistik und E-Commerce-Lieferung |

| Bergbau und Steinbruch |

| Landwirtschaft und Forstwirtschaft |

| Kommunal und Versorgungsunternehmen |

| Andere |

| Unabhängiger Händler |

| Franchise-Händler |

| OEM-gestützte zertifizierte Gebrauchtfahrzeuge |

| Online-Peer-to-Peer und Auktion |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Übriges Nordamerika | |

| Südamerika | Brasilien |

| Argentinien | |

| Chile | |

| Übriges Südamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Übriges Asien-Pazifik | |

| Naher Osten | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Katar | |

| Südafrika | |

| Übriger Naher Osten und Afrika |

| Nach Fahrzeugtyp | Leichte Nutzfahrzeuge (Klasse 3-5) | |

| Mittelschwere Nutzfahrzeuge (Klasse 6-7) | ||

| Schwere Nutzfahrzeuge (Klasse 8 und über 15 t) | ||

| Nach Kraftstofftyp | Diesel | |

| Benzin | ||

| Erdgas und LPG | ||

| Hybrid und Batterie-Elektrisch | ||

| Nach Altersklasse | Bis zu 3 Jahre | |

| 4 bis 7 Jahre | ||

| 8 bis 12 Jahre | ||

| Über 12 Jahre | ||

| Nach Fahrzeugklasse | Klasse 3 | |

| Klasse 4 | ||

| Klasse 5 | ||

| Klasse 6 | ||

| Klasse 7 | ||

| Klasse 8 | ||

| Nach Endverbraucherindustrie | Bau und Infrastruktur | |

| Logistik und E-Commerce-Lieferung | ||

| Bergbau und Steinbruch | ||

| Landwirtschaft und Forstwirtschaft | ||

| Kommunal und Versorgungsunternehmen | ||

| Andere | ||

| Nach Vertriebskanal | Unabhängiger Händler | |

| Franchise-Händler | ||

| OEM-gestützte zertifizierte Gebrauchtfahrzeuge | ||

| Online-Peer-to-Peer und Auktion | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Übriges Nordamerika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Chile | ||

| Übriges Südamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Übriges Asien-Pazifik | ||

| Naher Osten | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Katar | ||

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der Markt für Gebrauchtwagen?

Die Marktgröße für Gebrauchtwagen wird voraussichtlich 52,73 Milliarden USD im Jahr 2025 erreichen und mit einer CAGR von mehr als 5,23% auf 68,04 Milliarden USD bis 2030 wachsen.

Welcher Fahrzeugtyp führt derzeit den globalen Markt für Gebrauchtwagen?

Schwere Nutzfahrzeuge sind das größte Segment und halten 43,05% der Umsätze 2024.

Welche Region wächst am schnellsten im Markt für Gebrauchtwagen?

Naher Osten und Afrika sollen mit der höchsten CAGR von 7,41% über den Prognosezeitraum (2025-2030) wachsen.

Welche Region hat den größten Anteil im Markt für Gebrauchtwagen?

Im Jahr 2025 macht Asien-Pazifik den größten Marktanteil im Markt für Gebrauchtwagen aus und hält 47,35% Anteil.

Wie verschieben sich die Vertriebskanäle?

online-Peer-Zu-Peer-Plattformen und Auktionen sollen eine CAGR von 12,30% verzeichnen und traditionelle unabhängige und Franchise-Händler übertreffen.

Welche Rolle spielt e-Handel bei der Segmentnachfrage?

Logistik- und e-Handel-Flotten generierten 34,85% der Nachfrage 2024 und werden das Wachstum weiter untermauern, besonders für leichte Nutzfahrzeuge und Klasse 4-Fahrzeuge.

Seite zuletzt aktualisiert am: