Marktanalyse für Telekommunikationstürme

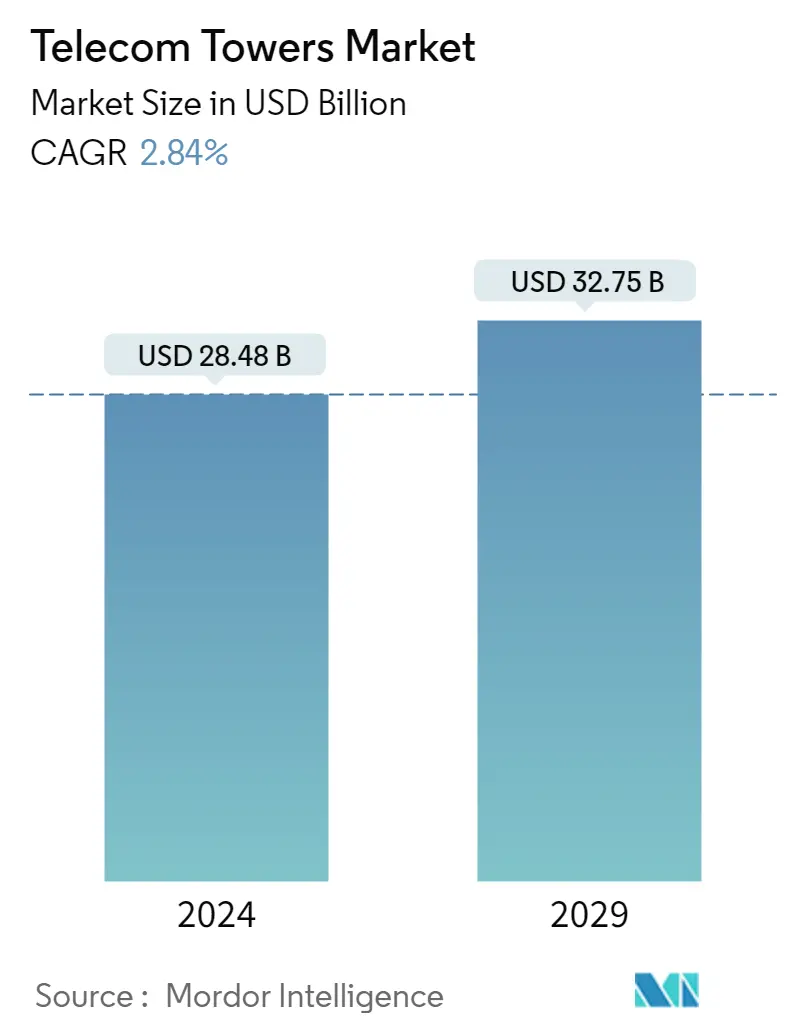

Die Marktgröße für Telekommunikationstürme wird im Jahr 2024 auf 28,48 Milliarden US-Dollar geschätzt und soll bis 2029 32,75 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 2,84 % im Prognosezeitraum (2024–2029) entspricht.

Tower-Sharing ist einer der wesentlichen Wachstumstreiber für die Telekommunikationsbranche, da es Vorteile wie Kostensenkung und schnellere Datenbereitstellung mit sich bringt. Die Telekommunikationsturmindustrie hat als eigenständige Branche vor allem in Indien und den Vereinigten Staaten große Bedeutung erlangt.

- Die Implementierung der 5G-Technologie war ein wichtiger treibender Faktor für den Markt für Telekommunikationsmasten. 5G-Netze erfordern eine dichtere Infrastruktur, einschließlich mehr Mobilfunkmasten und Kleinzellen, um eine bessere Abdeckung und höhere Datengeschwindigkeiten zu gewährleisten. Nach Angaben der GSMA Association, einer gemeinnützigen Organisation, die die Interessen von Mobilfunknetzbetreibern weltweit vertritt, gab es Ende des Vorjahres bereits 252 kommerzielle 5G-Netze in 86 Ländern weltweit, die mehr als 1 Milliarde 5G-Verbindungen bedienten. Darüber hinaus werden im Prognosezeitraum weltweit mehr als 5 Milliarden 5G-Verbindungen erwartet, was zu einem Wachstum des Bruttoinlandsprodukts (BIP) von über 1 Billion US-Dollar führen wird. Gleichzeitig wird erwartet, dass 5G bis zum Prognosezeitraum in Nordamerika, Europa, China und den GCC-Ländern ausgereift sein wird. In vielen Ländern mit niedrigem und mittlerem Einkommen (LMIC) wird es weiter wachsen.

- Mit dem Rückgang der geografischen Möglichkeiten wurde die Ausweitung der Diversifizierungsmöglichkeiten durch die Entstehung fortschrittlicher Kommunikationsinfrastruktur erheblich vorangetrieben. Die 5G-Technologie erfordert entsprechendes Terrain; Daher wird erwartet, dass sich viele Türme bald auf ihr Hauptbaugeschäft konzentrieren werden. Allerdings können Firmen und Organisationen durch den Erwerb oder die Anmietung vertikaler Immobilien möglicherweise weitere Routen erkunden, da auf diesen Türmen möglicherweise weiterhin eine beträchtliche Anzahl von 5G-Antennen installiert sein wird.

- Im Vorjahr plante Bharti Airtel, einer der größten Telekommunikationsbetreiber Indiens, die Entwicklung seines 5G-Netzwerktechnologie-Stacks in Zusammenarbeit mit Qualcomm. Das Telekommunikationsunternehmen plant, Qualcomm 5G Radio Access Network Technologies zu nutzen, um sein kommerzielles 5G-Netzwerk auszubauen und so den Aufbau virtueller und offener 5G-Netzwerke in ganz Indien zu ermöglichen.

- Darüber hinaus steigen die Investitionen in Long Term Evolution (LTE) – fortschrittliche Technologie. Dieser Anstieg der Nachfrage nach LTE-A-Netzwerkkonnektivität ist auf mehrere Faktoren zurückzuführen, darunter eine größere Verfügbarkeit erschwinglicher Smartphones, einen wachsenden Bedarf an Hochgeschwindigkeits-Internetzugang, zunehmende Investitionen in Smart-City-Initiativen und eine steigende Nachfrage nach IoT-Geräten. Folglich investieren Netzbetreiber proaktiv in den Ausbau der LTE-A-Infrastruktur, was zu mehr LTE- und LTE-A-Basisstationen führt. Diese Stationen sind mit Telekommunikationsmasten verbunden und können so den Endnutzern wichtige Funkzugangsnetzdienste anbieten. Aufgrund der steigenden Nachfrage nach LTE-A verzeichnet der Markt für Telekommunikationstürme ein erhebliches Wachstum.

- Laut Cisco wird die Zahl der mit dem Internet Protocol (IP)-Netzwerk verbundenen Geräte im Prognosezeitraum voraussichtlich 29,3 Milliarden vernetzte Geräte betragen. Der Anteil der Machine-To-Machine (M2M)-Verbindungen könnte von 33 % in den letzten Jahren auf 50 % im nächsten Jahr steigen, mit 14,7 Milliarden M2M-Verbindungen im laufenden Jahr.

- Die Umweltauswirkungen von Telekommunikationstürmen sind seit jeher ein großes Problem. Die Strahlung von Mobilfunkmasten ist ein wichtiges Thema, da sie als unsichtbarer und subtiler Schadstoff gilt, der sich auf vielfältige Weise auf Lebensformen auswirkt.

- Mit dem Ausbruch der COVID-19-Pandemie erlebte die Telekommunikationsbranche einen erheblichen Anstieg der Nachfrage nach Internetdiensten aufgrund der Telearbeitsbedingungen und der Tatsache, dass ein erheblicher Teil der Bevölkerung zu Hause blieb. Die zunehmende Zahl von Menschen, die von zu Hause aus arbeiten, hat die Nachfrage nach Kommunikation durch Videokonferenzen, Online-Videoanzeige und -Downloads sowie einen erhöhten Netzwerkverkehr und eine erhöhte Datennutzung erhöht.

Markttrends für Telekommunikationstürme

Es wird erwartet, dass der betreibereigene Turm ein deutliches Wachstum verzeichnen wird

- Im untersuchten Marktsegment der betreibereigenen Telekommunikationstürme sind mehrere Mobilfunknetzbetreiber (MNOs) für den Bau, den Betrieb und die Wartung der Türme verantwortlich. Diese Dienstleistungen werden zunehmend an Drittunternehmen in Schwellenländern ausgelagert.

- Da TowerCos sich der Sättigung adressierbarer Märkte und investierbarer Portfolios weltweit nähert, kombiniert mit der wachsenden Tendenz von Mobilfunknetzbetreibern, das betreibergeführte TowerCo auszugliedern und beizubehalten, sind TowerCos gezwungen, über ihr Kerngeschäft des Baus, Kaufs und der Vermietung vertikaler Immobilien hinauszuschauen neue Vermögenswerte und neue Dienstleistungen. Laut zahlreichen Führungskräften von TowerCo stammen inzwischen mehr als 50 % des organischen Wachstums aus Lösungen, die über traditionelle Makrotürme und Dächer hinausgehen und auch Laternenpfähle und Gebäudelösungen umfassen.

- Die Betreiber besitzen über zwei Millionen Telekommunikationsmasten, der Rest wurde von Dritten gebaut. Darüber hinaus hat das Aufkommen von betreibereigenen Unternehmen wie Bharti Infratel (Indien), die anderen Mobilfunknetzbetreibern als Kunden Telekommunikationsmasten anbieten, die Möglichkeiten im Segment der betreibereigenen Telekommunikationstürme erweitert.

- Die Eigentumsverhältnisse an den Türmen variieren von Region zu Region. Die Betreiber im asiatisch-pazifischen Raum schätzen ihre Türme lieber als wesentliches Unterscheidungsmerkmal. Im Gegensatz dazu hat der Sendemastenmarkt der Vereinigten Staaten einen Wandel erlebt, bei dem die meisten Sendemasten von Mobilfunknetzbetreibern (MNOs) zu unabhängigen Unternehmen wurden.

- Mobilfunkbetreiber in Ländern wie Indien nutzen häufig gemeinsame Partnerschaften oder firmeneigene Mobilfunkanbieter, um ihre Mobilfunkmasten zu besitzen. Im Hinblick auf die gemeinsame Eigentümerschaft mehrerer Betreiber erwies sich das Geschäftsmodell mit betreibereigenen Sendemasten als effektiver als der Mobilfunkanbieter, der seine Tochtergesellschaft mit Sendemasten besaß.

Nordamerika wird voraussichtlich den größten Anteil halten

- Die US-amerikanische Landschaft ist hart umkämpft und zahlreiche bedeutende Anbieter wetteifern um die Vorherrschaft. Dieser intensive Wettbewerb wird durch die große Nachfrage des Landes nach 5G-Telekommunikationsdiensten vorangetrieben, was viele Unternehmen dazu veranlasst, sich auf die Ausweitung ihrer Geschäftstätigkeit zu konzentrieren, um von dieser Chance zu profitieren. Die Regierung der Vereinigten Staaten verfügt über mehrere große Anbieter, die Partnerschaften, Übernahmen, Fusionen, Markteinführungen und Koalitionen eingehen.

- SBA Communications, ein führender Mobilfunkanbieter in den Vereinigten Staaten, besitzt etwa 10.000 Mobilfunkmasten und ist auf drahtlose Kommunikation spezialisiert. Darüber hinaus hat das Unternehmen kürzlich einen bedeutenden langfristigen Rahmenmietvertrag mit DISH bekannt gegeben. Diese strategische Partnerschaft gewährt DISH Zugriff auf das umfangreiche Portfolio von SBA an Mobilfunkstandorten im ganzen Land.

- Darüber hinaus machte PGE im Vorjahr eine wichtige Ankündigung bezüglich seiner Vereinbarung mit der SBA Communications Corporation, seine Lizenzverträge mit Mobilfunkanbietern zu veräußern. Dieser strategische Schritt ermöglicht es SBA, seine Marktpräsenz aufrechtzuerhalten und durch Unterlizenzierung weiteren Mobilfunkanbietern Zugang zu den Türmen und Strukturen zu gewähren.

- Mobilfunkdienste sind Kanadas bedeutendste und in den letzten Jahren am schnellsten wachsende Telekommunikationsbranche. Es wird erwartet, dass der Aufwärtstrend anhält, da fortschrittliche Technologien wie das 5G-Netzwerk der fünften Generation und innovative Anwendungen wie das Internet der Dinge (IoT) implementiert werden.

- Bell Mobility, TCI und RCCI (gemeinsam die nationalen Mobilfunkanbieter) üben Marktmacht aus, um mobile Mobilfunkdienste für Endkunden in allen Provinzen Nordamerikas anzubieten, beispielsweise in den Nordwest-Territorien, Yukon und Nunavut, mit Ausnahme von Saskatchewan, wo SaskTel über individuelle Marktmacht verfügt.

- Darüber hinaus gaben die Provinz Ontario und das Eastern Ontario Regional Network im Vorjahr eine Partnerschaft mit der kanadischen Regierung bekannt. Darüber hinaus zielen die Initiativen darauf ab, 99 % der Einwohner und Unternehmen in Ost-Ontario zuverlässige drahtlose Konnektivität bereitzustellen, wodurch die Mobilfunklücke effektiv geschlossen und die Sicherheit, Produktivität und allgemeine Lebensqualität der Region erheblich verbessert werden. Diese Bemühungen spiegeln Rogers kontinuierliches Engagement für die Erweiterung seiner Dienste wider und haben zu einer verbesserten Konnektivität für unterversorgte Gemeinden, einschließlich abgelegener und ländlicher Gebiete, geführt.

Überblick über die Branche der Telekommunikationstürme

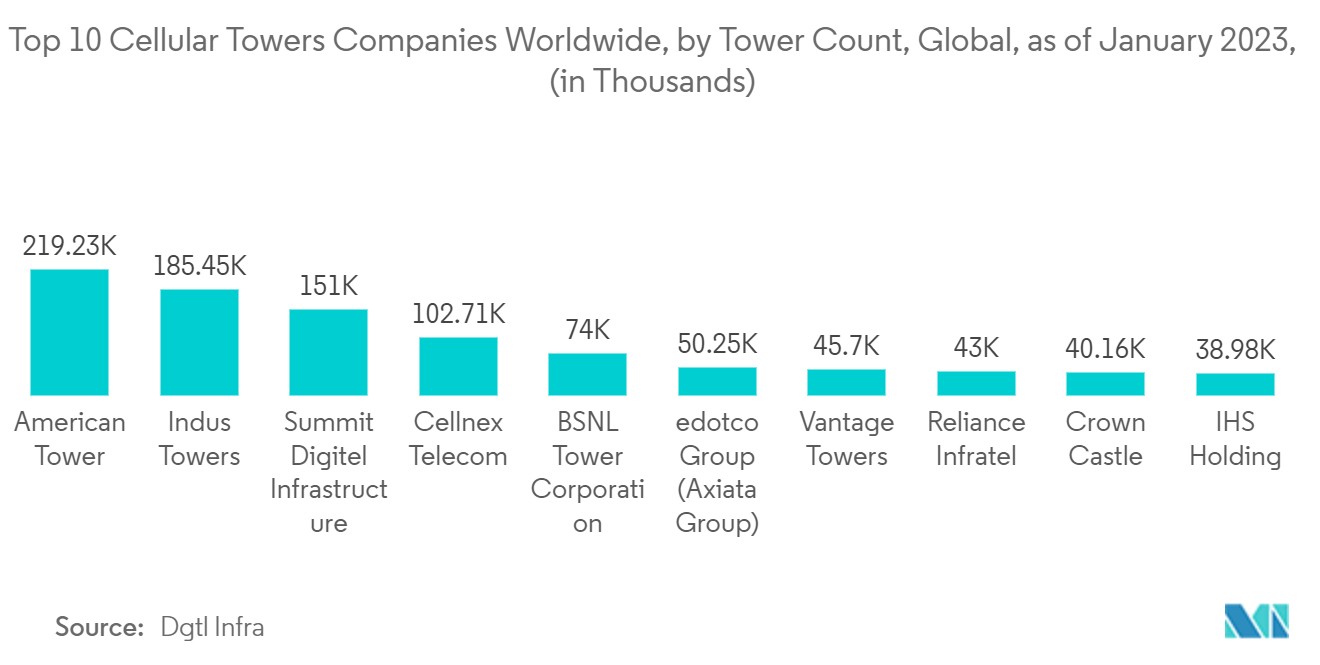

Die Wettbewerbsintensität auf dem Markt für Telekommunikationsmasten ist mäßig hoch und besteht aus mehreren großen Akteuren. Gemessen am Marktanteil dominieren derzeit nur einige bedeutende Player den Markt. Diese großen Akteure auf dem Markt für Telekommunikationsmasten erweitern ihren Kundenstamm international durch strategische Kooperationen und Übernahmen von Telekommunikationsmast-Startups. Dies hat zu einer mäßig hohen Marktkonzentration geführt, wobei einige dominante Akteure von erheblichen Marktanteilen und Rentabilität profitieren.

Im Oktober 2022 gaben die afrikanischen Niederlassungen der American Tower Corporation (American Tower) (ATC Africa) und Airtel Africa PLC (Airtel Africa) gemeinsam eine mehrjährige Mehrproduktvereinbarung zur Unterstützung des Netzwerk-Rollouts von Airtel Africa zur Nutzung des umfangreichen Portfolios von ATC Africa bekannt von Kommunikationsstandorten in Kenia, Niger, Nigeria und Uganda für Produktentwicklungskapazitäten. Die Unternehmen planen, die Konnektivität auf dem Kontinent erheblich zu verbessern, marginalisierten Bevölkerungsgruppen digitale Inklusion zu ermöglichen und ihre gemeinsamen Ziele zur Reduzierung der Treibhausgasemissionen durch gemeinsame Anstrengungen zu erreichen.

Im Januar 2022 wurde eine neue 12-jährige Zusammenarbeit zwischen T-Mobile US, Inc. und Crown Castle International Corp. angekündigt, die T-Mobile einen besseren Zugang zu den Türmen und kleinen Mobilfunkstandorten von Crown Castle ermöglichen würde, während das Unternehmen sein nationales 5G-Netzwerk erweitert. Mit Hilfe der Vereinbarung kann der Un-Carrier Kunden in den gesamten Vereinigten Staaten bedienen, indem er die Abdeckung des 5G-Netzes des Unternehmens weiter ausbaut und erweitert und nach der Fusion finanzielle Synergien schafft. Darüber hinaus unterstützt der Deal Crown Castle bei der Entwicklung einer langfristigen Einkommensentwicklung aus kleinen Zellen und Türmen.

Im Januar 2022 gab die American Tower Corporation bekannt, dass sie die CoreSite Realty Corporation durch die Fusion einer ihrer hundertprozentigen Tochtergesellschaften mit CoreSite offiziell übernommen hat. Um das Wachstum zu erleichtern und den Wert der aktuellen Tower-Immobilien durch künftige Computing-Möglichkeiten zu steigern, wird erwartet, dass diese Übernahme die vernetzten Rechenzentrumsfunktionen und Cloud-On-Ramps von CoreSite nutzt.

Marktführer bei Telekommunikationstürmen

American Tower Corporation

Helios Towers Africa

Indus Towers Limited (Bharti Infratel)

China Tower Corporation

SBA Communications Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Telekommunikationstürme

- April 2023: Die indische Regierung hat 254 4G-Mobilfunkmasten in LAC-Dörfern in Arunachal Pradesh in Betrieb genommen. Darüber hinaus werden diese 254 Türme 4G-Abdeckung in 336 Dörfern bieten, darunter mehrere Gebiete, die seit der Unabhängigkeit nicht angeschlossen sind. Die meisten dieser Türme befinden sich in den Dörfern an der Grenze zu China, um dem Eindringen ausländischer Telekommunikationsunternehmen entgegenzuwirken. Darüber hinaus wird erwartet, dass von der Einführung dieses Dienstes über 70.000 Menschen profitieren werden.

- April 2023: Die Tochtergesellschaft der Saudi Telecom Company (STC), Tawal, hat eine Vereinbarung zum Erwerb der Turminfrastruktur der United Group für 1,22 Milliarden Euro (1,34 Milliarden US-Dollar) getroffen. Die Übernahme umfasst die Infrastruktureinheit der United Group in Bulgarien, Slowenien und Kroatien, die rund 4.800 Türme bereitstellt. Darüber hinaus steht diese strategische Akquisition im Einklang mit Tawals Ziel, seine internationale Präsenz in Schlüsselmärkten mit vielversprechendem Wachstumspotenzial innerhalb der STC-Gruppe auszubauen.

Branchensegmentierung für Telekommunikationstürme

Ein Telekommunikationsturm kann eine beliebige Struktur haben, einschließlich Monopole, Tripole, Gittertürme, Abspanntürme, selbsttragende Türme, Masten, Masten oder ähnliche Strukturen. Diese Türme unterstützen eine oder mehrere Telekommunikationsantennen und ermöglichen so die Funkkommunikation. Sie können auf dem Boden oder auf dem Dach eines Gebäudes platziert werden, einschließlich der Lagerung von Geräten und elektronischen Bauteilen. Diese Türme erfordern keine regelmäßige Personalbesetzung und erfordern regelmäßige Wartung. Das Wachstum der Telekommunikationsmasten dürfte sich im Prognosezeitraum aufgrund der Einführung der 5G-Infrastruktur fortsetzen.

Der Markt für Telekommunikationsmasten ist nach Brennstofftyp (erneuerbar und nicht erneuerbar), Turmtyp (Gittermast, abgespannter Turm, Monopolturm und Stealth-Turm), Installation (auf dem Dach und am Boden), Eigentum (im Besitz des Betreibers) segmentiert. Joint Venture, in Privatbesitz, MNO-Captive) und Geografie (Nordamerika (USA, Kanada), Europa (Vereinigtes Königreich, Deutschland, Frankreich, Italien, Spanien, Niederlande, Schweden, Schweiz, übriges Europa), Asien-Pazifik (China, Indien, Japan, Südkorea, Indonesien, Vietnam, Malaysia, Philippinen, Australien und Neuseeland, übriges Asien-Pazifik), Lateinamerika (Brasilien, Mexiko, Argentinien, Mittelamerika, Kolumbien, übriges Lateinamerika), und Naher Osten und Afrika (Saudi-Arabien, Ägypten, Algerien, Nigeria, Südafrika, Tansania, Marokko, übriger Naher Osten und Afrika)). Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (USD) angegeben.

| Verlängerbar |

| Nicht erneuerbar |

| Gitterturm |

| Guyed Tower |

| Monopoltürme |

| Stealth-Türme |

| Auf dem Dach |

| Bodengestützt |

| Im Besitz des Betreibers |

| Joint Venture |

| Privatbesitz |

| MNO-Captive |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Italien | |

| Spanien | |

| Niederlande | |

| Schweden | |

| Schweiz | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Indonesien | |

| Vietnam | |

| Malaysia | |

| Philippinen | |

| Australien und Neuseeland | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | Brasilien |

| Mexiko | |

| Argentinien | |

| Zentralamerika | |

| Columbia | |

| Rest Lateinamerikas | |

| Naher Osten und Afrika | Saudi-Arabien |

| Ägypten | |

| Algerien | |

| Nigeria | |

| Südafrika | |

| Tansania | |

| Marokko | |

| Rest des Nahen Ostens und Afrikas |

| Nach Kraftstoffart | Verlängerbar | |

| Nicht erneuerbar | ||

| Nach Turmtyp | Gitterturm | |

| Guyed Tower | ||

| Monopoltürme | ||

| Stealth-Türme | ||

| Durch Installation | Auf dem Dach | |

| Bodengestützt | ||

| Durch Eigentum | Im Besitz des Betreibers | |

| Joint Venture | ||

| Privatbesitz | ||

| MNO-Captive | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Niederlande | ||

| Schweden | ||

| Schweiz | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Indonesien | ||

| Vietnam | ||

| Malaysia | ||

| Philippinen | ||

| Australien und Neuseeland | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | Brasilien | |

| Mexiko | ||

| Argentinien | ||

| Zentralamerika | ||

| Columbia | ||

| Rest Lateinamerikas | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Ägypten | ||

| Algerien | ||

| Nigeria | ||

| Südafrika | ||

| Tansania | ||

| Marokko | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Marktforschung für Telekommunikationstürme

Wie groß ist der globale Markt für Telekommunikationstürme?

Es wird erwartet, dass die globale Marktgröße für Telekommunikationstürme im Jahr 2024 28,48 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 2,84 % bis 2029 auf 32,75 Milliarden US-Dollar wachsen wird.

Wie groß ist der globale Markt für Telekommunikationstürme derzeit?

Im Jahr 2024 wird die Größe des globalen Marktes für Telekommunikationstürme voraussichtlich 28,48 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem globalen Markt für Telekommunikationstürme?

American Tower Corporation, Helios Towers Africa, Indus Towers Limited (Bharti Infratel), China Tower Corporation, SBA Communications Corporation sind die wichtigsten Unternehmen, die auf dem Markt für Telekommunikationstürme tätig sind.

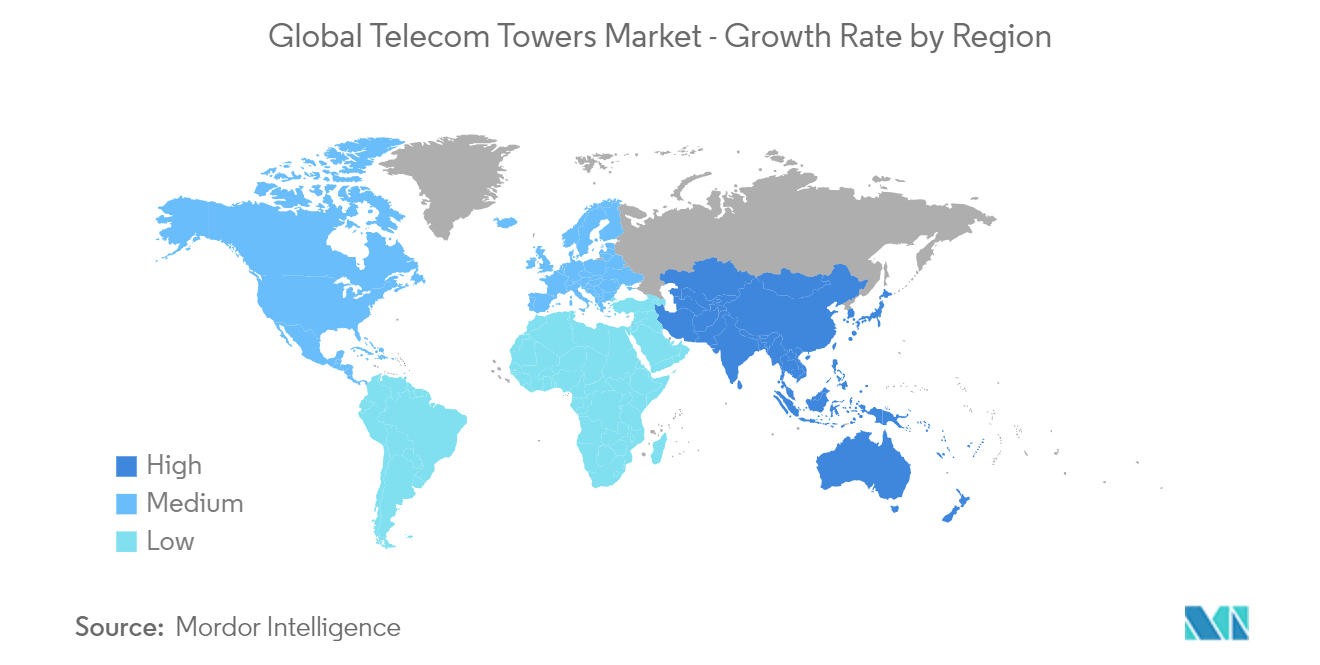

Welches ist die am schnellsten wachsende Region im globalen Markt für Telekommunikationstürme?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Markt für Telekommunikationstürme?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Markt für Telekommunikationstürme.

Welche Jahre deckt dieser globale Markt für Telekommunikationstürme ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des globalen Marktes für Telekommunikationstürme auf 27,69 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des globalen Marktes für Telekommunikationstürme für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des globalen Marktes für Telekommunikationstürme für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu Telekommunikationstürmen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Telekommunikationstürmen im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Telecom Towers umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.