Analyse des Gaming-Marktes in Südostasien

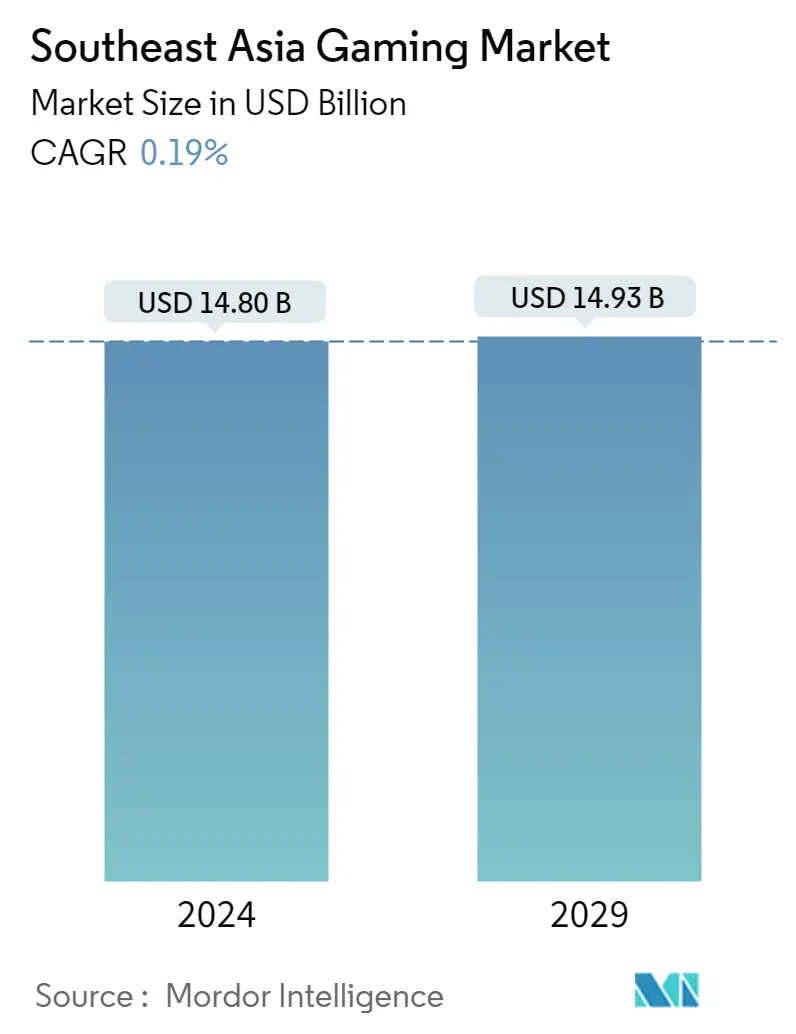

Die Größe des südostasiatischen Gaming-Marktes wird im Jahr 2024 auf 14,80 Milliarden US-Dollar geschätzt und soll bis 2029 14,93 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 0,19 % im Prognosezeitraum (2024–2029) entspricht.

Die steigende Beliebtheit verschiedener Sportarten und Investitionen in die Internet-Infrastruktur sind die Hauptfaktoren für das enorme Wachstumspotenzial des Marktes.

- Die Einführung der 5G-Technologie in den letzten Jahren trug zur Ausweitung der Investitionen in die drahtlose Netzwerkinfrastruktur bei. Infolgedessen kann die geringe Latenz von 5G Benutzern ein deutlich nahtloseres Cloud-Gaming-Erlebnis ermöglichen. Beispielsweise haben südostasiatische Betreiber Partnerschaften im Wert von 30 Milliarden US-Dollar (30.000 Millionen US-Dollar) für 5G-Investitionen angekündigt. Im Vorjahr unterzeichneten die beiden großen indonesischen Betreiber Ooredoo und CK Hutchinson eine Vereinbarung über 6 Milliarden US-Dollar (6.000 Millionen US-Dollar) für ihre Telekommunikationsaktivitäten. True, Thailands zweitgrößtes Telekommunikationsunternehmen, kündigte eine Fusion mit DTAC an, wodurch ein 8,6 Milliarden US-Dollar (8.600 Millionen) schweres Unternehmen mit rund 51 Millionen Kunden entstand.

- Die wachsende Beliebtheit von E-Sport beflügelt auch den Spielemarkt der Region. E-Sport ist ein Videospielwettbewerb. Angesichts der steigenden Zuschauerzahlen auf Online-Plattformen wie Twitch und YouTube wird erwartet, dass Werbung im Prognosezeitraum mehr Einnahmen generiert.

- Es wird jedoch erwartet, dass Probleme wie Piraterie, Gesetze und Vorschriften sowie Bedenken hinsichtlich Betrug bei Glücksspieltransaktionen das Marktwachstum behindern und den Markt erheblich hemmen.

- Über Online-Multiplayer- und Gruppenchats können Videospielspieler mit Freunden und Familie in Kontakt bleiben. Während der COVID-19-Pandemie halfen sie den Menschen, sich die Zeit zu vertreiben und auf unterhaltsame Weise mit Freunden und Familie in Kontakt zu bleiben. Im Gegensatz zu anderen Branchen verzeichnet das südostasiatische Gaming einen Anstieg der Nachfrage. Influencer-Partnerschaften, In-App-Werbung, Innovationen und Gaming-Partnerschaften treiben die Branche voran. Langfristig wird erwartet, dass die Branche noch stärker wächst.

Trends auf dem Gaming-Markt in Südostasien

Mobiles Segment hält bedeutenden Marktanteil

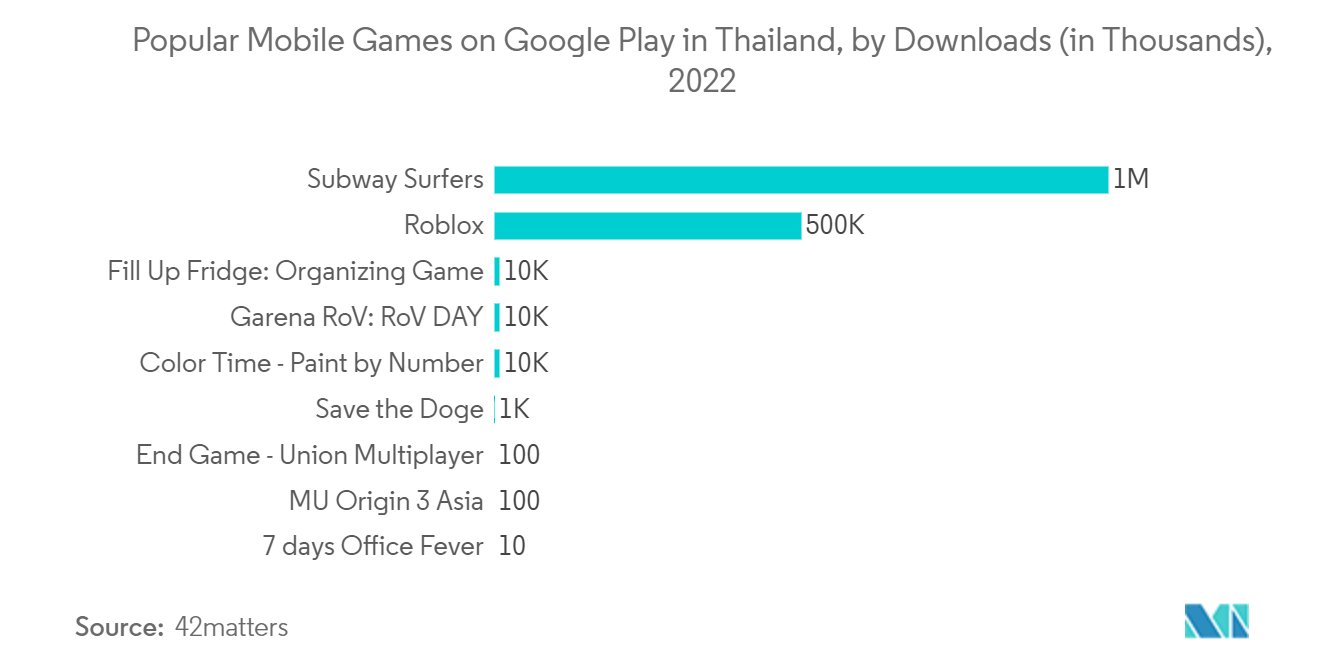

- Laut dem Blog All-Correct Games stieg die Zahl der mobilen Online-Gamer in Südostasien im vergangenen Jahr auf rund 250 Millionen. Malaysia, Thailand, Vietnam, Indonesien, Singapur und die Philippinen sind die sechs wichtigsten Mobile-Gaming-Märkte Südostasiens.

- Die Verfügbarkeit einer Free-to-Play-Option ist im Vergleich zu PCs einer der Hauptgründe für mobiles Gaming. Die Einführung von Cloud-basiertem Mobile Gaming könnte diesen Trend beschleunigen.

- Obwohl E-Sport in Südostasien im Vergleich zu traditionellen Spielen ein relativ neues Konzept ist, expandiert es aufgrund des wachsenden Gaming-Marktes in der Region schnell. Darüber hinaus sind über 55 % der mobilen Spieler über 55 Jahre alt, wobei nur 8 % Teenager sind, was auf die Beliebtheit von Hyper-Casual- und Casual-Games zurückzuführen ist, die keine großen Fähigkeiten erfordern und von jedem Benutzer gespielt werden können. Der Großteil der Hypercasual-Spiele wird durch Werbung monetarisiert. Allerdings ist der Mobile-Gaming-Markt saisonabhängig, sodass die Beliebtheit der Spiele schnell nachlassen kann. Daher ist es schwierig, die Nachfrage nach neuen Spielen vorherzusagen, was das Marktwachstum begrenzt.

- Andererseits hat das Aufkommen von Cloud-Gaming die ständige Notwendigkeit von Hardware-Upgrades beseitigt, und Spieler auf der ganzen Welt können Cloud-Spiele auf ihren vorhandenen Geräten und auf zukünftigen Geräten spielen, die möglicherweise über niedrige Spezifikationen verfügen. Die größte Chance für Anbieter in diesem Segment besteht darin, Smartphone-Gamer zu erreichen, die einen beträchtlichen Teil des Gaming-Publikums ausmachen und PC- und Konsolenspiele lieber auf ihren Mobilgeräten spielen.

- Laut einer aktuellen Google-Umfrage spielt jeder dritte Smartphone-Besitzer in Südostasien mindestens alle sieben Tage Handyspiele. Über 82 % der urbanen Online-Bevölkerung Südostasiens sind Gamer, und mobile Spiele übertreffen PC- und Konsolenspiele bei weitem.

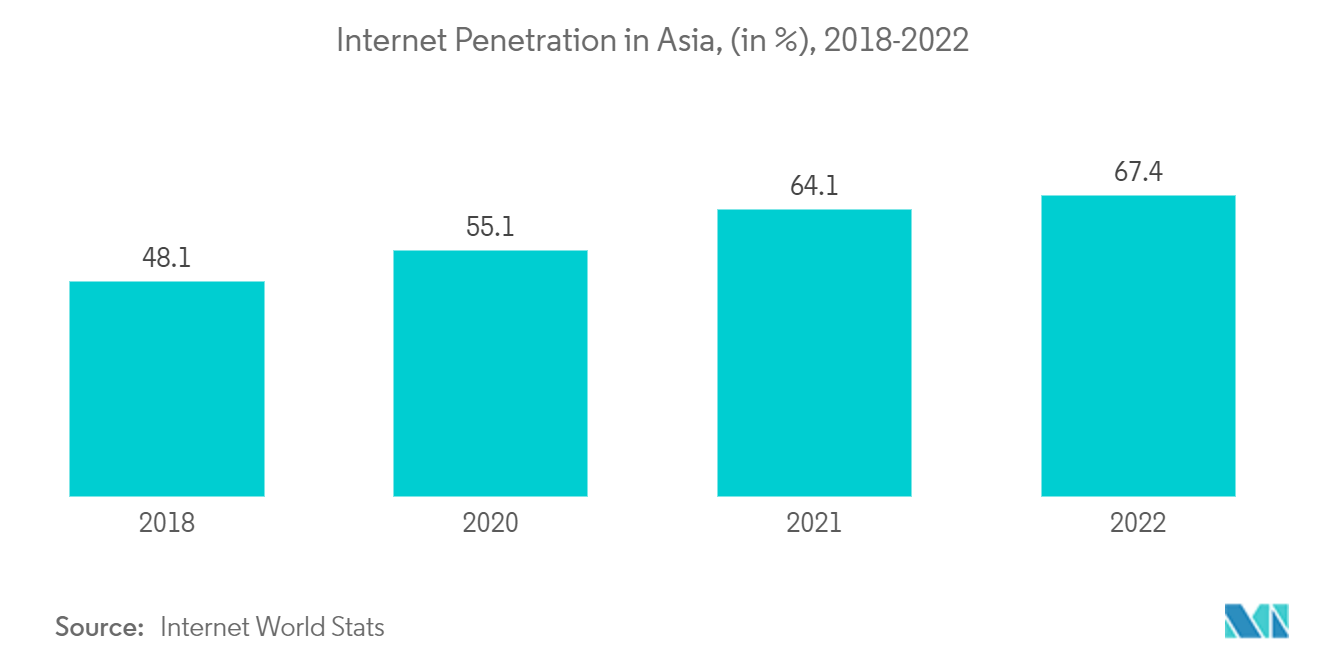

Erhöhung der Internetdurchdringung zur Ankurbelung des Marktwachstums

- Aufgrund der zunehmenden Internetdurchdringung und der Verbreitung kostengünstiger Smartphones in der städtischen und ländlichen Bevölkerung verzeichnete der Online-Gaming-Markt ein beeindruckendes Wachstum. Dieses Ökosystem wird durch Einnahmequellen wie In-App-Käufe, Pay-per-Download, Abonnementdienste, In-App-Werbung, anreizbasierte Werbung usw. monetarisiert.

- Mit zunehmender Internetdurchdringung investieren große Technologieanbieter in Online-Gaming und treiben so das Wachstum des regionalen Marktes voran. Mit der Veröffentlichung von New World im September beschleunigte Amazon beispielsweise seinen Einstieg in die MMORPG-Gaming-Branche (Multiplayer Online Role-Playing Game). Google LLC hat seine hauseigenen Stadia-Spieleentwicklungsstudios geschlossen, um sie als Plattform für die Bereitstellung von Spielen und Game-Streaming-Diensten bestehender Entwickler neu auszurichten.

- Laut Akamai Technologies machen Downloads von Gaming-Software bei der Veröffentlichung eines Updates einen erheblichen Teil des Internetverkehrs aus. Das Software-Update eines modernen Spiels erzeugt enormen Datenverkehr, der etwa 30.000 Webseiten entspricht. Infolgedessen kann der Versuch mehrerer Personen im selben Haus, gleichzeitig ein Online-Spiel zu spielen, die Internetbandbreite jedes Hauses überlasten.

- Laut einem aktuellen Bericht von Ericsson Mobility wird es bis Ende 2027 weltweit 4,4 Milliarden (4.400 Millionen) 5G-Abonnements geben, was mehr als der Hälfte aller Mobilfunkabonnements entspricht. Im Prognosezeitraum wird der Datenverkehr pro Smartphone in Südostasien und Ozeanien mit 15 Millionen 5G-Abonnements im Vorjahr der weltweit höchste sein.

- Die Zahl der Mobilfunkabonnements in Südostasien und Ozeanien hat 1,1 Milliarden (1.100 Millionen) überschritten. Im Vorjahr wurde die Zahl der 5G-Abonnements auf 15 Millionen geschätzt und in den nächsten Jahren weiter rasant erhöht, so dass im Prognosezeitraum rund 560 Millionen erreicht wurden. Der Datenverkehr pro Smartphone könnte im Jahr 2027 46 GB pro Monat erreichen, was einer jährlichen Wachstumsrate von 34 % in Südostasien und Ozeanien entspricht.

Überblick über die Gaming-Branche in Südostasien

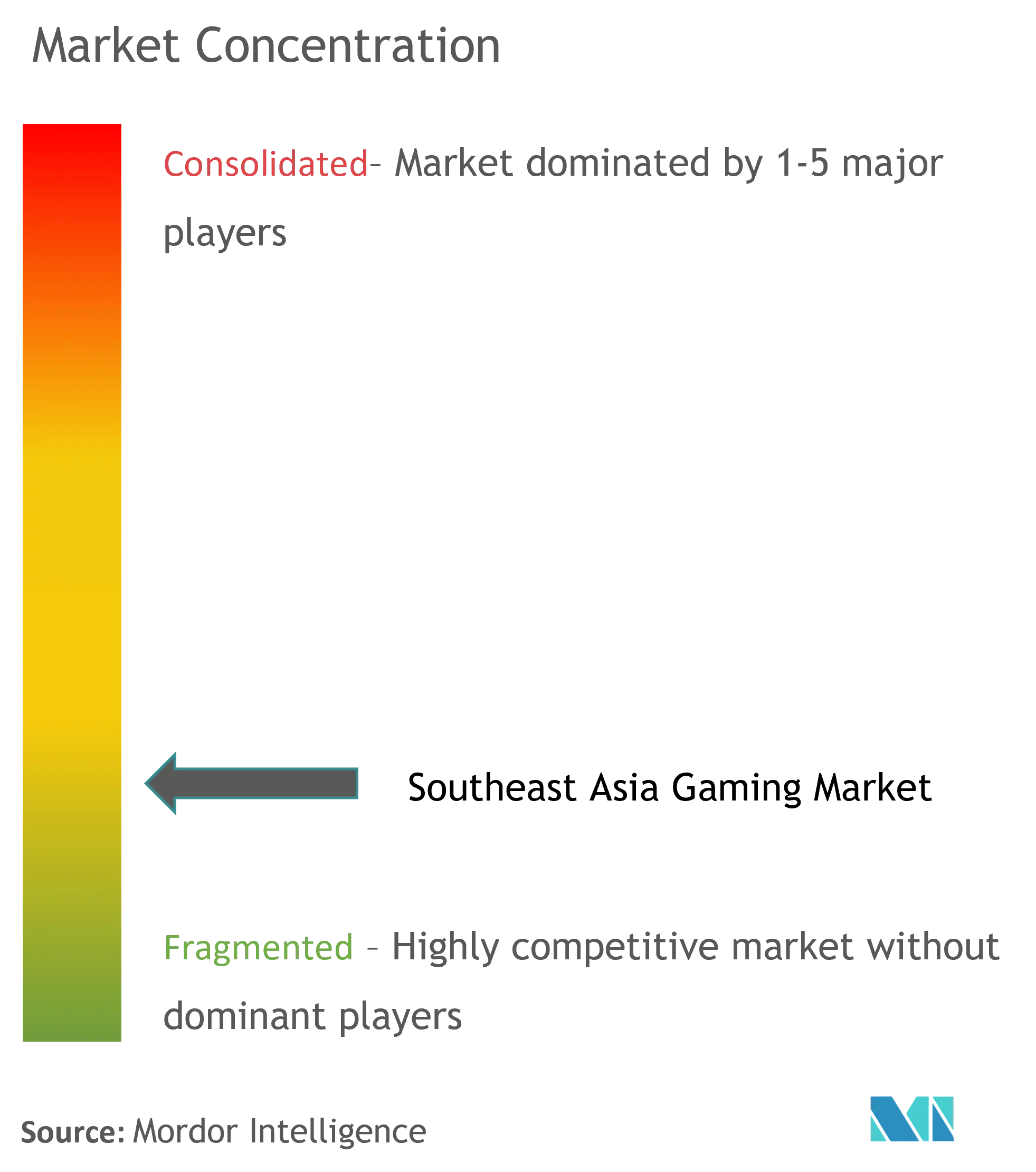

Der südostasiatische Glücksspielmarkt ist aufgrund der Präsenz vieler kleiner und großer Spieler hart umkämpft. Der Markt scheint mäßig konzentriert zu sein, wobei die Hauptakteure Strategien wie Produktinnovationen, Serviceinnovationen, Fusionen und Übernahmen verfolgen, um der Konkurrenz einen Schritt voraus zu sein und ihre Reichweite zu vergrößern.

- November 2022 – Nintendo gab am 3. April 2023 die Gründung eines Joint Ventures mit dem Handyspielentwickler DeNA bekannt. DeNA hat die Service-Infrastruktur und die Nintendo-Account-Integration für mehrere Nintendo iOS- und Android-Titel mitentwickelt und verwaltet, darunter Super Mario Run und Fire Emblem Heroes, Animal Crossing Pocket Camp und Mario Kart Tour. Das Joint-Venture-Unternehmen wird Forschung und Entwicklung betreiben und Mehrwertdienste schaffen, um Nintendos Beziehung zu den Verbrauchern weiter zu stärken.

- September 2022 – PlayPark Inc., ein Online-Spiele-Publisher in Zusammenarbeit mit Asiasoft und Archosaur Games, hat sein neuestes mobiles MMORPG veröffentlicht Dream of A New World, das seit September 2023 in Indonesien, Malaysia, Singapur und den Philippinen erhältlich ist.

- Juni 2022 – PlayPark startete ELYON, ein Steampunk-Fantasy-PC-MMORPG, das die Betatestphase in SEA abgeschlossen hat. Das Spiel bietet rasante Action und dynamische Kämpfe in einer lebendigen Steampunk-Fantasiewelt. Es ist auf Spieler aller Art zugeschnitten und bietet ein hohes Maß an Freiheit bei der Anpassung von Charakteren und Fähigkeiten. Vor dem Starttermin fanden exklusive Testveranstaltungen in vier Ländern statt Thailand, Singapur, den Philippinen und Malaysia.

- Mai 2022 – Asiasoft Corporation Public Company Limited, ein südostasiatischer Online-Spiele-Publisher, hat sich mit Archosaur Games, einem chinesischen Spieleentwickler, zusammengetan, um im vierten Quartal 2022 Noah's Heart, ein Triple-A-Riesen-MMORPG-Handyspiel, auf den Markt zu bringen. Dieses Spiel ist in fünf Sprachen für sechs südostasiatische Länder verfügbar Thailändisch, Englisch, Chinesisch, Vietnamesisch und Bahasa.

Gaming-Marktführer in Südostasien

Sony

Asiasoft

IGG Inc.

com2uS Corporation

Nintendo Co. Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum südostasiatischen Gaming-Markt

- September 2022 – GRAVITY Co. Ltd, ein Hersteller und Herausgeber von Online- und Mobilspielen, gab bekannt, dass Ragnarok Tactics II, eine hundertprozentige Tochtergesellschaft, erfolgreich in Thailand eingeführt wurde. Ragnarok Tactics II ist ein taktisches SRPG, in dem Spieler ihre Charaktere durch das Sammeln von Monstern verbessern. Im Spiel kämpfen die Spieler mit ihren Charakteren und Kreaturen. Abgesehen vom Fortschritt des Charakters wird der Ausgang des Kampfes auch davon bestimmt, wie die Monster und Charaktere im Konflikt positioniert sind.

- März 2022 – Microsoft hat die Einführung des PC Game Pass in Thailand, Malaysia, Indonesien, den Philippinen und Vietnam angekündigt. Spieler können sich für die PC Game Pass-Vorschau anmelden, die ihnen gegen eine geringe monatliche Gebühr Zugriff auf eine Bibliothek mit über 100 hochwertigen Spielen gewährt, darunter neue Xbox Game Studios-Veröffentlichungen am ersten Tag, Bethesda-Spiele und ein EA Play-Abonnement.

Segmentierung der südostasiatischen Gaming-Branche

Der asiatisch-pazifische Raum hält weltweit den größten Anteil am Gaming-Markt, während Südostasien den größten Umsatz generiert. Die Online-Bevölkerung in Südostasien nimmt rasant zu, was vor allem auf die zunehmende Nutzung mobiler Geräte zurückzuführen ist. Fast zwei Drittel der Gaming-Bevölkerung im Großraum Südostasien betreiben E-Sport. Aufgrund dieses Trends entwickelt sich die Region auch zum am schnellsten wachsenden Gaming-Markt der Welt.

Der südostasiatische Gaming-Markt ist nach Plattform (PC, Konsole, Mobilgerät) und Geografie (Indonesien, Malaysia, Singapur, Thailand und der Rest Südostasiens) segmentiert. Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (in Mio. USD) angegeben.

| PC |

| Konsole |

| Handy, Mobiltelefon |

| Indonesien |

| Malaysia |

| Singapur |

| Thailand |

| Rest Südostasiens |

| Plattform | PC |

| Konsole | |

| Handy, Mobiltelefon | |

| Erdkunde | Indonesien |

| Malaysia | |

| Singapur | |

| Thailand | |

| Rest Südostasiens |

Häufig gestellte Fragen zur Gaming-Marktforschung in Südostasien

Wie groß ist der südostasiatische Gaming-Markt?

Es wird erwartet, dass die Größe des südostasiatischen Gaming-Marktes im Jahr 2024 14,80 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von 0,19 % bis 2029 auf 14,93 Milliarden US-Dollar wachsen wird.

Wie groß ist der südostasiatische Gaming-Markt derzeit?

Im Jahr 2024 wird die Größe des südostasiatischen Gaming-Marktes voraussichtlich 14,80 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem südostasiatischen Gaming-Markt?

Sony, Asiasoft, IGG Inc., com2uS Corporation, Nintendo Co. Ltd sind die größten Unternehmen, die auf dem südostasiatischen Gaming-Markt tätig sind.

Welche Jahre deckt dieser südostasiatische Gaming-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des südostasiatischen Gaming-Marktes auf 14,77 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des südostasiatischen Gaming-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des südostasiatischen Gaming-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der südostasiatischen Gaming-Branche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Gaming in Südostasien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Gaming-Analyse für Südostasien umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.