Südkorea Ästhetikgeräte-Marktgröße und Marktanteil

Südkorea Ästhetikgeräte-Marktanalyse von Mordor Intelligence

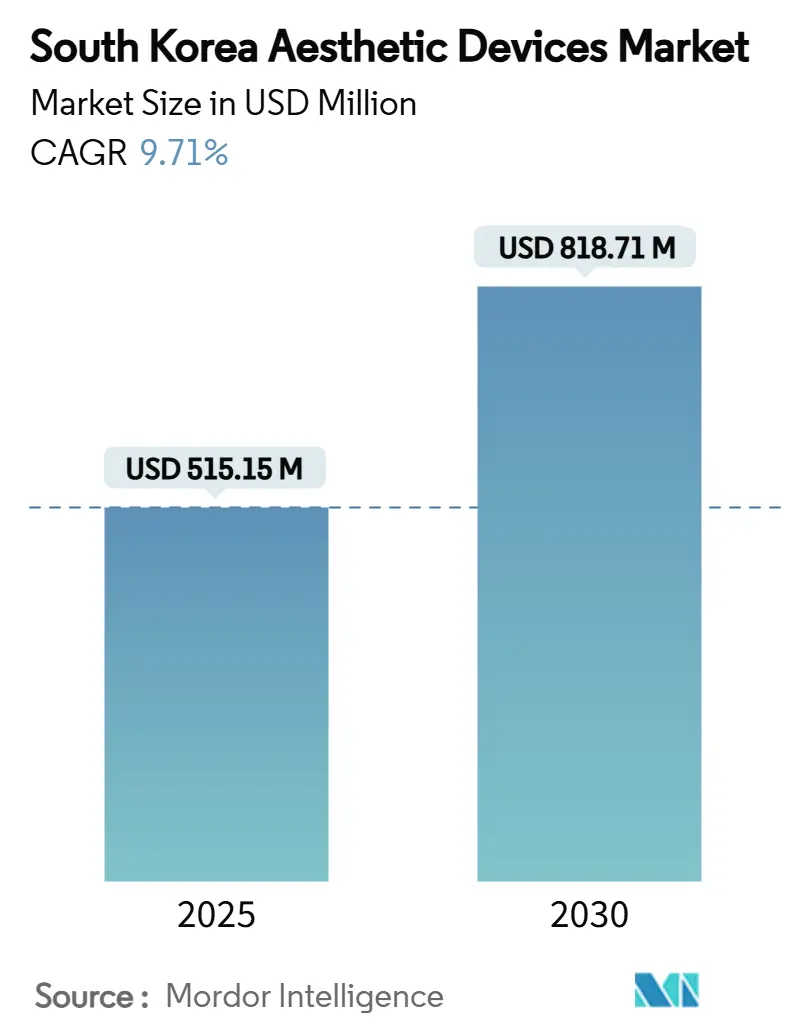

Die Größe des südkoreanischen Marktes für Ästhetikgeräte wird auf 515,15 Millionen USD im Jahr 2025 geschätzt und soll bis 2030 818,71 Millionen USD erreichen, bei einer CAGR von 9,71 % während des Prognosezeitraums (2025-2030).

Diese Wachstumsentwicklung spiegelt das Zusammentreffen von Medizintourismus-Nachfrage, rascher Geräteinnovation und steigender kultureller Akzeptanz der präventiven Ästhetik wider. Die Zahl der Auslandspatienten erreichte 2025 einen Rekordwert von 1,17 Millionen, was die Behandlungsvolumen steigerte und Kliniken ermutigte, auf Premium-Technologien aufzurüsten, die die Ausfallzeiten verkürzen und die Ergebnisse verbessern. Energiebasierte Plattformen führen weiterhin die Kapitalausgaben an, da koreanische Hersteller Hardwaretechnik mit KI-gestützter Software integrieren, die Behandlungsparameter am Behandlungsort personalisiert. Adipositas-bedingte Nachfrage nach nicht-invasiver Körperkonturierung erweitert die Behandlungsmenüs, während Heimgeräte einen wachsenden Anteil der frei verfügbaren Schönheitsausgaben erobern, da Verbraucher bequeme Pflege zwischen Klinikbesuchen suchen. Die Wettbewerbsintensität bleibt hoch, da heimische Mid-Caps multinationale Marktführer herausfordern und gleichzeitig Exportwachstum verfolgen, unterstützt durch Koreas Ruf für Qualität und die anhaltende staatliche Förderung von Medizintourismus-Korridoren.

Wichtige Berichtserkenntnisse

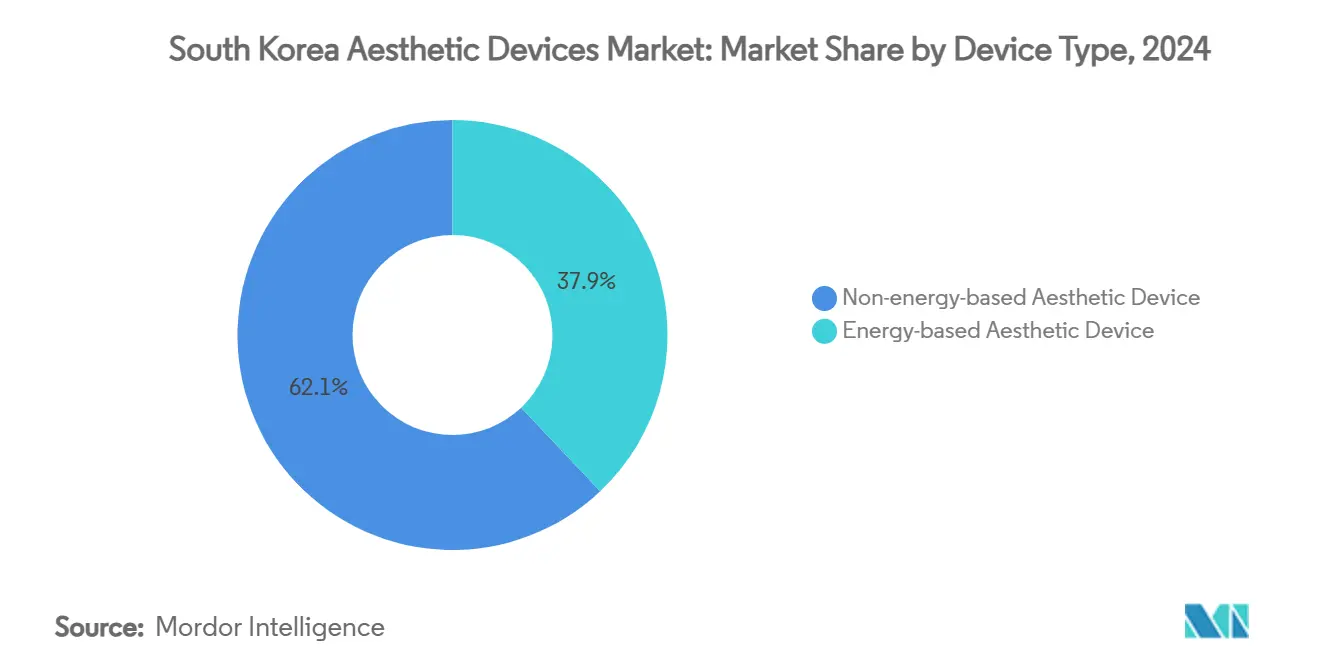

- Nach Gerätetyp hielten energiebasierte Systeme 37,94 % des südkoreanischen Ästhetikgeräte-Marktanteils im Jahr 2024, und Botulinumtoxin-Produkte sollen die schnellste CAGR von 12,72 % bis 2030 verzeichnen.

- Nach Anwendung beanspruchten Körperkonturierung und Cellulite-Reduktion 29,16 % der südkoreanischen Ästhetikgeräte-Marktgröße im Jahr 2024, und Hauterneuerung und Straffung schreiten mit einer CAGR von 11,62 % bis 2030 voran.

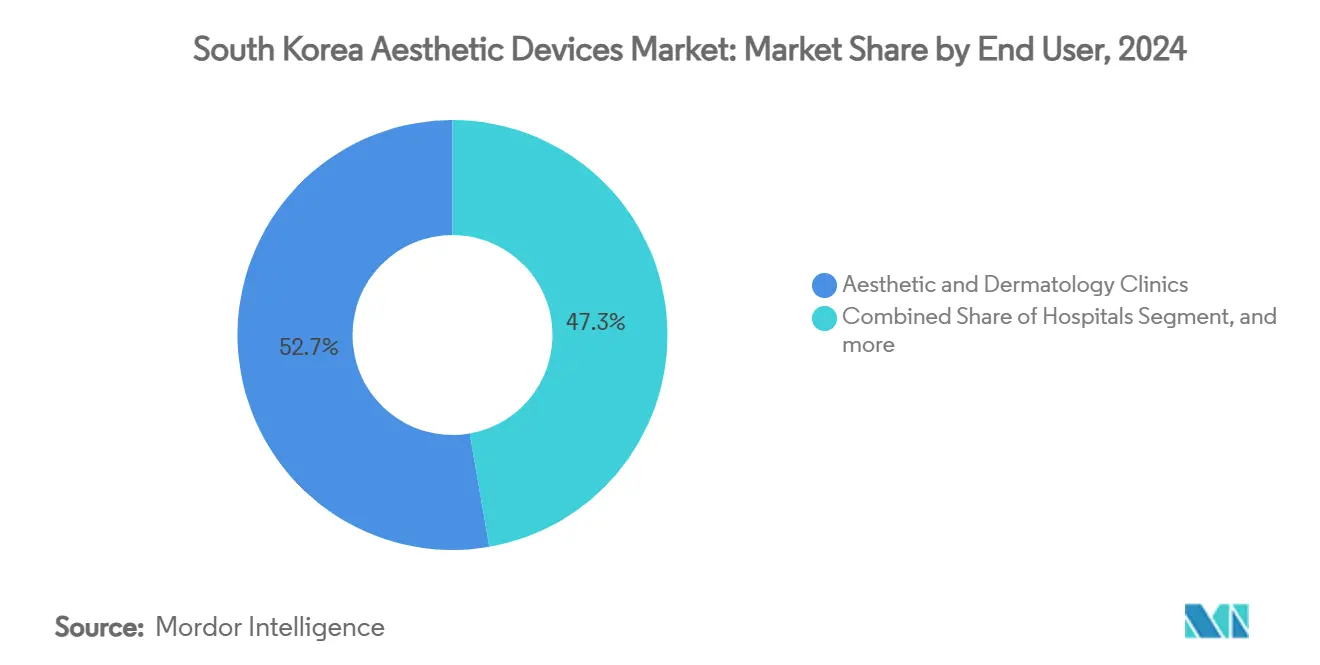

- Nach Endnutzer kommandierten Ästhetik- und Dermatologiekliniken 52,74 % der südkoreanischen Ästhetikgeräte-Marktgröße im Jahr 2024; Heimanwendung steigt mit einer CAGR von 13,63 % bis 2030.

Südkorea Ästhetikgeräte-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Anstieg im Medizintourismus | +2.8% | National, konzentriert im Seouler Stadtteil Gangnam | Kurzfristig (≤ 2 Jahre) |

| Technologische Fortschritte bei energiebasierten Systemen | +2.1% | Global, mit koreanischen Innovationszentren als Führend | Mittelfristig (2-4 Jahre) |

| Zunehmende adipositas-bedingte Nachfrage nach Körperkonturierung | +1.6% | National, mit urbaner Konzentration | Mittelfristig (2-4 Jahre) |

| Kulturelle Akzeptanz präventiver Ästhetik | +1.4% | National, ausbreitend auf regionale Märkte | Langfristig (≥ 4 Jahre) |

| Schnelle heimische Innovation durch Mid-Cap koreanische OEMs | +1.2% | National, mit Export-Spillover-Effekten | Mittelfristig (2-4 Jahre) |

| KI-gestützte Gerätepersonalisierung in führenden Kliniken | +0.9% | Seouler Metropolregion, national expandierend | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg im Medizintourismus

Südkorea begrüßte 2025 1,17 Millionen ausländische Patienten, hauptsächlich getrieben von thailändischen und japanischen Besuchern, die nun die einst dominierenden chinesischen Klientel übertreffen.[1]Ministry of Health and Welfare, "Foreign Patient Statistics 2025," mohw.go.kr Ausländische Patienten geben durchschnittlich 4,4 Millionen KRW (3,15 Milliarden USD) pro Schönheitschirurgie-Sitzung aus, deutlich über den inländischen Preispunkten, was einen Premium-Hardware-Erneuerungszyklus unter Gangnam-Kliniken unterstützt, die 55 % der nationalen Ästhetik-Einrichtungen konzentrieren.

In den letzten zehn Jahren generierten 2,76 Millionen Auslandspatienten etwa 3 Billionen KRW (2,17 Milliarden USD) an medizinischen Einnahmen, was Spillover-Nachfrage nach aufgerüsteten Lasern, HIFU-Systemen und RF-Plattformen schafft, die kürzere Erholungszeiten versprechen. Kliniken, die um eingehende Klientel konkurrieren, setzen gebündelte Behandlungspakete und mehrsprachige Nachsorge ein, was die Gerätenutzungsraten beschleunigt. Staatliche Unterstützung für vereinfachte Visa-Wege und zollfreie Erholungshotels festigt weiter Seouls Status als regionaler Knotenpunkt und erhält Gerätekäufe weit über den anfänglichen Tourismus-Anstieg hinaus.

Technologische Fortschritte bei energiebasierten Systemen

Inländische Hersteller investieren etwa 12 % des Jahresumsatzes in F&E und liefern eine stetige Pipeline differenzierter Plattformen wie Lutronics Dual-Monopolar-RF-System, das innerhalb von fünf Monaten nach dem Debüt 100 lokale Verträge unterzeichnete. Integrierte KI-Module analysieren die Hautimpedanz der Patienten, berechnen die Energiedosis und leiten Pulssequenzen in Echtzeit, wodurch die Wirksamkeit gesteigert und unerwünschte Ereignisse reduziert werden. Classys verzeichnete 2024 Rekordumsätze von 141,8 Milliarden KRW (102,2 Millionen USD), unterstützt durch ULTRAFORMER III und VOLNEWMER, und behielt 55 % heimischen HIFU-Anteil.[2]Classys, "Annual Report 2024," classys.com Die Tiefe des geistigen Eigentums erstreckt sich über Wellenlängen, Kühlalgorithmen und ergonomische Handstücke und schafft Eintrittsbarrieren für Nachzügler und verstärkt Koreas Export-Attraktivität. Krankenhaus-entstandene Start-ups erhalten schnelles Feedback von Arzt-Entwicklern, verkürzen Produkt-zu-Markt-Zyklen und erhalten die Dynamik des südkoreanischen Ästhetikgeräte-Marktes.

Zunehmende adipositas-bedingte Nachfrage nach Körperkonturierung

Die Adipositas-Prävalenz bei Erwachsenen stieg 2025 auf 38,4 %, was das Interesse an nicht-invasiver Formung steigerte, die Zentimeter-Reduktionen ohne chirurgische Ausfallzeiten verspricht.[3]Korea Disease Control and Prevention Agency, "National Health Statistics 2025," kdca.go.kr Körperkonturierungs-Systeme eroberten 2024 29,16 % der Behandlungsvolumen, da jüngere Demografien Behandlungspläne annehmen, die RF, HIFU und elektromagnetische Muskelstimulation kombinieren. Nachweise, die lokalisierte Fettreduktion mit metabolischen Vorteilen verknüpfen, befeuern die Annahme unter gesundheitsbewussten Verbrauchern, die Körperformung als präventive Pflege und nicht als Eitelkeit rahmen. Heim-RF-Gürtel und Ultraschall-Roller verlängern Klinik-Ergebnisse, wobei APRs Medicube-Marke 32 % der heimischen Einzelhandelsgeräte hält und nach Japan und Südostasien exportiert. Kliniken verkaufen Wartungssitzungen quer, schaffen wiederkehrende Einnahmeströme und unterstützen hohe Gerätenutzung, die kontinuierliche Kapitalinvestitionen anzieht.

Kulturelle Akzeptanz präventiver Ästhetik

Eine nationale Umfrage fand heraus, dass 33,4 % der Verfahren nun Verbraucher in ihren 20ern und 30ern betreffen, die frühe Intervention suchen, um sichtbare Alterung zu verzögern. Hochkarätige Unterstützung durch Entertainer und Influencer normalisieren Routine-Behandlungen und rahmen sie als Selbstpflege ähnlich Fitnessstudio-Mitgliedschaften. Dermatologen berichten über eine wachsende Präferenz für subtile, schrittweise Verbesserungen, was Nachfrage nach fraktionalen Lasern und Microneedling-RF auslöst, die Kollagen über mehrere kurze Besuche stimulieren. Social-Media-Teilung von Vorher-Nachher-Bildern reduziert verbleibendes Stigma und erweitert geografische Reichweite über Seoul hinaus in Sekundärstädte. Diese Einstellungsverschiebung untermauert langfristiges Wachstum der südkoreanischen Ästhetikgeräte-Marktnachfrage, da präventive Regimes periodische Auffrischungen erfordern und Verbrauchs- und Kapitalausstattungs-Einnahmen erhalten.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Soziales Stigma bei älteren Demografien | -1.8% | National, stärker ausgeprägt in ländlichen Gebieten | Langfristig (≥ 4 Jahre) |

| Schlechte Drittpartei-Erstattung für Wahleingiffe | -2.1% | National, alle Marktsegmente betreffend | Mittelfristig (2-4 Jahre) |

| Import-Preisvolatilität für Laserkomponenten | -1.6% | National, Gerätehersteller betreffend | Kurzfristig (≤ 2 Jahre) |

| Talentmangel bei board-zertifizierten Ästhetikchirurgen | -2.4% | National, konzentriert in nicht-metropolitanen Gebieten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Soziales Stigma bei älteren Demografien

Traditionelle Wahrnehmungen setzen kosmetische Verfahren mit Eitelkeit gleich, was die Nachfrage unter Verbrauchern über 60 dämpft, besonders in ländlichen Bezirken, wo Gemeinschaftsbindungen enger und Klinikpräsenz spärlich ist. Einige ältere Familienmitglieder entmutigen jüngere Verwandte von Behandlungen, was indirekt die Aufnahme in Mehrgenerationen-Haushalten eindämmt. Das Stigma lässt allmählich nach, da Erfolgsgeschichten zirkulieren, aber sein anhaltender Effekt verlangsamt Penetrationsraten außerhalb metropolitaner Knotenpunkte und dämpft die ultimative Obergrenze für den südkoreanischen Ästhetikgeräte-Markt.

Schlechte Drittpartei-Erstattung für Wahleingiffe

Die Nationale Krankenversicherung schließt die meisten ästhetischen Verfahren aus, wodurch Patienten 1,5-4,4 Millionen KRW (1,08 - 3,15 Tausend USD) pro Sitzung aus eigener Tasche zahlen müssen. Während wohlhabende Einheimische und Medizintouristen die Kosten absorbieren, verschieben oder verzichten Mittelschicht-Verbraucher auf Behandlungen, was einen Zweischichten-Markt schafft. Finanzierungspläne, Ratenkarten und Steuerrückerstattungsprogramme für Ausländer mildern die Belastung teilweise, aber breitbasierte Abdeckung scheint mittelfristig unwahrscheinlich. Kliniken verfolgen daher Volumen über Promotionen und Paket-Angebote, doch die Erstattungslücke begrenzt Wachstumspotential für bestimmte Modalitäten und verlangsamt Diffusion in preissensitive Segmente.

Segmentanalyse

Nach Gerätetyp: Energiebasierte Plattformen dominieren, während Injektionen beschleunigen

Energiebasierte Systeme lieferten 37,94 % des 2024-Umsatzes und unterstreichen ihre Rolle als Technologie-Rückgrat des südkoreanischen Ästhetikgeräte-Marktes. Das Segment profitiert von Hybrid-Plattformen, die HIFU, RF und fraktionale Laser in einzelnen Konsolen mischen und Kliniken ermöglichen, diverse Indikationen ohne zusätzliche Räume oder Personal zu behandeln. Kontinuierliche Software-Upgrades verlängern Hardware-Lebenszyklen, senken Gesamtbesitzkosten und ermutigen Premium-Käufe.

Umgekehrt verzeichnen Botulinumtoxin-Injektionen eine CAGR von 12,72 % bis 2030, angetrieben durch erweiterte Indikationen wie Masseter-Verschlankung und präventive Mikro-Dosierung. Hugels Letybo sicherte sich FDA-, EMA- und NMPA-Freigaben, was heimischen Marken eine globale Präsenz verleiht und Export-Einnahmen verstärkt. Dermalfüller, Fäden und Erneuerungsspitzen fügen inkrementelle Verbrauchsverkäufe hinzu und schaffen einen Annuitätenstrom, der Kapitalausgaben-Zyklen unterstützt.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtserwerb verfügbar

Nach Anwendung: Körperkonturierung führt, aber Hautverjüngung gewinnt Tempo

Körperkonturierung und Cellulite-Reduktion machten 29,16 % der südkoreanischen Ästhetikgeräte-Marktgröße 2024 aus und spiegeln breites Interesse an ganzheitlichem Silhouetten-Management neben Gesichtsbehandlungen wider. Urbane Kliniken fördern multimodale Pakete, die Fett-Lyse-RF mit Muskel-Stim-Aktivierung paaren und sichtbare Ergebnisse innerhalb von Wochen produzieren. Steigende Adipositas-Raten und höheres Gesundheitsbewusstsein erhalten die Nachfrage-Dynamik.

Hauterneuerung und Straffung beschleunigt mit einer CAGR von 11,62 % bis 2030, angetrieben durch Verbraucherwunsch nach Textur-Verfeinerung, Poren-Straffung und Kollagen-Erneuerung ohne Chirurgie. Fraktionale Laser-Fortschritte verkürzen Ausfallzeiten, während Microneedling-RF Indikationen auf dunklere Hauttypen erweitert, die in Asien vorherrschen. Gesichts-spezifische Verfahren behalten stetige Relevanz, und Haarentfernungs-Laser gewinnen Popularität unter männlichen Kunden und diversifizieren Nutzungsstunden über Geräteflotten.

Nach Endnutzer: Klinik-Dominanz begegnet Heim-Aufwind

Ästhetik- und Dermatologiekliniken hielten 52,74 % Marktanteil in 2024 und nutzen board-zertifizierte Expertise, gebündelte Service-Angebote und Marken-Prestige, um sowohl Einheimische als auch Medizintouristen anzuziehen. Kliniken in Gangnam erneuern Kapitalausstattung alle 2-3 Jahre und treiben eine vorhersagbare Nachfrage-Pipeline für Hersteller.

Dennoch expandieren Heimgeräte mit einer CAGR von 13,63 % und erobern Verbraucher, die Privatsphäre und Bequemlichkeit bevorzugen. LED-Masken, RF-Roller und Mikrostrom-Toner werden über E-Commerce und zollfreie Geschäfte verkauft und erweitern geografische Reichweite. Krankenhäuser machen einen Nischen-Anteil aus, der sich auf rekonstruktive Chirurgie und komplexe Komorbiditäten konzentriert, die Anästhesie-Unterstützung erfordern.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtserwerb verfügbar

Geografische Analyse

Die Seouler Metropolregion verankert mehr als die Hälfte der nationalen Behandlungsvolumen, wobei der Stadtteil Gangnam allein einen bedeutenden Anteil der Schönheitschirurgie-Kliniken und ein dichtes Netzwerk von Dermatologie-Zentren beherbergt. Diese Clusterbildung fördert einen positiven Kreislauf: Wettbewerbsdruck erzwingt schnelle Geräte-Erneuerung, was wiederum koreanische Innovation medizinischen Touristen zeigt, die Mundpropaganda-Reichweite im Ausland verstärken. Busan, Daegu und Daejeon haben sich zu sekundären Knotenpunkten entwickelt, indem sie heimische Reisende durch rabattierte Pakete und lokalisierte Markenbildung umwerben, sind aber noch auf Seoul für fortgeschrittene Ausbildung und Lieferanten-Logistik angewiesen.

Regierungsregister listen 1.958 zertifizierte Einrichtungen auf, die berechtigt sind, Ausländer zu betreuen, was allmähliche geografische Streuung über die Hauptstadt hinaus anzeigt, da sich Infrastruktur verbessert und jüngere Ärzte für unternehmerische Möglichkeiten umziehen. Tele-Beratungsplattformen überbrücken verbleibende Distanz-Lücken und ermöglichen ländlichen Kunden, Vor-Screening und Post-Verfahrens-Nachuntersuchungen ohne häufige Stadtbesuche zu erhalten. Heimgeräte-Annahme mildert geografische Ungleichheit weiter, indem Verbraucher Wartungsregimes unabhängig durchführen können.

An der Exportfront liefern koreanische Hersteller in über 140 Länder und nutzen K-Beauty-Prestige und CE-/FDA-Freigaben, um Europa und Nordamerika zu durchdringen. Südkorea rangierte 2023 weltweit an vierter Stelle bei Kosmetik- und Beauty-Exporten mit 7,2 Milliarden USD, ein Proxy für Geräte-Akzeptanz bei gemeinsamen Vertriebskanälen. Handelspolitische Gegenwinke wie vorgeschlagene Zölle auf spezifische Füller stellen episodische Risiken dar, aber diversifizierte regionale Portfolios puffern Einnahmeströme.

Wettbewerbslandschaft

Inländische Produzenten machen zusammen 72 % der Stückzahl-Lieferungen aus und spiegeln anhaltende Investitionen in F&E, klinische Validierung und aggressive Auslands-Lizenzierung wider. Classys betont Plattform-Breite, Lutronic spezialisiert sich auf Laser-Optik, Hugel dominiert Neurotoxin-Injektionen und Medytox baut Füller-Portfolios auf, unterstützt durch peer-reviewte Studien. Strategische Themen umfassen vertikale Integration in Verbrauchsmaterialien, KI-Software-Overlays, die Verfahrens-Genauigkeit steigern, und Joint Ventures mit Krankenhäusern, die als Live-Demonstrationsstätten fungieren.

Zunehmende Konvergenz mit Digital-Health-Playern führt frische Rivalität ein. Elektronik-Giganten pilotieren Smart-Mirror-Diagnostik und App-verknüpfte Mikrostrom-Stäbe, die Linien zwischen medizinischen und Verbraucher-Kategorien verwischen. Währenddessen verteidigen multinationale Veteranen wie Allergan und Cynosure Anteile durch Next-Gen-Füller-Patente und globale Vertriebsmuskulatur. Arbeits-Wettbewerb intensiviert sich, da Unternehmen Residency-Rotationen und Forschungsstipendien finanzieren, um knappe board-zertifizierte Talente zu sichern.

Geistiges Eigentum-Streitlust bleibt erhöht, mit 38 Patentstreitigkeiten allein 2024 eingereicht, doch die meisten lösen sich durch Kreuz-Lizenzierung, die Innovations-Kadenz bewahrt. Das Gesetz für Digitale Medizinprodukte fügt Compliance-Schichten, Cybersicherheits-Audits, Post-Market-Überwachung und Real-World-Evidence-Einreichungen hinzu, schafft aber auch einen regulierten Pfad für KI-only therapeutische Software, was völlig neue Geräteklassen hervorbringen könnte.

Südkorea Ästhetikgeräte-Branchenführer

-

Bausch & Lomb Incorporated

-

Lumenis Inc.

-

Cynosure

-

Candela Medical

-

AbbVie Inc (Allergan)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Jeroncellvein nahm an der ASLS TOKYO 2025-Konferenz teil und präsentierte klinische Fälle von PDRN Skin Booster und PN Filler Produkten vor etwa 500 koreanischen und japanischen medizinischen Fachkräften. Das Unternehmen zeigte seine proprietäre Prism-Technologie für verbesserte Absorption und Sicherheit und markierte strategische Expansion in den japanischen Markt für regenerative medizin-basierte ästhetische Produkte

- Mai 2025: Classys nahm am Korean Laser Dermatology and Hair Society Spring International Academic Forum teil, zeigte sechs Schlüsselprodukte einschließlich HIFU und monopolarer Radiofrequenzgeräte und kündigte Pläne für eine neue Mikronnadel-Radiofrequenz-Gerät-Veröffentlichung später im Jahr an. Das Unternehmen hob seine Fusion mit Iruda in 2024 als Teil der Erweiterung seines energiebasierten Produktportfolios für globale Marktführerschaft hervor.

- September 2024: GC Aesthetics startete die YOUTHLY-Marke in China und bot Premium-Brustimplantate einschließlich Round Collection, PERLE und Luna XT an, die diverse Patientenbedürfnisse bedienen.

- Juni 2024: Sinclair startete die zweite Generation von Ellansé-Produkten einschließlich Zhenyan, Jinyan und Zhizhen unter der "Regenerative Haute Series" in China. Ellansé ist eine regenerative injizierbare Dermalfüller-Marke. Diese Produktstarts heben die Wettbewerbsstrategien von Marktakteuren hervor, um den sich entwickelnden Anforderungen chinesischer Verbraucher zu begegnen.

Südkorea Ästhetikgeräte-Marktbericht Umfang

Gemäß dem Berichtsumfang bezieht sich der südkoreanische Ästhetikgeräte-Markt auf medizinische Geräte, die für verschiedene kosmetische Verfahren verwendet werden, einschließlich Schönheitschirurgie, unerwünschte Haarentfernung, überschüssige Fettentfernung, Anti-Aging, ästhetische Implantate, Hautstraffung usw., die für Verschönerung, Korrektur und Verbesserung des Körpers verwendet werden. Der südkoreanische Ästhetikgeräte-Markt ist segmentiert nach Gerätetyp (Energiebasiertes Ästhetikgerät und Nicht-energiebasiertes Ästhetikgerät), nach Anwendung (Hauterneuerung & Straffung, Körperkonturierung und Cellulite-Reduktion, Haarentfernung, Tattoo-Entfernung, Brustvergrößerung und andere) und nach Endnutzer (Krankenhaus, Kliniken und Heimeinstellungen). Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Energiebasiertes Ästhetikgerät | Laserbasiertes Ästhetikgerät |

| Radiofrequenzbasiertes Ästhetikgerät | |

| Lichtbasiertes Ästhetikgerät | |

| Ultraschall-Ästhetikgerät | |

| Andere energiebasierte Ästhetikgeräte | |

| Nicht-energiebasiertes Ästhetikgerät | Botulinumtoxin |

| Dermalfüller & Fäden | |

| Mikrodermabrasion | |

| Implantate | |

| Andere nicht-energiebasierte Ästhetikgeräte |

| Hauterneuerung & Straffung |

| Körperkonturierung & Cellulite-Reduktion |

| Gesichtsästhetische Verfahren |

| Haarentfernung |

| Brustvergrößerung |

| Andere Anwendungen |

| Krankenhäuser |

| Ästhetik- & Dermatologiekliniken |

| Heimanwendungseinstellungen |

| Nach Gerätetyp | Energiebasiertes Ästhetikgerät | Laserbasiertes Ästhetikgerät |

| Radiofrequenzbasiertes Ästhetikgerät | ||

| Lichtbasiertes Ästhetikgerät | ||

| Ultraschall-Ästhetikgerät | ||

| Andere energiebasierte Ästhetikgeräte | ||

| Nicht-energiebasiertes Ästhetikgerät | Botulinumtoxin | |

| Dermalfüller & Fäden | ||

| Mikrodermabrasion | ||

| Implantate | ||

| Andere nicht-energiebasierte Ästhetikgeräte | ||

| Nach Anwendung | Hauterneuerung & Straffung | |

| Körperkonturierung & Cellulite-Reduktion | ||

| Gesichtsästhetische Verfahren | ||

| Haarentfernung | ||

| Brustvergrößerung | ||

| Andere Anwendungen | ||

| Nach Endnutzer | Krankenhäuser | |

| Ästhetik- & Dermatologiekliniken | ||

| Heimanwendungseinstellungen | ||

Wichtige im Bericht beantwortete Fragen

Wie groß ist der südkoreanische Ästhetikgeräte-Markt in 2025?

Die Größe des südkoreanischen Ästhetikgeräte-Marktes beträgt 515,15 Millionen USD in 2025 und wird voraussichtlich bis 2030 818,71 Millionen USD erreichen.

Welche Gerätekategorie expandiert am schnellsten?

Botulinumtoxin-Produkte sollen bis 2030 eine CAGR von 12,72 % verzeichnen und sind damit die am schnellsten wachsende Kategorie.

Welchen Anteil kommandieren energiebasierte Systeme?

Energiebasierte Systeme hielten 37,94 % des südkoreanischen Ästhetikgeräte-Marktanteils in 2024.

Warum ist Seouls Stadtteil Gangnam wichtig für diesen Markt?

Gangnam beherbergt 55 % der nationalen Schönheitschirurgie-Kliniken, zieht die meisten ausländischen Patienten an und treibt schnelle Adoption neuer Geräte durch intensiven Wettbewerb voran.

Wie schnell wachsen Heim-Schönheitsgeräte?

Heimanwendungseinstellungen schreiten mit einer CAGR von 13,63 % voran dank Verbrauchernachfrage nach bequemer Wartung zwischen Klinik-Sitzungen.

Welche lokalen Unternehmen führen globale Expansionsbemühungen an?

Classys, Lutronic und Hugel haben mehrere internationale regulatorische Genehmigungen gesichert und erweitern aktiv die Verteilung über Asien, Europa und Nordamerika.

Seite zuletzt aktualisiert am: