Marktanalyse für Ölfelddienstleistungen in Süd- und Mittelamerika

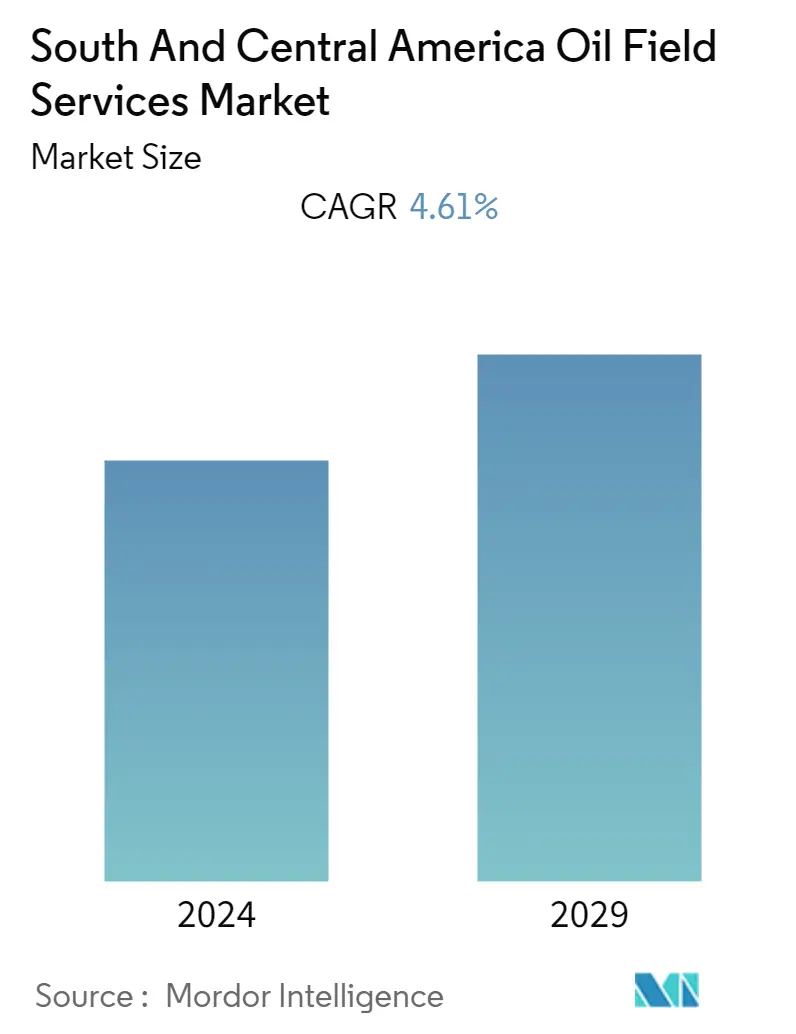

Der Markt für Ölfelddienstleistungen in Süd- und Mittelamerika wird zum Jahresende schätzungsweise 28,53 Milliarden US-Dollar groß sein und in den nächsten fünf Jahren voraussichtlich 35,74 Milliarden US-Dollar erreichen, was einer durchschnittlichen jährlichen Wachstumsrate von über 4,61 % im Prognosezeitraum entspricht.

- Langfristig wird erwartet, dass Faktoren wie die zunehmende Zahl von Offshore-Aktivitäten in der Region und die steigende Nachfrage nach unkonventionellen Kohlenwasserstoffen wie Schiefergas usw. den Markt im Prognosezeitraum antreiben werden.

- Andererseits wird erwartet, dass die Nachfrage nach Kohlenwasserstoffen wie Erdgas zur Stromerzeugung sinken wird, wenn mehr erneuerbare Energien genutzt werden. Dies wird das Wachstum des Marktes im Prognosezeitraum verlangsamen.

- Dennoch wurden in Mexiko und Argentinien Schieferöl- und -gasreserven entdeckt, und ihre Ausbeutung dürfte in Zukunft mehrere Möglichkeiten für den süd- und mittelamerikanischen Markt für Ölfelddienstleistungen eröffnen.

- Brasilien dürfte im Prognosezeitraum ein deutliches Wachstum des süd- und mittelamerikanischen Marktes für Ölfelddienstleistungen verzeichnen.

Markttrends für Ölfelddienstleistungen in Süd- und Mittelamerika

Drilling Services wird voraussichtlich den Markt dominieren

- Bohren ist einer der kostenintensivsten Teile der gesamten Explorations- und Produktionsphase (EP), und es werden neue Bohrlöcher gebohrt. Die meisten Schätzungen der Branche gehen davon aus, dass die Bohrkosten mehr als 70 % der Gesamtkosten einer Bohrung ausmachen. Aus diesem Grund wird erwartet, dass Bohrdienstleistungen dem Markt viel Geld einbringen.

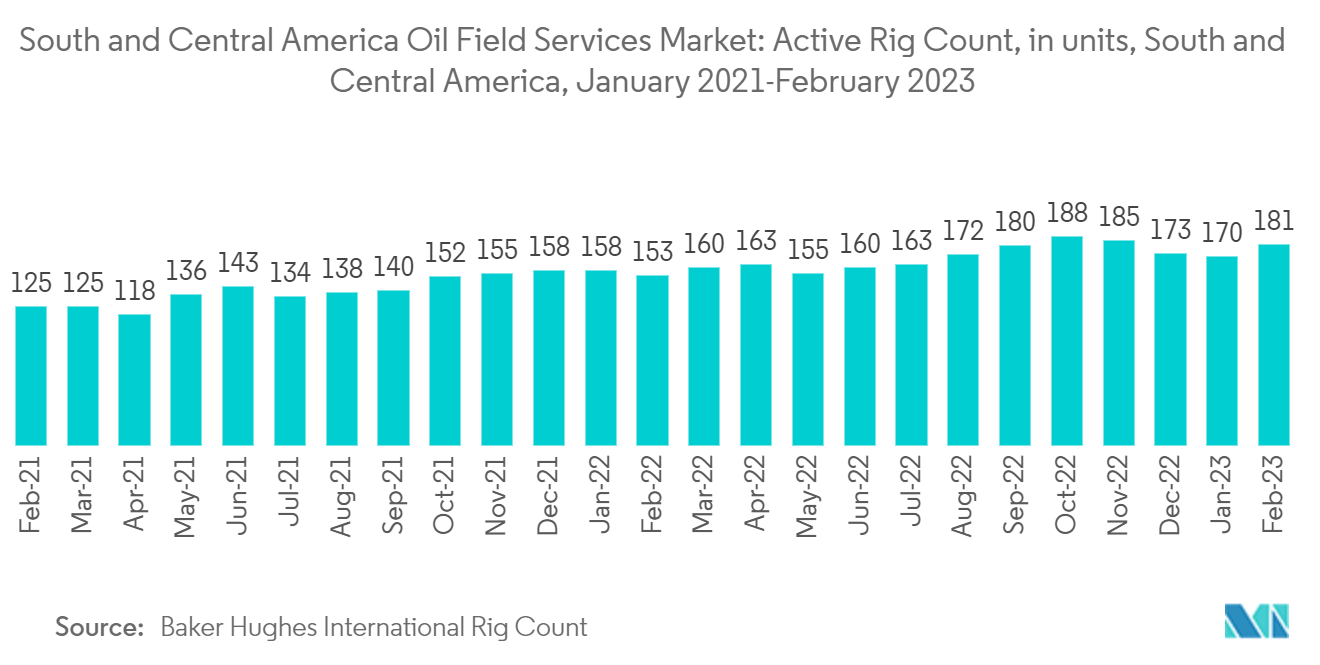

- Da die weltweite Nachfrage nach Kohlenwasserstoffen gestiegen ist und die Preise aufgrund des Konflikts zwischen Russland und der Ukraine gestiegen sind, geben die meisten Länder in der Region viel Geld für die Bohrung neuer Bohrlöcher aus, um die Ölproduktion zu steigern und mehr Geld mit dem Öl zu verdienen.Die Bohrinsel Die Zahl in Süd- und Mittelamerika stieg von nur 119 im Januar 2021 auf 181 im Februar 2023.

- Beispielsweise plante YPF, Argentiniens staatlicher Öl- und Gasproduzent, zwischen 2018 und 2022 30 Milliarden US-Dollar zu investieren. Er wollte die Kohlenwasserstoffproduktion um 5 % pro Jahr steigern, bis sie bis 2022 700.000 Barrel Öläquivalent pro Tag erreicht Das Unternehmen plante die Entwicklung von 29 Projekten und das Bohren von 1.600 Bohrlöchern. Im Januar 2022 wurde berichtet, dass die argentinische Schiefergasproduktion gegenüber Januar 2021 im Vergleich zum Vorjahr um 42 % auf bis zu 69 Millionen Kubikmeter pro Tag gestiegen sei.

- Dies dürfte neue Geschäftsmöglichkeiten für Unternehmen eröffnen, die Kühlsysteme herstellen. Im September 2021 verabschiedete die argentinische Regierung ein Gesetz zur Förderung von Investitionen in Kohlenwasserstoffe. Ziel war es, die Öl- und Gasexporte sowie die Inlandsproduktion in der riesigen Schieferformation Vaca Muerta und anderswo zu steigern.

- Aus diesem Grund wird erwartet, dass der süd- und mittelamerikanische Ölfelddienstleistungsmarkt in den nächsten Jahren ein starkes Wachstum bei Bohrdienstleistungen verzeichnen wird.

Für Brasilien wird ein deutliches Marktwachstum erwartet

- Aufgrund seiner Tiefsee- und Ultratiefseeaktivitäten im Atlantischen Ozean dürfte Brasilien einen großen Marktanteil haben. Exploration und Produktion sind zwischen 2021 und 2022 stark gewachsen, was dazu geführt hat, dass mehr Geld für Ölfelddienstleistungen ausgegeben wurde.

- Das Wachstum im letzten Jahr kam hauptsächlich aus dem Offshore-Bereich. Die gestiegenen Ausgaben für Ölfelddienstleistungen können mit verstärkten Bohr- und Fertigstellungspraktiken zusammenhängen, die voraussichtlich die Nachfrage nach Kühlsystemen für Hydrauliksysteme ankurbeln werden.

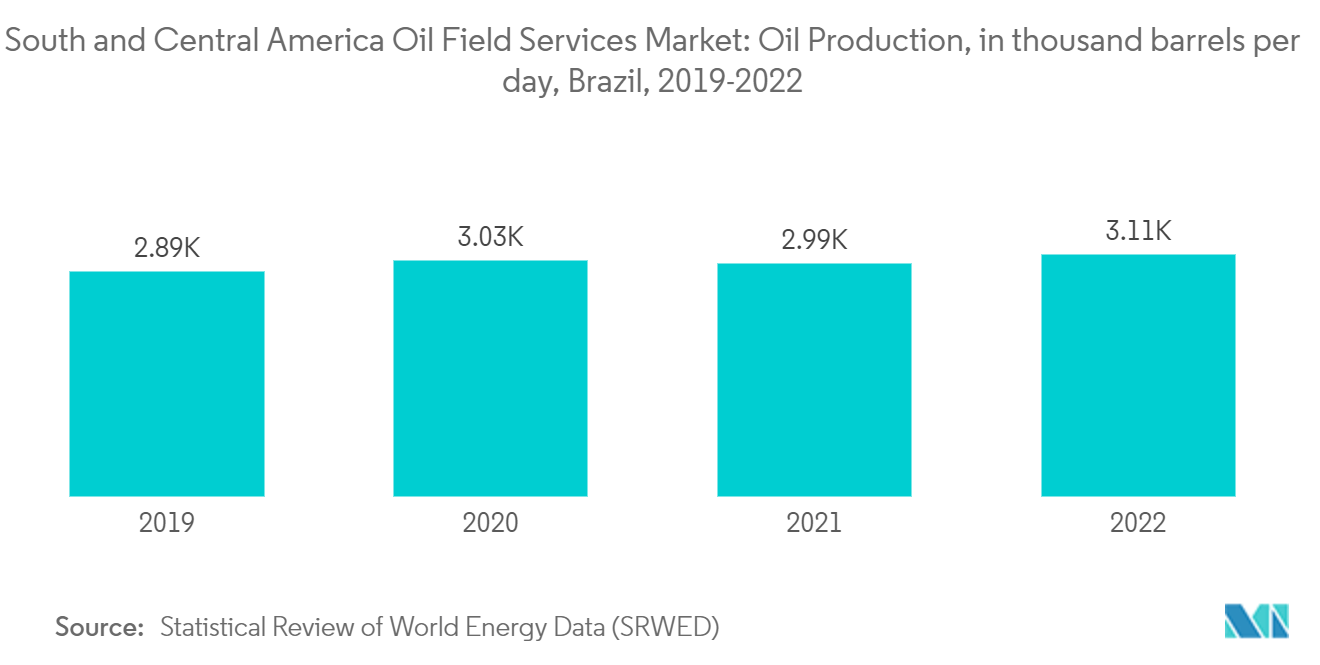

- Brasilien hat eine Reihe großer Offshore-Upstream-Projekte in Arbeit und es wird erwartet, dass das Land bis 2025 mehr als 20 % des weltweiten Offshore-Rohöls und -Kondensats produzieren wird. Laut der BP Statistical Review of World Energy betrug die Ölproduktion Brasiliens im Jahr 2022 3.107.000 Barrel pro Tag.

- Der Großteil der Produktion wird voraussichtlich aus dem Pão de Açúcar im Campos-Becken und den Carcará-Feldern stammen. Mit der Aufnahme der Produktion aus diesen beiden Feldern wird erwartet, dass die Nachfrage nach Kühlsystemen sowohl in der Upstream-Industrie als auch in der Midstream-Industrie erheblich steigen wird, was den Markt für Ölfelddienstleistungen im Prognosezeitraum antreiben wird.

- Aufgrund der oben genannten Punkte wird Brasilien im Prognosezeitraum wahrscheinlich ein deutliches Wachstum auf dem süd- und mittelamerikanischen Markt für Ölfelddienstleistungen verzeichnen.

Überblick über die Ölfelddienstleistungsbranche in Süd- und Mittelamerika

Der Markt für Ölfelddienstleistungen in Süd- und Mittelamerika ist mäßig fragmentiert. Zu den Hauptakteuren auf diesem Markt (in keiner bestimmten Reihenfolge) zählen unter anderem Schlumberger NV, Transocean LTD, Weatherford International plc, Halliburton Company und TechnipFMC PLC.

Marktführer für Ölfelddienstleistungen in Süd- und Mittelamerika

Schlumberger NV

Transocean LTD

Weatherford International plc

Halliburton Company

TechnipFMC PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Ölfelddienstleistungen in Süd- und Mittelamerika

- November 2022 Petrobras erteilt Diamond Offshores Ocean Courage ein Vierjahresprojekt mit einer unbezahlten Option für weitere vier Jahre in Brasilien. Der geschätzte Gesamtwert der festen Laufzeit des Zuschlags, der eine Mobilisierungsgebühr und die Bereitstellung einiger zusätzlicher Dienstleistungen umfasst, beträgt etwa 429 Millionen US-Dollar. Der Vertragsbeginn wird voraussichtlich im vierten Quartal 2023 erfolgen.

- Februar 2022 Archer erhält eine zweijährige Vertragsverlängerung für Bohrdienstleistungen in Argentinien mit einem geschätzten Gesamtwert von 400 Millionen US-Dollar. Der Vertragsumfang umfasst zwei Bohrinseln, 13 Workover-Einheiten und 13 Pulling-Einheiten auf dem Cerro Dragon-Feld von Pan American im Golfo San Jorge-Becken im Süden Argentiniens. Der Vertrag läuft bis Q2 2025.

Segmentierung der Ölfelddienstleistungsbranche in Süd- und Mittelamerika

Unter Ölfelddienstleistungen versteht man die Güter und Dienstleistungen, die zur Suche und Förderung von Öl und Gas genutzt werden. Dies ist der vorgelagerte Teil der Energiewirtschaft. Bei Ölfelddienstleistungen handelt es sich im Allgemeinen um Aktivitäten und Unternehmen, die dabei helfen, Öl- und Gasressourcen zu finden, zu bewerten, zu entwickeln, zu fördern und loszuwerden. Zu den Ölfelddienstleistungen gehören mehrere Aktivitäten, darunter die Suche und Förderung von Öl oder Gas. Allerdings stellen die meisten Unternehmen in diesem Bereich selbst keine Erdölprodukte her.

Der süd- und mittelamerikanische Markt für Ölfelddienstleistungen ist nach Service, Einsatzort und Geografie segmentiert. Nach Service ist der Markt in Bohrdienstleistungen, Fertigstellungsdienstleistungen, Produktionsdienstleistungen und andere unterteilt. Je nach Einsatzort ist der Markt in Onshore und Offshore unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Ölfelddienstleistungsmarkt in den wichtigsten Ländern der Region. Für jedes Segment wurden Marktgrößen und Prognosen auf Basis des Umsatzes (USD) erstellt.

Häufig gestellte Fragen zur Marktforschung für Ölfelddienstleistungen in Südmittelamerika

Wie groß ist der Markt für Ölfelddienstleistungen in Süd- und Mittelamerika derzeit?

Der Markt für Ölfelddienstleistungen in Süd- und Mittelamerika wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,61 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Ölfelddienstleistungen in Süd- und Mittelamerika?

Schlumberger NV, Transocean LTD, Weatherford International plc, Halliburton Company, TechnipFMC PLC sind die größten Unternehmen, die auf dem Markt für Ölfelddienstleistungen in Süd- und Mittelamerika tätig sind.

Welche Jahre deckt dieser Markt für Ölfelddienstleistungen in Süd- und Mittelamerika ab?

Der Bericht deckt die historische Marktgröße des Marktes für Ölfelddienstleistungen in Süd- und Mittelamerika für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Ölfelddienstleistungen in Süd- und Mittelamerika für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Ölfelddienstleistungen in Süd- und Mittelamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Ölfelddienstleistungen in Süd- und Mittelamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Ölfelddienstleistungen in Süd- und Mittelamerika umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.