Small-Scale LNG Marktgröße und Marktanteil

Small-Scale LNG Marktanalyse von Mordor Intelligence

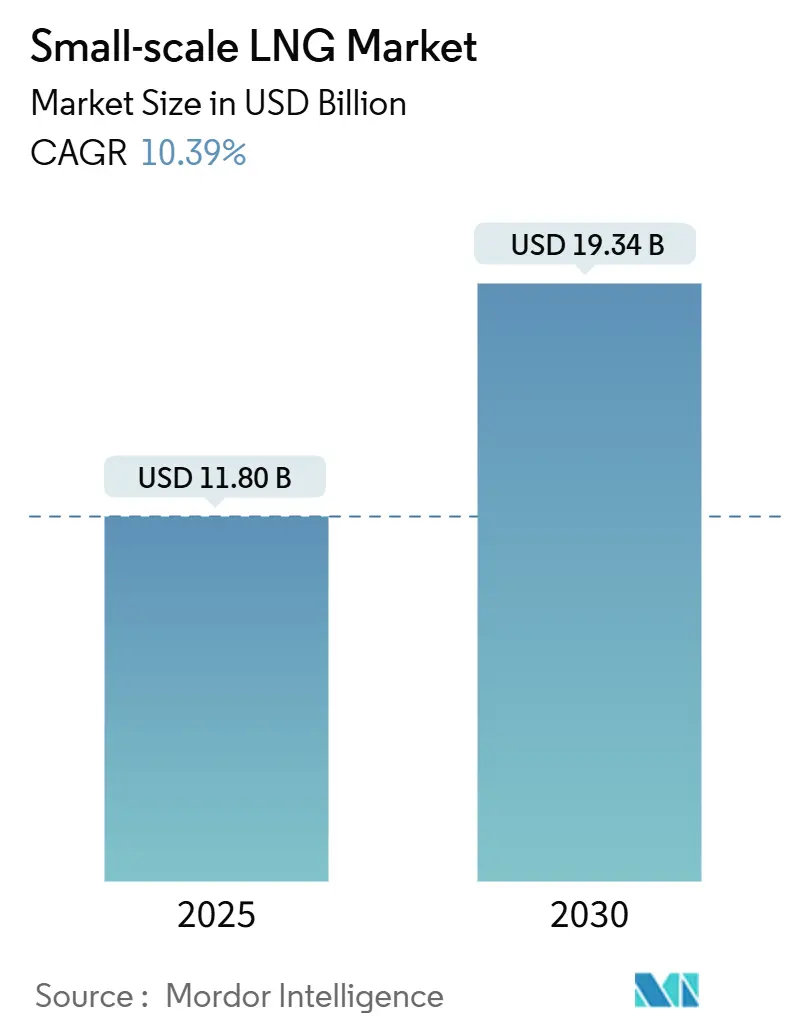

Die Small-Scale LNG Marktgröße wird auf USD 11,80 Milliarden im Jahr 2025 geschätzt und soll bis 2030 USD 19,34 Milliarden erreichen, bei einer CAGR von 10,39% während des Prognosezeitraums (2025-2030).

Die Nachfrage wird von Industrie- und abgelegenen Gemeinden vorangetrieben, die von Öl und Diesel auf Erdgas umsteigen, während Entwickler gestrandetes Gas monetarisieren und vorgefertigte Anlagen einsetzen, die Bauzeitpläne verkürzen. Verflüssigungstechnologien, die für Kapazitäten unter 1 MTPA optimiert sind, die zunehmende Nutzung von LNG im Schwerlastverkehr und regulatorische Anreize in den wichtigsten Volkswirtschaften untermauern eine robuste Kapitalbildung. Der Wettbewerb intensiviert sich, da globale Energieriesen und agile Spezialisten um erstklassige Vermögenswerte konkurrieren, strategische Allianzen bilden und proprietäre Technologieplattformen entlang der gesamten Wertschöpfungskette einbetten. Erhöhte geopolitische Unsicherheit und die Hinwendung zu kurzfristigen Verträgen haben die Spot-Preisvolatilität erhöht, doch die anhaltende LNG-Einführung in den Bereichen Energie, Schifffahrt und LKW-Transport deutet auf anhaltende Wachstumschancen hin.

Wichtige Erkenntnisse des Berichts

- Nach Typ eroberten Verflüssigungsterminals 62,5% des Small-Scale LNG Marktanteils im Jahr 2024, während FSRUs bis 2030 mit einer CAGR von 14% expandieren werden.

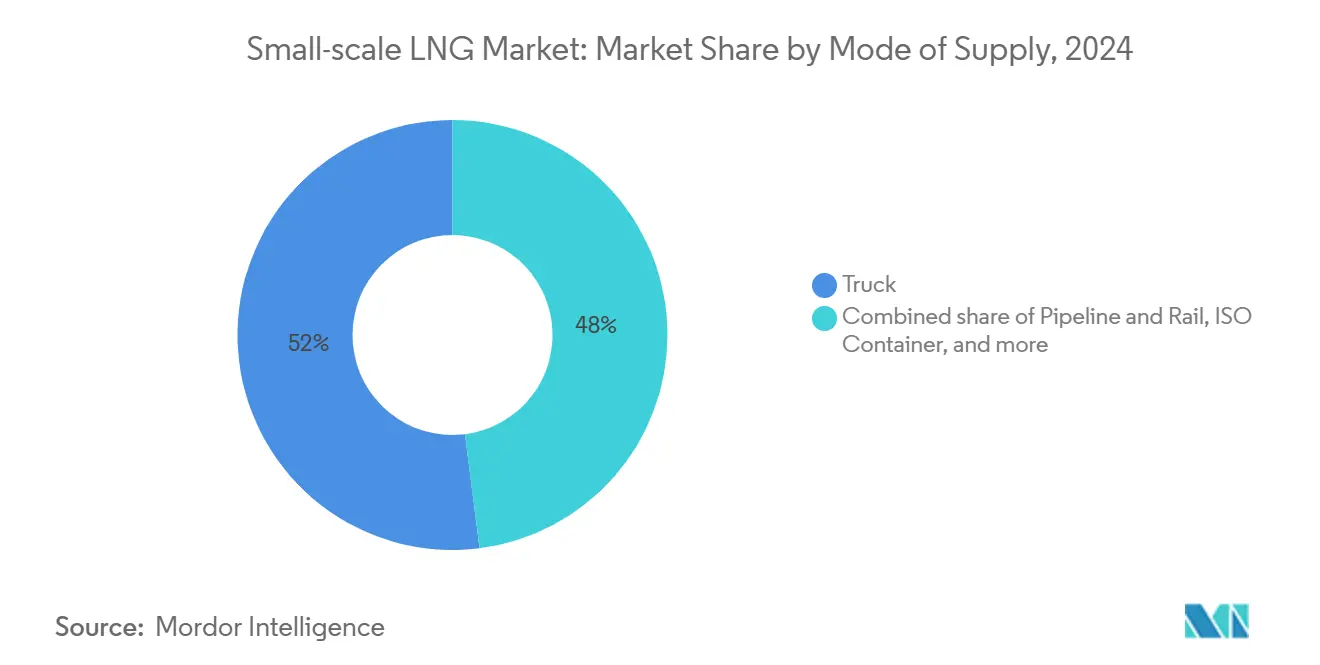

- Nach Liefermodus führte die LKW-Verteilung mit 52,5% der Small-Scale LNG Marktgröße im Jahr 2024; Bunkering wird voraussichtlich bis 2030 mit einer CAGR von 14,5% steigen.

- Nach Anwendung entfielen 42,5% der Small-Scale LNG Marktgröße im Jahr 2024 auf den Transport und die Stromerzeugung wächst bis 2030 mit einer CAGR von 14%.

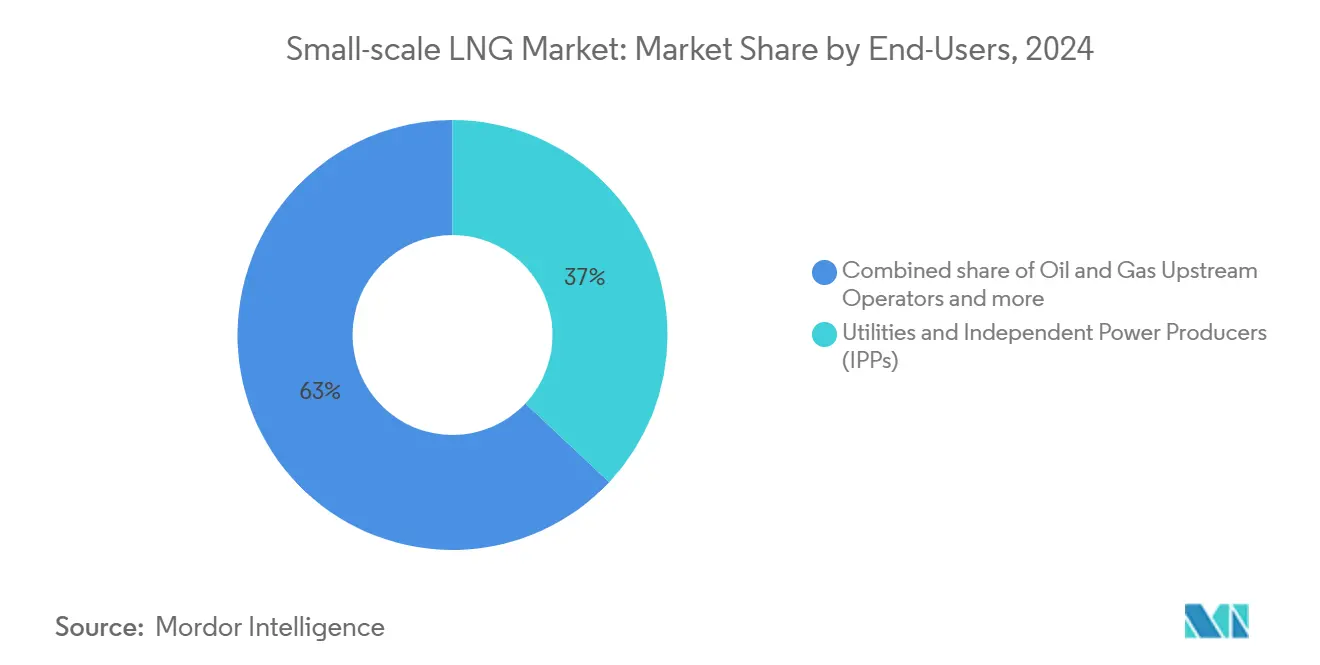

- Nach Endnutzer hielten Versorgungsunternehmen und IPPs 37,5% des Small-Scale LNG Marktanteils im Jahr 2024, während das kommerzielle und kommunale Segment die höchste prognostizierte CAGR von 15% bis 2030 verzeichnet.

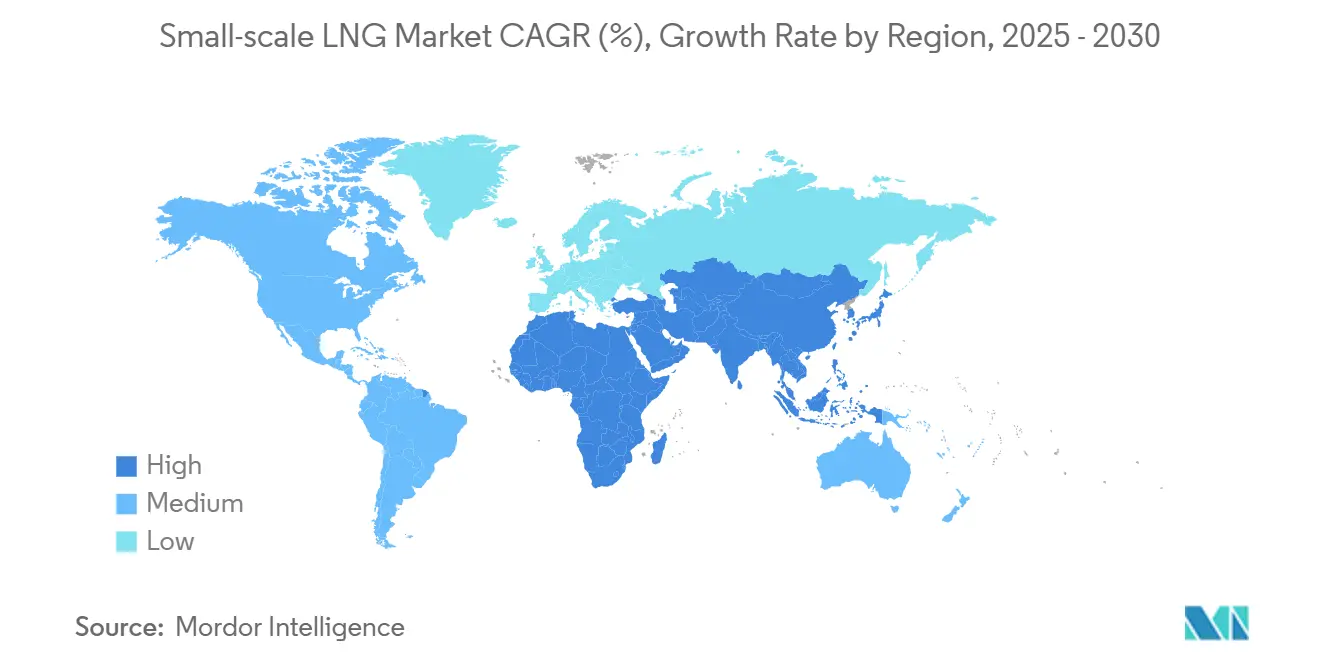

- Nach Geografie führte Asien-Pazifik mit 47,5% Umsatzanteil im Jahr 2024 und behält die schnellste Wachstumstrajektorie mit 16% CAGR bis 2030.

Globale Small-Scale LNG Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Verschärfung der IMO & FuelEU Maritime Schwefelgrenzwerte beschleunigt die Einführung von Marine LNG Bunkering | +2.10% | Europa, globale Schifffahrtsrouten | Mittelfristig (2-4 Jahre) |

| Schneller Aufbau modularer Verflüssigungsanlagen für abgelegenen Bergbau und netzferne Stromversorgung | +2.40% | Asien-Pazifik, Afrika | Mittelfristig (2-4 Jahre) |

| Umstellung der Schwerlast-LKW-Flotte auf LNG in Chinas "Blue Corridor" Programm | +1.80% | China, Ostasien | Kurzfristig (≤ 2 Jahre) |

| Karibische und zentralamerikanische Mikronetz-Umstellungen auf LNG-zu-Strom | +1.50% | Karibik, Zentralamerika | Mittelfristig (2-4 Jahre) |

| Steueranreize für Small-Scale LNG Ausrüstung unter dem US Inflation Reduction Act | +1.30% | Nordamerika | Kurzfristig (≤ 2 Jahre) |

| Nordische LNG-Bus- und Fähr-Subventionsprogramme treiben Nachfrage nach Bunkering | +1.20% | Nordische Länder, Nordeuropa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Verschärfung der IMO & FuelEU Maritime Schwefelgrenzwerte beschleunigt die Einführung von Marine LNG Bunkering

Neue Schwefel- und Treibhausgasgrenzwerte der IMO und des FuelEU Maritime Pakets ermutigen Schiffsbetreiber, LNG zu übernehmen, um steigende Kohlenstoff-Compliance-Kosten zu vermeiden. Das EU-Emissionshandelssystem bepreist nun CO₂ von großen Schiffen, die EU-Häfen anlaufen, und die FuelEU-Regel erfordert eine 2%ige Reduzierung der Kohlenstoffintensität bis 2025, ein Ziel, das LNG-betriebene Schiffe bis 2034 durch Lebenszyklusemissionen zwischen 76,3-92,3 gCO₂e/MJ erreichen können. Die globale Bunkering-Nachfrage erreichte 12,9 Millionen t im Jahr 2023, unterstützt durch eine Flotte von 56 LNG-Bunker-Schiffen bis Ende 2024.[1]International Gas Union, "World LNG Report 2025," igu.org Reeder reagieren mit Rekordbestellungen für Dual-Fuel-Neubauten und Nachrüstungen, was Investitionen in landseitige Ladearme, kryogene Schläuche und Sicherheitsprotokolle in europäischen Häfen vorantreibt.

Schneller Aufbau modularer Verflüssigungsanlagen für abgelegenen Bergbau und netzferne Stromversorgung

Werksmäßig vorgefertigte Verflüssiger, die auf Skids oder Bargen montiert sind, senken die Eintrittsbarrieren in Regionen, wo Pipeline-Netze spärlich sind. Baker Hughes verzeichnet steigende Bestellungen für aeroderivative Turbinenzüge und Elektromotor-Antriebe, die Grundflächen verkleinern und es ermöglichen, dass Standortarbeiten mit der Modulfabrikation überlappen.[2]Baker Hughes, "Modular LNG Solutions Gain Momentum," compressortech2.com Indonesiens Pilotprogramm zeigte, dass die Versorgung abgelegener dieselbetriebener Kraftwerke mit LNG die nivellierten Erzeugungskosten um 55-60% senken kann und dennoch gelieferte Preise von 10,35-11,28 USD/MMBtu erzielen kann. Der modulare Ansatz ist gleichermaßen attraktiv für afrikanische Bergbauunternehmen, die Fackelgas monetarisieren möchten, und ergibt kürzere Amortisationshorizonte im Vergleich zu Dieselimporten.

Umstellung der Schwerlast-LKW-Flotte auf LNG in Chinas "Blue Corridor" Programm

China betreibt die weltweit größte LNG-LKW-Flotte mit etwa 170.000 Fahrzeugen und 2.500 Tankstellen ab 2024. Eine einzige Betankung liefert eine Reichweite von 600-1.000 km, 30% weniger CO₂ und 90% weniger NOₓ und PM als vergleichbare Dieselmotoren. Stetige politische Unterstützung, einschließlich Autobahnmautrabatte und Kraftstoffpreisparitätsmechanismen, beschleunigt den Flottenumschlag und spornt Chancen für anhängerbasiertes LNG, Mikro-Verflüssiger in der Nähe von Gasquellen und Telematik-Dienste an, die Logistikrouten optimieren.

Karibische und zentralamerikanische Mikronetz-Umstellungen auf LNG-zu-Strom

Inselnetze sehen sich anhaltenden Stromkostenspitzen und Versorgungsunterbrechungen durch Heizöl gegenüber. AES Dominicanas Regas-Terminal hat bereits schweres Heizöl verdrängt und etwa 4 Millionen t CO₂ in der Dominikanischen Republik vermieden. Das regionale Potenzial übersteigt 20 GW gasbetriebener Kapazität, was über 20 Bcma LNG-Nachfrage impliziert. Entwickler wie New Fortress Energy haben FSRUs gechartert, um Hub-and-Spoke-Liefermodelle zu schaffen und Small-Scale LNG als bevorzugten Weg zu niedrigeren Stromtarifen und zur Dekarbonisierung tourismusgetriebener Volkswirtschaften zu positionieren.

Einschränkungen-Auswirkungsanalyse

| Einschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Spärliche ISO-Tank-Rücktransportlogistik in Subsahara-Afrika | -1,2% | Subsahara-Afrika | Mittelfristig (2-4 Jahre) |

| Hohe Abdampf- und Wiederverflüssigungskosten unter 0,05 MTPA Anlagen | -1,0% | Global, Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Fragmentiertes Genehmigungsverfahren für mobile Verflüssiger in Brasilien | -0,8% | Brasilien, Lateinamerika | Kurzfristig (≤ 2 Jahre) |

| Russland-Ukraine-Konflikt erhöht geopolitische Risikoprämie auf Spot-LNG | -1,5% | Global, Europa | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Spärliche ISO-Tank-Rücktransportlogistik in Subsahara-Afrika

Nigerias 150 tcf nachgewiesene Gasreserven bleiben untergenutzt, da ISO-Tank-Flotten schlechte Straßenverbindungen und minimale bidirektionale Handelsströme haben. Ein Mangel an Rückfracht zwingt Betreiber, leere Container neu zu positionieren, was die Kosten pro Fahrt aufbläht und die Wettbewerbsfähigkeit des Small-Scale LNG Marktes in Binnenstaaten untergräbt. Regionale Energieagenturen betonen die Notwendigkeit multimodaler Korridore und harmonisierter Zollverfahren, bevor LNG Biomasse in Wohn- und kleinen Gewerbesegmenten verdrängen kann.

Hohe Abdampf- und Wiederverflüssigungskosten unter 0,05 MTPA Anlagen

Mikro-LNG-Züge erleben erhöhte Abdampfraten, weil Lagertanks nicht die Skaleneffekte großer Terminals erreichen können. Studien zeigen, dass einfache gemischte Kältemittelkreisläufe niedrigere spezifische Leistung liefern, aber bei Teillast an Effizienz verlieren, während Stickstoffkreisläufe höhere Kapitalausgaben erfordern. Die Integration der Compander-Technologie senkt den Gesamtenergieverbrauch, fügt jedoch Vorabkosten hinzu, was die Adoption dort begrenzt, wo Kredite knapp sind. Diese Kostendrücke verengen die Margen für die kleinsten Projekte im Small-Scale LNG Markt.

Segmentanalyse

Nach Typ: Verflüssigungsterminals führen, während FSRUs an Schwung gewinnen

Verflüssigungsterminals generierten 62,5% des Umsatzes von 2024, was ihre zentrale Rolle bei der Gasmonetarisierung widerspiegelt, wo Pipelines fehlen. Dieser Teil der Small-Scale LNG Marktgröße wird durch vereinfachte SMR-Prozesszüge unterstützt, die Kapitalkosten und Energieeffizienz ausbalancieren. Entwickler allein in den Vereinigten Staaten planen, die kombinierte Mikro-LNG-Kapazität auf 2,3 Millionen Gallonen pro Tag zu heben. Der Small-Scale LNG Marktanteil der Verflüssigungsanlagen wird voraussichtlich leicht sinken, da Regasifizierungsanlagen schneller wachsen, doch der absolute Durchsatz wird aufgrund neuer netzferner Nachfrage von Bergwerken und ländlichen Versorgern steigen.

Eine parallele Welle schwimmender Lager- und Regasifizierungseinheiten formt die Importoptionen für neue Käufer um. FSRUs erfordern USD 300 Millionen und 1-3 Jahre für die Inbetriebnahme, weit unter landseitigen Alternativen, und werden voraussichtlich eine 14% CAGR bis 2030 verzeichnen. Innovationen wie seichtgehende Rümpfe und gegliederte Schlepper-Bargen ermöglichen den Zugang zu Flüssen und küstennahen Ankerplätzen, die einst als unerreichbar galten. Entwickler paaren diese Einheiten mit Strombargen oder modularen Gas-und-Dampf-Kombikraftwerken und erschließen so zusätzliche Abnahme in Afrika, Südasien und der Karibik.

Nach Liefermodus: LKW-Verteilung dominiert, während Bunkering beschleunigt

Straßenbasierte Lieferung hielt 52,5% des Umsatzes von 2024 dank ihrer Fähigkeit, Standorte jenseits von Pipeline-Netzen zu erreichen. Stabilis Solutions allein hat mehr als 420 Millionen Gallonen über 43.000 LKW-Ladungen bewegt und demonstriert die Widerstandsfähigkeit dieses "virtuellen Pipeline"-Modells. Die Kostenkonkurrenzfähigkeit stammt von modularen kryogenen Pumpen, Standard-ISO-Tank-Schnittstellen und GPS-verknüpften Flottenplanungstools, die Umschlagzeiten optimieren.

Bunkering zeigt das schärfste Wachstum mit einer 14,5% CAGR, vorangetrieben durch schwefelarme Meeresregeln, die LNG-Dual-Fuel-Schiffe begünstigen. LNG ist jetzt in 198 Häfen verfügbar, und die Bunkerflotte steht bei 56 spezialisierten Schiffen-beide Zahlen werden sich vervielfachen, da mehr als 1.200 LNG-fähige Schiffe bis 2028 fahren könnten.[3]SEA-LNG, "LNG Bunkering Infrastructure Update 2024," sea-lng.org Versorgungsketten mischen zunehmend LKW-zu-Schiff-, Schiff-zu-Schiff- und Pipeline-zu-Schiff-Liefermethoden, um Hafenlayouts und Schiffspläne anzupassen.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Nach Anwendung: Transport führt, während Stromerzeugung steigt

Transport absorbierte 42,5% der Ausgaben in 2024, da Maritime- und Langstrecken-LKW-Nutzer Compliance und operative Einsparungen priorisieren. LNG-Verbrauch in der Ozeanschifffahrt stieg 28-29% zwischen 2012 und 2018, und 51% aller neuen Schiffsbestellungen in 2022 waren dual-fuel-fähig.[4]Ocean Conservancy, "LNG Use Trends in International Shipping," oceanconservancy.org An Land nennen Flottenbesitzer Reichweiten bis zu 1.000 km und reduzierte Emissionen als primäre Kaufkriterien, was den Transport-Fußabdruck im Small-Scale LNG Markt konsolidiert.

Stromerzeugung wächst am schnellsten mit 14% CAGR, weil modulare Gasturbinen kurze Bauleadzeiten mit dispatchable Output kombinieren, der für intermittierende Erneuerbare-Energie-Backup geeignet ist. Isolierte Netze in Zentralamerika, der Karibik und Teilen Südostasiens verankern ihre Beschaffung auf Flexibilität und Kostenparität versus Diesel. Rechenzentrum-Entwickler fügen einen frischen Nachfragepool hinzu, da sie zuverlässigen, kohlenstoffärmeren Kraftstoff für Spitzenlast-Motoren suchen, die kritische Server vor Netzinstabilität schützen.

Nach Endnutzer: Versorgungsunternehmen & IPPs dominieren, während kommerzielle und kommunale Sektoren sich schnell erweitern

Versorgungsunternehmen und unabhängige Stromerzeuger beanspruchten 37,5% der Verkäufe in 2024, indem sie LNG in Gas-und-Dampf-Kombikraftwerke und Kolbenmotorenanlagen leiteten, die alte Öleinheiten ersetzen. Jamaika plant 360 MW neue LNG-Kapazität, um seinen Kraftstoffmix zu diversifizieren und Verbraucher von hoher Tarifvolatilität zu befreien, was Projekte in afrikanischen Mikronetzen widerspiegelt.

Kommunale und gewerbliche Nutzer verzeichnen die schnellste Expansion mit 15% CAGR bis 2030. Stadtgas-Franchisenehmer setzen kryogene ISO-Tank-Anhänger und kleine Regas-Skids ein, um Wohnkomplexe, Krankenhäuser und kleine Fabriken zu versorgen. Kommunale Busnetze und Fernwärmesysteme schließen sich ebenfalls der Liste an, da sie sich für nationale Anreize für saubere Energie qualifizieren. Parallel monetarisieren Upstream-Betreiber Begleitgas durch On-Site-Verflüssigung und tragbare Lagerung, wodurch sie Wert aus Gas gewinnen, das sonst abgefackelt würde.

Notiz: Segmentanteile aller einzelnen Segmente sind beim Berichtskauf verfügbar

Geografieanalyse

Asien-Pazifik generierte 47,5% des globalen Umsatzes in 2024 und wird voraussichtlich die höchste 16% CAGR bis 2030 beibehalten. Die regionale Importkapazität stieg von 15,27 mtpa in 2022 auf erwartete 23 mtpa bis 2025. China bleibt der Dreh- und Angelpunkt, importierte 78,64 MT LNG in 2024, während es aggressiv "Blue Corridor" Tankknoten ausrollt. Indonesien bestätigt das Modell, indem es demonstriert, dass Small-Scale LNG Hochgeschwindigkeitsdiesel um bis zu 60% unterbieten kann, was Wege für Hunderte von Inselnetzen öffnet.

Europa machte etwa 25% des Marktwerts aus, angetrieben von strengen Kohlenstoffregeln und Diversifikation von russischem Gas. Der Kontinent beherbergt 28 große Importterminals und 8 kleine Anlagen mit insgesamt 227 bcm Regas-Kapazität, entsprechend 40% der Nachfrage von 2024. Das nordische Cluster setzt die fortschrittlichste Umweltausschreibung im Seetransport ein, und Häfen wie Rotterdam, Zeebrügge und Klaipėda verankern regionale Bunkering-Netzwerke. Der EU-Anteil von LNG an der Gesamtgasversorgung hat sich seit 2021 mehr als verdoppelt, was sich in stabiler Grundlast für flexible mobile Terminals übersetzt.

Nordamerika trug etwa 20% zum Umsatz bei, wobei die Vereinigten Staaten als Technologieführer und größter Exporteur fungieren. Die US-LNG-Exportkapazität hat sich seit 2018 verdreifacht und wird sich bis 2030 bei sanktionierten Projekten fast verdoppeln. Der lokale Small-Scale LNG Markt stieg von 499 Millionen Gallonen in 2018 auf 1,9 Milliarden Gallonen bis 2030, vorangetrieben durch Schiefergasüberfluss, Steuerkredite und beschleunigende Adoption von LNG als LKW- und Schienenbrennstoff. Kanadische und mexikanische Entwickler erkunden auch modulare Anlagen, um abgelegene Bergwerke und Industrieparks zu verbinden.

Der Rest der Nachfrage verteilt sich auf Lateinamerika, den Nahen Osten und Afrika. Lateinamerikas Wachstum konzentriert sich auf Brasilien, Chile und die Dominikanische Republik, wo schwimmende Importlösungen schnelle Hochfahrung von LNG-zu-Strom-Projekten ermöglichen. Der Nahe Osten nutzt Small-Scale LNG hauptsächlich für abgelegene Ölfeldbetriebe und Inseltourismuskomplexe, wobei er reichliche Gas-Feedstocks nutzt. Afrika bleibt die am wenigsten durchdrungene Region, eingeschränkt durch Logistiklücken, doch Nigeria und Mosambik bieten beträchtliche Aufwärtspotentiale, wenn Transportengpässe nachlassen.

Wettbewerbslandschaft

Der Small-Scale LNG Markt weist ein mäßig fragmentiertes Profil auf, wo kein einzelnes Unternehmen mehr als ein Fünftel der Gesamtumsätze kontrolliert. Integrierte Majors wie Shell, TotalEnergies und Linde nutzen globale Portfolios und Bilanzen, um Speisegas, Verflüssigung, Transport und Regasifizierung zu bündeln. Gleichzeitig spezialisieren sich Nischentechnologiehäuser-einschließlich Chart Industries, Wärtsilä und Galileo Technologies-auf kompakte Cold Boxes, Boil-off-Wiederverflüssiger und skid-montierte Prozessmodule, die abgelegene Einsätze eignen.

Strategische Partnerschaften vermehren sich. Venture Global vertritt ein werksmäßig vorgefertigtes, mittelgroßes Verflüssigungsdesign, das Bauzeiten verkürzt und Kapitalintensität senkt; es hat feste Regas-Slots an Europas größtem Importterminal gesichert, was die nachgelagerte Integration verstärkt. Woodside Energy genehmigte das 16,5 MTPA Louisiana LNG Projekt, mit erstem Gas bis 2029 und Positionierung seines Portfolios bei 24 MTPA in den 2030ern.

Technologische Disruption erweitert den Wettbewerbsgraben für Frühadopter. Einfache gemischte Kältemittelkreisläufe gepaart mit Compander-Einheiten reduzieren den Gesamtenergiezug, trimmen CO₂-Intensität und passen in 40-Fuß-Container-Grundflächen. Kleine seichtgehende LNG-Träger öffnen zuvor landgebundene Flusssysteme, während digitale Zwillinge Kraftstoffroutung optimieren und Liegegebühren senken. Diese Innovationen geben Spezialeinsteigern einen Vorteil in kostensensitiven Schwellenmärkten und fordern Legacy-Versorgungsmodelle heraus.

Regionale Betreiber runden das Feld ab. Stabilis Solutions führt US-LKW-geliefertes LNG; Avenir LNG und AG&P setzen kleine Träger und Stadtgas-Terminals in Asien und der Karibik ein. Die Wettbewerbsintensität ist am höchsten in Asien-Pazifik, wo Ressourcenbesitzer, Schiffbauer und Ausrüstungsanbieter konvergieren, um First-Mover-Vorteile zu erfassen, doch die Pipeline von Projekten verteilt Risiko und erhält gesunde Margen.

Small-Scale LNG Branchenführer

-

Shell plc

-

Linde plc

-

Wärtsilä Oyj Abp

-

TotalEnergies SE

-

New Fortress Energy LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Woodside Energy genehmigte die Louisiana LNG Entwicklung, ein drei-Zug-, 16,5 MTPA Projekt mit einer Gesamtkapitalausgabe von USD 17,5 Milliarden, mit erstem Cargo-Ziel 2029 und jährlichem Netto-Betriebscashflow von USD 2 Milliarden in den 2030ern.

- April 2025: Venture Global reichte einen Börsengang ein, um fünf Louisiana Verflüssigungs- und Exportprojekte mit insgesamt 143,8 MTPA zu finanzieren und gab 39,25 MTPA Post-COD-Verkaufsvereinbarungen plus feste Regas-Kapazität in Europa bekannt.

- März 2025: New Fortress Energy charterte ein FSRU für die Dominikanische Republik, was das Hub-and-Spoke-Liefermodell in karibischen LNG-zu-Strom-Märkten verstärkt.

- Januar 2025: UECC fügte den Blue Aspire Dual-Fuel-LNG-Autotransporter zu seiner Flotte hinzu, brachte seine LNG-betriebenen Schiffe auf fünf und reduzierte Emissionen um 25% versus konventionelle Schiffe.

Umfang des globalen Small-Scale LNG Marktberichts

Small-Scale LNG (SSLNG) ist definiert als Verflüssigungs-, Regasifizierungs- und Importterminals in Anlagen mit einer Kapazität von weniger als 1 MTPA, laut der International Gas Union (IGU), und mit Anwendungen in Stromerzeugung, Transport, industriellen Rohstoffen und anderen Anwendungen. SSLNG-Träger sind Schiffe mit einer LNG-Lagerkapazität von weniger als 30.000 Kubikmetern (m³) für den Transport. Die typische Reichweite der SSLNG-Lagerkapazität liegt zwischen 500 m³ und 5.000 m³. Andere Elemente von SSLNG umfassen LNG-Bunkeranlagen für LNG-betriebene Schiffe, LNG-Satellitenstationen und Infrastruktur zur Versorgung von LNG als Kraftstoff für Straßenfahrzeuge.

Der Small-Scale LNG Markt ist segmentiert nach Typ, Liefermodus, Anwendung und Geografie. Nach Typ ist der Markt segmentiert in Verflüssigungsterminals und Regasifizierungsterminals. Nach Liefermodus ist der Markt segmentiert in LKW, Umschlag und Bunkering sowie Pipeline und Schiene. Nach Anwendung ist der Markt segmentiert in Transport, industrielle Rohstoffe, Stromerzeugung und andere Anwendungen. Der Bericht deckt auch die Marktgröße und Prognosen für den Small-Scale LNG Markt in wichtigen Regionen ab. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen basierend auf Umsatz (USD) erstellt.

| Verflüssigungsterminal (Mikro, Mini und Klein) |

| Regasifizierungsterminal (Onshore und Offshore FSRU) |

| LKW |

| Pipeline und Schiene |

| Umschlag und Bunkering (Schiff-zu-Schiff und Land-zu-Schiff) |

| ISO-Container |

| Transport (Straße und Marine Bunkering) |

| Industrielle Rohstoffe |

| Stromerzeugung |

| Andere Anwendungen |

| Versorgungsunternehmen und unabhängige Stromerzeuger (IPPs) |

| Öl- und Gas-Upstream-Betreiber |

| Fertigungsindustrien |

| Kommerziell und kommunal |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Spanien | |

| Nordische Länder | |

| Russland | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Malaysia | |

| Thailand | |

| Indonesien | |

| Vietnam | |

| Australien | |

| Restliches Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Restliches Südamerika | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Saudi-Arabien | |

| Katar | |

| Ägypten | |

| Südafrika | |

| Restlicher Naher Osten und Afrika |

| Nach Typ | Verflüssigungsterminal (Mikro, Mini und Klein) | |

| Regasifizierungsterminal (Onshore und Offshore FSRU) | ||

| Nach Liefermodus | LKW | |

| Pipeline und Schiene | ||

| Umschlag und Bunkering (Schiff-zu-Schiff und Land-zu-Schiff) | ||

| ISO-Container | ||

| Nach Anwendung | Transport (Straße und Marine Bunkering) | |

| Industrielle Rohstoffe | ||

| Stromerzeugung | ||

| Andere Anwendungen | ||

| Nach Endnutzer | Versorgungsunternehmen und unabhängige Stromerzeuger (IPPs) | |

| Öl- und Gas-Upstream-Betreiber | ||

| Fertigungsindustrien | ||

| Kommerziell und kommunal | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Spanien | ||

| Nordische Länder | ||

| Russland | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Malaysia | ||

| Thailand | ||

| Indonesien | ||

| Vietnam | ||

| Australien | ||

| Restliches Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Restliches Südamerika | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Katar | ||

| Ägypten | ||

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Was ist der aktuelle Wert des Small-Scale LNG Marktes?

Der Markt ist USD 11,80 Milliarden im Jahr 2025 wert und wird voraussichtlich bis 2030 USD 19,34 Milliarden erreichen.

Welches Segment trägt den größten Umsatz bei?

Verflüssigungsterminals generieren den höchsten Umsatz und machen 62,5% der Verkäufe von 2024 aus.

Welche Region wächst am schnellsten?

Asien-Pazifik führt das Wachstum mit einer projizierten 16% CAGR bis 2030 aufgrund von Industrialisierung und modularen Projektausrollungen.

Warum gewinnen FSRUs an Popularität?

FSRUs können innerhalb von 1-3 Jahren bei etwa USD 300 Millionen eingesetzt werden und bieten schnellen, flexiblen Gaszugang für Länder ohne Pipeline-Netzwerke.

Wie wirken sich IMO- und EU-Regeln auf die Nachfrage aus?

Strengere Schwefel- und Treibhausgasgrenzwerte machen LNG zu einem attraktiven Schiffskraftstoff und treiben Bunkering-Volumina in europäischen und globalen Handelsrouten voran.

Was sind die wichtigsten Einschränkungen für Small-Scale LNG in Afrika?

Spärliche ISO-Tank-Rücktransportlogistik erhöht Transportkosten und behindert die Wettbewerbsfähigkeit von LNG in Binnenmärkten.

Seite zuletzt aktualisiert am: