Saudi-Arabien Marktgröße und -anteil für Einweg-Verpackungen im Foodservice-Bereich

Saudi-Arabien Marktanalyse für Einweg-Verpackungen im Foodservice-Bereich von Mordor Intelligence

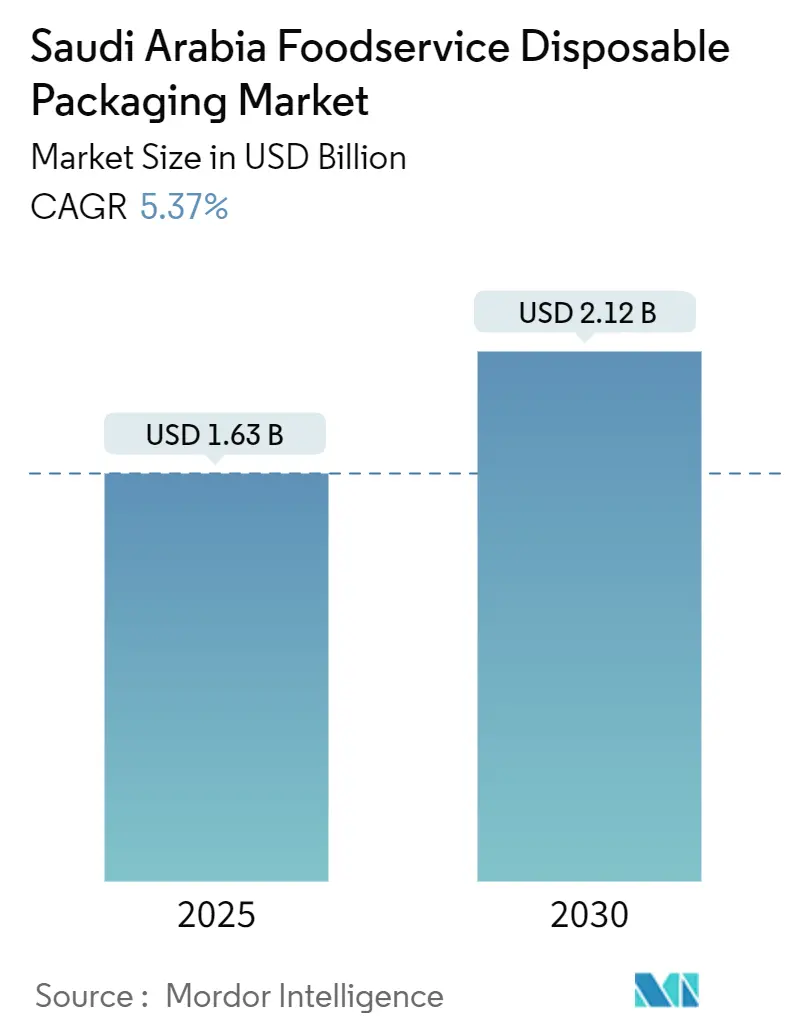

Die Marktgröße für Einweg-Verpackungen im Foodservice-Bereich in Saudi-Arabien erreichte 1,63 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 auf 2,12 Milliarden USD anwachsen, was eine CAGR von 5,37 % über den Prognosezeitraum widerspiegelt. Diese solide Wachstumstrajektorie spiegelt die breiteren Vision 2030-Reformen des Königreichs wider, die Modernisierung von Tourismus, Gastgewerbe und Foodservice in großem Maßstab steuern. Steigende Touristenzahlen, expandierende Quick-Service-Restaurant-Ketten (QSR) und strengere Nachhaltigkeitsmandate verändern die Nachfragemuster für Einzeldosis-Verpackungen, manipulationssichere Formate und kompostierbare Materialien. Kunststoffharze behalten ihre preisgetriebene Führung, doch Biokunststoffe und Pflanzenfaser-Substrate gewinnen an Boden, da sich die oxo-biologisch abbaubaren Vorschriften verschärfen. Parallele Investitionen in Lieferplattformen, Dark Kitchens und Hotel-Gigaprojekte erschließen Premium-Verpackungsnischen, die Design-Innovation, Wärmerückhalteleistung und Halal-Konformität belohnen. Die Wettbewerbsintensität bleibt moderat, wobei lokale Konverter die Rohstoffnähe nutzen, während neue Marktteilnehmer mit recyceltem Inhalt und Pflanzenfaser-Angeboten Marktanteile erobern. Regulierungsbehörden wie die Saudi Standards, Metrology and Quality Organization (SASO) und die Saudi Food and Drug Authority (SFDA) erweitern weiterhin die Compliance-Netze von der obligatorischen Halal-Zertifizierung für importierte Verpackungen bis hin zu Deponieumgehungszielen, die zusammen die Materialsubstitution und Kreislaufwirtschaftspiloten beschleunigen.[1]Saudi Standards, Metrology and Quality Organization, "Saber Electronic Certification System Overview," saso.gov.sa

Wichtige Berichtserkenntnisse

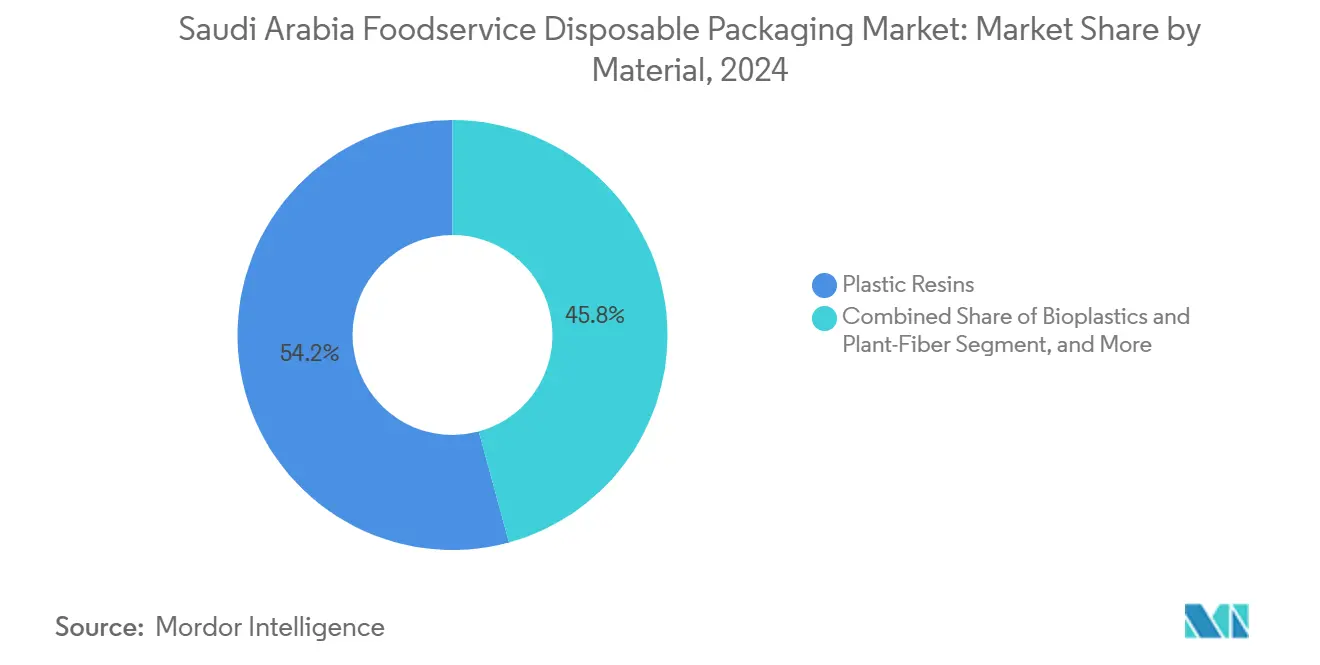

- Nach Material erfassten Kunststoffharze 54,23 % des Marktanteils für Einweg-Verpackungen im Foodservice-Bereich in Saudi-Arabien im Jahr 2024.

- Nach Produkt wird der Markt für Einweg-Verpackungen im Foodservice-Bereich in Saudi-Arabien für Strohhalme zwischen 2025-2030 voraussichtlich mit einer CAGR von 6,56 % wachsen.

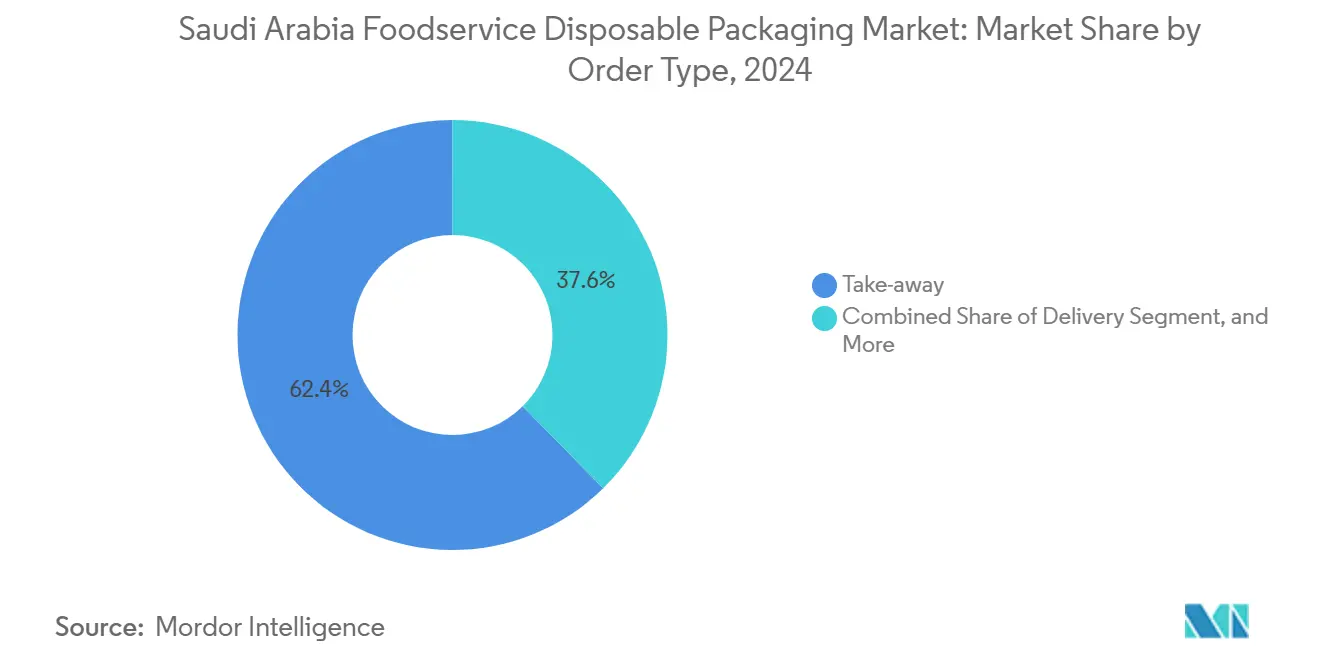

- Nach Bestelltyp erfasste Take-Away 62,37 % des Marktanteils für Einweg-Verpackungen im Foodservice-Bereich in Saudi-Arabien im Jahr 2024.

- Nach Anwendung wird der Markt für Einweg-Verpackungen im Foodservice-Bereich in Saudi-Arabien für mobile Verkäufer und Imbisswagen zwischen 2025-2030 voraussichtlich mit einer CAGR von 6,81 % wachsen.

Saudi-Arabien Markttrends und Einblicke für Einweg-Verpackungen im Foodservice-Bereich

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| QSR- und Delivery-First-Format-Welle | +1.2% | Riad, Dschidda, Dammam | Kurzfristig (≤ 2 Jahre) |

| Oxo-biologisch abbaubarer Compliance-Schub | +0.8% | Großstädte, landesweite Einführung | Mittelfristig (2-4 Jahre) |

| Steigender Touristenzustrom unter Vision 2030 | +1.5% | National, heilige Städte, Gigaprojekt-Korridore | Langfristig (≥ 4 Jahre) |

| Wachstum von Marken-Kaffeeshop-Ketten | +0.7% | Stadtzentren, Expansion in Sekundärstädte | Mittelfristig (2-4 Jahre) |

| Entstehung von "Dark Kitchens" mit Bedarf an Einzeldosis-Verpackungen | +0.9% | Metropolregionen, Riad und Dschidda führend | Kurzfristig (≤ 2 Jahre) |

| Großangelegte Gigaprojekte mit Zero-Waste-Mandaten | +0.6% | NEOM, Red Sea Project, Qiddiya-Regionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Welle bei QSR und Delivery-First-Formaten

Der Markt für Einweg-Verpackungen im Foodservice-Bereich in Saudi-Arabien profitiert direkt von dem 16,62 Milliarden USD schweren QSR-Sektor des Königreichs, der weiterhin Filialen und Menüvielfalt vervielfacht. Cloud-Kitchen-Betreiber nutzen Einzeldosis-Verpackungen, die Mahlzeiten für längere Kurierfenster intakt halten und Premium-Bestellungen für auslaufsichere Behälter und isolierte Hüllen schaffen.[2]Travis Kalanick, "CloudKitchens Middle East Expansion Brief," bloomberg.com Lokale Ketten expandieren über globale Franchise-Unternehmen hinaus und erhöhen die adressierbaren Verpackungsvolumen, während sie markenspezifische grafische Behandlungen fordern. Delivery-First-Geschäftsmodelle drängen Konverter dazu, starre Schalen, mikrobelüftete Deckel und heißsiegelbare Folien zu entwickeln, die eine 30-minütige Stadtfahrt überstehen, ohne die Lebensmitteltextur zu beeinträchtigen. Digitale Bestellungen verstärken auch die Sichtbarkeit und erfordern sekundäres Branding auf Außentaschen, die die Händleridentität an der Verbrauchertür verstärken.

Regierungsschub für oxo-biologisch abbaubare Compliance

Seit der Einführung der oxo-biologisch abbaubaren Kennzeichnung der SASO im Dezember 2017 müssen Importeure und lokale Produzenten Saber-Vorabversandkonformitätsprüfungen bestehen oder sehen sich Freigabesperren an Häfen gegenüber. Die Einhaltung fügt 15-20 % Rohstoffkosten hinzu, bietet jedoch Preisresilienz für Konverter, die lizenzierte Masterbatches integrieren. Der stufenweise Fahrplan umfasst Einzelhandelstaschen, Einwegteller, Besteck und jetzt Foodservice-Becher und hebt die Compliance-Grundlage für schnelldrehende SKUs an. Das elektronische Zertifizierungsportal rationalisiert die Chargenrückverfolgbarkeit und ermöglicht es Regulierungsbehörden, nicht konforme SKUs schnell zu sperren. Nachgelagert spezifizieren QSR-Ketten und Kaffeemarken zunehmend zertifizierte Verpackungen, um Rückrufrisiken vorzubeugen und sich an Unternehmens-Nachhaltigkeitszusagen anzupassen.

Steigender Touristenzustrom unter Vision 2030 steigert To-Go-Mahlzeiten

Tourismuseinnahmen erreichten 444,3 Milliarden SAR (118,5 Milliarden USD) im Jahr 2023, und das Regierungsziel von 150 Millionen jährlichen Besuchern bis 2030 treibt Gastronomieeinrichtungen in Flughäfen, Pilgerzentren und Küstenresorts an. Allein der Religionstourismus zählte 35,8 Millionen Umrah-Pilger im Jahr 2024, ein Volumen, das Catering-Unternehmen dazu drängt, Millionen von manipulationssicheren Mahlzeitstabletts und Wasserbechern während der Spitzenwochen zu lagern. Hotel-Pipelines fügen 362.000 Zimmer hinzu, die jeweils für Grab-and-Go-Frühstücksbars und In-Room-Dining ausgestattet sind, beide sind starke Nutzer von Einwegbesteck und Schalen mit Deckeln. Destinationsweite Zero-Litter-Protokolle in Mekka und Medina erhöhen weiter die Nachfrage nach versiegelten Wraps, die Verschüttungen auf dem Weg zu großen Outdoor-Versammlungsplätzen verhindern.

Wachstum von Marken-Kaffeeshop-Ketten

Mit 5.130 Marken-Kaffeefillialen betten 46 % der MENA-Bestände Saudi-Betreiber Getränkekultur in Einkaufszentren, Bürotürme und Drive-Thrus ein. Spezialkonzepte zielen auf Temperaturerhaltung und Aromaschutz ab und fördern laminierte Becherware und tropfsichere Deckel. Flagship-Angebote in Gigaprojekten wie Diriyah verbessern die Designästhetik und führen zu matten Oberflächen, Line-Art-Hüllen und farblich abgestimmten Strohhalmen. Lokale Kaffeeanbau-Piloten unter Vision 2030 versprechen nachverfolgbare Herkunftsgeschichten, die auf QR-bedruckte Becher wandern könnten und Farm-to-Cup-Narrative verbinden und Premium-Positionierung stärken.

Hemmnisse-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Volatilität der Polyolefin-Rohstoffpreise | -0.9% | Landesweit, Kunststoffuntersektoren | Kurzfristig (≤ 2 Jahre) |

| Importabhängigkeit für Spezial-Biopolymere | -0.6% | Premium-Verpackungssegmente, städtische Knotenpunkte | Mittelfristig (2-4 Jahre) |

| Kommunale Abfallsortierungslücken begrenzen Recycling-Rohstoffe | -0.4% | Stadtzentren, insbesondere Riad, Dschidda, Dammam | Langfristig (≥ 4 Jahre) |

| Kultureller Widerstand gegen Einwegartikel bei religiösen Veranstaltungen | -0.3% | Heilige Städte während der Hadsch- und Umrah-Saisons | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatilität der Polyolefin-Rohstoffpreise

Trotz reichlicher Ethylen-Kapazität sehen sich saudi-arabische Konverter Spot-Preis-Schwankungen gegenüber, die an globale Naphtha-Bewegungen und chinesische Nachfragezyklen gekoppelt sind. Die Petrochemie-Auslastung sank 2023 und drückte auf die Betriebsmargen und löste vorsichtige Lagerhaltung aus. Terminkontrakte mit QSR-Ketten wurden schwerer zu bewerten, da Polypropylen-Harz quartalsweise um zweistellige Prozentpunkte schwankte. SABICs Rückkehr zu 400 Millionen USD Gewinn in 2024 deutet auf Margennormalisierung hin, doch Konverter sichern immer noch Rohstoffrisiken durch Dual-Source-Versorgung und Harz-Mischungen ab, die teure Rohstoffe verdünnen.

Importabhängigkeit für Spezial-Biopolymere

Lokale F&E zu dattelsirup-basierten PHB und anderen tropischen Biopolymeren bleibt im Pilotmaßstab. Konverter sind daher auf PLA, PBS und Stärke-Mischungen angewiesen, die hauptsächlich aus den VAE und China importiert werden und 25-30 % Landed-Cost-Prämien nach Fracht, Zöllen und Währungsspreads mit sich bringen. Jede Versandunterbrechung oder Yuan-Schwankung kaskadiert in die Stückpreisgestaltung und schreckt von der Massenadoption in preissensitiven QSR-Combos ab. Regierungssubventionen, die durch das Polymer Research Center fließen, erwarten kommerzielle Produktion nach 2027, was bedeutet, dass die Abhängigkeit durch den größten Teil des Prognosefensters bestehen bleiben wird.

Segmentanalyse

Nach Material: Kunststoffharze halten Anteil, Biokunststoffe übertreffen Wachstum

Kunststoffharze dominierten den saudi-arabischen Markt für Einweg-Verpackungen im Foodservice-Bereich mit einem Anteil von 54,23 % im Jahr 2024, verankert durch eine stetige Polypropylen- und Polyethylen-Versorgung aus integrierten Petrochemie-Komplexen in der Nähe von Jubail und Yanbu. Die Marktgröße für Kunststoffharze im saudi-arabischen Foodservice-Einwegverpackungsmarkt wird voraussichtlich mit einer CAGR von 4,8 % voranschreiten, angetrieben von Kostenführerschaft und vielseitiger Thermoformleistung. Doch Biokunststoffe, Bagasse und Formfaser-Substrate verzeichnen eine schnellere CAGR von 7,24 %, da kommunale Umgehungsziele bis 2040 auf 90 % klettern. Die Verwendung oxo-biologisch abbaubarer Masterbatches hilft konventionellen Harzen, die Konformität zu behalten, aber Pflanzenfaser-Tabletts und PLA-beschichtete Becher beanspruchen Premium-Plätze im Airline-Catering, Boutique-Cafés und Gigaprojekt-Resorts.

Regulatorischer Schwung und Händlerverpflichtungen machen kompostierbare Alternativen zu einem Schlagzeilen-Narrativ. Hitzebeständige Bagasse-Schalen erfüllen Golf-Menüs reich an heißem Reis und Proteinsaucen, während Formfaser-Clamshells Dark-Kitchen-Meal-Kits adressieren, die belüftungsresistente Steifigkeit benötigen. Die Recycling-Infrastruktur reift. 31 kommunale MRFs begannen 2025 mit dem Bau, doch die geschlossene Kreislauferfassung von dünnwandigen PP-Wannen bleibt niedrig. Investoren priorisieren daher Monomaterial-PET-Deckel und farbkodierte PE-Wraps, die optische Sortierungstests bestehen und mit der Cluster-Strategie des National Center for Waste Management übereinstimmen. Aluminiumfolie hält Nischen-Anteile in hochsperrenden Bäckereianwendungen, aber ihr Wachstum hinkt aufgrund von Gewichtsreduzierungsmaßnahmen hinterher.[3]National Center for Waste Management, "Landfill Diversion Strategy 2040," ncwm.gov.sa

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produkt: Becher beherrschen Umsatz; Strohhalme führen Wachstumsgeschwindigkeit an

Becher machten 29,62 % der Verkäufe 2024 aus, dank expandierender Kaffeekultur und Softdrink-Promotionen in QSR-Bundles. Deckel, Hüllen und Träger-Tabletts rund um heiße Getränke schaffen zusätzlichen Volumenauftrieb und stellen sicher, dass der saudi-arabische Markt für Einweg-Verpackungen im Foodservice-Bereich weiterhin auf getränkezentrierte SKUs für Topline-Stabilität angewiesen ist. Strohhalm-Verkäufe steigen jedoch am schnellsten mit einer CAGR von 6,56 %, angetrieben von papierumhüllten und Biopolymer-Varianten, die sich für SASO-Ökolabels qualifizieren. Fast-Casual-Smoothie-Ketten und Bubble-Tea-Kioske priorisieren übergroße kompostierbare Strohhalme, während regulierte Kulturstätten Einwegkunststoffe zugunsten faserbasierten Schlürfdeckel einschränken.

Manipulationssichere Schalen, Pods und Flaschen verankern die Lieferwelle. Dark-Kitchen-Betreiber fordern Dual-Vent-Clamshells, die gestapelten Transport ohne durchweichte Krustenbildung tolerieren. Portionskontrollierte Gewürze wechseln zu Formfaser-Bechern mit PLA-Beschichtungen und reduzieren den Erdölgehalt pro Portion. Meal-Plan-Apps, die bei städtischen Millennials beliebt sind, bevorzugen wöchentliche Mehrfach-Abteilungs-Tabletts, die mit hochklaren PET-Deckeln versiegelt sind. Marktanteilsvorteile im saudi-arabischen Foodservice-Einwegverpackungsmarkt fallen an Konverter, die Inline-Deckeldruck, QR-Seriennummern und Farbabstimmung der Strohhalm-Produktion integrieren und die Einkaufsfragmentierung für Kettenbetreiber reduzieren.

Nach Bestelltyp: Take-Away führt noch, Lieferung gewinnt Schwung

Take-Away erfasste 62,37 % der Einnahmen in 2024, gestützt durch florierenden Einkaufszentren-Fußverkehr und Autobahnraststätten-Kioske, doch Lieferung beschleunigt mit 7,47 % CAGR über Super-App-Ökosysteme und Last-Mile-Subventionsprogramme. Die Marktgröße für Einweg-Verpackungen im Foodservice-Bereich in Saudi-Arabien für Lieferformate könnte bis 2030 880 Millionen USD überschreiten, wenn die gegenwärtige Geschwindigkeit anhält. Diese Verpackungen benötigen erweiterte Wärmerückhaltung, auslaufsichere Einsätze und externes Messenger-Branding, um 40 °C Umgebungstemperaturen während des Transports zu widerstehen.

Lieferbestellungen fördern auch größere Multi-Artikel-Bundles und verstärken die Nachfrage nach sektionalen Tabletts, isolierten Trägern und Logo-Taschen. Öko-Zuschläge bei ausgewählten Gigaprojekt-Veranstaltungsorten incentivieren faserbasierte Optionen, die sowohl thermische als auch regulatorische Kästchen ankreuzen. Dine-In-Einrichtungen adoptieren robuste Doggy-Bag-Clamshells, was einen kulturellen Wandel hin zum Umgang mit Resten inmitten von Anti-Lebensmittelverschwendungs-Kampagnen widerspiegelt. Catering-Untersegmente integrieren manipulationssichere Etiketten, um SFDA-Richtlinien zu Allergen-Deklarationen zu erfüllen und erweitern weiter Etikettierdienste in Konverter-Portfolios. Folglich können Konverter, die modulare Verpackungsfamilien beherrschen, Volumen schnell zwischen Take-Away-Spitzen und Lieferschüben schwenken.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: QSR-Dominanz sieht sich Mobile-Vendor-Disruption gegenüber

QSR-Filialen beherrschten einen Anteil von 42,78 % in 2024, da globale und einheimische Marken Arterienstraßen und Mischnutzungsentwicklungen sättigten. Die Marktanteilsführerschaft des saudi-arabischen Foodservice-Einwegverpackungsmarkts durch QSR stammt von standardisierten Verpackungs-SKUs, die Bulk-Harz-Beschaffung und automatisierte Füll-Siegellinien ermöglichen. Doch Imbisswagen und Pop-up-Stände gewinnen Identitätsanteile durch eine CAGR von 6,81 % bis 2030, nistend in Festivalgeländen, Universitätscampus und Wüstenrallye-Veranstaltungen. Mobilitätsbeschränkungen begünstigen leichte, stapelbare Wannen und Faltkartonen, die Lagerfläche minimieren und Service beschleunigen.

Full-Service-Restaurants halten eine stetige Aufnahme von Premium-Starr-Schalen und Folien-Tabletts für gehobenes Take-Out, besonders in Hotelbezirken, die auf Tourismusschübe reagieren. Kaffee-und-Snack-Kioske verwenden High-Print-Becher und kompostierbare Rührer, die ihren Kunstfokus widerspiegeln. Einzelhändler erweitern fertige Bento-Boxen und fügen Nachfrage nach Fenster-PET-Tabletts und heißsiegelbaren Folien hinzu, die für kalte und heiße Schränke geeignet sind. Institutionelles Catering von Krankenhäusern bis zu Unternehmenskantinen wählt abteilungsweise Tabletts, die große Chargen-Plattierung und Portionskontrolle straffen. Über Anwendungen hinweg müssen Halal-Zertifizierungszeichen jetzt auf äußeren Kartons erscheinen, und viele Betreiber standardisieren zu zertifizierten Anbietern, um Compliance-Versäumnisse zu vermeiden.

Geografieanalyse

Riad, Dschidda und die Ostprovinz generieren kollektiv mehr als zwei Drittel der aktuellen Einnahmen des saudi-arabischen Marktes für Einweg-Verpackungen im Foodservice-Bereich, was hohe Bevölkerungsdichten, Unternehmenscluster und Tourismus-Gateways widerspiegelt. Riads öffentliche Beschäftigung und milliardenschwere Gigaprojekte schaffen konsistenten QSR-Verkehr und erhöhen die Grundnachfrage nach Bechern, Wraps und Lieferschalen. Dschidda genießt Religionstourismus-Zuströme, die saisonale Vervierfachung von Einwegverpackungen auslösen, insbesondere während der Hadsch- und Umrah-Pilgerspitzen. Die Ostprovinz-Petrochemie-Wirtschaft stabilisiert die Harzversorgung, auch wenn ihre Expatriate-Basis vielfältige Menüangebote anheizt, die mehrsprachige Etikettierung erfordern.

Mekka und Medina verzeichnen extreme Saisonalität mit Nachfragespitzen von 300-400 % während der Pilgermonate. Um Müll und Hygiene zu verwalten, setzen Behörden versiegelte Verpackungen durch und generieren Bestellungen für auslaufsichere Tabletts und mehrschichtige Getränkebecher, die nach Gebrauch kompaktiert werden können. NEOM, Red Sea und Qiddiya-Gigaprojekte injizieren neue Knoten gehobener Gastgewerbe-Nachfrage, wo Zero-Waste-Ambitionen faserbasierte und wiederverwendbare Hybrid-Verpackungen vorantreiben. Diese Zonen fördern Pilotprogramme - optische Sortierbehälter, digitale Pfand-Rückgabe für Becher -, die landesweit kaskadieren könnten, wenn erfolgreich.

Sekundärstädte wie Abha, Tabuk und Al-Ahsa übernehmen moderne QSR-Formate, da wirtschaftliche Diversifizierungsanreize private Investitionen anziehen. Die Abfallsortierungskapazität hinkt jedoch hinter großen Zentren her und begrenzt die Verfügbarkeit von recycelten Rohstoffen und schränkt geschlossene Harz-Initiativen ein. Clusterbasierte Deponie-Umgehungspläne fördern lokalisierte Materialauswahl; Konverter, die in Zonen mit geringerer Infrastruktur versenden, bevorzugen Monomaterial-Designs, die handsortiert werden können. Die Special Integrated Logistics Zone-Politik bietet Mehrwertsteuerbefreiungen und Zollaufschübe und veranlasst mehrere Verpackungsdrucker, sich in der Nähe des Flughafens Riad zu lokalisieren, um regionale Lieferungen zu beschleunigen und gleichzeitig Grenzengpässe zu minimieren.

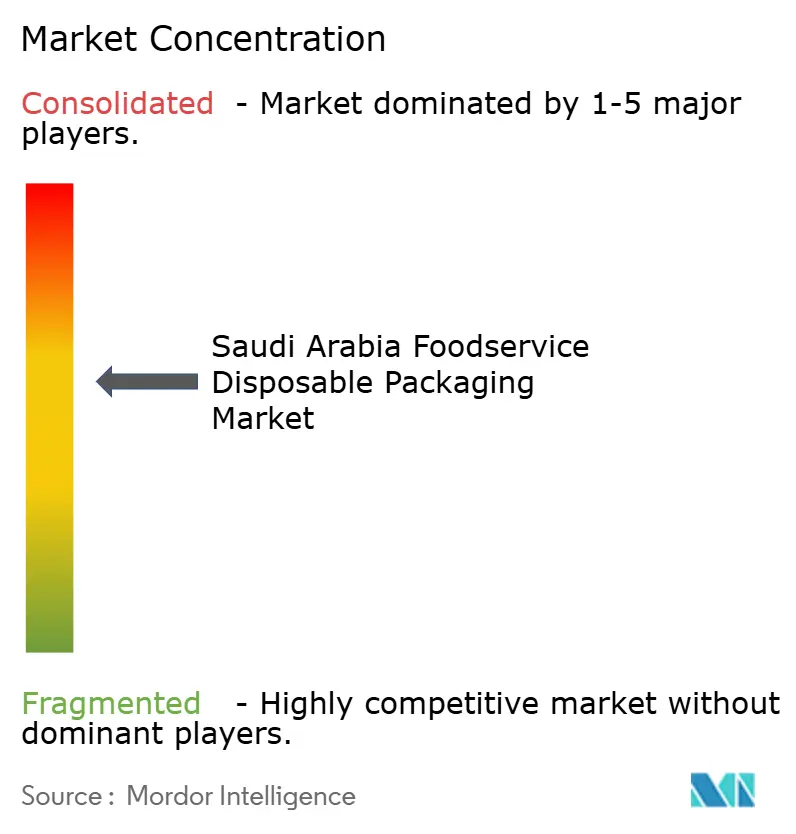

Wettbewerbslandschaft

Der saudi-arabische Markt für Einweg-Verpackungen im Foodservice-Bereich balanciert Skalenvorteile aus Petrochemie-Integration mit Eintrittswindows für Spezialanbieter. Die Top-Fünf-Spieler kontrollierten geschätzt 55 % kombinierten Anteil in 2024 und lassen Raum für Mid-Tier-Konverter, die Nischen-Substrate oder grafische Anpassungsdienste anzielen. SABIC nutzt captive Harzströme zur Versorgung von Sheet- und Starr-Verpackungs-Konvertern, während Hotpack die Distribution durch Großhandels-Cash-and-Carry-Filialen und internationale Werksergänzungen erweitert. ASG Plastic Factory nutzte öffentliches Eigenkapital zur Finanzierung von Extrusionsupgrades, die Produktlinien erweitern und die Leistung um 25 % erhöhen.

Automatisierung ist der primäre Hebel für Kostenwettbewerbsfähigkeit: Hochkavitations-Thermoform-Werkzeuge und Digital-Drucklinien senken Stückkosten, während sie SKU-Wechsel beschleunigen. Nachhaltigkeitsfokussierte Neueinsteiger investieren in hauseigene Compoundierung für Oxo-Masterbatch-Mischungen und Faserpulper-Linien, die durch erneuerbare Energie betrieben werden. Partnerschaften mit Liefer-Super-Apps erschließen exklusive Lieferverträge für manipulationssichere Schalen, die mit fahrerfreundlichen Tragetaschenentwürfen gebündelt sind. Geistiges-Eigentum-Differenzierung entsteht durch Deckel-Verriegelungsgeometrien, wiederverschließbare Flex-Tabs und Anti-Beschlag-Additive, die Lebensmittel bei hoher Luftfeuchtigkeit sichtbar halten.

Regulatorische Komplexität bietet sowohl Barriere als auch Burggraben. Unternehmen mit frühen SASO-Zertifikaten positionieren sich als Compliance-Mentoren für QSR-Marken, die im Königreich skalieren. Halal-Siegel-Automatisierung, arabisch-englische zweisprachige Etikettenausrollen und Saber-Einreichungsdienste werden wertschöpfende Erweiterungen. Internationale Neueinsteiger sehen sich Importzöllen auf fertige Verpackungen gegenüber, überwinden diese aber manchmal über Joint Ventures, die Last-Mile-Druck lokalisieren. Marktanteils-Scharmützel intensivieren sich um faserbasierte Clamshells, wo begrenzte heimische Kapazität Margen aufbläht; daher gewinnen Allianzen mit Papiermühlen innerhalb des Golf-Kooperationsrates Zugkraft, um Substratversorgung zu sichern.

Saudi-Arabien Branchenführer für Einweg-Verpackungen im Foodservice-Bereich

-

Napco National Company

-

Hotpack Packaging Industries L.L.C

-

SAQR Pack Company

-

Falcon Pack Industry LLC

-

Emirates National Factory for Plastic Industries LLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: Hotpack investierte 100 Millionen USD zum Bau einer 70.000 Quadratfuß Lebensmittelverpackungsanlage in Edison, New Jersey, fügte 200 Arbeitsplätze hinzu und erweiterte die kundenspezifische Druckkapazität.

- Mai 2025: Sidel ging eine Lokalisierungspartnerschaft mit saudi-arabischen Behörden ein, um Getränkeverpackungsausrüstungslinien für heimische Foodservice-Konverter zu modernisieren.

- April 2025: •

- Apr 2025: CloudKitchens, unterstützt vom Public Investment Fund, begann IPO-Gespräche für seine Nahost-Einheit und bestätigte lieferzentrische Nachfragemomentum.

- März 2025: Diriyah Company führte Gespräche mit Alshaya Group und Starbucks über ein Flaggschiff-Café in seinem 14 km² großen Mixed-Use-Gelände und illustrierte Premium-Foodservice-Wachstum.

Saudi-Arabien Marktbericht-Umfang für Einweg-Verpackungen im Foodservice-Bereich

Die Studie berücksichtigt Einnahmen aus dem Verkauf von Foodservice-Verpackungsprodukten, die von verschiedenen Anbietern angeboten werden, die im Markt tätig sind, basierend auf Anwendungen wie Quick-Service-Restaurants, Full-Service-Restaurants, Kaffee- und Snack-Outlets, Einzelhandelseinrichtungen, institutionell und Gastgewerbe und andere Anwendungen, die im Umfang der Studie berücksichtigt werden. Verbrauchswert (USD Millionen) von Foodservice-Verpackungsprodukten wie Becher, Wannen und Behälter, Tabletts, Clamshells, Taschen und Wraps und Kartons werden für Marktgröße und Prognosen berücksichtigt. Der Bericht verfolgt die wichtigsten Marktparameter, die zugrunde liegenden Wachstumsfaktoren und die wichtigsten Anbieter, die in der Branche tätig sind, was die Marktschätzungen und Wachstumsraten über den Prognosezeitraum unterstützt.

Der saudi-arabische Markt für Einweg-Verpackungen im Foodservice-Bereich ist segmentiert nach Material (Kunststoffharze [PP, PET, PE, PS, andere Kunststoffharze], Papier und Pappe, Aluminiumfolie, andere Materialien]), nach Produkt (Becher, Wannen und Behälter, Schalen, Tabletts, Clamshell, andere Produkte [Taschen, Wraps, Teller, Kartons, etc.]), nach Anwendung (Quick-Service-Restaurants, Full-Service-Restaurants, Kaffee- und Snack-Outlets, Einzelhandelseinrichtungen, institutionell und Gastgewerbe, andere Anwendungen [mobile Restaurants, Foodservice-Fahrzeuge, Drive-Ins, unter anderem]). Der Bericht bietet Marktprognosen und -größe im Wert (USD) für alle oben genannten Segmente.

| Kunststoffharze | PP |

| PET | |

| PE | |

| PS | |

| PLA | |

| Andere Kunststoffharze | |

| Biokunststoffe und Pflanzenfasern | |

| Papier und Pappe | |

| Aluminiumfolie | |

| Bagasse und Formfaser | |

| Andere Materialien |

| Becher |

| Deckel |

| Wannen und Behälter |

| Schalen |

| Tabletts |

| Clamshells |

| Teller |

| Besteck |

| Taschen und Wraps |

| Kartons |

| Strohhalme |

| Dine-In |

| Take-Away |

| Lieferung |

| Quick-Service-Restaurants (QSR) |

| Full-Service-Restaurants |

| Kaffee- und Snack-Outlets |

| Einzelhandelseinrichtungen |

| Institutionell und Gastgewerbe |

| Mobile Verkäufer und Imbisswagen |

| Catering-Services |

| Andere Anwendungen |

| Nach Material | Kunststoffharze | PP |

| PET | ||

| PE | ||

| PS | ||

| PLA | ||

| Andere Kunststoffharze | ||

| Biokunststoffe und Pflanzenfasern | ||

| Papier und Pappe | ||

| Aluminiumfolie | ||

| Bagasse und Formfaser | ||

| Andere Materialien | ||

| Nach Produkt | Becher | |

| Deckel | ||

| Wannen und Behälter | ||

| Schalen | ||

| Tabletts | ||

| Clamshells | ||

| Teller | ||

| Besteck | ||

| Taschen und Wraps | ||

| Kartons | ||

| Strohhalme | ||

| Nach Bestelltyp | Dine-In | |

| Take-Away | ||

| Lieferung | ||

| Nach Anwendung | Quick-Service-Restaurants (QSR) | |

| Full-Service-Restaurants | ||

| Kaffee- und Snack-Outlets | ||

| Einzelhandelseinrichtungen | ||

| Institutionell und Gastgewerbe | ||

| Mobile Verkäufer und Imbisswagen | ||

| Catering-Services | ||

| Andere Anwendungen |

Im Bericht beantwortete Schlüsselfragen

Welchen projizierten Wert hat der saudi-arabische Markt für Einweg-Verpackungen im Foodservice-Bereich im Jahr 2030?

Der Markt wird bis 2030 voraussichtlich 2,12 Milliarden USD erreichen und mit einer CAGR von 5,37 % expandieren.

Welche Produktkategorie liefert derzeit den höchsten Umsatz?

Becher führen den Umsatz an und machten 29,62 % der Verkäufe in 2024 aus.

Welcher Kundenkanal wächst am schnellsten für Einwegverpackungen?

Lieferdienste verzeichnen das höchste Wachstum und steigen mit einer CAGR von 7,47 %.

Welche regulatorische Maßnahme beeinflusst die Materialauswahl am meisten?

SASOs oxo-biologisch abbaubares Mandat erfordert zertifizierte Additive in Einweg-Kunststoffprodukten.

Welcher Materialtyp gewinnt am schnellsten Anteile?

Biokunststoffe und Pflanzenfaser-Substrate wachsen am schnellsten mit einer CAGR von 7,24 %.

Wie konzentriert ist die Lieferantenmacht?

Die Top-Fünf-Lieferanten kontrollieren etwas über 60 % der nationalen Einnahmen, was moderate Konzentration widerspiegelt.

Seite zuletzt aktualisiert am: