Analyse des Verteidigungsmarktes in Saudi-Arabien

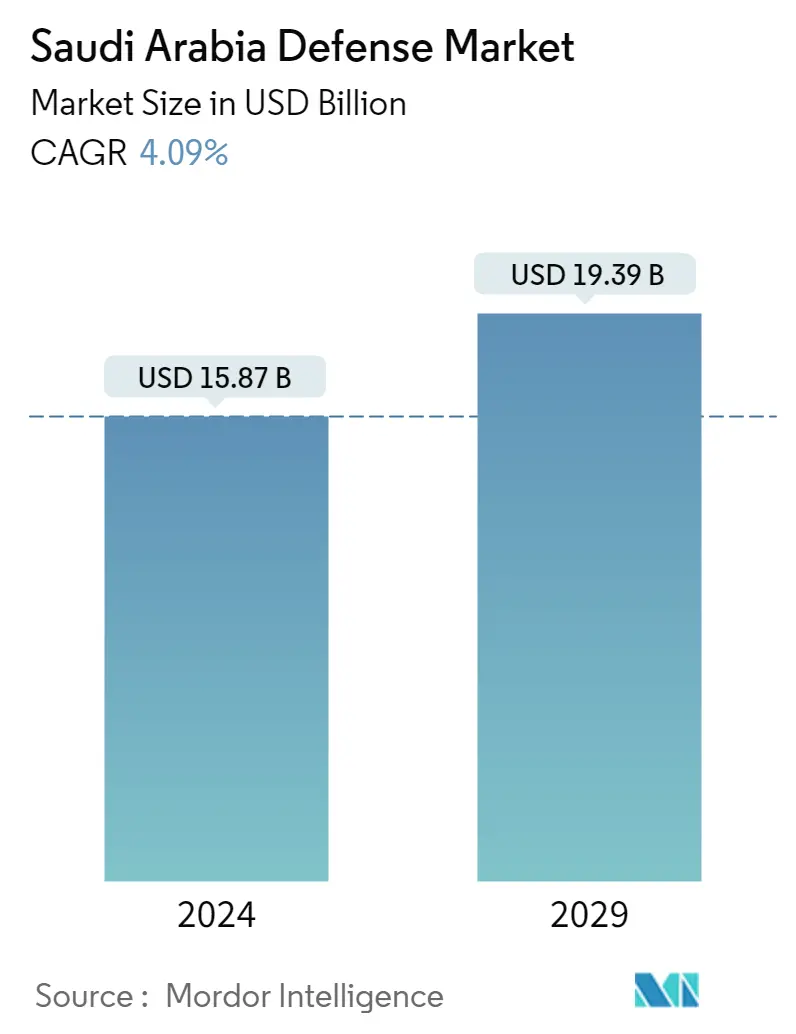

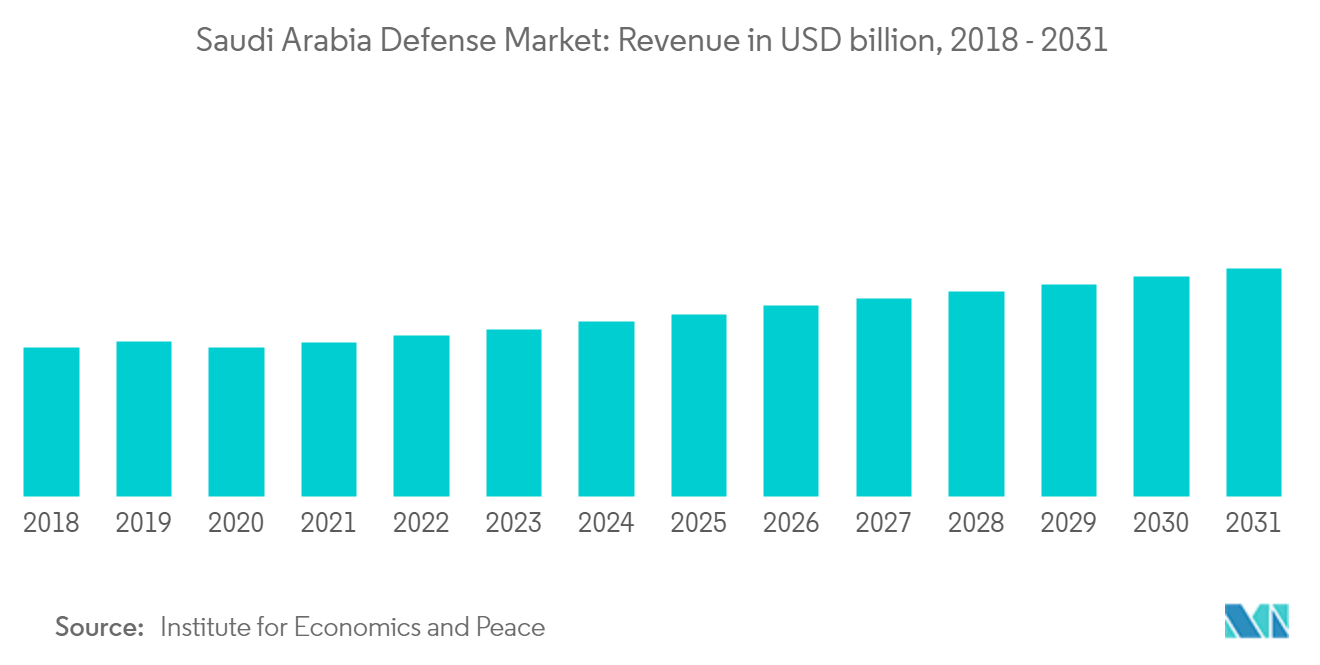

Die Größe des Verteidigungsmarkts in Saudi-Arabien wird im Jahr 2024 auf 15,87 Milliarden US-Dollar geschätzt und soll bis 2029 19,39 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,09 % im Prognosezeitraum (2024–2029) entspricht.

Aufgrund der Auswirkungen von COVID-19 verzeichnete die Wirtschaft des Landes im Jahr 2020 einen Rückgang von etwa 4 %. Da jedoch die Ölproduktion des Landes zunahm und die Wirtschaft durch Aktivitäten außerhalb des Ölsektors wuchs, kehrte das Wachstum im Jahr 2021 auf das Niveau vor der COVID-19-Krise zurück. Aus diesem Grund wird erwartet, dass sich die Beschaffungs- und FE-Investitionen im Verteidigungssektor in den kommenden Jahren verbessern werden Jahre.

Das Land gehört zu den Ländern mit den höchsten Militärausgaben weltweit und ist der Hauptimporteur von Waffen aus den Vereinigten Staaten. Die hohen Verteidigungsausgaben des Landes (aufgrund seiner robusten Wirtschaft und seines hohen BIP) haben den Markt für mehrere in- und ausländische Akteure lukrativ gemacht. Seit der Gründung der Saudi Arabian Military Industries (SAMI) wurden mehrere Joint-Venture-Vereinbarungen unterzeichnet.

Im vergangenen Jahrzehnt führten die politischen Spannungen im Nahen Osten dazu, dass das Land verstärkt in den Verteidigungssektor investierte. Die saudi-arabische Regierung plant, ihr Militär bis 2030 zu modernisieren und beschafft neue Kampfflugzeuge, Überwasserflugzeuge und gepanzerte Fahrzeuge. Darüber hinaus hat das Unternehmen in den letzten Jahren seinen Fokus verstärkt auf C4ISR- und Cybersicherheitslösungen gelegt.

Allerdings hat die Regierung in den letzten drei Jahren ihre Verteidigungsausgaben reduziert, um sich stärker auf den Bildungssektor zu konzentrieren. Im Dezember 2021 kündigte das Land seinen Plan an, seine Militärausgaben im Jahr 2022 um etwa 10 % (ca. 46 Milliarden US-Dollar) im Vergleich zum Vorjahr zu senken. Darüber hinaus wird sich das Verbot einiger europäischer Länder gegen Saudi-Arabien auf die Beschaffung von Verteidigungsgütern auswirken, was das Marktwachstum im Prognosezeitraum behindern wird.

Trends auf dem Verteidigungsmarkt in Saudi-Arabien

Saudi-Arabien stärkt seine Verteidigungsfähigkeiten angesichts der Spannungen im Nahen Osten

In den letzten Jahrzehnten hat sich der Nahe Osten zu einem globalen Konfliktherd entwickelt, wobei in Syrien, im Irak, im Jemen und in Libyen Bürgerkriege tobten. Darüber hinaus hat die Internationalisierung von Bürgerkriegen zu Koalitionen zwischen Ländern geführt, was das geopolitische Klima in der Region weiter gestört hat. Darüber hinaus hat der Stellvertreterkonflikt zwischen Iran und Saudi-Arabien, ein anhaltender Kampf um Einfluss im Nahen Osten und den umliegenden Regionen zwischen Iran und Saudi-Arabien, dazu geführt, dass die Länder den gegnerischen Seiten in nahegelegenen Konflikten unterschiedlich viel Unterstützung zukommen lassen. Da sich mehrere Nationen in der Region in bewaffnete Konflikte verwickeln, besteht unter den Ländern ein wachsender Drang, militärische Mittel zu erhalten, die in Rollen und Fähigkeiten mit denen der Gegner vergleichbar sind. Darüber hinaus hat die Nachgiebigkeit globaler Supermächte mit fortgeschrittenen militärischen Fähigkeiten wie den Vereinigten Staaten und Russland, diese Anforderungen weiter zu erhöhen.

In der Region bahnen sich mehrere Seekonflikte an. Beispielsweise gibt es Territorialstreitigkeiten zwischen den Ländern am und um den Persischen Golf. Dazu gehören Iran, Irak, Kuwait, Saudi-Arabien, Bahrain, Katar, die Vereinigten Arabischen Emirate (VAE) und Oman. Zwischen der Islamischen Republik Iran und ihren Verbündeten sowie den Vereinigten Staaten und ihren Verbündeten in der Region am Persischen Golf bestehen anhaltende erhöhte militärische Spannungen. Solche Konflikte zwingen die beteiligten Länder dazu, ihre Kampffähigkeiten zu verbessern. Für Saudi-Arabien ist neben dem Iran und seinen nuklearen Ambitionen die größte Bedrohung der Grenzkonflikt mit den Huthi-Rebellen im Norden Jemens, die gegen jemenitische Regierungstruppen kämpfen. Die Leckerbissen der Rebellen haben die kleinen Lücken in der Luftverteidigungsfähigkeit Saudi-Arabiens deutlich gemacht. Die saudische Luftverteidigung hat mehrere dieser Angriffe abgewehrt, indem sie viele ankommende Projektile abgefangen hat. Die saudische Luftwaffe nutzt den Patriot PAC-3 als ihr wichtigstes Abwehrsystem für ballistische Raketen. Es ist außerdem mit verschiedenen Kurz- und Mittelstrecken-Boden-Luft-Raketen wie der Improved Hawk, Shahine und Mistral ausgestattet. Allerdings erwies sich der Jemen-Konflikt als kostspieliger Zermürbungskrieg für die Saudis, die gezwungen waren, dringend benötigte Mittel für die Konsolidierung ihrer Luftverteidigungsfähigkeiten und der Militäroperationen im Jemen bereitzustellen. Solche Faktoren treiben die Investitionen Saudi-Arabiens in die Beschaffung neuer Militärausrüstung in den kommenden Jahren voran.

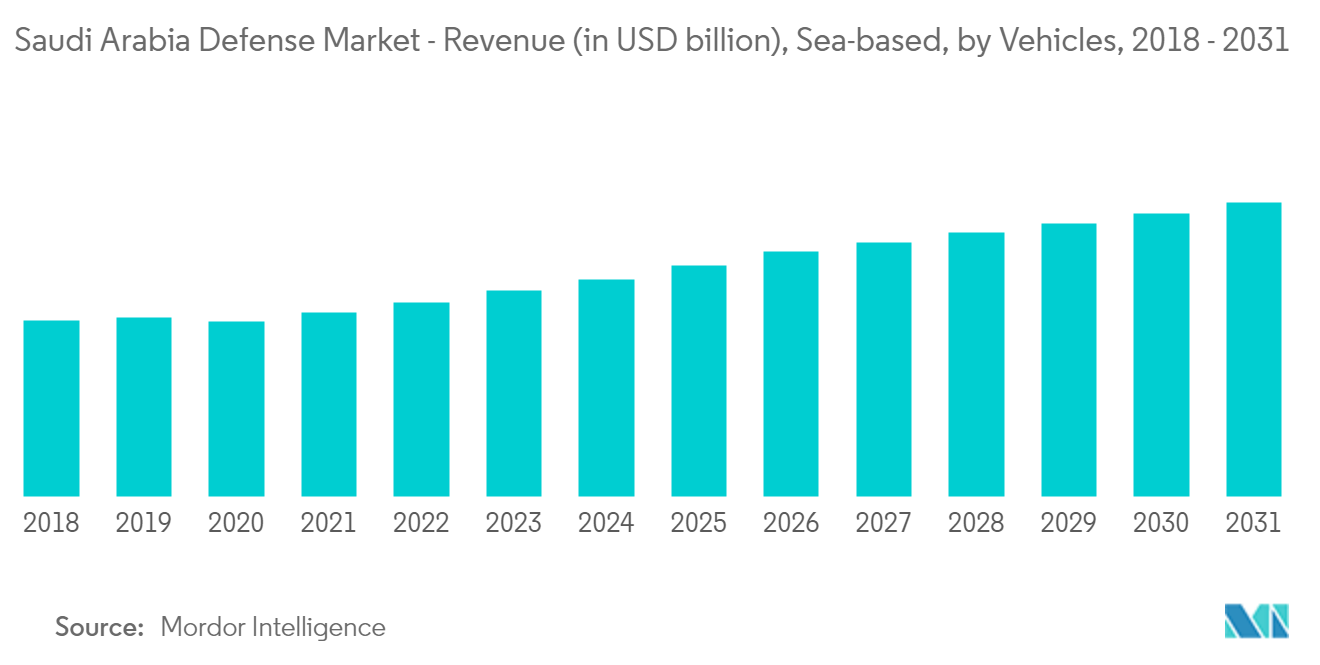

Seefahrzeuge im Fahrzeugsegment werden im Prognosezeitraum voraussichtlich ein deutliches Wachstum verzeichnen

Das regionale Sicherheitsumfeld betont zunehmend die Bedeutung der Seemacht. Die Marine spielt eine vorderste Rolle bei der Sicherung der Seekommunikationslinien, um die Freiheit der Schifffahrt auf See zu gewährleisten und ausschließliche Wirtschaftszonen und Offshore-Vermögenswerte zu schützen. Die Marine spielt auch eine entscheidende Rolle bei der Bereitstellung von Warn- und Kampffähigkeiten gegen Luft- und Raketenangriffe. Saudi-Arabien sucht nach Möglichkeiten, seine Marinefähigkeiten viel weiter zu steigern als jemals zuvor. Der zunehmende internationale Wettbewerb im Roten Meer an seiner Westflanke, die Implosion des Jemen und die Instabilität am Horn von Afrika sind bedeutende Trends, die die maritime Bedrohungslandschaft Riads jenseits des Arabischen Golfs neu definieren. Die Regierung Saudi-Arabiens hat das Saudi Naval Expansion Program II initiiert, ein Programm zur Modernisierung der Marine, das sich über mehr als zehn Jahre erstreckt. Die Regierung plant, etwa 20 Milliarden US-Dollar für neue Schiffe (die die veraltete East Naval Fleet ersetzen könnten) und etwa 6 Milliarden US-Dollar für das von Lockheed Martin gebaute Fregattenprogramm auszugeben. SNEP II konzentriert sich auf die Ostflotte der Royal Saudi Navy, die zuletzt in den 1980er und 1990er Jahren einem umfassenden Modernisierungsprogramm unterzogen wurde. Der Grund dafür liegt vor allem in der Notwendigkeit, der iranischen Seemacht entgegenzuwirken, die sich auf die Fähigkeit konzentriert, kritische maritime Engpässe wie die Straße von Hormus zu blockieren. Im Rahmen dieser Initiative bestellte das Land Multi-Mission Surface Combatant Ships (MMSC). Im Dezember 2019 erhielt Lockheed Martin einen ausländischen Militärverkaufsauftrag im Wert von 1,96 Milliarden US-Dollar für die Planung und den Bau von vier MMSC für das Land. Die Auslieferung der Marineschiffe soll voraussichtlich im Jahr 2023 beginnen. Ebenso bringt das Land derzeit Avante-Korvetten des Herstellers Navantia auf den Markt. Es wird erwartet, dass solche robusten Beschaffungen im Marinesegment das Marktwachstum im Prognosezeitraum beschleunigen werden.

Überblick über die Verteidigungsindustrie Saudi-Arabiens

Der Markt im Land wird von ausländischen Akteuren dominiert, hauptsächlich aus den USA. Zu den namhaften Unternehmen zählen unter anderem die Lockheed Martin Corporation, die Boeing Company und die Raytheon Technology Company. Beispielsweise erhielt das Land im Dezember 2021 im Rahmen des AWACS-Modernisierungsprogramms Phase 2 der Royal Saudi Air Force (RSAF) einen Auftrag im Wert von 397,9 Millionen US-Dollar an Boeing zur Modernisierung seiner Flotte des Boeing E-3 Sentry Airborne Warning and Control System ( AWACS-Flugzeuge. Im Rahmen des Vertrags wird das Unternehmen bis 2026 fünf Flugzeuge modernisieren. Die Regierung versucht jedoch, ihre einheimischen Produktionskapazitäten für Verteidigungsgüter auszubauen. Die Regierung Saudi-Arabiens konzentriert sich auf die Umsetzung von Richtlinien, um sicherzustellen, dass ihre börsennotierten Verteidigungshersteller bis 2030 mehr als 50 % ihres Verteidigungsumsatzanteils ausmachen. In diesem Zusammenhang unterzeichnete Saudi Arabian Military Industries (SAMI) im Februar 2021 eine Vereinbarung ein Joint Venture mit der US-Firma Lockheed Martin zu gründen. Es wird erwartet, dass dieser Deal die Verteidigungs- und Produktionskapazitäten des Königreichs verbessern und die Militärindustrie lokalisieren wird. Das Unternehmen soll Kapazitäten in den Bereichen Fertigungs- und Softwaretechnologien, Systemintegration sowie Produktion, Wartung und Reparatur von Rotations- und Starrflüglern sowie Raketenabwehrsystemen entwickeln. SAMI wird 51 % des Unternehmens besitzen, während Lockheed Martin den Rest halten wird. Solche Initiativen könnten den Marktanteil ausländischer Unternehmen im Land im Prognosezeitraum verringern.

Saudi-Arabiens Marktführer im Verteidigungssektor

Lockheed Martin Corporation

The Boeing Company

BAE System PLC

Saudi Arabian Military Industries

Raytheon Technologies Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Verteidigungsmarkt in Saudi-Arabien

- Im Dezember 2021 startete Saudi Arabian Military Industries (SAMI) zwei neue Joint Ventures mit französischen Unternehmen.

- Das erste Joint Venture wurde mit Airbus (49 % der Anteile) unterzeichnet, um Wartung, Reparatur und Überholung (MRO) sowie Serviceleistungen für Militärflugzeuge bereitzustellen. Das Unternehmen wird 2022 seinen Betrieb aufnehmen und zunächst Transportflugzeuge vom Typ Airbus C295W und den Multi-Role Tanker Transport (MRTT) Airbus A330 unterstützen.

- Das zweite Joint Venture, SAMI Figeac Aero Manufacturing, wird mit Figeac Aero und der Saudi Arabian Industrial Investments Company gegründet. Das Unternehmen wird Titan- und Aluminiumkomponenten für Militär- und Verkehrsflugzeuge sowie Hubschrauber herstellen. Die Produktion soll 2024 beginnen.

- Im Februar 2021 unterzeichnete die Saudi Arabian Military Industries (SAMI) eine Vereinbarung mit NIMR, einem Hersteller von Militärfahrzeugen aus den VAE, zur lokalen Herstellung der JAIS 4x4 MRAP (Mine-Resistant Ambush Protected)-Fahrzeuge in Saudi-Arabien. Die gepanzerten Fahrzeuge sollen in den Vereinigten Arabischen Emiraten von NIMR hergestellt werden. Später könnte SAMI durch den Transfer von Produktion und Technologie seine Lieferkettenkapazitäten ausbauen, um es den beiden Unternehmen zu ermöglichen, alle JAIS-Fahrzeuge in Saudi-Arabien gemeinsam herzustellen.

Segmentierung der Verteidigungsindustrie in Saudi-Arabien

Der saudi-arabische Verteidigungsmarkt deckt alle Aspekte der Beschaffung von Militärfahrzeugen, Waffen und anderer Ausrüstung ab und bietet Einblicke in die Budgetzuweisung und -ausgaben.

Der Markt wurde nach Typ in Personal Training, Simulation, Schutzausrüstung, Kommunikationssysteme, Waffen und Munition sowie Fahrzeuge unterteilt. Die Marktgröße und Prognosen wurden in Wert (Milliarden US-Dollar) angegeben.

| Personalschulung, Simulation und Schutzausrüstung | |

| Kommunikationssysteme | |

| Waffen und Munition | Artillerie- und Mörsersysteme |

| Infanteriewaffen | |

| Raketen und Raketenabwehrsysteme | |

| Munition | |

| Fahrzeuge | Landfahrzeuge |

| Seegestützte Fahrzeuge | |

| Luftgestützte Fahrzeuge |

| Typ | Personalschulung, Simulation und Schutzausrüstung | |

| Kommunikationssysteme | ||

| Waffen und Munition | Artillerie- und Mörsersysteme | |

| Infanteriewaffen | ||

| Raketen und Raketenabwehrsysteme | ||

| Munition | ||

| Fahrzeuge | Landfahrzeuge | |

| Seegestützte Fahrzeuge | ||

| Luftgestützte Fahrzeuge | ||

Häufig gestellte Fragen zur Verteidigungsmarktforschung in Saudi-Arabien

Wie groß ist der Verteidigungsmarkt in Saudi-Arabien?

Es wird erwartet, dass die Größe des Verteidigungsmarkts in Saudi-Arabien im Jahr 2024 15,87 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 4,09 % bis 2029 auf 19,39 Milliarden US-Dollar wachsen wird.

Wie groß ist der Verteidigungsmarkt in Saudi-Arabien derzeit?

Im Jahr 2024 wird die Größe des saudi-arabischen Verteidigungsmarktes voraussichtlich 15,87 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem saudi-arabischen Verteidigungsmarkt?

Lockheed Martin Corporation, The Boeing Company, BAE System PLC, Saudi Arabian Military Industries, Raytheon Technologies Corporation sind die wichtigsten Unternehmen, die auf dem saudi-arabischen Verteidigungsmarkt tätig sind.

Welche Jahre deckt dieser Verteidigungsmarkt in Saudi-Arabien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des saudi-arabischen Verteidigungsmarktes auf 15,25 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Saudi-Arabien-Verteidigungsmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Saudi-Arabien-Verteidigungsmarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der Verteidigungsindustrie Saudi-Arabiens

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Saudi-Arabien im Verteidigungssektor im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Saudi-Arabiens Verteidigung umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.