Analyse des Öl- und Gasmarktes der Russischen Föderation

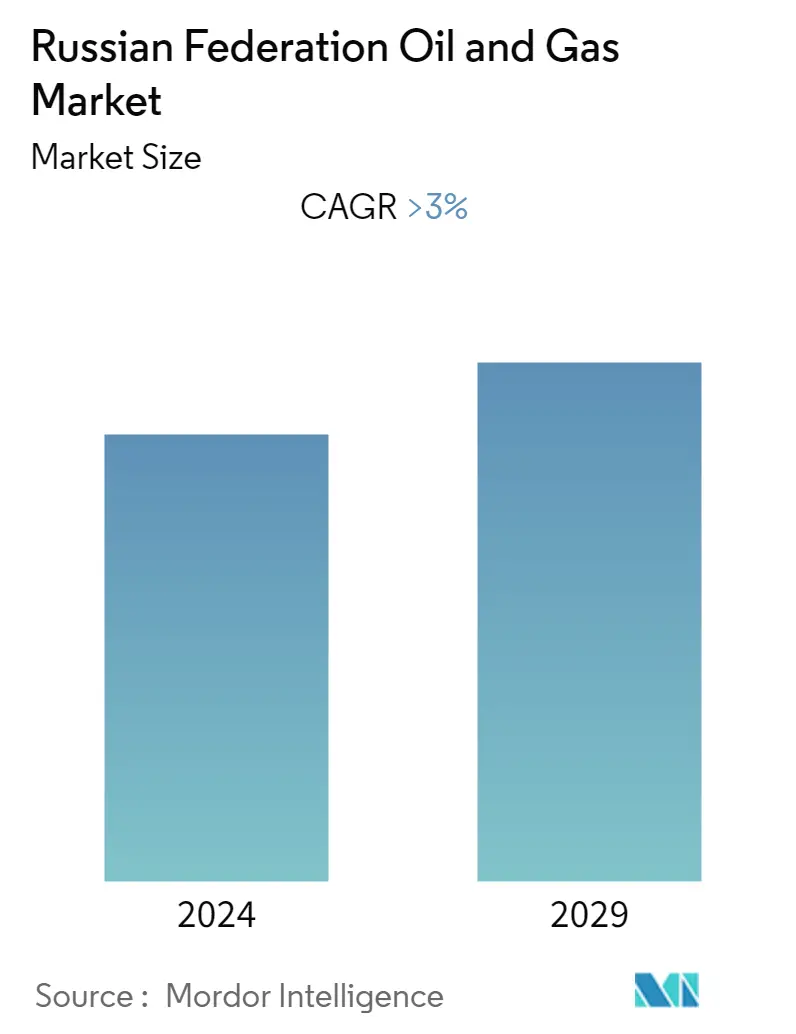

Der Öl- und Gasmarkt der Russischen Föderation wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Der Öl- und Gasmarkt der Russischen Föderation wurde durch COVID-19 aufgrund des Ölpreisverfalls und regionaler Sperrungen negativ beeinflusst. Allerdings waren die Auswirkungen von COVID-19 im Jahr 2022 nahezu vernachlässigbar.

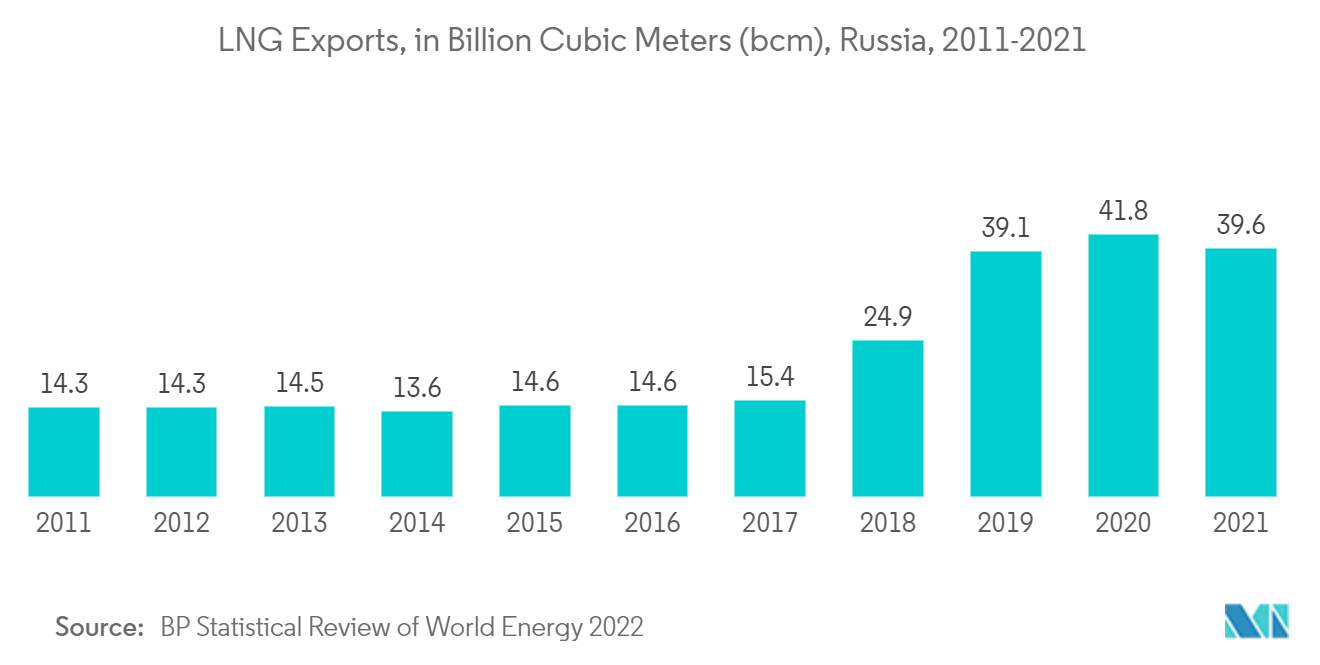

- Mittelfristig wird erwartet, dass Faktoren wie eine Reduzierung der Offshore-Bohrkosten um 40 % und ein Anstieg der LNG-Exporte des Landes den Öl- und Gasmarkt der Russischen Föderation antreiben werden.

- Andererseits könnten mehrere Sanktionen gegen Russland aufgrund des Russland-Ukraine-Konflikts und der Ausstieg internationaler Ölkonzerne den Markt bremsen.

- Es wird jedoch erwartet, dass zunehmende Explorations- und Produktionsaktivitäten in den Offshore-Tiefseegebieten und Ultratiefseegebieten in Zukunft mehrere Chancen für den Öl- und Gasmarkt der Russischen Föderation schaffen werden.

Trends auf dem Öl- und Gasmarkt der Russischen Föderation

Das Upstream-Segment wird voraussichtlich der am schnellsten wachsende Markt sein

- Russland gehört seit einigen Jahren zu den drei größten Öl- und Gasproduzenten der Welt. Der Großteil des Öls und Gases des Landes wird in andere Länder exportiert, was Öl und Gas zu einer bedeutenden Einnahmequelle macht.

- Russland verfügt über die größten Gasreserven der Welt, die 19,8 % der weltweiten Gasreserven ausmachen, und ist nach den Vereinigten Staaten auch der zweitgrößte Gasproduzent. Da Länder auf der ganzen Welt eine Reduzierung der Kohlenstoffemissionen durch den Ausstieg aus Kohlekraftwerken anstreben, wird erwartet, dass der wachsende Strombedarf und der Erdgasbedarf zur Stromerzeugung steigen werden.

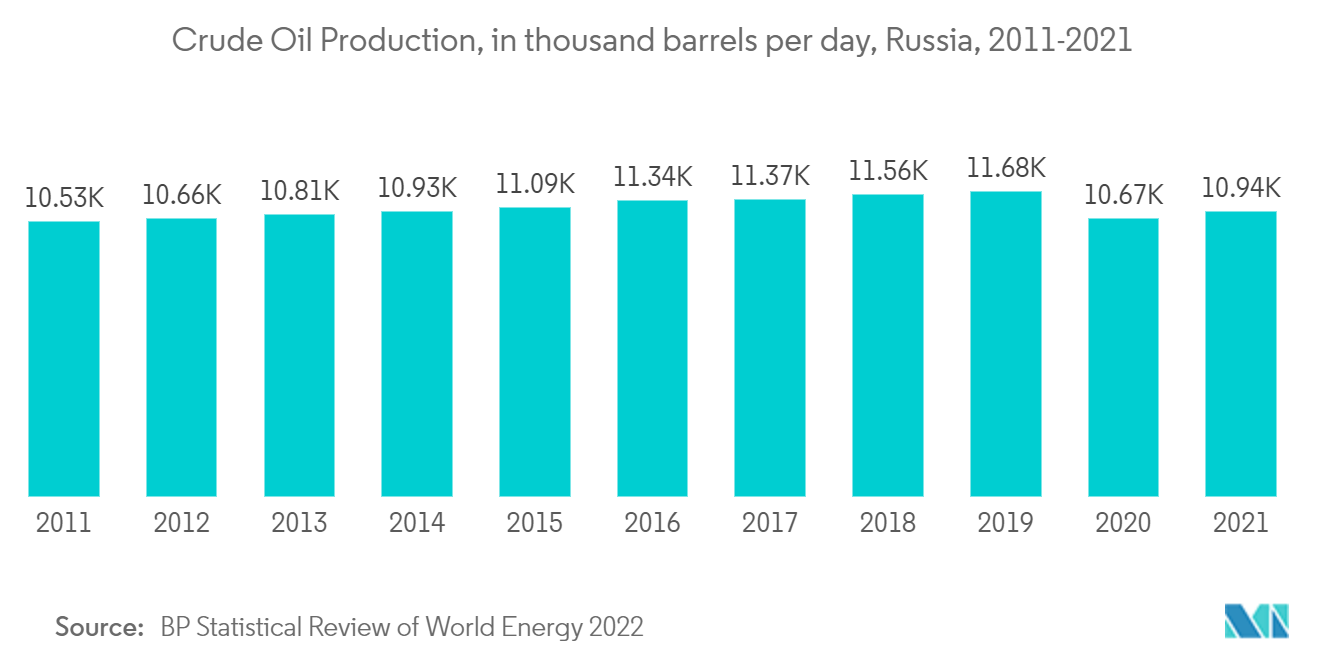

- Im Jahr 2021 betrug die gesamte Rohölproduktion in Russland 10,944 Tausend Barrel pro Tag und war damit höher als im Jahr 2020, nämlich 10,667 Tausend Barrel pro Tag. Die steigende Öl- und Gasförderung im Land könnte sich positiv auf den Öl- und Gasmarkt der Russischen Föderation auswirken.

- Das Verbot von Technologiekäufen aus den USA hat die Entwicklung komplexer Schiefer- und Offshore-Projekte erschwert. Dieser Faktor hat zu einer Verlagerung von westlichen Technologiepartnern in den Süden und Osten geführt, um Hilfe und technologische Unterstützung zu erhalten. In den letzten Jahren waren chinesische Unternehmen in Russland bei der Exploration von Offshore-Feldern aktiv. Gazprom Neft führt außerdem aktive Gespräche mit chinesischen Unternehmen über die Entwicklung des Chona-Projekts in Ostsibirien.

- Aufgrund dieser Faktoren dürfte das Upstream-Segment im Prognosezeitraum das am schnellsten wachsende Segment für den Öl- und Gasmarkt der Russischen Föderation sein.

Zunehmende Downstream- und Midstream-Projekte dürften den Markt ankurbeln

- Öl- und Gaspipelines, Speicher, LNG- und RLNG-Anlagen, Ölraffinerien und Roherdgas-Reinigungsanlagen sind die wichtigsten Midstream- und Downstream-Sektoren. Die wachsende Öl- und Gasproduktion und der Export sowie die veraltete Pipeline-Infrastruktur haben die Nachfrage nach neuen Midstream-Investitionen erhöht. Die zunehmende Öl- und Gasproduktion sowie eine steigende Zahl von Erweiterungs- und Modernisierungsprojekten haben die Nachfrage nach dem Downstream-Segment des russischen Öl- und Gasmarktes erhöht.

- Russland plant, in den nächsten Jahren mehrere neue Projekte zu starten, um vom schnellen Wachstum des Downstream-Sektors zu profitieren. Darüber hinaus plant die russische Regierung weitere Maßnahmen zur Förderung der Entwicklung der petrochemischen Industrie, mit dem Ziel, die Produktion bis 2030 auf rund 20 Millionen Tonnen pro Jahr zu verdoppeln.

- Im Jahr 2021 belief sich der gesamte LNG-Export aus Russland auf 39,6 Milliarden Kubikmeter (Milliarden Kubikmeter) und lag damit deutlich über dem Exportwert des Landes im Jahr 2011, nämlich 14,3 Milliarden Kubikmeter. Dieser Anstieg zeigt einen Anstieg der Nachfrage nach LNG auf dem internationalen Markt, was sich positiv auf den Öl- und Gasmarkt des Landes auswirken könnte.

- Aufgrund der verschiedenen Sanktionen, die die Europäische Union und die Vereinigten Staaten gegen Russland verhängt haben, ist die Zukunft von LNG im Land jedoch höchst ungewiss. Mehrere internationale Unternehmen wie TotalEnergies SE, BP PLC, Shell PLC und ExxonMobil haben sämtliche Aktivitäten im Land eingestellt.

- Es wird erwartet, dass die zunehmende Anzahl von Projekten im Downstream- und Midstream-Segment den Öl- und Gasmarkt der Russischen Föderation im Prognosezeitraum ankurbeln wird.

Überblick über die Öl- und Gasindustrie der Russischen Föderation

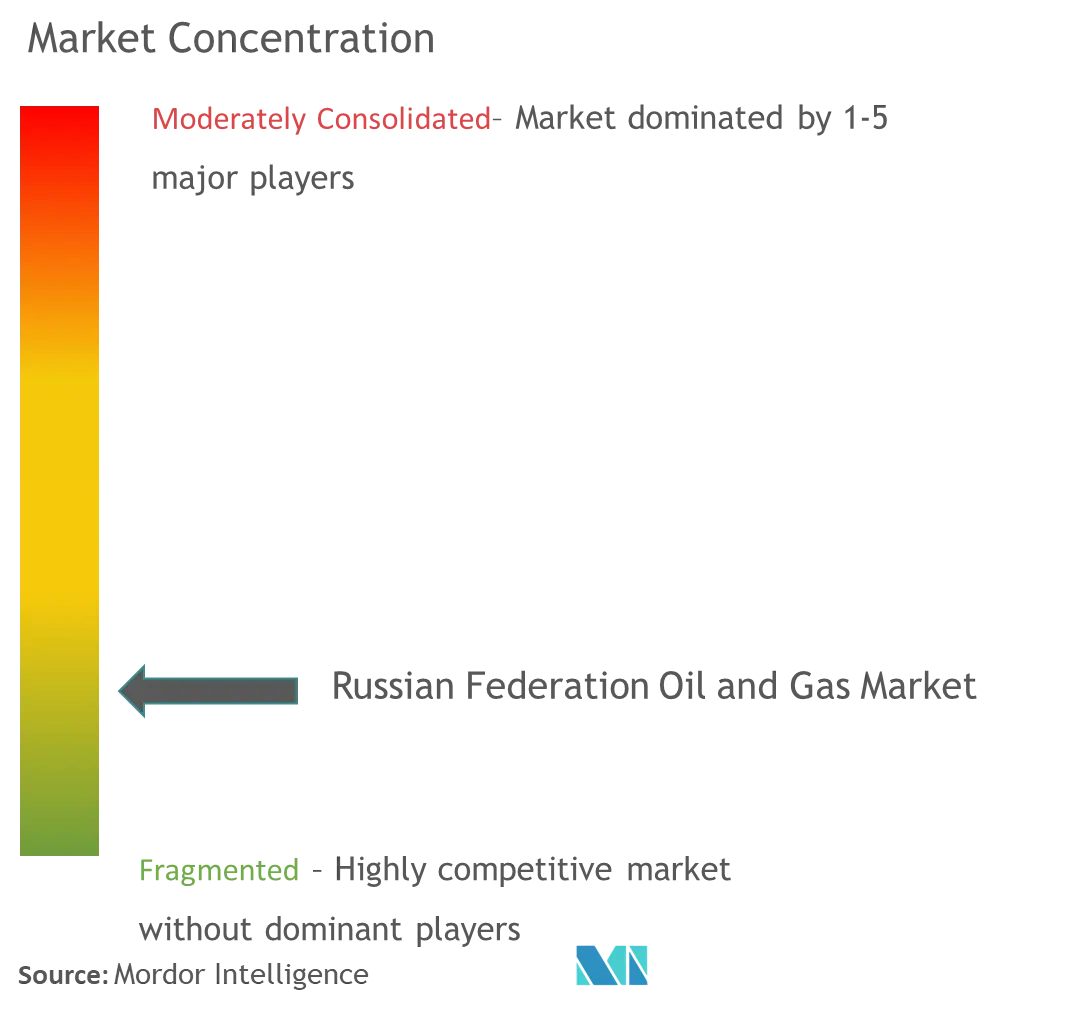

Der Öl- und Gasmarkt der Russischen Föderation ist mäßig fragmentiert. Zu den Hauptakteuren auf dem Markt gehören (in keiner bestimmten Reihenfolge) Rosneft Oil Company PJSC, PJSC Gazprom, PJSC Lukoil Oil Company, Transneft Group und PJSC ANK Bashneft.

Marktführer im Öl- und Gassektor der Russischen Föderation

Rosneft Oil Company PJSC

PJSC Gazprom

PJSC Lukoil Oil Company

Transneft Group

PJSC ANK Bashneft

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Öl- und Gasmarkt der Russischen Föderation

- Im Oktober 2022 gab ExxonMobil Corp. bekannt, dass das Unternehmen Russland vollständig verlassen habe, nachdem Präsident Wladimir Putin nach siebenmonatigen Diskussionen über eine geordnete Übertragung seines 30-prozentigen Anteils an einem großen Ölprojekt dessen Besitztümer enteignet hatte.

- Im September 2022 trennte sich Shell PLC vom russischen Flüssigerdgasprojekt Sachalin-2, nachdem Präsident Wladimir Putin die Großanlage an eine neue Betreibergesellschaft übergeben hatte. Der Präsident erließ außerdem ein Dekret, das ExxonMobil Corp. bis zum Jahresende daran hindert, seine Anteile am Ölprojekt Sachalin-1 zu verkaufen.

Segmentierung der Öl- und Gasindustrie der Russischen Föderation

Öl und Gas umfassen Erdöl, Erdgas und andere verwandte Kohlenwasserstoffe oder Mineralien oder alle anderen damit in Verbindung stehenden oder geförderten Stoffe.

Der Öl- und Gasmarkt der Russischen Föderation ist nach Sektoren in Upstream, Midstream und Downstream unterteilt. Der Bericht bietet eine Prognose für Rohölproduktion und -verbrauch (Tausend Barrel pro Tag), eine Prognose für Erdgasproduktion und -verbrauch (Milliarden Kubikfuß pro Tag), eine Prognose für die Raffineriekapazität (Tausend Barrel pro Tag) und eine Prognose für die installierte LNG-Terminalkapazität (MTPA).

Häufig gestellte Fragen zur Öl- und Gasmarktforschung der Russischen Föderation

Wie groß ist der Öl- und Gasmarkt der Russischen Föderation derzeit?

Der Öl- und Gasmarkt der Russischen Föderation wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem Öl- und Gasmarkt der Russischen Föderation?

Rosneft Oil Company PJSC, PJSC Gazprom, PJSC Lukoil Oil Company, Transneft Group, PJSC ANK Bashneft sind die wichtigsten Unternehmen, die auf dem Öl- und Gasmarkt der Russischen Föderation tätig sind.

Welche Jahre deckt dieser Öl- und Gasmarkt der Russischen Föderation ab?

Der Bericht deckt die historische Marktgröße des Öl- und Gasmarktes der Russischen Föderation für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Öl- und Gasmarktes der Russischen Föderation für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Öl- und Gasindustrie der Russischen Föderation

Statistiken für den Öl- und Gasmarktanteil, die Größe und die Umsatzwachstumsrate der Russischen Föderation im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Öl- und Gasanalyse der Russischen Föderation umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.