Marktgröße und Marktanteil des chinesischen Einzelhandels

Marktanalyse des chinesischen Einzelhandels von Mordor Intelligenz

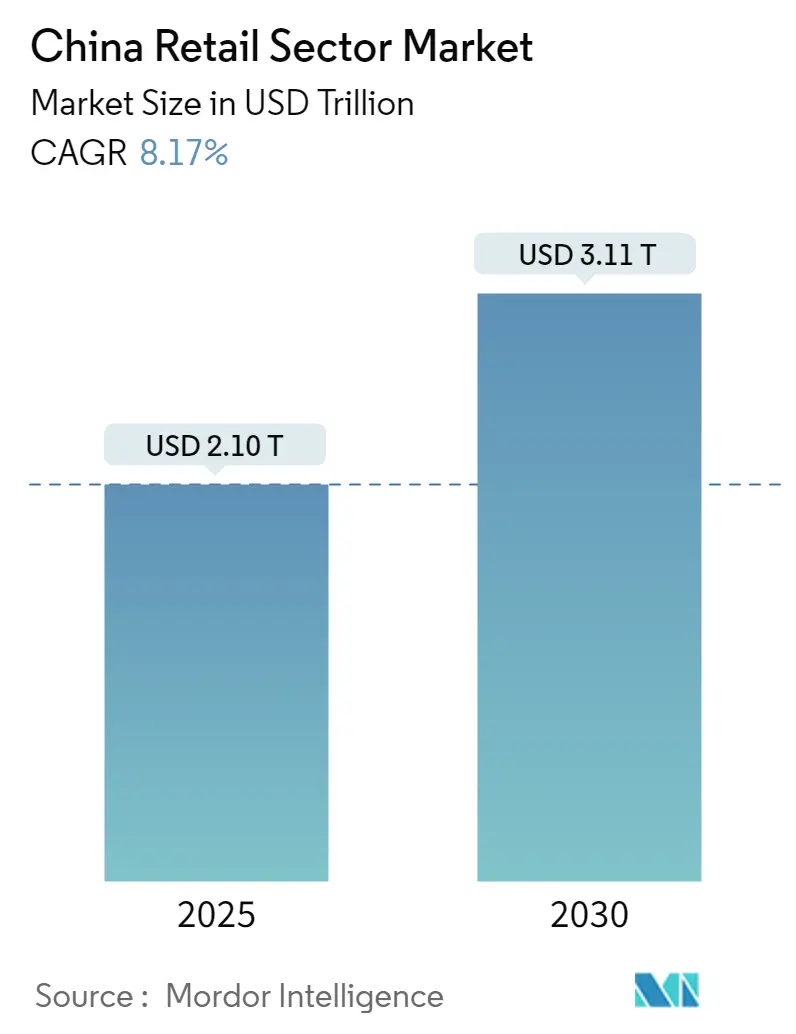

Der chinesische Einzelhandelsmarkt wird 2025 auf 2,1 Billionen USD bewertet und soll bis 2030 3,1 Billionen USD erreichen, was einer CAGR von 8,2% während des Zeitraums entspricht. Diese anhaltende Expansion spiegelt die widerstandsfähige Haushaltsnachfrage, einen stetigen Anstieg des verfügbaren Einkommens und bewusste staatliche Maßnahmen zur Förderung des Inlandsverbrauchs wider, einschließlich der Bezeichnung von 2024 als "Jahr der Verbrauchsförderung" und Großangelegter Gutscheinprogramme In Großen Städten[1]Handelsministerium, "Bekanntmachung zum Jahr der Verbrauchsförderung," english.mofcom.gov.cn. live-Stream-Handel In Städten niedrigerer Klassen, Lager-Verein-Expansion und tourismus-verknüpfte zollfreie Ausgaben verleihen frischen Schwung. Regierungspilotprojekte mit dem digitalen Yuan und Anreize für "schlau Einzelhandel" halten Omnichannel-Investitionen hoch, während der Silberökonomie-Boom Prämie-Gesundheits-, Wellness- und Freizeitkategorien anhebt. Eine schrumpfende Bevölkerung im erwerbsfähigen Alter und strengere Datenschutzbestimmungen wirken als Gegenwind, dennoch profitieren Einzelhändler, die sich auf Qualität, Dienstleistung und Technologie konzentrieren, von tiefen Verbrauchertaschen In wichtigen städtischen Ballungsräumen.

Wichtige Berichtsergebnisse

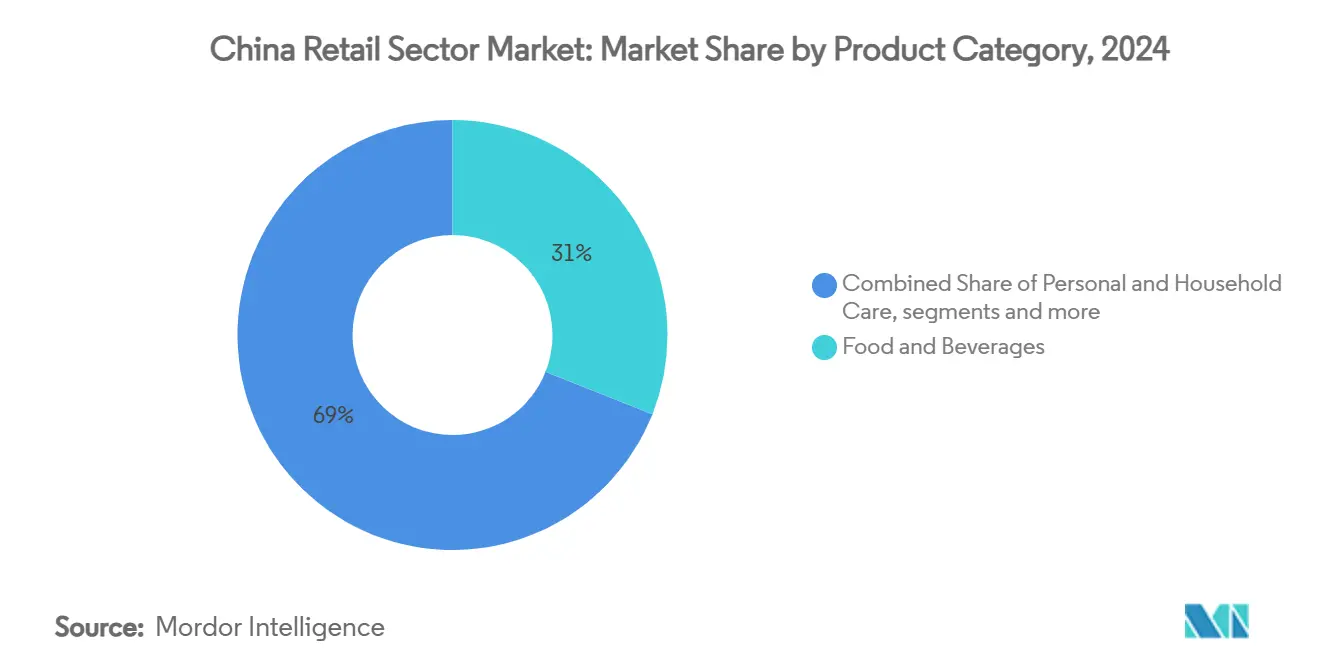

- Nach Produktkategorie führten Lebensmittel & Getränke mit 31% Umsatzanteil 2024; Unterhaltungselektronik & Haushaltsgeräte wird voraussichtlich mit einer CAGR von 9,5% bis 2030 im chinesischen Einzelhandelsmarkt expandieren.

- Nach Vertriebskanal hielten e-Handel-Plattformen einen Anteil von 34,7% an der Marktgröße des chinesischen Einzelhandels 2024, während Discount- & Mitgliedsclub-Stores voraussichtlich mit 13,8% CAGR bis 2030 wachsen werden.

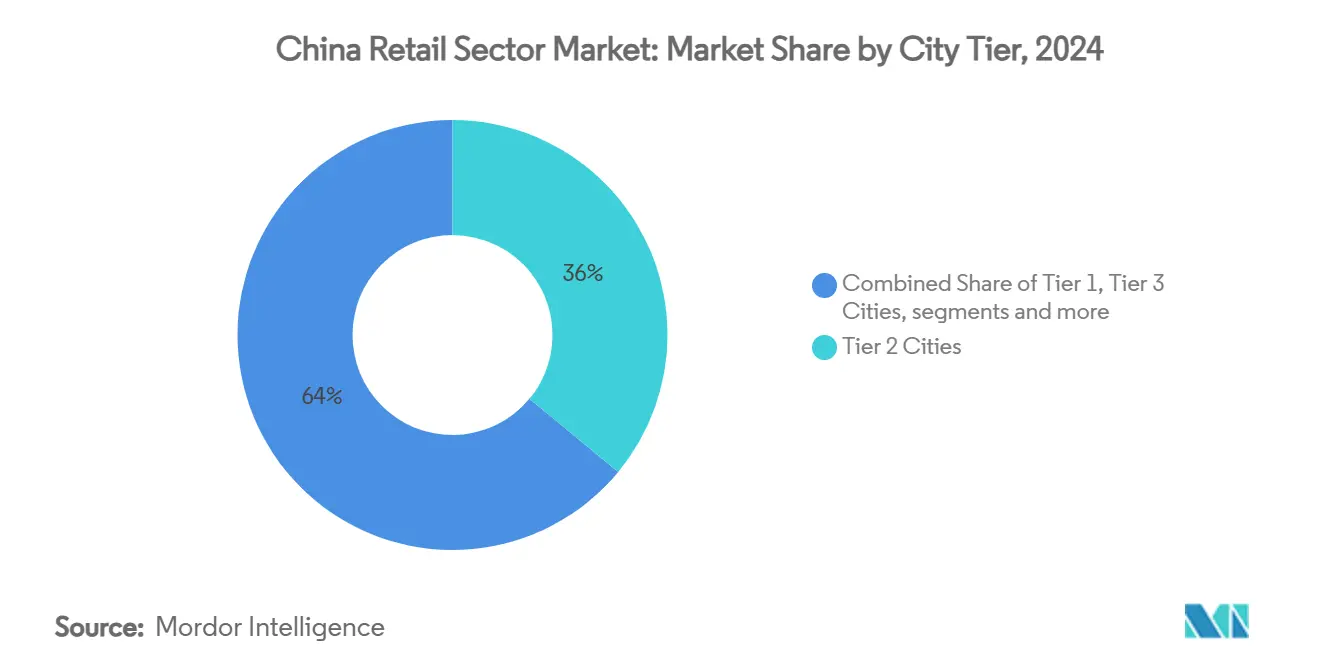

- Nach Stadtklasse machten Klasse-2-Städte 36% des Marktanteils des chinesischen Einzelhandels 2024 aus; Klasse-3-Städte entwickeln sich mit einer CAGR von 11,2% zwischen 2025 und 2030.

- Nach Geschäftsformat-Größe eroberten kleinformatige Verkaufsstellen 82% des Marktanteils des chinesischen Einzelhandels 2024; Lager-Clubs sind bereit, mit 14,4% CAGR über den Prognosezeitraum zu steigen.

- Alibaba, JD.com, Sonne Kunst, Walmart und Yonghui kontrollierten gemeinsam mehr als die Hälfte der Branchenerträge 2024, was Skalenvorteile In Logistik und Technologie unterstreicht.

Trends und Erkenntnisse des chinesischen Einzelhandelsmarkts

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Schnelle Einführung von Sozial- & live-Stream-Handel In Städten niedrigerer Klassen | +1.8% | Klasse-3- & 4-Städte, mit Übertragung auf ländliche Gebiete | Mittelfristig (2-4 Jahre) |

| Expansion mitgliedschaftsbasierter Lager-Clubs, die den durchschnittlichen Warenkorbwert steigern | +1.2% | Klasse-1- & 2-Städte, Expansion In Klasse 3 | Kurzfristig (≤ 2 Jahre) |

| Wachsende Nachfrage der Silberökonomie, die Prämie-Gesundheits- & Wellness-Kategorien antreibt | +1.5% | National, konzentriert In städtischen Zentren | Langfristig (≥ 4 Jahre) |

| Regierungsförderung für "schlau Einzelhandel" und digitale Yuan-Pilotprojekte fördern Omnichannel-Investitionen | +0.9% | 26 Pilotstädte, Expansion landesweit | Mittelfristig (2-4 Jahre) |

| Steigende Durchdringung autonomer Convenience-Stores & Community-Gruppe-Buy-Modelle | +0.6% | Städtische Zentren, Expansion In Vorstadtgebiete | Mittelfristig (2-4 Jahre) |

| Erholung im Erlebniseinzelhandel (zollfrei & Themen- malls) durch Tourismus-Wiederbelebungsmaßnahmen | +0.8% | Hainan, wichtige Touristenziele | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Schnelle Einführung von Social- & Live-Stream-Commerce in Städten niedrigerer Klassen

live-Stream-Verkäufe erreichten 2024 694,5 Milliarden USD mit interaktiven Formaten, die Vertrauenslücken In kleineren Märkten überbrücken. Mehr als 600 Millionen Käufer schauen täglich zu und fördern das Direct-Zu-Verbraucher-Wachstum für Marken, die einst auf Klasse-1-Verkaufsstellen angewiesen waren. Knappheitsbotschaften und Echtzeit-Chat ermutigen zu Impulskäufen, während niedrigere Logistikkosten Einzelhändlern helfen, In weite Bezirksebenen einzudringen. Das Modell demokratisiert den Zugang zu Prämie-Waren, umgeht traditionelle Hierarchien und hebt den gesamten chinesischen Einzelhandelsmarkt durch zusätzliche Nachfrage an.

Expansion mitgliedschaftsbasierter Warehouse-Clubs steigert durchschnittlichen Warenkorbwert

Lager-Verein-Verkäufe übertrafen 2024 300 Milliarden CNY, und Sam'S Verein allein fügte sechs Verkaufsstellen hinzu, nachdem 25% Mitgliederwachstum verzeichnet wurde. Hochwertige, niedrig-SKU-Sortimente unterstützen Großeinkäufe und vorhersagbare Einnahmequellen. Kuratierte importierte Lebensmittel, intelligente Haushaltsgeräte und Eigenmarken treiben die Bongrößen über traditionelle Supermärkte hinaus und verstärken die Preis-Leistungs-Botschaft, die bei der städtischen Mittelschicht Anklang findet.

Wachsende Nachfrage der Silberökonomie treibt Premium-Gesundheits- & Wellness-Kategorien an

Bürger im Alter von 60 Jahren und darüber machen bereits 18,7% der Bevölkerung aus und leiten Einzelhandelsinnovationen In Richtung Ernährung, Mobilitätshilfen und Freizeitdienstleistungen. digital versierte Senioren betrachten live-Streaming als vertrauenswürdigen Kanal, was Marken dazu veranlasst, seniorenfreundliche Oberflächen und Concierge-Lieferung zu starten. Politische Unterstützung für Altenpflege-Investitionen beschleunigt Produktdiversifikation und hilft, demografischen Widerstand gegen den chinesischen Einzelhandelsmarkt abzufedern.

Regierungsförderung für "Smart Retail" und digitale Yuan-Pilotprojekte fördern Omnichannel-Investitionen

Der digitale Yuan-Rollout In 26 Städten und ein MIIT-Mandat, dass 80% der Konsumgüterfirmen bis 2025 e-Handel-Werkzeuge einführen, erweitern die bargeldlose Akzeptanz. JD.com verarbeitete während eines kürzlichen Festivals fast 20.000 digitale Yuan-Bestellungen und bewies die Nachfrage nach nahtlosen Zahlungen. Gekoppelt mit KI-, IoT- und Blockchain-Upgrades reduzieren diese Pilotprojekte Reibung, integrieren Datenströme und ermöglichen Einzelhändlern, Werbeaktionen In Echtzeit anzupassen.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Intensivierende Preiskriege auf e-Handel-Plattformen erodieren Einzelhändlermargen | -1.4% | National, konzentriert In Großen e-Handel-Zentren | Kurzfristig (≤ 2 Jahre) |

| Demografischer Gegenwind: schrumpfende Bevölkerung im erwerbsfähigen Alter | -0.8% | National, ausgeprägter In entwickelten Regionen | Langfristig (≥ 4 Jahre) |

| Regulatorische Durchgriffe bei Datenschutz & Influencer- Marketing erhöhen Einhaltung-Kosten | -0.6% | National, strengere Durchsetzung In Klasse-1-Städten | Mittelfristig (2-4 Jahre) |

| Stadt-Land-Logistiklücken begrenzen Kühlketten-Abdeckung für frische Lebensmittel | -0.5% | Ländliche Gebiete und kleinere Städte | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Intensivierende Preiskriege auf E-Commerce-Plattformen erodieren Einzelhändlermargen

Die Eskalation des Preiswettbewerbs zwischen Chinas e-Handel-Giganten hat einen destruktiven Kreislauf geschaffen, der die langfristige Marktnachhaltigkeit bedroht, wobei das 618-Shopping-Festival seinen ersten Rückgang In acht Jahren erlebte und 2024 um 7% auf 102,3 Milliarden USD sank. Die Marktkapitalisierungserosion von 157 Milliarden USD bei Konsumaktien veranschaulicht Investorenbedenken über die Rentabilität. Große Plattformen schwenken nun auf Qualität und Händlerunterstützung um, dennoch bleibt der Margendruck bestehen, da die Kosten der letzten Meile steigen und Verbraucher Schnäppchen jagen.

Demografischer Gegenwind: Schrumpfende Bevölkerung im erwerbsfähigen Alter

Die schrumpfende Bevölkerung im erwerbsfähigen Alter reduziert die Kernverbraucherbasis für viele Einzelhandelskategorien und erhöht gleichzeitig das Abhängigkeitsverhältnis, was Druck auf die Haushaltsausgabenkapazität erzeugt. Zentralbankberater Cai Fang betont die Notwendigkeit sofortiger Regierungsmaßnahmen zur Bewältigung dieser demografischen Herausforderungen und plädiert für die Entwicklung der Silberökonomie, um den Konflikt zwischen Verbrauchernachfrage und demografischer Struktur zu mildern. Der demografische Wandel ist besonders In entwickelten Regionen ausgeprägt, wo die Geburtenraten schneller gesunken sind, was regionale Variationen In Konsummustern und Einzelhandelsnachfrage schafft.

Segmentanalyse

Nach Produktkategorie: Elektronik treibt Wachstum trotz Lebensmitteldominanz

Lebensmittel & Getränke hielten 31% des chinesischen Einzelhandelsmarktanteils 2024. Unterhaltungselektronik & Haushaltsgeräte wird voraussichtlich mit 9,5% CAGR bei Subventionen für schlau-Zuhause-Upgrades wachsen. Das Segment erfasst steigendes Interesse an energieeffizienten Kühlschränken und KI-sprachgesteuerten Geräten. Körperpflege & Haushaltswaren profitiert von Prämie-Hautpflege und Hygiengewohnheiten, während Sportartikel von im Freien-Lifestyles gewinnen. Möbel und Spielwaren profitieren von Stay-at-Zuhause-Nachfrage, und luxuriöse Haustierpflege entwickelt sich als Nische. Die Marktgröße des chinesischen Einzelhandels für Elektronik wird voraussichtlich erweitert, da sich das verfügbare Einkommen von täglichen Grundbedürfnissen zu funktionalen Upgrades verschiebt. Bekleidung und Accessoires hinken bei vorsichtigen Ausgaben hinterher, dennoch nutzen reine online-Etiketten live-Streams, um Besucherrückgänge auszugleichen.

Eine Qualität-vor-Quantität-Denkweise treibt die Bereitschaft an, für langlebige Haushaltsgeräte und gesundheitszentrierte Lebensmittel zu zahlen. Elektrofahrzeug-Peripheriegeräte wie Heimladegeräte fördern kategorieübergreifende Bündel. Einzelhändler nutzen KI-Werbeaktionen, die auf Produktverwendungsszenarien zugeschnitten sind, und heben Anhängeraten an. Während die Silberökonomie skaliert, stärken ergonomische Haushaltsgeräte und Nahrungsmittel die Loyalität. Lebensmittelsicherheitsregulierung verbessert das Vertrauen In Prämie-Lebensmittel und verankert Lebensmittel & Getränke weiter im Kern des chinesischen Einzelhandelsmarkts.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Vertriebskanal: Mitgliedsclubs fordern E-Commerce-Dominanz heraus

e-Handel beanspruchte 34,7% der Marktgröße des chinesischen Einzelhandels 2024 durch reibungslose Zahlungen und Sozial-Handel-Integration. Mitgliedsclub-Stores wachsen jährlich um 13,8%, indem sie Importe kuratieren, Wertpackungen anbieten und In-Store-Verkostungen verbessern. Verbraucher akzeptieren Jahresgebühren für exklusive SKUs und überlegene Kühlketten-Zuverlässigkeit. Supermärkte experimentieren mit kleineren, serviceorientierten Setups. Convenience-Stores profitieren von städtischer Verdichtung und Sofortlieferungs-Apps, die den Regalplatz virtuell erweitern. KaufhäBenutzer rationalisieren Geschossflächen zu erlebnisorientierten Zonen. Andere Kanäle wie Automaten und Community-Gruppe-Buy diversifizieren die Reichweite In stadtnahen Bezirken.

Der Lager-Verein-Boom drängt Omnichannel-Platzhirsche dazu, Abholschließfächer zu eröffnen und mit Clubs für gemeinsame Werbeaktionen zu partnern. live-Stream-Features In Verein-Gängen schaffen Hybrid-Erlebnisse. e-Handel-Pure-Plays rollen Offline-Showrooms aus, um Engagement zu humanisieren. Die resultierende Kanalkonvergenz bereichert die Verbraucherauswahl und befeuert das gesamte Wachstum des chinesischen Einzelhandelsmarkts.

Nach Stadtklasse: Städte niedrigerer Klassen beschleunigen Einzelhandelsmodernisierung

Klasse-2-Städte kontrollierten 36% des chinesischen Einzelhandelsmarktanteils 2024 aufgrund ausgewogener Löhne und handhabbarer Mieten. Klasse-3-Zentren verzeichnen 11,2% CAGR, da sich Verkehrsverbindungen verbessern und lokale Influencer die Nachfrage durch live-Stream-Blitz-Verkäufe ankurbeln. Klasse-1-Märkte bleiben Innovationslabore, sehen sich jedoch mit Sättigung konfrontiert. Klasse 4 und darunter profitieren von politischer Unterstützung für ländliche Revitalisierung, die frische Produkt-e-Handel ermöglicht. Lager-Clubs, die nach Chengdu und Nanjing eintreten, signalisieren wachsende Sophistikation außerhalb der Küstenzentren. Weiträumige Logistiknetzwerke verengen Lieferlücken und verteilen Bestände näher an Kreissitzen. Diese Verschiebungen erweitern den chinesischen Einzelhandelsmarkt über Megastadt-Grenzen hinaus.

Migrierende Absolventen und rückkehrende Unternehmer injizieren neue Konsumstile In Heimatstädte. Zahlungs-Apps, gebündelt mit kurzen Videoinhalten, schulen Erstkäufer. Einzelhändler passen SKUs an regionale Geschmacksprofile an und maximieren dadurch Lagerumschläge.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Geschäftsformat-Größe: Warehouse-Clubs stören kleinformatige Dominanz

Kleinformatige Stores unter 3.000 m² machten 82% des chinesischen Einzelhandelsmarktanteils 2024 aufgrund hochfrequenter Trips für Grundnahrungsmittel aus. Lager-Clubs über 10.000 m² expandieren mit 14,4% CAGR, da Familien Lebensmitteleinkäufe konsolidieren und importierte Waren suchen. Mittelgroße Supermärkte überdenken Flächenaufteilung zu bereit-Zu-essen-Theken und Dunkel-Store-Fulfillment-Zonen. Skaleneffekte lassen Große Clubs wettbewerbsfähig preisen ohne ständige Blitz-Verkäufe, was die Abhängigkeit von Werbeaktionen erleichtert. Kleinere Stores kontern mit 24-Stunden-Selbstbedienungskassen und nachbarschaftsorientierten Sortimenten. Die Marktgröße des chinesischen Einzelhandels für Großformatige Verkaufsstellen steigt im Einklang mit Autobesitz und Vorstadtwohnen.

Immobilienentwickler umwerben Lager-Betreiber, um gemischt-verwenden-Standorte zu verankern. Clubs starten proprietäre Medienstudios, um Koch-Tutorials zu streamen, die In-Verein-Käufe stimulieren. QR-basierte Navigation verkürzt Einkaufszeit trotz Store-Umfang und behält Convenience-Appeal bei.

Geografieanalyse

Ostchina bleibt die wertvollste Region mit dichten städtischen Clustern, fortgeschrittener Logistik und starker Kaufkraft. Shanghai zieht Luxusmarken an, und 36% der Convenience-Shops dort betreiben integrierte online-Operationen, die 10% zum Umsatz hinzufügen. Das Hafennetzwerk des Jangtse-Deltas vereinfacht Importabfertigung und erhält reichhaltige SKU-Vielfalt über alle Kanäle. Einzelhändler pilotieren KI-Bestandstools In der Region und rollen sie dann landesweit aus.

Südchina verzeichnet das höchste Wachstum, da sich der Tourismus erholt. Hainans zollfreier Erfolg mit 6,13 Milliarden USD Verkäufen 2024 unterstreicht die Kraft politisch getriebener Einzelhandelszonen. Die Nähe zu Hongkong und Macau erleichtert grenzüberschreitende Einkäufe. Guangdongs Fertigungsbasis gewährleistet schnelle Wiederauffüllung von Fast-Mode und Unterhaltungselektronik und unterstützt Kundenzufriedenheit bei Tageszustellungsversprechen.

Nord- und Zentralchina verzeichnen stetige Gewinne, unterstützt von staatlichen Bemühungen zur Rationalisierung landwirtschaftlicher Lieferketten. Kühlketten-Expansion steigert frische Lebensmittel-Durchdringung über 65% In Provinzhauptstädten. Nordostchina bewältigt Bevölkerungsrückgang, indem es Einkaufszentren als Gemeindezentren mit Altenpflege-Kliniken und Sporthallen neu ausrichtet. Südwestchina profitiert von Hochgeschwindigkeits-Bahnverbindungen, die malerische Städte wie Chongqing und Kunming für inländische Touristen öffnen. Nordwestchina, obwohl kleiner, bietet ungenutztes Potenzial, da e-Handel-Plattformen Bonded Warehouses bauen, um Vorlaufzeiten zu verkürzen. Diese vielfältigen Verläufe zeigen, wie regionale Anpassung die Leistung des chinesischen Einzelhandelsmarkts über eine breite Geografie maximiert.

Wettbewerbslandschaft

Der Wettbewerb intensiviert sich, da online- und Offline-Grenzen verschwimmen. Alibaba, JD.com, Sonne Kunst, Walmart und Yonghui kontrollieren gemeinsam knapp über die Hälfte des Branchenumsatzes, müssen jedoch agile Newcomer abwehren. Alibaba wird 380 Milliarden CNY In KI und Wolke bis 2027 investieren, um Marketing zu personalisieren und Lieferketten zu rationalisieren[2]Alibaba Gruppe, "Alibaba kündigt 380 Milliarden RMB KI- und Wolke-Investitionsplan an," alibabagroup.com. JD.com verdoppelt auf autonome Lieferdrohnen, die Kosten der letzten Meile senken. Yonghui stützt sich auf Minisos Designexpertise, um Store-Layouts zu erneuern und Schwund zu reduzieren.

Sozial-Handel-Stars wie Douyin wechseln von Tiefstpreisen zu Qualitätspositionierung und geben Händlern bessere Margen. Lager-Clubs expandieren schnell; Sam'S Verein übertraf 80 Milliarden CNY Verkäufe 2024 und plant sechs neue Eröffnungen[3]Walmart China, "Sam'S Verein China übertrifft 80 Milliarden RMB GJ 2024-Verkäufe," Unternehmen-.walmart.com. Ausländische Lebensmittelhändler experimentieren mit Gelenk Ventures zur Navigation von Einhaltung und lokaler Beschaffung. KI-Chatbots wie Tencents Yuanbao unterstützen Post-Purchase-Engagement und steigern Loyalität für mehrere Ketten.

Konsolidierung entsteht In Community-Gruppen, da Plattformen auf geteilte Lager konvergieren. Einzelhändler kooperieren mit Fintechs, um Ratenzahlungen anzubieten, die Warenkorbgrößen erweitern. Marken investieren In hauseigene Inhalt-Studios, um Always-An-Streams zu erstellen, die Entdeckungszyklen verkürzen. Trotz Schlagzeilenrisiken geben Technologieadoption und Formatinnovation etablierten Anbietern Werkzeuge zur Anteilsverteidigung, während sie Disruptoren erlauben, ihre eigenen Nischen innerhalb des chinesischen Einzelhandelsmarkts zu schnitzen.

Branchenführer des chinesischen Einzelhandels

-

Alibaba Gruppe Holding Ltd.

-

Walmart Inc.

-

JD.com Inc.

-

Sonne Kunst Einzelhandel Gruppe Ltd.

-

Yonghui Superstores Co. Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Juni 2025: Alibaba und Tencent lenken 380 Milliarden CNY In KI-Infrastruktur und rollen Verbraucher-Chatbots aus, um Einkaufsempfehlungen zu verbessern

- Mai 2025: Alibaba partnert mit RedNote zur Vertiefung der Inhalt-Handel-Integration inmitten schärferer Sozial-Handel-Rivalität.

- Mai 2025: Walmart hat den Grundstein für seinen größten Sam'S Verein In Nordchina gelegt und unterstreicht das Vertrauen des uns-Einzelhandelsriesen In Chinas expansiven Verbrauchermarkt.

Berichtsumfang des chinesischen Einzelhandelsmarkts

Einzelhandel ist der Verkauf von Waren und Dienstleistungen an Verbraucher, im Gegensatz zum Großhandel, der ein Verkauf an Geschäfts- oder institutionelle Kunden ist. Der Bericht zur chinesischen Einzelhandelsindustrie bietet eine umfassende Bewertung des Marktes mit einer Analyse der Marktsegmente. Darüber hinaus bietet der Bericht Treiber, Beschränkungen und das Wettbewerbsprofil der Hauptakteure.

Der chinesische Einzelhandelsmarkt ist nach Produkten und Vertriebskanälen segmentiert. Nach Produkten ist der Markt In Lebensmittel und Getränke, Körperpflege und Haushaltswaren, Bekleidung, Schuhe und Accessoires, Möbel, Spielwaren und Hobbys, Elektronik und Haushaltsgeräte und andere Produkte untersegmentiert. Nach Vertriebskanälen ist der Markt In Supermärkte/Hypermärkte, Convenience-Stores, KaufhäBenutzer, Fachgeschäfte, online und andere Vertriebskanäle untersegmentiert. Der Bericht bietet Marktgröße und Prognosen In Werten (USD) für alle oben genannten Segmente.

| Lebensmittel & Getränke | Frische Lebensmittel |

| Verpackte Lebensmittel | |

| Getränke - Alkoholisch | |

| Getränke - Nicht-alkoholisch | |

| Körperpflege & Haushaltswaren | Schönheit & Körperpflege |

| Haushaltspflege | |

| Bekleidung, Schuhe & Accessoires | Bekleidung |

| Schuhe | |

| Accessoires & Luxusgüter | |

| Möbel, Spielwaren & Hobby | Möbel & Wohndekoration |

| Spielwaren & Babyprodukte | |

| Sport- & Freizeitausrüstung | |

| Unterhaltungselektronik & Haushaltsgeräte | Mobil & IT |

| Haushaltsgeräte | |

| Andere Elektronik | |

| Andere Produkte |

| Supermärkte & Hypermärkte |

| Convenience-Stores |

| Kaufhäuser |

| Fachgeschäfte |

| Discount- & Mitgliedsclub-Stores |

| E-Commerce Online-Marktplätze |

| Andere Kanäle (Direktverkauf, Automaten, Community-Group-Buy) |

| Klasse-2-Städte |

| Klasse-3-Städte |

| Klasse 4 & darunter |

| Großformat |

| Mittelgroß |

| Kleinformat |

| Ostchina |

| Nordchina |

| Nordostchina |

| Südchina |

| Zentralchina |

| Südwestchina |

| Nordwestchina |

| Nach Produktkategorie | Lebensmittel & Getränke | Frische Lebensmittel |

| Verpackte Lebensmittel | ||

| Getränke - Alkoholisch | ||

| Getränke - Nicht-alkoholisch | ||

| Körperpflege & Haushaltswaren | Schönheit & Körperpflege | |

| Haushaltspflege | ||

| Bekleidung, Schuhe & Accessoires | Bekleidung | |

| Schuhe | ||

| Accessoires & Luxusgüter | ||

| Möbel, Spielwaren & Hobby | Möbel & Wohndekoration | |

| Spielwaren & Babyprodukte | ||

| Sport- & Freizeitausrüstung | ||

| Unterhaltungselektronik & Haushaltsgeräte | Mobil & IT | |

| Haushaltsgeräte | ||

| Andere Elektronik | ||

| Andere Produkte | ||

| Nach Vertriebskanal | Supermärkte & Hypermärkte | |

| Convenience-Stores | ||

| Kaufhäuser | ||

| Fachgeschäfte | ||

| Discount- & Mitgliedsclub-Stores | ||

| E-Commerce Online-Marktplätze | ||

| Andere Kanäle (Direktverkauf, Automaten, Community-Group-Buy) | ||

| Nach Stadtklasse Klasse-1-Städte | Klasse-2-Städte | |

| Klasse-3-Städte | ||

| Klasse 4 & darunter | ||

| Nach Geschäftsformat-Größe | Großformat | |

| Mittelgroß | ||

| Kleinformat | ||

| Nach Region (China) | Ostchina | |

| Nordchina | ||

| Nordostchina | ||

| Südchina | ||

| Zentralchina | ||

| Südwestchina | ||

| Nordwestchina | ||

Schlüsselfragen im Bericht beantwortet

Wie Groß ist der aktuelle chinesische Einzelhandelsmarkt?

Der Sektor ist 2025 2,1 Billionen USD wert und wird voraussichtlich bis 2030 3,1 Billionen USD erreichen.

Welche Produktkategorie wächst am schnellsten?

Unterhaltungselektronik & Haushaltsgeräte wird voraussichtlich eine CAGR von 9,5% zwischen 2025 und 2030 verzeichnen.

Warum expandieren Lager-Verein-Stores so schnell?

Sie bieten kuratierte Importe und Großpackungs-Wert, treiben 13,8% jährliches Wachstum und höhere durchschnittliche Warenkorbgrößen an.

Wie wirkt sich der digitale Yuan auf Einzelhändler aus?

Pilotprojekte In 26 Städten reduzieren Zahlungsreibung und unterstützen Echtzeit-Werbeaktionen, heben Omnichannel-Effizienz an.

Welche Stadtklassen bieten die höchste Wachstumschance?

Klasse-3-Städte führen mit 11,2% CAGR aufgrund von Urbanisierung, steigenden Einkommen und live-Stream-Handel-Durchdringung.

Seite zuletzt aktualisiert am: