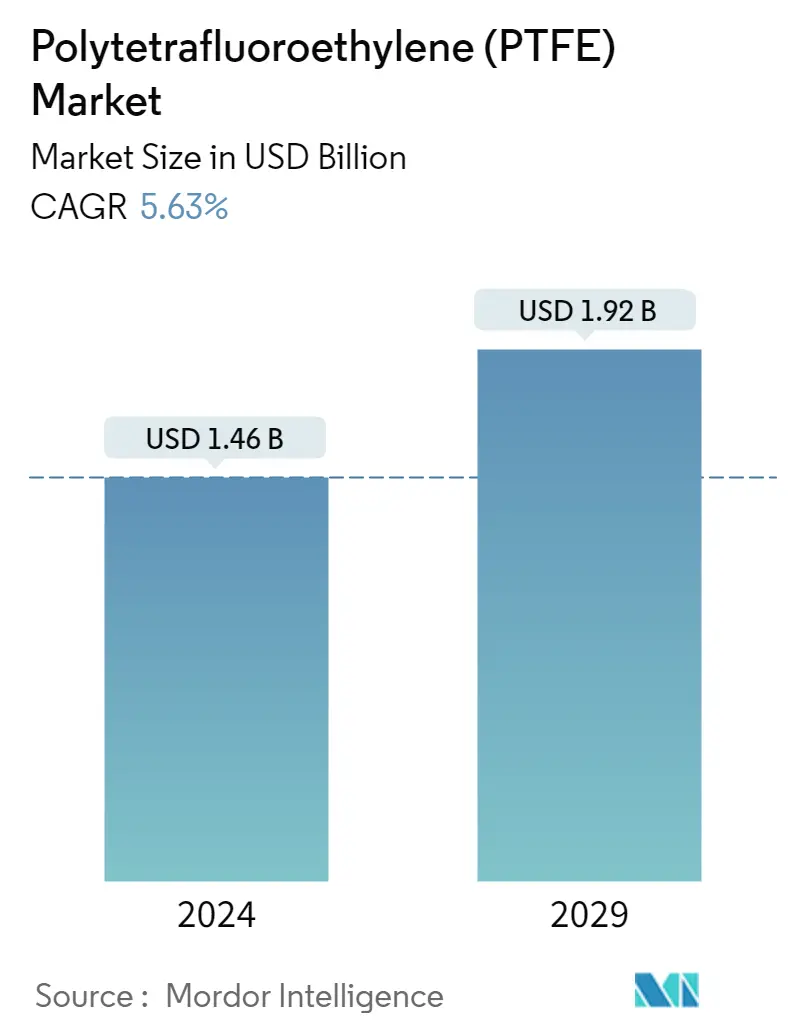

Marktgröße für Polytetrafluorethylen (PTFE).

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 1.46 Milliarden | |

| Marktgröße (2029) | 1.92 Milliarden | |

| Größter Anteil nach Endnutzerbranche | Industrie und Maschinen | |

| CAGR (2024 - 2029) | 5.63 % | |

| Größter Anteil nach Region | Asien-Pazifik | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Polytetrafluorethylen (PTFE).

Die Marktgröße für Polytetrafluorethylen wird im Jahr 2024 auf 1,46 Milliarden US-Dollar geschätzt und soll bis 2029 1,92 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 5,63 % im Prognosezeitraum (2024–2029) entspricht.

Der Industrie- und Maschinensektor könnte die Nachfrage dominieren

- Polytetrafluorethylen (PTFE) ist ein Fluorpolymer mit rutschiger Beschaffenheit; Es ist weithin als Antihaftbeschichtung für Küchenkochgeschirr bekannt. Sein niedriger Reibungskoeffizient und seine Beständigkeit gegenüber Chemikalien, Hitze und Strahlung machen es zu einem begehrten Material für zahlreiche Anwendungen in zahlreichen Endverbraucherbranchen. Im Jahr 2022 machte es 50,74 % des Gesamtvolumenverbrauchs aller Fluorpolymer-Teilharze zusammen aus.

- Die Industrie- und Maschinenindustrie ist der größte Endverbraucher von PTFE. PTFE bietet chemische Beständigkeit und Antihafteigenschaften und ist daher eine bevorzugte Wahl für die Herstellung von Komponenten wie Lagern, Dichtungen und verschiedenen korrosionsbeständigen Komponenten und Geräten für die Flüssigkeitshandhabung. PTFE hilft Herstellern, strenge Industriestandards für Produktreinheit, Reinigbarkeit, Haltbarkeit und niedrige Wartungskosten zu erfüllen. Es wird erwartet, dass die Nachfrage nach PTFE in mehreren Endverbraucherbranchen im Prognosezeitraum 2023–2029 eine jährliche Wachstumsrate von 3,57 % (in Volumen) verzeichnen wird.

- Die zweitgrößte Endverbraucherindustrie für PTFE ist die Elektro- und Elektronikindustrie. PTFE-Harz bietet Steifigkeit, Flexibilität, Hydrophobie, geringe Entflammbarkeit und dielektrische Eigenschaften für die Herstellung elektronischer Geräte. PTFE wird häufig zur Herstellung von Leiterplatten, Transistoren, Halbleiterteilen, Mikroprozessoren, Sensorkörpern oder -gehäusen sowie Elektrobenetzungsdisplays verwendet. Aufgrund seiner hohen Brandschutz- und elektrischen Leistung in Telekommunikations- und Datenübertragungsanwendungen verzeichnet das Unternehmen einen Anstieg der Nachfrage nach der Produktion von Kabelisolations- und Ummantelungssystemen. Angesichts der schnell wachsenden Nachfrage nach Halbleitern und Unterhaltungselektronik dürfte die Branche mit einem erwarteten CAGR von 6,22 % (in Volumen) im Prognosezeitraum der am schnellsten wachsende Endverbraucher von PTFE sein.

Der PTFE-Markt wächst am schnellsten in Afrika

- PTFE ist ein synthetisches Fluorpolymer, das weithin unter dem Markennamen Teflon bekannt ist. Zu den wichtigsten Endverbraucherbranchen zählen Industrie und Maschinen, Elektrotechnik und Elektronik sowie die Automobilindustrie, die im Jahr 2022 zusammen 74,95 % des Gesamtvolumenverbrauchs ausmachten, was auf Eigenschaften wie chemische Beständigkeit, gute Beständigkeit gegen Hitze und niedrige Temperaturen sowie einen niedrigen Koeffizienten zurückzuführen ist von Reibung und mehr.

- Der asiatisch-pazifische Raum ist aufgrund der umfangreichen Produktionsleistungen von Ländern wie China, Japan, Indien, Südkorea und anderen der größte Markt. Dies führte im Jahr 2022 zu rund 52 % des Gesamtverbrauchs aller Regionen zusammen. Zu den profitabelsten Endverbraucherbranchen in der Region zählen Industrie und Maschinenbau, Elektrotechnik und Elektronik sowie die Automobilindustrie, die im Jahr 2022 zusammen 80,84 % des Gesamtwerts ausmachten. Indien ist der am schnellsten wachsende Markt der Region, wobei der Umsatz im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 8,14 % verzeichnen wird.

- Nordamerika ist der zweitgrößte Markt und machte im Jahr 2022 28,58 % des Gesamtverbrauchsvolumens aus. Die Vereinigten Staaten, Kanada und Mexiko sind die am stärksten industrialisierten Nationen in Nordamerika. Die größten Endverbraucherbranchen in der Region sind die Automobil-, Industrie- und Maschinenindustrie sowie die Elektro- und Elektronikbranche, die im Jahr 2022 zusammen 67 % des gesamten Volumenverbrauchs ausmachten. Es wird erwartet, dass der Markt im Jahr 2022 eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,93 % in Bezug auf das Volumen verzeichnen wird die Vorhersage.

- Afrika ist gemessen am Marktwert die am schnellsten wachsende Region. In der Prognose (2023–2029) wird mit einem jährlichen Wachstum von jeweils 8,23 % gerechnet, was hauptsächlich auf eine verbesserte Wirtschaftsführung und den Privatsektor zurückzuführen ist. Nigeria und Südafrika sind hier die größten Märkte und machen im Jahr 2022 69,68 % des Gesamtverbrauchs aus.

Globale Markttrends für Polytetrafluorethylen (PTFE).

- Das rasante Wachstum der Luftfahrtindustrie und steigende Flugzeugverträge könnten das Marktwachstum unterstützen

- Die wachsende Nachfrage nach Elektrofahrzeugen könnte das Wachstum der Automobilindustrie ankurbeln

- Die rasante Urbanisierung und Investitionen im asiatisch-pazifischen Raum könnten die Branche ankurbeln

- Die Nachfrage nach flexiblen Verpackungen aus der Lebensmittel- und Getränkeindustrie kurbelt das Marktwachstum an

- China wird den PTFE-Markt mit den größten Exporten in die ganze Welt dominieren

- PTFE-Beschichtungen könnten im Prognosezeitraum dominant bleiben

Branchenüberblick über Polytetrafluorethylen (PTFE).

Der Markt für Polytetrafluorethylen (PTFE) ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 51,92 % ausmachen. Die Hauptakteure auf diesem Markt sind 3M, Daikin Industries, Ltd., Dongyue Group, Gujarat Fluorochemicals Limited (GFL) und The Chemours Company (alphabetisch sortiert).

Marktführer bei Polytetrafluorethylen (PTFE).

3M

Daikin Industries, Ltd.

Dongyue Group

Gujarat Fluorochemicals Limited (GFL)

The Chemours Company

Other important companies include AGC Inc., HaloPolymer, Shanghai Huayi 3F New Materials Co., Ltd., Sinochem, Zhejiang Juhua Co., Ltd..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten zu Polytetrafluorethylen (PTFE).

- Oktober 2022 AGC Inc. führt mit Fluon+ Composites funktionalisierte Fluorpolymere ein, die die Leistung von kohlenstofffaserverstärkten thermoplastischen (CFRP und CFRTP) Verbundwerkstoffen verbessern, die in Automobilen, Flugzeugen, Sportprodukten und Leiterplatten verwendet werden.

- Juli 2022 Daikin Industries Ltd. investiert in ein in den USA ansässiges Start-up-Unternehmen, TeraWatt Technology, um Anwendungen zu entwickeln und Batterietechnologien für Lithium-Ionen-Batterien weiter zu verbessern.

- Februar 2022 Gujarat Fluorochemicals Limited investiert in die Erweiterung seiner PTFE-Kapazität in seiner integrierten Produktionsanlage in Dahej in Indien. Die PTFE-Kapazität wird voraussichtlich im Jahr 2023 betriebsbereit sein.

Marktbericht für Polytetrafluorethylen (PTFE) – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Endbenutzertrends

- 4.1.1 Luft- und Raumfahrt

- 4.1.2 Automobil

- 4.1.3 Bauwesen und Konstruktion

- 4.1.4 Elektrik und Elektronik

- 4.1.5 Verpackung

- 4.2 Import- und Exporttrends

- 4.2.1 Handel mit Polytetrafluorethylen (PTFE).

- 4.3 Formtrends

- 4.4 Gesetzlicher Rahmen

- 4.4.1 Argentinien

- 4.4.2 Australien

- 4.4.3 Brasilien

- 4.4.4 Kanada

- 4.4.5 China

- 4.4.6 EU

- 4.4.7 Indien

- 4.4.8 Japan

- 4.4.9 Malaysia

- 4.4.10 Mexiko

- 4.4.11 Nigeria

- 4.4.12 Russland

- 4.4.13 Saudi-Arabien

- 4.4.14 Südafrika

- 4.4.15 Südkorea

- 4.4.16 Vereinigte Arabische Emirate

- 4.4.17 Großbritannien

- 4.4.18 Vereinigte Staaten

- 4.5 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Endverbraucherindustrie

- 5.1.1 Luft- und Raumfahrt

- 5.1.2 Automobil

- 5.1.3 Bauwesen und Konstruktion

- 5.1.4 Elektrik und Elektronik

- 5.1.5 Industrie und Maschinen

- 5.1.6 Verpackung

- 5.1.7 Andere Endverbraucherbranchen

- 5.2 Region

- 5.2.1 Afrika

- 5.2.1.1 Nach Land

- 5.2.1.1.1 Nigeria

- 5.2.1.1.2 Südafrika

- 5.2.1.1.3 Rest von Afrika

- 5.2.2 Asien-Pazifik

- 5.2.2.1 Nach Land

- 5.2.2.1.1 Australien

- 5.2.2.1.2 China

- 5.2.2.1.3 Indien

- 5.2.2.1.4 Japan

- 5.2.2.1.5 Malaysia

- 5.2.2.1.6 Südkorea

- 5.2.2.1.7 Rest des asiatisch-pazifischen Raums

- 5.2.3 Europa

- 5.2.3.1 Nach Land

- 5.2.3.1.1 Frankreich

- 5.2.3.1.2 Deutschland

- 5.2.3.1.3 Italien

- 5.2.3.1.4 Russland

- 5.2.3.1.5 Großbritannien

- 5.2.3.1.6 Rest von Europa

- 5.2.4 Naher Osten

- 5.2.4.1 Nach Land

- 5.2.4.1.1 Saudi-Arabien

- 5.2.4.1.2 Vereinigte Arabische Emirate

- 5.2.4.1.3 Rest des Nahen Ostens

- 5.2.5 Nordamerika

- 5.2.5.1 Nach Land

- 5.2.5.1.1 Kanada

- 5.2.5.1.2 Mexiko

- 5.2.5.1.3 Vereinigte Staaten

- 5.2.6 Südamerika

- 5.2.6.1 Nach Land

- 5.2.6.1.1 Argentinien

- 5.2.6.1.2 Brasilien

- 5.2.6.1.3 Rest von Südamerika

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 3M

- 6.4.2 AGC Inc.

- 6.4.3 Daikin Industries, Ltd.

- 6.4.4 Dongyue Group

- 6.4.5 Gujarat Fluorochemicals Limited (GFL)

- 6.4.6 HaloPolymer

- 6.4.7 Shanghai Huayi 3F New Materials Co., Ltd.

- 6.4.8 Sinochem

- 6.4.9 The Chemours Company

- 6.4.10 Zhejiang Juhua Co., Ltd.

7. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS VON ENGINEERING PLASTICS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porter's Five Forces Framework (Branchenattraktivitätsanalyse)

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Branchensegmentierung für Polytetrafluorethylen (PTFE).

Luft- und Raumfahrt, Automobilbau, Bauwesen, Elektrik und Elektronik, Industrie und Maschinenbau sowie Verpackung werden als Segmente von der Endverbraucherindustrie abgedeckt. Afrika, Asien-Pazifik, Europa, Naher Osten, Nordamerika und Südamerika werden als Segmente nach Regionen abgedeckt.

- Polytetrafluorethylen (PTFE) ist ein Fluorpolymer mit rutschiger Beschaffenheit; Es ist weithin als Antihaftbeschichtung für Küchenkochgeschirr bekannt. Sein niedriger Reibungskoeffizient und seine Beständigkeit gegenüber Chemikalien, Hitze und Strahlung machen es zu einem begehrten Material für zahlreiche Anwendungen in zahlreichen Endverbraucherbranchen. Im Jahr 2022 machte es 50,74 % des Gesamtvolumenverbrauchs aller Fluorpolymer-Teilharze zusammen aus.

- Die Industrie- und Maschinenindustrie ist der größte Endverbraucher von PTFE. PTFE bietet chemische Beständigkeit und Antihafteigenschaften und ist daher eine bevorzugte Wahl für die Herstellung von Komponenten wie Lagern, Dichtungen und verschiedenen korrosionsbeständigen Komponenten und Geräten für die Flüssigkeitshandhabung. PTFE hilft Herstellern, strenge Industriestandards für Produktreinheit, Reinigbarkeit, Haltbarkeit und niedrige Wartungskosten zu erfüllen. Es wird erwartet, dass die Nachfrage nach PTFE in mehreren Endverbraucherbranchen im Prognosezeitraum 2023–2029 eine jährliche Wachstumsrate von 3,57 % (in Volumen) verzeichnen wird.

- Die zweitgrößte Endverbraucherindustrie für PTFE ist die Elektro- und Elektronikindustrie. PTFE-Harz bietet Steifigkeit, Flexibilität, Hydrophobie, geringe Entflammbarkeit und dielektrische Eigenschaften für die Herstellung elektronischer Geräte. PTFE wird häufig zur Herstellung von Leiterplatten, Transistoren, Halbleiterteilen, Mikroprozessoren, Sensorkörpern oder -gehäusen sowie Elektrobenetzungsdisplays verwendet. Aufgrund seiner hohen Brandschutz- und elektrischen Leistung in Telekommunikations- und Datenübertragungsanwendungen verzeichnet das Unternehmen einen Anstieg der Nachfrage nach der Produktion von Kabelisolations- und Ummantelungssystemen. Angesichts der schnell wachsenden Nachfrage nach Halbleitern und Unterhaltungselektronik dürfte die Branche mit einem erwarteten CAGR von 6,22 % (in Volumen) im Prognosezeitraum der am schnellsten wachsende Endverbraucher von PTFE sein.

| Luft- und Raumfahrt |

| Automobil |

| Bauwesen und Konstruktion |

| Elektrik und Elektronik |

| Industrie und Maschinen |

| Verpackung |

| Andere Endverbraucherbranchen |

| Afrika | Nach Land | Nigeria |

| Südafrika | ||

| Rest von Afrika | ||

| Asien-Pazifik | Nach Land | Australien |

| China | ||

| Indien | ||

| Japan | ||

| Malaysia | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Europa | Nach Land | Frankreich |

| Deutschland | ||

| Italien | ||

| Russland | ||

| Großbritannien | ||

| Rest von Europa | ||

| Naher Osten | Nach Land | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Rest des Nahen Ostens | ||

| Nordamerika | Nach Land | Kanada |

| Mexiko | ||

| Vereinigte Staaten | ||

| Südamerika | Nach Land | Argentinien |

| Brasilien | ||

| Rest von Südamerika |

| Endverbraucherindustrie | Luft- und Raumfahrt | ||

| Automobil | |||

| Bauwesen und Konstruktion | |||

| Elektrik und Elektronik | |||

| Industrie und Maschinen | |||

| Verpackung | |||

| Andere Endverbraucherbranchen | |||

| Region | Afrika | Nach Land | Nigeria |

| Südafrika | |||

| Rest von Afrika | |||

| Asien-Pazifik | Nach Land | Australien | |

| China | |||

| Indien | |||

| Japan | |||

| Malaysia | |||

| Südkorea | |||

| Rest des asiatisch-pazifischen Raums | |||

| Europa | Nach Land | Frankreich | |

| Deutschland | |||

| Italien | |||

| Russland | |||

| Großbritannien | |||

| Rest von Europa | |||

| Naher Osten | Nach Land | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Rest des Nahen Ostens | |||

| Nordamerika | Nach Land | Kanada | |

| Mexiko | |||

| Vereinigte Staaten | |||

| Südamerika | Nach Land | Argentinien | |

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- Endverbraucherindustrie - Bauwesen, Verpackung, Automobil, Luft- und Raumfahrt, Industriemaschinen, Elektrotechnik und Elektronik und andere sind die Endverbraucherbranchen, die im Polytetrafluorethylen-Markt berücksichtigt werden.

- Harz - Im Rahmen der Studie werden reines Polytetrafluorethylenharz in den Primärformen wie Flüssigkeit, Pulver, Pellet usw. berücksichtigt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Die quantifizierbaren Schlüsselvariablen (industriell und fremdbezogen), die sich auf das spezifische Produktsegment und Land beziehen, werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Sekundärrecherchen und Literaturrecherchen ausgewählt. zusammen mit primären Expertenbeiträgen. Diese Variablen werden durch Regressionsmodellierung (sofern erforderlich) weiter bestätigt.

- Schritt 2 Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen